билеты по бух. учету. Билеты по бух учету. 1. Общая характеристика хозяйственного учёта и его виды

Скачать 0.53 Mb. Скачать 0.53 Mb.

|

|

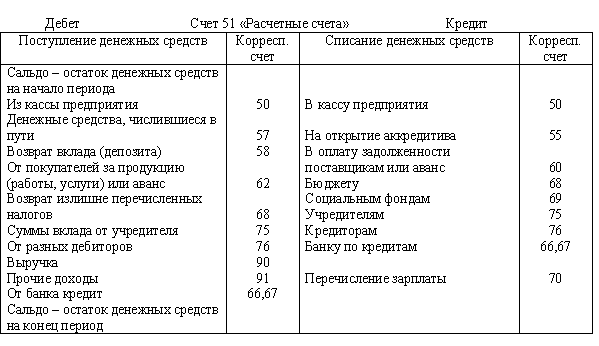

Аналитический учет в кассе ведется путем открытия соответствующих субсчетов по необходимости. Детализация производится при наличии кассовых точек, территориально удаленных друг от друга; по видам валюты; конфигурациям платных денежных документов и прочим факторам, важность которых определяется предприятиями самостоятельно. 8. Учёт денежных средств на расчетных счетах. Предприятия могут открывать в банках расчетные и текущие счета. Расчетный счет является основным счетом предприятия, через который проводятся все денежные операции без ограничения их перечня. Текущие счета открываются для обособленных операций. К текущим счетам относятся: валютные счета, ссудные счета, счета по операциям со средствами целевого назначения и т.п. Денежные средства со счета списываются по распоряжению его владельца или без распоряжения владельца счета в случаях, предусмотренных законодательством. При недостаточности денежных средств на счете для удовлетворения всех предъявленных к нему требований средства списываются по мере их поступления в очередности, установленной законодательством. Формы безналичных расчетов избираются клиентами кредитных организаций самостоятельно и предусматриваются в договорах, заключаемых ими со своими контрагентами. Безналичные расчеты оформляются денежно-расчетными документами установленной формы: - платежные поручения; - требования-поручения; - расчеты по инкассо; - аккредитивы; - чеки. Платежное поручение – это поручение банку о перечислении определенной суммы со счета предприятия на счет получателя средств. Платежное поручение составляется в 2-3 экземплярах, первый (мемориальный) экземпляр оформляется подписями предприятия (в соответствии с карточкой) и оттиском его печати. 2 экземпляра предоставляются в банк для местных платежей, 3 экземпляра для междугородных платежей. Платежное требование – это требование поставщика к покупателю и поручение покупателя своему банку оплатить стоимость поставленной продукции (работ, услуг) на основании расчетных и отгрузочных документов. Поставщик направляет требование-поручение в банк покупателя минуя свой банк. Инкассовые поручения- это требование о бесспорном списании денежных средств (Например, ИФНС списывает пени и недоимки по налогам). Аккредитив – это поручение банка, обслуживающего предприятие другому банку, обслуживающему поставщика, производить оплату счетов поставщика за отгруженный товар или оказанные услуги на условиях, предусмотренных в заявлении на открытие аккредитива. Чек (кассовый)- это поручение банку о выдаче со счета предприятия указанной в чеке суммы наличных денег. Денежные чеки являются документами строгой отчетности и выдаются учреждениями банка на основании заявления установленного образца. Расчетные документы действительны к предъявлению в обслуживающую кредитную организацию в течение 10 календарных дней, не считая дня их выписки. Объявление на взнос наличнымивыписывается при взносе наличных денег на расчетный счет. В подтверждение о получении денег банк выдает вносящему лицу квитанцию, которая служит оправдательным документом. Для учета операций по расчетному счету применяется активный счет 51 «Расчетные счета», по дебету которого отражается поступление денежных средств, а по кредиту – их списание (перечисление, снятие). В случае наличия у организации нескольких расчетных счетов учет движения средств по каждому из них производится раздельно на открываемом к счету 51 субсчете. Основанием для отражения операций по счету 51 являются выписки банка. Выписка – это копия лицевого счета предприятия, открытого банком. Выписка содержит номер счета предприятия и даты, за которые производились операции по расчетному счету (текущая и предыдущая). Храня денежные средства предприятия банк считает себя его должником, т.е. на эту сумму имеет кредиторскую задолженность. Поэтому остатки средств и поступления на расчетный счет банк записывает по кредиту расчетного счета, а списания и выдачу наличными – по дебету. Предприятие получает от банка выписку с приложенными копиями документов, на основании которых зачислены или списаны средства. Бухгалтер проверяет выписку и соответствие поступивших и списанных сумм по приложенным к ней документам. При обнаружении ошибки он сообщает об этом в банк. Суммы, ошибочно отнесенные в К-т или Д-т расчетного счета и обнаруженные при проверке выписки, отражаются на счете 76 субсчет «Расчеты по претензиям».  9. Учёт операций на валютных счетах. Валютные счета на территории РФ открываются резидентам без ограничений в банках, имеющих лицензию Банка России на ведение валютных операций (уполномоченных банках). Понятия валюты, валютных ценностей, резидентов и нерезидентов РФ определены Федеральным законом от 10 декабря 2003 г. № 173-ΦЗ "О валютном регулировании и валютном контроле" (далее - Закон о валютном регулировании). Валютные счета могут открываться в следующих свободно конвертируемых валютах: австралийский доллар, английский фунт стерлингов, датская крона, евро, канадский доллар, доллар США, шведская крона, швейцарский франк, японская иена, сингапурский доллар, турецкая лира. Резиденты могут осуществлять расчеты через свои банковские счета в любой иностранной валюте, а при необходимости провести конверсионную операцию по курсу, согласованному с уполномоченным банком, вне зависимости от того, в какой иностранной валюте был открыт банковский счет. Порядок открытия валютного счета аналогичен порядку открытия расчетного счета. Для его открытия организация должна представить в уполномоченный банк следующие документы: - заявление на открытие валютного счета по установленной форме; - нотариально заверенную копию свидетельства о регистрации организации; - копии устава и учредительного договора, заверенные нотариально; - карточку с образцами подписей руководителя и главного бухгалтера и оттиском печати организации; - справку о постановке на учет в налоговом органе и органах социального страхования и обеспечения; - свидетельство о внесении организации в государственный реестр. После проверки документов банк заключает с организацией договор на расчетно-кассовое обслуживание. Уполномоченный банк-резидент открывает организации-резиденту параллельно: - транзитный валютный счет для зачисления в полном объеме поступлений в иностранной валюте; - текущий валютный счет для учета средств, остающихся в распоряжении организации. Валютные счета за границей российские организации могут иметь без ограничений. При открытии (закрытии) таких счетов организация должна уведомить налоговый орган по месту регистрации организации не позднее одного месяца со дня заключения (расторжения) договора об открытии счета. Банк России разрешает открывать счета в банках за пределами территории РФ в рублях. Такие счета должны быть зарегистрированы в налоговом органе по месту регистрации юридического лица. Перевод денежных средств на рублевый счет за границу для выполнения функций представительства осуществляется без каких-либо ограничений. Для осуществления операций по валютным счетам используются следующие первичные документы: - заявление на покупку иностранной валюты; - заявление на продажу иностранной валюты; - заявление на перевод иностранной валюты; - платежное поручение; - инкассовое требование; - заявление на открытие аккредитива; - бухгалтерские справки и др. Для учета операций но валютным счетам предназначен активный счет 52 "Валютные счета". Учет операций на валютных счетах ведется одновременно в иностранной валюте и в рублях, полученных путем пересчета валюты в рубли по курсу Банка России на день совершения операции. Аналитический учет ведется по видам открытых счетов и видам иностранных валют. Кроме того, каждому текущему валютному счету, открываемому по всем видам валют, должен соответствовать транзитный валютный счет. Все поступающие валютные средства в адрес организации зачисляются на субсчет 52 "Транзитный валютный счет", который выполняет функцию контроля за всеми поступлениями иностранной валюты. При этом уполномоченный банк обязан выяснять источники и цели поступления иностранной валюты. На транзитный валютный счет уполномоченным банком зачисляются в полном объеме все поступления иностранной валюты в пользу резидента, за исключением денежных средств, зачисляемых на текущий валютный счет: - денежных средств, поступающих с одного текущего валютного счета резидента, открытого в уполномоченном банке, на другой текущий валютный счет этого резидента, открытый в этом уполномоченном банке; - денежных средств, поступающих от уполномоченного банка, в котором открыт текущий валютный счет резидента, по заключенным между ними договором; - денежных средств, поступающих в текущего валютного счета одного резидента на текущий валютный счет другого резидента, открытый в одном уполномоченном банке. С транзитного валютного счета денежные средства списываются: - для осуществления продажи иностранной валюты, включая обязательную продажу части валютной выручки (с 27.03.2006 г. обязательная продажа валютной выручки отменена). - для оплаты расходов и иных платежей (накладных расходов); - для зачисления на текущий валютный счет резидента в этом уполномоченном банке или на текущий валютный счет этого резидента (с предварительным зачислением на транзитный валютный счет), открытый в другом уполномоченном банке, следующих поступлений иностранной валюты; - поступления иностранной валюты, не подлежащие обязательной продаже. При перечислении указанных средств на текущий валютный счет резидента, открытый в другом уполномоченном банке, в платежном документе проставляется отметка "Обязательной продаже не подлежат"; - часть валютной выручки, превышающая установленный норматив обязательной продажи. При перечислении указанных средств на текущий валютный счет резидента, открытый в другом уполномоченном банке, в платежном документе проставляется отметка "Обязательная продажа произведена"; - валютная выручка в сумме ранее оплаченных с текущего валютного счета резидента расходов и иных платежей, уменьшающих часть выручки, подлежащей обязательной продаже. При перечислении указанных средств на текущий валютный счет резидента, открытый в другом уполномоченном банке, в платежном документе проставляется отметка " Компенсация расходов и иных платежей по п. 13 Инструкции Банка России от 30.03.2004 г. № -111-И". По транзитным валютным счетам проценты за хранение денежных средств не начисляются. Текущий валютный счет выполняет расчетные функции. Иностранная валюта с текущего валютного счета может быть использована организацией на любые цели, не запрещенные законодательством РФ. На субсчет 52 "Текущий валютный счет" зачисляются: - переводы с транзитного валютного счета; - выручка от продажи экспортной продукции (работ, услуг) поступившая от посредников - резидентов РФ; - возвращенные работниками, командированными за границу, неизрасходованные суммы в иностранной валюте, полученные под отчет, и т.д. С кредита субсчета 52 "Текущий валютный счет" списываются: - переводы на любые цели для расчетов, осуществляемых в соответствии с законодательством и порядком расчетов, установленным Банком России; - продаваемая в добровольном порядке на внутреннем валютном рынке РФ иностранная валюта; - переводы для зачисления не валютный счет данной организации за границей; - наличная валюта для оплаты расходов по загранкомандировкам. 10.Учёт расчётов с поставщиками и подрядчиками. Любое предприятие в процессе работы пользуется услугами сторонних организаций поставщиков и подрядчиков. От поставщиков на предприятие поступают товарно-материальные ценности (сырье, материалы, запасные части и т. д.). Подрядные экономического субъекта выполняют строительные, научно-исследовательские и ремонтные работы оказывают услуги (подачу тепла, воды, газа, электроэнергии и др.), необходимые для осуществления производственной деятельности экономического субъекта. Обязательства по расчетам с поставщиками и подрядчиками возникают между организациями по сделкам, оформленным договорами купли-продажи, к которым относится и договор поставки. По содержанию указанные договоры должны соответствовать требованиям, сформулированным ст. 455, 506 и другими ГК РФ. Для формирования учетной информации особое значение имеют сведения о поставках: наименование товара, его количество, цена, формы расчетов, сроки поставки и ее оплаты, условия транспортировки, момент перехода права собственности на приобретенные товары, материалы и другое имущество от продавца к покупателю. В связи с несовпадением моментов исполнения сторонами договора своих обязательств в зависимости от условий договора у экономического субъекта при расчетах с поставщиками и подрядчиками может образовываться как кредиторская, так и дебиторская задолженность. Кредиторская задолженность перед поставщиками и подрядчиками является следствием выполнения договорных обязательств организациями в результате совершения сделки, по окончании которой продавец получает право требования на платеж. Дебиторская задолженность поставщиков и подрядчиков является следствием оплаты продукции (работ, услуг) покупателем и заказчиками до того, как продавец исполнит свои обязательства по договору. Для учета расчетов с поставщиками и подрядчиками используется счет 60 «Расчеты с поставщиками и подрядчиками». На нем собирается информация о расчетах за: полученные товарно-материальные ценности; выполненные и принятые работы; потребленные услуги, включая предоставление электроэнергии, газа, пара, воды и т. п., а также услуги по доставке и переработке материальных ценностей, расчетные документы на которые акцептованы и подлежат оплате через банк; товарно-материальные ценности, работы и услуги, расчеты по которым производятся в порядке плановых платежей; товарно-материальные ценности, работы и услуги, на которые расчетные документы от поставщиков или подрядчиков не поступили (по так называемым неотфактурованным поставкам) и др. К счету 60 «Расчеты с поставщиками и подрядчиками» могут быть открыты субсчета: «Расчеты по авансам выданным», «Расчеты по векселям выданным» и др. Количество субсчетов, их названия организация должна определить самостоятельно и закрепить это в учетной политике. Аналитический учет по счету 60 «Расчеты с поставщиками и подрядчиками» ведется по каждому предъявленному счету, а в части расчетов в порядке плановых платежей – по каждому поставщику и подрядчику. При этом построение аналитического учета должно обеспечить возможность получения необходимых данных по поставщикам: по акцептованным и другим расчетным документам, срок оплаты которых не наступил; по не оплаченным в срок расчетным документам; по неотфактурованным поставкам; по авансам выданным; по выданным векселям, срок оплаты которых не наступил; по просроченным оплатой векселям; по полученным коммерческим кредитам и др. Все операции, связанные с расчетами за приобретенные материальные ценности, принятые работы или потребленные услуги, отражаются на счете 60 «Расчеты с поставщиками и подрядчиками» независимо от времени их оплаты. Образование задолженности перед поставщиками и подрядчиками за поставленные материальные ценности и оказанные услуги отражается на счете 60 «Расчеты с поставщиками и подрядчиками» по кредиту; суммы исполнения обязательств перед поставщиками и подрядчиками – по дебету. Основанием для отражения операций на счете 60 «Расчеты с поставщиками и подрядчиками» являются надлежащим образом оформленные первичные оправдательные документы. Основанием для принятия на учет кредиторской задолженности перед поставщиками являются расчетные документы (счета, счета-фактуры) и документы, свидетельствующие о факте свершения сделки (товарно-транспортные накладные, приходные ордера, приемные акты, акты о выполнении работ и услуги др.). В кредит счета 60 «Расчеты с поставщиками и подрядчиками» относится сумма, указанная в расчетных документах, в пределах принятых к оплате (акцептованных) сумм. На сумму предъявленных и принятых к оплате счетов поставщиков, включая НДС, делают запись: Дебет сч. 10 «Материалы» Дебет сч. 15 «Заготовление и приобретение материальных ценностей» Дебет сч. 20 «Основное производство» Дебет сч. 26 «Общехозяйственные расходы» Дебет сч. 97 «Расходы будущих периодов» и др. Дебет сч. 19 «Налог на добавленную стоимость по приобретенным ценностям» Кредит сч. 60 «Расчеты с поставщиками и подрядчиками». При обнаружении недостач по поступившим товарно-материальным ценностям, несоответствия цен, обусловленных договором, и арифметических ошибок счет 60 «Расчеты с поставщиками и подрядчиками» кредитуют на соответствующую сумму в корреспонденции со счетом 76 «Расчеты с разными дебиторами и кредиторами», субсчет 2 «Расчеты по претензиям». В случае получения и принятия на учет материалов (работ, услуг) при отсутствии сопроводительных документов поставщика (неотфактурованные поставки) задолженность перед поставщиком определяется исходя из принятой организацией учетной цены. После получения расчетных документов по неотфактурованным поставкам их учетная цена корректируется с учетом данных, указанных в поступивших расчетных документах (см. тему 6). Для погашения задолженности перед поставщиками и подрядчиками экономического субъекта могут использовать наличные и безналичные формы расчетов, а также не денежные формы расчетов (товарными или финансовыми векселями, по договору мены, путем взаиморасчетов, путем переуступки прав требования). Экономического субъекта самостоятельно выбирают формы расчетов за поставленные материалы, продукцию (работы, услуги) и предусматривают их в договорах, заключаемых с поставщиками и подрядчиками. Оплата материалов (продукции, работ, услуг) денежными средствами в соответствии с условиями договора может производиться либо после получения и принятия на учет материалов (работ, услуг) – последующая оплата, либо до поступления материалов (работ, услуг) – предварительная оплата. При расчетах денежными средствами первичными документами, подтверждающими произведенные расчеты с поставщиками и подрядчиками, являются платежные поручения, приходные и расходные кассовые ордера, кассовые чеки. При погашении кредиторской задолженности перед поставщиками и подрядчиками после поступления и принятия на учет материалов (работ, услуг) суммы, указанные в платежных документах, отражаются в учете записью: Дебет сч. 60 «Расчеты с поставщиками и подрядчиками» Кредит сч. 50 «Касса» Кредит сч. 51 «Расчетные счета» Кредит сч. 52 «Валютные счета» Кредит сч. 55 «Специальные счета в банках». При перечислении поставщикам и подрядчикам денежных средств вперед в счет предстоящей поставки материалов (работ, услуг) – при предварительной оплате – учет предоплаты (авансов, выданных поставщикам и подрядчикам) осуществляется на счете 60 «Расчеты с поставщиками и подрядчиками» на отдельном субсчете «Расчеты по авансам выданным». Учет выданных авансов осуществляется обособленно в отдельных регистрах аналитического учета с целью получения информации о расчетах с конкретными поставщиками и контроля за их состояниями. Суммы выданных авансов перечисляются по платежному поручению с расчетного и других счетов в банках. |