билеты банки. 1. Организационные отличия банков с универсальной лицензией от банков с базовой лицензией. Дайте характеристики понятиям финансовая безопасность, финансовая безопасность в банковской сфере

Скачать 1.78 Mb. Скачать 1.78 Mb.

|

|

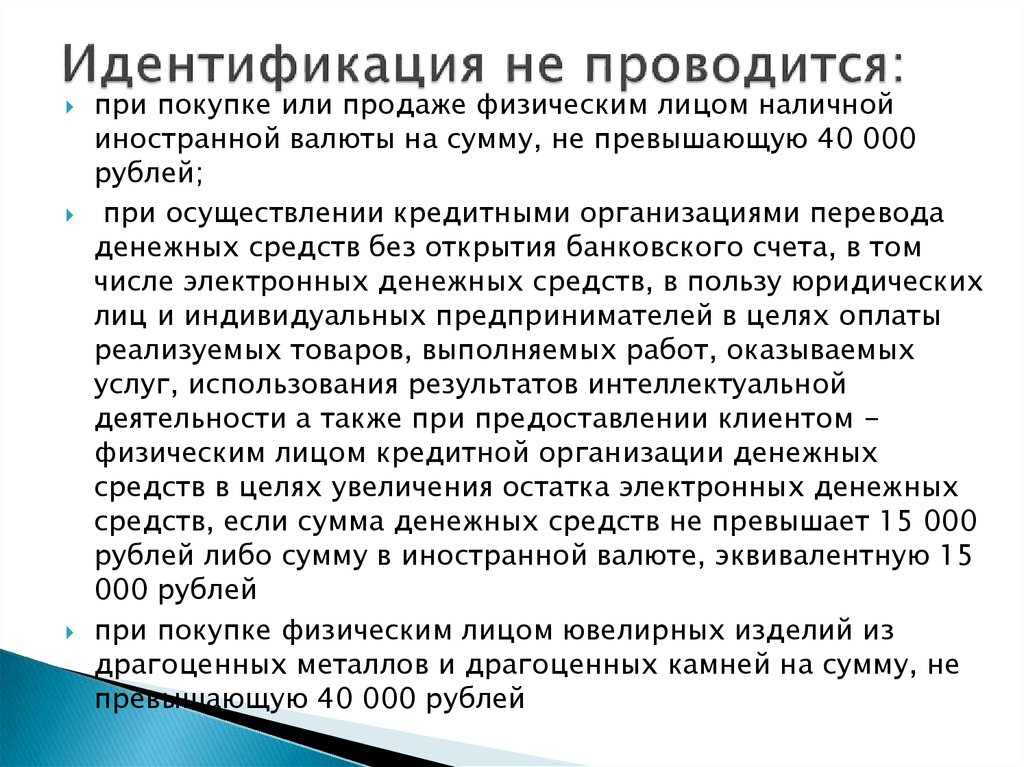

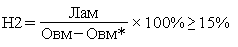

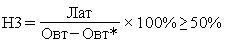

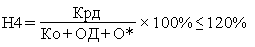

1. Организационные отличия банков с универсальной лицензией от банков с базовой лицензией. 2. Дайте характеристики понятиям «финансовая безопасность», «финансовая безопасность в банковской сфере». Мероприятия по обеспечению финансовой безопасности. 3. Операции, подлежащие обязательному контролю со стороны коммерческих банков с точки зрения ПОД/ФТ 4. В каких случаях проводится упрощенная идентификация клиентов коммерческого банка, её содержание 5. В каких случаях проводится полная идентификация клиентов коммерческого банка, её содержание 6. В каких случаях идентификациях клиентов-физических лиц коммерческим банком не проводится. 7. Организационная характеристика и содержание правил внутреннего контроля коммерческого банка (по ПОД/ФТ). 8. Организационная характеристика и содержание целевых правил внутреннего контроля по ПОД/ФТ 9. Организация внутреннего контроля в коммерческом банке и банковских группах (система органов, функции) 10. Дайте характеристику понятию «капитал» применительно к банковскому делу. 11. Отличия между основным (I уровня) и дополнительным (II уровня) капиталом 12. Понятие и сущность достаточности капитала в деятельности коммерческого банка с универсальной лицензией 13. Нормативы достаточности капитала банка с базовой лицензией 14. Каковы внешние и внутренние источники формирования ресурсной базы банка? 15. Какие основные подходы к оценке финансовой устойчивости (экономического положения) кредитных организаций использует Банк России? 16. Назовите нормативы ликвидности, установленные Банком России для коммерческих банков с универсальной лицензией. Дайте им краткую характеристику 17. Сущность норматива финансового рычага и норматива использования собственных средств (капитала) банка для приобретения акций (долей) других юридических лиц 18. Сущность кредитного риска, его проявление 19. Методы организации кредитного процесса (способы выдачи и погашения кредитов) в коммерческом банке 20. Основы оценки кредитного риска в коммерческих банках 21. По каким направлениям следует анализировать кредитный портфель банка? 22. Охарактеризуйте понятие «портфель однородных ссуд». Формирование РВПС по портфелям однородных ссуд. 23. Сущность, роль и порядок формирования РВПС. 24. Сущность, роль и порядок формирования РВП. 25. Нормативы, устанавливаемые Банком России для ограничения кредитного риска коммерческих банков 26. Структура бухгалтерского баланса, отчета о финансовых результатах и отчета о движении денежных средств коммерческого банка 27. Порядок разработки стратегии управления рисками и капиталом кредитной организации 28. Дайте определение и перечислите основные компоненты рыночного риска 29. Регулирование операционного риска кредитных организаций 30. По каким финансовым инструментам рассчитывается процентный риск? Порядок его регулирования. 31. Регулирование риска концентрации в коммерческом банке 32. С какой целью разрабатывается и какие задачи решает стратегия развития банка? 33. Формирование и содержание банковской стратегии на основе бизнес-планирования 34. Какие количественные показатели устанавливаются при разработке бизнес-плана банка? Организационные отличия банков с универсальной лицензией от банков с базовой лицензией. Базовая лицензия банка – это лицензия, которая позволяет финансовому учреждению осуществлять основные операции: открытие и ведение счетов; привлечение вкладов; совершение переводов; покупка и продажа иностранной валюты. Но существует список ограничений. В большинстве случаев они относятся к работе с иностранными клиентами: Размещение и привлечение драгоценных металлов, если для этого требуется сотрудничество с иностранцами (физическими лицами и компаниями). Открытие дочерних компаний и филиалов в других странах. Совершение предопределенных типов операций с ценными бумагами. Выдача займов и другие виды размещения средств в иностранных организациях или у физических лиц. Пункт также включает в себя осуществление лизинговых операций, поручительства, выдачу гарантий, открытия корреспондентских счетов в заграничных финансовых учреждениях. Из правила есть одно исключение. Запрет не распространяется на открытие счета за границей с целью участия в иностранной платежной системе. Банки, которые не согласны с предоставлением базовой лицензии, обязаны получить статус микрофинансовой компании или небанковской кредитной организации. Для кредитной организации с базовой лицензией минимальный размер капитала устанавливается в размере 300 млн рублей. Такой банк может осуществлять практически все банковские операции. Ограничения касаются работы с иностранными клиентами. Кроме того, он не имеет права открывать счета в зарубежных банках, кроме как для участия в иностранной платежной системе. Банки с базовой лицензией предполагают упрощенное регулирование. Минимально допустимое числовое значение норматива H1.0 для банков с базовой лицензией устанавливается в размере 8%, норматива H1.2 – 6%, норматива H3 – 50%. Для банков с универсальной лицензией минимальный размер уставного капитала составляет 1 млрд рублей. С 1 июня 2017 года все кредитные организации по умолчанию признаются банками с универсальной лицензией. Для продолжения деятельности с универсальной лицензией банки должны увеличить размер капитала до 1 млрд рублей. Иначе до 1 января 2019 года необходимо получить статус банка с базовой лицензией или изменить свой статус на небанковскую кредитную организацию или получить статус микрофинансовой компании. 2.Дайте характеристики понятиям «финансовая безопасность», «финансовая безопасность в банковской сфере». Мероприятия по обеспечению финансовой безопасности. Финансовая безопасность (financialsecurity) — понятие, включающее комплекс мер, методов и средств по защите экономических интересов государства на макроуровне, корпоративных структур, финансовой деятельности хозяйствующих субъектов на микроуровне. Финансовая безопасность банка — это то, что максимально тщательно должно быть оценено клиентом перед началом сотрудничества с таким банком. Именно от финансовой безопасности банка максимально зависит сохранность ваших средств и, в целом, ваш дальнейший финансовый успех. Наиболее важные факторы в оценке, это: Стабильность работы банка; Политическая и экономическая стабильность в стране; Эффективность работы организаций внешнего контроля банков; Эффективность системы внутреннего банковского контроля; Успешная маркетинговая политика банка; Наличие эффективной системы мониторинга финансовой деятельности банка; Наличие квалифицированных сотрудников финансовой организации; Квалифицированное управление, качественный финансовый менеджмент. Мероприятия по отслеживанию финансовой безопасности: Мониторинг абсолютных показателей финансовой устойчивости предприятия Диагностика банкротства предприятия Мониторинг относительных показателей финансовой устойчивости предприятия 3. Операции, подлежащие обязательному контролю со стороны коммерческих банков с точки зрения ПОД/ФТ 6.2.1. Операция с денежными средствами или иным имуществом подлежит обязательному контролю, если сумма, на которую она совершается, равна или превышает 600000 рублей либо равна сумме в иностранной валюте, эквивалентной 600000 рублей, или превышает ее, а по своему характеру данная операция относится к одному из следующих видов операций: 6.2.1.1. операции с денежными средствами в наличной форме: - снятие со счета или зачисление на счет юридического лица денежных средств в наличной форме в случаях, если это не обусловлено характером его хозяйственной деятельности; - покупка или продажа наличной иностранной валюты физическим лицом; - приобретение физическим лицом ценных бумаг за наличный расчет; - получение физическим лицом денежных средств по чеку на предъявителя, выданному нерезидентом; - обмен банкнот одного достоинства на банкноты другого достоинства; - внесение физическим лицом в уставный (складочный) капитал организации денежных средств в наличной форме; 6.2.1.2. зачисление или перевод на счет денежных средств, предоставление или получение кредита (займа), операции с ценными бумагами в случае, если хотя бы одной из сторон является физическое или юридическое лицо, имеющее соответственно регистрацию, место жительства или место нахождения в государстве (на территории), которое (которая) не выполняет рекомендации Группы разработки финансовых мер борьбы с отмыванием денег (ФАТФ), либо если указанные операции проводятся с использованием счета в банке, зарегистрированном в указанном государстве (на указанной территории). Перечень таких государств (территорий) определяется в порядке, устанавливаемом Правительством Российской Федерации с учетом документов, издаваемых Группой разработки финансовых мер борьбы с отмыванием денег (ФАТФ), и подлежит опубликованию; 6.2.1.3. операции по банковским счетам (вкладам): - размещение денежных средств во вклад (на депозит) с оформлением документов, удостоверяющих вклад (депозит) на предъявителя; - открытие вклада (депозита) в пользу третьих лиц с размещением в него денежных средств в наличной форме; - перевод денежных средств за границу на счет (вклад), открытый на анонимного владельца, и поступление денежных средств из-за границы со счета (вклада), открытого на анонимного владельца; - зачисление денежных средств на счет (вклад) или списание денежных средств со счета (вклада) юридического лица, период деятельности которого не превышает трех месяцев со дня его регистрации, либо зачисление денежных средств на счет (вклад) или списание денежных средств со счета (вклада) юридического лица в случае, если операции по указанному счету (вкладу) не производились с момента его открытия; 6.2.1.4. иные сделки с движимым имуществом: - помещение ценных бумаг, драгоценных металлов, драгоценных камней, ювелирных изделий из них и лома таких изделий или иных ценностей в ломбард; - выплата физическому лицу страхового возмещения или получение от него страховой премии по страхованию жизни или иным видам накопительного страхования и пенсионного обеспечения; - получение или предоставление имущества по договору финансовой аренды (лизинга); - переводы денежных средств, осуществляемые некредитными организациями по поручению клиента; - скупка, купля-продажа драгоценных металлов и драгоценных камней, ювелирных изделий из них и лома таких изделий; - получение денежных средств в виде платы за участие в игре в лотерею, тотализатор (взаимное пари) или других основанных на риске играх, в т.ч. в электронной форме, и выплата денежных средств в виде выигрыша, полученного от участия в указанных играх; - предоставление юридическими лицами, не являющимися кредитными организациями, беспроцентных займов физическим лицам и (или) другим юридическим лицам, а также получение такого займа; 6.2.1.5. сделка с недвижимым имуществом подлежит обязательному контролю, если сумма, на которую она совершается, равна или превышает 3 000 000 рублей либо равна сумме в иностранной валюте, эквивалентной 3 000 000 рублей, или превышает ее. 6.2.2. Обязательному контролю подлежат операции с денежными средствами или иным имуществом, независимо от ее суммы, если хотя бы одной из сторон является организация или физическое лицо, в отношении которых имеются полученные в установленном в соответствии с Федеральным законом порядке сведения об их причастности к экстремистской деятельности или терроризму, либо юридическое лицо, прямо или косвенно находящееся в собственности или под контролем таких организации или лица, либо физическое или юридическое лицо, действующее от имени или по указанию таких организации или лица. 6.2.3. При наличии оснований отнесения операции Клиента к операциям, подлежащим обязательному контролю, Ответственный сотрудник Банка принимает окончательное решение о признании операции Клиента операцией, подлежащей обязательному контролю, и представлении сведений о ней в Уполномоченный орган. 4. В каких случаях проводится упрощенная идентификация клиентов коммерческого банка, её содержание Идентификация — мероприятия, которые помогают банку установить и подтвердить достоверность сведений о клиентах, представителях, выгодоприобретателях, бенефициарных владельцах. Если клиент совершит экономическое преступление или окажется замешанным в финансировании экстремизма, имеющиеся данные помогут установить личность виновного. Упрощенная идентификация не предполагает выяснения представителей, выгодоприобретателей и бенефициаров клиента. Банк устанавливает у физлица только ФИО, серию и номера паспорта, и подтверждает достоверность этих сведений оригиналами документов или заверенными копиями. Такая система идентификации применяется к физлицам, если соблюдены следующие условия: операция не подлежит обязательному контролю; клиент не причастен к экстремистской деятельности или терроризму; у банка отсутствуют подозрения в преступных целях клиента; операция не носит запутанного или необычного характера. Упрощенная идентификация, например, проводится в случае, когда физлицо переводит деньги без открытия банковского счета или банк предоставляет клиенту электронное средство платежа. Подробнее применение упрощенной идентификации объясняется в ст. 1.1 и 1.2 115-ФЗ. 5. В каких случаях проводится полная идентификация клиентов коммерческого банка, её содержание В случаях, предусмотренных статьей 64 Закона «О банках и банковской деятельности» (далее – Закон о банках), а именно: клиентов (кроме банков, зарегистрированных в Украине), которые открывают счета в банке; клиентов, которые осуществляют финансовые операции, которые подлежат финансовому мониторингу; клиентов (лиц) в случае возникновения подозрения в том, что их финансовые операции могут быть связаны с финансированием терроризма или финансированием распространения оружия массового уничтожения; клиентов, которые проводят переводы без открытия счета на сумму, равную или превышающую 15000 гривен, или на сумму, эквивалентную указанной сумме, в том числе в иностранной валюте, банковских металлах, других активах, единицах стоимости, но меньше чем 150000 гривен, или на сумму, эквивалентную указанной сумме, в том числе в иностранной валюте, банковских металлах, других активах, единицах стоимости; клиентов, осуществляющих финансовые операции с наличными без открытия счета на сумму, равную или превышающую 150000 гривен или в сумме, эквивалентной указанной сумме, в том числе в иностранной валюте, банковских металлах, других активах; клиентов, в которых банк привлекает средства на условиях субординированного долга; клиентов, заключающих с банком кредитные договоры, договоры о хранении ценностей или предоставление в имущественный наем (аренду) индивидуального банковского сейфа, охраняемого банком; лиц (кроме банков, зарегистрированных в Украине), с которыми банк как профессиональный участник рынка ценных бумаг заключает договоры для осуществления профессиональной деятельности на рынке ценных бумаг (фондовом рынке). Со дня заключения договора такое лицо является клиентом банка; лиц, уполномоченных действовать от имени указанных клиентов / лиц (представителя клиента); клиентов (лиц), определенных нормативно-правовым актом Национального банка Украины по вопросам осуществления финансового мониторинга. В случаях, предусмотренных частью третьей статьи 9 Закона «О предотвращении и противодействии легализации (отмыванию) доходов, полученных преступным путем, финансирования терроризма и финансирования распространения оружия массового уничтожения» (далее – Закон о противодействии легализации): установление деловых отношений (за исключением деловых отношений, установленных на основании договоров страхования по видам страхования иным, чем страхование жизни, по которым клиентом является физическое лицо и общий страховой платеж составляет 5000 гривен или его сумма эквивалентна указанной сумме, в том числе в иностранной валюте; деловых отношений, возникающих на основании договоров об участии в лотерее при условии, что размер ставки игрока не превышает 5000 гривен, проведение платежной организацией, участником или членом платежной системы, банком, филиалом иностранного банка финансовых операций, осуществляемых без открытия счета на сумму меньше чем 150 000 гривен, или сумма которого эквивалентна указанной сумме, в том числе в иностранной валюте, банковских металлах, других активах, единицах стоимости); возникновения подозрения; проведение финансовой операции, подлежащей финансовому мониторингу; проведения переводов (в том числе международных) физическим лицом, физическим лицом - предпринимателем, которые осуществляются без открытия счета на сумму, равную или превышающую 15 000 гривен, или сумму, эквивалентную указанной сумме, в том числе в иностранной валюте, банковских металлах, других активах, единицах стоимости, но меньше суммы, предусмотренной частью первой статьи 15 настоящего Закона; проведения разовой финансовой операции без установления деловых отношений с клиентами на сумму, равную или превышающую 150 000 гривен, или сумму, эквивалентную указанной сумме, в том числе в иностранной валюте, банковских металлах, других активах. В зависимости от уровня риска проведения финансовой операции идентификация, верификация клиента осуществляются также в случае проведения им финансовой операции на сумму 150 000 грн. (или эквивалент в иностранной валюте), независимо от того, проводится такая финансовая операция единовременно или как несколько финансовых операций, которые могут быть связаны между собой. 6. В каких случаях идентификациях клиентов-физических лиц коммерческим банком не проводится.  7. Организационная характеристика и содержание правил внутреннего контроля коммерческого банка (по ПОД/ФТ). Внутренний контроль в целях ПОД/ФТ - совокупность принимаемых Банком мер в целях противодействия легализации (отмыванию) доходов, полученных преступным путём, и финансированию терроризма. Внутренний контроль в области ПОД/ФТ осуществляется в целях обеспечения выполнения требований законодательных и иных нормативных правовых актов Российской Федерации и направлен на выявление и управление рисками, связанными с легализацией (отмыванием) доходов, полученных преступным путем, и финансированием терроризма. 2.2. Задачами внутреннего контроля в целях ПОД/ФТ являются: 2.2.1. Недопущение вовлечения Банка в осуществление легализации (отмывания) доходов, полученных преступным путем, и финансирования терроризма. 2.2.2. Обеспечение реализации и соблюдения всеми сотрудниками Банка настоящих Правил с учетом следующих требований: - участие в процессе осуществления внутреннего контроля в целях ПОД/ФТ всех работников независимо от занимаемой должности в рамках их компетенции; - соблюдение банковской тайны и сохранение конфиденциальности информации, получаемой в процессе осуществления внутреннего контроля в целях ПОД/ФТ; - исключение участия работников Банка в осуществлении легализации (отмывания) доходов, полученных преступным путем, и финансирования терроризма; - недопущение информирования Клиентов, иных лиц о мерах, принимаемых Банком в результате осуществления внутреннего контроля в целях ПОД/ФТ, за исключением информирования Клиентов о приостановлении операции, об отказе в выполнении распоряжения Клиента о совершении операций, об отказе от заключения договора банковского счета (вклада), о необходимости предоставления документов по основаниям, предусмотренным Федеральным законом; - сохранение конфиденциальности сведений о внутренних документах банка, разработанных в целях ПОД/ФТ. 2.2.3. Обеспечение полноты и своевременности представления в уполномоченный орган сведений, предусмотренных Федеральным законом. 2.2.4. Применение эффективных процедур оценки рисков, связанных с легализацией (отмыванием) доходов, полученных преступным путем, и финансированием терроризма. 8. Организационная характеристика и содержание целевых правил внутреннего контроля по ПОД/ФТ Указанные правила должны соответствовать следующим требованиям: регламентировать организационные основы работы, направленной на ПОД/ФТ; устанавливать обязанности и порядок действий руководителя и работников аудиторской организации в целях осуществления внутреннего контроля; определять сроки выполнения обязанностей в целях осуществления внутреннего контроля, а также лиц, ответственных за их реализацию. Правила должны включать, как минимум, следующие программы осуществления внутреннего контроля: 1) программу, определяющую организационные основы осуществления внутреннего контроля; 2) программу идентификации клиентов, представителей клиентов и (или) выгодоприобретателей, а также бенефициарных владельцев; 3) программу оценки степени (уровня) риска совершения клиентом операций, связанных с легализацией (отмывания) доходов, полученных преступным путем, и финансированием терроризма (далее - ОД/ФТ); 4) программу выявления операций (сделок), подлежащих обязательному контролю, и операций (сделок), имеющих признаки ОД/ФТ; 5) программу подготовки и обучения кадров в сфере ПОД/ФТ; 6) программу хранения информации и документов, полученных в результате реализации программ осуществления внутреннего контроля в целях ПОД/ФТ; 7) программу изучения клиента при приеме на обслуживание и обслуживании. Помимо этого в правилах устанавливаются полномочия и обязанности специального должностного лица, ответственного за их реализацию. 9. Организация внутреннего контроля в коммерческом банке и банковских группах (система органов, функции) Внутренний контроль банкапредставляет собой совокупность системы органов и методов организации и координации мер, принятых кредитной организацией для защиты своих активов, соблюдения управленческой политики, проверки достоверности бухгалтерской и финансовой отчетности и обеспечения эффективной работы Базовые принципы эффективности надзора за банковской деятельностью) функциями системы внутреннего контроля являются: → слежение за четким разграничением полномочий и обязанностей; → отделение функций контроля от структур, имеющих отношение к управлению банком, распределению его средств, составлению финансовой отчетности по активам и пассивам; → мониторинг банковских рисков и управление ими; → слежение за согласованием контрольных процедур, системой охраны активов. В соответствии с определенными Банком России конкретными целями, стоящими перед системой внутреннего контроля, управленческий персонал службы внутреннего контроля решает следующие конкретные задачи: – контролирует выполнение персоналом банка требований федерального законодательства и нормативных актов Банка России; – обеспечивает соблюдение установленных процедур и полномочий при принятии любых решений, затрагивающих интересы банка, его собственников и клиентов; – принимает своевременные и эффективные решения, направленные на устранение выявленных недостатков и нарушений в деятельности банка; – обеспечивает выполнение требований по эффективному управлению рисками банковской деятельности; – контролирует сохранность активов (имущества) банка. 10. Дайте характеристику понятию«капитал» применительно к банковскому делу. Капитал- это денежное выражение всего реально имеющегося имущества, принадлежащего банку. Банковский капитал намерен сохранять уверенность покупателей в банке и сколько, чтобы убедить кредиторов в своей финансовой стабильности. Капитал должен быть достаточно большим, чтобы обеспечить заемщиков, что Банк способен удовлетворить их потребности кредиты, даже если отрицательно современных условиях развития экономики страны. Банковский капитал выступает как сложный социально-экономический объект, поэтому это рассматривается как система. В качестве коммерческого банка система характеризуется следующими особенностями:. - самоуправляемость; - открытость, то есть система, осуществляющая двусторонний обмен с внешней средой информацией, финансовыми и трудовыми ресурсами; - социальность, то есть система, состоящая из людей, являющаяся элементом существующего общества. 11. Отличиямежду основным (I уровня) и дополнительным (II уровня) капиталом Капитал 1 уровня является основным капиталом банка и включает в себя раскрытые резервы, которые фигурируют в финансовой отчетности банка, и акционерный капитал. Эти деньги представляют собой средства, которые банк использует для регулярного функционирования, и составляют основу силы финансового учреждения. , Капитал второго уровня является дополнительным капиталом банка. Нераскрытые резервы, субординированные долговые обязательства, гибридные финансовые продукты и другие статьи составляют эти средства. Капитал 1 уровня состоит из собственного капитала и нераспределенной прибыли, раскрытых в их финансовой отчетности, и является основным показателем для измерения финансового состояния банка. Эти средства вступают в игру, когда банк должен поглотить убытки, не прекращая деловых операций. Капитал 1 уровня является основным источником финансирования банка. Как правило, он содержит почти все накопленные средства банка. Эти средства создаются специально для поддержки банков, когда убытки покрываются, так что обычные бизнес-функции не нужно закрывать. Капитал 2 уровня включает в себя нераскрытые средства, которые не отражены в финансовой отчетности банка, резервы переоценки, инструменты гибридного капитала, субординированный срочный долг, также известный как долговые ценные бумаги младшего возраста, и общие резервы на случай потери ссуды или непогашенные резервы. Переоцененные резервы - это метод бухгалтерского учета, который пересчитывает текущую стоимость холдинга, которая выше той, которая была первоначально учтена как таковая для недвижимости. Гибридные инструменты капитала - это ценные бумаги, такие как конвертируемые облигации, которые имеют как собственные, так и долговые качества. Понятие и сущность достаточности капитала в деятельности коммерческого банка с универсальной лицензией Достаточность капитала отражает общую оценку надежности банка. Отсюда вытекает основной принцип достаточности капитала, преобладающий в современной теории банковского дела: величина собственных средств (капитала) банка должна соответствовать размеру активов с учетом степени риска. Инструкцией Банка России 180-И (ранее 110-И, 139-И) «Об обязательных нормативах банков» (гл. 2) устанавливается три норматива достаточности капитала банков: – Н1.1 – норматив достаточности базового капитала банка; – Н1.2 – норматив достаточности основного капитала банка; – Н1.0 – норматив достаточности собственных средств (капитала) банка. Любой коммерческий банк, который ориентируется на определенный круг клиентов и объем предоставляемых им услуг, должен иметь собственный капитал такой величины, чтобы быть в состоянии удовлетворять все обоснованные потребности своих клиентов в заемных средствах и своевременно выполнять все взятые на себя обязательства, не нарушая при этом установленных нормативов и не подвергая себя повышенному риску. Принятый в российской банковской практике для контроля за поддержанием коммерческими банками собственного капитала на достаточном для возмещения потерь в критических ситуациях метод расчета норматива достаточности банковского капитала во многом соответствует международным стандартам. В соответствии с инструкцией Банка России № 110-И «Об обязательных нормативах банков» в основу методики определения достаточной величины собственного капитала банка положен принцип взвешивания активов на риск. Это означает, что при расчете норматива достаточности капитала банка его активы группируются в зависимости от степени риска вложений и возможной потери части их стоимости. Взвешивание активов по степени риска производится путем умножения остатка средств на соответствующем балансовом счете или их части на коэффициент риска. Активы российских банков подразделяются на пять групп с весовыми коэффициентами 0—2, 10, 20. 50 и 100%. Нулевой риск присваивается средствам на корреспондентском и депозитном счетах в Банке России, обязательным резервам, перечисленным в Банк России, средствам банков, депонированным для расчетов чеками, средствам на накопительных счетах при выпуске акций, вложениям в облигации Банка России, не обремененным обязательствами, и другим средствам. Напротив, наиболее высокую степень риска (50—100%) Банк России установил для средств на счетах в банках — резидентах РФ и в банках — нерезидентах стран, не входящих в число группы развитых стран, для ценных бумаг для перепродажи и прочих активов. Нормативы достаточности капитала банка с базовой лицензией Обратимся к документу Инструкция Банка России от 06.12.2017 N 183-И "Об обязательных нормативах банков с базовой лицензией" С 1 июня 2017 года банковские лицензии разделяются на базовые и универсальные. Для банков с базовой лицензией установлены следующие обязательные нормативы и их числовые згначения: достаточности собственных средств (капитала) (Н1.0), минимально допустимое числовое значение норматива - 8 процентов; достаточности основного капитала (Н1.2), минимально допустимое числовое значение норматива - 6 процентов; текущей ликвидности (Н3), минимально допустимое числовое значение - 50 процентов; максимального размера риска на одного заемщика или группу связанных заемщиков (Н6), максимально допустимое числовое значение - 20 процентов; максимального размера риска на связанное с банком с базовой лицензией лицо (группу связанных с банком с базовой лицензией лиц) (Н25), максимально допустимое числовое значение - 20 процентов. Банки обязаны соблюдать установленные обязательные нормативы ежедневно. Банк России осуществляет надзор за соблюдением банками обязательных нормативов на основании данных, полученных в составе форм отчетности, результатов проверок, а также информации, представляемой банком по направленному ему запросу. Каковы внешние и внутренние источники формирования ресурсной базы банка? В соответствии с законодательством РФ и формируемой банковской отчетностью банковские обязательства преимущественно могут быть разделены на три основные группы: депозитные ресурсы, кредитные ресурсы, прочие обязательства. Обычно большую часть этих средств составляют депозитные ресурсы, т.е. денежные средства, внесенные в банк клиентами – юридическими и/или физическими лицами, хранящиеся на их счетах и используемые банками в соответствии с режимом счета и банковским законодательством. Отсутствие равновесия структуры источников банковских ресурсов может являться причиной ухудшения показателей деятельности коммерческого банка и снижения имиджа на рынке денежных ресурсов. В соответствии с Федеральным законом «О Центральном банке Российской Федерации (Банке России)», выполнение обязательных резервных требований осуществляют все кредитные организации со дня получения лицензии на осуществление банковских операций Ресурсная база коммерческого банка – это его собственный капитал и привлеченные на основе возврата денежные средства юридических и физических лиц, образуемых банком в результате проведения пассивных операций, которые в совокупности используются им для осуществления активных операций Внутренние факторы: - отсутствие заинтересованности руководства банка в привлечении средств клиентов, особенно населения, что продиктовано тактическими и стратегическими целями и задачами банка; - низкий уровень и качество менеджмента; - отсутствие в большей части российских банков научно-обоснованной концепции проведения депозитной политики; - уровень квалификации персонала; - диверсификация рисков. Внешние факторы: - законодательная и нормативная база; - воздействие государства и государственных органов на коммерческие банки; - влияние макроэкономики, воздействие мировых финансовых рынков на состояние российского денежного рынка; - межбанковская конкуренция; - уровень доходов и расходов населения. Внутренние факторы, оказывающие влияние на депозитную политику банка поддаются управлению с его стороны, являются изменчивыми и динамичными. Однако на внешние факторы банк повлиять не в состоянии и в случае изменения силы влияния данных факторов, его задача – незамедлительно на них отреагировать, вовремя принять соответствующие меры, внеся корректировки в свою депозитную политику. Коммерческий банк должен поддерживать определенное соотношение между собственными и привлеченными средствами. Какие основные подходы к оценке финансовой устойчивости (экономического положения) кредитных организаций использует Банк России? Оценка финансовой устойчивости банка и банковской системы в целом, производится с использованием набора показателей, которые группируются следующим образом: показатели достаточности капитала, показатели ликвидности, показатели качества активов и пассивов, прибыльности и эффективности работы. При оценке финансовой устойчивости используют нормативный и рейтинговый подходы. Первый реализуется в рамках требований Центрального банка РФ и предполагает расчет показателей в соответствии с Указанием Банка России от 03.04.2017 N 4336-У (ред. от 27.11.2018) "Об оценке экономического положения банков", Указанием Банка России от 11.06.2014 N 3277-У (ред. от 26.12.2017) "О методиках оценки финансовой устойчивости банка в целях признания ее достаточной для участия в системе страхования вкладов" и Инструкцией Банка России от 28.06.2017 N 180-И (ред. от 27.11.2018) "Об обязательных нормативах банков" . Эти нормативные документы определяют порядок расчета и значения нормативов и характеристику уровня финансовой устойчивости. В соответствии с указанием Банка России от 31.03.2000 № 766-У все кредитные организации делятся на две категории по уровню финансовой устойчивости, а каждая из них – на две группы К первой категории относятся финансово стабильные кредитные организации, это банки первой группы (кредитные организации без недостатков деятельности) и второй группы (кредитные организации, имеющие отдельные недостатки). Во вторую категорию входят банки третьей группы (банки, испытывающие серьезные финансовые трудности) и четвертой группы (банки, находящиеся в критическом финансовом положении). К показателям, рассчитываемым при оценке устойчивости при этом, как отдельной кредитной организации, так и банковской системы в целом, относятся показатели. Следуя Указанию Банка России от 03.04.2017 года №4336-У «Об оценке экономического положения банков», обобщающим показателем финансовой устойчивости банка является балльная оценка, складывающаяся на основе анализа следующих групп показателей: капитал, активы, ликвидность, доходность, качество управления кредитной организацией, его рисками и операциями. В соответствии с данным документом, банки делятся на пять групп. Для осуществления эффективного анализа финансовой устойчивости банка компетентному органу предоставлен соответствующий спектр методов и инструментов. К ним относятся: 1) анализ финансовой отчетности и счетов; бизнес-модель анализа; горизонтальные экспертные оценки; рассмотрение итогов стресс-тестов, проведенных банком; анализ корпоративного управления, в который входят системы управления рисками и внутренний контроль . Кроме нормативного подхода при оценке финансовой устойчивости используется и рейтинговый подход, к числу наиболее известных методик относятся: методики популярных рейтинговых агентств (РА Эксперт), методика CAMEL(S) (США), CAEL (США), ORAP (Франция), PATROL (Италия), SAABA (Франция) и множество авторских методик, среди которых в России наиболее популярна методика Виталия Кромонова. Назовите нормативы ликвидности, установленные Банком России для коммерческих банков с универсальной лицензией. Дайте им краткую характеристику В целях контроля за состоянием ликвидности банка, то есть его способности обеспечить своевременное и полное выполнение своих денежных и иных обязательств, вытекающих из сделок с использованием финансовых инструментов, устанавливаются нормативы мгновенной, текущей, долгосрочной ликвидности, которые регулируют (ограничивают) риски потери банком ликвидности и определяются как отношение между активами и пассивами с учетом сроков, сумм и типов активов и пассивов, других факторов. Н2 — норматив мгновенной ликвидности банка. Регулирует риск потери банком ликвидности в течение одного операционного дня. Предельное значение ≥ 15%; Инструкции. Норматив Н2 рассчитывается по формуле:  Лам - высоколиквидные активы, то есть финансовые активы, которые должны быть получены в течение ближайшего календарного дня. Овм - обязательства (пассивы) по счетам до востребования, по которым вкладчиком и (или) кредитором может быть предъявлено требование об их незамедлительном погашении. Овм* - величина минимального совокупного остатка средств по счетам физических и юридических лиц до востребования, определенная в соответствии с пунктом 5.6 настоящей Инструкции (код 8922). Н3 — норматив текущей ликвидности банка. Регулирует риск потери банком ликвидности в течение ближайших к дате расчета норматива 30 календарных дней. Предельное значение ≥ 50%; Норматив Н3 рассчитывается по формуле:  , ,где: Лат - ликвидные активы, то есть финансовые активы, которые должны быть получены банком Овт - обязательства (пассивы) по счетам до востребования, по которым вкладчиком и (или) кредитором может быть предъявлено требование об их незамедлительном погашении Овт* - величина минимального совокупного остатка средств по счетам физических и юридических лиц до востребования и обязательств со сроком их исполнения в ближайшие 30 календарных дней. Н4 — норматив долгосрочной ликвидности банка. Регулирует риск потери банком ликвидности в результате размещения средств в долгосрочные активы. Предельное значение ≤ 120% Н4 рассчитывается по формуле:  где: Крд - кредитные требования с оставшимся сроком до даты погашения свыше 365 или 366 календарных дней, а также пролонгированные кредитные требования, если с учетом вновь установленных сроков погашения кредитных требований сроки, оставшиеся до их погашения, превышают 365 или 366 календарных дней, за вычетом сформированного резерва на возможные потери по указанным кредитным требованиям в соответствии с Положением Банка России N 590-П и Положением Банка России N 611-П (сумма кодов 8996 и 8724 за минусом кода 8850); ОД - обязательства (пассивы) банка по кредитам и депозитам, полученным банком, за исключением суммы полученного банком субординированного кредита (займа, депозита, облигационного займа) в части остаточной стоимости, включенной в расчет собственных средств (капитала) банка, а также по обращающимся на рынке долговым обязательствам банка с оставшимся сроком погашения свыше 365 или 366 календарных дней (сумма кодов 8918, 8949, 8997 и 8725 за минусом кода 8873). Обязательства, отраженные по коду 8873, принимаются в уменьшение показателя ОД на следующий рабочий день после возникновения у банка обязанности досрочного исполнения обязательств по привлеченным средствам или выпущенным ценным бумагам в части средств, отраженных по коду 8872; О* - величина минимального совокупного остатка средств по счетам со сроком исполнения обязательств до 365 календарных дней и счетам до востребования физических и юридических лиц, не вошедшим в расчет показателя ОД, определяемая в соответствии с пунктом 5.6 настоящей Инструкции (код 8978). Сущность норматива финансового рычага и норматива использования собственных средств (капитала) банка для приобретения акций (долей) других юридических лиц. Норматив использования собственных средств (капитала) банка для приобретения акций (долей) других юридических лиц (Н12) регулирует (ограничивает) совокупный риск вложений банка в акции (доли) других юридических лиц и определяет максимальное отношение сумм, инвестируемых банком на приобретение акций (долей) других юридических лиц, к собственным средствам (капиталу) банка. Норматив использования собственных средств (капитала) банка для приобретения акций (долей) других юридических лиц (Н12) рассчитывается по следующей формуле: Сумма Кин i Н12 = ----------- х 100% <= 25%, где К Кин_i - величина i-той инвестиции банка в акции (доли) других юридических лиц за вычетом сформированного резерва на возможные потери по указанным инвестициям. Показатель Кинi рассчитывается как сумма остатков по кодам 8919, 8963, - 8920, - 8982. Сущность кредитного риска, его проявление Кредитный риск — финансовый риск неисполнения дебитором своих обязательств перед поставщиком товаров или провайдером услуг, то есть риск возникновения дефолта дебитора. Для инвестора потенциальный убыток может включать частичную или полную потерю основной суммы и процентов, снижение величины денежного потока, а также рост расходов на сбор платежей, возникающих при следующих обстоятельствах: Физическое или юридическое лицо не погашает задолженность по кредиту Потребитель или фирма не оплачивают выставленный счет Фирма не выплачивает своим сотрудникам заработанную плату (или это несвоевременно) Эмитент государственных или корпоративных облигаций вовремя не осуществляет купонный платеж или не возвращает номинал ценных бумаг Неплатежеспособная страховая фирма не производит своим клиентам страховые выплаты, нарушая условия страхового полиса Банк с неудовлетворительным финансовым положением не возвращает своим клиентам депозиты Государство предоставляет защиту от кредиторов в случае банкротства неплатежеспособного юридического или физического лица. Типы кредитных рисков Риск дефолта. Наступает тогда, когда финансово-кредитная организация обоснованно полагает, что ее заемщик не сможет полностью отвечать по своим обязательствам (и, при этом, прошло более 90 дней со времени последнего платежа). Риск дефолта заемщика затрагивает все кредитные операции, а также сделки с ценными бумагами и производными финансовыми инструментами. Риск концентрации. Он связан с выдачей крупных ссуд одному или нескольким заемщикам. При этом, дефолт последних может послужить причиной крупных убытков и поставить под угрозу всю операционную (основную) деятельность банка. Подобного рода риск может возникать как при работе с крупными заемщиками или же в случае чрезмерной концентрации на той или иной отрасли. В обоих вариантах основной причиной риска является низкий уровень диверсификаци Страновой (суверенный) риск – возникает из-за того, что существует вероятность замораживания суверенным государством платежей в иностранной валюте, или же дефолта по своим обязательствам. Методы снижения кредитного риска Кредиторы могут снизить кредитный риск, прибегая к использованию таких основных методов: Ценообразование, основанное на оценке риска (в данном случае кредиторами устанавливается несколько более высокая процентная ставка для заемщиков, которые в большей мере, чем остальные подвержены риску дефолта) Ковенанты. Кредиторами могут быть предусмотрены особые условия договора (эти условия и называют ковенантами). Они могут обязывать заемщика действовать следующим образом: регулярно информировать о своем финансовом положении; воздерживаться от выплаты дивидендов акционерам и/или от обратного выкупа акций, новых кредитов и других подобного рода действий, которые могут негативно повлиять влияют на финансовое положение фирмы; полностью погасить кредит в случае требования кредитора и т. д. Кредитное страхование (страхование кредита) и кредитные деривативы Сокращение. Кредиторы могут несколько снижать уровень кредитного риска посредством сокращения объемов выдаваемых кредитов (всем или тем или иным категориям заемщиков). Диверсификация пула заемщиков Депозитное страхование. Во многих странах практикуется обязательное депозитное страхование, целью которого является гарантирование вкладов на случай банкротства финансово-кредитного учреждения. 19 Методы организации кредитного процесса (способы выдачи и погашения кредитов) в коммерческом банке Организацию кредитного процесса можно разделить на следующие этапы : Рассмотрение кредитной заявки и собеседование с заемщиком; 2. Изучение кредитоспособности клиента; 3. Подготовка и заключение кредитного договора, предоставление кредита; 4. Кредитный мониторинг и возврат кредита. На первом этапе организации кредитного процесса происходит предварительное рассмотрение кредитной заявки, в которой указываются цель и сумма кредита, порядок погашения, срок, обеспечение, порядок уплаты процентов. Также заемщик должен предоставить пакет документов, который отличается своим объемом в зависимости от условий кредитования. |