Тестирование Финансы. Финансы. Аннотация Предметом

Скачать 1 Mb. Скачать 1 Mb.

|

|

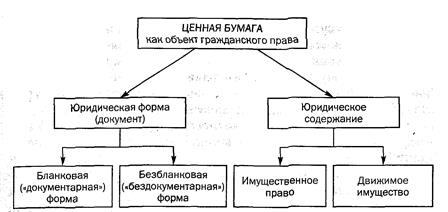

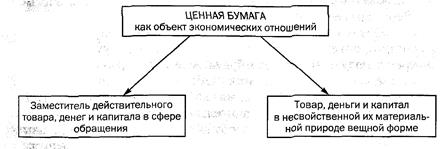

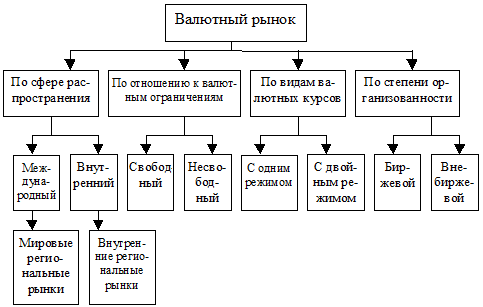

Рынок капитала и капитальных активов – это составная часть рынка факторов производства. К капитальным активам относятся: все разновидности зданий и сооружений, техники и машин производственного назначения, оборудования и инструментов; сырье и материалы; энергия и идеи; программное обеспечение для ЭВМ. Таким образом, в современной экономике границы понятия капитала распространяются на материальные и нематериальные объекты. Обобщающим выражением дохода на капитал, капитальные активы выступает годовая процентная ставка, т.е. такая величина дохода, которая исчисляется за определенный период времени, чаще всего за год, в процентном отношении к величине применяемого капитала. Размер получаемого дохода выступает ценой капитала, по существу, ценой капитала и капитальных активов в различных формах. Основным источником финансового капитала служат: 1) денежные средства, высвободившиеся в процессе кругооборота ресурсов, продуктов и доходов; 2) временно свободные денежные средства, находящиеся в распоряжении фирм и населения. Ссудный процент – это цена, уплачиваемая собственнику капитала за использование его средств в течение определенного периода времени (выражается через ставку процента). Ставка ссудного процента зависит от спроса и предложения заемных средств. Торговля заемными средствами происходит на финансовом рынке. Равновесная ставка ссудного процента – это такая ставка, при которой объем предлагаемых заемных средств равен их количеству, соответствующему платежеспособному спросу. Заемщиками являются фирмы, государство; сберегателями – банки, страховые компании, фирмы, физические лица. Сберегатели выделяют часть своего текущего дохода и за это получают компенсацию в виде ссудного процента. Для создания и увеличения капитала необходимы вложения денежных средств в инвестиции. Инвестирование – это процесс создания или пополнения запаса капитала. Принимая решение об инвестировании денег в проект, необходимо учитывать инфляцию, риск, неопределенность, возможность альтернативного использования. Номинальная ставка процента – процентная ставка, выраженная в деньгах по текущему курсу. Реальная ставка процента – процентная ставка с учетом инфляции. Именно реальная процентная ставка, а не номинальная учитывается при принятии решений об инвестициях. Низкая процентная ставка (мягкая кредитно-денежная политика) приводит к увеличению инвестиций и расширению производства. Высокая же процентная ставка (жесткая кредитно-денежная политика) приводит к уменьшению инвестиций и сокращению производства. Осуществлять инвестиции целесообразно в следующих случаях: инвестировать средства в производство, ценные бумаги имеет смысл, если от этого можно получить большую чистую прибыль, чем от хранения денежных средств в банке; инвестировать средства имеет смысл только, если рентабельность инвестиций превышает уровень инфляции; инвестировать средства имеет смысл только в наиболее рентабельные с учетом дисконтирования проекты. Денежный рынок отличается от рынка капитала тем, что он обычно является оптовым межбанковским рынком. Центральные банки через свои операции, направленные на проведение денежной политики, могут оказывать воздействие на условия функционирования денежных рынков. Центральные банки являются монопольными поставщиками денег и посредством этой монополии могут определять условия рефинансирования для кредитных институтов. Вопрос 7. Рынок межбанковских кредитов. Рынок межбанковских кредитовпредставляет собой важнейшую часть денежного рынка, или оптового рынка краткосрочных ресурсов, к которым по мировой классификации относятся кредиты и высоколиквидные финансовые инструменты со сроком до 1 года. В большинстве стран с развитым денежным рынком под влиянием процесса секьюритизации сформировалась такая рыночная структура, в которой основная часть приходится на рынок краткосрочных ценных бумаг. Сделки на этом рынке представляют собой торговлю стандартизованными финансовыми инструментами, для которых существует вторичный рынок. В мировой практике к рыночным инструментам такого рода относятся казначейские векселя, депозитные сертификаты, муниципальные облигации, банковские векселя, фьючерсные контракты и др., которые характеризуются высокой степенью взаимозаменяемости, но образуют различные секторы в рамках денежного рынка. Межбанковский кредит — кредит, предоставляемый одним банком другому. Основным кредитором на рынке является центральный банк. Коммерческие банки выступают в роли заемщиков и кредиторов других коммерческих банков. Обычно заимствование средств осуществляется на основе разовых кредитных договоров или посредством размещения депозитов в других банках. Кредитная деятельность коммерческих банков связана с операциями на рынке межбанковских кредитов. Получение кредитов в других банках дает возможность пополнять банковские кредитные ресурсы. При избытке ресурсов банк размещает их на межбанковском рынке, при нехватке банк покупает их на рынке. Рынок межбанковских кредитов является важной составляющей рынка кредитных ресурсов. Предоставление и получение кредитов коммерческими банками на межбанковском рынке регламентируется Федеральным Законом «О банках и банковской деятельности», ГК РФ, уставами коммерческих банков и кредитными договорами. Кредитные отношения между коммерческими банками определяются путем заключения кредитных договоров, которые должны предусматривать права и обязательства сторон, с надлежащим оформлением дел по межбанковским кредитам. Предоставление межбанковских кредитов должно сопровождаться открытием счетов лоро и ностро в соответствии с Планом счетов бухгалтерского учета коммерческих банков. На практике используются следующие основные разновидности межбанковского кредита: овердрафт по корреспондентским счетам на соответствующем счете учитываются суммы дебетовых (кредитовых) остатков на корреспондентских счетах банков на конец операционного дня; кредиты овернайт, предоставленные (полученные) другим банкам: они предоставляются другим банкам на срок не более одного операционного дня. Этот вид межбанковского кредита используется для завершения расчетов текущего дня; средства, предоставленные (полученные) другим банкам по операциям РЕПО. Эти операции связаны с покупкой у них ценных бумаг на определенный период с условием их обратного выкупа по заранее обусловленной цене или с условием безотзывного гарантии погашения в случае, если срок операции РЕПО совпадает со сроком погашения ценных бумаг. Коммерческие банки как экономически независимые кредитные институты самостоятельно устанавливают уровень процентной ставки по межбанковским кредитам в зависимости от спроса и предложения на межбанковском рынке и уровня учетной ставки. Рынок кредитных ресурсов фактически разделился на две части: внутрибанковский и межбанковский. В этой ситуации крупные банки со значительным количеством филиалов стали создавать собственные внутрибанковские рынки с целью оптимального использования своих имеющихся кредитных ресурсов. С целью получения межбанковского кредита банк-должник подает банку-кредитору, как правило, такие документы: заявление; учредительный договор; копию устава, заверенную нотариально; копию лицензии на проведение банковских операций, заверенную нотариально; карточку с образцами подписей и оттиском гербовой печати, также заверенную нотариально; баланс на текущую отчетную дату; расчет экономических нормативов на текущую отчетную дату; показатели деятельности коммерческого банка. Основным источником информации для определения кредитоспособности заемщика о межбанковских кредитов является баланс банка. Договор межбанковского кредита должен включать следующие основные положения: 1) предмет договора - предоставление кредита в определенной сумме с определенным сроком погашения; 2) права и обязательства банка-кредитора и банка-заемщика; 3) ответственность сторон; 4) порядок разрешения споров; 5) условия изменения договора; 6) особые условия; 7) срок действия договора. На рынке межбанковских кредитов могут использоваться также банковские векселя и депозитные сертификаты. Принятие банком оптимального решения о продаже и покупке ресурсов на межбанковском рынке возможно лишь при условии точного владение ситуацией на рынке кредитных ресурсов и прогнозирования динамики ее изменения. Вопрос 8. Рынок ценных бумаг. Рынок ценных бумаг – это совокупность отношений, возникающих при эмиссии и обращении ценных бумаг. Рынок ценных бумаг является составной частью финансового рынка, на котором происходит перераспределение денежных средств с помощью таких финансовых инструментов, как ценные бумаги. Ценная бумага - документ установленной формы и реквизитов, удостоверяющий имущественные права, осуществление или передача которых возможны только при его предъявлении (ст. 142 ГК РФ). В соответствии со ст. 128 ГК РФ ценная бумага является объектом гражданских прав (рис. 14). В современных условиях подавляющая часть ценных бумаг существует не в своей исторически первоначальной — бумажной, или документарной, форме, а в так называемой безбумажной, или бездокументарной, форме, т. е. фиксация прав владельца ценной бумаги производится только в специальном реестре по установленным законодательством правилам, а сама ценная бумага как «физическая» бумага отсутствует.  Рис. 14. Ценная бумага как объект гражданского права[13] В настоящее время в случае безбланковой ценной бумаги способ ее материальной фиксации меняется с бумажного носителя (бухгалтерские книги, письменные реестры) на электронный (электронные записи, базы данных). По своему экономическому содержанию ценная бумага — «это особая форма существования денежного, товарного или иного вида капитала, которая может отчуждаться и самостоятельно обращаться на рынке как товар и даже приносить доход ее владельцу» (рис. 15).  Рис. 15. Ценная бумага как объект экономических отношений[14] В соответствии с тем, какой капитал заменяет ценная бумага в обращении, она существует в виде товарной ценной бумаги (складские свидетельства, коносаменты), денежной ценной бумаги (векселя, чеки и др.) или инвестиционной (капитальной, доходной) ценной бумаги (акции, облигации и др.). Важнейшая функция ценной бумаги заключается в том, что, заменяя товар (деньги) или капитал на рынке, она обращается вместо него самого, т.е. предстает носителем тех же самых стоимостных отношений, которые скрыты в действительном товаре или капитале. Основные отличия рынка ценных бумаг от рынка реальных товаров состоят в следующем. 1. По объекту и объему. У названных рынков разные объекты сделок: у первого — ценная бумага, т. е. возможность получения дохода в будущем, а у второго — товары и услуги, подлежащие потреблению. Объем рынка ценных бумаг, в силу непрерывного их оборота, может быть намного больше рынка реальных благ и возрастать значительно быстрее него. 2. По способу образования рынка. Реальные блага должны быть произведены, ценная бумага просто выпускается в обращение, но при условии наличия в обществе денежных сбережений, т.е. запаса денег, готовых стать капиталом. 3. В различии процесса обращения. Цель производства реального товара — его производительное или личное потребление. Процесс обращения необходим лишь для того, чтобы доставить товар от производителя к потребителю. Число стадий обращения товара ограничено, и чем их меньше, тем лучше. Ценная бумага, наоборот, существует только в процессе обращения. Количество актов ее перехода из рук в руки ничем не ограничено и может быть очень велико (отсюда и значительный объем рынка ценных бумаг). Скорость обращения ценной бумаги — важнейший показатель ее качества. Прекращение процесса обращения означает «смерть» для ценной бумаги. 4. Субординация сравниваемых секторов хозяйства. Поскольку реальный сектор — основа экономики, постольку он в конечном счете определяет и развитие рынка ценных бумаг. Рынок ценных бумаг, будучи одним из сегментов финансового рынка, сходен с ним и по способу образования, и по значимости процесса обращения, и по отношению к рынку реальных благ. Рынок ценных бумаг охватывает международные, национальные и региональные рынки, рынки конкретных видов ценных бумаг, рынки государственных и негосударственных (корпоративных) ценных бумаг, первичных (исходных) и вторичных, или производных, ценных бумаг. Рынок ценных бумаг выполняет функции, свойственные любому рынку. К ним относятся: коммерческая - функция получения чистого дохода (прибыли, дивиденда, процента); ценностная - функция обеспечения процесса ценообразования на инструменты данного рынка и формирование норм доходности; информационная - информирование участников рынка и общества в целом обо всем, что происходит на рынке; регулирующая - обеспечение порядка, управления и организации на рынке со стороны государства или самих организаций (участников) рынка, и др. Рынок ценных бумаг, как специфический сегмент финансового рынка, имеет две основные специфические функции: перераспределение капиталов или перераспределение денежных средств от владельцев пассивного капитала к владельцам активного капитала; перераспределение рыночных рисков, или перераспределение рисков между владельцами различных рыночных активов. Функция перераспределения капиталов или денежных средств, выполняемая посредством выпуска и обращения ценных бумаг, означает перераспределение средств между отраслями и сферами деятельности, территориями и странами, населением и предприятиями (когда сбережения граждан принимают производительную форму), государством и другими юридическими и физическими лицами (например, в случае финансирования дефицита государственного бюджета на неинфляционной основе). Функция перераспределения рисков — это использование инструментов рынка ценных бумаг для защиты владельцев активов (товарных, валютных, финансовых) от неблагоприятного для них изменения цен или доходности этих активов. Данную функцию можно еще называть функцией защиты от риска или, точнее, функцией хеджирования. Однако хеджирование невозможно в одностороннем порядке: если есть тот, кто желает застраховаться от риска, то должна быть и другая сторона, которая считает возможным для себя принять этот риск. С помощью рынка ценных бумаг можно попытаться переложить риск со своего актива на спекулянта, желающего рискнуть. Следовательно, сутью хеджирования на рынке ценных бумаг является перераспределение рисков. Функция перераспределения рисков резко ускоряет и даже упрощает переливы свободных (или высвобождаемых) финансовых капиталов. Рынок ценных бумаг — сложная структура, имеющая много характеристик, поэтому его можно рассматривать с разных сторон (рис. 16). Первичный рынок — это рынок, обеспечивающий выпуск ценной бумаги в обращение, это ее первое появление на рынке или, точнее, первая стадия реализации после «производства» ценной бумаги. Результатом всех процедур, обеспечивающих выпуск ценной бумаги, должно стать ее приобретение первым владельцем.  Рис. 16. Структура рынка ценных бумаг[15] Вторичный рынок — это рынок, на котором обращаются ранее выпущенные ценные бумаги. Это совокупность операций с этими бумагами, в результате которых осуществляется постоянный переход прав собственности на них от одного владельца к другому. В зависимости от уровня регулируемости рынки ценных бумаг состоят из организованных и неорганизованных рынков. Организованный рынок — это рынок, на котором обращение ценных бумаг производится по твердо установленным правилам, регулирующим практически все стороны деятельности рынка. Неорганизованный рынок — это рынок, участники которого самостоятельно договариваются по всем вопросам заключаемых на нем сделок на свой собственный «страх и риск». В настоящее время неорганизованных рынков ценных бумаг практически уже не существует. В зависимости от способа организации торговли различают биржевой и внебиржевой рынки ценных бумаг. Биржевой рынок — это торговля ценными бумагами, организованная на фондовых биржах. Небиржевой рынок — это торговля ценными бумагами без посредничества фондовых бирж. Большинство видов ценных бумаг, кроме акций, обращается вне бирж. Если биржевой рынок по своей сути всегда есть организованный рынок, то внебиржевой рынок может быть как организованным, так и неорганизованным («уличным», «стихийным»). В настоящее время в странах с развитой рыночной экономикой имеется практически только организованный рынок ценных бумаг, который представлен фондовыми биржами или небиржевыми системами электронной торговли. В зависимости от типа торговли рынок ценных бумаг существует в двух основных формах: публичный и компьютеризированный. Публичный рынок — это традиционная форма торговли ценными бумагами, при которой продавцы и покупатели ценных бумаг (обычно в лице фондовых посредников) непосредственно встречаются в определенном месте и происходит публичный, гласный торг (в случае биржевой торговли) или ведутся закрытые торги (переговоры), которые по каким-либо причинам не подлежат широкой огласке. Компьютеризированный рынок — это разнообразные формы торговли ценными бумагами на основе использования компьютерных сетей и современных средств связи. В зависимости от сроков, на которые заключаются сделки с ценными бумагами, рынок ценных бумаг подразделяется на кассовый и срочный. Кассовый рынок (рынок спот, рынок кэш) — это рынок немедленного исполнения заключенных сделок, при этом чисто технически это исполнение может растягиваться на срок до 1-3 дней, если требуется поставка самой ценной бумаги в физическом виде. Срочный рынок ценных бумаг — это рынок с отсроченным, обычно на несколько недель или месяцев, исполнением сделки. Наибольших размеров достигает кассовый рынок ценных бумаг. Срочные контракты на ценные бумаги в основном заключаются на рынке производных инструментов. Вопрос 9. Страховой рынок. Страховой рынок – сфера формирования спроса и предложения на страховые продукты. Страховой рынок выражает отношения между различными страховыми организациями (страховщиками), предлагающими соответствующие продукты, а также юридическими и физическими лицами, нуждающимися в страховой защите. Потребительские свойства страховых продуктов весьма специфичны и отличаются от других продуктов финансового рынка. Их специфика происходит из сущности страхования как системы (и способа) защиты тех материальных (имущественных) интересов субъектов страхового рынка (граждан, предприятий, организаций, государства, угроза которым существует всегда, но не носит обязательного характера. Каждый страховой продукт соотносится с конкретным объектом страхования (что страхуется), определяет причины страхования (страховой риск), его стоимость (страховую сумму, объем ответственности страховщика), цену (страховой тариф), условия денежных платежей (расчетов) в предвидении тех событий, от которых последний страхуется. Свидетельством (сертификатом) страховой услуги служит документ, называемый страховым полисом. Полис подтверждает факт заключенного договора страхования (купли-продажи страхового продукта), который всегда предметен, адресован участникам страхования, содержит основные количественные параметры сделки, является юридическим документом. Специфика страхового продукта заключается в том, что страховой взнос всегда меньше страховой суммы. Такое соотношение обеспечивает рыночную привлекательность страховых продуктов и соответствующий спрос на них. Видимая выгода от покупки страхового продукта налицо. Но она не означает потери продавца, так как число полисов (покупателей) обычно больше, чем число страховых случаев. В силу этого продавец (страховщик) не несет потерь, если цена страхового продукта определена неверно. Финансовые обязательства страхователей и страховщика изначально приравниваются друг другу: теоретически страховой фонд, собранный страховщиком от продажи страховых продуктов, должен покрыть все его обязательства по страховым возмещениям, а также собственные затраты и принести некоторую прибыль. Кроме того, динамика страховых событий неравномерна, что нарушает требование балансового равенства обязательств страхователей и страховщика, если его ограничивать размерами короткого периода. Страховые тарифы – ставки страховых взносов (платежей), по которым взимается плата за страховые услуги. Страховые тарифы выступают в качестве цены страхового продукта и устанавливаются в доле (%) к страховой сумме договора или стоимости страхуемого объекта. Страховой рынок выполняет ряд взаимосвязанных функций: компенсационную, накопительную, распределительную, предупредительную и инвестиционную. Основная функция страхового рынка — компенсационная функция, благодаря которой существует институт страхования. Содержание функции выражается в обеспечении страховой защиты юридическим и физическим лицам в форме возмещения ущерба при наступлении неблагоприятных явлений, которое и было объектом страхования. Накопительная, или сберегательная функция обеспечивается страхованием жизни и позволяет накопить в счет заключенного договора страхования заранее обусловленную страховую сумму. Накопительная функция проявляется также в постоянном увеличении финансового потенциала страхового рынка. Распределительная функция страхового рынка реализует механизм страховой защиты. Сущность функции выражается в формировании и целевом использовании страхового фонда. Формирование страхового фонда реализуется в системе страховых резервов, которые дают гарантию страховых выплат и стабильность страхования. Предупредительная функция страхового рынка непосредственно не связана с осуществлением страховой деятельности, а работает на предупреждение страхового случая и уменьшение ущерба. Реализация предупредительной функции обеспечивается финансированием мероприятий по недопущению или уменьшению негативных последствий несчастных случаев и стихийных бедствий. Соответствующее финансирование осуществляется из фонда предупредительных мероприятий. Инвестиционная функция страхового рынка реализуется через размещение временно свободных средств в ценные бумаги, депозиты банков, недвижимость и т. д. С развитием страхового рынка роль инвестиционной функции возрастает. Зарубежные экономисты определяют страховые компании как институциональных инвесторов, одной из главных функций которых в общественном воспроизводстве считается мобилизация капитала посредством страхования. Страховой рынок представляет собой сложную развивающуюся интегрированную систему, к звеньям которой относятся страховые организации, страхователи, страховые продукты, страховые посредники, профессиональные оценщики страховых рисков и убытков, объединения страховщиков, объединения страхователей и организация его государственного регулирования. Вопрос 10. Валютный рынок. Валютный рынок представляет собой совокупность финансовых центров, где совершается купля-продажа иностранных валют в национальной валюте по курсу, складывающемуся на основе спроса и предложения. С организационно-технической точки зрения валютный рынок – это совокупность телеграфных, телефонных, телексных, электронных и прочих коммуникационных систем, связывающих в единую систему банки разных стран, осуществляющих международные расчеты, кредитные и другие валютные операции. Валютные рынки можно классифицировать по целому ряду признаков: сфере распространения, отношению к валютным ограничениям, видам валютных курсов, степени организованности (рис.17).  Рис. 17. Классификация валютных рынков Важнейшими функциями валютного рынка являются: своевременное осуществление международных расчетов; регулирование валютных курсов; диверсификация валютных резервов; страхование валютных рисков; получение прибыли участниками валютного рынка в виде курсовой разницы валют; проведение валютной политики, направленной на государственное регулирование национальной экономики и согласованной политики в рамках мирового хозяйства. С функциональной точки зрения валютные рынки обеспечивают: страхование валютных и кредитных рисков; взаимосвязь мировых валютных, кредитных и финансовых рынков; диверсификацию валютных резервов банков, предприятий, государства; регулирование валютных курсов (рыночное и государственное); получение спекулятивной прибыли их участниками в виде разницы курсов валют; проведение валютной политики, направленной на государственное регулирование экономики, а в последнее время – как составная часть согласованной макроэкономической политики в рамках группы стран. Классификация валютных рынков. По сфере распространения: международный (FOREX) - мировой рынок, на котором взаимодействуют региональные и внутренние валютные рынки и осуществляются операции с валютами, широко использующимися в международном платежном обороте; региональный - территориальный рынок, на котором страны внутри данной территории пришли к соглашению о действии единых правил валютного рынка. В настоящее время выделяют Азиатский, Европейский, Американский региональные рынки; национальный (или внутренний) валютный рынок организуется на территории отдельной страны. По отношению к валютным ограничениям: свободный - рынок, на котором отсутствуют валютные ограничения. Под валютными ограничениями, как правило, понимается система государственных мер по установлению правил поведения на валютном рынке; несвободный - рынок с валютными ограничениями. По видам валютных курсов: с одним режимом валютного курса - валютный рынок со свободными валютными курсами, т. е. с плавающими курсами, котировка которых устанавливается на биржевых торгах; с двойным режимом - рынок с одновременным применением фиксированного и плавающего курса валют. Двойной валютный режим используется государством как мера регулирования движения капиталов между внутренним и международным рынком капиталов и вводится с целью контроля и, как правило, ограничения влияния международного рынка капиталов на экономику данного государства. По степени организованности: биржевой - рынок, на котором валютные операции осуществляются посредством валютной биржи; внебиржевой организуется дилерами, которые могут быть, а могут и не быть членами валютной биржи. Дилеры организуют покупателей и продавцов посредством всевозможных средств связи. Особенности валютных рынков: не имеет конкретного места проведения; работает круглосуточно; нет внешнего регулирующего органа; имеет самое большое количество участников и наибольший объем операций; самый быстрый и ликвидный рынок. Товаром на валютном рынке является национальная валюта или набор валют (валютная корзина). Валюта– денежная единица страны, участвующей в международных отношениях, связанных с денежными расчетами. Классификация валют. По стране-эмитенту: национальная; иностранная; коллективная. По степени использования: резервная (доллар, евро) - иностранная валюта, в которой центральные банки других государств накапливают и хранят резервы для международных расчетов по внешнеторговым операциям и иностранным инвестициям; другие ведущие мировые валюты (японская иена, английский фунт стерлингов и т. д.). По степени стабильности валютного курса: твердая – валюта страны (группы стран – Евросоюз) с прогнозируемой динамикой колебаний ее валютного курса; мягкая - валюта страны (группы стран – Евросоюз) с трудно прогнозируемой динамикой колебаний ее валютного курса. По возможности обмена на другую валюту: свободно конвертируемая - валюта без ограничений обменивается на другие валюты; частично конвертируемая- валюта стран, в которых существуют валютные ограничения для резидентов и по отдельным видам валютных операций; неконвертируемая - валюта функционирует только в пределах одной страны, не обменивается на иностранные валюты, в странах существуют различные ограничения и запреты по ввозу и вывозу, покупке и продаже, обмену национальной и иностранной валют. Валютный курс является важнейшим элементом валютной системы. Основным понятием, созданным для объяснения валютных курсов,является паритет покупательной способности,для формулировки которого обычно привлекают так называемыйзакон одной цены: цена товара в одной стране должна быть равна цене товара в другой стране; а поскольку эти цены выражаются в разных валютах, то соотношение цен и определяет курс обмена одной валюты на другую. Валютный курс – это цена денежной единицы одной страны, выраженная в денежных единицах другой страны, при сделках купли-продажи. Такая цена может устанавливаться исходя из соотношения спроса и предложения на определенную валюту в условиях свободного рынка либо быть строго регламентированной решением правительства или его главным финансовым органом, обычно центральным банком. Методы установления валютного курса: плавающий - колеблющийся валютный курс, который устанавливается с учетом динамики курсов отдельных валют или набора валют (валютной корзины); фиксированный- официально установленное соотношение между национальными валютами, основанное на определяемых в законодательном порядке валютных паритетов, при строгом ограничении колебаний рыночных курсов валют. Изменения валютного курса осуществляются путем девальвации и ревальвации валюты. Девальвациявалюты –понижение курса национальной валютыпоотношению к иностранным валютам или международным валютным единицам (ранее и к золоту – до отмены золотых паритетов в 1976-1978 гг.). В настоящее время девальвация также означает относительно длительное снижение рыночного курса валюты. Девальвация стимулирует национальный экспорт и сдерживает импорт. Ревальвация валюты – повышениекурса национальной валютыпоотношению к иностранным валютам или международным валютным единицам (ранее и к золоту – до отмены золотых паритетов в 1976-1978 гг.). Объективной основой ревальвации является курсовой перекос - занижение официального курса валюты по сравнению с рыночным. Ревальвация выгодна национальным импортерам, поскольку покупка подешевевшей иностранной валюты на собственную подорожавшую валюту для оплаты контрактов, по которым наступил срок платежа, обходится дешевле. По месту проведения валютных операций различают биржевой и внебиржевой сегменты международного валютного рынка. Международныйбиржевой валютный рынок представляет собой торговлю валютой на специально организованных биржевых площадках. В настоящее время на международном валютном рынке доминируют следующие крупные валютные биржи, имеющие международный статус: Нью-Йоркская, Токийская, Лондонская, Гонконгская, Франкфуртская, Парижская, Люксембургская, Сингапурская. Валютные биржи с международным статусом — это формальные организации, созданные и регулируемые специальными актами и биржевыми комитетами. Основные особенности современных валютных рынков: унифицированная техника валютных операций; непрерывность осуществления операций; интернационализация валютных рынков; широкое использование электронных средств связи; нестабильность валют; страхование валютных и кредитных рисков; преобладание спекулятивных и арбитражных операций над коммерческими. Для того чтобы представить масштабы функционирования валютного рынка, можно отметить, что годовой объем мировой торговли физическими товарами равняется обороту валютного рынка в течение нескольких дней. Вопрос 11. Рынок драгоценных металлов. Рынок драгоценных металлов– это сфера экономических отношений между участниками сделок с физическими металлами. Экономические отношения возникают на этапе разведки, добычи и переработки (сфера добычи и производства), а также при в сфере обращения и производстве ювелирных изделий, использовании драгоценных металлов в промышленности, медицине и торгово-финансовой деятельности. Рынок драгоценных металлов можно рассматривать с двух точек зрения: с институциональной и функциональной. |