Е. М. Четыркин финансовая математика

Скачать 4.63 Mb. Скачать 4.63 Mb.

|

"^f4"' (,7-3)Страхование на дожитие. Для начала рассмотрим самый простой, но очень важный в методическом плане случай личного страхования — страхование на дожитие (pure endowment). Итак, человек в возрасте х лет договаривается со страховой организацией о том, что при достижении им, допустим, 60 лет он получит S рублей. Для определения размера премии найдем математическое ожидание суммы страховой выплаты, дисконтированной на срок страхования, т.е. на 60 — х лет. Размер нетто-премии данного вида страхования обозначим как пЕх. Для рассматриваемого примера: 60-А = во-хРх * v6° | ||||||||||||||||||

У ХУ

где прх^ — вероятность того, что супруг (заключивший договор в х лет, когда его супруге было у лет) не доживет до возраста х + п, а супруга, напротив, доживет до у + п лет (см. (16.7)).

Величину яЯф можно рассчитать с помощью коммутационных чисел. Обратимся к первой дроби в правой части равенства (17.3). Умножим и разделим ее на v>\ Получим знакомое выражение для нетто-премии на дожитие (17.1). Что касается второй дроби, то для ее определения необходимы другие коммутационные числа (см. (16.14) и (16.15)).

Вернемся к формуле (17.3). Умножим и разделим вторую дробь на v^yV1. После чего получим

»Е4у

| Dy = 045=1991,9; Dy+n = D | so = 1268,8; |

| (x + y)/2 = (50 + 45) / 2 | = 47,5. |

| Отсюда | |

| °xy = D50; 45 = 10"3 * 1124>8 * 1991 -9 : | к1,09475 = 134 799; |

| *V„ = 055; я, = Ю-3 ж 673,1 ж 1268,8 , | < 1,095+475 = 78 770. |

| При страховании на дожитие супружеской пары получим | |

| ЕтЕ. 78770 ш rFxy 5С50;45 134 799 | 0,58435. |

| При страховании на дожитие вдовы: | |

| 1268,8 78 770 \ Е, = *£=„,« = ! = 0,63698 - 0,58435 - 0,05263. лсх|у 5С50|45 1991,9 134 799 ",wus,° u,JOW ' | |

§17.2. Страхование жизни

Этот вид страхования (life insurance), называемый также страхованием на случай смерти, является наиболее распространенным. Страховая сумма, равная 5, выплачивается в случае смерти застрахованного. Допустим, страховой договор заключается в возрасте х лет. Если смерть наступит на первом году страхования, а выплата страховых сумм наследникам производится в конце года наступления страхового события, то с учетом вероятности этого события современная величина выплаты (на момент заключения контракта) составит qx(Sv); если страховой случай наступит во втором году, то аналогичная по содержанию величина равна 2ЯХ(^) и Т-Д-

Единовременную нетто-премию определим исходя из принципа эквивалентности обязательств. Искомая величина равна современной стоимости страхового аннуитета или математическому ожиданию суммы дисконтированных выплат. Поскольку необходимые значения вероятностей находятся на основе таблицы смертности как dx/lx(см. § 16.2), то искомая величина премии при условии, что страхование пожизненное, определяется как

352

A=-rvS+ -^-v2^ + ... + -7- v«-xS.

Умножим и разделим каждое слагаемое на Vхи используем коммутационную функцию Dx. После чего получим

A=S

*x+\ + —^±i-vx+2 + + _% o>

D„ D„ D

X

\ x **x **x

Применив коммутационную функцию Мх(см. (16.13)), окончательно имеем

Л/

Ax--f&07.5)

X

Пожизненное страхование жизни встречается не так уж часто. Обычно практикуют страхование на срок. Пусть этот срок равен п годам. Нетто-премия в этом случае составит

Л/. А/„._

л ——r^s-<l7-6>

ПРИМЕР 17.3. Найдем величину премии в виде доли от страховой суммы для сорокалетнего мужчины при пожизненном страховании жизни:

Мдо 431,4

A^^ = ^s=-i^iJs=0-14678S-

Для варианта с ограничением срока страхования двадцатью годами получим:

М40М60 431,4-134,7

Их - «Л* - %^S iiiiJ-S = 0.10094S.

Как видим, ограничение срока заметно снизило стоимость страхования.

На практике часто премии выплачиваются в рассрочку. Последнее равносильно замене разовой выплаты премии постоянной рентой. Пусть рассрочка осуществляется посредством платежей пренумерандо в течение / лет. Условие равенства обязательств сторон в страховании запишем следующим образом:

353

Мх— Мх+п

Мх— Мх+пгде R — член страхового аннуитета (размер ежегодной премии), а^л — стоимость немедленного ограниченного страхового аннуитета (см. (16.22)).

После несложных преобразований имеем

A/v Л/.

* =

ПРИМЕР 17.4. Допустим, единовременный взнос в примере 17.3 (пожизненное страхование) заменяется на выплаты в рассрочку в течение 20 лет. В этом случае

Чю 431,4

R = ——S = ■ S = 0,01581 S.

NA0'N6030376 " 3082

Смешанное страхование. Нетрудно объединить страхование на дожитие и на случай смерти. Если страховое возмещение обоих рисков одинаково, то в расчете на один рубль страховой суммы получим следующую сумму единовременной нетто-пре-мии:

А + Л

X

Для рассрочки платежей в течение / лет получим

D+ М- Мх+п

*-

1Ух nx+t

§17.3. Пенсионное страхование. Виды пенсионных схем

Проблема пенсионного обеспечения затронула в последнее десятилетие все развитые страны, что в значительной мере связано с заметным старением населения. Не избежала этой проблемы и Россия. Свой вклад в ее решение вносят негосударственные пенсионные фонды (НПФ). Пенсионные фонды не но-

354

вость для России. До 1917 г. подобного рода учреждения функционировали в стране под названием пенсионные и эмеритальные кассы.

С экономической точки зрения обеспечение пенсиями по старости на базе НПФ представляет собой своеобразный долгосрочный инвестиционный процесс, на первом этапе которого осуществляются вложения (взносы в фонд) и последовательное наращение средств за счет доходов от инвестиций свободных денежных средств, на втором -— получение отдачи от накоплений в виде периодических пенсий. Особенности данного процесса определяются принятыми правилами, регламентирующими взносы и выплаты пенсий (пенсионные схемы).

В длительно действующих пенсионных фондах скапливаются громадные средства. Например, активы пенсионных фондов стран Европейского союза в 1993 г. составляли более 1,2 трлн долл.

По условиям финансирования пенсионные схемы, практикуемые в России, подразделяются на:

— нефондируемые (предусматривается выплата пенсий из те

кущих поступлений); эти схемы не представляют большо

го интереса в отношении применения количественного

финансового анализа;

-— фондируемые, или накопительные, (для обеспечения выплат пенсий создаются целевые фонды);

— частично фондируемые (целевые фонды создаются не для

всех участников; например, только для лиц, выходящих

на пенсию).

К фондируемым схемам относятся:

сберегательные (отличительные особенности: не учитываются вероятности дожития каждого участника фонда, предусматривается наследование накоплений, отсутствует солидарность участников в обеспечении выплат, оговаривается конкретный срок выплат); данный метод обеспечения старости представляет собой покупку индивидуальной финансовой ренты;

страховые (солидарность участников, нет наследования накоплений, учитываются вероятности дожития застрахованных);

355

— смешанные сберегательно-страховые схемы (предусматри

вается последовательное использование двух схем, напри

мер, на этапе накопления применяется сберегательная

схема, на этапе выплат пенсий — страховая).

Страховые схемы различаются по охвату участников фонда:

индивидуальные схемы, в которых пенсии эквивалентны индивидуальным накоплениям для каждого участника,

групповые схемы, в которых пенсии и накопления эквивалентны для всех участников фонда "в массе".

Сбалансированность взносов и выплат (иначе говоря, эквивалентность обязательств) — необходимое условие для нормального ведения дела и важный элемент гарантии выполнения обязательств НПФ по выплатам пенсий. В страховых схемах баланс обеспечивается на основе применения страховых принципов, которые реализуются с помощью актуарных расчетов. В сберегательных схемах баланс достигается на основе теории верных финансовых рент.

При применении любой из пенсионных схем с фондированием сталкиваются с необходимостью решения двух задач. Первая выступает в двух "сопряженных" вариантах: определение размера пенсии по величине установленных взносов либо расчет величины взносов по заданным размерам пенсии.

Вторая задача заключается в расчете страховых резервов. В следующих параграфах главы обсуждаются обе задачи.

§17.4. Расчет премий и пенсий. Сберегательные схемы

В российских НПФ получили распространение как страховые, так и сберегательные пенсионные схемы. В методических целях анализ удобнее начать с последних. В таких схемах платежи (взносы и пенсии) не увязываются с вероятностями их выплат, поэтому нет необходимости применять таблицы смертности и коммутационные числа, где аргументом является возраст. Строго говоря, здесь, по-видимому, нет оснований и для применения терминов "премия" и "пенсия". Однако для единообразия сохраним эти термины и в сберегательных схемах обеспечения старости.

Для расчета премий, очевидно, следует применять формулы, определяющие современные стоимости рент, если премия вы-

356

плачивается единовременным взносом, или размеры членов ограниченных, постоянных рент, если премии выплачиваются в рассрочку. Соответствующие методы были подробно обсуждены в гл. 5, поэтому ограничимся примером, в котором пенсия выплачивается в виде годовой, ограниченной ренты пренуме-рандо. Рассмотрим методы расчета суммы единовременного взноса и размеров последовательных взносов в фонд в течение ряда лет. Для записи формул примем следующие обозначения:

плачивается единовременным взносом, или размеры членов ограниченных, постоянных рент, если премии выплачиваются в рассрочку. Соответствующие методы были подробно обсуждены в гл. 5, поэтому ограничимся примером, в котором пенсия выплачивается в виде годовой, ограниченной ренты пренуме-рандо. Рассмотрим методы расчета суммы единовременного взноса и размеров последовательных взносов в фонд в течение ряда лет. Для записи формул примем следующие обозначения:R — годовая сумма пенсии, Е — размер единовременного взноса,

А — сумма, накопленная на индивидуальном счете участника фонда на начало выплат пенсии, х — возраст застрахованного в момент заключения договора, L — возраст выхода на пенсию, w — возраст в момент окончания действия контракта, п — срок накопления, п = L - х, / — срок выплат пенсии, / = w - L.

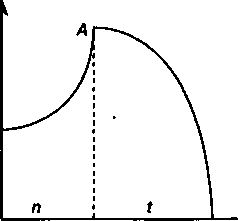

Как показано на рис. 17.1, общий срок делится на два периода. В первом — в возрасте от л: до L лет — взнос в сумме Е (здесь и далее речь идет о "чистых" взносах, аналогах нетто-премии в страховых схемах) увеличится до величины А. Эта сумма обеспечивает оговоренные выплаты до возраста w во втором периоде.

Накопления

Е

х L w Возраст

Рис 17.1

ПРИМЕР 17.5. Определим размеры премий, необходимые для обеспечения выплат страховой пенсии. Пенсионные выплаты, отложенные на 20 лет, должны производиться в размере 10 тыс. руб. в год, пренумерандо. Срок выплат f = 15 лет.

357

Таким образом, выплаты представляют собой отложенную на 20 лет, ограниченную годовую финансовую ренту, член которой равен 10 тыс. руб. Очевидно, что единовременный взнос равен современной стоимости будущих выплат. Положим, что на взнос начисляются проценты по ставке / = 9%. Общая формула для расчета имеет вид

Таким образом, выплаты представляют собой отложенную на 20 лет, ограниченную годовую финансовую ренту, член которой равен 10 тыс. руб. Очевидно, что единовременный взнос равен современной стоимости будущих выплат. Положим, что на взнос начисляются проценты по ставке / = 9%. Общая формула для расчета имеет видЕ= Ах vn= R хat; i x (1 + i)vnt

где v — дисконтный множитель по ставке /, ап;,(1 + /) — коэффициент приведения постоянной ренты пренумерандо (см. § 5.3),

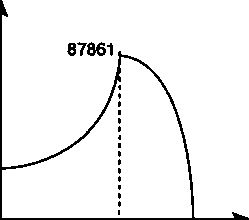

4 = 10 000а15; 9 х 1,09 = 10 000 х 8,060688 х 1,09 = 87 861 руб.,

Е= 87 861 х 1,09-2° = 15 677 руб.

Динамика пенсионных накоплений схематично показана на рис. 17.2.

Накопления

15677

40 60 75 " Возраст

Рис. 17.2

Если страховой договор предусматривает рассрочку взносов (равными платежами) в течение m лет (п * л?), то необходимый размер ежегодного взноса пренумерандо легко получить на основе следующего равенства:

Rti . = Avn.

пго; i ™*

Как показано выше, Avn= 15 677,

*10; 9 = а10; 9 х <1 + '> = 6,41766 х 1,09 = 6,99525.

Окончательно имеем

15 677

*=^i^- = 2241'1py6-

358

Таким образом, имеется альтернатива — выплатить единовременно 15,7 тыс. руб. или ежегодно на протяжении 10 лет по 2,2 тыс. руб.

Таким образом, имеется альтернатива — выплатить единовременно 15,7 тыс. руб. или ежегодно на протяжении 10 лет по 2,2 тыс. руб.Короткое замечание об учете инфляции. Безусловно этот фактор должен быть учтен при определении размера пенсии вне зависимости от выбранной схемы. За рубежом обычно (при низких темпах инфляции) для этого увеличивают применяемую в расчетах процентную ставку на величину ожидаемого долгосрочного темпа инфляции. При большом темпе такой прием невозможен. Единственный разумный путь — периодическая корректировка пенсии с учетом реально полученного дохода от инвестирования накоплений.