Инструменты контроллинга от А до Я - Фольмут Х.Й.. Финансы и статистика

Скачать 3.36 Mb. Скачать 3.36 Mb.

|

|

Расчет рентабельности Таблица 39

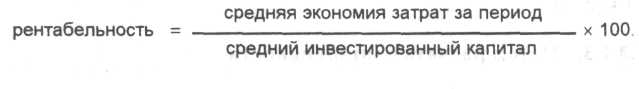

Приведем пример, объясняющий взаимосвязи. Если запланированная минимальная ставка процента должна быть равна 10, то можно приобрести любой из двух станков. Однако если требуется максимизировать рентабельность, то следует купить станок I, который обеспечивает рентабельность в 30%. Метод расчета по рентабельности применяется, когда величина инвестированного капитала и получаемая средняя прибыль различаются по объектам инвестирования. Вместо средней прибыли в расчетах рентабельности можно использовать среднюю экономию затрат за период. В этом случае формула определения рентабельности выглядит так:  7.3.1.4. Метод расчета амортизации Критерием оценки выгодности инвестиционного объекта в расчете амортизации служит срок окупаемости. При помощи этого метода определяется период, за который инвестированный капитал вернется на предприятие за счет выручки от реализации продукции. Срок окупаемости рассчитывается по формуле  Можно также использовать формулу Если установить максимальный срок окупаемости инвестиций, то выгодным будет инвестиционный объект, срок окупаемости которого укладывается в заданный. При оценке двух инвестиционных объектов предпочтительнее объект с меньшим сроком окупаемости. Возврат капитала (превышение поступлений денежных средств над выплатами = денежный поток) складывается из сумм прибыли за период и калькуляционной амортизации. Вместо прибыли за период можно использовать экономию издержек за период При оценке методом амортизации следует также учитывать инвестиционный риск. Показатели инвестиционного объекта тем неопределеннее, чем более дальний временной горизонт рассматривается. Чем короче период окупаемости, тем надежнее возврат инвестированного капитала. Таким образом, при более коротком сроке окупаемости инвестиционный риск ниже. Таблица 40 Показатели для расчета амортизации

В примере (табл. 40) раскрываются взаимосвязи и даются пояснения:  Сравнение двух равноценных станков по сроку окупаемости показывает, что разница в окупаемости очень мала. При более детальном анализе показателей можно, однако, заметить, что срок службы станка 11 на один год меньше. Более короткий срок службы может стать решающим доводом в пользу приобретения станка II. 7.3.2. Что дает использование динамических методов оценки инвестиций? В противоположность статическим методам при использовании динамических методов оценки инвестиций учитываются поступления и выплаты денег за отдельные периоды использования инвестиционного объекта. Это делается при помощи финансово-математических методов. Поступления и выплаты денежных средств оцениваются по-разному в зависимости от времени их осуществления. Например, чем раньше поступили деньги на предприятие, тем выше их стоимость. Ценность поступления или выплаты денег зависит, таким образом, не только от их номинальной величины, но и от момента их осуществления. Поступления и выплаты, следовавшие в течение срока службы инвестиционного объекта одни за другими, можно сравнивать только в том случае, когда они приведены к одному моменту времени (дисконтированы). Как правило, моментом приведения является начало осуществления инвестиционного проекта. Приведенные к одному моменту времени поступления и выплаты денег называются фактическими стоимостями. Если выплаты произошли перед началом инвестирования, например авансовые платежи, они должны быть дисконтированы с коэффициентом наращения. Если выплаты будут происходить и после начала инвестирования, они также дисконтируются, но с коэффициентом снижения. Фактическую стоимость рассчитывают путем умножения номинальной стоимости на коэффициенты дисконтирования, приведенные в таблице. Фактическая стоимость зависит также от выбранной ставки калькуляционного процента, задающей уровень целевой рентабельности. При установлении ставки калькуляционного процента мы ориентируемся на проценты по денежным вкладам на рынке капиталов. Кроме того, необходимо учесть надбавку за риск, поскольку инвестирование в оборудование для предприятия является более рисковым, чем, например, покупка государственных облигаций. На практике мы исходим из того, что доходность облигаций на рынке капиталов в среднем составляет 8%. В качестве фактора риска мы добавляем еще 2%. Значит, ставка калькуляционного процента равна 10. Такая ставка чаще всего и применяется на практике при оценке инвестиций. Она выражает требование обеспечить минимальную доходность привлекаемого для финансирования капитала. При динамических методах оценки необходимо по каждому году в пределах общего срока службы оценивать выручку и текущие выплаты по инвестиционному проекту. Такие оценки будущих поступлений и выплат на практике часто затруднены. В противоположность статическим при использовании динамических методов оценки инвестиций оперируют не средними величинами, а текущими значениями поступлений и выплат, различающимися в зависимости от момента их осуществления. Поэтому для каждой инвестиции должны быть построены конкретные числовые ряды поступлений и выплат. При помощи динамических методов оценки инвестиций пытаются оценивать привлекательность инвестиционного объекта в течение всего срока его службы вплоть до момента дезинвестирования (продажи). К динамическим методам оценки инвестиций относятся:

7.3.2.1. Расчет ценности капитала В рамках этого метода показатель ценности капитала (чистый дисконтированный доход) принимается в качестве критерия оценки отдельного инвестиционного объекта. Все поступления и выплаты приводятся к моменту начала инвестирования. Разница (сальдо) сумм всех фактических стоимостей поступлений и выплат есть ценность капитала. Текущие стоимости можно рассчитать также для показателя возврата средств, который представляет собой разность между поступлениями и выплатами за один период. Из суммы всех текущих стоимостей возврата средств вычитается затем величина инвестиционных вложений. Инвестиция целесообразна, если ценность капитала положительна или равна нулю. В случае положительной ценности капитала инвестиционная альтернатива окупает вложенный капитал и приносит запланированный доход в размере, определяемом ставкой калькуляционного процента, а также дополнительный чистый доход в размере, равном рассчитанной ценности капитала. Инвестиционная альтернатива с максимальной ценностью капитала принимается в качестве наиболее предпочтительной. К поступлениям, кроме выручки от реализации в течение срока службы объекта, относится ликвидационная выручка от него после окончания срока службы. Выплаты охватывают все расходы, возникающие в течение срока службы объекта. Затраты на приобретение инвестиционного объекта, например станка, также являются выплатами, которые или учитываются в начале инвестиционного периода, или вычитаются из суммы всех текущих стоимостей. В затраты на приобретение включаются покупная цена объекта, расходы по транспортировке, монтажу и запуску в производство. Расходы на производственные материалы, оплату труда рабочих, энергию, текущий ремонт и страхование инвестиционного объекта относятся к текущим выплатам за отдельные периоды. Калькуляционная амортизация и калькуляционные проценты не относятся к выплатам, поскольку они или уже включены в затраты на приобретение, или учтены в ставке калькуляционного процента. Расчет ценности капитала применяется как для оценки отдельных инвестиционных объектов, так и для сравнения инвестиционных альтернатив. Следующий пример поможет лучше понять использование данного метода расчета (ценности капитала) в инвестиционных расчетах. Инвестиционный объект имеет срок службы 5 лет. Необходимые вложения капитала составляют 100 000 ДМ. Ставка калькуляционного процента принимается равной 10. Поступления от выручки с оборота и выплаты по отдельным периодам представлены в табл. 41. Таблица 41 Расчет ценности капитала

Сумма текущих стоимостей всех возвратов средств составляет 115 374 ДМ. Поскольку капитальные вложения составляют 100 000 ДМ, после их амортизации и начисления 10% остается величина ценности капитала, равная 15 374 ДМ. Инвестиция, таким образом, целесообразна. (ДМ) Сумма всех текущих стоимостей 115 374 Инвестируемый капитал 100 000 Ценность капитала (чистый доход) 15 374 Между ставкой калькуляционного процента и ценностью капитала есть прямая взаимосвязь. Чем выше выбранная ставка калькуляционного процента, тем меньше ценность капитала инвестиционного проекта. Если показатель ценности капитала при ставке калькуляционного процента, например в 10%, отрицателен, то он может стать положительным при более низкой ставке. Наряду с оценкой отдельного инвестиционного проекта можно сравнивать два или более инвестиционных объектов. Например, если мы хотим сделать выбор из двух инвестиционных объектов, то предпочтительней будет объект с наибольшей положительной ценностью капитала. 7.3.2.2. Расчет внутренней нормы рентабельности Расчет внутренней нормы рентабельности позволяет в рамках анализа инвестиций определить ставку процента, при которой ценность капитала равна нулю. Эту процентную ставку мы обозначим как внутреннюю норму рентабельности инвестиции. Она показывает рентабельность, которую будет иметь каждый год еще не амортизированный инвестированный капитал. Данный метод является обратным методу расчета ценности капитала. Он ориентирован не на определение ценности капитала инвестиции при заданной ставке калькуляционного процента, а на определение внутренней нормы рентабельности инвестиции при заданной ценности капитала, равной нулю. Следующий пример показывает, как интерпретируется метод расчета внутренней нормы рентабельности. Инвестируемый в приобретение станка капитал равен 1 млн ДМ. Мы определяем возврат средств для пяти периодов. Если мы примем ставки калькуляционного процента, равные 10 и 11, то получим значения текущих стоимостей, приведенные в табл. 42. Таблица 42 Расчет внутренней нормы рентабельности

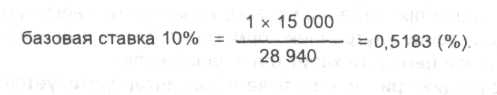

При ставке калькуляционного процента 10 сумма текущих стоимостей будет равна 1 015 000 ДМ. Если мы увеличим ставку до 11, то суммарная текущая стоимость составит только 986 060 ДМ. Таким образом, ценность капитала, равная нулю, будет лежать в пределах между 10 и 11%.  Путем интерполяции можно определить внутреннюю норму рентабельности. Для инвестируемого в станок капитала в сумме 1 млн ДМ можно провести следующий расчет:  В этом случае внутренняя норма рентабельности инвестиции составит 10 + 0,5183 = 10,5183 (%). При использовании этой процентной ставки для инвестиции в размере 1 млн ДМ мы получим величину ценности капитала, равную нулю. выводы Если мы хотим использовать метод расчета внутренней нормы рентабельности, то должны задать ставку калькуляционного процента и затем сравнить ее с рассчитанной внутренней нормой рентабельности Инвестиция эффективна, если внутренняя норма рентабельности превышает заданную ставку калькуляционного процента или равна ей В нашем примере инвестиция эффективна, поскольку внутренняя норма рентабельности превышает ставку калькуляционного процента, равную 10 Если сравнивается несколько инвестиционных объектов, то наиболее предпочтительным будет проект с наивысшей внутренней нормой рентабельности |