МБА лекция. 06 Бизнес-курс МВА. Экономика и финансовые рынки. Финансовые рынки и денежная политика

Скачать 5.53 Mb. Скачать 5.53 Mb.

|

|

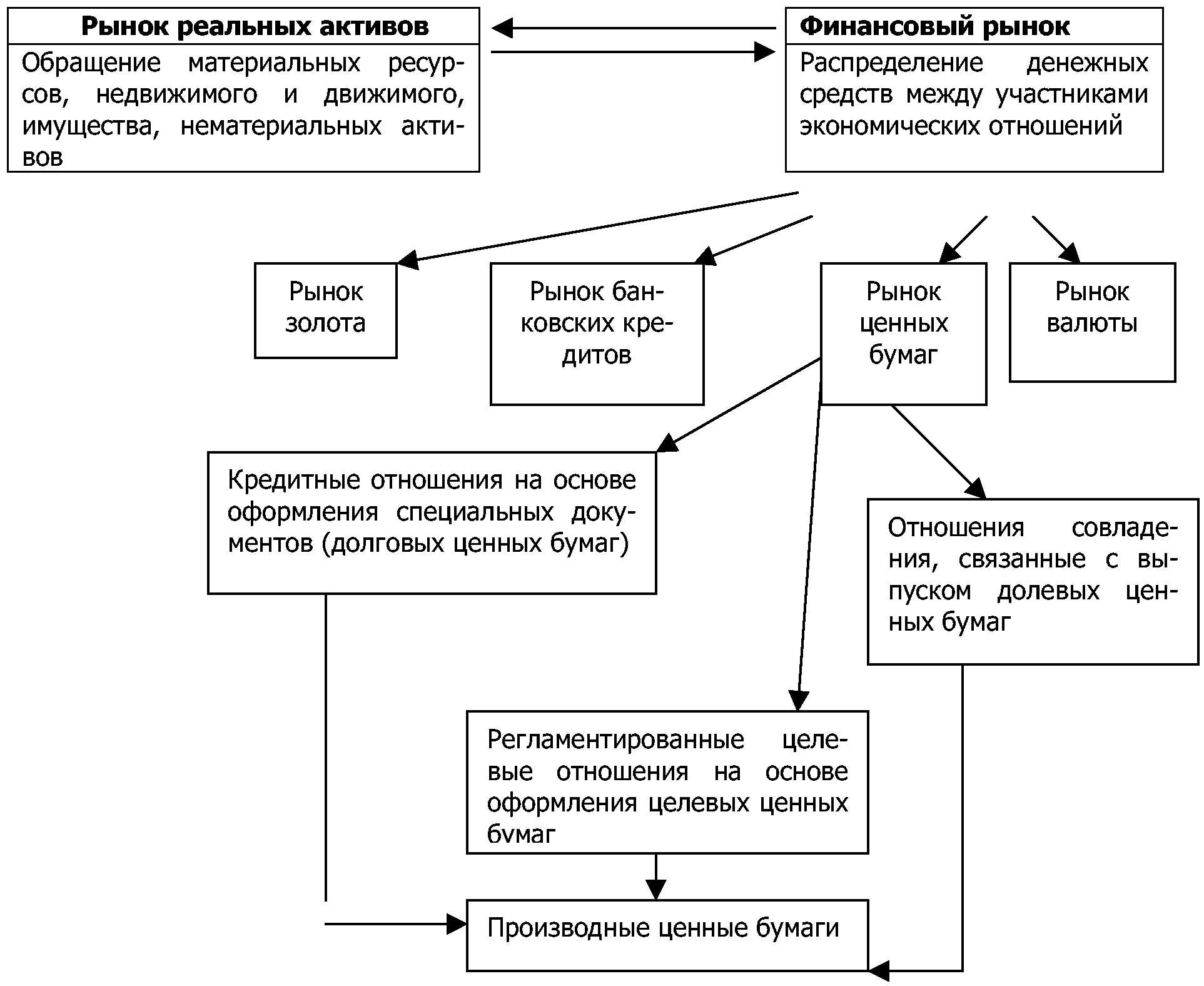

Тема 4. Валютный рынок Валюта – это любые выраженные в национальной денежной единице платежные документы или денежные обязательства, используемые в международных расчетах. Обычно речь идет о различных видах банковских счетов, чеках, векселях, аккредитивах, банкнотах, казначейских билетах и других платежных средствах. Эти платежные документы, выраженные в различных валютах, покупаются и продаются на специальном рынке – валютном. Спрос и предложение на национальном валютном рынке формируются в результате взаимодействия денежных требований и обязательств, выраженных в различных валютах, опосредующих международный обмен товарами и услугами и движение капитала. Например, американский экспортер, продавший партию компьютеров в России за рубли, желает обменять их на национальную валюту, тем самым формируя спрос на доллары и предложение рублей. Наоборот, американский импортер нефти из России будет предлагать на национальном рынке доллары в обмен на рубли для оплаты своего контракта. Национальный режим регулирования валютных сделок по различным видам операций для резидентов (внутренних субъектов хозяйственных отношений) и нерезидентов (иностранных физических и юридических лиц) определяет степень конвертируемости валюты. С этой точки зрения все валюты условно можно разделить на три группы: свободно конвертируемые, частично конвертируемые и неконвертируемые (замкнутые). При отсутствии каких-либо законодательных ограничений на совершение валютных сделок по любым видам операций как резидентов, так и нерезидентов валюта относится к свободно конвертируемой. В то время как частично конвертируемыми являются валюты тех стран, где существуют количественные ограничения или специальные разрешительные процедуры на обмен валюты по отдельным видам операций или для различных субъектов валютных сделок. Неконвертируемыми (замкнутыми) валютами являются национальные денежные единицы тех стран, законодательство которых предусматривает ограничения практически по всем видам операций. Советский и российский рубль до середины 1992 г. являлся классическим образцом такой валюты. Валютный рынок – это совокупность всех отношений, возникающих между субъектами валютных сделок. С институциональной точки зрения валютный рынок можно разделить на биржевой и внебиржевой. Последний представляет собой множество крупных коммерческих банков и других финансовых учреждений, связанных друг с другом сложной сетью современных коммуникационных средств, с помощью которых осуществляется торговля валютой. На внебиржевом валютном рынке опытные дилеры, например, сотрудники специального отдела коммерческого банка, на своих рабочих местах через посредство компьютеров и телефонов связываются с дилерами других банков. Время совершения сделки, как правило, составляет от десятков секунд до двух-трех минут. Таким образом, банк может купить или продать валюту по наилучшему курсу как за свой счет, так и по поручению клиента. Однако значительная часть межбанковского рынка организованно оформлена в виде валютных бирж и торговых площадок систем электронных торгов. Соотношение обмена двух денежных единиц или цена одной денежной единицы, выраженная в денежной единице другой страны, называется валютным курсом. Определение курса национальной денежной единицы в иностранной называется валютной котировкой. Участники валютных рынков выделяют курс покупателя и курс продавца. Курс покупателя – это курс, по которому банк-резидент покупает иностранную валюту за национальную, а курс продавца – это курс, по которому он продает иностранную валюту за национальную. Обычно курс продавца выше, чем курс покупателя. Разница между курсом продавца и курсом покупателя покрывает издержки и формирует прибыль банка по валютным операциям. Валютные курсы дифференцируются в зависимости от вида валютных сделок. Различают курсы сделок спот, при которых валюта предоставляется немедленно, и курсы срочных сделок – форвардные курсы, при которых предоставление валюты осуществляется через определенный период времени. Курс спот – базовый курс рынка. По нему происходит урегулирование текущих торговых и неторговых операций. Форвардный курс устанавливается участниками валютной сделки, которая реально будет осуществлена через определенный период времени на фиксированную дату. Форвардные сделки обеспечивают возможность как спекуляции, так и страхования валютных рисков. Страхование с использованием форвардного рынка в простейшем случае состоит в оформлении сделки на покупку в установленное время валюты, необходимой для совершения торговой сделки по твердой цене, тогда как текущая цена спот может к не установленному времени измениться. Динамика обменного курса двух валют не дает полного представления об их реальном движении. Например, повышение курса немецкой марки по отношению к доллару не исключает того, что одновременно курс марки падал по отношению к швейцарскому франку и оставался стабильным по отношению к французскому франку. Возникает задача измерения некоторого среднего курса доллара по отношению к целому набору валют. Этот набор – так называемая корзина валют, – может быть определен как доля единиц каждой национальной валюты, входящей в его состав. Тогда не представляет особого труда ежедневно рассчитывать стоимость корзины в какой-либо одной валюте на базе текущих рыночных котировок. Вместе с изменением текущих курсов национальных валют будет изменяться и курс корзины (например, в долларах) или, наоборот – курс доллара к корзине. При фиксировании доли национальных валют в корзине можно применять ряд критериев. Во-первых, это должны быть свободно конвертируемые валюты. Во-вторых, доли валют можно взять пропорционально долям стран в мировой или региональной торговле. Наиболее известна корзина СДР – счетная единица, используемая МВФ и рассчитываемая на базе пяти валют. Валютные курсы являются важным показателем системы международных экономических отношений. Весь комплекс внутренних и внешних факторов, определяющих развитие экономики той или иной страны, влияет на динамику валютных курсов. Валютные курсы в современных условиях необходимо анализировать, исходя из двойственной роли денег. С одной стороны, валюта – это платежное средство, с другой стороны – это специфический финансовый инструмент, тесным образом связанный с операциями, проводимыми с ценными бумагами. С валютой совершаются операции на финансовом рынке. Первое следствие двойственной природы денег состоит в следующем. Так как курсы зависят от степени доходности и рискованности операций на финансовых рынках страны, то до уровня 20–50% курсы валют (как и курсы акций и других ценных бумаг) определяются чисто рыночными тенденциями, в том числе случайными факторами. Вторым следствием является то, что курсы валют отражают результаты и перспективы экономического развития и финансовое состояние страны, включая и государство, и предприятия, и домохозяйства. Распространенным заблуждением является то, что решающее значение в определении валютных курсов придается гипотезе о паритете покупательной способности. Согласно этой гипотезе, соотношение курсов валют определяется соотношением внутренних цен на товары и услуги в странах, валюты которых сравниваются. В абсолютном большинстве случаев это не так. Влияние факторов, определяемых этой гипотезой, на курсы валют очень мало. Денежно-кредитная политика, проводимая в стране, по мнению некоторых экономистов, непосредственно и существенным образом влияет на курс ее валюты. Это влияние может быть существенным, но не является непосредственным. Действительно, при ужесточении денежно-кредитной политики ограничивается рост денежной массы, а значит, относительно сокращается предложение национальной валюты на валютных рынках, что должно вести к повышению ее курса. Смягчение денежно-кредитной политики создает тенденцию к понижению курса национальной валюты. Ужесточение налоговой политики в целом (и особенно по отношению к нерезидентам) или введение каких-либо ограничений по отдельным видам операций также ведет к падению курса национальной валюты. Однако это влияние опосредствуется состоянием и перспективами экономического развития. Если указанные меры влияют на него, то они влияют и на валютные курсы. Одним из инструментов валютной политики государства являются валютные интервенции центрального банка с целью корректировки динамики валютного курса. Интервенции достаточно эффективны, если речь идет о временной несбалансированности международных расчетов страны. В случае глобальной несбалансированности расчетов интервенции не в состоянии противостоять изменению валютного курса. НАЦИОНАЛЬНАЯ ВАЛЮТНАЯ ПОЛИТИКА Валютная политика представляет собой инструмент регулирования валютных отношений. Валютная политика большинства стран основывается на сочетании плавающего курса национальной валюты и тех или иных средств его регулирования. После распада СССР в России начался переход от системы валютной монополии и фиксированных валютных курсов к политике регулирования плавающих курсов валют. Важнейшими в валютной политике правительства России стали следующие в известной мере противоречивые цели: достижение конвертируемости национальной валюты; поддержание стабильности курса рубля; превращение рубля в единственное законное платежное средство на территории России. С 1992 г. система валютного регулирования претерпела радикальные изменения. Был введен единый валютный курс по всем видам операций, который устанавливался дважды в неделю по итогам аукционов на Московской межбанковской валютной бирже (ММВБ) и носил статус официального курса Банка России. Валютная биржа играет в настоящее время ключевую роль, прежде всего, в силу того, что курсы валюты и объемы операций по результатам торгов на биржах служат ориентиром для сделок на межбанковском и фьючерсном валютных рынках. Механизм торгов на валютных биржах в целом одинаков. Перед началом торгов дилеры, представляющие участников торгов, сообщают курсовому маклеру заявки на покупку или продажу иностранной валюты. В качестве начального курса иностранной валюты к рублю используется курс, зафиксированный на предыдущих торгах. В начале торгов курсовой маклер сообщает о суммах заявок на покупку и продажу валюты. Если общий объем предложения валюты в начале торгов превышает общий объем спроса, то курсовой маклер понижает курс иностранной валюты к рублю, а участники торгов могут выставлять дополнительные заявки на покупку валюты или снимать свои заявки на продажу. В случае, если в начале биржевой сессии объем предложения меньше объема спроса, то при повышении курса иностранной валюты к рублю участники торгов могут выставлять дополнительные заявки на продажу валюты или снимать свои заявки на покупку иностранной валюты. При достижении равенства спроса и предложения происходит установление фиксированного для текущих торгов курса иностранной валюты к рублю. По этому курсу ведутся расчеты по всем заключенным сделкам. С участников торгов биржа взимает комиссию в размере, как правило, не превышающем некоторую процентную долю от объема сделки. СТРУКТУРА И ОБОРОТ ВАЛЮТНОГО РЫНКА Широкие и постоянно растущие потребности в проведении международных расчетных операций по линии торговли и движения капитала служат экономической основой быстрого роста объема мирового валютного рынка и распространения на нем новых видов инструментов и методов проведения операций с ними. Традиционно валютный рынок делится на сделки спот, прямые форварды, а также производные финансовые инструменты с валютой (валютные деривативы) – свопы, фьючерсы и опционы. 1. Сделки спот (spot transactions) – обмен двумя валютами на основе простых стандартизированных условий с расчетами на второй рабочий день после даты заключения сделки. Этот тип сделок называют также сделками на условиях немедленной поставки. Несмотря на развитие новых форм торговли валютой, рынок спот продолжает играть весьма существенную роль в мировом валютном рынке. Рынок характеризуется участием практически всех стран и практически всех валют, высокой стандартизированностью и автоматизированностью сделок, обычно большими объемами каждой из них. 2. Прямые форварды (straight forward) – структурно близкие к сделкам спот сделки по обмену двумя валютами, но предусматривающие расчеты не на условиях немедленной поставки, а спустя более чем два рабочих дня. Единственное отличие валютных форвардов от сделок спот заключается в том, что при заключении форвардной сделки стороны договариваются о курсе, по которому они обменяются валютой в определенный момент в будущем. Срок форвардных сделок составляет обычно неделю, месяц, три месяца, шесть месяцев и год. В настоящее время большинство форвардов заключаются на короткий срок, форварды на год очень редки. Форвардный курс может быть равным курсу спот, выше него или ниже него. Если форвардный курс ниже курса спот, то иностранная валюта продается с форвардной скидкой (forward discount), если форвардный курс выше курса спот, то иностранная валюта продается с форвардной премией (forward premium). Форвардные скидки или премии обычно выражаются в разнице пунктов между курсом спот и форвард или процентах в год по отношению к значению курса спот по формуле: где Е – валютный курс, соответственно форвардный и курс-спот. Коэффициент п показывает число периодов до наступления платежа и переводит тем самым процент в годовое исчисление. При длительности форвардного контракта в один месяц для пересчета процентов в годовое исчисление результат умножают на 12, при длительности контракта три месяца – на 4, неделю – на 52. 3. Валютные свопы (currency swaps) – сделки, предусматривающие покупку-продажу определенного количества двух валют на условиях спот и обратную сделку с таким же количеством валют в согласованную дату в будущем, то есть на условиях форвард. В рамках форвардных сделок примерно 85% приходится на валютные свопы, которые используются преимущественно в целях хеджирования валютных рисков. Механизм хеджирования заключается в том, что определенная сумма базовой валюты (обычно это доллары США) продается по курсу рынка спот за контр валюту и одновременно стороны договариваются об обратной покупке того же количества долларов в определенную дату в будущем. Тем самым сделки своп – это сочетание сделки спот с форвардной сделкой. Если российский банк получает 1 млн. долл. сегодня, но они ему потребуются только через три месяца, он может пока инвестировать эти средства на внутреннем рынке в рублевые инструменты. Вместо того, чтобы продавать доллары за рубли на рынке спот сегодня и одновременно покупать доллары опять на основе фьючерса с поставкой через три месяца и платить тем самым комиссионные по двум разным сделкам, банк может в рамках одной сделки своп сначала обменять доллары на рубли, а затем совершить обратный обмен через три месяца, когда ему потребуются доллары. В результате валютный риск меняется на кредитный, что принципиальным образом отличает рынок своп от рынка спот. Более 70% свопов заключается на срок до одной недели. Большинство сделок своп совершается на небольшом количестве высоколиквидных рынков, поскольку ключевым элементом для сторон обычно является способность рынка воспринять большие по объемам сделки без существенного изменения цен. Исторически с начала 1960-х гг. сделки своп использовались ЦБ для регулирования ликвидности. ЦБ обменивались согласованными количествами национальных валют для пополнения ликвидности на случай, если правительству потребуются дополнительные резервные ресурсы. 4. Фьючерсы (futures) – стандартизированные форвардные контракты на валюту, торговля которыми происходит на биржах. Фьючерсы, являющиеся теми же форвардами, но торгуемыми в форме стандартизированных контрактов на определенные суммы валюты на организованных биржах, появились в 1972 г. Набор валют, которыми происходит торговля в рамках фьючерсов, весьма ограничен – обычно это доллар США, иена, ЕВРО, канадский доллар, фунт и швейцарский франк. Размер контракта ограничен правилами конкретной биржи, торговля происходит с поставкой в строго определенные дни года, биржа накладывает ограничения на масштабы изменения валютного курса. Фьючерсный рынок валют развивается только в нескольких городах, таких как Чикаго, Нью-Йорк, Лондон и Сингапур. Размер фьючерсного контракта обычно меньше форвардного, и комиссионные по нему выше. 5. Опционы (options) – контракт, дающий покупателю за определенную плату право, которое не является его обязательством, купить или продать на основе стандартного контракта валюту в определенный день по зафиксированной цене. Опционы представляют собой стандартные контракты по размеру в половину стандартных контрактов на фьючерсы, которые дают покупателю право купить (call option) или продать (put option) определенное количество валюты в определенный день (Европейский опцион) или в любой момент до определенного дня (Американский опцион) по зафиксированной цене (strike price). Тем самым у покупателя опциона есть выбор: либо купить его, либо не покупать, тогда, как продавец обязан продать опцион по первому требованию покупателя. За это покупатель платит продавцу премию в размере 1–5% от стоимости контракта. Опционы используются в случае, например, участия компании в торгах на покупку земли за рубежом, когда компания предложила заплатить определенную сумму, но не уверена, что ее выберут по результатам торгов. Тогда компания, которая не знает, понадобится ли ей иностранная валюта или нет, может приобрести опцион на покупку валюты, который она реально исполнит, только если победит на торгах. Опционы используются и в целях валютной спекуляции: если покупатель приобретает валюту по цене, которая намного ниже, чем сложившаяся на рынке, он, даже за вычетом цены опциона, оказывается в выигрыше по отношению к продавцу. Размер рынка торговли валютой несравним и превосходит на порядок все остальные формы международных экономических отношений, такие как торговля товарами, торговля услугами, международное движение капитала, рабочей силы или технологии. Международный оборот рынка валюты составляет триллионы. долл. в день и увеличивается примерно на 10% в год. Примерно 41% всех сделок с валютой составляют сделки спот, 53 – прямые форварды и свопы и около 6% – фьючерсы и опционы, причем доля сделок спот остаётся на относительно стабильном уровне – 45 %, прямых форвардов и свопов – увеличивается, а фьючерсы и опционы продолжают оставаться относительно небольшим сегментом рынка. Контрольные вопросы: 1. Поясните роль денег в экономике. 2. Назовите этапы эволюции денег. 3. Что такое финансовые деньги? 4. Что такое кредитные деньги? 5. В чем состоит денежно-кредитная политика государства? 6. Назовите задачи и функции центрального банка. 7. Какие бывают направления банковского регулирования? 8. Назовите элементы структуры валютного рынка. Раздел 2. РЫНОК ЦЕННЫХ БУМАГ – ВАЖНЕЙШАЯ ЧАСТЬ ФИНАНСОВОГО РЫНКА В современных условиях движение денежных ресурсов в экономике происходит на рыночной основе. Вся сфера движения денежных ресурсов в экономике получила название финансовой сферы или финансового рынка. Финансовый рынок представляет собой совокупность различных денежных рынков со своими правилами, институтами и инструментами. К нему относится рынок ценных бумаг, наравне с рынком банковских капиталов, валютным рынком, рынком страховых и пенсионных фондов. Иными словами, в его состав входят денежный рынок и рынок капиталов. Под денежным рынком понимается рынок краткосрочных кредитных операций (до одного года). Он, в свою очередь, подразделяется на учетный рынок, межбанковский рынок и валютный рынок. На учетном рынке основными объектами купли-продажи являются казначейские и коммерческие векселя и другие краткосрочные ценные бумаги. Межбанковский рынок функционирует за счет предоставления кредитов банками друг другу сроками от одного дня до пяти лет. Валютный рынок обслуживает международный платежный оборот. Рынок капиталов охватывает средне- и долгосрочные кредиты, а также акции и облигации. Он подразделяется на рынок ценных бумаг и рынок средне- и долгосрочных банковских кредитов. Ценные бумаги являются необходимыми финансовыми инструментами рыночного хозяйства, с помощью которых решаются инвестиционные, платежные, расчетные, организационные и прочие вопросы. Как финансовый инструмент ценные бумаги используются для привлечения инвестиций и вложений финансовых ресурсов, покрытия бюджетного дефицита, платежей, залога, кредита, и его обеспечения, активизации товарного оборота, формирования и изменения уставного капитала, трансформации собственности, реструктуризации и других финансово-хозяйственных операций. Многообразие ценных бумаг как финансовых инструментов связано с их местом и ролью в рыночной экономике, сферой и сроками их обращения, формой выпуска и порядком владения, доходностью и уровнем риска, объемом предоставляемых прав, степенью защиты и др. Ценные бумаги как экономическая категория характеризуются такими экономическими свойствами, как стоимость, ликвидность, доходность, наличие самостоятельного оборота, скорость обращения, инвестиционный потенциал. Место и роль ценных бумаг в рыночной экономике связаны с распределительными, перераспределительными, контрольными, стимулирующими, учетными функциями, которые они выполняют (схема 1) Ценная бумага сама по себе может являться предметом рыночных отношений. Ценные бумаги можно передавать, покупать, продавать, дарить, менять и т.д. Ценные бумаги могут использоваться и при оформлении целевых рыночных отношений между участниками рынка (фьючерс, опцион, варрант, коносамент). Таким образом, ценные бумаги одновременно выступают как носители прав и отражают права, которые осуществляются через использования ценных бумаг.  Схема 1. Место и роль ценных бумаг в рыночной экономике. |