Биржевое дело. Дегтярева. Книга "биржевое дело"

Скачать 3.59 Mb. Скачать 3.59 Mb.

|

|

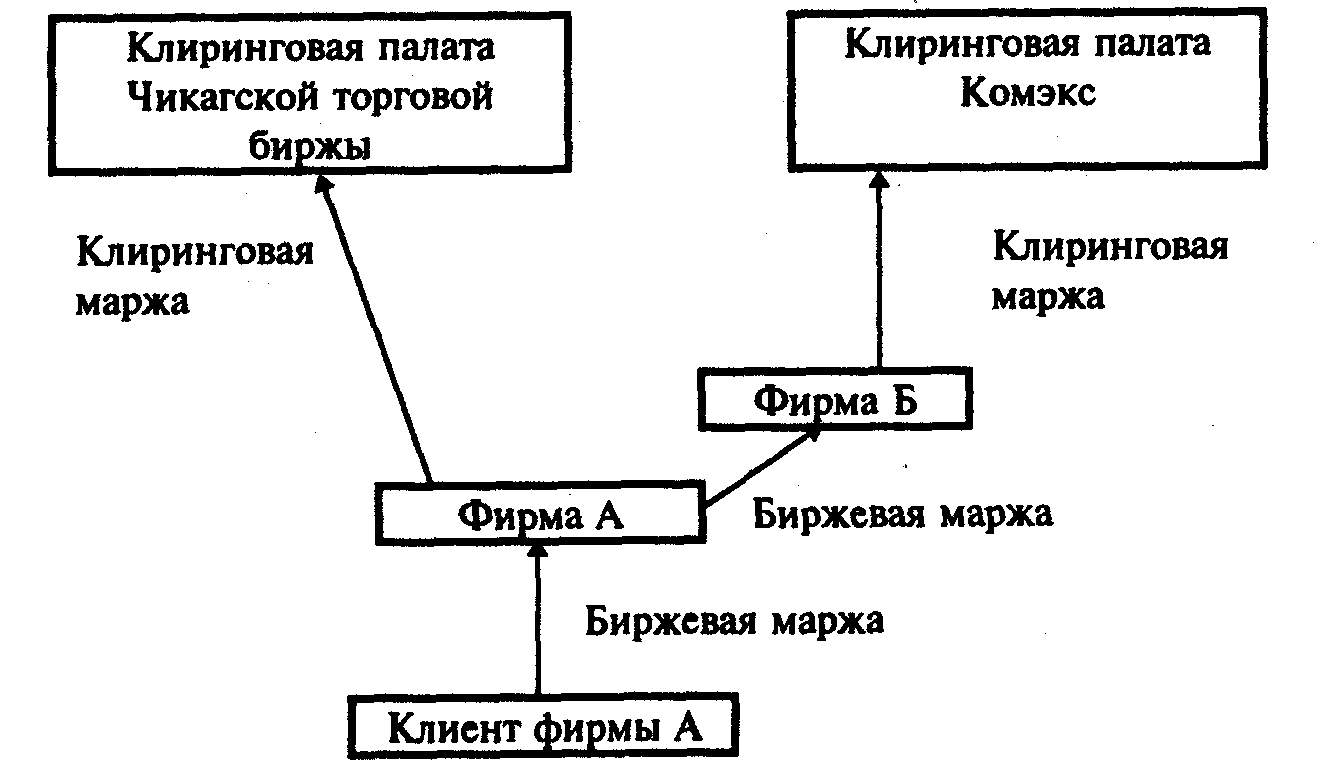

Глава 5 Маржа и механизм клиринга 5.1. Понятие маржи во фьючерсной торговле Неотъемлемый элемент торговли на фьючерсном рынке — безналичные расчеты, осуществляемые через клиринговую (расчетную) палату. Однако такая система существовала не всегда. Так, в прошлом веке товарные биржи были рынками торговых сделок с уплатой наличными. Посредниками на них между покупателями и продавцами стали специализированные торговцы — брокеры, которые взяли на себя не только услуги по осуществлению сделок, но и перевод денег и ведение счетов. При ведении счетов брокеры использовали особый метод учета, который получил название кольцевого. Этот метод позволял осуществлять расчеты между клиентами при многократной перепродаже товара наиболее эффективным способом. Кольцевой метод расчетов действовал на фьючерсных рынках примерно до 20-х годов XX в., пока он еще мог удовлетворять нужды фьючерсных рынков. Однако рост фьючерсных операций и увеличение связанных с ними рисков привели к появлению клиринговой системы расчетов по сделкам, а также особого подразделения биржи — клиринговой (расчетной) палаты. В настоящее время каждая фьючерсная биржа имеет клиринговый механизм, который гарантирует все сделки на рынке, как только они зарегистрированы. Появление расчетной палаты сменило существовавший до этого порядок гарантирования сделок, который назывался "рынок принципалов". Он предполагал, что члены биржи, заключающие сделки в кольце по поручению клиентов, выполняют свои обязательство по этим контрактам как непосредственные участники договора (принципалы). Они несли всю ответственность за выполнение обязательств по сделкам сторонами. При такой системе расчетов у клиентов было преимущество в том, что отсутствовала необходимость внесения собственных средств в качестве финансовой гарантии выполнения биржевого контракта, и это удешевляло для них биржевую торговлю. Система расчетных палат сменила рынок принципалов практически на всех ведущих биржах мира. До последнего времени она еще сохранялась на ЛБМ. Прежний порядок расчетов был предпочтительнее для того этапа биржевой торговли, когда основная часть сделок носила чисто торговый характер, т.е. за покупкой и продажей контрактов стояла реальная потребность в товаре или сам товар. При этом члены биржи, ведущие торговлю в кольце, должны были иметь крупные финансовые средства, чтобы в любых случаях гарантировать выполнение обязательств клиентов. На современных биржах велик объем спекулятивных операций, в определенных экономических ситуациях он резко возрастает, что может вести к неплатежеспособности клиентов, а за ними — и членов биржи. Такая ситуация, например, сложилась на рынке олова ЛБМ в 1985 г., когда международная организация по олову не смогла оплатить своих обязательств, и члены биржи были вынуждены внести Собственные средства и потерпели убытки свыше 300 млн. долл., а торговля оловом на ЛБМ была прекращена до 1989 г. Основой клиринговых расчетов является система депозитов, или гарантийных взносов, которые требуются от участников фьючерсных операций. В биржевой практике такие депозиты получили название маржи. • Маржа является своеобразной кровеносной системой фьючерсного рынка. Каждый день с изменением цен миллионы долларов маржевых средств перемещаются от участников фьючерсных операций к их клиринговым фирмам и между этими клиринговыми фирмами и расчетной палатой биржи. Безупречное функционирование этой системы является жизненно важным для фьючерсного рынка, поскольку она представляет гарантию того, что все участники рынка выполнят свои финансовые обязательства по фьючерсным позициям. Термин "маржа" имеет множественное толкование. Так, на рынке ценных бумаг маржа означает деньги, взятые взаймы у брокерской фирмы для покупки ценных бумаг. Процент наличных средств, который должен быть помещен у брокера для покупки ценных бумаг по марже, устанавливается в США Федеральной резервной системой и с 1974 г. составлял 50% для обыкновенных акций. Таким образом, инвестор может купить на 20 тыс. долл. ценных бумаг, внеся 10 тыс. долл. и позаимствовав остальные у брокера. За займ платятся проценты, а ценные бумаги выступают в качестве обеспечения. Маржа на фьючерсном рынке отличается от маржи на рынке ценных бумаг как по концепции, так и по механизму. Поскольку фьючерсный контракт не предполагает немедленной поставки обозначенной ценности, то не требуется и полной оплаты. Фьючерсная маржа представляет собой не частичный платеж за что-то купленное, а гарантийный депозит, назначение которого — защитить продавца от неисполнения контракта покупателем, если цены упали, и покупателя от продавца, если цены выросли. Прежде чем решиться на осуществление фьючерсных операций, участникам необходимо понять, как функционирует система залогов по фьючерсным сделкам, каков уровень этого залога и меняется ли он, и ряд других вопросов. Во фьючерсной торговле существует два вида маржи: первоначальная маржа (original margin or initial margin) — депозит, который вносится при открытии фьючерсной позиции; вариационная маржа (variation margin) — перевод денежных средств, обеспечивающий соответствие стоимости обеспечения новой стоимости контракта после изменения цен. Как первоначальная, так и вариационная маржа возникают во взаимоотношениях биржи и участников фьючерсных операций, а также во взаимоотношениях клиринговой палаты и ее фирм-членов. Это можно сформулировать следующим образом: а) фьючерсная биржа устанавливает требования в отношении минимальной величины первоначальной и вариационной маржи, которые члены биржи должны предъявлять к своим клиентам (в зависимости от того, являются ли эти клиенты сами членами или нечленами биржа Этот вид маржи можно условно назвать маржей биржи; б) клиринговая палата устанавливает требования в отношении уровня маржи, которую клиринговые фирмы должны поддерживать в расчетной палате. Эти цифры обычно (но не всегда) те же самые, или меньше чем те, которые требуются от клиентов членами биржи. Этот вид маржи можно условно назвать клиринговой маржей. Следует отметить, что член биржи может и не быть членом расчетной палаты. Но если он член расчетной палаты, то он использует требования биржи в отношении маржи для своих клиентов и требования расчетной палаты в своих расчетах с расчетной палатой. Если член биржи не является членом расчетной палаты, он должен быть клиентом члена расчетной палаты. В этом случае он использует биржевые требования к своим клиентам, а к нему применяются те же требования, что к клиенту клиринговой фирмы. Некоторые брокерские фирмы ведут фьючерсные счета для клиентов, но сами не являются членами ни биржи, ни расчетной палаты. Такие брокерские фирмы сами являются клиентами клиринговых фирм. Поскольку биржи существуют независимо друг от друга, одна фирма может иметь различный механизм перевода маржи в операциях с разными биржами. Например, фирма А является членом Чикагской торговой биржи и клиринговой фирмой этой биржи, но только членом биржи Комэкс. В этом случае фирма А будет собирать биржевую маржу со своих клиентов, оперирующих как на одной, так и на другой бирже. Однако эта фирма переведет клиринговую маржу по операциям на Чикагской торговой бирже, но биржевую маржу — по операциям на Комэкс. В последнем случае она будет действовать через фирму Б, являющуюся клиринговой фирмой Комэкс. Движение потоков маржевых средств в этом случае иллюстрирует рис.5.1.  Рис. 5.1. Пример движения маржевых средств В этой цепочке могут быть и дополнительные звенья. Так, фирма А может быть клиентом фирмы Б, которая также не является клиринговой фирмой, а осуществляет свои операции через клиринговую фирму С. 5.2. Первоначальная маржа Каждый участник, покупающий или продающий фьючерсные контракты, независимо от того, осуществляет торговлю самостоятельно или через брокера, имеет специальный счет для учета суммы залога (margin account). Сумма денег, которую клиент должен внести брокерской фирме, когда открывает свою позицию, называется первоначальной маржей (original margin or initial margin). При размещении заказа клиент направляет чек уплаты маржи (performance bond margin) своему брокеру либо клиринговой фирме. Это служит финансовой гарантией (требуемой как от покупателей, так и от продавцов), подтверждающей, что обязательства по фьючерсному контракту будут выполнены. Биржа, на которой совершается операция, устанавливает минимальный уровень этой маржи в виде фиксированной суммы на каждый контракт, зависящей от уровня и стабильности цен и других факторов. Первоначальная маржа, устанавливаемая в стоимостном выражении, обычно составляет 2—10% стоимости фьючерсного контракта. Требования по этой марже меняются только при существенных изменениях уровня котировок контракта. В нормальных условиях величина первоначальной маржи уточняется вверх или вниз только несколько раз в течение года, однако в периоды очень резких и быстрых изменений цен размеры маржи могут уточняться еженедельно, а иногда и ежедневно. Кроме уровня цены, на маржу влияет ценовая неустойчивость. Маржа порядка 2-10% от стоимости контракта — нормальное явление. В периоды высокой неустойчивости цен и высокого риска биржа может установить маржу на верхнем пределе — 10% и даже выше. Так, во время стремительного повышения цен на рынке серебра в I квартале 1980 г. биржа установила 50%-ную маржу с целью защитить клиентов и клиринговые фирмы. Устанавливая уровень маржи, фьючерсные биржи и расчетные палаты находятся под воздействием противоречивых факторов. С одной стороны, маржа должна быть достаточно низкой, чтобы обеспечить более широкое участие, увеличивающее ликвидность рынка. С другой стороны, она должна быть достаточно высока, чтобы обеспечить финансовую целостность контракта. Важно понимать, что залог (депозит) не является стоимостью операций по торговле фьючерсами. Деньги, которые клиент переводит на специальный счет, являются его собственностью до тех пор, пока в результате какой-нибудь неудачной операции он их не потеряет. Маржа брокерского дома Биржа устанавливает минимальные требования в отношении первоначальной маржи, а каждая брокерская фирма-член биржи может ввести более высокие требования для своих клиентов. Маржа брокерского дома (house margin) — это сумма первоначальной маржи, которую брокерский дом требует от среднего клиента. Обычно для спекулятивных операций маржа брокерского дома выше, чем минимальный уровень, установленный биржей, хотя конкуренция среди брокерских фирм, как правило, препятствует установлению уровня маржи существенно выше минимального. И, конечно, ни в коем случае маржа брокерского дома не может быть меньше минимума, установленного биржей. Маржа брокерского дома может быть повышена и понижена брокерской фирмой в любой момент и на любую сумму, пока это не затрагивает минимума, установленного биржей. Например, маржа брокерского дома может быть повышена, хотя биржевая маржа останется на прежнем уровне. Если биржа повышает уровень маржи, брокерский дом не обязан повышать свою маржу до тех пор, пока она не станет меньше минимума биржи. Однако брокерские фирмы часто повышают свои требования на ту же сумму, что и биржа, даже если эти требования уже превышают минимум. На уровень брокерской маржи могут повлиять и другие факторы. Наиболее общий из них — близкое наступление месяца поставки. Довольно часто брокерские фирмы меняют уровень первоначальной маржи в зависимости от времени, оставшегося до наступления срока контракта, повышая маржу брокерского дома практически до полной стоимости контракта за несколько дней до наступления периода выставления нотисов и поставки. Это служит мощным сдерживающим средством от небрежных поставок и лимитирует число держателей контрактов текущего месяца только теми участниками, кто готов совершить и принять поставку. Брокерская фирма также может повысить требования по марже, если считает, что общая позиция ее клиентов по какому-либо контракту или месяцу поставки ставит ее в очень рискованное положение. Эта ситуация возникает на товарных рынках, которые либо являются очень неликвидными, либо подвержены быстрым изменениям цены. Многие брокерские дома стремятся избежать большого объема открытой позиции на таких рынках, и изменение брокерской маржи служит одним из методов, препятствующих этому. Как видим, брокерские фирмы имеют значительную свободу в установлении уровня маржи брокерского дома. Соглашение с клиентом, подписываемое при открытии счета, обязывает каждого клиента поддерживать любой уровень маржи, который может потребовать брокерская фирма. Неисполнение требований в отношении маржи может привести к принудительной ликвидации фьючерсной позиции. Однако в нормальных условиях уровень брокерской маржи держится на уровне, весьма близком либо равном марже биржи. Арбитражные сделки, осуществляемые на одной? бирже, обычно требуют меньшего размера депозита. Снижение депозита предусматривается во многих случаях и для хеджеров. В табл. 5.1 приведены данные об уровне первоначальной маржи, установленном биржами США для некоторых активных контрактов. Таблица 5.1. Первоначальная маржа и поддерживающая маржа некоторых фьючерсных контрактов бирж США

Продолжение

Пополнение первоначальной маржи Требование о пополнении первоначальной маржи (original margin call) направляется брокерской фирмой своему клиенту, когда по каким-либо причинам клиент открыл фьючерсную позицию, имея недостаточно средств на своем счете. Причины могут быть следующие. 1. Клиент открывает фьючерсную позицию, имея недостаточные средства на своем счете. Спекулянт, имеющий 50 тыс. долл. на своем счете, решает купить 20 фьючерсных контрактов на серебро, по которым первоначальная маржа составляет 3 тыс. долл. за контракт. Хотя большинство брокерских фирм требуют внесения полной суммы маржи до совершения сделки, исключения все же существуют для клиентов, чья кредитоспособность известна брокерской фирме. Так, в этом случае брокерская фирма позволяет купить своему клиенту 20 контрактов на серебро под слово клиента, что он пошлет недостающие 10 тыс. долл. немедленно. На следующий день отдел маржевых расчетов брокерской фирмы, заметив, что позиция открыта при недостатке средств, отправит требование о пополнении первоначальной маржи. 2. Клиент открывает фьючерсную позицию в день, когда неблагоприятное изменение цен по ранее открытым позициям уменьшает средства на его счете до уровня, когда на новую позицию не остается средств. Текстильная фирма имеет 75 тыс. долл. на своем счете и длинную позицию по 40 декабрьским фьючерсным контрактам на хлопок. Она решает купить 10 мартовских фьючерсных контрактов на хлопок. Первоначальная маржа составляет 1500 долл. Когда заказ принят, на счете достаточно средств для покрытия новой позиции (1500 х (40 + 10) = 75 тыс. долл.). Однако во второй половине дня цены на хлопок падают с 54,25 цента за фунт до 53,50 цента — убыток в 375 долл. на контракт (15 тыс. долл. в целом). После списания этой суммы по новым позициям не хватает 15 тыс. долл., отсюда появляется требование о пополнении первоначальной маржи. 3. Биржа вводит увеличение маржи с обратным действием. Из-за высокой ценовой неустойчивости на рынке соя-бобов Чикагская торговая биржа увеличивает уровень маржи по всем позициям с 2500 долл. до 3500 долл. за контракт. Хотя увеличение маржи обычно относится только к тем счетам, которые были открыты после определенной даты, в этом случае изменение маржи касается всех позиций как новых, так и старых. В результате все счета по этим контрактам, где сумма составляет менее 3500 долл. за контракт, получают требование о пополнении маржи. Правила всех фьючерсных бирж едины в одном важном условии относительно первоначальной маржи: когда от клиента требуется довнесение средств на счет по первоначальной марже, то ликвидация позиции, по которой это довнесение требовалось, не заменяет этого. Требование о довнесении остается, даже если позиция была клиентом в этом интервале закрыта. Причина подобного подхода ясна. Осуществление операций без необходимой суммы первоначальной маржи является серьезным нарушением. Если бы участникам разрешали выполнять требование о пополнении путем простой ликвидации позиции, эта практика привела бы к открытию позиций без соответствующей маржи, что поставило бы под угрозу финансовую безопасность всей системы фьючерсного рынка. Поэтому клиент должен выполнить это требование быстро, независимо от прибыльности позиции, которая вызвала это требование. Клиент, не имеющий средств на своем счете, покупает один декабрьский фьючерен ли контракт на серебро (первоначальная маржа—2 тыс. долл.). В тот же день цена этого контракта устанавливается на 50 центов выше цены его сделки, что дает ему прибыль в 2500 долл. Клиент считает, что эти 2500 долл. на его счете можно зачесть за первоначальную маржу, однако он ошибается. Независимо от того, реализовал он 2500 долл. прибыли или нет, он должен перевести 2 тыс. долл. в ответ на требования о внесении первоначальной маржи. Первоначальную маржу можно внести следующим образом: • наличными. От индивидуальных клиентов и небольших институциональных клиентов достаточно чека. От крупных институциональных клиентов требуется банковский перевод; • государственными ценными бумагами. Большинство американских бирж ограничивает использование государственных ценных бумаг для первоначальной маржи бумагами со сроком погашения менее одного года. Так, векселя Казначейства США , наиболее часто используются для внесения первоначальной маржи. На разных биржах могут быть некоторые ограничения в отношении казначейских билетов. Например, некоторые фьючерсные биржи не позволяют членам биржи оценивать казначейские билеты более чем в 90% номинальной стоимости или по рыночной стоимости (выбирается меньшая); • переводом избыточных средств или ценных бумаг с других счетов. Если клиент имеет другие фьючерсные счета или счета на ценные бумаги в той же фирме, он может поручить исполнителю счетов перевести избыток средств на дефицитный счет; • аккредитивом. Некоторые биржи позволяют использовать аккредитив в качестве первоначальной маржи. Однако не все брокерские фирмы принимают аккредитивы, поскольку процедура эта достаточно сложна; • складским свидетельством. Некоторые биржи разрешают своим членам принимать складское свидетельство как первоначальную маржу. Например, биржа Комэкс — по фьючерсным контрактам на металлы. При невыполнении требования о пополнении первоначальной маржи брокерские фирмы имеют право ликвидировать позицию клиента после должного уведомления (обычно телеграммы), если считают это необходимым для собственной защиты. Вариационная маржа После открытия позиции и внесения первоначальной маржи изменения цены фьючерсного контракта будут вести к соответствующему уменьшению или увеличению стоимости позиции клиента. После определения расчетной цены дня по каждому из контрактов и каждой позиции далее подсчитывается изменение стоимости каждого биржевого контракта по разнице между расчетной ценой данного дня и предыдущего дня либо ценой, по которой была заключена сделка. Если ситуация на фьючерсном рынке на какой-нибудь день изменяется в благоприятную для клиента сторону, сумма денег на счете по учету маржи увеличивается на размер потенциального выигрыша. Если эти ценовые изменения неблагоприятны для позиции клиента, то его первоначальная маржа уменьшается. Все биржи устанавливают, что как только сумма первоначальной маржи клиента уменьшилась до определенного уровня, называемого вариационной, или поддерживающей маржей (variation or maintenance margin), брокер может потребовать от клиента дополнительные средства. Это называется требованием пополнения вариационной (поддерживающей) маржи (variation margin call or maintenance margin call). В отличие от требования о пополнении первоначальной маржи это требование вызвано неблагоприятным изменением цен фьючерсного контракта, а не отсутствием у клиента достаточных средств на счете для начала операции. Таким образом, маржа, как барометр, показывает прибыли и убытки клиента за день. Те средства, которые превышают требуемую сумму, клиент может отозвать, однако чаще клиенты предпочитают оставлять их на счете своего брокера в качестве резерва. Большинство бирж устанавливает поддерживающую маржу на уровне 75% от первоначальной. Если сумма средств клиента упадет до 75% и ниже, то брокерская фирма попросит клиента внести сумму, восстанавливающую его средства до первоначального уровня (см. табл. 5.1). Клиент имеет 4 тыс. долл. на своем счете и длинную позицию по двум мартовским фьючерсным контрактам на евродоллары по цене 91,50. Первоначальная маржа составляет 2 тыс. долл. за контракт (т.е. 4 тыс. долл. всего), а поддерживающая маржа — 1500 долл. за контракт (всего 3 тыс. долл.). Счет клиента снижается с 4 тыс. до 2,5 тыс. долл. Поскольку это ниже, чем маржа в 3 тыс. долл, клиент получит требование о вариационной марже в размере 1,5 тыс. долл. Следует обратить внимание, что вариационная маржа вносится в размере, восстанавливающем сумму счета до уровня полной первоначальной маржи (4 тыс. долл.), а не до уровня поддерживающей маржи (3 тыс. долл.). На некоторых биржах используют другой метод учета средств на залоговом счете — без минимальной поддерживающей маржи. При таком методе учета счет изменяется каждый день на основе расчетной цены и при любом неблагоприятном изменении позиции клиента должен пополняться дополнительными средствами. Например, если вы продавец и хеджируете свой товар продажей контракта на соя-бобы по цене 6,0 долл. за бушель, а цена на рынке упала до 5,90 долл. за бушель, то ваш залоговый счет кредитуется на 0,10 долл. за бушель. Если количество денег на данном счете превышает необходимый размер депозита, вы можете отозвать лишние деньги. С другой стороны, ваш счет будет дебетован, если расчетная цена будет выше, чем 6,0 долл. за бушель, и вы получите запрос о внесении дополнительной суммы. Если вы. покупатель и осуществляете хеджирование покупкой контракта на зерно по цене 2,0 долл. за бушель и если на следующий день расчетная цена составила 2,05 долл. за бушель, ваш счет будет кредитован на 0,05 долл. за бушель. Как и в случае с хеджером-продавцом, покупатель может отозвать избыточные средства на счете, если сумма превысит необходимые количества. Однако если цена заключения сделки будет ниже, чем 2,0 долл. за бушель, то ваш счет будет дебетован, и вы получите запрос на внесение дополнительной суммы. Рассмотрим пример, в котором показано, как обычно происходит дебетование и кредитование счета после каждого дня. На 1 мая контракт на соя-бобы продавался по цене 6,60 долл. за бушель, и требуемый размер залога для этого контракта составлял 750 долл. Итак, 1 мая расчетная цена составила 6,60 долл. за бушель. На 2 мая расчетная цена увеличилась на 0,05 долл. за бушель, и составила 6,65 долл. Счет покупателя был кредитован на 250 долл. (0,05 х 5000 буш.) и составил 1000 долл. В то же время счет продавца был дебетован на ту же сумму и составил 500 долл. Продавец получит запрос на 250 долл. потому, что количество средств на счету будет ниже установленного уровня. На 3 мая цена на соя-бобы снизилась на 0,03 долл. и составила 6,62 долл. за бушель. Позиция покупателя была дебетована на 150 долл. (0,03 долл. х 5000 буш.) и составила 850 долл. Позиция продавца была кредитована на 150 долл. и составила 900 долл.

К 4 мая цена упала еще на 0,05 долл. и составила 6,57 долл. за бушель, в результате счет продавца был кредитован на 250 долл., а счет покупателя был дебетован на ту же сумму. Вследствие того, что количество средств на счету покупателя снизилось ниже требуемого уровня и составило 600 долл.. он был вынужден внести дополнительно 150 долл. Несмотря на то, что сумма залога на счету исчисляется двумя путями, назначение обоих способов одно — гарантировать выполнение контрактов на фьючерсном рынке. Внесение вариационной маржи Требование о вариационной марже может быть выполнено двумя способами: • внесением необходимых средств; • ликвидацией или уменьшением позиции. Вернемся к ситуации с двумя купленными контрактами на евродоллары и требованием о внесении дополнительно 1500 долл. Клиент может выполнить это требование двумя способами. 1. Внести 1500 долл., тем самым сумма его счета составит 4 тыс. долл., т. е. уровень первоначальной маржи по двум контрактам. 2. Ликвидировать часть позиции. Если клиент не захочет использовать дополнительные средства, единственный способ — ликвидировать такое количество контрактов, которое снизит сумму первоначальной маржи до уровня ниже 2500 долл., которая сейчас есть на его счету. Поскольку первоначальная маржа для этого фьючерсного контракта составляет 2 тыс. долл., то уменьшить надо на один контракт. Вариационная маржа имеет еще одну особенность, проявляющуюся на многих биржах: если после требования о внесении вариационной маржи происходит благоприятное для клиента изменение цен, то указанное требование не ликвидируется. Другими словами, если в предыдущем примере евродолларовый фьючерсный контракт поднимется до 91,50 сразу после выписки требования, клиенту все равно надо вносить 1500 долл., хотя в этот момент его счет полностью соответствовал требованиям первоначальной маржи. Конечно, он может внести, а затем немедленно забрать эти 1500 долл. Детали этого правила на разных биржах могут быть различны. Вариационная маржа вносится только наличными (чеком, переводом). Этим она отличается от первоначальной маржи, которая может быть внесена ценными бумагами или другим способом. Для такого различия есть основания. Первоначальная маржа является прежде всего залогом доброй воли, который держит брокерская фирма или расчетная палата. Вариационная маржа представляет собой текущую стоимость фьючерсной позиции клиента. Если эта позиция прибыльна, клиент может забрать избыток. Как будет показано далее, наличные для выигрывающих поступают через расчетную палату от клиентов противоположной (проигрывающей) стороны. Если позволить пополнять счет ценными бумагами, аккредитивами и т.д., то брокерская фирма должна будет заниматься превращением ценных бумаг в наличные для потенциально выигравших участников. 5.3. Расчет состояния счета Каждое утро отдел маржевых расчетов брокерского дома получает отчет для каждого из своих клиентов, называемый отчетом о средствах клиента и марже (customer equity and margin status report or equity run). В отчете указывается состояние счета клиента после закрытия биржи вечером предыдущего дня, и на основе этого отчета делается вывод о том, достаточно ли средств на счете того или иного клиента. Для понимания сути этих расчетов следует уяснить содержание нескольких терминов. • Баланс наличных (cash balance). Это величина наличных, находящихся в данный момент на счете. Показатель отражает все депозиты и списания средств со счета, а также результаты всех завершенных сделок. Как увидим далее, он может быть как положительным, так и отрицательным. • Результат по открытым позициям (open-trade equity). Этот показатель — нетто-результат нереализованных прибылей и убытков по позициям, которые остаются открытыми. Например, если единственная открытая позиция клиента — купленный декабрьский фьючерсный контракт на золото по 410,40 долл., а расчетная цена предыдущего дня составляет 411, 50 долл., то результат по открытым позициям — прибыль в 110 долл. Этот показатель может быть положительным и отрицательным в зависимости от того, прибыльные или убыточные позиции имеет клиент. • Суммарные средства (total equity) — сумма баланса наличных и результата открытых позиций. Этот показатель является ключевой цифрой в отчете. • Ценные бумаги на депозите (securities on deposit). Это стоимость ценных бумаг (обычно казначейские векселя) на счете, которые используются для первоначальной маржи. Сумма этого и предыдущего показателей представляет общую стоимость счета на определенное время. • Сумма первоначальной маржи (original margin requirements) — показатель суммы первоначальной маржи по всем открытым позициям. Если клиент купил мартовский фьючерсный контракт на хлопок (маржа — 3 тыс. долл.) и продал один декабрьский фьючерсный контракт на золото (1,3 тыс. долл.), то сумма первоначальной маржи составит 4,3 тыс. долл. • Поддерживающаямаржа (maintetance margin requirements). Это сумма требуемой поддерживающей маржи по всем открытым позициям. Если по фьючерсному контракту на хлопок поддерживающая маржа составляет 1,2 тыс. долл., а по фьючерсному контракту на золото — 800 долл. за контракт, то клиент, у которого два фьючерсных контракта на хлопок и один — на золото, имеет общую сумму поддерживающей маржи 3,2 тыс. долл. • Избыток маржи (margin excess) — сумма, на которую общая стоимость превышает требование первоначальной маржи. Клиент может использовать этот избыток для покупки или продажи дополнительных фьючерсных контрактов либо он может снять эти средства со своего счета в любое время. Если мм предположим, что на депозите нет ценных бумаг, то клиенту нельзя снять со своего счета средства, которые больше этого избытка, поскольку сделать так — означает снизить капитал ниже первоначальной маржи. Для пояснения этих терминов, рассмотрим следующие примеры. 1. Баланс наличных. Клиент А открывает счет 1 марта с депозитом 10 тыс. долл. В течение месяца закрытые сделки дали результат — прибыль 3,5 тыс. долл. Также в течение месяца клиент забрал 5 тыс. долл. со счета. Таким образом, баланс наличных составляет 10 тыс. долл. + 3,5 тыс. долл. — 5 тыс. долл. = 8,5 тыс. долл. 2. Результат по открытым позициям. Тот же клиент купил два. июньских фьючерсных контракта на швейцарские франки по 0,4400. Первоначальная маржа для этого контракта составляет 2000 долл. за контракт, а поддерживающая маржа — 1500 долл. 27 марта фьючерсный контракт на швейцарские франки закрывается по 0,4450. Таким образом, результат по открытым позициям составит +1250 долл. 3. Суммарные средства. Предположим, расчетная цена составляет 0,4450 долл., тогда 27 марта суммарные средства составят 9750 долл. (8500 долл. + 1250 долл.). 4. Ценные бумаги на депозите. Это клиент не имеет ценных бумаг на депозите. 5. Сумма первоначальной маржи. Поскольку у клиента открыто только две длинные позиции по июньскому фьючерсному контракту на швейцарские франки, то сумма первоначальной маржи — 4 тыс. долл. (2 тыс. х 2). 6. Поддерживающая маржа. Она составляет 3 тыс. долл. 7. Избыток маржи. Он равен суммарным средствам минус сумма первоначальной маржи (9750 - 4000 = 5750 долл.). Теперь рассмотрим вопросы, связанные с этим примером. 1. Если клиент захочет увеличить свою позицию по швейцарским франкам, сколько дополнительных контрактов он может купить, не прибегая к дополнительным средствам, и без требования о пополнении первоначальной маржи? 2. До какой цены должны упасть швейцарские франки, чтобы клиенту пришел запрос на вариационную маржу? 3. Предположим, июньские швейцарские франки закрываются при 0,4120. Какова будет сумма вариационной маржи и как клиент может удовлетворить ее? Ответы 1. Поскольку на счете избыток маржи в 5750 долл., а первоначальная маржа для швейцарских франков — 2 тыс. долл. за контракт, клиент может купить два дополнительных контракта. Если предположить, что расчетная цена сохранилась на уровне 0,4450 долл., то покупка трех дополнительных контрактов приведет к требованию о пополнении первоначальной маржи на 250 долл. 2. Поскольку на счете сумма средств составляет 9750 долл., а поддерживающая маржа по открытым позициям составляет 3 тыс. долл., требование о вариационной марже появится, если счет упадет на 6750 долл. Поскольку каждый пункт изменения котировки швейцарского франка составляет 12,50 долл. за контракт (или 25 долл. за два контракта), цена должна упасть более чем на 270 пунктов. Это соответствует цене 0,4180 на июньские швейцарские франки. 3. В этом случае со счета списывается 7 тыс. долл. Поскольку баланс наличных средств составляет 8500 долл., сумма средств остается только 1500 долл. Для поддержания открытыми двух позиций клиент должен пополнить первоначальную маржу до 4 тыс. долл., переведя как минимум 2,5 тыс. долл. наличными. Если дополнительных средств нет, то требование можно удовлетворить, уменьшив размер необходимой первоначальной маржи до суммы менее 1500 долл. Так как первоначальная маржа составляет 2 тыс. долл. за контракт, следует ликвидировать обе позиции. Если это делается по цене 0,4120, то на счете останется 1500 долл. | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||