Экономика. Документ Microsoft Word. Контрольные вопросы Перечень литературы

Скачать 0.72 Mb. Скачать 0.72 Mb.

|

|

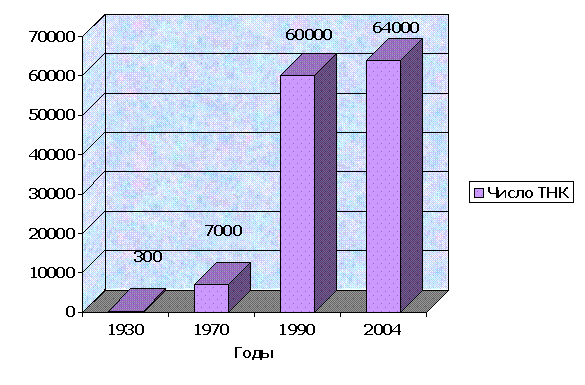

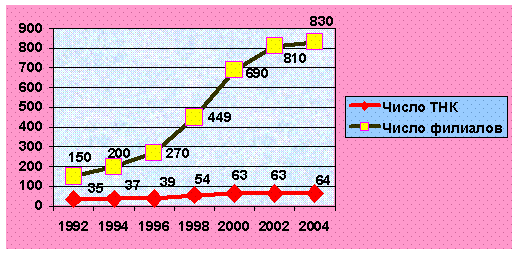

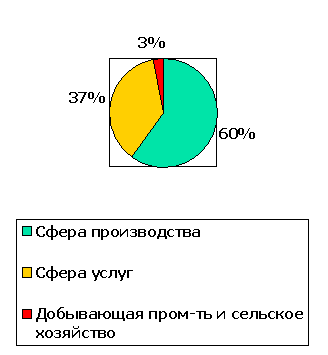

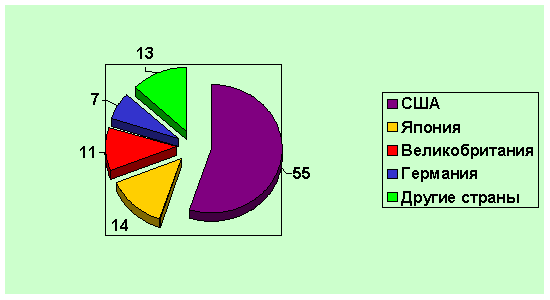

Портфельные инвестиции (foreign portfolio investments) — это покупка акций предприятия в объеме, который не предоставляет права участвовать в управлении данной компанией. Портфельные инвестиции (ПФИ) — такая форма инвестиций, при которой иностранному инвестору принадлежит менее 10% уставного капитала предприятия за рубежом, не дающая ему право осуществлять контроль над предприятием. Формы портфельных инвестиций. Формами ПФИ являются: · инвестиции в акционерные ценные бумаги; · инвестиции в долговые ценные бумаги (облигации). Целью портфельных инвестиций является получение дохода от операций с ценными бумагами, а основной моделью их осуществления выступает покупка-продажа крупных пакетов акций и облигаций на фондовых биржах. Общий объем ПФИ превышает 7 трлн долл. в год. Продвигаясь по пути построения рыночной экономики, Россия в 2009 г. отменила ограничения по обращению ценных бумаг на российских биржах. Изменения были внесены в закон «О рынке ценных бумаг» и ст.5 закона «О защите прав и законных интересов инвесторов на рынке ценных бумаг», откуда был исключен запрет на обращение иностранных ценных бумаг в России. Одновременно устанавливаются особенности правового регулирования их публичного размещения. Закон устанавливает перечень иностранных эмитентов, чьи ценные бумаги могут быть допущены к публичному размещению или обращению в РФ и устанавливает порядок допуска ценных бумаг иностранных эмитентов к размещению и обращению в РФ. Так, ценные бумаги иностранных эмитентов допускаются к размещению в РФ при условии регистрации Федеральной службой по финансовым рынкам (ФСФР) России проспекта таких ценных бумаг. Иностранные ценные бумаги, согласно закону, допускаются к публичному обращению в РФ при условии принятия российской фондовой биржей решения об их допуске к торгам. Такое решение может быть принято российской фондовой биржей, если указанные ценные бумаги прошли процедуру листинга на иностранной фондовой бирже, входящей в перечень, утвержденный ФСФР. Раньше бумаги иностранных эмитентов могли публично обращаться в нашей стране только на основании международного договора или соглашения между регуляторами рынка. Такие договоры были заключены только с Бразилией и Белоруссией. Ныне к торгам могут быть допущены только те бумаги, эмитентами которых являются иностранные организации, учрежденные в государствах — членах Организации экономического сотрудничества и развития (ОЭСР), членами или наблюдателями Группы разработки финансовых мер борьбы с отмыванием денег (ФАТФ) или членами Комитета экспертов Совета Европы по оценке мер противодействия отмыванию денег и финансированию терроризма (Манивэл), а также ценные бумаги самих этих государств или их центробанков. Указанные меры расширяют возможности российских инвесторов по участию в мировом рынке ПФИ. Регулирование международного движения капитала. Национально-правовое регулирование МДК. Иностранные инвестиции регулируются как в национальном, так и в международном масштабе, и способы их регулирования можно подразделить на два уровня: национально-правовой и международно-правовой. Национально-правовое регулированиеосновано, прежде всего, на использовании в каждой стране норм и институтов традиционных отраслей права (административное, гражданское и др.). Но в связи с интенсивным развитием международного инвестиционного процесса, сегодня во многих странах имеется специальное законодательство в виде инвестиционных законов и кодексов. Основу такого законодательства составляют условия инвестирования, а также правовые гарантии для иностранных инвесторов в принимающей стране. В рамках этих гарантий происходит учет взаимных интересов принимающей страны и иностранного инвестора. Государство, как правило, использует несколько видов методов регулирования: 1) методы финансового регулирования:ускоренная амортизация основных производственных фондов, налоговые льготы, предоставление субсидий, займов, страхование и гарантирование кредитов; 2) нефинансовые методы:предоставление земельных участков, обеспечение необходимой инфраструктуры, оказание технической помощи. В большинстве развитых стран законодательство включает положения, которые предоставляют иностранным инвесторам (юридическим и физическим лицам) национальный режим принимающей страны, т.е. закрепляется отсутствие дискриминации иностранных инвесторов по сравнению с местными. Однако законодательство, как правило, вводит определенные ограничения исходя из необходимости обеспечения национальной безопасности. По этой причине многие страны закрепили в своих законах определенные отрасли исключительно или предпочтительно за национальным капиталом. С другой стороны, если государство заинтересовано в привлечении иностранного капитала, то законодательство учитывает, что для инвесторов зарубежные инвестиции связаны с повышенными политическими и коммерческими рисками, дополнительными затратами на транспорт, связь и т.п. Чтобы компенсировать эти факторы, национальное законодательство ряда стран предусматривает дополнительные льготы и привилегии для иностранного капитала в налогообложении, взимании таможенных пошлин с ввозимого оборудования, сырья и материалов, которые отсутствуют на внутреннем рынке, и т.п. Международно-правовое регулирование МДК. Международно-правовой режимвключает в себя специальные межгосударственные соглашения по поводу регулирования отношений, возникающих в связи с прямыми инвестициями частного капитала. Международно-правовой режим может действовать на двусторонней и многосторонней основах. Двусторонние международные соглашения определяют принципиальные положения о статусе иностранных инвестиций, согласно которым стороны соглашения взаимно предоставляют национальный режим инвестициям друг друга. Кроме того, эти соглашения содержат положения о защите инвестиций и о порядке разрешения споров между иностранными инвесторами и принимающим государством. Государства, между которыми происходит интенсивное движение предпринимательского капитала, нередко подписывают специальные соглашения об исключении двойного налогообложения прибыли предприятий. Такие соглашения исключают обложение прибыли на иностранный капитал в двух странах (стране базирования и принимающей стране) одновременно в полном размере. Многосторонний международно-правовой режим основан на многосторонних универсальных договорах-соглашениях, заключенных в рамках международных организаций — МВФ, МБРР, ЮНКТАД и др. В настоящее время приняты и действуют следующие многосторонние универсальные конвенции: 1. Вашингтонская конвенция 1965 г. «О разрешении инвестиционных споров между принимающими государствами и иностранными частными инвесторами». Она предусматривает разрешение этих споров в Международном центре по урегулированию инвестиционных споров при Международном банке реконструкции и развития. 2. Сеульская конвенция 1985 г. о создании Международного агентства по страхованию иностранных частных инвестиций (МАСИЧИ) при МБРР. Вопрос 4. Транснациональные корпорации — наиболее активные участники международного движения предпринимательского капитала. Определение ТНК. Признаки ТНК. Типы ТНК. Осуществление прямых зарубежных инвестиций непосредственно связано с деятельностью многонациональных фирм. В настоящее время в литературе можно встретить различные трактовки этого термина. В зарубежной литературе понятие «многонациональная фирма» подразумевает следующие признаки: 1) фирма реализует выпускаемую продукцию более чем в одной стране; 2) предприятия или филиалы фирмы расположены в двух и более странах; 3) собственниками фирмы являются резиденты различных стран. Если реально действующая фирма отвечает хотя бы одному из перечисленных признаков, в зарубежной литературе она будет отнесена к многонациональным фирмам. По методике ООН, ТНК — крупная международная компания, отвечающая следующим основным признакам: 1) филиалы не менее чем в 6 странах; 2) годовой оборот не менее 1 млрд долл.; 3) 25-30% активов компании составляют зарубежные активы; 4) от 1/5 до 1/3 всех операций компании должны быть внешними, зарубежными. В отечественной литературе фирмы, действующие в различных странах, называют международными корпорациями. Выделяют два вида международных корпораций: многонациональные (МНК)и транснациональные (ТНК). Многонациональная корпорация — это, как правило, акционерное общество, уставный капитал которого не имеет определенной национальной принадлежности, то есть владельцами компании являются резиденты разных стран. В связи с существованием международного рынка ценных бумаг, акции фирмы может приобрести гражданин любой страны. Отличительными особенностями таких компаний являются многонациональный акционерный капитал, многонациональная система управления, наличие нескольких руководящих центров, многонациональный персонал (что, кстати, характерно и для ТНК). Примером многонациональных корпораций могут служить англо-голландский химико-пищевой концерн «Юнилевер», англо-голландский нефтяной концерн «Ройял Датч Шелл», англо-франко-итало-бельгийская компания по производству сахара «Компани эропеен д’индустри сюкр» и другие. Так, например, в англо-голландской «Ройал Датч Шелл» распределение капитала выглядит как 60:40. Транснациональные корпорации — это корпорации, которые являются международными по характеру своей деятельности. Они имеют достаточно определенную национальную принадлежность, но их филиалы и дочерние предприятия расположены в разных странах. Филиалы и дочерние компании ТНК имеют самостоятельные службы производства и сбыта готовой продукции, НИОКР, услуг потребителям, составляя с материнской компанией единый научно-производственный комплекс. В то же время дочерние компании могут быть смешанными предприятиями с большой долей национального капитала тех стран, где они размещены. В настоящее время практически все крупные компании — транснациональные. Причем некоторые компании почти 100% деятельности ведут в своих зарубежных филиалах. Например, швейцарская компания «Нестле» 98% объема производства имеет за пределами Швейцарии. Деление на МНК и ТНК весьма условно, так как в настоящее время наибольшее значение имеет не национальная принадлежность капитала фирмы, а глобальный характер ее деятельности (то есть реализации товара, инвестирования и извлечения прибыли). Поэтому в современной отечественной литературе термин транснациональная корпорация (ТНК) часто употребляется как для транснациональных, так и для многонациональных корпораций. Под ТНК понимают крупное финансово-производственное, научно-технологическое, торгово-сервисное объединение, которое осуществляет свои операции во многих зарубежных странах. Ее отличает сложная организационно-управленческая структура, включающая в себя собственно производственную, банковскую, инвестиционную, торгово-рекламную деятельность, проведение научно-исследовательских разработок, подготовку кадров. Причины появления ТНК. Причинами появления и развития ТНК стали: 1. Интернационализация производства и капиталастала наиболее общей причиной возникновения ТНК. Развитие производительных сил переросло в ХХ в. государственные границы, формируется мировая, глобальная экономика, одним из источников и движущей силой которой и является деятельность транснациональных корпораций. 2. Экономическая эффективность ТНК, которая достигается за счет «эффекта масштаба», снижения издержек производства при крупносерийном выпуске продукции. Мировой рынок всегда был ареной жесткой конкурентной борьбы, а использование преимуществ ТНК позволяет более эффективно вести эту борьбу. Сегодня, когда конкуренция носит глобальный характер, выжить в конкурентной борьбе можно только за счет глобальных продуктов и снижения издержек в мировом в масштабе. 3. Протекционистская политика государств, способствующих своим ТНК в проникновении на рынки других стран путем многочисленных политических, экономических и торговых договоров и союзов с другими странами. Классификации ТНК. По характеру организации производственной деятельности различают несколько типов ТНК. Горизонтально интегрированные корпорации выпускают однородную продукцию в разных странах. Примеры: производство автомобилей одной компанией в нескольких странах или сеть Fast Food по миру. Вертикально интегрированные компании объединяют при одном собственнике важнейшие сферы в производстве конечной продукции. Например, нефть добывается в одной стране, рафинируется в другой, продается в третьей. Диверсифицированные ТНК включают предприятия с вертикальной и горизонтальной интеграцией. Например, Nestle производит продукты питания, занимается реализацией косметики, вин, ресторанным бизнесом. Шведская ТНК «Вольво» выпускает не только автомобили, но и моторы для катеров, авиационные двигатели, продукты и даже пиво. Каждая из 500 крупнейших ТНК США охватывает в среднем предприятия одиннадцати отраслей, а наиболее мощные охватывают по 30-50 отраслей. В группе 100 ведущих ТНК Великобритании многоотраслевыми являются 96, в Германии — 78, во Франции — 84, в Италии — 90. Рост числа ТНК приведен на диаграмме 5. Диаграмма 5. Рост числа ТНК  Рост числа ТНК во взаимосвязи с числом филиалов представлен на диаграмме 6. Диаграмма 6. Рост числа ТНК и числа филиалов  Первые ТНК возникли еще в конце XIX в., однако до конца 40-х гг. ХХ в. они не оказывали заметного влияния на мировое хозяйство. С 50-х гг. начинается активная экспансия ТНК на мировом рынке, создание филиалов, дочерних компаний, штаб-квартир за рубежом, перенос конкуренции на новый, мировой уровень. Этому способствовали следующие факторы: · появление новой большой группы государств — развивающихся; · либерализация внешнеэкономических связей, снижение порогов протекционистской защиты в торговле товарами и услугами, в движении капитала и рабочей силы; · рост мирового потребительского спроса; · научно-техническая революция, быстрое обновление номенклатуры товаров и услуг, появление всё новых и новых групп товаров и услуг. Особенно быстрый бум в развитии ТНК пришелся на период между 70-90 гг. ХХ в. В мире (на 2004 г.) насчитывается 64 тыс. ТНК, у них 830 тыс. филиалов, ежегодно производят товаров и услуг на 7 трлн долл.На ТНК трудится более 70 млн наемных работников. На долю ТНК приходится, по разным оценкам, от 30 до 50% мировой промышленности, от 50 до 60% мировой торговли, 90% прямых иностранных инвестиций, 95% патентов. Именно транснациональные корпорации формируют в настоящее время новые тенденции в вывозе капитала. Их деятельность активно способствует укреплению интеграционных связей в масштабах всего мирового хозяйства. В их руках сосредоточено около 95% мировых патентов и лицензий. Именно эти компании способствуют распространению достижений НТР в развивающиеся страны. Если первоначально туда перемещали только трудоемкие сборочные производства, то в последние десятилетия на своих филиалах ТНК стали широко использовать квалифицированные научно-технические кадры этих стран. Из числа ТНК 500 наиболее крупных компаний реализуют 80% всей произведенной ТНК электроники и химии, 95% фармацевтики, 76% продукции машиностроения. Как правило, ТНК представляет собой головную компанию, вокруг которой сосредоточены различные хозяйственно самостоятельные производственно-финансовые, торгово-транспортные и другие подразделения. Эта структура непрерывно совершенствуется с целью повышения ее эффективности на базе широкого использования достижений НТР и диверсификации. Отраслевая структура ТНК представлена на диаграмме 7. Диаграмма 7. Отраслевая структура ТНК  Как видно из диаграммы, современный характер ТНК подчеркивается тем, что в большей степени они заняты в сфере производства и услуг, а не в добывающей промышленности или сельском хозяйстве. Характерно, реализация продукции ТНК через свои филиалы превышает объем мирового экспорта. Создавая предприятия за рубежом, ТНК ориентируются, прежде всего, на местные рынки, а не на вывоз продукции в материнскую страну. Объемы продаж ТНК вне страны базирования растут на 20-30% быстрее, чем экспорт. По данным американского журнала «Форчун» главную роль среди 500 крупнейших ТНК мира играют четыре отрасли: электроника, нефтепереработка, химия и автомобилестроение. Их продажи составляют около 80% продаж ТНК. Единого подхода к классификации ТНК не существует. Применяется ряд методик, ранжирующих ТНК по разным основаниям. Приведем некоторые из этих подходов. Классификация ТНК по количеству зарубежных филиалов (2002 г.): 1 место занимает Coca-Cola — филиалы более чем в 190 странах; 2 место — Exxon Mobil Corporation — 103 страны имеют его филиалы; 3 место — швейцарская Nestle — 98 стран. Классификация ТНК по объемам продаж (2002 г.): 1 место занимает General Motors(ок. 170 млрд долл.); 2 место — Ford Motor Company (146 млрд долл.); 3 место — Mitsubishi Co(140 млрд долл.). Классификация ТНК по величине зарубежных активов: 1 место занимает General Electric; 2 место — Exxon Mobil Co; 3 место — Royal Dutch Shell. Классификация ТНК по доле зарубежных продаж: 1 место занимает NESTLE — за рубежом она реализует 98% продукции; 2 место у концерна Philips — 88%; 3 место — у British Petroleum — 75%. Классификация ТНК по стране происхожденияприведена на диаграмме 8. Диаграмма 8. Классификация ТНК по стране происхождения  Интерес представляют также данные по классификации ТНК по рыночной капитализации, которые проводит газета Financial Times (FT 500) за 2009 г. Тройку крупнейших компаний возглавил Exxon Mobil с показателем в 336,5 млрд долл.. За ней следует китайская PetroChina (287,2 млрд долл.). Примечательно, что первые две строчки рейтинга не претерпели изменений относительно прошлого года, а вот расположившаяся на третьей позиции розничная сеть Wal-Mart (204,4 млрд долл.) совершила рекордное движение с 11 строчки в прошлом году. В целом капитализация компаний, входящих в рейтинг, за год сократилась на 73,1%. Хотя в рейтинг FT-500 вошли шесть представителей России — Газпром, Роснефть, ЛУКОЙЛ, Сургутнефтегаз, Сбербанк и «Норильский никель», ни одна из компаний не вошла в тридцатку крупнейших. Относительно прошлого года количество российских компаний уменьшилось на 7 — с 13 до 6 компаний, вернувшись к уровню 2006 г. При этом Газпром откатился на 36 позицию с 4-го места годом ранее с рекордным падением капитализации: капитал компании снизился с 300 млрд долл. до 91,5 млрд долл. На втором месте среди российских компаний оказалась Роснефть. Она заняла 76-е место в общем рейтинге с капитализацией в 46,6 млрд долл. относительно почти 96 млрд долл. годом ранее. ЛУКОЙЛ занял 125-ю позицию в рейтинге с рыночной стоимостью — 32,3 млрд долл., против почти 73 млрд долл. в прошлом году. Сургутнефтегаз занял в рейтинге 173 место. Рекордно откатился Сбербанк — на 374 место. ГМК Норильский никель — на 430. Из рейтинга выбыли российские телекомы: МТС (358-е место, 2008 г.), Вымпелком (429-е место, 2008 г.). Также список крупнейших компаний покинули РАО «ЕЭС России», Новатэк, ВТБ, НЛМК, Северсталь. Наконец, существует сводный индекс транснациональности — TNI, который рассчитывается по специальной методике, включающей отношение зарубежных активов к активам компании; отношение зарубежных продаж к продажам компании; долю зарубежного персонала ко всему персоналу компании[8]. По этому показателю: 1 место — Exxon Mobil Corporation; 2 место — Royal Dutch Shell; 3 место — General Electric. Ежегодный рейтинг 500 крупнейших мировых компаний составляется журналом Fortune на основе ряда показателей, главными из которых являются выручка и прибыль по итогам предыдущего года. Крупнейшей компанией мира 2009 г. (по итогам 2008 г.) стала нефтегазовая компания Royal Dutch Shell. На втором месте еще одна нефтегазовая компания — американская Exxon Mobil. В падении прошлгоднего лидера — американской компании Wal-Mart — на третье место виноват именно кризис и снижение покупательской способности населения США. Выручка Royal Dutch Shell составила 458,361 млрд долл., прибыль — 26,277 млрд долл. Выручка Exxon Mobil — 442,85 млрд долл., а прибыль — 45,2 млрд долл., у Wal-Mart соответствующие показатели равняются 405,6 млрд долл. и прибылью 13,4 млрд долл. В целом же, в первой десятке полностью преобладают нефтегазовые компании: четвертое место — BP (Великобритания), четвертое — Chevron (США), шестое — Total (Франция), седьмое –ConocoPhillips (США), девятое — Sinopec (Китай). В первой десятке лишь один банк — ING Group из Нидерландов и одна машиностроительная компания — Toyota Motor. Банкам пришлось туго в последнее время и почти все они показывают не выручку, а убытки: 21 место — HSBC Holdings, 24 — BNP Paribas, 35 — Banco Santander. Один из бывших капитанов Уолл-стрит J.P. Morgan Chase & Co на 49-м месте. Несмотря на явно плохой год в числе гигантов бизнеса числятся по-прежнему General Motors и Ford (18 и 19 места соответственно). Крупнейший мировой производитель металлов ArcelorMittal — на 28-й позиции, один из лидеров продовольственного рынка Carrefour — 25 место. Среди российских компаний лидируют также газовики и нефтяники, борются за свое место среди крупнейших компаний стальные магнаты и хранит гордое одиночество в финансовой сфере Сбербанк. «Газпром» занял 22-е место (выручка 141,454 млрд долл., прибыль 29,864 млрд долл.). За прошедший год компания поднялась с 47-го места. На 65 месте «Лукойл» —86,34 млрд долл. выручки и 9,144 млрд долл. прибыли. «Роснефть» заняла 158 место (46,985 млрд долл. и 11,120 млрд долл.), ТНК-ВР — 234 место (34,668 долл. и 6,384 долл. ), на 420-м месте «Сургутнефтегаз» (21,976 млрд долл. и 5,785 млрд долл.). Помимо газовиков и нефтяников, в рейтинге представлены металлурги: «Северсталь» — 409 место (22,393 млрд долл. и 2,034 млрд долл.) и Evraz Group — 454-е место (20,380 млрд долл. и 1,868 млрд долл.). Присутствует в списке и российский банк — Сбербанк, занявший 310-е место (выручка — 28,309 млрд долл. и прибыль 3,929 млрд долл.)[9]. Основные направления деятельности ТНК. Чем занимаются ТНК? Главным направлением их деятельности, естественно, выступает производство товаров и оказание услуг.Основной заботой ТНК является расширение рынков сбыта и увеличение нормы и массы прибыли. Для достижения решающих конкурентных преимуществ ТНК вступают в различные альянсы друг с другом, прибегают к политике слияний и поглощений, с тем, чтобы решающим образом увеличить свои производственные мощности, предложить потребителю более комплексный набор товаров и услуг, снизить издержки производства и выйти на уровень производства глобальных продуктов (см. «Глобализация мировой экономики»). В современном мире получили также распространение такие формы деятельности ТНК, как лицензирование. Лицензионное соглашение представляет собой договор, по которому лицензиар (владелец) передает лицензиату (покупателю) определенные права на определенный срок. Лицензирование особенно распространено в области использования новейших технологий, и является как внутрифирменным соглашением (между материнской компанией и филиалами), так и внешним по отношению к ТНК. Большое распространение получил франчайзинг. «Франчайзер» (владелец) предоставляет по договору фирме права использовать торговую марку, фирменное название, методику обучения персонала и т.п. Осуществляя инвестиции в развитые и часть развивающихся стран (наиболее продвинувшихся по пути экономического прогресса), ТНК вступают в ожесточенную конкурентную борьбу за привлечение на свою сторону инвестиций стран-реципиентов капитала. Инвестируя в наименее развитые (беднейшие) страны, ТНК вкладываются в добывающую промышленность, намереваясь получить доступ к дешевому сырью. В этом случае между ТНК развертывается ожесточенная конкуренция за рынок сырья и рынок сбыта продукции самой ТНК. Оценка деятельности ТНК в мировой экономике неоднозначна. С одной стороны, несомненна их положительная роль в увеличении предложения и спроса, в содействии экономическому развитию отраслей и целых стран (страны НИС), которые из вековой отсталости пробились по уровню ВВП на душу населения в верхние строки мирового рейтинга. С другой стороны, ТНК активно противодействуют проведению самостоятельной экономической политики тех стран, где они работают (всё должно быть подчинено интересам ТНК). ТНК прибегают к многочисленным способам ухода от налогов, используя механизмы трансфертных цен, выводя конечную фазу деятельности в страны с пониженным уровнем налогообложения. ТНК могут грубо нарушать законы страны. Несколько лет назад фирма «Найк» оказалась объектом международного скандала, когда стало известно, что она использовала в Малайзии труд 10-12-летних детей, что противоречит не только международным нормам, но и законам самой Малайзии. Пользуясь своими возможностями, ТНК зачастую устанавливают монопольные цены, нагло диктуют свои условия странам-реципиентам. Большое распространение в наши дни получила практика переманивания лучших специалистов («утечка умов») из страны пребывания. Вопрос 5. Положительные и отрицательные последствия иностранных инвестиций для экономики стран базирования и принимающих стран. Международное движение предпринимательского капитала оказывает влияние как на страны базирования, так и на принимающие страны. Последствия МДК для стран, экспортирующих капитал: 1. Может привести к замедлению темпов экономического роста за счет уменьшения внутренних инвестиций. 2. Отрицательно сказывается на уровне занятости в стране-экспортере. 3. Неблагоприятно отражается на платежном балансе страны. Принято считать, что экспорт капитала замедляет экономическое развитие страны, однако он становится эффективным средством ее внешнеэкономической экспансии. Положительные последствия для страны, ввозящей капитал: 1. Происходит экономический рост. 2. Создаются новые рабочие места. 3. Приходят новые технологии, эффективный менеджмент. 4. Улучшается платежный баланс. 5. Появляются дополнительные стимулы к развитию конкуренции. 6. Вывоз капитала ведет к углублению и развитию международного разделения труда, что способствует дальнейшему развитию преимуществ международной специализации и кооперации. В современных условиях принимающие страны (как развитые, так и развивающиеся), как правило, одобряют приток иностранных инвестиций на свою территорию. Главная выгода принимающей стороны состоит в получении в свое распоряжение дополнительных ресурсов, причем не только в виде капитала, но и в виде внедрения новых технологий, передачи управленческого опыта и повышении квалификации отечественных кадров, которые происходят в результате иностранных инвестиций. При этом все риски несет инвестор, а страны получают увеличение занятости, рост производства и потребления, налогооблагаемой базы и т.п. выгоды. Отрицательные последствия для страны, ввозящей капитал: 1. Иностранный капитал вытесняет местный из прибыльных отраслей. 2. Приток может сопровождаться загрязнением окружающей среды. 3. На рынок приходят товары, уже прошедшие свой жизненный цикл, либо снятые с производства вследствие их недоброкачественности. 4. Растет внешняя задолженность страны (при импорте ссудного капитала). 5. Растет внешняя экономическая и политическая зависимость страны. Принимающие страны опасаются политического давления со стороны крупных инвесторов иностранного капитала, а также их проникновения в отрасли, связанные с национальной безопасностью. Кроме того, иностранные инвесторы нередко стремятся переместить в принимающую страну производства, наиболее неблагополучные с экологической точки зрения. В этой связи принимающие страны издают законы, ограничивающие или же прямо запрещающие иностранные инвестиции в определенные отрасли. Отрицательное значение прямых иностранных инвестиций сказывается тогда, когда объем выплачиваемых дивидендов и процентов превышает приток новых капиталовложений. Отрицательное значение ПИИ связано также с угрозой захвата ТНК отдельных отраслей, включая товарный экспорт страны, или даже всей экономики. Так, например, по данным Счетной палаты России в 2000 г. из 242 предприятий авиационной промышленности в 94 у России не было ни одной акции, зато в лучших предприятиях отрасли иностранный капитал захватил по 30-40%. При этом объем производства на таких предприятиях упал за постприватизационный период в 9 раз. Российские предприятия с долей иностранного капитала более 25% лишились (в соответствии с российским законодательством) права на лицензию на разработку и производство конкурентоспособной военной техники. Очевидно, что такая ситуация была создана и отвечает интересам иностранных инвесторов, например, United Technologies Company, которые таким способом убрали опасных для себя конкурентов с мирового рынка. Им гораздо выгоднее продавать на рынке собственную продукцию, чем содействовать производству российской. Основными противниками иностранных инвестиций в принимающих странах становятся местные производители аналогичных товаров. Они оказываются не в состоянии выдержать иностранную конкуренцию и требуют от правительства протекционистских мер. Однако практика показывает, что страна, принимающая зарубежные инвестиции предпринимательского капитала, в целом выигрывает от их притока. Трудящиеся и поставщики, обслуживающие новые предприятия, а также местные и федеральные органы управления, получающие налоги, выигрывают больше, чем теряют местные фирмы. Возможность положительных технологических и кадровых изменений вызывает у правительств стремление стимулировать приток предпринимательского капитала из-за рубежа, а не вводить протекционистские меры. В связи с движением капитала большое значение приобретает понятие инвестиционного климата. Инвестиционный климат — ситуация в стране с точки зрения иностранных предпринимателей. Основными составляющими инвестиционного климата выступают: 1. Потенциальные опасности (инвестиционный риск), связанные с политической, социальной, экологической, экономической и пр. ситуациями. 2. Потенциальные возможности (инвестиционный потенциал), который оценивает ресурсно-сырьевую базу, трудовые ресурсы, потребительский рынок, инфраструктуру страны. 3. Законодательная база, которая оценивает степень защиты прав собственности, уровень налогового законодательства, законодательства в области инвестиций. Разработаны различные методики экспертной оценки инвестиционного климата. В 2009 г. Всемирный банк и Международная финансовая корпорация провели очередное исследование инвестиционного климата 183 стран мира. Первые строчки в рейтинге стран сохранили Сингапур, Новая Зеландия, Гонконг, США и Великобритания. При этом авторы исследования отмечают, что в 2008—2009 гг. реформы нормативно-правового регулирования предпринимательской деятельности проводились в 131 стране, что является новым рекордом. «Это составляет более 70% от 183 стран, охваченных исследованием, и является наиболее высоким процентом за все годы публикации настоящего ежегодного доклада, впервые опубликованного в 2004 г. Следует отметить, что этот прогресс достигнут в условиях глобального экономического кризиса», — отмечают авторы. Главными целями проведенных странами реформ были упрощение процедур создания и эксплуатации предприятий, укрепление прав собственности и совершенствование процедур банкротства и урегулирования коммерческих споров. Особенно активно реформы проводились в странах Восточной Европы и Центральной Азии, а также Ближнего Востока и Северной Африки. Список реформаторов возглавляют десять стран, четыре из которых пополнили его в текущем году: Либерия, ОАЭ, Таджикистан и Молдавия. Список ведущих реформаторов также включает Руанду, Египет, Белоруссию, Македонию, Киргизию и Колумбию. Россия, в частности, наряду с Китаем и Южной Кореей отмечена среди стран, включивших в планы восстановления своей экономики реформы предпринимательского регулирования. В списке 183 стран Россия занимает лишь 120 место. В прошлом году она занимала 118 позицию. По такому показателю, как возможность открытия нового бизнеса, Россия заняла 106 место. Чуть лучше обстоят дела в России с закрытием бизнеса — здесь она занимает 92 место. Хуже всего в России, свидетельствуют данные доклада, ситуация с ведением бизнеса в строительной отрасли, в частности, с получением разрешения на строительство — здесь Россия оказалась на предпоследнем, 182 месте[10]. Оценка и составление рейтинга Всемирного банка проводятся уже более 6 лет. Эксперты Банка оценивают страны по десяти показателям, в числе которых — издержки компаний при создании, функционировании и закрытии, при получении разрешений на строительство и при найме рабочей силы, а также налоги и режим внешней торговли. Рейтинг Doing business является наиболее авторитетной оценкой условий для работы малого и среднего бизнеса во входящих в него странах. Вопрос 6. Россия на мировом рынке капитала. Россия начала привлекать иностранные инвестиции сравнительно недавно — с 1987 г. В настоящее время доля прямых иностранных инвестиций в экономику России быстро не растет, но и не падает, оставаясь на уровне 6—7 млрд долл. в год. Растут портфельные инвестиции, интерес к ценным бумагам российских компаний, государственным ценным бумагам на мировых биржах вырос. Ряд российских компаний осуществляет т.н. первичное размещение акций на крупнейших фондовых биржах мира, прежде всего Нью-Йоркской[11]. В начале XXI в. снизилась роль государственных займов, Россия успешно погасила долг МВФ, расплачивается по другим внешним долгам, используя благоприятную конъюнктуру с ценами на нефть и газ. После развала СССР, Россия взяла на себя обязательства по выплате внешнего долга всего Союза. Внешняя задолженность резко выросла (см. таблицу 11). Таблица 11. Внешняя задолженность России, в млрд долл.

За 90-е гг. Россия получила от МВФ кредитов на 13,6 млрд долл., от МБРР — на 5,6 млрд долл., от стран-членов ОЭСР — 22 млрд долл. В 2004 г. было выплачено 9 млрд долл. основного долга и 7 млрд долл. по процентам. На 2006 г. остается основная задолженность: странам Парижского клуба — 24,4 млрд долл., по еврооблигациям — 31,2 млрд долл. Высокие цены на нефть и газ обеспечивают своевременное (и даже преждевременное) погашение внешних долгов России. Летом 2006 г. выплачен практически весь долг странам Парижского клуба (почти на 23 млрд долл.). 90-е гг. характеризовались стремительным оттоком (бегством) капитала (capital flight) из страны, как легально, так и нелегально. Поэтому точных цифр не знает никто. Экспертные оценки колеблются в диапазоне от 40 млрд до 600 млрд долл. за 1992-2000 гг. Минимальный уровень — 40 млрд долл. основывается на платежном балансе России. Цифра 600 млрд долл. получена по данным Генеральной прокуратуры и МВД. Министерство экономики РФ оценивало бегство капитала в 230 млрд долл., ЦБ РФ — 130—140 млрд долл., Мировой банк — 50—60 млрд долл. Большинство отечественных экспертов склоняются к цифре 150—200 млрд долл., потерянных российской экономикой. Распределение вывезенного капитала показано в таблице 12. Таблица 12. Вывоз капитала из России

Как видно, основная доля приходилась вовсе не на развитие бизнеса за границей, а на накопления и уход от уплаты налогов. За рубежом действуют тысячи предприятий, основанных гражданами России. В основном они зарегистрированы в оффшорных зонах, там же размещены и средства в форме ссудного капитала. Бегство капитала в 90-е гг. объяснялось преимущественно не классическими причинами, а двумя факторами: Во-первых,стремлением владельцев капитала вывести его в более благополучные, спокойные страны со стабильной экономикой, внятными правилами ведения бизнеса, увести от возможности национализации. Во-вторых, бегство капитала объясняется тем, что источники его происхождения имели, главным образом, криминальный характер, а вывоз за рубеж, использование возможностей оффшорных зон позволяет «отмыть» капиталы, придать им легитимный характер. За последние годы характер вывоза капитала из России изменился. Все больше он начинает походить на обычный для цивилизованных стран экспорт капитала. Более подробно можно ознакомиться с публикацией: Господарик Ю. П. Российский бизнес за рубежом: бегство капитала или экономическая экспансия?[12]http://worldeconomy2007news2.blogspot.com/ Россия, как и другие страны с переходной экономикой, выступает, в основном, в качестве импортера прямых иностранных инвестиций, так как они необходимы для структурной перестройки экономики. Динамика и структура иностранных инвестиций в России (млн долл.) показана в таблице 13. Таблица 13. Иностранные инвестиции в Россию

Однако масштабы иностранных инвестиций в России значительно меньше, чем в таких странах, как Бразилия (19652 млн долл. в 1997 г.), Китай (44236 млн долл.). Как показывают расчеты специалистов, максимум, на что может претендовать Россия («конкурентная зона» — 5-6% мирового рынка капиталов[13]. Традиционно к факторам, привлекательным для иностранных инвестиций в России, относят большую емкость рынка, богатые природные ресурсы, дешевую и квалифицированную рабочую силу. Однако в современных условиях дается неоднозначная оценка этих факторов. Емкость внутреннего рынка в России носит скорее потенциальный характер, так покупательная способность основной массы населения низкая. Добыча и переработка полезных ископаемых являются привлекательными для иностранных инвесторов. Что же касается качества рабочей силы, то швейцарский институт Бери, исследовав конкурентное преимущество различных стран и исходя из анализа трудового законодательства, тарифных соглашений, соотношений между уровнями заработной платы и производительностью труда, трудовой дисциплины и отношения к труду поместил Россию в группу стран, где размещение капитала возможно, но условия для этого недостаточно благоприятны. Нестабильная политическая ситуация, неясные, часто меняющиеся законодательные положения формируют неблагоприятные условия для иностранных инвестиций. Россия гарантирует иностранным инвесторам защиту от национализации (по Конституции РФ, национализация возможна лишь при условии полного и предварительного возмещения стоимости конфискуемого), от неправомерных действий государственных органов, должностных лиц, создает ясный и прозрачный правовой инвестиционный режим. Однако считать, что все проблемы уже решены было бы преждевременно. В настоящее время в мировом хозяйстве усиливается внимание к возможностям регулирования прямых иностранных инвестиций на многостороннем уровне. Россия практически не принимает участия в формировании таких правил. Она пока не член ВТО, а именно эта организация является одним из центров разработки правил поведения инвесторов и ТНК в области зарубежных инвестиций. В то же время, более важно для привлечения капитала членство России в МВФ, участие в Вашингтонской конвенции 1965 г. о разрешении инвестиционных споров. Практические задания: 1. В конце марта 2006 г. «Роснефть» привлекла синдицированный кредит объемом 2 млрд долл. по ставке LIBOR+0,65%. Что это означает? 2. На переговорах по вступлению России в ВТО США выдвигают требование допуска филиалов иностранных банков в нашу страну. Российские власти не хотят этого допускать. Почему, ведь в России уже действуют дочерние иностранные банки? 3. Фирма из Германии в процессе приватизации российских предприятий купила 34% акций целлюлозно-бумажного комбината в Нижегородской области. В какой форме осуществлено вложение капитала? 4. Дайте описание главных признаков ТНК по характеру организации производственной деятельности:

5. Заполните таблицу: «Положительные и отрицательные последствия участия России в международном движении капитала». Сравнительные признаки определите самостоятельно.

6. Какие из указанных видов инвестиций следует отнести к прямым, портфельным, ссудным:

7. Обдумайте ответ на вопрос, почему мировой кризис задолженности разрешить труднее, чем проблему внутренней задолженности? 8. Создав на свои деньги фирму в Белоруссии, Вы покупаете сырье в Польше и пересылаете часть своей прибыли в Россию. Имеет ли это отношение к миграции капитала? Поясните. 9. Прокомментируйте следующие утверждения: России следует незамедлительно рассчитаться и отказаться от внешних займов; внешние займы — удел отсталых стран; вывоз капитала характерен лишь для развитых стран. 10. Имеет ли отношение к вывозу капитала купленная Вами акция эстонской фирмы, функционирующей в России? Почему? Контрольные вопросы: 1. В чем состоят принципиальные отличия между экспортом капитала и экспортом товаров? Чем отличается вывоз капитала от внешней торговли? 2. Какие изменения произошли во второй половине XX в. в международном движении капиталов? Что этому способствовало? 3. Чем отличается экспорт предпринимательского и ссудного капитала? 4. Назовите цели и причины международной миграции капитала. 5. Чем отличаются прямые, портфельные и прочие инвестиции? 6. Чем отличаются прямые инвестиции от портфельных? 7. Каковы главные мотивы размещения капитала за рубежом и в чем их преимущество для принимающей страны по сравнению с другими формами сотрудничества? 8. Какие угрозы могут создавать иностранные инвестиции с точки зрения экономической безопасности? 9. В каких формах осуществляются прямые иностранные инвестиции? 10. Раскройте сущность и формы международной миграции капитала в ссудной форме. 11. Дайте характеристику основным последствиям бегства капитала для стран-импортеров и стран-экспортеров. 12. Почему ввоз и вывоз капитала в развитых странах либерализован почти полностью, а в остальных странах остаются существенные ограничения? 13. Какие отрасли и почему остаются закрытыми для иностранного капитала даже в развитых странах? 14. Каковы главные меры стимулирования притока иностранного капитала? 15. В чем сущность понятий «инвестиционный климат» и «инвестиционная политика»? 16. Что понимается под понятием «национальный режим» применительно к деятельности иностранных инвесторов? 17. Дайте определение ТНК. Какие российские ТНК вам известны? 18. Раскройте содержание понятий «международные корпорации», «транснациональные корпорации» и «многонациональные корпорации». 19. Приведите фактические данные о масштабах деятельности ТНК в мире и отдельных странах. 20. В чем проявляются изменения стратегии деятельности международных корпораций на современном этапе? 21. Охарактеризуйте основные факторы, способствующие росту значения ТНК в мире. 22. Какие положительные и отрицательные последствия имеет присутствие международных корпораций на территории развивающихся и промышленно развитых стран? 23. Охарактеризуйте динамику и структуру иностранных инвестиций в экономику России. 24. Охарактеризуйте место России в мировой миграции капитала. 25. В чем Вы видите связь международного движения капиталов, товаров, инвестиций и сбережений населения России? 26. Можно ли считать «утечку» капитала его вывозом? Почему? Перечень литературы: 1. Внешнеэкономическая деятельность. / Под ред. Б. М. Смитиенко и В. К. Поспелова. — М.: Мастерство, 2002. — Гл.6; 7. 2. Киреев А. П. Международная экономика. Часть I. — M.: Международные отношения, 2005. — Гл.9. 3. Международные валютно-кредитные и финансовые отношения / Под ред. Л. Н. Красавиной.— М.: 2000. — Гл. 7. (§7.1; 7.4). Гл. 8. (§. 8.1; 8.2). 4. Международные экономические отношения / Под общ. ред. проф. В. Е. Рыбалкина. — М.: ЮНИТИ-ДАНА, 2001. — Гл. 8; 12. 5. Международные экономические отношения / Под ред. И. П. Фаминского. — М.: Юристъ, 2001. — Гл. 12; 17; 18. 6. Международные экономические отношения / Под ред. Н. Н. Ливенцева. — М.: РОССПЭН, 2001. — Гл. 6. 7. Авдокушин Е. Ф. Международные экономические отношения. — М., 2003. — Гл. 4,6. 8. Семенов К. А. Международные экономические отношения. — М., 2003. — Гл. 13. | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||