Конспект лекций. Лекции по курсу финансового менеджмента с примерами решения задач

Скачать 1.48 Mb. Скачать 1.48 Mb.

|

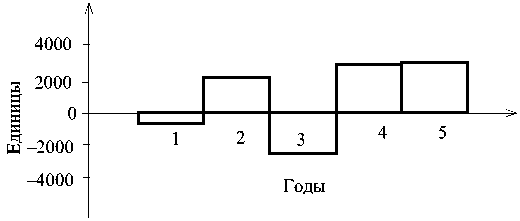

Рис. 2. Выравнивание инвестиционно-финансового плана Как видно из рис. 2, дефицита источников финансирования в первый и третий год можно избежать, либо отказавшись от отдельных инвестиций, либо пополнив финансовые источники. В первом случае, излишние способности к самофинансированию из-за отказа от инвестиций окажут влияние на соотношение средств на последующих интервалах планирования. Во втором случае, привлечение краткосрочных займов для первого и третьего интервала также изменит возможности самофинансирования из-за необходимости выплачивать проценты по кредитам. При установлении размеров кредиторской задолженности практики ориентируются, с одной стороны, на критериях минимизации общей стоимости финансирования предприятия (критерии рентабельности), а, с другой стороны, – на критериях оптимальной структуры капитала, обеспечивающей финансовое равновесие (критерии риска). Теоретики придерживаются одной из двух главных современных гипотез оптимизации структуры финансирования предприятия. В соответствии с традиционной гипотезой существует значение оптимального коэффициента задолженности, при котором средневзвешенная по элементам стоимость капитала минимальна. Значение допустимого коэффициента задолженности (левериджа), по их мнению, определяется величиной риска для предприятия. Предприятия, принадлежащие к стабильным отраслям и регионам, могут допустить относительно более высокое значение этого коэффициента. Сторонники этой теории, к которым принадлежим и мы, основывают свои выводы на том, что стоимость займов в условиях, когда кредиторы осознают риск неплатежа и требуют в качестве компенсации за риск дополнительное вознаграждение, для предприятия будет увеличиваться. Вторая гипотеза основывается на неоклассической экономической теории и теории совершенных эффективных рынков капитала. В соответствии с этой гипотезой общая стоимость финансирования не зависит от структуры капитала предприятия. Примеры расчетов Пример 1. Подсчитайте годовое отклонение и отклонение нарастающим итогом в инвестиционно-финансовом плане, представленном в табл. 31. Решение приведено в табл. 31. Таблица 31 Инвестиционно-финансовый план предприятия, ед.

Продолжение табл. 31

Пример 2. Предварительный проект инвестиционно-финансового плана компании представлен в табл. 32. Предложите решения, позволяющие привести план в состояние равновесия. Таблица 32 Инвестиционно-финансовый план, ед.

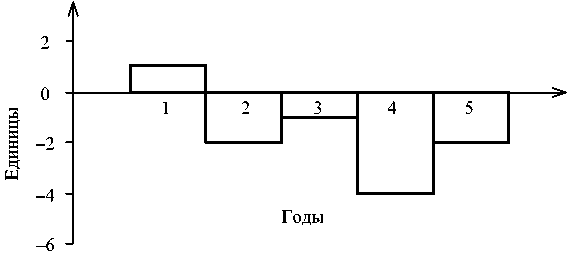

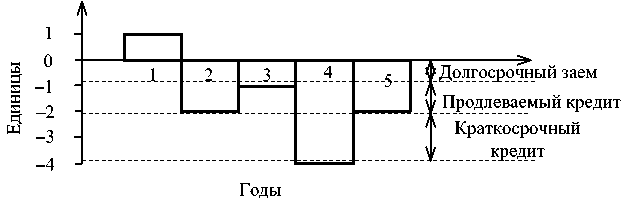

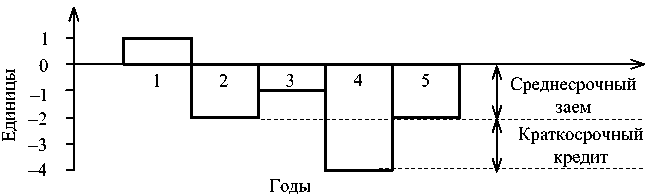

Решение. Из табл. 32 следует, что начиная со второго года постоянная потребность в финансировании не ниже 1 ед., что можно проиллюстрировать графически (рис. 3). Если предварительный план мобилизует все внутренние источники средств, капитала и задолженности, ему следует, из-за недостатка  Рис. 3. Совокупное отклонение средств, отказаться от инвестиций. Однако следует иметь в виду, что отказ от некоторых инвестиций повлияет на поток самофинансирования и потребует пересмотра разд. “Источники”, а не только разд. “Использование средств”. Если существуют потенциальные финансовые источники, то возникает проблема выбора дополнительных источников средств. Чаще всего на практике такой выбор осуществляется между займом и краткосрочным банковским кредитом. Первое решение представлено на рис. 4, когда во второй год заключается договор среднесрочного займа на 1 ед., а оставшуюся потребность четвертого и пятого года покрывают краткосрочными продлеваемыми кредитами.  Рис. 4. Выравнивание плана Второе решение заключается в том, чтобы на второй год взять среднесрочный заем на 2 у.е., а оставшуюся потребность четвертого года покрыть банковским кредитом в 2 у.е. На третий год появится излишек бездействующих средств в 1 у.е.  Рис. 5. Выравнивание плана Выбор вариантов решений опирается на критерии стоимости и финансового равновесия (доходность – риск). Второе решение, которое предполагает более крупный среднесрочный заем будет более дорогим, чем первое, но оно ограничивает риск нарушения финансового равновесия, поскольку создает более объемный прогнозируемый оборотный капитал. Поиск решений тем более труден, что компании следует выполнять ограничительные требования кредиторов не только к финансовой ситуации на фирме, но и к самому плану. 12. ОПЕРАЦИОННЫЙ РЫЧАГ И АНАЛИЗ БЕЗУБЫТОЧНОСТИ Цель занятий: освоение техники анализа условий безубыточности и эффекта операционного рычага. В основе анализа безубыточности лежит классификация издержек на постоянные и переменные. Анализ безубыточности отвечает на вопрос: какое количество товара должна продать фирма, чтобы возместить свои постоянные издержки. Предполагается, что цены достаточно высоки, чтобы скомпенсировать все прямые (переменные) затраты и оставить контрибуционную маржу на покрытие постоянных затрат и на прибыль. Как только продано достаточное количество продукции, чтобы накопить необходимую для возмещения постоянных затрат сумму контрибуционной маржи, маржа от каждой дополнительно проданной единицы товара пойдет на формирование прибыли, если только из-за роста объема производства скачкообразно не вырастут постоянные затраты. Как только постоянные затраты возмещены контрибуцией от минимального достаточного количества проданных единиц товара, прибыль растет быстрее, чем объем продаж. К сожалению, тот же эффект сохраняется для свертывания объема реализации, а убыток увеличивается быстрее, чем уменьшается объем продаж. Чтобы рассчитать, как объем продаж (V) влияет на прибыль (I), используют уравнение | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||