Конспект лекций. Лекции по курсу финансового менеджмента с примерами решения задач

Скачать 1.48 Mb. Скачать 1.48 Mb.

|

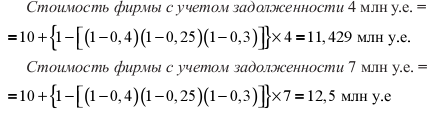

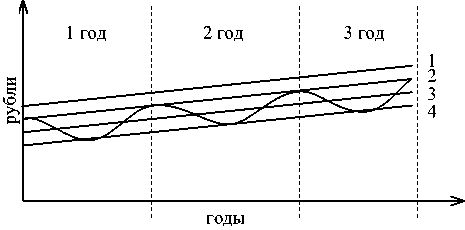

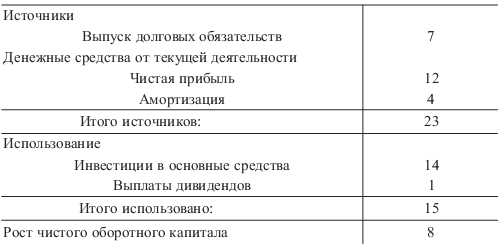

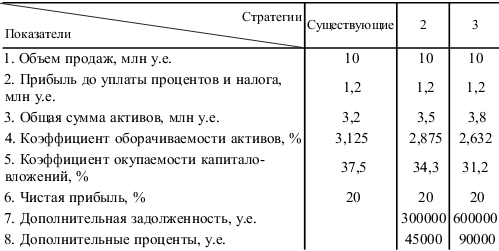

Наличие индивидуального налогообложения снижает налоговые преимущества, связанные с корпоративными долговыми обязательствами. Но до тех пор пока индивидуальное налогообложение доходов по акциям меньше налогообложения доходов по обязательствам, чистое налоговое преимущество задолженности остается положительным. Стоимость фирмы растет по мере роста привлечения заемных средств, но темпы роста не так велики, как при отсутствии индивидуального налогообложения или в случае, если ставки налогообложения доходов по акциям и обязательствам были бы равны. 3. СТРУКТУРА КРАТКОСРОЧНОЙ И ДОЛГОСРОЧНОЙ ЗАДОЛЖЕННОСТИ Цель занятий: обоснование выбора доли долгосрочной и краткосрочной задолженности для финансирования оборотных средств. 3.1. Взаимосвязь долгосрочных и краткосрочных финансовых решений Компании, осуществляющие инвестиционные решения, наращивают капитал. Совокупные затраты компании в активы называют кумулятивной (нарастающей) потребностью в капитале.  Рис.1. Кумулятивная потребность в капитале На рис.1 кумулятивная потребность в капитале представлена волнообразной линией. При наличии сезонных колебаний, в случае, представленном на рис. 1, компании в конце отчетного года испытывают наивысшие потребности в денежных средствах. Часто возникают и незапланированные, непредсказуемые колебания потребности в капитале. Кумулятивная потребность в капитале может быть удовлетворена за счет долгосрочных и краткосрочных источников финансирования. Если долгосрочное финансирование не покрывает всех потребностей в капитале, то ее удовлетворяют за счет краткосрочного финансирования. На рис.1 потребность в краткосрочном финансировании представлена как разность между объемом долгосрочного финансирования (прямые 1, 2, 3, 4) и кумулятивной потребностью в капитале. Когда долгосрочное финансирование соответствует прямым 1 и 2, потребности в краткосрочном финансировании не возникает. Если долгосрочное финансирование представлено прямой 4, то компания всегда вынуждена прибегать к краткосрочному финансированию. В случае, если долгосрочное финансирование представлено прямой 3, возникают сезонные потребности в краткосрочном финансировании. Не существует убедительных теоретических подходов к проблеме, какой уровень долгосрочного финансирования является наилучшим с позиций кумулятивной потребности в капитале. Можно сформулировать несколько практических советов по формированию структуры долгосрочных и краткосрочных обязательств. Необходимо соблюдать принцип соответствия сроков активов и обязательств. Другими словами, для финансирования долгосрочных активов следует использовать собственный капитал и долгосрочные займы. Постоянную потребность инвестиции в чистый оборотный капитал (оборотные активы за вычетом текущих обязательств) рекомендуют удовлетворить за счет долгосрочных источников. В финансовом планировании положительную величину чистого оборотного капитала следует осуществлять за счет собственного или долгосрочного заемного капитала. Если существует постоянный избыток денег (стратегия финансирования в соответствии с прямой 1), отсутствуют ситуации с дефицитом денег, надежность работы компании увеличивается и следует думать о размещении излишка денег в надежные финансовые инструменты, приносящие доход. Возможно, что в этом случае целесообразно осуществлять погашение долгосрочных займов, снизить объем долгосрочного финансирования и перейти к стратегии соответствующей прямой 2 или даже 3. При планировании финансовых и инвестиционных решений целесообразно использовать показатель чистого оборотного капитала. При этом информацию о его значении можно получить из отчета об источниках и использовании денежных средств, включив в источники операции, увеличивающие чистый оборотный капитал, а в использование денежных средств операции, уменьшающие его величину. В таких случаях термин оборотный капитал часто заменяют термином фонды и отчет об источниках и использовании фондов компании можно представить в виде табл. 3. Таблица 3 Источники и использование фондов компании за год  Следует иметь в виду, что статья “денежные средства от текущей деятельности” может не отражать реальный денежный запас компании. Во-первых, не только амортизация может оказаться видом затрат, не принимающим денежную форму, но вычитаемым при расчете прибыли. Компании, для которых бухгалтерский учет направлен на минимизацию текущей налогооблагаемой прибыли, будут стремиться преувеличить текущие обязательства. Во-вторых, бухгалтерия реализацию товаров отражает в момент ее осуществления, а не в момент получения денег от потребителя. Компания отражает прибыль на дату реализации и, если происходит отсрочка платежей, то реального притока денег в компанию не происходит, и прироста чистого оборотного капитала фактически не происходит. Прирост денежных средств поглощается увеличением дебиторской задолженности. Тем не менее, показатель чистого оборотного капитала имеет интересное свойство. Если представить компанию, осуществляющую простейший цикл: закупка сырья с немедленной оплатой – переработка сырья – готовая продукция, реализуемая в кредит, то величина оборотного капитала компании будет неизменной. На разных этапах цикла будет меняться соотношение элементов оборотного капитала (запасы сырья, запасы готовой продукции, дебиторская задолженность, денежные средства). Баланс этого процесса на разные даты будет иметь различную структуру оборотного капитала при его постоянной величине. Показатель чистого оборотного капитала (оборотные активы за вычетом текущих обязательств) выступает в виде обобщающего показателя деятельности предприятия, хотя и скрывает в себе много полезной информации, так как его элементы отличаются разными уровнями риска и ликвидности. При планировании инвестиций в действующей компании очень важно правильно спрогнозировать увеличение чистого оборотного капитала компании, связанное с реализацией инвестиционных решений. 3.2. Подходы к определению доли долгосрочного и краткосрочного финансирования оборотных средств Оборотные средства можно финансировать за счет долгосрочных и краткосрочных займов. При любом объеме продаж, чем больше доля оборотных средств фирмы, тем меньше относительная прибыльность. Часть денежных средств не задействована в производстве и не участвует в инвестициях, которые могли бы принести дополнительную прибыль. Вместе с тем величина оборотных средств выступает как обеспечение долгосрочных и краткосрочных кредитов и влияет на риск займа. Оптимальная обеспеченность ссуд, определяется степенью, с которой можно измерить величину дефицита денежных средств и прибыль, от которой придется отказаться, когда принимают решение о соотношении долгосрочных и краткосрочных займов для финансирования оборотных средств. Ожидаемая величина дефицита денежных средств – это издержки, связанные с дефицитом, умноженные на вероятность его возникновения. Если вероятность 10%, что составит дефицит 50000 у.е., и 5%, что составит его размер 100000 у.е. и издержки, связанные с этими нехватками денег, будут соответственно 10000 у.е. и 25000 у.е. то ожидаемые издержки в результате дефицита составят: 0,1 × 10000 + 0,05 × 25000 = 2250 у.е. Если фирма увеличит свои ликвидные активы, то возможные отклонения от ожидаемых поступлений денег будут обуславливать меньшую вероятность (риск) неплатежеспособности. Того же результата можно достичь, удлинив сроки выплат долгов. При рефинансировании краткосрочного долга в среднесрочный, фирма может уменьшить вероятность неплатежеспособности. Каждое решение по увеличению ликвидности, удлинению сроков кредитования или их комбинация влияет на прибыльность фирмы. Для данного уровня риска неплатежеспособности можно выбрать наименее “дорогое” решение по финансированию. С другой стороны, можно определить самые “недорогие” решения для различных уровней риска, а затем выбрать допустимые риски в зависимости от степени обеспеченности ссуд. Чем больше возможностей у фирмы получить заем, тем меньше должна быть степень обеспеченности ссуд и больше нацеленность на получение прибыли. 3.3. Примеры расчетов Пример 1. Компания А имеет активы на сумму 3,2 млн.у.е., из которых ликвидные активы (денежные средства и рыночные ценные бумаги) составляют 2 млн.у.е. Годовой объем продаж 10 млн.у.е., валовая прибыль до выплаты процентов – 12%. Компания планирует перейти от резервного запаса 0,2 млн у.е. и рассматривает варианты с уровнем 0,5 млн у.е. или 0,8 млн у.е. Новые уровни ликвидности будут достигнуты за счет выпуска акций. Определить оборачиваемость активов, отдачу капитала и чистую прибыль для каждого уровня ликвидности. Определить затраты на выплату процентов, если новые уровни ликвидности достигнуты за счет долгосрочных займов в 15% годовых. Решение. Решение задачи представлено в табл. 4. Таблица 4 Расчет затрат на выплату процентов

Чистая прибыль не изменилась, несмотря на изменение ликвидности, поскольку валовая прибыль и налоги остались неизменными. Стоимость обеспечения ликвидности может быть снижена на сумму, которую можно получить от инвестирования ликвидных средств в рыночные ценные бумаги. Пример 2. Компания Б выбирает одну из трех стратегий финансирования, различающихся структурой сроков выплат (табл. 5). Таблица 5 Данные о стратегиях финансирования, у.е.

Выберите лучшую стратегию. Ответьте, почему сумма издержек изменяется вместе со стратегией. Решение. Сумма издержек стратегий: А – 1900000 у.е., В – 1920000 у.е., С – 1875000 у.е. Стратегия С, несмотря на самые высокие затраты на выплату процентов является лучшей. Сумма процентов растет при увеличении доли среднесрочного и долгосрочного финансирования, но с замедляющейся скоростью. Издержки по размещению займа падают с удлинением сроков займа. Ожидаемые издержки из-за дефицита средств уменьшаются удлинением срока займа (риск неплатежеспособности падает). Издержки ожидаемого банкротства уменьшаются настолько, насколько обеспечены займы, и кредитор может обратить активы в денежные средства в случае неуплаты, а не обращаться в суд с предложением о признании должника банкротом. Издержки дефицита денежных средств включают в себя расходы по получению новых кредитов, когда существующие возможности привлечения денежных средств уже исчерпаны. Кредиторы при составлении кредитного договора включают в него различные запрещающие и ограничивающие условия с целью защитить ссуду. Поэтому издержки из-за дефицита денежных средств при дополнительном краткосрочном кредитовании могут быть очень высоки. Рассмотренные примеры показывают, что при выборе источников финансирования не следует ориентироваться только на дешевые кредиты, а рассматривать стоимость финансирования с учетом издержек, возникающих из-за дефицита денежных средств. 4. ФИНАНСОВАЯ ОЦЕНКА СТОИМОСТИ ФИРМЫ Цель занятий: освоение методики оценки инвестиционной стоимости фирмы. Оценка стоимости действующей фирмы требуется при ее покупке, продаже и для установления изменения стоимости фирмы во времени, что интересует ее владельцев, менеджеров и кредиторов. Поскольку действующий бизнес представлен последовательностью будущих денежных потоков, то для оценки бизнеса требуется дисконтирование чистых денежных потоков, как это практикуется для инвестиционных проектов. Оценку стоимости фирмы осуществляют в несколько этапов: 1-й этап – предполагает прогнозирование текущей прибыли до выплаты процентов, но после уплаты налогов на длительный период, т. е. EBIT× (1–ставка налога). 2-й этап – предполагает перевод текущей прибыли в денежные потоки. Для этого текущую прибыль после уплаты налогов увеличивают на величину амортизации основного капитала и другие элементы, не отразившиеся в денежных потоках (отложенные налоги и др.). 3-й этап – требует прогнозирования будущих капитальных затрат, необходимых для поддержания текущего уровня прибыли и необходимых изменений в деятельности (приращение оборотного капитала и др.). 4-й этап – состоит в установлении временного периода анализа и нахождения рыночной цены фирмы на этот момент. Цена фирмы равна сумме дисконтированных стоимостей всех будущих денежных потоков с момента оценки и до бесконечности. Модель оценки можно представить в виде табл. 6. Таблица 6 Оценка стоимости фирмы

Чистые денежные потоки – это капитал, который находится в распоряжении компании и должен быть использован для выполнения обязательств перед теми, кто этот капитал предоставил. Сумму ежегодных поступлений и ликвидационной стоимости дисконтируют по приемлемой ставке доходности (обычно, это средневзвешенная стоимость капитала). Полученная в результате чистая приведенная стоимость (IRR) и есть приблизительное значение стоимости фирмы (рыночная стоимость капитализации фирмы). Эта общая стоимость фирмы складывается из оборотного капитала, основного капитала и прочих активов, которые финансируются путем комбинации долгосрочной задолженности и собственного капитала. Чтобы получить величину рыночной стоимости собственного капитала акционеров из стоимости фирмы следует вычесть долгосрочную задолженность, в терминах господствующей на рынке текущей ставки доходности по облигациям и привилегированным акциям, присутствующим в структуре капитала. Полученная величина покажет нам стоимость обыкновенных акций компании. Расчетную доходность по отношению к этой цене можно сравнить с величиной, обратной значению Р/Е (коэффициент «цена – прибыль»), полученному из биржевых котировок обыкновенных акций компаний. Сопоставление сможет показать: недооценивает или переоценивает рынок акций стоимость фирмы. Результат сопоставления может служить исходной точкой для предварительных переговоров. 4.1. Примеры расчетов Пример 1. В табл. 7 приведен прогноз деятельности компании А на 5 лет. Предположив, что ожидаемая доходность такого рода инвестиций составит 12% после налога, определите инвестиционную стоимость действующей компании А. Таблица 7 Прогноз для компании А, млн у.е.

Стоимость на конец периода можно приближенно оценить, как 10– 12-кратную величину прибыли. Прибыль компании за прошлый год составила 2,5 млн у.е., а соотношение между ценой и прибылью, характерное для акций компании данной отрасли, равно 11,0. Решение. 1. Вычисление текущей стоимости сведено в табл. 8. Таблица 8 Текущая стоимость, млн у.е.

Таким образом, стоимость фирмы составит 33,45 млн у.е. Основываясь на значении Р/Е, компания оценивается рынком примерно в 11×2,5=27 млн у.е. Прогнозируемый рост, как видно, увеличивает стоимость компании. Однако качество оценки не высокое, так как выбор ставки дисконтирования достаточно неопределенен. Существуют вопросы и к долговым обязательствам фирмы, которые мы не учитывали. 5. ОЦЕНКА РЕСТРУКТУРИЗАЦИИ И СЛИЯНИЯ КОМПАНИЙ Цель занятия: освоение подходов к оценке последствий реструктуризации и слияния компаний. Внутренний рост компании происходит за счет правильного сочетания инвестиционной, финансовой и текущей хозяйственной деятельности. Внешний рост происходит, когда компания меняет структуру собственности, капитала и текущую хозяйственную деятельность (слияния, распродажи финансов, выкуп контрольного пакета акций за счет кредита). Основной идеей реструктуризации является создание стоимости. Слияние – это объединение двух компаний, при котором одна из них теряет свою марку. При слиянии, за счет экономии (устранение дублирования работ, выпуск дополняющей продукции, увеличение производства), стоимость образованной компании превышает сумму стоимостей ее составных частей (эффект синергизма – 4 = 1 + 2). При дивистициях (распродажа, передача акций) имеет место эффект обратного синергизма (4 – 2 = 3). Покупатель готов заплатить за объект больше, чем он стоит для владельца в настоящее время, поскольку намерен сделать объект приобретения более доходным. Стратегическая перестройка бизнеса (новые рынки, конкурентные преимущества, новые мощности внутри фирмы) выступает ведущим мотивом дивистирования. Существуют два метода оценки реструктуризации и слияний: метод потоков денежных средств и метод прибыли на акцию (Р/Е). Метод потоков денежных средств изучает широкий круг вопросов поглощения в долгосрочном периоде. Метод прибыли на акцию используют в краткосрочном периоде, когда существует уверенность, что этот фактор в наибольшей степени влияет на рыночные оценки. Однако этот метод может увести компанию от прочной базы прогнозирования долгосрочного роста. Поскольку игнорировать влияние показателя Р/Е на рынок нельзя, то на практике используются оба метода. Экономические выгоды слияний возникают только при условии, если рыночная стоимость компании, созданной в результате слияния, выше, чем сумма стоимостей образующих ее фирм до их объединения: Выгоды = PVАБ -PVА +PVБ. (1) Издержки для владельцев поглощающей компании, обусловленные поглощением фирмы Б, в случае немедленной оплаты можно записать: Издержки = Уплаченные денежные средства - PVБ. (2) Чистая приведенная стоимость для владельцев компании А, возникающая от поглощения компании Б, измеряется разницей между выгодами и издержками и может быть представлена, как: NVP = Выгоды – Издержки = PVАБ – (PVА + PVБ) – – (Денежные средства – PVБ) = = Стоимость после поглощения – Стоимость до поглощения = = (PVАБ – денежные средства) – PVА Наиболее распространен подход к оценке, при котором для определения стоимости компании после слияния (PVАБ) сначала получают информацию о стоимости присоединяемой компании (PVБ), а затем сосредотачиваются на изменениях денежных потоков, обусловленных слиянием. Издержки, возникшие в процессе слияния, – это премия, которую платит покупатель сверх ее стоимости, как отдельной экономической единицы. Поэтому, когда оплата слияния осуществляется в денежной форме можно определить издержки по формуле (2). В случае, когда оплата слияния осуществляется в форме обмена на акции новой компании, следует учесть, что стоимость акций присоединяемой компании в ряде случаев не может служить адекватной мерой ее стоимости как независимой хозяйственной единицы. Поэтому издержки слияния целесообразно рассчитывать по формуле Издержки = (Денежные средства – Рыночная стоимость Б) + + (Рыночная стоимость Б – Приведенная стоимость Б) = =Премия к рыночной стоимости Б + + Разность между рыночной стоимостью Б и ее стоимостью до слияния как отдельной единицы. Последняя формула подчеркивает разграничение таких понятий, как рыночная стоимость и подлинная, или “внутренняя”, стоимость компании как отдельной хозяйственной единицы (приведенная стоимость). При использовании метода оценки слияния через прибыль на акцию, если слияние осуществляется в форме обмена акций, то основное внимание при заключении таких сделок уделяют меновому соотношению рыночных цен акций участвующих в них компаний. Меновое соотношение рыночных цен акций (m) вычисляется по формуле | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||