Конспект лекций. Лекции по курсу финансового менеджмента с примерами решения задач

Скачать 1.48 Mb. Скачать 1.48 Mb.

|

|

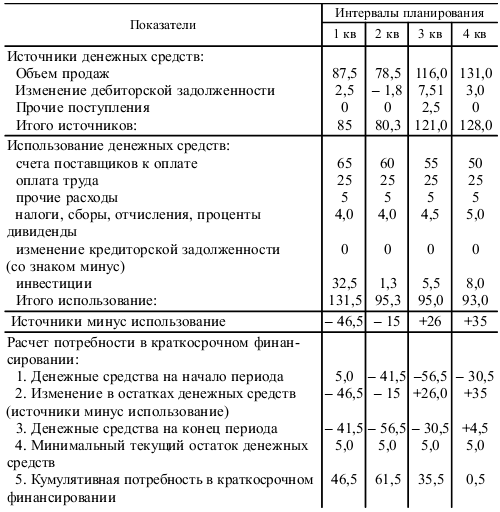

(Объем реализации в 0 периоде составил 75 млн у.е.) Поступления от реализации можно планировать, используя формулу Последнее слагаемое формулы характеризует изменение дебиторской задолженности за период. Например, продажи составят в периоде t 87,5 млн у.е., тогда поступления можно запланировать в размере 87,5–(32,5–30)=85 млн у.е. Если возникает задача прогнозирования дебиторской задолженности на конец периода, то ее можно рассчитывать по приведенной нами формуле. При прогнозировании поставок в кредит необходимо: Определить, сколько времени вы даете покупателям для оплаты счетов и какие ценовые скидки вы предложите за своевременную оплату. Решить, какие свидетельства, подтверждающие платежеспособность, вы потребуете от покупателей. Определить, какой кредит вы предоставите отдельным покупателям и какой примете на себя риск появления сомнительных долгов, как издержек создания обширной постоянной клиентуры. Решить, какие штрафные санкции вы установите за нарушение условий оплаты и какие меры предпримите по отношению к нарушителям платежей. Бюджет денежных средств компании представлен в виде табл. 14. В табл. 14 оплату счетов поставщиков можно определять по формуле где Сt – предъявленные счета к оплате в t-м периоде; Kkt KHt – кредиторская задолженность поставщикам соответственно на конец и начало t-го периода. Прогноз платежей поставщикам можно прогнозировать по аналогии с прогнозом поступлений по форме, аналогичной табл. 13. Откладывание оплаты счетов поставщикам, которое называют растягиванием оплаты задолженности, служит одним из источников краткосрочного финансирования. Но для большинства компаний это дорогой источник, так как при отсрочке платежей они теряют возможность получения скидок за быструю оплату. В табл. 14 для получения потоков поступлений платежей изменение дебиторской и кредиторской задолженности вычитают соответственно из величины объемов продаж и счетов поставщиков к оплате. Можно использовать в соответствующих строках баланса поток поступлений от реализации и платежей по счетам непосредственно, не включая в таблицу значений объема продаж и счетов к оплате, изменений кредиторской, и дебиторской задолженности, которые используют для их вычисления. В табл. 14 не учитывается амортизация, которая не является денежным потоком для компании. Таблица 14 Бюджет денежных средств компании на год, млн у.е.

В табл. 14 в составе процентов учитываются только проценты по долгосрочному кредитованию, уже имеющиеся у компании, но не включают проценты по дополнительным кредитам, требуемым компании для удовлетворения потребностей в денежных средствах. На этом этапе анализа компании еще неизвестно, сколько заемных средств ей понадобится. Таким образом, обслуживание кумулятивной задолженности на текущий год потребует финансовых издержек в виде дополнительных процентов по займам, если задолженность не будет удовлетворяться с помощью эмиссии акций. Поэтому в бюджете денежных средств компании целесообразно выделить существующие инвестиции и соответствующие им издержки финансирования и новые инвестиции, которые потребуют дополнительных издержек финансирования. В рассмотренном примере, менеджеры компании предусматривают обязательный минимальный остаток денежных средств на счетах компании в размере 5 млн у.е., за счет которого планируют покрывать непредвиденные оттоки денег. Этот остаток переходит в каждый последующий интервал планирования. В примере принято, что этот остаток пополняется за счет непредвиденных притоков денег. В этом случае в первом квартале компании необходимо привлечь 46,5 млн у.е., чтобы погасить образовавшуюся задолженность, и еще 15 млн у.е. во втором квартале. Таким образом, на конец квартала кумулятивная задолженность составит 61,5 млн у.е. К счастью для компании, в третьем и четвертом кварталах компания выбирается из финансовой трясины, снижая потребность в финансировании, которая на конец четвертого квартала составляет всего 0,5 млн у.е. или 10% от обязательного минимального остатка средств. Однако за использование привлеченных средств ей еще предстоит рассчитаться. Перед тем, как перейти ко второму этапу подготовки плана краткосрочного финансирования, задачей которого является выбор наиболее экономичного варианта удовлетворения финансирования, сделаем несколько замечаний. Крупный отток денег в двух кварталах – это вовсе не обязательно означает крупную проблему компании. Отчасти этот показатель отражает крупные капиталовложения в первом квартале (32,5 млн у.е.). Поскольку эти средства используют на приобретение активов такой же стоимости, дефицит средств может не смущать менеджеров. Отчасти отток денег происходит из-за невысоких объемов реализации в первой половине года. Если такая динамика продаж имеет предсказуемый, сезонный характер, то компанию не должно серьезно беспокоить получение займов, для того чтобы преодолеть трудности вялых месяцев. Табл.14 представляет всего лишь прогноз будущих потоков денежных средств компании. Для того чтобы учесть фактор неопределенности, желательно оценить вероятность существенных отклонений в потоках денежных средств в ту или иную сторону от прогнозного уровня. Если предсказать такие отклонения сложно, то менеджер предпочтет иметь в своем распоряжении дополнительный минимальный остаток денежных средств или портфель легко реализуемых ценных бумаг, для того чтобы с их помощью покрыть непредвиденные оттоки денежных средств. 8. ПРОГНОЗИРОВАНИЕ БУХГАЛТЕРСКОЙ ОТЧЕТНОСТИ Цель занятия: овладение методикой краткосрочного прогнозирования бухгалтерской отчетной документации. 8.1. Финансовая отчетность Баланс Таблица 15 Баланс фирмы, тыс. у.е.

Баланс представляет моментальную фотографию состояния финансов фирмы. В табл. 15 представлен баланс фирмы, построенный в соответствии со степенью ликвидности средств на n и (n+1) год. Верхняя часть баланса рассматривает активы фирмы. Нематериальные активы залог будущей прибыли фирмы. Нижняя часть табл. 15 – обязательства фирмы (кредиторская задолженность) и собственный капитал. Все краткосрочные обязательства подлежат оплате в срок до 1 года. Акционерный капитал выплачивается в форме дивидендов и доли при ликвидации фирмы. Эмиссионный доход отражает превышение сумм, реально уплаченных за акции, над их номинальной стоимостью. Нераспределенная прибыль – прибыль после уплаты дивидендов. Собственный капитал фирмы – разница между активами и обязательствами. Стоимость активов и запасов в балансе, как правило, не совпадает с их рыночной стоимостью, поэтому чтобы оценить собственный капитал фирмы требуются корректировки данных баланса. Отчет о прибылях и убытках Отчет о прибылях и убытках рисует картину рентабельности фирмы за определенный отрезок времени, в нашем примере за два года. Амортизация начисляется на балансовую стоимость, которая при инфляции не соответствует издержкам замещения. Поэтому данные о прибыли могут быть искажены. Такой отчет представлен в табл. 16. Таблица 16 Отчет о прибылях и убытках, тыс. у.е.

Последние 3 строки представляют упрощенный вариант отчета о нераспределенной прибыли. Результирующая сумма 58274 = 1014635– –956361 должна соответствовать данным статей баланса. В этом проявляется соответствие этих двух документов. Нераспределенная прибыль – это остаточный показатель. Поэтому держатели акций не могут рассматривать ее, как фонды компании для акционеров, поскольку эти средства находятся, как правило, в неликвидной форме. Отчет об источниках и использовании денежных средств Отчет об источниках и использовании денежных средств описывает чистые, а не общие изменения объема средств между двумя моментами, которые соответствуют начальной и конечной датам финансового отчета. Общие изменения денежных средств фирмы были бы много показательнее, нормы ограничены доступной информацией баланса и счета прибылей и убытков. Отчет об источниках и использовании денежных средств представлен в табл. 17. Подготовка отчета предусматривает несколько этапов. На первом этапе берут несколько балансов и подсчитывают изменения по отдельным статьям. Источниками увеличения денежных средств являются: Чистое уменьшение любой статьи активов (кроме наличности и основных средств). Общее сокращение основных средств. Чистое увеличение любой статьи обязательств. Доход от продажи акций. Денежные средства, полученные от хозяйственной деятельности. Денежные средства, полученные в результате хозяйственной деятельности, получают по данным отчета о прибылях и убытках, прибавив к доходу после уплаты налогов амортизацию. Если существуют постоянные убытки от основной деятельности до начисления амортизации, то денежные средства не восполняются независимо от размеров списания износа. Использование денежных средств включает: Чистое увеличение любой статьи активов (кроме наличности и основных средств). Общее увеличение основных средств. Чистое уменьшение каких-либо обязательств. Погашение или покупку акций. 5. Дивиденды, выплачиваемые наличными. Чтобы избежать двойного счета общий прирост основных средств вычисляют как разность чистых остатков основных средств на конец и начало года плюс амортизация за тот же период. Как только источники и использование подсчитаны их заносят в табл. 17. Таблица 17 Отчет об источниках и использовании денежных средств за период с n по n+1 год, тыс. у.е.

Если мы из общей суммы денежных средств, полученных из разных источников, вычтем общую сумму использованных средств, получим реальное изменение (прирост или потребность) денежных средств за период между двумя отчетными датами. В нашем примере баланс денежных средств вырос на 2647000 у.е. Часто составляют отчет об источниках и использовании рабочего капитала. Рабочий капитал, текущие активы минус текущие обязательства (оборотные средства минус краткосрочная кредиторская задолженность). Годовой отчет об источниках и использовании рабочего капитала представлен в табл. 18. Таблица 18 Отчет об источниках и использовании денежных средств за период с n по n+1 год, тыс. у.е.

Единственное отличие этой таблицы от предыдущей в том, что в этом отчете опущены данные об изменениях статей текущих активов и текущих обязательств. Банкиры часто прибегают к этому отчету, так как требуют от заемщика поддержания определенного минимального объема оборотного капитала. Руководство фирмы использует эту информацию для внутреннего контроля. 8.2. Анализ денежных средств В основе такого анализа лежать данные табл. 17 и 18. Анализ денежных средств позволяет: – выявить несбалансированность использования денежных средств и предпринять соответствующие действия; – выявить рост запасов по сравнению с другими активами и объемами продаж; – определить структуру капитала фирмы; – анализировать структуру кратко- и долгосрочных вложений; – определить ожидаемое конечное состояние денежных средств фирмы, посредством корректировок их начального сальдо на изменение денежных средств в разработанном отчете. Другими словами, можно прогнозировать состояние денежных средств фирмы при помощи денежного бюджета, в котором дана оценка будущих потоков денежных средств. Прогнозирование денежных потоков Бюджет денежных средств, прогноз потоков наличных средств фирмы, вызванных инкассацией и выплатами, обычно составляется на месяц. Такой бюджет разрабатывается на основе прогнозов будущих наличных поступлений и выплат денежных средств на различные промежутки времени. При стабильных потоках денег бюджет разрабатывают на квартал и более. Когда потоки предсказуемы, но изменчивы, требуется бюджет на более короткие периоды. Бюджет денежных средств строят в следующей последовательности. Прогноз объема продаж. Прогноз инкассирования. Это прогноз поступлений от продаж. Если предположить, что фирма торгует в кредит, предлагая покупателю 30 дней для платежа с момента выставления счета, по опыту – 90% поступлений инкассируется в среднем в течение месяца со дня продажи товара и 10% в течение двух месяцев, и 10% продаж происходит за наличные, то график поступлений от продаж можно представить в виде табл. 19. Таблица 19 График поступлений от продаж

Если в экономике наблюдается спад, то покупатели будут задерживать платежи и период инкассации 33 дня (средняя взвешенная 30 и 60 дней). Если период инкассации 50 дней, то это значит, что 1/3 декабрьской выручки от продажи будет инкассирована в январе (105000 у.е.) и 2/3 (210000 у.е.) в феврале. Прогноз наличных выплат зависит от того, какой политики придерживается фирма: удерживает производство на относительно постоянном уровне или меняет его соответственно объемам продаж. Если объем продаж нестабилен, возникает проблема хранения запасов. Стабильное производство более эффективно. Что предпочесть определяется сравнением издержек хранения и экономии на стабильном производстве. Прогнозирование издержек производства Прогнозирование издержек производства начинают с закупок. Если поставщики устанавливают срок оплаты 30 дней, то разрыв между покупкой и платежом примерно один месяц. Если предположить, что производство товаров на нашей фирме на месяц опережает их реализацию, то можно составить график расходов (табл. 20) Таблица 20 График расходов

Заработная плата меняется пропорционально объему производства. Прочие расходы включают: общехозяйственные, административные, налоги на имущество, расходы на выплату процентов, платежи за энергию, эксплуатационные расходы, затраты на транспорт. График прочих наличных выплат представлен в табл. 20. Поскольку капитальные расходы планируют заранее, то предсказать их в краткосрочном бюджете несложно. Расчет налога на прибыль прогнозируется соответственно предполагаемой прибыли. Выплаты дивидендов определяются дивидендной политикой компании. Чистые денежные потоки и кассовый остаток Чистые денежные потоки и кассовый остаток получают, объединив таблицы поступлений и выплат. Полученное чистое изменение денежных средств прибавляют к сумме наличных средств на начало планируемого периода (100000 у.е.) и определяют предполагаемое состояние денежных средств месяц за месяцем (табл. 21). Таблица 21 График наличных выплат

Бюджет (смета) денежных средств показывает, что фирма ожидает возникновение дефицита наличных средств в апреле и мае. Этот дефицит обусловлен уменьшением размера инкассации в марте, капитальными затратами, составляющими 200000 у.е., в феврале и марте, а также выплатой дивидендов наличными в сумме 20000 у.е. в марте. С увеличением размера инкассации в мае и июне остатки денежных средств возросли до 13500 у.е. в июне без дополнительного финансирования. Кассовая смета показывает, что пик наличных поступлений приходится на апрель. Если стратегия фирмы заключается в том, чтобы поддерживать минимальный остаток на уровне 75000 у.е. и привлекать средства из своего банка для поддержания этого минимума, ей понадобится дополнительно 66000 у.е. в марте. Объем дополнительных займов достигнет пика в 105500 у.е. в апреле, после чего снизится до 61500 у.е. в июне, если прогноз окажется правильным. Таблица 22 Чистые потоки и остатки наличных средств (бюджет денежных средств)

Включая поступления 254000 у.е. и продажу активов за наличный расчет на 40000 у.е Есть и иное значение появления дефицита денежных средств. Фирма может задержать капитальные расходы или платежи за покупки. На деле одной из важнейших целей составления сметы является определение времени и объема предполагаемого финансирования потребностей с тем, чтобы применить наиболее подходящий метод финансирования. Решение об осуществлении долгосрочного инвестирования должно быть основано на прогнозе поступления денежных средств и на расчетах, не говоря уже о прогнозе состояния наличности. Кроме того, что эта смета помогает финансовому директору при планировании краткосрочного финансирования, она важна еще и в управлении наличностью фирмы. На ее основе директор может спланировать инвестирование избытка денежных средств в рыночные ценные бумаги. Результатом всего этого является эффективный перевод наличности в рыночные ценные бумаги и обратно. Прогнозирование колебаний оценок денежных средств Прогнозирование колебаний оценок денежных средств предполагает учет отклонения потоков. В большинстве случаев исследуют набор предположений об изменении одного показателя – объема поступлений от продаж. Но для выработки стратегии приспособления к меняющимся условиям среды необходимо определить: насколько гибкими будут расходы, какие из них можно уменьшить, на сколько, как быстро, как востребовать дебиторскую задолженность. 8.3. Прогнозирование данных финансовой отчетности Предварительный отчет о прибылях и убытках – это прогноз дохода на определенный период в будущем. Объем продаж лежит в основе планирования сметы производства. Часто себестоимость реализованной продукции рассчитывают на основе соотношений себестоимости и объема продаж за прошлые периоды. В нашем примере объем продаж с января по июнь составил 1730000 у.е., в графике расходов сумма закупок 690000 у.е., заработная плата 505000 у.е., прочие расходы 300000 у.е. Пусть ставка налога на прибыль 48%. Тогда предварительный отчет о прибылях и убытках представим в табл. 23. Таблица 23 Предварительный отчет о прибылях и убытках с января по июнь

Предварительный баланс на 30 июня составляют на базе баланса на 31 декабря прошлого года, который представлен в табл. 24. Таблица 24 Баланс

Дебиторскую задолженность на 30 июня можно подсчитать, прибавив к остатку задолженности на 31 декабря сумму запланированных с января по июнь продаж в кредит и вычтя сумму запланированных инкассаций за период. Тогда, по данным кассовой сметы, дебиторская задолженность на 30 июня составила бы 342000 у.е. +31500 у.е., т.е. 373500 у.е. Прогнозирование активов Если нет кассовой сметы, остаток дебиторской задолженности может быть подсчитан при помощи коэффициента оборачиваемости средств. Этот коэффициент, отражающий соотношение между объемом продаж за наличный расчет и дебиторской задолженностью, фирма рассчитывает исходя из своей практики. Для того чтобы определить уровень дебиторской задолженности, нужно разделить запланированный объем продаж на коэффициент оборачиваемости. Если прогноз объема продаж и коэффициент оборачиваемости реалистичны, этот метод позволит получить приемлемое приближенное значение остатка дебиторской задолженности. Расчет инвестиций в запасы на 30 июня может быть основан на данных производственного плана, который, в свою очередь, базируется на прогнозе продаж. Этот план должен отражать объем ожидаемых закупок, ожидаемый расход запасов в процессе производства и ожидаемый уровень запасов готовой продукции. Основываясь на этой информации и учитывая начальный уровень запасов, можно дать условную оценку объема запасов. Прогноз состояния запасов может быть сделан, скорее, на основе коэффициента оборачиваемости (отношения себестоимости реализованной продукции к объему запасов), чем посредством данных производственного плана. Этот коэффициент применяется так же, как и в случае с дебиторской задолженностью, за исключением того, что мы рассчитываем его с целью определить конечное состояние запасов, которое выводится из их среднего значения. Коэффициент Себестоимость реализованной продукции | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||