Конспект лекций. Лекции по курсу финансового менеджмента с примерами решения задач

Скачать 1.48 Mb. Скачать 1.48 Mb.

|

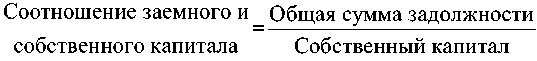

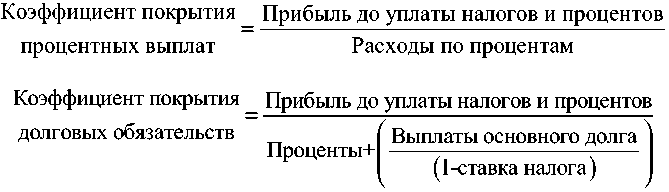

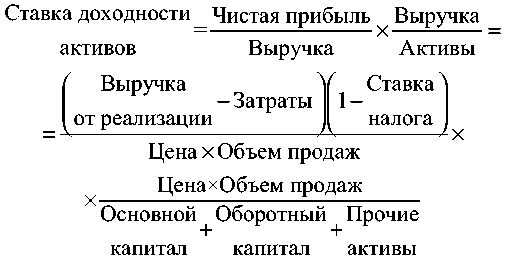

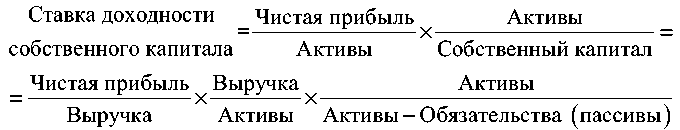

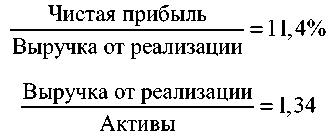

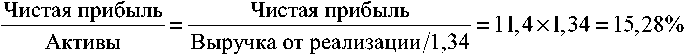

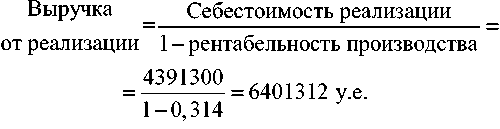

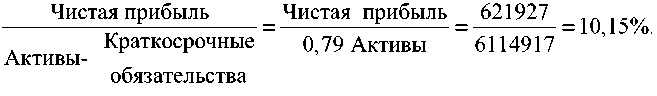

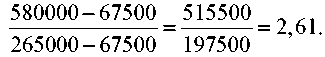

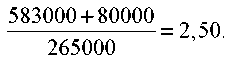

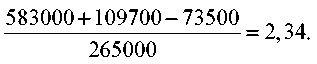

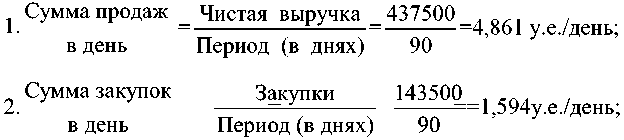

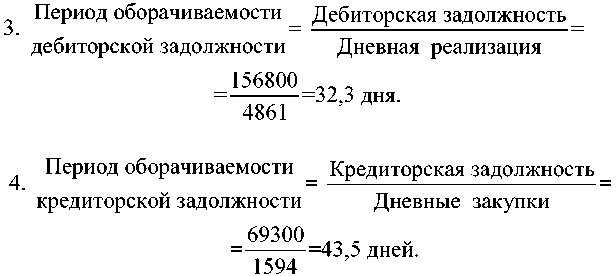

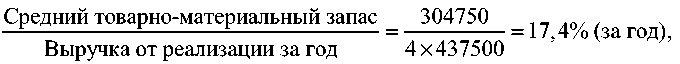

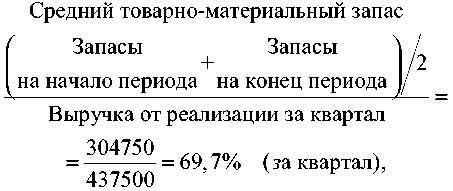

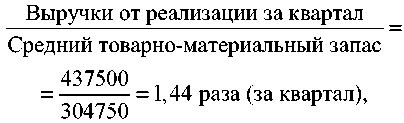

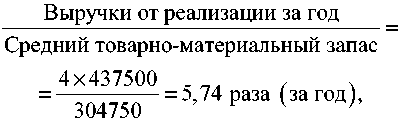

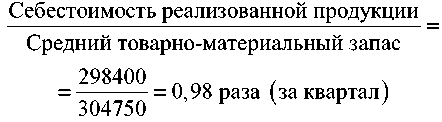

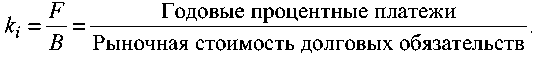

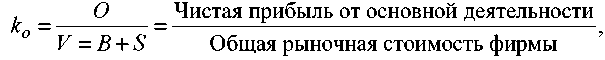

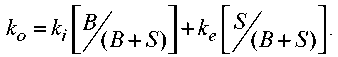

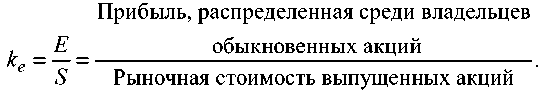

Обслуживание долга Вне зависимости от выбранных коэффициентов анализ доли долга по существу статичен и не отражает динамику деятельности и рыночную стоимость фирмы. Анализ, основанный на данных баланса, – моментальный снимок финансов фирмы на конкретный момент. Такие показатели полезны при анализе общих тенденций, рассчитанных по данным ряда последовательных периодов. Однако они не захватывают сердцевину кредитоспособности – способности фирмы выплачивать проценты и основной долг согласно графику, предусмотренному в кредитном договоре, т.е. обслуживать свой долг. Коэффициент покрытия процентных выплат предполагает, что ежегодные доходы от основной деятельности – главный источник обслуживания долга. Скачки в величине доходов – риск, который следует принять в расчет. Кредиторы могут требовать фиксации в контракте условия, во сколько раз ожидаемая прибыль превзойдет обязательства по обслуживанию долга:  Поскольку выплаты процентов по кредиту освобождены от налога, а выплаты основной суммы долга не освобождены, то формула предусматривает корректировку преобразованием выплат по основному долгу в эквивалентную сумму до выплаты налогов. 1.4. Коэффициенты как система Аналитик может превратить отдельные коэффициенты в динамический ряд, выделив важнейшие рычаги управления, для воздействия на деятельность компании. Так можно поступить, поскольку все рассмотренные коэффициенты – производные компоненты из одной и той же финансовой отчетности. Во внутреннем анализе многие фирмы применяют системы стандартизованных коэффициентов, опираясь на которые они оценивают последствия принимаемых решений. Еще более ста лет назад фирма Дюпон построила первую модель своей коммерческой деятельности, опубликовав график результатов работы, как следствие своих решений. На примере коэффициента рентабельности собственных средств, проанализируем ключевые направления обеспечения эффективности компании. Элементы ставки доходности активов  Из представленной декомпозиции составляющие формулы могут служить простейшей моделью ставки доходности активов от ключевых параметров деятельности. Элементы ставки доходности собственного капитала  Эта формула показывает, что ставка доходности активов зависит от двух элементов прибыли и степени использования задолженности, т.е. финансового рычага. Чем сильнее растут обязательства, тем больше растет ставка доходности собственного капитала. Применение заемного капитала может приносить пользу до тех пор, пока риск срыва кредитного договора не станет слишком значительным. 1.5. Примеры расчетов Пример 1. Чистая прибыль компании за год составила 11,4% от чистой выручки. Оборачиваемость активов 1,34. Капитализация 67% общей суммы активов. Какова ставка доходности собственного капитала компании? Как ускорение оборота активов повлияет на ставку доходности собственного капитала. Решение.  (Выручка от реализации больше активов и составит: 1,34×Активы)  Если в структуре капитала нет долгосрочной задолженности, то капитализация равна собственному капиталу и тогда:  Доходность собственного капитала составит Если оборачиваемость активов увеличится, то увеличится соотношение между объемом активов и выручки от реализации. Поэтому рентабельность собственного капитала увеличится до 22,8%.  Пример 2. Коэффициент рентабельности производственной деятельности компании составил 31,4%. Себестоимость реализованной продукции 4391300 у.е., чистая прибыль – 9,7% выручки от реализации. Соотношение выручки и активов 82,7%. Определите величину общей суммы активов и доходности капитализации (чистых активов), если краткосрочные обязательства составляют 21% общей суммы активов. Решение.  Величина активов определяется по формулам: Доходность капитализации определяется по формулам:  Пример 3. Краткосрочные обязательства компании 265000 у.е. Величина коэффициента текущей ликвидности (оборотный капитал / краткосрочные обязательства) - 2,2. Как изменится этот общий коэффициент покрытия, если фирма реализует одно из следующих действий: Оплатит 67500 у.е. кредиторской задолженности наличными. Получит 33000 у.е. от дебиторов. Закупит товаров в кредит на 41300 у.е. Выплатит дивиденды в размере 60000 у.е. Продаст оборудование, остаточная стоимость которого 90000 у.е., а накопленный износ 112000 у.е. за 80000 у.е. Продаст товар в кредит на 73500 у.е. Рентабельность основной деятельности 33%. Спишет товарно-материальные запасы стоимостью 20000 у.е. на лом и начислит износ 15000 у.е. на нематериальные активы. Решение. 1. Оборотный капитал (текущие активы) = 2,2 × 265000 = 583000 у.е. Работающий капитал = 583000 – 265000 = 318000 у.е. Оплата кредиторской задолженности: уменьшит текущие денежные средства на 67500 у.е.; уменьшит кредиторскую задолженность на 67500 у.е. Поскольку текущие активы и краткосрочные обязательства уменьшились на одну и ту же сумму, а работающий капитал остался неизменным, то коэффициент текущий ликвидности улучшится:  Небольшие компании в конце года используют этот прием, чтобы увеличить коэффициент текущей ликвидности. 2. Получение денег от дебиторов: увеличит денежные средства на 33000 у.е.; уменьшит дебиторскую задолженность на 33000 у.е. Оба эти элемента входят в состав текущих активов и поэтому работающий капитал и коэффициент текущей ликвидности не изменится. 3. Закупка товаров в кредит: увеличит товарно-материальные запасы на 41300 у.е.; увеличит кредиторскую задолженность на 41300 у.е. И работающий капитал, и краткосрочная задолженность возрастут. Полученный результат будет противоположен результату, полученному в п.1. Работающий капитал не изменится, а коэффициент текущей ликвидности составит: 4. Выплата дивидендов: уменьшит денежные средства на – 60000 у. е.; уменьшит накопившиеся дивиденды на – 42000 у. е.; уменьшит нераспределенную прибыль = 18000 у. е. (без изменения). Поскольку изменение работающего капитала и задолжности неодинаково, то меняется общий коэффициент покрытия: Таким образом, общий коэффициент покрытия улучшится, а работающий капитал сократится на 18000 у.е. 5. Продажа оборудования: увеличит денежные средства на 80000 у.е.; уменьшит основной капитал на 202000 у.е.; уменьшит начисленный износ на 112000 у.е.; даст убыток от продажи активов 10000 у.е. Единственный результат данного мероприятия – увеличение денежных средств, что увеличивает общий коэффициент покрытия и работающий капитал:  6. Продажа товаров: увеличит дебиторскую задолженность на 73500 / (1 – 0,33)=109700 у.е.; уменьшит товарно-материальные запасы на 73500 у.е.; увеличит нераспределенную прибыль на 36200 у.е. Из-за чистого увеличения оборотного капитала возрастет коэффициент текущей ликвидности и работающий капитал (на 36200 у.е.):  7. Списания: уменьшат товарно-материальные запасы на 20000 у.е.; уменьшат нематериальные активы на 15000 у.е. Снижение товарно-материальных запасов уменьшит и общий коэффициент покрытия, и работающий капитал (на 20000 у.е.): Пример 4. Выручка от реализации за 3 месяца. 437500 у.е. Себестоимость реализованной продукции 298400 у.е. Закупки 143500 у.е. Товарно-материальные запасы на начало периода 383300 у.е. Товарно-материальные запасы на конец периода 227300 у.е. Дебиторская задолженность 156800 у.е. Кредиторская задолженность 69300 у.е. Обычные условия продажи 2/10, n/30. Обычные условия закупки n/45. Рассчитайте период оборачиваемости дебиторской, кредиторской задолженности и товарно-материальных запасов. Условия продажи 2/10, n/30 – означают, что оплата товара в течение 10 дней от даты выписки счета-фактуры дает 2% скидку с цены, но по истечении 30 дней покупатель обязан уплатить полную стоимость (указанную в счете-фактуре) товара, отпущенного в кредит. Решение.   Период оборачиваемости дебиторской задолженности велик, если учесть, что период предоставления товарного кредита покупателям равен 10 дням. Оборачиваемость кредиторской задолженности несколько быстрее, чем требуется, если фирме предоставляют товарный кредит сроком на 45 дней.  или 5. Удельный вес товарно-материальных запасов в выручке:    6. Оборачиваемость по себестоимости:  Оборачиваемость по себестоимости за год составит: 7. Оборачиваемость товарно-материальных запасов на конец периода составит: Следует иметь в виду, что если присутствуют существенные сезонные колебания запасов, то простое умножение квартальных величин может вызывать возражения. 2. АНАЛИЗ СТРУКТУРЫ И СТОИМОСТИ КАПИТАЛА КОМПАНИИ Цель занятия: овладение расчетами по определению стоимости капитала фирмы. Изменив структуру финансирования, фирма может влиять на свою общую стоимость (заемные средства + собственный капитал) и стоимость капитала. Под изменениями в структуре финансирования понимают выпуск или погашение долговых обязательств, выпуск или эмиссию акций. При изменении соотношения заемного и собственного капитала или степени левериджа общая стоимость фирмы меняется. Доходность бессрочных долговых обязательств компании (ki) рассчитывается по формуле  Общий уровень капитализации (ko) или средневзвешенную стоимость капитала фирмы рассчитывают по формуле  ko используют как ставку дисконтирования для определения стоимости денежных потоков фирмы, ее можно выразить  Доходность акционерного капитала (kе), которая представляет ставку дисконтирования, уравновешивающую текущую стоимость потока ожидаемых дивидендов и текущую рыночную цену акций, определяют по формуле  В соответствии с концепцией Модельями-Миллера (ММ) kо – не зависит от уровня левериджа (B/S) фирмы, а оптимальной структуры капитала не существует. Чем выше уровень левериджа, тем выше риск и большую доходность требуют владельцы капитала фирмы. Традиционный подход предполагает, что, используя задолженность, фирма может увеличить свою общую стоимость. Предполагается, что kе с увеличением B/S растет более высокими темпами, чем ki. Оптимальная структура капитала соответствует точке, в которой kо принимает наименьшее значение с изменением B/S. Стоимость компании, использующей внешнее финансирование, определяют по формуле  Преимущества использования заемных средств заключаются в том, что проценты по займам подлежат выплатам из налогооблагаемой прибыли как расходы. Дивиденды и нераспределенная прибыль не подпадают под это правило. При внешнем финансировании в распоряжении акционеров фирмы оказывается больше средств, чем при самофинансировании. Текущая стоимость налогового прикрытия (защиты) для случая, когда объем заемных средств (В) постоянный, определяется для бесконечного срока финансирования по формуле Когда существует не только корпоративное, но и индивидуальное налогообложение доходов по долговым обязательствам компании и доходов акционеров, текущая стоимость налоговой защиты рассчитывается по формуле где tps – ставка индивидуального подоходного налога, применяемая к доходу инвестора, полученному по обыкновенным акциям; tpd – ставка индивидуального подоходного налога, применяемого к доходу по обязательствам компании. Очевидно, что до тех пор пока tpd превосходит tps, налоговое преимущество в результате использования заемных средств меньше, чем Чем выше индивидуальное налогообложение дохода по обязательствам в сравнении с налогообложением дохода по акциям, тем меньше корпоративное налоговое прикрытие. 2.1. Примеры расчетов Пример 1. Компания А и Б идентичны во всех отношениях, кроме структуры капитала. Структура капитала А: 50% – задолженность; 50% – собственный капитал. Структура капитала Б: 20% – задолженность; 80% – собственный капитал. Процентная ставка по заемным средствам в отсутствие налогообложения – 13% для обеих компаний. Если Вам принадлежит 2% акций А и чистый доход от основной деятельности 360000 у.е., а общий уровень капитализации 18%, каков будет Ваш доход? Каков ожидаемый доход на акционерный капитал? Каков ожидаемый доход на акционерный капитал у компании Б и почему он отличается от значения для показателя компании А. Решение. Расчет представлен в табл. 1. Таблица 1

Вы получите 0,02×230000=4600 у.е. от прибыли, распределяемой среди акционеров компании А. Доход на акционерный капитал у компании Б ниже, чем у компании А, поскольку доля заемных средств в структуре ее капитала ниже. Поскольку капитализация является линейной функцией отношения задолженности к собственному капиталу, то уменьшение дохода на собственный капитал точно уравновешивает недоиспользование более дешевых заемных средств. Пример 2. Доход до выплаты процентов и налогов у компании Б составляет 3 млн у.е., ставка налогообложения 40%. Ожидаемый доход на акционерный капитал, если ссуды не привлекаются – 18%. Ссуды можно брать под 14%. Чему равна стоимость фирмы без привлечения заемных средств? Чему равна стоимость фирмы при привлечении займов 4 млн у.е. и 7 млн у.е.? Что произойдет с изменением стоимости компании, если предельная ставка налогообложения по доходам на обыкновенные акции будет 25%, а предельная ставка индивидуального налогообложения по обязательствам 30%? Решение. Стоимость фирмы без привлечения заемных средств представлена в табл. 2. Таблица 2

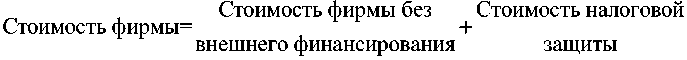

Стоимость фирмы с учетом задолженности в 4 млн у.е.: Стоимость фирмы = Стоимость фирмы без внешнего финансирования + Стоимость налогового прикрытия = 10 + 0,4×4 = 11,6 млн у.е. При задолженности в 7 млн у.е. стоимость фирмы = 12,8 млн у.е. Налоговая защита позволяет увеличить стоимость фирмы. Стоимость фирмы без привлечения внешнего финансирования при изменении налогообложения не изменится (10 млн у.е.) |