Конспект лекций. Лекции по курсу финансового менеджмента с примерами решения задач

Скачать 1.48 Mb. Скачать 1.48 Mb.

|

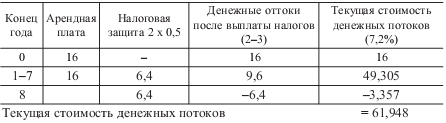

Текущая стоимость денежных потоков = 61,948 Ставка дисконтирования денежных выплат по аренде =12⋅(1–0,4)=7,2%. Ежегодные выплаты на обслуживание долга при кредитовании: Таблица 37 Расчет долга

Годовой процент каждого года определяется умножением ставки про-цента(0,14) на сумму оставшегося долга. Сумма оставшегося долга уменьшается на разность между платежом по ссуде (18910) и годовым процентом предшествующего года. Последний платеж уступает по размеру предыдущим, так как его объем определяется остатком долга на конец периода погашения. Текущая стоимость потоков денежных средств составит (см. табл.) Таблица 38 Стоимость денежных потоков =65,344

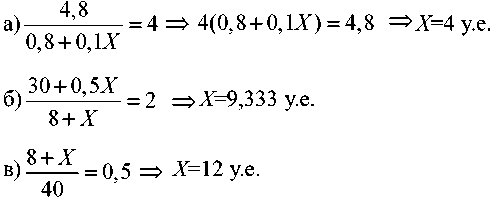

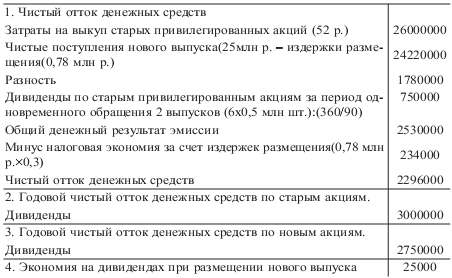

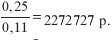

Текущая стоимость оттоков денежных средств Сравнивая текущие стоимости, находим, что аренда выгоднее кредитования. В строке 3 таблицы представлена принятая схема ускоренной амортизации оборудования. Поскольку и амортизационные отчисления , и проценты являются издержками, они обеспечивают налоговую защиту. Денежный отток после налогообложения равен сумме платежей по ссуде за вычетом налоговой защиты. На конец 8-го года оборудование должно иметь остаточную стоимость 8000 р. – предмет обложения корпоративным налогом, что оставляет фирме приток денежных средств 0,6⋅8000=4800 р. 20. РЕФИНАНСИРОВАНИЕ И ВЫКУП ДОЛГОСРОЧНЫХ ОБЯЗАТЕЛЬСТВ Цель занятия: освоение приемов оценки инструментов долгосрочного финансирования. Ценные бумаги долгосрочного кредита предприятий – облигации. Компании выкупают облигации, заключая контракты с доверенным лицом, представляющим интересы облигационеров. В таком контракте указаны условия займа и защитные условия (ограничения, наложенные на компанию – заемщика). Если размещение выпуска гарантировано, то андеррайтер (гарант) также принимает участие в определении условий контракта. Большинство эмиссий корпоративных облигаций содержит положение о выкупном фонде, формируемом для погашения (выкупа) облигаций до истечения срока. Компания обязана производить периодические платежи из выкупного фонда доверенному лицу, которое погашает (выкупает) определенное количество облигаций. Компания может осуществлять погашение: а) денежными платежами в адрес доверенного лица в обмен на облигации по цене выкупного фонда; б) покупать облигации на открытом рынке и затем передавать их доверенному лицу. Большинство эмиссий предусматривает возможность досрочного выкупа облигаций по установленной цене до истечения срока их погашения (оговорка в контракте о досрочном выкупе) по выкупной цене. Цена выкупа обычно превышает номинальную стоимость облигаций и уменьшается с течением времени. Часто, для того чтобы защитить инвестора от попыток выкупа бумаг эмитентом, период выкупа откладывается на несколько лет. Досрочный выкуп придает эмитенту гибкость в проведении финансовой политики. Если ожидается, что процентные ставки упадут, то эмитент может выкупить облигации и провести рефинансирование при более низком уровне ставок. Компании могут прибегнуть к досрочному выкупу, если условия займа слишком ограничивают свободу ее действий. Рефинансирование выкупа облигаций – замена одного выпуска долговых обязательств другим с целью реализовать менее высокие процентные ставки. Выкупная премия – сумма, на которую выкупная цена данной бумаги превосходит ее номинальную стоимость. Примеры расчетов Пример 1. Компания А имеет 8 у.е. в 10-процентных обеспеченных облигациях. Соглашение предусматривает возможность дополнительного выпуска облигаций, если они удовлетворяют следующим условиям: Процентное покрытие до налогообложения (доход до уплаты налогов + проценты по облигациям)/процент по облигациям не менее 4. Чистая амортизационная стоимость активов, служащая обеспечением выпуска, превышает объем долгового финансирования, обеспеченного этими активами, в 2 раза. Отношение задолженности к собственному капиталу не превышает 0,5. Чистый денежный поток после уплаты налогов 2 у.е., ставка налогообложения доходов 50%, размер собственного капитала 40 у.е., Стоимость амортизованных активов, служащих обеспечением финансирования, 30 у.е. Предполагая, что 50% поступлений от нового выпуска облигаций будет направлено на пополнение активов, и, что компания не имеет фонда погашения, определите сколько еще 10-процентных долговых обязательств может быть продано при соблюдении каждого из трех защитных условий. Каково обязательное условие, ограничивающее новую эмиссию. Решение. Обозначим объем нового займа в млн у.е. – X. Выразим три защитных условия:  Условие а) ограничивает новую эмиссию размером 4 у.е. Пример 2. Компания Б планирует рефинансирование своих привилегированных акций. Ставка дивидендного дохода по акциям 6 р., номинальная стоимость 50 р., цена выкупа 52 р., число выпущенных в обращение акций 500000 шт., новый выпуск предусматривает доход 11% и рыночная ситуация такова, что при этой ставке акции будут продаваться по номиналу. Суммарная номинальная стоимость выпуска 25 млн р. Издержки размещения 780 тыс. р. не подлежат налогообложению. Ставка налогообложения 30%. Время параллельного обращения обоих выпусков акций 90 дней. Дивиденды по привилегированным акциям выплачивают раз в год, пока выпуск не выкуплен, и не освобождаются от налогообложения. Следует ли компании Б осуществлять рефинансирование своих акций. Решение. Решение сведено в таблицу. Таблица 39 Расчет экономии  Дисконтируя эту экономию по ставке 11% на бесконечный период, 0, 25 получим будущие доходы  Чистый доход при сопоставлении оттока денег и потока будущих доходов составит отрицательную величину (2272727 – 2296000). Поэтому от рефинансирования привилегированных акций следует отказаться. Чистый доход при сопоставлении оттока денег и потока будущих доходов составит отрицательную величину (2272727 – 2296000). Поэтому от рефинансирования привилегированных акций следует отказаться. | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||