Прогнозирование денежного потока на основе пропорциональной зависимости

Для планирования денежных потоков имеет значение две характеристики:

взаимосвязь проявляется в том, показатели ДП даже не будучи связанными между собой формализованными алгоритмами, изменяются в динамике согласованно;

проявление инерционности состоит в том, что в стабильно работающих компаниях не может быть резких всплесков в отношении ключевых количественных характеристиках.

На основе этих характеристик разработан метод пропорциональных зависимостей. Его основу составляет тезис о том, что: можно идентифицировать некий показатель ДП, являющийся наиболее важным с позиции характеристики деятельности компании, которые можно использовать как базовые для определения прогнозных значений денежных потоков (ДП).

Последовательность процедур данного метода такова:

идентифицируется базовый показатель (приток или отток денежных средств)

определяются производные показатели (ЧДП или остаток денежных средств)

для каждого производного показателя определяется вид его зависимости от базового показателя одним из двух способов: 1) значение производного устанавливается в процентах от базового на основе экспертных оценок; 2) путем изучения динамики данных, выявляется простейшая регрессивная зависимость.

при планировании ДП необходимо составить прогнозный отчет о прибылях и убытках;

прогнозирование осуществляется в имитационном моделировании, когда при расчетах варьируют темпами изменения базового показателя и независимых факторов, а его результатом является построение нескольких вариантов прогноза. Выбор наилучшего среди них в качестве ориентира делается с помощью неформализованных критериев.

Методика прогнозирования денежного потока

Общие черты существующих методик:

при расчете притоков и оттоков используются те же модели, что и в анализе движения денежных средств, но некоторые показатели агрегируются;

поскольку большинство показателей трудно спрогнозировать с большой точностью, то при построении планового бюджета движения денежных средств используются лишь основные составляющие потока: объем реализации, доля в выручке наличных расчетов, прогноз кредиторской задолженности;

прогноз делается на какой-то период в разрезе подпериодов.

Этапы методики:

Прогнозирование денежных поступлений по подпериодам;

прогнозирование оттока денежных средств по подпериодам;

расчет чистого денежного потока путем сопоставления денежных поступлений и выплат за подпериод;

определение совокупной потребности в краткосрочном финансировании в разрезе подпериода, по сути, определение размеров краткосрочной банковской ссуды по каждому подпериоду. При расчете рекомендуется принять во внимание остаток денежных средств на расчетном счете, который целесообразно иметь в качестве страхового запаса, а также для возможных непрогнозируемых заранее выгодных инвестиций.

Лекция №10

Концепции определения оптимального остатка денежных средств

Необходимость оптимизации уровня остатка денежных средств

Концепция определения оптимального уровня остатка денежных средств Баумоля

Модель оптимизации остатка денежных средств Миллера-Орра

Необходимость оптимизации уровня остатка денежных средств

С позиции теории инвестирования денежные средства представляют собой один из частных случаев инвестирования в товарно-материальные ценности, поэтому к ним применяют общие требования:

во-первых, необходим запас денежных средств для выполнения текущих расходов;

во-вторых, необходимы определенные денежные средства для непредвиденных расходов;

в-третьих, целесообразно иметь определенную величину свободных денежных средств для обеспечения возможного или прогнозируемого расширения деятельности.

Считается что минимум необходимых денежных активов, для достижения хозяйственной деятельности, можно рассчитать по формуле:

ДАmin=ДАк +

|

ПРДА - ФРДА

|

|

(24)

|

ОДА

|

|

где

|

ДАmin

|

-минимально необходимая потребность в денежных активах для осуществления хозяйственной деятельности

|

|

|

ДАк

|

- остаток денежных активов на конец отчетного периода

|

|

|

ПРДА

|

- планируемый объем платежного оборота по текущим хозяйственным операциям в предстоящем периоде

|

|

|

ФРДА

|

- фактический объем платежного оборота по текущим хозяйственным операциям в отчетном периоде

|

|

|

ОДА

|

- оборачиваемость денежных активов в оборотах в отчет. периоде

|

|

К денежным средствам могут быть применены модели, разработанные в теории управления запасами. Речь в них идет о том, чтобы оценить:

объем денежных средств и их эквивалентов;

какую их долю следует держать на расчетном счете, а какую в виде быстро реализуемых ценных бумаг;

когда и в каком объеме осуществлять взаимную трансформацию денежных средств и быстро реализуемых финансовых активов.

Единого способа определения оптимального остатка денежных средств не существует, компромиссное решение зависит от стратегии управления капиталом.

При агрессивной стратегии, формирования оптимального остатка денежных средств, приоритет – деловая активность, а при консервативной – платежеспособность и финансовая устойчивость.

Концепция определения оптимального уровня остатка денежных средств Баумоля

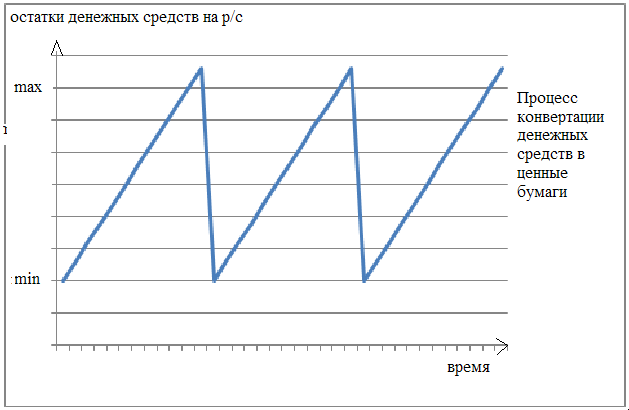

-

|

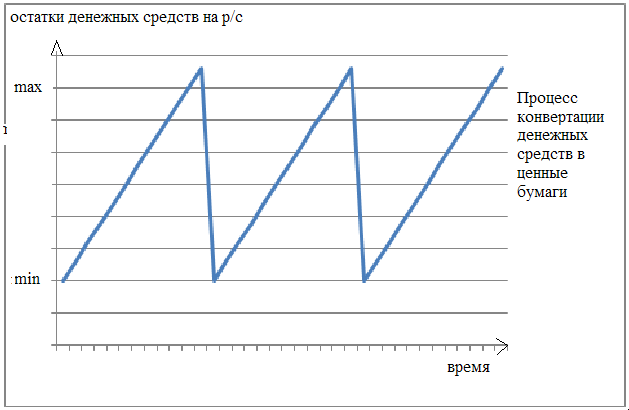

Рис. 1 Модель Баумоля

|

В модели Баумоля предполагается, что предприятие начинает работать имея максимальный и целесообразный для него уровень остатка денежных средств, затем постоянно расходует их в течение определенного периода времени, все поступающие средства от реализации товаров, работ, услуг предприятие инвестирует в ценные бумаги. Как только запас денежных средств истощается, т.е. становится равным нулю или достигает некоторого заданного уровня безопасности, предприятие продает ценные бумаги и тем самым пополняет остатки денежных средств до первоначальной величины.

В соответствии с моделью, минимальный остаток денежных активов принимается нулевым:

Оптимальный он же максимальный объем рассчитывается по формуле:

|

(26)

|

где

|

РК

|

- средняя сумма расходов по обслуживанию одной операции с краткосрочными финансовыми вложениями (расходы по конвертации ЦБ в денежные средства)

|

|

|

ОДА

|

- общий расход денежных активов в предстоящем периоде

|

|

|

СПКФВ

|

- ставка процентов по краткосрочным финансовым вложениям в расчетном периоде

|

|

Средний запас:

Если финансовый менеджер берет на вооружение модель Баумоля, то ему целесообразно придерживаться следующих рекомендаций:

если единовременные расходы по взаимной конвертации денежных средств в ликвидные ценные бумаги велики, то модель рекомендует оставлять большой целевой остаток;

если расходы по хранению денежных средств, принимаемые в размере упущенной выгоды, велики, то модель рекомендует поддерживать небольшой целевой остаток.

Достоинства модели: модель проста и в достаточной степени приемлема для предприятий, денежные расходы которых стабильны и прогнозируемы.

Недостатки модели состоят в том, что она плохо описывает ситуацию возвращения денежных средств из краткосрочных финансовых вложений.

Модель оптимизации остатка денежных средств

Миллера-Орра

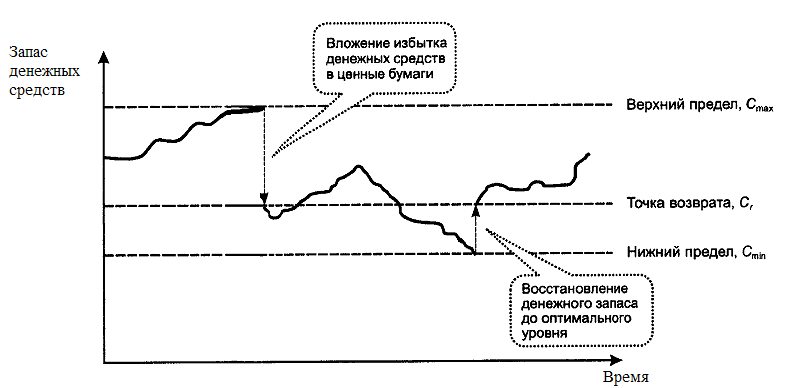

Описание модели: модель помогает предприятию управлять своим денежным запасом, если невозможно с точностью предсказать каждодневный отток или приток денежных средств. Она представляет собой компромисс между простотой и повседневной реальностью.

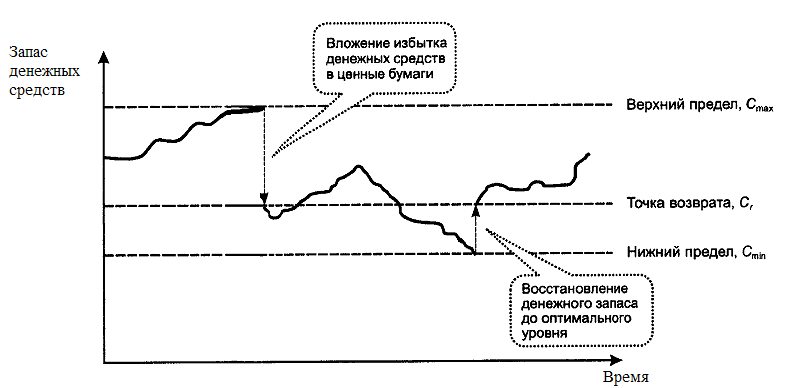

Логика действий финансового менеджера по управлению остатком средств на расчетном счете представлена на рис. 2.

|

Рис. 2 Модель Миллера-Орра

|

Реализация модели осуществляется в несколько этапов.

Устанавливают минимальную величину денежных средств (ДАmin), которую целесообразно постоянно иметь на расчетном счете. Она определяется экспертным путем исходя из средней потребности предприятия в оплате счетов, возможных требований банка, кредиторов и др.

По статистическим данным определяют вариацию ежедневного поступления средств на расчетный счет (ОТ2ДА).

Определяют расходы (СПКФВ)по хранению средств на расчетном счете (обычно их принимают в сумме ставки ежедневного дохода по краткосрочным ценным бумагам, циркулирующим на рынке) и расходы по взаимной трансформации денежных средств и ценных бумаг. Эта величина представляется постоянной; аналогом такого вида расходов, имеющим место в отечественной практике, являются, например, комиссионные, уплачиваемые в пунктах обмена валюты.

Рассчитывают размах вариации остатка денежных средств на расчетном счетепо формуле:

-

|

(28)

|

Рассчитывают верхнюю границу денежных средств на расчетном счете (ДАmax), при превышении которой необходимо часть денежных средств конвертировать в краткосрочные ценные бумаги.

Определяют точку возврата (ТВ) — величину остатка денежных средств на расчетном счете, к которой необходимо вернуться в случае, если фактический остаток средств на расчетном счете выходит за границы интервала(ДАmax;ДАопт)

Лекция № 11

Циклы денежных потоков организации

Совокупный цикл денежного потока предприятия

Цикл денежного потока по текущей деятельности предприятия

Цикл денежного потока по инвестиционной деятельности предприятия

Цикл денежного потока по финансовой деятельности предприятия

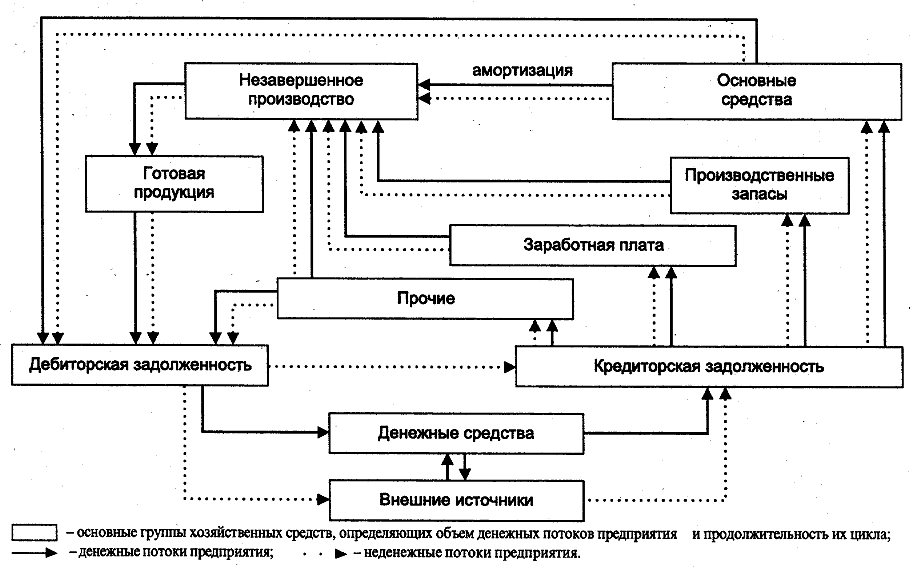

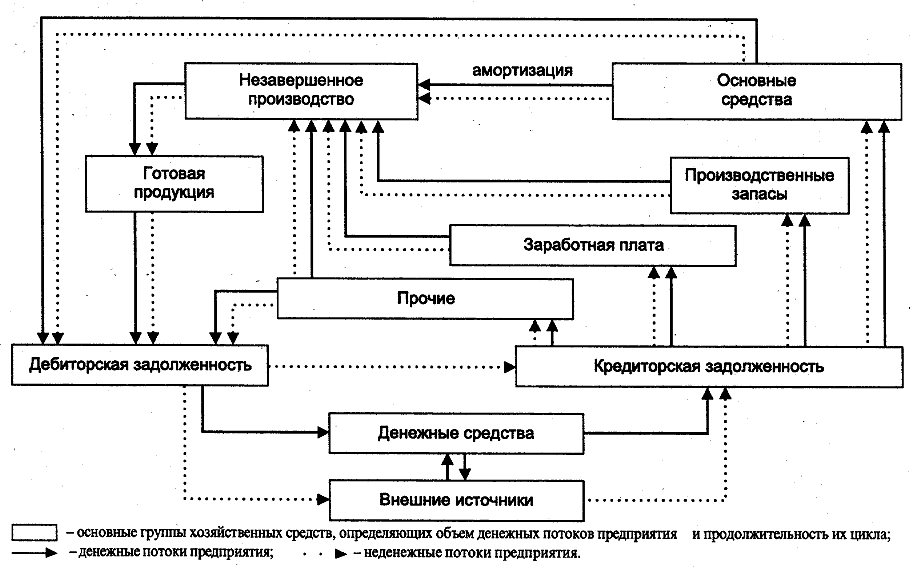

Совокупный цикл денежного потока предприятия

Организация это открытая экономическая система, поэтому внешние источники влияют на объем и соотношение денежных и неденежных потоков. При контроле за движением денежных средств необходимо учитывать, что циклы денежных потоков различных организаций зависят от:

отраслевые особенности;

особенности рынка, на котором работает организация;

экономических условий в стране;

организационно-правовых форм;

целей и политики руководства организации.

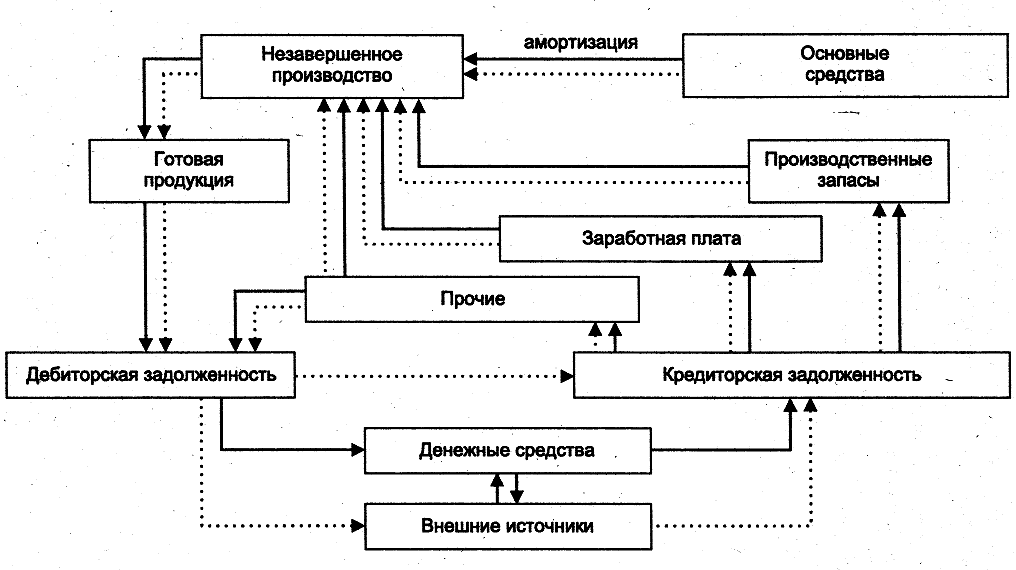

|

Рис. 1 Схема цикла совокупного денежного потока предприятия

|

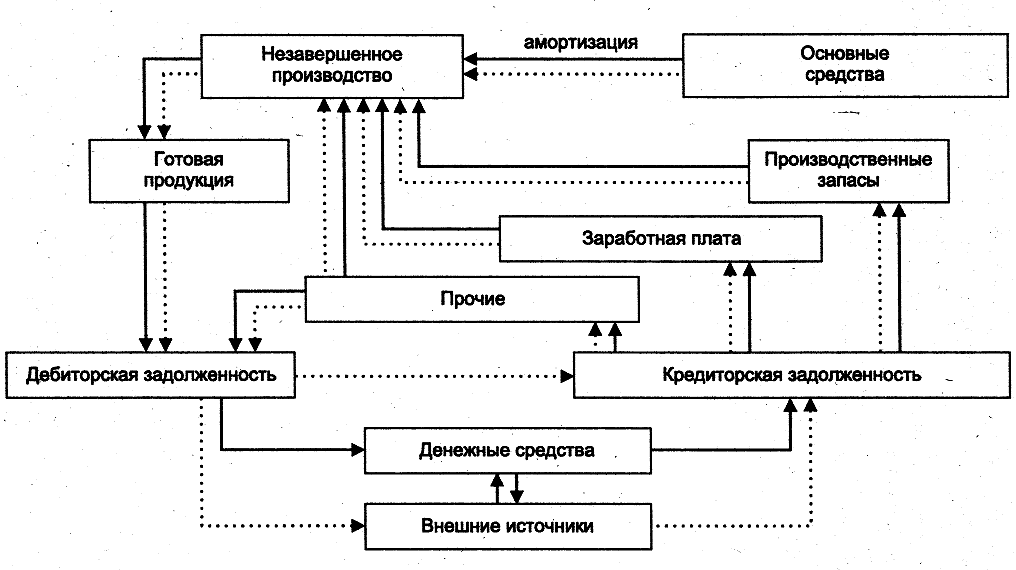

Цикл денежного потока по текущей деятельности предприятия

Этот цикл представляет собой период полного оборота денежных средств, авансированных в оборотные активы начиная с момента погашения кредиторской задолженности за полученное сырье (материалы, полуфабрикаты) и заканчивая инкассацией дебиторской задолженности за поставляемую готовую продукцию, выполнение работ, оказание услуг.

Особенности текущей деятельности, влияющие на характер формирования денежного потока:

Текущая деятельность – главный компонент хозяйственной деятельности, поэтому поток по ней должен иметь больший удельный вес в совокупном;

Текущая деятельность зависит от отраслевых особенностей, поэтому циклы разных предприятий могут сильно отличаться, операции по текущей деятельности регулярны соответственно и потоки по ней постоянны;

Текущая деятельность ориентирована на товарные рынки, поэтому изделия запасов готовой продукции или производственных запасов изменяет потоки;

Текущей деятельности, а следовательно ее денежному потоку присущи операционные риски, которые могут нарушить денежные циклы.

|

Рис. 2 Схема цикла денежного потока текущей деятельности предприятия

|

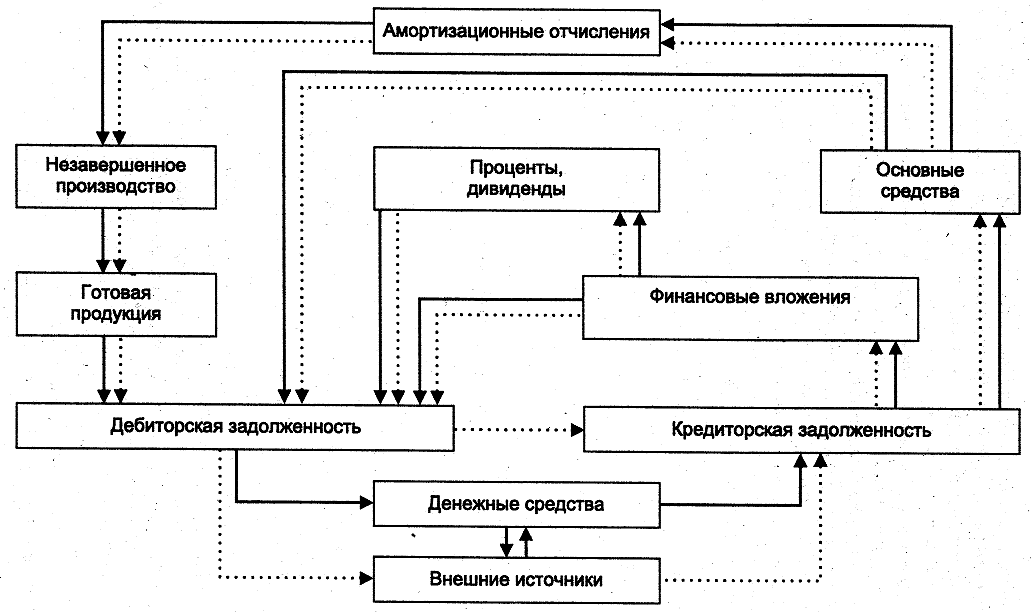

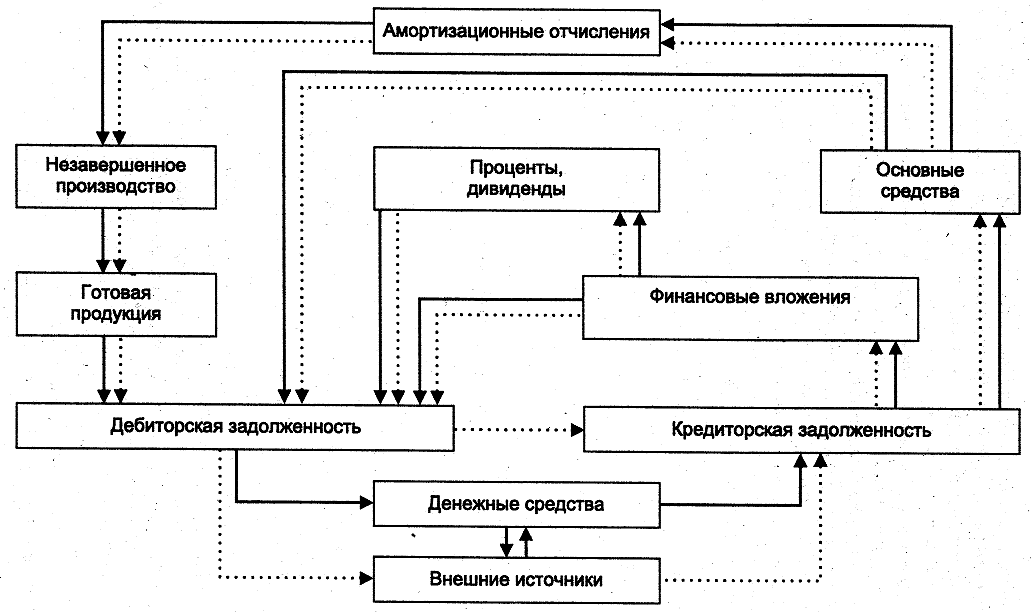

Цикл денежного потока по инвестиционной деятельности предприятия

Инвестиционная деятельность - это деятельность организации связанная с формирование внеоборотных активов и осуществлением финансовых вложений.

|

Рис. 3 Схема цикла денежного потока инвестиционной деятельности предприятия

|

Цикл денежного потока по инвестиционной деятельности представляет собой период времени, в течение которого денежные средства вложенные во внеоборотные активы или принявшие форму финансовых вложений, возвращающиеся в организацию в виде накопленной амортизации, дивидендов или выручки от реализации, соответствующих активов.

На характер денежных потоков по инвестиционной деятельности влияют следующие особенности:

У предприятий с устойчивым финансовым положение денежные потоки по инвестиционной деятельности определяются темпами развития текущей деятельности;

Циклы денежных потоков по инвестиционной деятельности как правило идентичны т.к. сама инвестиционная деятельность мало зависит от отраслевых особенностей;

Приток значительно отдален от оттока, т.е. цикл имеет большую продолжительность;

Инвестиционная деятельность имеет различные формы: приобретения, строительство, финансовые вложения – что затрудняет четкое схематическое представление ее цикла;

Инвестиционная деятельность тесно связана с товарными и финансовыми рынками, поэтому рост цен и процентов на них приводит к росту оттока;

Финансовые риски от инвестиционной деятельности имеют большую вероятность возникновения, чем операционные.

|

Скачать 13.66 Mb.

Скачать 13.66 Mb.