мбб. Объясните понятия Интернационализация банковского капитала и интернационализация национальных банковских систем. Что такое локальная и консолидированная банковская статистика

Скачать 1.61 Mb. Скачать 1.61 Mb.

|

|

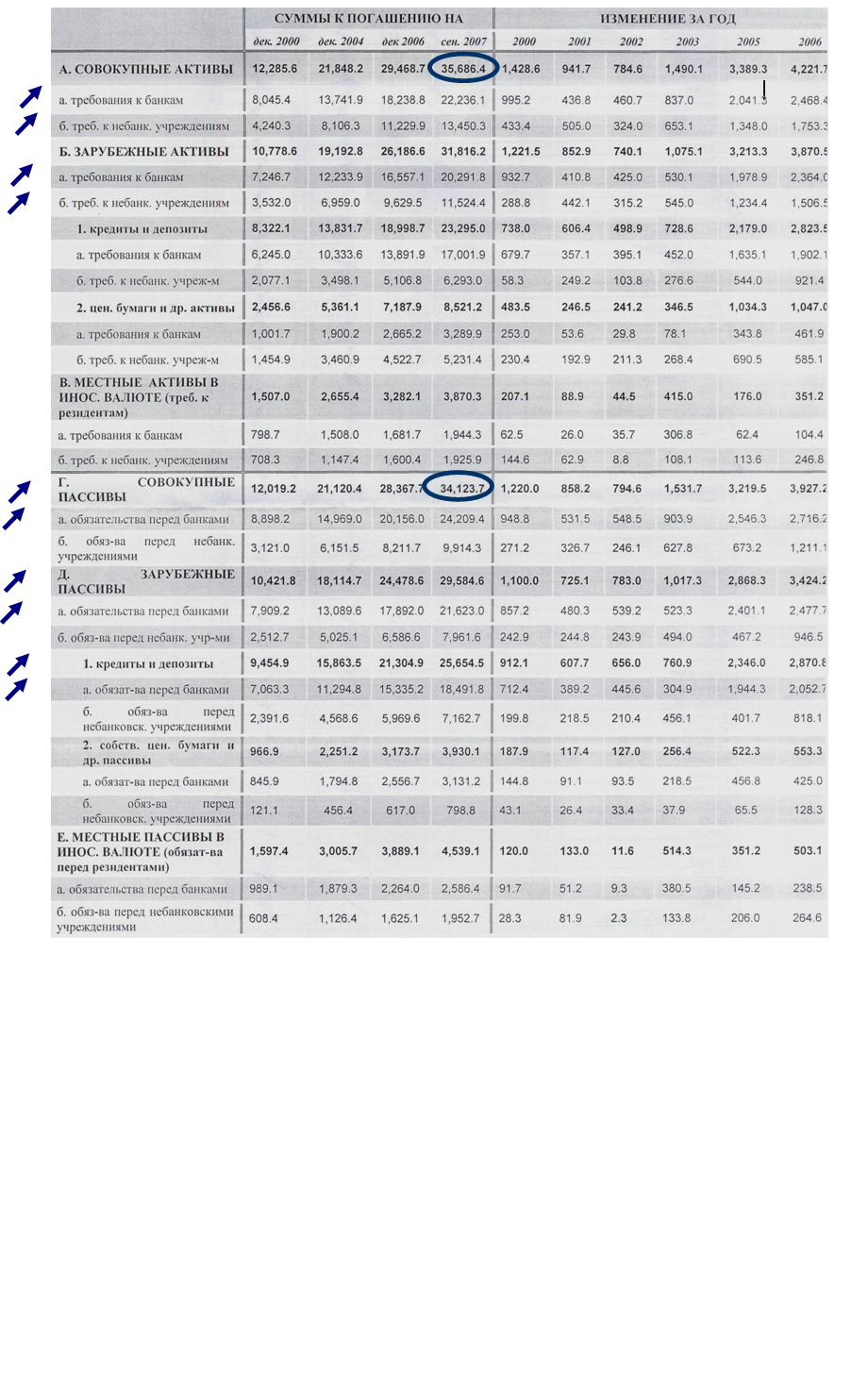

Каковы совокупный объем и структура международных активов и пассивов банков? Что придает активам и пассивам банка международный характер? В настоящее время деятельность банков сильно интернационализирована. Зачастую, они могут принимать депозиты на одном континенте, а кредиты выдавать на другом. При этом банк будет размещать свои средства на третьем. Естественно при этом активы и пассивы становятся международными. Стрелочками обозначен наибольший рост. Таблица говорит сама за себя.

Рост активов и пассивов ТНБ можно объяснить несколькими причинами. Либерализация финансовых рынков дала возможность дальнейшего расширения присутствия ТНБ на национальных рынках стран, банки смогли оказывать множество новых, ранее запрещенных видов услуг на новых принципах. Не последнюю роль в росте собственных и привлеченных капиталов сыграла секъюритизация. В результате последней множество долговых обязательств стали оформляться банками в виде ценных бумаг и перепродаваться на фондовых биржах. Секъюритизация стала также одной из причин ипотечного кризиса в США в 2006-2007 годах. Банковские или финансовые кризисы по существу являются кризисами платежеспособности как в банковской системе, так и в системе реальной экономики. Такие кризисы платежеспособности зачастую сопровождаются вспышками общей паники, которая охватывает и вкладчиков, стремящихся снять свои денежные средства с банковских счетов, что влечет за собой массовое изъятие банковских депозитов. Многие страны ОЭСР (Организации экономического сотрудничества и развития) пережили времена, когда банки несли серьезные потери по займам, что, однако, не ставило под угрозу общую платежеспособность системы. Подобные случаи не следует путать с действительными банковскими кризисами, ставящими под угрозу платежеспособность финансовой системы. Банковский кризис США. Особенностью рынка недвижимости в США, послужившей началу кризиса, стала всё разрастающаяся и удешевляющаяся система выдачи ипотечных кредитов. Для повышения прибыльности была придумана так называемая суб-стандартная ипотека. Банки стали выдавать кредиты под высокие проценты, но очень рискованным клиентам без кредитной истории или с еще какой-нибудь проблемой. Такие кредиты могут быть прибыльными, но, к сожалению, риски были оценены неправильно. Банки рассчитывали, что если часть из заемщиков и обанкротятся, то хотя бы остальные заплатят высокие проценты. Вероятность того, что банкротами сразу станут все клиенты выглядела не очень высокой. Как оказалось, это совсем не так. При этом банки, ведомые тенденцией секьюритизации, начали выкупать у обычных банков те самые суб-стандартные долги. Дальше несколько таких долгов (например, 100) паковались вместе в один новый финансовый инструмент CDO (Collateralized Debt Obligations). С помощью CDO банкиры решили превратить очень рискованные ипотечные долги в надежные ценные бумаги. CDO стали составлять из нескольких “траншей”. Каждый из траншей представляет из себя определенную ценную бумагу наподобие облигации с купонной выплатой. Младшие транши получают свою выплату только если все долги вернутся, средние, если обанкротится, например, не больше 30% должников, а старшие транши - если не больше 50%. Как было сказано выше, вероятность того, что обанкротятся сразу все считалась очень низкой, и поэтому старшие транши стали считаться очень надежными и получили высокие рейтинги. Младшие транши банки обычно продавали спекулянтам, средние тоже инвесторам, а значительную часть старших оставляли себе, считая их безопасными. Маленькие банки, имея возможность перепродавать долги практически без ограничений, банки стали выдавать их еще больше. Постепенно они начали снижать свои стандарты, ведь все равно риск несет кто-то другой. Неудивительно, что рассчитанные финансистами вероятности очень скоро перестали согласовываться с реальностью. В итоге банкротств оказалось намного больше, чем можно было ожидать. Массовые банкротства повлекли за собой общий кризис ликвидности доллара. И без того ослабленную американскую валюту пришлось поддерживать искусственно центральным банкам различных стран – для поддержания ликвидности основного резервного средства ЦБ стран начали скупать доллары. ФРС США несколько раз объявляла о снижении учетной ставки. Таким образом макроэкономическая ситуация постепенно нормализовалась. Если же рассмотреть последствия кризиса с позиции микроэкономики, - а именно каким образом он сказался на ТНБ, то здесь можно наблюдать существенную потерю активов ввиду перевода множества активных обязательств в категорию забалансовых безнадежных. Снижение активов в свою очередь повлекло за собой уменьшение возможностей банков по предоставлению кредитов.

Международные банки оказывают следующие услуги:

Доля депозитов и кредитов в балансах международных банков сокращается на 0,5-1% в год и составляет сейчас 63% (в 2001 году была 67%). На сентябрь 2001 года по данным БМР совокупные активы составляют 35,7 трлн. долл., из них кредиты и депозиты - 23,3 трлн. долл. Именно межбанковский рынок - это основная сфера деятельности международных банков. лишь треть кредитно-депозитных операций приходится на корпорации, правительства и частных лиц. В международных банковских операциях доминируют кредиты и депозиты. Существует два вида статистики - в зависимости от месторасположения (локальная) и в зависимости от "национальности" капитала (консолидированный). Локальную статистику БМР ведет с 70-х годов, а консолидированную - с 2000. Больше всего депозитов и кредитов было выдано в Британии (локальная статистика), при этом они обошли банки США почти в 2 раза. Но если учитывать национальную принадлежность, на первом месте банки с американским капиталом. Это означает, что Британия является наиболее предпочтительным местом регистрации международных банков и более важным, чем США. Международная банковская активность проявилась в 60-х годах ХХ столетия. В это время появились так называемые евровалюты - валюты, вышедшие за национальные границы. Именно Британия первой разрешила открывать депозиты в иностранной валюте. Оказалось, что резервные требования в Британии стали меньше, чем в США. При этом стало нарастать количество т.н. евродолларовых депозитов самих США, СССР и нефтедобывающих стран в Британии. В 1977 году 47% всех нефтедолларовых доходов стран ОПЕК (100% = 300 млрд. долл.) осело в британских банках. Нефтяные доходы не стран ОПЕК были равномерно распределены между разными странами. В 2005 году доля нефтедолларовых активов стран-членов ОПЕК снизилась до 45%. В странах размещения филиалов и дочерних структур международных банков доля доллара составляет 11,7%; 67,8% - евро. За последние 30 лет трансграничные активы международных банков выросли в 50 раз: с 700 млрд. долл. в 1977, до 35 трлн. долл. в 2007. По отношению у мировому ВВП: в 80-м году активы составляли 10% мирового ВВП; в конце 90-х - 28%. в 2006 - 48% мирового ВВП. При этом рост капитализации фондового рынка опережает капитализацию международных банков.

См. учебник кафедры – раздел по капиталу

Кредит предполагает передачу заемщику (юридическому или физическому лицу) банком на основании специального письменного договора исключительно денежных средств (собственных средств банка и/или заемных) на определенный в таком договоре срок на условиях возвратности и платности в денежной же форме, подконтрольности, а также, как правило, целевого использования и обеспеченности. В международных банковских кредитах большую долю занимают синдицированные кредиты, которые выдаются синдикатами банков. По типам заемщиков выделяются ссуды, выдаваемые коммерческим и промышленным организациям, кредитно-финансовым учреждениям, мелким предпринимателям, физическим лицам, некоммерческим организациям, правительству, местным органам власти и т. п. При этом стоит отметить, что, как правило, в кредитном портфеле банка преобладают кредиты коммерческим и промышленным компаниям и физическим лицам. Говоря о России, стоит отметить, что потребительское кредитование (кредиты населению) не нашло широкого применения; Основанная цель синдикации – снижение кредитного риска – невозврата кредита и неуплаты процентов. Выдаются на сумму от 100$ до 100 млрд. $ и больше. Ежегодно международные банки выдают синдицированных кредитов на сумму более 2 трлн. $. В 2007г. – 2,1трлн.$. Виды синдицированных кредитов международных банков.

Заёмщики привлекаются в виде синдикатных кредиторов. В 2007 – 777 млрд$ - США. ВБ – 156 Франция – 121 РФ – 62, 7 млрд ЦБ – доля операций постоянно увеличивается на 0,5 – 1%. Группа банковских рисков, связанных с вероятностью невозврата основной суммы кредита, процентов по нему или невозможностью в случае невозврата реализации залога в необходимом объеме. Основные виды рисков:

Основные методы защиты от Р. к. - анализ деловой репутации заемщика и его кредитной истории; компенсация потерь, возникших вследствие наступления неблагоприятных обстоятельств; передача риска другим; диверсификация; введение ограничений на проведение рисковых операций; установление лимита кредитования на одного заемщика. Срок кредита - время, на которое выдается кредит. Различают: полный срок кредита, срок использования кредита, льготный период, срок погашения кредита. Долгосрочный кредит - кредит, предоставляемый на срок свыше года и используемый в основном в качестве инвестиционного капитала. Краткосрочный кредит - кредит, выдаваемый на срок до одного года, предназначенный для формирования оборотных средств предприятий и фирм. Срочный кредит - банковский кредит, обычно с плавающей процентной ставкой, срок погашения которого составляет от 2 до 10 лет и погашение происходит по заранее составленному графику. Среднесрочный кредит - кредит со сроком погашения от 3 до 5 лет. Типы сроков кредита:

Процентная ставка - плата за кредит в процентном выражении к сумме кредита в расчете на определенный период времени: год, месяц и т.д. Цена кредита - денежное выражение оплаты предоставленного кредита. Зависит от уровня процентной ставки, установленной кредитором за его пользование. Цена кредита связана с принципом платности или возмездности кредитных отношений. Выделяют банковские кредиты с рыночной процентной ставкой, повышенной ставкой, льготной ставкой. Рыночная цена кредита складывается на рынке на данный момент исходя из спроса и предложения по различным видам кредита. В периоды инфляции она весьма подвижна и имеет тенденцию к повышению. Цена кредита повышенная, как правило, возникает в условиях значительных рисков кредитования заемщиков (нарушение условий кредитования, предусмотренных в договоре, ожидание повышения стоимости кредитных ресурсов и др.). Льготная цена кредита используется при дифференцированном подходе к заемщикам.

Вкладные (депозитные) операции банка – это часть его пассивных операций, результатом проведения которых должно явиться увеличение (как минимум – недопущение уменьшения) той части привлеченных средств банка, которая формируется за счет добровольного размещения у него клиентами (ФЛ и ЮЛ), а также другими кредитными организациями своих временно свободных денег на согласованных сторонами условиях именно в качестве банковского вклада или депозита. Конкретно к данным операциям принято относить:

В круг депозитных операций не включаются те пассивные операции банка, результатами проведения которых являются:

Вклад ЮЛ именуется банковским депозитом. Доля депозитов и кредитов в балансах международных банков сокращается на 0,5-1% в год и составляет сейчас 63% (в 2001 году была 67%). На сентябрь 2001 года по данным БМР совокупные активы составляют 35,7 трлн. долл., из них кредиты и депозиты - 23,3 трлн. долл. Именно межбанковский рынок - это основная сфера деятельности международных банков, лишь треть кредитно-депозитных операций приходится на корпорации, правительства и частных лиц.

Доля таких операций в балансе международных банков постоянно растёт на 0,5-1% в год. Рассмотрим операции международных банков с государственными долговыми бумагами: привлекаются такие бумаги для облагораживания структуры баланса - это самый надежный вид активов. По методологии расчётов нормативов международных банков коэффициент риска по таким ценным бумагам составляет 0. Величина госдолга США - 5 трлн. долл., Еврозона - 4 трлн. долл. Международные банки вслед за центральными таким образом формируют свои резервы. У международных банков сконцентрировано до 30% правительств Еврозоны, Японии, Британии и США - т.е. почти 2 трлн. долл. Гораздо охотнее банки вкладывают в бумаги еврозоны (до 50%), у США и Японии - менее 20%. Японские и Швейцарские банки являются лидерами по приобретению таких бумаг. На них приходится 60% приобретений таких бумаг.

Валютная позиция - остатки средств в иностранных валютах, которые формируют активы и пассивы (с учетом внебалансовых требований и обязательств по незавершенным операциям) в соответствующих валютах и создают в связи с этим риск получения дополнительных доходов или расходов при изменении обменных курсов валют. Открытая валютная позиция - разница остатков средств в иностранных валютах, которые формируют количественно не совпадающие активы и пассивы, отражающие требования получить и обязательства поставить средства в данных валютах как завершенные расчетами в настоящем (т.е. на отчетную дату), так и истекающие в будущем (т.е. после отчетной даты). |