Выпускная квалификационная работа. Страхова_ВКР. Оценка современного состояния и развития ипотечного кредитования

Скачать 2.96 Mb. Скачать 2.96 Mb.

|

Рисунок 3. Общее количество акционеров Существующий в ПАО «Азиатско-Тихоокеанский Банк» наблюдательный совет, является органом коллегиального управления банка. Основные задачи наблюдательного совета – стратегическое управление банком, определение главных принципов и подходов для организации системы корпоративного управления, а также осуществление внутреннего контроля, управление банковскими рисками и контроль над деятельностью исполнительных органов в банке. Всего в Наблюдательный совет входят 14 директоров. Из них четыре директора являются неисполнительными, два исполнительными и шесть независимых директоров. Помимо этого, в совете присутствуют два заместителя председателя. ПАО «Азиатско-Тихоокеанский Банк» является универсальным банком и входит в число системообразующих банков, поэтому основными видами деятельности банка являются: 1. Для физических лиц: выдача кредитов, открытие и ведение счетов, привлечение денежных средств во вклады, предоставление банковских услуг в режиме онлайн-услуг, осуществление денежных переводов, операции с драгоценными металлами и монетами, инвестиционные операции с ценными бумагами, предоставление в аренду сейфов, осуществление сделок с иностранной валютой и др. 2. Для малого и среднего бизнеса банк осуществляет такие виды операций, как: выдача кредитов, инвестиционные операции с ценными бумагами, рассчетно-кассовое обслуживание, операции, связанные с банковскими картами и зарплатными проектами, документарные операции, инкассирование, операции связанные с драгоценными металлами и монетами, оказание консультационных услуг для предпринимателей, лизинговые услуги, а также услуги с хранением денежных средств и аренде сейфов. 3. Корпоративным клиентам банк предлагает такие банковские услуги, как: выдача кредитов, рассчетно-кассовое обслуживание, инвестиционные операции с ценными бумагами, операции с иностранной валютой, операции с банковскими картами и зарплатными проектами, предоставление в аренду сейфов, хеджирование валютных рисков, инкассирование, операции с драгоценными металлами монетами, документарные и консультационные операции, лизинг, торговое финансирование и др. 4. Для финансовых организаций, банк предоставляет такие услуги, как инвестиционные операции с ценными бумагами, документарные и консультационные услуги, предоставление депозитных операций, операции, связанные с драгоценными металлами и монетами, хеджирование валютных рисков, операции под ликвидное обеспечение, инкассацию, конверсионные операции, торговое финансирование, корреспондентские отношения и многие другие. Как показывает статистика, основным банковским продуктом для российских граждан является кредитование. Среди кредитных продуктов большое внимание ПАО «Азиатско-Тихоокеанский Банк» отводит такому виду кредитования, как ипотечное кредитование. Повышенное внимание к ипотечному кредитованию вызвано постоянным спросом у населения на данную банковскую услугу, а также поддержкой со стороны государства некоторых ипотечных программ банка. Востребованность кредитных банковских продуктов в ПАО «Азиатско-Тихоокеанский Банк» подтолкнуло руководство банка создать специализированные отделы, которые занимаются конкретными видами банковских услуг. Одним из таких отделов является ипотечный отдел, который организует работу с населением и занимается выдачей ипотечных кредитов. В ПАО «Азиатско-Тихоокеанский Банк» отдел ипотечного кредитования представлен как структурное подразделение, которое расположено на основе обычного отделения банка. К функциям работников данного отдела относятся обработка заявок по ипотечным кредитам, а также принятие соответствующих решений по поводу выдачи кредитов, с учетом полученных результатов, на основе проведенного анализа множества различных факторов. Выбор значимости факторов для принятия решений банк выбирает самостоятельно. Клиенты банка, решившие оформить ипотечный кредит, посещая отделение банка, взаимодействуют с менеджерами, которое прошли специальное обучение в этой отрасли. Помимо этого, работники ипотечного отдела банка имеют свои определенные функции. Так как оформление и выдача ипотечного кредита отличается от других видов кредитов, то у специалистов данного отдела присутствуют дополнительные функциональные особенности. При оформлении ипотечных кредитов банк в какой-то мере осуществляет сопровождение сделки купли – продажи. Для снижения собственных рисков, а также для того, чтобы сделка состоялась с положительным результатом, банк проверяет юридическую чистоту будущей ипотечной недвижимости и добросовестность продавцов. Только при таких условиях, ПАО «Азиатско-Тихоокеанский Банк» выдает ипотечные кредиты и страхует собственные денежные средства от неправомерных действий продавцов недвижимости, либо от иных третьих лиц. Поэтому каждый работник ипотечного отдела банка несет большую ответственность за совершение сделок купли-продажи и оформлению ипотечных кредитов в целом. 2.2. Анализ финансового состояния ПАО «Азиатско-Тихоокеанский Банк» К ключевым финансовым показателям в ПАО «Азиатско-Тихоокеанский Банк» в период с 2017 по 2019 гг. можно отнести такие показатели как чистая прибыль банка, рентабельность капитала, активы и операционный доход до резервов, а также прибыль на 1 акцию. Представим данные за 3 последних года в таблице 5. Таблица 5. Основные финансовые результаты ПАО «Азиатско-Тихоокеанский Банк» за 2017-2019гг.в млн. руб. [35]

Из приведенных выше данных видно, что ключевые финансовые показатели в период с 2017 по 2019 гг. существенно увеличились. Так, чистая прибыль в 2019 возросла в 1, 22 раза по сравнению с 2017 годом, и составила 915 млн. руб. В 2018 году этот показатель составлял 832 млн. руб. Несмотря на увеличение основных финансовых показателей, рентабельность капитала за период с 2017 года по 2019 год постепенно снижается (с 24,2% в 2017 году до 22,2% в 2019 году). Данный показатель характеризует, какое количество прибыли получает банк на каждый вложенный рубль акционерного капитала. Снижение рентабельности капитала за 3 года составило 2%, но несмотря на это, у банка достаточно высокий данный показатель. Это свидетельствует о том, что банк имеет большую клиентскую базу, а также эффективно привлекает и размещает ресурсы. Активы банка к концу 2019 года составили 27584,1 млн. руб., что на 1,03% или на 684,25 млн. руб. больше, чем в предыдущем году и на 1,09% или 2215,1 млн. руб. больше по сравнению с 2017 годом. Основным фактором увеличения активов является рост объема вложений в финансовые активы, которые оценены по справедливой стоимости. Увеличение активов положительно сказывается на деятельности банка, так как это свидетельствует об увеличении финансово-кредитной деятельности, а это в свою очередь, говорит о том, что банк о стабильности и правильно выбранной стратегии развития. Операционный доход до резервов в период с 2017 года до 2018 года росли. Так, в 2017 году доход составил 1 790,3 млн. руб., а в 2018 году – 1936,3 млн. руб. Но к концу 2019 года данный показатель сократился на 216,2 млн. руб.. и составил 1720, млн. руб. Это свидетельствует о том, что доходы банка превышают его расходы на 1720,1 млн. руб. Прибыль на 1 акцию в 2019 году составила 41,8 руб. В предыдущие 2 года значения данного показателя составляли 34,6 и 38,2 рубля соответственно. Прибыль на 1 акцию является одним из ключевых показателей при определении инвестиционной привлекательности банка. Так как данный показатель за 3 анализируемых года постоянно увеличивается, то можно сделать вывод о том, что ПАО «Азиатско-Тихоокеанский Банк» является привлекательным для инвесторов. Таким образом, ПАО «Азиатско-Тихоокеанский Банк» имеет достаточно хорошее финансовое положение в отрасли, все финансовые показатели находятся в норме и имеют положительную тенденцию к росту. Банк имеет развитую клиентскую базу и правильно выбранную стратегию развития, которая положительно сказывается на деятельности банка. ПАО «Азиатско-Тихоокеанский Банк» обладает объемным кредитным портфелем. В качестве заемщиков в банке выступают все категории клиентов: юридические и физические лица, индивидуальные предприниматели, другие банковские учреждения. Приведем данные о структуре кредитного портфеля банка в разрезе категорий заемщиков по состоянию на последние три отчетные даты. Структура кредитного портфеля ПАО «Азиатско-Тихоокеанский Банк» представлена в таблице 6. Таблица 6. Кредитный портфель в разрезе категорий заемщиков (млн. руб.)

Как видно из данных, приведенных в таблице, основным заемщиком в ПАО «Азиатско-Тихоокеанский Банк» выступают юридические лица, второй по величине сегмент – граждане. Кредитование является срочной операцией, которая к тому же в большей степени осуществляется за счет привлеченным банком средств (банковских вкладов). Т.е. анализ портфеля обязательно требует учет в разрезе сроков предоставленных кредитов. Данные об анализе (без учета сформированных резервов по кредитам) можно увидеть в таблице 7. Таблица 7. Кредитный портфель в разрезе сроков предоставления (млн. руб.)

Как видно из таблицы, что наибольшая доля кредитов, размещенных банкам, предоставлена на срок, превышающий три года, т.е. в большей части кредиты предоставляются долгосрочные. Также обращает на себя внимание самый последний пункт в таблице – просроченные кредиты. Они представляют из себя такую задолженность, которая не была погашена заемщиками в срок. В свою очередь просроченные кредиты также делятся по срокам (периоду от даты, когда должен был быть совершен платеж до даты, на которую происходит анализ портфеля), что позволяет банку принимать решения в части мер, направленных на возмещение подобной задолженности. Если рассчитать удельный вес просроченной задолженности в совокупной массе кредитов, то мы получим, что по итогам 2017 года доля просроченной задолженности составляла 2,41%, в 2018 году – 2,57%, а к началу 2019 года – 2,25%., т.е. уровень просроченной задолженности невелик, а также просматривается некоторая тенденция к его снижению. Все банки при анализе кредитного портфеля используют структурирование по категориям качества задолженности, при чем первая категория консолидирует наиболее качественные кредиты с великолепным обслуживанием и минимальным уровнем риска, а в последнюю обычно относятся самые проблемные и безнадежные ссуды. Приведем структуру кредитного портфеля в разрезе категорий качества ссуд без учета резервов на возможные потери (таблица 8) [36]. Как видно из таблицы 8, что большая часть кредитов, предоставленных банком, относится к высшим категориям качества – 1 и 2, однако ссудная задолженность с низкими категориями качества в банке тоже присутствует, что касается всех категорий заемщиков. Таблица 8. Кредитный портфель в разрезе категорий качества (млн. руб.)

Продолжение таблицы 8

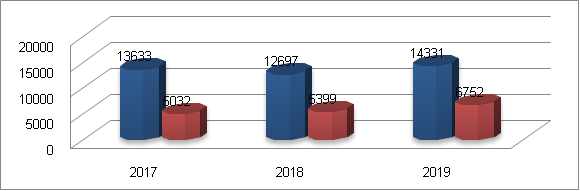

Объем выданных кредитов в период с 2017 по 2019 гг. представлен на рисунке 4. в млн. руб.  Рисунок4. Объем выданных кредитов в период с 2017 по 2019 гг. в млн. руб. Рисунок 4 показывает, что кредиты корпоративным клиентам существенно превалируют над кредитами частным клиентам. Так, в 2017 году объем выданных кредитов корпоративным клиентам составил 13633 млн. руб., что в 2,7 раз больше выданных кредитов частным клиентам (5032млн. руб.). В 2018 году данный разрыв составил 2,4 раза (12697 млн. руб. против 5399 млн. руб.). В 2019 году структура не изменилась. В целом, в 2019 году совокупный кредитный портфель вырос на 12 %, показав прирост и в корпоративном, и в розничном сегментах. Кредиты корпоративным клиентам начиная с 2017 года постепенно снижались, однако в 2019 году объем кредитов составил 14331 млн. руб., что больше на 1634млн. руб. аналогичных показателей в 2018 году. Кредиты частных клиентов начиная с 2016 года постепенно росли. Так в 2017 году объем выданных кредитов составил 5032 млн. руб., в 2018 году-5399млн. руб., а уже в 2019 году эти показатели увеличились на 1353млн. руб. (1,25%) и составили 6752млн. руб. ПАО «Азиатско-Тихоокеанский Банк» услуг предлагает своим клиентам широкий выбор кредитов на разные цели. В кредитный портфель банка относятся такие кредиты как ипотечное кредитование, на потребительские цели, включая кредитные карты, автокредиты и прочие [39]. Розничные кредиты занимают около 30% кредитного портфеля. Структуру кредитного портфеля банка в период с 2017 по 2019 гг. можно представить в таблице 9. Как видно из таблицы, на протяжении анализируемого периода происходит постоянный рост кредитного портфеля банка. В 2017 году объем выданных кредитов составлял 5399 млн. руб., к 2018 году этот показатель увеличился в 1,4 раза и составил 6752 млн. руб., а уже к 2019 году значение данного показателя составило 7884 млн. руб. Таблица 9. Розничный кредитный портфель ПАО «Азиатско-Тихоокеанский Банк» России, млн. руб. [35]

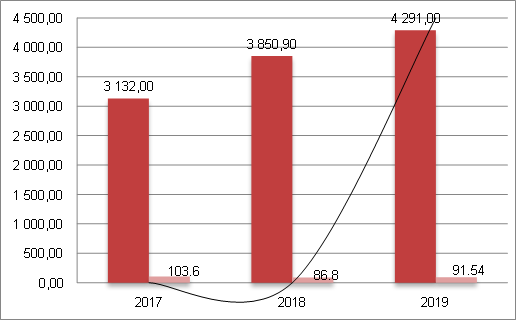

Потребительские кредиты, как и кредитные карты, в период с 2017 по 2019 гг. имеют тенденцию к постоянному росту. Потребительские кредиты в 2017 году составляли 1575 млн. руб. К 2018 году количество выданных кредитов существенно увеличилось и объем составил 2113 млн. руб. А уже к 2019 году объем возрос на 26% и составил 2658 млн. руб. Кредитные карты и овердрафты в 2017 году находились на уровне 57 2млн. руб. Однако к 2018 году объем вырос на 15% и составил 658 млн. руб. К 2019 году объем выданных кредитных карт вырос на 136 млн. руб. и составил 794 млн. руб. Автокредиты являются наименее востребованным банковским продуктом. Объем выданных автокредитов за анализируемый период находился в пределах 120-140 млн. руб., однако, как и другие кредитные продукты банка, автокредиты увеличиваются с каждым годом. Жилищные кредиты являются приоритетным продуктом среди розничного кредитного портфеля банка. К концу 2017 года выданные ипотечные кредиты составили 3132 млн. руб. За 2018 год банк нарастил объемы ипотечных кредитов и выдал ипотеки на 3851 млн. руб., что на 719 млн. руб. больше по сравнению с предыдущим годом. К 2019 году ПАО «Азиатско-Тихоокеанский Банк» увеличил объем выданных жилищных кредитов почти на 11% (4291 млн. руб.). Можно выделить ряд факторов, которые повлекли за собой увеличение количества выданных ипотечных кредитов. Так, например, в 2018 году увеличилась ценовая активность банка, повлекшая за собой увеличения количества клиентов. Также в банке произошло улучшение условий кредитования для разных категорий заемщиков, таких как молодые семьи и семьи, имеющие два и боле ребенка, заемщики, приобретающие жилье у партнеров банка, а также, заемщики, приобретающие гараж или машино-место. Следующим фактором является улучшение внутренней работы ипотечного отдела. Банк с 2018 года активно практиковать оформление сервиса безопасных расчетов прямо в офисе застройщика, что также повлекло увеличение клиентской базы, а данный сервис стали использовать более 250 застройщиков. Помимо этого, появилась возможность проводить неипотечные сделки в сети центров ипотечного кредитования, а также появился такой вид ипотечных программ как «Рефинансирование под залог недвижимости», которое возможно оформить за одно посещение отделения банка. Кроме программы, связанной с рефинансированием, ПАО «Азиатско-Тихоокеанский Банк» предлагает своим клиентам такой кредитный продукт, как — «ипотеку для нежилых объектов, включая гаражи, кладовые и машино-места». Помимо всего вышесказанного, ПАО «Азиатско-Тихоокеанский Банк» постоянно автоматизирует процессы, делая получение ипотечного кредита в более короткие сроки и с минимальными требованиями к заемщикам. Также автоматизации подверглись такие процессы, как аккредитация Агентств недвижимости, регистрация оценочных компаний, загрузка реестров по страхованию залога от всех аккредитованных страховых компаний. Все изменения отразились на объемах выданных жилищных кредитов, а увеличения данных объемов свидетельствует о том, что изменения сказались в лучшую сторону для деятельности банка. На рисунке 5 представлена структура розничного кредитного портфеля ПАО «Азиатско-Тихоокеанский Банк» в 2019 году.  Рисунок 5. Структура розничного кредитного портфеля ПАО «Азиатско-Тихоокеанский Банк» в 2019 году, в % Из рисунка5 видно, что наибольший удельный вес в структуре розничного кредитного портфеля приходится на ипотечные кредиты – 54,43%. Следующим кредитным продуктом является – 33,71%. На кредитные карты и овердрафты отводится 10,07%, а на автокредиты лишь 1,79%. ПАО «Азиатско-Тихоокеанский Банк» имеет в своем портфеле долю просроченных жилищных кредитов. Анализ возвратности предоставленных ипотечных кредитов в период с 2017 по 2019 гг. в млн. руб. представлен в таблице 11. Таблица 11. Анализ возвратности предоставленных ипотечных кредитов в период с 2017 по 2019 гг. в млн. руб. [36]

Как показывает таблица 11, за 2017 год непросроченные ссуды занимали около 96,7% от всех выданных жилищных кредитов за год. Ссуды с задержкой платежа на срок от 1 до 90 дней занимают примерно 1,5% или 45,5 млн. руб., а на ссуды с задержкой платежа на срок свыше 90 дней приходится 58,1 млн. руб. или 1,9%. Общая задолженность физических лиц по жилищным кредитам на 01.01.2019 год составила 86,8 млн. руб. или 2,2%. Ссуды с задержкой платежа на срок свыше 90 дней превышают задолженность по ссудам с задержкой платежа на срок от 1 до 90 дней на 13 млн. руб. В 2019 году общая задолженность снизилась до 2,18% и составила 93,54 млн. руб. Непросроченные ссуды составили 97,82% (или 4197,5 млн. руб.) от общего числа выданных ипотечных кредитов. Ссуды с задержкой платежа на срок свыше 90 дней составляют 1,18% или 50,63 млн. руб., что на 7,72 млн. руб. больше по сравнению с просроченными ссудами до 90 дней (42,91 млн. руб.). В целом, за анализируемый период, самая низкая задолженность по жилищным кредитам приходилась на 20198 год (всего 2,18%), а ипотечных кредитов в этот период было выдано на 440,1 млн. руб. или на 11,5% больше, чем в 2018 году. На рисунке 6 представлено соотношение просроченных жилищных кредитов к общему числу выданных ипотечных кредитов в млн. руб. за последние 3 года.  Рисунок 6. Соотношение просроченных жилищных кредитов к общему числу выданных ипотечных кредитов в млн. руб. за последние 3 года Из рисунка 6 видно, что общее количество выданных жилищных кредитов на протяжении анализируемого периода постоянно возрастает, однако общее количество просроченных жилищных кредитов в 2017 и 2018 гг. снижается, а в 2019 данный показатель вырос на 4,74 млн. руб., однако общая задолженность сократилась на 0,02 п.п и составила 2,18%. Таким образом, можно сделать вывод о том, что ПАО «Азиатско-Тихоокеанский Банк» разрабатывает и применяет правильную кредитную политику, которая положительно влияет на развитие ипотечного кредитования в банке и помогает снизить количество просроченных ипотечных кредитов. 2.3. Оценка ипотечных программ в ПАО «Азиатско-Тихоокеанский Банк» На данный момент в ПАО «Азиатско-Тихоокеанский Банк» представлен достаточно широкий ассортимент ипотечных программ. Банк предлагает своим клиентам ипотечные кредиты на различные виды недвижимости, начиная с покупки в квартиры в новостройке, и заканчивая строительством объектов недвижимости. Помимо этого, в банке существуют особые ипотечные программы, воспользоваться которыми могут определенные категории граждан, а также получить различные льготные условия. Основными ипотечными программами в банке являются приобретение недвижимости на первичном и вторичном жилищном рынке, а также незавершенные объекты. Ипотечные продукты позволяют приобрести заемщикам квартиры, индивидуальные дома, определенные части домов или квартир, садовые и земельные участки, дачи, гаражи или машино-место. Обязательным условием выдачи ипотечного кредита в ПАО «Азиатско-Тихоокеанский Банк» является то, что объект недвижимости, приобретаемый в ипотеку, должен находиться на территории Российской Федерации. Из всего ассортимента ипотечных продуктов в банке, основными являются только такие, как приобретение готового или строящегося жилья, а также строительство жилого дома. Для того, чтобы получить ипотечный кредит в ПАО «Азиатско-Тихоокеанский Банк», клиенты банка должны соблюдать необходимые требования. Основными из них являются [37]: 1. Возрастные требования. Для получения ипотечного кредита, заемщик должен соответствовать стандартным требованиям банка. Его возраст должен находиться в рамках от 21 года до 75 лет на момент погашения ипотечного кредита. 2. Гражданство. Заемщики, решившие оформить ипотечный кредит, должны иметь гражданство Российской Федерации. 3. Стаж работы. Заемщики, при оформлении ипотечного кредита, должны быть трудоустроены и иметь постоянный заработок. Помимо этого, стаж работы на текущем месте работы должен составлять не менее 6 месяцев, а общий стаж – не менее 1 года. При этом, учитывается только тот стаж, который прописан в трудовой книжке. 4. Кредитная история. Для получения ипотечного кредита в ПАО «Азиатско-Тихоокеанский Банк» клиенты должны иметь хорошую кредитную историю, где не должно быть просроченных кредитных обязательств в любом из банков. 5. Использовать созаемщиков. Использование созаемщиков необходимо для того, чтобы банк мог учитывать их доход при выдаче ипотечных кредитов. Такими созаемщиками могут выступать физические лица, но в количестве не боле трех человек. Обязательно, при оформлении кредита, банк будет привлекать супруга или супругу, независимо от его возраста или платежеспособности. 6. Платежеспособность. Заемщик должен быть платежеспособным на протяжении всего срока ипотечного кредита. Для снижения собственных рисков, банк запрашивает у заемщиков справку о среднемесячном доходе за последние 6 месяцев по форме 2- НДФЛ или по форме банка, а также другие необходимые документы. Рассмотрим основные условия по ипотечным продуктам ПАО «Азиатско-Тихоокеанский Банк» в 2020 году: Процентная ставка — от 5% годовых; Минимальная сумма кредита — 300 000 руб.; Максимальная сумма кредита — не более 85% от оценочной стоимости приобретаемой недвижимости; Максимальный срок кредита — до 30 лет; Первоначальный взнос — от 15% от стоимости жилья. В качестве залога, ПАО «Азиатско-Тихоокеанский Банк» принимает взятое в ипотечный кредит имущество или иное другое жилое помещение. По усмотрению банка в качестве залогового имущества могут выступать и иные виды недвижимости. Одним из существенных преимуществ, при оформлении ипотечного кредита в ПАО «Азиатско-Тихоокеанский Банк» является отсутствие комиссий при рассмотрении, выдачи и обслуживании на протяжении всего срока кредитования. Помимо этого, в банке осуществляются специальные льготные программы для сотрудников банка и участников зарплатного проекта, т.е. ставка по кредиту снижается на несколько п.п. В качестве преимущества также можно выделить отсутствие обязательного страхования жизни и здоровья заемщиков, однако в таком случаи, ставка по ипотечному кредиту может возрасти. ПАО «Азиатско-Тихоокеанский Банк» предлагает своим клиентам следующие виды ипотечного кредитования на определенных условиях (Приложение 2). Как показывает Приложение 2, процентные ставки по ипотечным кредитам в ПАО «Азиатско-Тихоокеанский Банк» в 2020 году составляют от 5% годовых. Одним из самых выгодных предложений является ипотека для семей, в которых родился второй или последующий ребенок в период с 1 января 2018 года и по 31 декабря 2022 года. Если сравнивать с предыдущим годом, то процентные ставки в 2020 году существенно ниже, а ипотечные программы стали еще более привлекательными. Помимо этого, в банке существуют программы для военнослужащих, которая выдается на срок до 20 лет, а процентная ставка начинается от 8,8% годовых. Также популярной программой служит ипотека с материнским капиталом, срок выдачи которой составляет до 30 лет, а проценты начинаются от 6,5%. Еще одной ипотечной программой является рефинансирование ипотечных и других кредитов, в которой также существуют определенные условия. Кроме того, выдаются ипотечные кредиты, действующие в рамках конкретных регионов, и сумма выдачи таких кредитов, также может быть ограничена. Например, программа «Свой дом под ключ», действующая только в Москве, Московской и Липецкой областях. Наиболее высокие процентные ставки по ипотечному кредитованию указаны в программе «Кредит на любые цели под залог недвижимости» - 11,3% годовых, а срок кредита составляет до 20 лет. Также в данной программе присутствует ограничение в сумме. Минимальная сумма составляет 500000 рублей, а максимальная 10000000 рублей. В Приложение2 указаны процентные ставки, которые являются действующими для заемщиков, получающих заработную плату в ПАО «Азиатско-Тихоокеанский Банк» или являются работниками банка, при соблюдении условий страхования жизни и здоровья заемщика. При несоблюдении каких-либо условий по ипотечному кредиту, в банке существуют определенные надбавки. Рассмотрим основные из них. 1. +0,4% — при первоначальном взносе до 20% (не включая верхнюю границу) 2. +0,5% — при получении заработной платы на счет в другом банке; 3.+0,8% — при отсутствии подтверждения дохода и занятости заемщика; 4.+1% — при отказе от страхования жизни и здоровья заемщика в соответствии с требованиями банка. При оформлении ипотечных кредитов, как у заемщиков, так и у банков возникают определенные риски, связанные с этим процессов уже на стадии оформления, и присутствуют они до самого момента погашения. Для заемщиков, как одних из главных участников рынка ипотечных кредитов можно выделить следующие виды рисков: 1. Риск изменения ставок по ипотечным кредитам. Данный риск характерен как для заемщиков, так и для кредиторов. Сущность процентного риска связана с изменением уровня инфляции в стране. Как правило, ипотечные договоры заключаются с фиксированной процентной ставков, однако существуют договоры с переменной или «плавающей» процентной ставкой. Переменные процентные ставки рассчитываются сложнее и не всегда отражают реальный уровень инфляции, поэтому процентные ставки по таким кредитам ниже, чем по кредитам с фиксированной процентной ставкой. 2. Рыночный риск. Рыночный риск возникаем при изменении цен на жилье. Заемщики, приобретая жилье в ипотеку, покупают его по фиксированной цене, а при резком снижении цен на жилищном рынке, заемщики вынуждены будут переплачивать за купленное в кредит жилье. 3. Риск изменения курса валют. Данный риск относится к той категории заемщиков, которые взяли ипотечный кредит в валюте, отличной от российского рубля. Заемщики, приобретая жилье в валютную ипотеку, как правило, получают доходы в рублях. При резком снижении курса рубля платежи по валютному ипотечному кредиту существенно возрастают, и как следствие, заемщики оказываются менее платежеспособны. ПАО «Азиатско-Тихоокеанский Банк» предлагает своим клиентам ипотечные кредиты в российских рублях. Большая часть заемщиков выбирает ипотечные кредиты именно в валюте РФ, так как у рубля плавающий курс, то валютная ипотека подвержена высокому риску. 4.Риск потери трудоспособности. Данный риск является одним из основных видов рисков, с которыми связаны ипотечные кредиты. Так как ипотечный кредит предполагает длительный срок пользования, то потеря трудоспособности является серьезной проблемой для заемщика, потому что невозможность рассчитаться по ипотечным платежам ведет к потере, взятой в кредит недвижимости. Для минимизации этого риска, ПАО «Азиатско-Тихоокеанский Банк» предлагает своим клиентам оформить страховой полис, который обезопасит заемщика от риска нетрудоспособности. 5. Имущественный риск. Имущественный риск распространяется как на заемщика, так и на банк. Помимо повреждения или утраты взятого в кредит имущества, в эту категорию рисков относится риск утраты титула собственности. Обязательное страхование передаваемого в залог имущества (за исключением земельного участка) от рисков утраты/гибели, повреждения в пользу ПАО «Азиатско-Тихоокеанский Банк» на весь срок действия кредитного договора является для заемщика одним из обязательных условий получения ипотечного кредита. Для банков также существуют собственные виды рисков. Основными из них являются: 1. Риск невозврата ипотечного кредита или кредитный риск. Банк, выдавая заемщику ипотечный кредит, не может гарантировать то, что этот кредит будет возвращен в полном объеме и в установленный срок. ПАО «Азиатско-Тихоокеанский Банк» закладывает определенные условия для каждого вида ипотечного кредита с целью минимизации рисков, связанных с невозвратом кредитов. Также банк выдает кредиты под залог имущества и страхует наиболее распространенные случаи, при которых заемщик не может вернуть взятый ранее ипотечный кредит. Основными методами управления кредитным риском для ПАО «Азиатско-Тихоокеанский Банк» являются анализ и оценка потенциальных рисков, оценка уровня ожидаемых потерь, своевременное формирование резервов для покрытия потерь по ипотечным кредитам, управление обеспечением кредитов, а также постоянный мониторинг за выданными жилищными кредитами. 2. Риск досрочного погашения кредита. Данный риск является также распространенным. Его суть заключается в том, что по ипотечному договору заемщик может вернуть взятый раннее кредит досрочно, однако иногда в договоре прописано, что в первые месяцы или даже году, заемщик может досрочно погасить кредит только с уплатой определенного штрафа. Банк, в свою очередь, не знает в какой именно момент времени заемщик вернет кредит, и получив денежные средства досрочно, у банка возникает проблема в правильности и оперативности реинвестирования полученных денежных средств с учетом рыночной процентной ставки. Для ПАО «Азиатско-Тихоокеанский Банк» данный риск не является основным и наиболее важным, так как существуют риски, которым банк уделяет большее внимание. 3. Риск ликвидности. Данный риск характерен тогда, когда у банка происходит дисбаланс между соотношением своих активов и пассивов. Причиной наступления данной ситуации может служить экономическая ситуации, при которой население досрочно снимет все денежные средства со счетов и вкладов, а стоимость валюты резко возрастет. Данная ситуация приведет к обрушению рынка жилья и банк не сможет своевременно и в полном объеме рассчитываться по своим обязательствам, в результате чего банк понесет огромные убытки, его рейтинг упадет и банк рискует лишиться лицензии, полученной от Центрального Банка РФ. Для предотвращения такой ситуации ЦБ РФ устанавливает обязательные нормативы, которые банки обязаны соблюдать. ПАО «Азиатско-Тихоокеанский Банк» на протяжении своей деятельности соблюдает все обязательные нормативы, установленные Банком России, тем самым минимизирует риск ликвидности и повышает уровень доверия к банку у населения. Помимо этого, банк постоянно разрабатывает свою кредитную политику, исходя из ситуации, сложившейся на рынке, правильно оценивает залоговое имущество, при выдаче ипотечных кредитов, страхует наиболее вероятные риски и своевременно формирует резервный фонд. Как один из наиболее важных рисков, ПАО «Азиатско-Тихоокеанский Банк» уделяет особое внимание данному риску. Основными методами управления данного риска являются планирование и разработка плана фондирования, разработка и контроль за ценообразованием ипотечных продуктов, разработка новых продуктов, а также согласование при выдаче крупных ипотечных сделок, разработка плана по управлению ликвидностью при кризисных ситуациях. К основным методам для оценки риска ликвидности относят прогнозирование баланса, сценарный анализ, а также всевозможные расчеты с целью контроля за риском ликвидностью, в том числе стресс-тестирование. 4. Процентный риск. Как для заемщиков, так и для банка существует определенный риск, связанный с процентными ставками. Данный риск возникает тогда, когда процентные ставки по займам для привлечения денежных средств банка резко увеличиваются и заемные средства также дорожают, а доход от выданных банком кредитов в виде процентов либо остаются на том же уровне, либо возрастают, но не так стремительно. Для снижения валютного и процентного риска, ПАО «Азиатско-Тихоокеанский Банк» проводит ряд процедур, а именно управляет процентными и валютными ставками, контролирует риски, проводит стресс-тестирование, с помощью внутреннего аудита оценивает качество и эффективность разработанной методики управления процентным и валютным риском. 5. Риск, связанный с потерей залога. Помимо перечисленных выше рисков, существует также риск, связанный с потерей залога. Данный риск реализуется тогда, когда имущество повреждается или уничтожается. Для того, чтобы обезопасить себя и минимизировать данную группу рисков, банк страхует все имущество, принятое в качестве залога, а также правильно и в полном объеме производит оценку этого залога [37]. В целом, для снижения рисков, связанных с ипотечным кредитованием, ПАО «Азиатско-Тихоокеанский Банк» проводит ряд определенных действий, а именно: разрабатывает грамотную кредитную политику в области жилищного кредитования; в полной мере оценивает имущество, принятое в качестве залога; страхует наиболее вероятные риски, возникающие при ипотечном кредитовании; формирует резервы; оценивает ситуацию, сложившуюся на рынке недвижимости; производит постоянный мониторинг и осуществляет контроль за выданными кредитами. Таким образом, ПАО «Азиатско-Тихоокеанский Банк» предлагает своим клиентам достаточно разнообразные ипотечные программы для различных категорий заемщиков. Средняя действующая ставка по ипотечным кредитам составляет около 8,7% годовых, а срок кредитования от 12 месяцев и до 30 лет. Помимо различных процентных ставок, существует разница и в размере первоначального взноса. Эта разница вирируется от 15% до 25% от размера приобретаемой недвижимости. Также существуют особые программы для разных регионов страны. Ипотечное кредитование сопряжено с определенными рисками, как для заемщиков, так и для ПАО «Азиатско-Тихоокеанский Банк». Для снижения существующих рисков, банк проводит определенный комплекс мероприятий, позволяющих минимизировать возникающие риски и сделать ипотечное кредитования для различных категорий граждан еще более доступным. |