Выпускная квалификационная работа. Страхова_ВКР. Оценка современного состояния и развития ипотечного кредитования

Скачать 2.96 Mb. Скачать 2.96 Mb.

|

ГЛАВА 1. ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ ОРГАНИЗАЦИИ ИПОТЕЧНОГО КРЕДИТОВАНИЯПонятие, сущность и развитие ипотечного кредитования в РоссииВ переводе с латинского слова «kreditum» кредит обозначает долг, ссуда. Помимо этого, «kreditum» переводится как «доверять». Таким образом, кредит – это договор или сделка между физическими или юридическими лицами о ссуде или займе. В широком смысле слова кредит предполагает собой предоставление одним субъектом экономики другому субъекту в пользование на определенное время на возмездной основе какого-либо фактора или результата производства, для целей как производственных, так и личных, с дальнейшим возвратом кредитором полного возмещения от заемщика [14, c.34]. Основными свойствами кредитования является срочность, платность и возвратность, а также целевой характер использования денежных средств. Основными видами банковских кредитов, предоставляемых физическим лицам, являются: 1. Потребительское кредитование. Потребительский кредит – форма банковского кредитования, которая предоставляется физическим лицам для приобретения тех или иных товаров или услуг. В качестве примера можно привести кредит на образование, кредит на приобретение мелкой или крупной технике, мебели и др. 2. Автокредитование. Автокредитование является составной частью потребительского кредита. Отличительной особенностью автокредитов от других видов кредитов служит выдача кредита на определенную цель, а точнее на приобретение транспортного средства. 3. Кредитные карты. Банковская кредитная карта – это пластиковая карта, которая используются в качестве платежного средства. Отличием данного вида кредита является возобновляемая кредитная линия. То есть, кредитная карта предполагает постоянное использование заемных денежных средств. Условием такого пользования является своевременный возврат ежемесячных платежей, процентов за использование кредитных средств, и комиссионных платежей, если такие предусмотрены договором, на счет кредитной карты. Помимо этого, многие банки предлагают различные льготные программы и льготные периоды за использование кредитной картой. 4. Ипотечное кредитование. Под понятием ипотечного кредитования понимается долгосрочная ссуда, выданная банком заемщику под залог недвижимости, а именно: земли, жилых или производственных зданий. Данный вид кредита позволяет заемщику получить в пользование жилье, оплатив лишь часть сумму, а в последующем, внося в банк определенную часть основного долга и проценты за пользование кредитом, получить данное жилье в собственность. Развитие ипотечного кредитования в России началось в конце 18 века. В тот период активно начали развиваться первые кредитные организации, которые по форме собственности были казенными учреждениями. Ссуда тогда выдавалась с учетом залога в виде помещичьих имений, а также крепостных душ и всей их семьи. Максимальный срок ипотечного кредита дворяне определяли сами: 15 лет, 28 или 33 года. Проблемой ипотечного кредитования в период с 1775 по 1895 годы было то, что долги дворян перед банками постоянно росли, а четкий механизм возврата денег отсутствовал. Банкам запрещалось забирать имения у дворян, так как оно наследовалось пожизненно, а продажа имения происходила тогда, когда дворяне уже не могли получить новый кредит[11,c.16]. Как видно из таблицы 1, ипотечная задолженность дворян не могла не сказаться на состоянии казны. Если в 1775 году заложенных крепостных душ было 0,2 млн. человек, то к 1859 году это число выросло на 6,9 млн. человек и составило 7,1 млн. человек, а общая задолженность увеличилась с 4,3 млн. рублей серебром до 425млн. рублей серебром. Исходя из этих данных, государство запретило ипотечное кредитование вплоть до 1861 года и дальнейшее развитие ипотечное кредитование в России осуществлялось после отмены крепостного права. Таблица 1. Рост ипотечной задолженности дворян перед банками в период с 1775 по 1859 годы

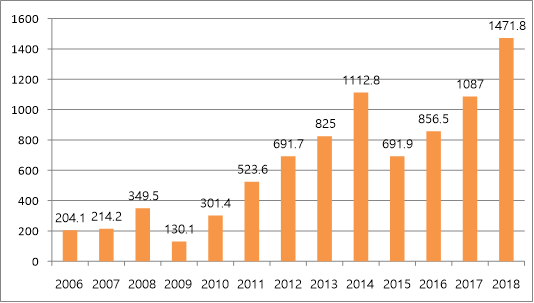

С 1895 по 1917 годы ипотечное кредитование стало доступно многим слоям населения. Россия активно развивала рынок ипотечного кредитования, а крупнейшие финансовые центры, такие как городские кредитные общества, находились в Москве и Санкт-Петербурге. Суммарный объем выданных ипотечных кредитов в тот период составлял один миллиард рублей золотом. Однако особенностью ипотечного кредитование было то, что суда предоставлялась облигациями, а не деньгами. В период с 1921 и до 1990-х годов, такой элемент, как ипотечное кредитование отсутствовал, так как Советская власть отменила частную собственность. В 1992 году появилась нормативно-правовая база, законодательно регулирующая ипотечное кредитование в России, а в 1998 году появился Федеральный закон №102 «Об ипотеке». В этот период стали появляться специализированные ипотечные банки и появилось Агентство ипотечного жилищного кредитования (АИЖК). Стремительно рынок ипотечных кредитов в России начал развиваться в 2003-2008 годы. Увеличился спрос населения на ипотечные кредиты, увеличилось число банков, выдающих ипотечные кредиты, активизировалась работа АИЖК, увеличилось количество видов ипотечного кредитования, активно стала развиваться законодательная база (был принят ФЗ №152 «Об ипотечных ценных бумагах»). Период 2008-2009гг. можно характеризовать заметным снижением объемов сделок на рынке ипотечного кредитования. На рисунке 1приведены данные о количестве выданных ипотечных кредитов в период с 2006 по 2018 гг.  Рисунок1. Количество выданных ипотечных кредитов в период с 2006 по 2018 гг., в тыс. руб. Как видно Рисунка 1, количество выданных ипотечных кредитов в 2009 году в 2,7 раз меньше по сравнению с 2008 годом. Причиной этому послужил экономический кризис. Банки ужесточили условия получения ипотечного кредита, а также требования к заемщикам. Помимо этого, были повышены процентные ставки по кредитам, тем самым количество желающих взять ипотечный кредит значительно сократилось и объемы сделок на рынке существенно упали. Однако, данный период продлился недолго и уже к 2011 году показатели превысили докризисные и составили 523,6 тыс. В последующие году происходило наращивание объемов ипотечных кредитов до 2014 года. В 2014 году было зафиксировано максимальное количество выданных кредитов, по сравнению с предыдущими годами – 1112,8 тыс. Новый экономический кризис 2014 года снова затормозил развитие ипотечного кредитования в России. Уже к 2015 году показатели упали больше чем в 1,5 раза, процентные ставки по ипотечным кредитам выросли до 20%, а заемщики, взявшие ипотеку в валюте, не могли справляться с выплатами. Данные обстоятельства оказали существенное влияние на рынок ипотечных кредитов в стране. Выровнять случившуюся ситуацию помогло постановление Правительства РФ о государственной поддержке рынка ипотечного кредитования. Было принято решение о снижение процентных ставок по ипотечному кредитованию для новостроек в пределах 11-13%. Данная поддержка стала «толчком» к возобновлению развития рынка ипотечного кредитования в России. Постепенно вслед за движением первичного рынка ипотечного кредитования активизировался и вторичный [29]. К 2017 году объемы выданных ипотечных кредитов почти догнали показатели 2014 года (1087 тыс. в 2017 году) и уже к 2018 году данные показатели превысили объемы ипотечного кредитования в 2014 – 1471,8 тыс. Несмотря на то, что объемы ипотечного кредитования в России увеличиваются, вместе с этим увеличивается и объем заложенности по ипотечным кредитам. В таблице2приведен объем задолженности по ипотечным кредитам в период с 2006 по 2018 годы. Таблица 2. Объем задолженности по ипотечным кредитам в млн. руб. [36]

Продолжение таблицы 2

Как показывает таблица 2, в 2006 году объем задолженности по ипотечным кредитам составлял 565557 млн. руб. и с каждым последующим годом этот показатель постоянно увеличивался. Так, наибольший объем задолженности в валюте за анализируемый период был в 2009 году и составил 874575 млн. руб. В последующий период объем задолженности по ипотечным кредитам в валюте ежегодно сокращался и на конец 2018 года составил 146854 млн. руб. Однако, такой тенденции с рублевой задолженностью по ипотечным кредитам не прослеживается. Ежегодно данные показатели увеличиваются. Так, если в 2006 году объем задолженности составлял 312391 млн. руб., то к концу 2018 года, этот показатель увеличился на 18101795млн. руб. и составил 18414186млн. руб. В настоящее время существует большое количество различных видов ипотечного кредитования. Основные из них указаны в Приложении 1. Исходя из представленного Приложения 1, которое отражает виды ипотечного кредитования, можно сделать вывод о том, что на сегодняшний день банки предлагают большое разнообразие кредитов данного вида и в последующие годы, это количество будет увеличиваться. Помимо перечисленных видов ипотечного кредитования, ипотечный рынок кредитов может быть представлен как первичный рынок ипотечного кредитования и вторичный рынок. Первичный рынок представляет собой часть рынка ипотечных кредитов, на котором происходит взаимодействие только определенных заемщиков и кредиторов, без участия инвесторов и ипотечных агентств, перекупающих кредиты у банков. Вторичный рынок – сегмент рынка ипотечного кредитования, на котором происходит взаимодействие всех участников рынка. Данный рынок формирует совокупный объем всего ипотечного портфеля в стране. В зависимости от вида ипотечного рынка, на каждом из них существуют определенные особенности, проблемы и перспективы развития. Роль ипотечного кредитования в современной рыночной экономике заключается в решении социальных и экономических проблем. Под социальными проблемами понимается проблемы обеспечения населения жильем, а экономическими – понижение инфляции, за счет торможения временно свободных денежных средств у предприятий и граждан [25]. Развитие ипотечного кредитования непосредственно связано с развитием экономики в стране. Однако, ипотечное кредитование положительно влияет на этот процесс. Так, например, ипотека содействует продаже построенных домов, что в свою очередь благоприятно влияет на производство материалов для строительства и конструкций, а также необходимого оборудования и машин. При этом, ипотечное кредитование, стимулируя строительные и другие компании, повышает качество материалов и выполнения строительных работ, что в свою очередь повышает конкурентоспособность строительной отрасли в целом. Этот процесс увеличивает экономический потенциал в стране и привлекает инвестиции в строительную отрасль. Ипотечное кредитование наряду с решением экономических проблем, также положительно влияет и на решение социальных проблем. Рынок ипотечного кредитования связывает между собой большое количество участников, что в свою очередь, обеспечивает рабочими местами население страны в разных отраслях. Помимо этого, рынок ипотечного кредитования заинтересован в обеспечении населения страны доступным жильем за счет собственных и заемных ипотечных средств. Поэтому ипотечное кредитование является неотъемлемым и перспективным направлением не только в банковской сфере, но и во многих других. Таким образом, можно сделать вывод о том, что ипотечное кредитование является неотъемлемой частью в банковском секторе и в экономике страны в целом. Существует большое количество видов ипотечных кредитов, которые имеют свои проблемы и особенности. В России ипотечное кредитование зародилось еще в конце 18 века и продолжает развиваться по сей день. Однако с увеличение объемов выданных ипотечных кредитов происходит увеличение объемов задолженности по данным кредитам. Банки продолжают работать над существующей задолженностью и искать пути снижения данного показателя. |