МАГИСТЕРСКАЯ ДИССЕРТАЦИЯ на тему РАЗРАБОТКА СИСТЕМЫ ПОКАЗАТЕЛЕЙ ДЛЯ ПРИМЕНЕНИЯ СТРАТЕГИЧЕСКИХ МАТРИЦ НА РОССИЙСКОМ РЫНКЕ ПРОДАЖ. Манцева Наташа. Разработка системы показателей для применения стратегических матриц на российском рынке продажи строительной техники

Скачать 373.69 Kb. Скачать 373.69 Kb.

|

|

Глава 3. Исследование особенностей применения матрицы GE/McKinsey для российского рынка продажи строительной техники на примере компаний ООО «Лонмади» и ООО «Квинтмади» 3.1. Программа и методология исследования Рассмотрев в предыдущей главе существующие подходы к построению стратегических матриц, мы можем сделать вывод о наличии определенных препятствий к исследованию данной темы. Исследовательская проблема заключается в отсутствии перечней адаптированных для конкретных отраслей показателей, которые следует оценивать для определения положения компании или СБЕ (стратегической бизнес-единицы) в матрице, и критериев оценки данных показателей. Применение стратегических матриц на практике затруднено в связи с тем, что специалист должен выбрать показатели, значимые для данного рынка и компании, и отсеять маловажные. Известно, что необходима адаптация матриц для определенного рынка. В то же время не существует четких указаний на то, какие именно показатели использовать. Их перечень очень широк. Поэтому в результате получаются слишком обобщенные и размытые рекомендации. Это является одной из причин, почему матрицы редко используются в стратегическом маркетинговом планировании. Объектом нашего исследования является система показателей, применяемых в рамках стратегической матрицы GE/McKinsey. Соответственно, предмет исследования – особенности применения стратегических матриц и этапы построения матриц. Целью исследования является разработка и апробация двухэтапного подхода к применению стратегических матриц для компаний среднего бизнеса на российском рынке продажи строительной техники. Исходя из цели, мы определили следующие задачи: а) выбор показателей для матрицы GE/McKinsey; б) выявление отраслевых норм значения показателей; в) разработка системы оценки показателей, определение удельных весов; г) проведение квазиэксперимента; д) обработка результатов и получение выводов. Нами были сформулированы следующие гипотезы исследования: а) адаптация стратегических матриц (двухэтапный подход) для применения на отдельных рынках целесообразна; б) матрицу GE/McKinsey нужно строить для каждой СБЕ в отдельности, то есть использовать ее модернизированный вариант, так как конкурентные ситуации на продуктовом рынке каждой СБЕ существенно отличаются. Далее опишем методологию исследования, перечислив используемые методы: а) Кабинетное исследование – его результаты описаны в предыдущей главе. Напомним, что источниками данных являются маркетинговые исследования российского рынка продажи строительной техники «MS Consulting» за 2008-2011 гг. (всего было использовано 9 отчетов). Дополнить картину и подтвердить обоснованность полученных выводов позволили опубликованные исследования компаний «Консалтинг-Центр «Шаг», «Пром-Маркетинг», и «РБК». В предыдущей главе на основе этих данных были рассчитаны объем, темп роста и доля рынка для каждой товарной категории и в целом, рассчитаны индексы концентрации, что косвенно указывает на привлекательность рынка. Далее будут выделены показатели, которые будут использоваться в экспериментальном варианте матрицы; б) Личное интервью – было проведено с экспертами типичной для данного рынка компании «Лонмади», Манцевым М. В. и Масленниковым С. Л. В результате была получена неформализованная информация качественного характера о характеристиках рынка, нормах рентабельности, норме широты ассортимента, критериях выбора дилера. Блок вопросов, определяющих направление разговора, представлен в Приложении 7. Мы обсудили вопросы, касающиеся рыночной деятельности и практической ценности результатов исследования. Нужно отметить, что обсуждались не все аспекты, а только те, что были не ясны, исходя из результатов кабинетного исследования. Например, рассчитанная точка безубыточности соответствует доле рынка в 5%, по отчетам «MS Consulting» видно, что многие компании занимают меньшую долю рынка и при этом существуют не один год. Этот и другие вопросы освещены в приложении; в) Пилотное исследование – оно было проведено до начала тесного взаимодействия с экспертами и заключалось в построении матриц исключительно на основании данных анализа рынка. Целью этого исследования была предварительная проверка гипотезы о необходимости использовать именно модернизированную матрицу McKinsey/GE, а также проверка удобства использования выбранной системы оценки. Обобщенные результаты пилотного исследования вы можете видеть в Приложении 8. При этом расположение компании и СБЕ внутри матрицы нельзя считать объективными, так как удельные веса были определены исследователем на свое усмотрение. Поэтому мы принимаем во внимание только результаты, независимые от этого фактора. А именно, нами было выявлено, что положение СБЕ в большинстве случаев отличается от общего положения компании в матрице. Это указывает на необходимость рассматривать СБЕ в отдельности, то есть, использовать модернизированный вариант матрицы. Кроме того, была подтверждена необходимость использовать относительные, а не абсолютные значения доли рынка. В противном случае значительно снижается наглядность матрицы, так как в виду структуры конкуренции, доли рынка большинства игроков очень малы. Помимо этого мы пришли к выводу, что для оценки выбранных нами показателей на данном рынке четрехбалльная система более удобна, чем пятибалльная, рекомендованная многими авторами; г) Анкетирование – позволило рассчитать удельные веса для выделенных ранее показателей. В качестве респондентов выступили 8 человек, занимающих руководящие должности в «Квинтмади» и «Лонмади». Маленький объем выборки обусловлен тем, что определение удельных весов показателей может быть основано только на оценках респондентов, которых можно назвать экспертами на исследуемом рынке. Кроме того, в пользу репрезентативности выборки говорит то, что эти компании можно назвать типичными для данного рынка; д) Квазиэксперимент - выступает в качестве метода оценки эффективности разработанной нами системы показателей. В работе К. Г. Абазиевой он рассматривается как метод оценки эффективности социальных программ, однако, по нашему мнению, уместен и в данной ситуации. Основные принципы квазиэксперимента заключаются в следующем (Абазиева, 2011): а) Для получения сведений о гипотетической ситуации необходимо провести сравнение участников программы с неучастниками программы, т. е. создание контрольной группы; б) Правило отбора в контрольную группу должно совпадать с правилом отбора в группу воздействия; в) Участники программы должны получать равное воздействие. Таким образом, среди менеджмента компаний «Лонмади» и «Квинтмади» будут выделены контрольная и экспериментальная группа экспертов. Контрольная группа построит стратегическую матрицу McKinsey/GE и предложит на основании этого маркетинговую стратегию для компании по классической методике, которая подразумевает самостоятельный выбор экспертами показателей и критериев их оценки. Экспериментальная группа сделает то же самое, используя разработанную нами систему оценки показателей. Исходные данные должны соответствовать положению компании в предыдущем периоде. Это означает, что дальнейшее развитие событий уже известно, и можно оценить, какой была бы результативность предложенных рекомендаций. Если матрицы, построенные экспериментальной группой, будут в большей степени соответствовать действительному положению компании в рассматриваемый период, значит, разработанная нами система оценки показателей превосходит классическую, и мы можем рекомендовать ее игрокам российского рынка продажи строительной техники. Если, напротив, матрицы и рекомендации контрольной группы будут более точными, мы сделаем вывод об эффективности, высокой степени достоверности и нецелесообразности модернизации существующего метода построения этих матриц. Таким образом, каждый из возможных результатов исследования несет в себе практическую значимость. Исследование имеет ряд ограничений. Во-первых, мы сосредоточимся на матрицах BCG и McKinsey/GE, так как они являются наиболее подходящими для стратегического планирования в маркетинге, и не будем рассматривать остальные. Также мы рассмотрим модернизированную матрицу McKinsey/GE. Опишем их ниже: а) матрица BCG – оси показывают темп роста рынка и долю рынка. Известно, что в некоторых областях матрица BCG и модернизированная матрица GE/McKinsey пересекаются. Матрица BCG основана исключительно на измеримых численных значениях, поэтому мы построим ее самостоятельно. Соответствие положения СБЕ в данных матрицах будет еще одним, косвенным, критерием сравнения; б) матрица GE/McKinsey – одна ось характеризует привлекательность российского рынка продажи строительной техники, а другая силу конкурентной позиции компании; в) модернизированная матрица GE/McKinsey – одна ось характеризует привлекательность конкретного продуктового рынка (рынка продажи экскаваторов, погрузчиков и так далее), а другая – силу конкурентной позиции соответствующей СБЕ компании на нем. Матрица строится отдельно для каждой СБЕ. Кроме того, мы будем рассматривать рынок дилеров, а не производителей, так как производители строительной техники не осуществляют продажу напрямую. Мы будем рассматривать первичный рынок (новой, а не подержанной техники). Исследование будет проведено в рамках двух партнерских компаний «Лонмади» и «Квинтмади», которые можно назвать типичными для этого рынка по ряду характеристик. Следующим ограничением является то, что в качестве строительной техники мы будем рассматривать определенные группы товаров: а) краны - гусеничные краны со стрелой, передвижные гидравлические краны, машины для обработки материалов; б) экскаваторы - гусеничные экскаваторы, колесные экскаваторы, мини-экскаваторы; в) погрузчики – фронтальные погрузчики, экскаваторы-погрузчики, мини-погрузчики, телескопические погрузчики; г) дробилки. Не смотря на то, что данный список обширен, и каждая выделенная группа содержит в себе более мелкие товарные группы, он далеко не всеобъемлющий. Так, мы не будем рассматривать автогрейдеры, бульдозеры, карьерные самосвалы, подъемные платформы, грохоты, гидромолоты, гидроножницы, стрелы-манипуляторы и прочее. Причина заключается в том, что многие из этих товарных групп рассматриваются в контексте дорожно-строительной техники, которой соответствует отдельный рынок. Наконец, квазиэксперимент требует большой выборки (Абазиева, 2011), но в виду низкой готовности компаний к сотрудничеству, в нашем исследовании приняли участие только две организации - «Лонмади» и «Квинтмади». Тем не менее, это ограничение компенсируется самим объемом выборки. Каждая группа каждой компании состоит из 16-ти участников. В качестве участников квазиэксперимента были выбраны директора по продажам всех филиалов «Лонмади», за исключением московского. Далее дадим краткую характеристику компаний, принявших участие в различных этапах нашего исследования. Данные компании являются партнерами и входят в одну JVM Group, которая занимается продажей дорожно-строительной, дробильно-сортировочной, бетоноукладочной, лесозаготовительной, землеройной и грузоподъемной техники, компрессоров и дизельных электростанций. Каждая из компаний представлена на рынке России и СНГ. Однако сферы деятельности этих компаний четко поделены. В первую очередь это касается производителей, чью продукцию они продают на российском рынке. Компания ООО «Лонмади» была создана в 1991 году и является одним из первых совместных российско-британских предприятий. Основная цель создания компании — продвижение на российском рынке продукции английской фирмы JCB, одного из ведущих мировых производителей строительной и землеройной техники. Учредителями выступили крупная британская корпорация «Lonhro» и Московский Автомобильно-Дорожный Институт МАДИ ГТУ. В 1999 году основным акционером «Лонмади» становится британская компания JVM Equipment Limited, которая берет курс на расширение ассортимента предлагаемой техники и создание региональной сети. В этих целях создается компания «Квинтмади», которая стала дилером немецкого производителя крановой и грузоподъемной техники — фирмы «Terex», а так же еще нескольких крупных западных компаний-производителей строительной техники, таких как «Gomaco» (США), «Sennebogen» (Германия), «Powerscreen» (Великобритания). Компания «Квинтмади» занимается продажей кранов и дробилок, в то время как «Лонмади» занимается продажей следующих видов продукции: краны, экскаваторы, погрузчики, дизельные электрогенераторы (Официальный сайт «Лонмади»). Исходя из этого, мы видим, что данные компании являются типичными игроками данного рынка, так как обладают сравнительно большим числом СБЕ. При этом компания «Лонмади» помимо строительной техники занимается продажей дизельных генераторов, то есть, присутствует на смежных рынках. Как было выявлено при анализе рынка, это является типичной чертой его игроков. В результате данного исследования мы планируем получить набор показателей, которые следует учитывать при построении стратегических матриц на российском рынке продажи строительной техники, а так же определить критерии их оценки, что является научной новизной данного исследования. Кроме того, нам нужно проверить выдвинутые предположения о возможности применения данной системы оценки и необходимости применения модернизированного варианта матрицы GE/McKinsey на рынке продажи строительной техники. Результаты исследования могут быть полезны для директоров по маркетингу и топ-менеджмента организаций, являющихся зарубежными производителями или дилерами строительной техники на российском рынке. Производителям разработанная методика позволит принять решение о том, с какими дилерами им сотрудничать, а дилерам - оценить ситуацию на российском рынке продажи строительной техники и выбрать маркетинговую стратегию. 3.2. Выбор показателей для построения модернизированной матрицы GE/McKinsey на российском рынке продажи строительной техники, определение удельных весов Далее мы сфокусируемся на выборе показателей, необходимых для постройки матриц, и описании системы их оценки. Модернизированная матрица GE/McKinsey предполагает многофакторный анализ, поэтому сначала рассмотрим показатели привлекательности рынка, а затем показатели конкурентной позиции бизнеса. Использование модернизированного варианта матрицы предполагает рассмотрение каждой СБЕ в отдельности, поэтому привлекательность рынка должна оцениваться не в целом, а для каждой товарной группы. Напомним, что всего их выделено четыре (краны, экскаваторы, погрузчики, дробилки). Таблица 9 содержит выбранные нами показатели. Ниже приводится обоснование данной системы оценки. Выбор показателей основывается на анализе рынка продажи строительной техники, а удельные веса были получены в результате анкетирования, о чем будет подробнее рассказано позднее. Таблица 9 Система оценки показателей привлекательности рынка товарной группы для применения модернизированной матрицы GE/McKinsey на российском рынке продажи строительной техники

Выделяя показатели, мы придерживаемся той позиции, что не менее 50% из них должно быть исчислимыми, что соответствует выводам, сделанным нами при исследовании подходов к применению стратегических матриц. Поэтому в данном случае мы вводим три объективных и три субъективных показателя. Обоснуем выбор каждого показателя и его значений. Емкость рынка говорит об интенсивности спроса и, соответственно, о прибыльности рынка. Емкость рынка строительной техники в 2011 году составила 99 879 372 441 руб. При этом нижняя и верхняя границы внутри товарных групп от 3 (дробилки) до 50,5 (погрузчики) млрд. руб. соответственно. Если смотреть еще более детально, учитывая подгруппы, то от 1 млрд. руб. (машины для обработки материалов, мини-экскаваторы) до 32,6 млрд. руб. (фронтальные погрузчики). Поэтому значения показателей были распределены таким образом, что позволяет детализировать матрицу. То есть, при желании рассматривать и подгруппы внутри товарных групп. Мы не используем такие показатели, как стадия жизненного цикла рынка и дифференциация продукции, так как они взаимосвязаны с темпом роста рынка. Если стадией жизненного цикла является рост, то темп роста рынка высокий, как и степень дифференциации продукции. Чем больше жизненный цикл рынка приближается к зрелости, тем выше стандартизация продукции и медленнее темп роста рынка. В то же время понятие «стадия жизненного цикла» довольно размыто. Ранее мы выявили, что размытость и субъективность показателей является одним из основных недостатков данной модели. Поэтому предпочтение мы отдаем объективному исчислимому показателю – темп роста рынка. По данным кабинетного исследования, темп роста в 2011 г. составил 135% в среднем, внутри групп изменяясь от 108 до 186%. Но следует учесть, что по данным другого агентства, в зависимости от типа строительной техники, рост объемов рынка составил от 30 до 140% (Пром-Маркетинг. Рынок строительной техники. Итоги, 2011). Не смотря на существующие ограничения исследования по товарным группам, мы стремимся добиться наибольшей объективности разработанной системы оценки, поэтому учтем эти данные: они наверняка справедливы для компаний, занимающихся продажей более широкого набора товарных групп. Вводя показатель «концентрация рыночной власти» мы стремимся заменить такие субъективные показатели, как «интенсивность конкуренции» или «структура конкуренции» объективно измеримым. Данный показатель рассчитывается с помощью коэффициентов концентрации CR3 или CR4, или с помощью индекса Херфиндаля-Хиршмана. Чем выше данные коэффициенты, тем сложнее конкурентная ситуация на рынке. Известно, что в соответствии с различными значениями коэффициента концентрации СR4 выделяются три типа рынка по степени концентрации: менее 45% - низкая концентрация, от 45% до 80% - умеренная, и 80-100% - высокая. Мы же имеем четырехбалльную шкалу. Интервалы были изменены на основании результатов кабинетного исследования. Мы знаем, что каждый выделенный нами продуктовый рынок является рынком низкой концентрации (CR4 < 45%), верхней и нижней границей являются дробилки (37,4%) и погрузчики (11,7%). Однако внутри подгрупп различия таковы, что наиболее низкий коэффициент концентрации равняется 14,15% (фронтальные погрузчики), а наиболее высокий 82,64% (мини-экскаваторы). Таким образом, интервалы для четырехбалльной шкалы не должны быть равны, учитывая склонность рынка к низким значениям коэффициента, но и не должны сосредотачиваться исключительно на низких значениях показателя. Чем выше барьеры входа, тем ниже сила конкуренции фирм-новичков. Так как мы рассматриваем ситуацию с позиции компании, уже присутствующей на рынке, то чем выше барьеры входа, тем лучше. Данный показатель является субъективным. Другими субъективными показателями являются влияние экономической ситуации и государственной политики. Подверженность влиянию экономических кризисов и зависимость от государственной политики различается, в зависимости от специфики рынка. При этом мы используем обратную систему оценки, так как чем меньше данное влияние, тем более привлекательным является рынок. Следует отметить, что мы не учитываем показатели, характеризующие поведение потребителя: лояльность к марке, издержки переключения, и так далее. Мы рассматриваем В2В рынок, на котором главную роль играют рациональные мотивы. Однако эксперты из контрольной группы могут посчитать иначе и выбрать другие показатели, в том числе и характеризующие потребителя. Далее сосредоточим внимание на определении удельных весов при оценке показателей привлекательности рынка. Результаты анкетирования представлены в Приложении 10, а сама анкета - в Приложении 9. Напомним, что в анкетировании приняло участие восемь человек, обладающие статусом экспертов в области продажи строительной техники на российском рынке. А именно, это были от каждой компании: а) генеральный директор по России; б) старший менеджер по продажам пермского филиала; в) директор по продажам московского филиала; г) маркетолог-аналитик. Эксперты объяснили свою логику следующим образом. Емкость рынка гораздо важнее темпа роста рынка, так как темп роста отдельной продуктовой группы сложно спрогнозировать в виду ограничений (рассматриваем первичный рынок). Концентрации рыночной власти эксперты придают небольшое значение, поскольку считают, что структура конкуренции не изменится в ближайшей перспективе: «достаточно много продавцов качественной техники, при этом ни один не может диктовать условия потребителям, и вряд ли у кого-то из производителей появится основа для такого диктата в будущем». Что касается величины барьеров входа, то эксперты опасаются не фирм-новичков, а расширения бизнеса компаний со смежных рынков: «Мелкие фирмы не войдут, но сейчас достаточно людей и фирм с деньгами, которые ищут, куда вложить деньги, поэтому для них барьеров нет. Всегда найдется много людей с лишними 2 – 5 млрд. рублей». Не удивительно, что эксперты придают большое значение влиянию кризисов. Как пишет один из них, в их компании в период кризиса 2008 г. продажи экскаваторов упали в 18 раз. Влияние государственной политики для игроков рынка продажи строительной техники, по словам экспертов, выражается, прежде всего, в таможенных пошлинах и налоге на утилизацию, но это оказывает незначительное влияние, и вряд ли это влияние увеличится в будущем. Далее рассмотрим показатели конкурентной позиции организации (Таблица 10), обоснуем их выбор и систему оценки. Мы используем показатель относительной доли рынка (от той, что занимает крупнейший конкурент), так как рынок продажи строительного оборудования является рынком низкой концентрации, и у всех его игроков доли рынка малы. Таким образом, мы учитываем структуру конкуренции, адаптируем показатель к конкретному рынку. Ниже представлена формула относительной доли рынка (Формула 2).  (2) (2)Где:  – относительная доля рынка; – относительная доля рынка; - доля рынка рассматриваемой компании; - доля рынка рассматриваемой компании; - наибольшая доля рынка среди конкурентов. - наибольшая доля рынка среди конкурентов.Таблица 10 Система оценки показателей конкурентной позиции бизнеса для применения матрицы GE/McKinsey на российском рынке продажи строительной техники

В результате кабинетного исследования было выявлено, что относительные доли рынка, как и их рост, могут принимать совершенно разные и неожиданные значения в разных периодах. Рынок можно описать как 2-5 непостоянных лидера и множество мелких игроков. Для того чтобы определить интервалы, мы рассчитали относительные доли рынка всех игроков за 2011 г. (Таблица 11). Учитывая то, что большинство игроков обладают низкой долей рынка, разработанные нами интервалы не равны, и высшая оценка (4 балла) охватывает интервал в 50-100%. Показатель «рост относительной доли рынка» позволит учесть динамику изменения конкурентного положения компании. Определение интервалов для изменения относительной доли рынка сложно тем, что положение игроков рынка нестабильно. По мнению экспертов, допустимо установить интервалы, показанные в Таблице 10, так как, учитывая стоимость техники, даже незначительное увеличение доли рынка значительно увеличивает прибыль. Резкий рост доли рынка встречается редко, поэтому интервалы также неравномерны. Таблица 11 Относительные доли игроков российского рынка продажи строительного оборудования в 2011 г.8

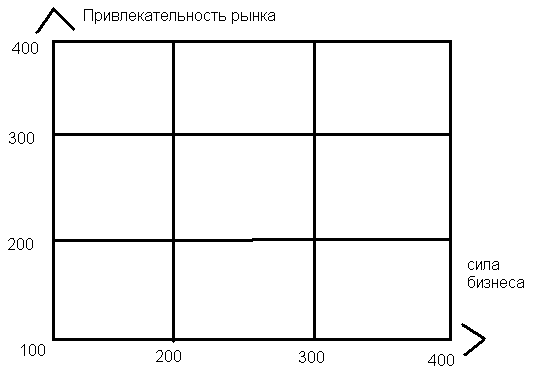

Важно, что эксперты присвоили этому показателю наименьший удельный вес, но при этом один из них отмечает, что это справедливо только для компаний, чья доля рынка больше 10%. Так как «Квинтмади» входит в число таких компаний, удельный вес был присвоен в соответствии с этим. Однако если доля рынка компании менее 10%, то роль данного показателя увеличивается: «Для рынков, где наша доля менее 10%, вес относительной доли рынка и роста относительной доли рынка был бы одинаков - около15%». Другой эксперт, отмечая незначительность показателя «рост доли рынка», пишет, что не всегда имеет смысл инвестировать в увеличение доли: «чтобы нарастить долю рынка на 1%, надо вложить дополнительных средств на 5 – 10%, т.е. сделать поток наличности отрицательным; более выгодно расти постепенно». По мнению экспертов компании «Квинтмади», нормой рентабельности на рынке является рентабельность продукции равная 20%. При этом, чтобы удержаться на рынке, достаточно 2-3%, а максимальное значение составляет около 35%. В соответствие с этой информацией, мы определили интервалы для данного показателя. Рентабельность рассчитывается по формуле:  (3) (3)где Pr – чистая прибыль; С – себестоимость продукции (стоимость закупки у производителя). Оценивая качество продукции на данном рынке, следует помнить, что в первую очередь, оно зависит от производителя. Рынок делится на две равные половины как географически, так и по производителям: 50% - западные производители (США, Великобритания, Германия), 50% - Россия, Китай, Корея, Турция (MS Consulting 2010; MS Consulting 2011). Продукция западных производителей считается качественной, в то время как остальных производителей – значительно уступает ей. Однако один из респондентов утверждает: «Качество сейчас еще ассоциируется со страной происхождения товара, но эта тенденция уходит. Больше будут ориентироваться на качество брэнда». Большинство респондентов оценили качество продукции выше качества персонала. Один из них при этом ссылается на свой опыт: «Придя в «Квинтмади» из «Хилти», я понял, что можно иметь плохие процессы и плохой торговый персонал, но если продукт хороший, то он тебя вытащит». Вводить в систему оценки критерии (что такое высокое качество и низкое качество), по нашему мнению, не имеет смысла, так как эта информация быстро устареет. Таким образом, этот критерий высоко субъективен. Напротив, говоря о широте ассортимента, мы попросили экспертов развернуто ответить на этот вопрос. Суммировав их высказывания, мы можем сказать, что широким считается ассортимент, состоящий из видов продукции: экскаваторы, экскаваторы-погрузчики, фронтальные погрузчики, телескопические погрузчики, краны, дробилки, бетоноукладчики, дизельные генераторы, сочлененные самосвалы, грейдеры. Абсолютно широкий ассортимент у одного из лидеров рынка – «Caterpillar». Помимо выше перечисленного, компания занимается продажей трубоукладчиков, бульдозеров, газопоршневых электростанций. Узким ассортиментом, по мнению экспертов, считается один вид товара, так как немало компаний, продающих что-то одно. Как показано в Таблице 10, эта информация была учтена при разработке системы оценки. Логика экспертов при расстановке удельных весов объясняется тем, что «конечно, клиенту удобно покупать в одной фирме несколько продуктов, но качество продукта важнее широты ассортимента». Среди множества показателей, характеризующих деятельность компании на операционном уровне, мы выбрали качество работы менеджеров по продажам. Ранее мы выявили, что личные продажи и маркетинг партнерских отношений являются наиболее значимыми инструментами для данного рынка (Зимин, 2011). На данный момент эксперты присвоили достаточно низкий удельный вес этому показателю, однако прогнозируют, что в долгосрочной перспективе он увеличится: «пока еще есть сильная дифференциация по качеству продукта (качество исполнения и качество конструкторских решений), поэтому качество продавцов не так важно; но эта дифференциация постоянно сокращается (в генераторах она очень мала), по мере сокращения дифференциации в качестве продукта роль качества персонала будет расти». Согласно разработанной нами системе оценки, минимальное возможное количество баллов в матрице GE/McKinsey равно 100, а максимальное 400. Поэтому, чтобы квадранты были соразмерными, и не происходило искажение в сторону усиления позиций СБЕ, разметка матрицы начинается не с нуля, а с минимального значения (Рис. 6).  Рис. 6. Разметка матрицы GE/McKinsey согласно разработанной системе оценки На основании результатов анализа рынка, сделанного во второй главе, и выводов, полученных в результате анализа различных способов построения матриц, мы выявили критерии привлекательности рынка продажи строительной техники и конкурентной позиции бизнеса на данном рынке. Разрабатывая систему оценки показателей для матрицы GE/McKinsey, мы брали равное число объективных и субъективных показателей. Удельные веса показателям были присвоены на основании анкетирования и экспертных мнений. Таким образом, матрица, адаптированная нами для российского рынка продажи строительной техники строится посредством оценки силы бизнеса по показателям: относительная доля рынка, ее рост, качество работы менеджеров по продажам, рентабельность, качество продукции и широта ассортимента. Привлекательность рынка оценивается, исходя из емкости и темпа роста рынка, уровня концентрации рыночной власти, величины барьеров входа, подверженности влиянию кризисов и изменению законодательства. Система оценки 4-балльная, каждый квадрант матрицы содержит 100 баллов, и точкой отсчета является не ноль, а наименьшее возможное количество баллов. | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||