Ответы к ГОСам. Рентабельность относительный показатель эффективности хозяйственной деятельности, ее виды, их сущность, расчет

Скачать 2.03 Mb. Скачать 2.03 Mb.

|

|

1.Определение проблемы и целей м.и. 1.1определение потребности в проведении м.и. 1.2определение самой проблемы 1.3. формирование целей м.и. 2.разработка плана исследования 2.1выбор методов проведения м.и. 2.2определение типов требуемой информации и источников её получения 2.3определение методов сбора необходимых данных 2.4 разработка форм для сбора данных 2.5 разработка выборочного плана и размера выборки 3.реадизация плана исследования 3.1 сбор данных 3.2анализ данных 4.Интерпритация полученных результатов, разработка мероприятий и их доведение до руководства. Источники получения маркетинговой информации Обычно маркетинговую информацию подразделяют на первичную и вторичную. Первичная информация — это данные, получаемые в результате специально проведенных для решения конкретной маркетинговой проблемы полевых исследований. Достоинства первичной информации заключаются в следующем: — сбор в соответствии с точно поставленной целью; — известна и контролируема методология сбора; результаты доступны для компании и могут ограждаться от конкурентов; — известна надежность. Ее недостатки включают в себя: — большое время на сбор и обработку; — дороговизна; — сама фирма не всегда может собрать все необходимые данные. Вторичная информация — это данные, собранные ранее для целей, отличных от целей конкретного маркетингового исследования. Источники вторичной информации делятся на внутренние (документация фирмы: бюджеты, отчеты, счета, запасы, предыдущие исследования и др.) и внешние. Основными источниками внешней вторичной информации являются: — публикации национальных и международных официальных организаций; — публикации государственных органов, министерств, муниципальных комитетов и организаций; — публикации торгово-промышленных палат и объединений; — сборники статистической информации; — отчеты и издания отраслевых фирм и совместных предприятий; — книги, сообщения в журналах и газетах; — публикации учебных, научно-исследовательских, проектных институтов и общественно-научных организаций, симпозиумов, конгрессов, конференций; — прайс-листы, каталоги, проспекты и другие фирменные публикации; — материалы консалтинговых организаций. Достоинства вторичной информации: — дешевизна по сравнению с первичной информацией; — возможность сопоставления нескольких источников; — быстрота получения по сравнению со сбором первичной информации. Недостатки: — неполнота; — устареваемость; — иногда неизвестна методология сбора и обработки; — невозможность оценить достоверность. Недостатки вторичной информации обусловлены, прежде всего, тем, что первоначально эта информация собиралась для целей, обычно отличных от целей конкретного маркетингового исследования. Следовательно, для оценки надежности вторичных данных следует ответить на пять основных вопросов: 1. Кто собирал и анализировал данную информацию? 2. Какие цели преследовались при сборе и анализе информации? 3. Какая информация и каким образом была собрана? 4. Какими методами информация обрабатывалась и анализировалась? 5. Как данная информация согласуется с другой подобной информацией? Исследования, выполненные на основе вторичной информации, как правило, являются предварительными (обзорными) и носят описательный или постановочный характер. Общая характеристика методов сбора данных. Методы сбора данных при проведении маркетинговых исследований можно классифицировать на две группы: количественные и качественные. Количественные исследования обычно отождествляют с проведением различных опросов, основанных на использовании структурированных вопросов закрытого типа, на которые отвечает большое число респондонтов. Характерными особенностями таких исследований являются: четко определенные формат собираемых данных и источники их получения, обработка собранных данных осуществляется с помощью упорядоченных процедур, в основном количественных по своей природе, Качественные исследования включают сбор, анализ и интерпретацию данных путем наблюдения за тем, что люди делают и говорят. Наблюдения и выводы носят качественный характер и осуществляются в нестандартизированной форме. Качественные данные могут быть переведены в количественную форму, но этому предшествуют специальные процедуры. Например, мнение нескольких респондентов о рекламе товара может быть словесно выражено по-разному. Только в результате дополнительного анализа все мнения разбиваются на три категории: отрицательные, положительные и нейтральные, после чего можно определить, какое число мнений относится к каждой из трех категорий. Такая промежуточная процедура является лишней, если при опросе использовать сразу закрытую форму вопросов. Основными методами исследования являются: — наблюдение; — эксперимент; — групповые исследования; — качественные исследования; — обзорные исследования. Наблюдения - пассивный сбор информации, когда исследователь наблюдает за событиями и не вмешивается в происходящее. Н. осуществляются, например, за временными колебаниями потоков посетителей супермаркетов с помощью визуального контроля или видеокамерами с последующей компьютерной обработкой. Экспериментальные исследования могут применяться при тестировании новых продуктов, изменении методов торговли, продвижения. По результатам эксперимента выбирается оптимальный вариант действий. В основе методики эксперимента лежит сравнение в контролируемых условиях. Эксперимент предусматривает планомерное воздействие на событие. При подходе «До и после» сравниваются результаты до изменений и после их проведения. При применении «Расщепленных потоков» сравниваются результаты для двух статистических эквивалентных групп потребителей (испытуемой и контрольной). В случае использования методики «Разница» предлагаются, например, одновременно три типа продукта, один из которых обладает испытуемыми свойствами. Если покупатель не чувствует этой разницы, то покупки разных типов будут носить случайный характер. Методика типа «Латинский квартал» означает проведение эксперимента в небольшой группе разнородных покупателей, что позволит распространить полученные результаты на большую общность покупателей.

Индивидуальные глубинные и псевдоструктурированные интервью проводятся в разных формах — от полностью свободной (интервью позволяет респонденту отвечать в любой форме), до псевдостуктурированной - (близкой к анкетному опросу, но с возможностью респонденту иметь некоторую свободу выражения своих мыслей). Применение «постоянной решетки» позволяет выяснить ключевые размерения в оценках респондентов. Респонденту предлагаются, например, три образца из 15-20 с целью выбрать из них два схожих и ответить на вопрос, почему они похожи и чем отличаются от третьего. Оставшиеся в списке образцы затем располагаются между этими двумя полюсами. Процесс повторяется для следующих трех образцов, выбранных случайно, и респондента просят найти другие причины разницы и сходства. Процесс повторяется до тех пор, пока новых причин различий респонденту найти не удается. Результаты таких исследований с 10-50 респондентами затем обрабатываются ЭВМ с целью кластеризации признаков различий. Выбранные ключевые признаки различий используются в качестве базы обычных анкетных исследований. Наиболее широко применяются обзорные исследования с помощью анкет по почте, опросов по телефону, персональных интервью и с помощью Internet. Любая анкета требует тщательной разработки, опробования и отработки. Форма вопроса может повлиять на ответы. Поэтому применяют два типа вопросов:

Содержание и методы проведения отдельных видов маркетинговых исследований

10.В чем заключается механизм конвертации кредиторской задолженности предприятия в его акции по отношению к различным кредиторам? Какие, на Ваш взгляд, проблемы могут возникнуть при применении данного механизма? В чем Вы видите возможные пути их решения? 11. Swot-анализ и его использование в маркетинге. SWOT-анализ — это определение сильных и слабых сторон вашего предприятия, а также возможностей и угроз, исходящих из его ближайшего окружения (внешней среды).

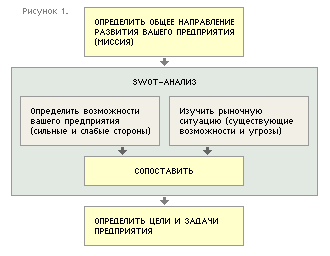

Применение SWOT-анализа позволит вам систематизировать всю имеющуюся информацию и, видя ясную картину «поля боя», принимать взвешенные решения, касающиеся развития вашего бизнеса. SWOT-анализ в маркетинговом плане Вашего предприятия SWOT-анализ — это промежуточное звено между формулированием миссии вашего предприятия и определением его целей и задач. Все происходит в такой последовательности (см. рисунок 1):

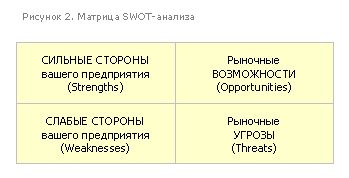

И  так, после проведения SWOT-анализа вы будете более четко представлять себе преимущества и недостатки своего предприятия, а также ситуацию на рынке. Это позволит вам выбрать оптимальный путь развития, избежать опасностей и максимально эффективно использовать имеющиеся в вашем распоряжении ресурсы, попутно пользуясь предоставленными рынком возможностями. так, после проведения SWOT-анализа вы будете более четко представлять себе преимущества и недостатки своего предприятия, а также ситуацию на рынке. Это позволит вам выбрать оптимальный путь развития, избежать опасностей и максимально эффективно использовать имеющиеся в вашем распоряжении ресурсы, попутно пользуясь предоставленными рынком возможностями.Как провести SWOT-анализ В целом, проведение SWOT-анализа сводится к заполнению матрицы, изображенной на рисунке 2, т.н. «матрицы SWOT-анализа». В соответствующие ячейки матрицы необходимо занести сильные и слабые стороны Вашего предприятия, а также рыночные возможности и угрозы. Сильные стороны вашего предприятия — то, в чем оно преуспело или какая-то особенность, предоставляющая вам дополнительные возможности. Сила может заключаться в имеющемся у вас опыте, доступе к уникальным ресурсам, наличии передовой технологии и современного оборудования, высокой квалификации персонала, высоком качестве выпускаемой вами продукции, известности вашей торговой марки и т.п. Слабые стороны вашего предприятия — это отсутствие чего-то важного для функционирования предприятия или то, что вам пока не удается по сравнению с другими компаниями и ставит вас в неблагоприятное положение. В качестве примера слабых сторон можно привести слишком узкий ассортимент выпускаемых товаров, плохую репутацию компании на рынке, недостаток финансирования, низкий уровень сервиса и т.п. Рыночные возможности — это благоприятные обстоятельства, которые ваше предприятие может использовать для получения преимущества. В качестве примера рыночных возможностей можно привести ухудшение позиций ваших конкурентов, резкий рост спроса, появление новых технологий производства вашей продукции, рост уровня доходов населения и т.п. Следует отметить, что возможностями с точки зрения SWOT-анализа являются не все возможности, которые существуют на рынке, а только те, которые может использовать ваше предприятие. Рыночные угрозы — события, наступление которых может оказать неблагоприятное воздействие на ваше предприятие. Примеры рыночных угроз: выход на рынок новых конкурентов, рост налогов, изменение вкусов покупателей, снижение рождаемости и т.п. О  братите внимание: один и тот же фактор для разных предприятий может быть как угрозой, так и возможностью. Например, для магазина, торгующего дорогими продуктами, рост доходов населения может быть возможностью, так как приведет к увеличению числа покупателей. В то же время, для магазина-дискаунтера тот же фактор может стать угрозой, так как его покупатели с ростом зарплат могут перейти к конкурентам, предлагающим более высокий уровень сервиса. братите внимание: один и тот же фактор для разных предприятий может быть как угрозой, так и возможностью. Например, для магазина, торгующего дорогими продуктами, рост доходов населения может быть возможностью, так как приведет к увеличению числа покупателей. В то же время, для магазина-дискаунтера тот же фактор может стать угрозой, так как его покупатели с ростом зарплат могут перейти к конкурентам, предлагающим более высокий уровень сервиса.Итак, мы определили, что должен представлять собой результат SWOT-анализа. Теперь поговорим о том, как прийти к этому результату. Шаг 1. Определение сильных и слабых сторон Вашего предприятия Первый шаг SWOT-анализа — оценка ваших собственных сил. Первый этап позволит вам определить, каковы сильные стороны и недостатки вашего предприятия. Для того чтобы определить сильные и слабые стороны вашего предприятия, вам необходимо:

Проиллюстрируем эту методику примером. Для оценки своего предприятия Вы можете воспользоваться следующим списком параметров:

Далее вам следует заполнить таблицу 1. Делается это следующим образом: в первый столбец вы записываете параметр оценки, а во второй и третий — те сильные и слабые стороны вашего предприятия, которые существуют в этой области. Для вас мы привели в таблице 1 несколько примеров сильных и слабых сторон по параметрам «Организация» и «Производство». Таблица 1. Определение сильных и слабых сторон вашего предприятия

После этого из всего списка сильных и слабых сторон вашего предприятия вам необходимо выбрать наиболее важные (самые сильные и самые слабые стороны) и записать их в соответствующие ячейки матрицы SWOT-анализа (рисунок 2). Оптимально, если вы сможете ограничиться 5-10 сильными и таким же количеством слабых сторон, чтобы не испытывать трудностей при дальнейшем анализе. Итак, вы уже проделали значительную часть работы по SWOT-анализу своего предприятия. Перейдем ко второму шагу — определению возможностей и угроз. Шаг 2. Определение рыночных возможностей и угроз Второй шаг SWOT-анализа — это своеобразная «разведка местности» — оценка рынка. Этот этап позволит вам оценить ситуацию вне вашего предприятия и понять, какие у вас есть возможности, а также каких угроз следует опасаться (и, соответственно, заранее к ним подготовиться). Методика определения рыночных возможностей и угроз практически идентична методике определения сильных и слабых сторон вашего предприятия:

Перейдем к примеру. За основу при оценке рыночных возможностей и угроз вы можете взять следующий список параметров:

Далее, как и в первом случае, вы заполняете таблицу (таблица 2): в первый столбец вы записываете параметр оценки, а во второй и третий — существующие возможности и угрозы, связанные с этим параметром. Примеры в таблице помогут вам разобраться с составлением списка возможностей и угроз вашего предприятия. Таблица 2. Определение рыночных возможностей и угроз

После заполнения таблицы 2, как и в первом случае, вам необходимо выбрать из всего списка возможностей и угроз наиболее важные. Для этого каждую возможность (или угрозу) вам нужно оценить по двум параметрам, задав себе два вопроса: «Насколько высока вероятность того, что это случится?» и «Насколько это может повлиять на мое предприятие?». Выберите те события, которые произойдут с большой долей вероятности и окажут заметное влияние на ваш бизнес. Эти 5-10 возможностей и примерно столько же угроз занесите в соответствующие ячейки матрицы SWOT-анализа (рисунок 2). Итак, матрица SWOT-анализа заполнена, и вы видите перед собой полный перечень основных сильных и слабых сторон своего предприятия, а также открывающиеся перед вашим бизнесом перспективы и грозящие ему опасности. Однако это еще не все. Теперь вам нужно сделать последний шаг и сопоставить имеющиеся у вашего предприятия сильные и слабые стороны с рыночными возможностями и угрозами. Шаг 3. Сопоставление сильных и слабых сторон вашего предприятия с возможностями и угрозами рынка Сопоставление сильных и слабых сторон с рыночными возможностями и угрозами позволит вам ответить на следующие вопросы, касающиеся дальнейшего развития вашего бизнеса:

Для сопоставления возможностей вашего предприятия условиям рынка применяется немного видоизмененная матрица SWOT-анализа (таблица 3). Таблица 3. Матрица SWOT-анализа

На каждом из полей нужно рассмотреть все возможные парные комбинации и выделить те, которые должны быть выделены при разработке стратегии. Заполнив эту матрицу (в чем, мы надеемся, вам помогут предложенные нами примеры), вы обнаружите, что:

12.Оценка и анализ экономического потенциала организации Оценка имущественного положения Экономический потенциал организации может быть охарактеризован двояко: с позиции имущественного положения предприятия и с позиции его финансового положения. Обе эти стороны финансово-хозяйственной деятельности взаимосвязаны — нерациональная структура имущества, его некачественный состав могут привести к ухудшению финансового положения и наоборот. Согласно действующим нормативам, баланс в настоящее время составляется в оценке нетто. Однако ряд статей по-прежнему носит характер регулирующих. Для удобства анализа целесообразно использовать так называемыйуплотненный аналитический баланс-нетто, который формируется путем устранения влияния на итог баланса (валюту) и его структуру регулирующих статей. Для этого: · суммы по статье «Задолженность участников (учредителей) по взносам в уставный капитал» уменьшают величину собственного капитала и величину оборотных активов; · на величину статьи «Оценочные резервы («Резерв по сомнительным долгам»)» корректируется значение дебиторской задолженности и собственного капитала предприятия; · однородные по составу элементы балансовых статей объединяются в необходимых аналитических разделах (долгосрочные текущие активы, собственный и заемный капитал). Устойчивость финансового положения предприятия в значительной степени зависит от целесообразности и правильности вложения финансовых ресурсов в активы. В процессе функционирования предприятия величина активов, их структура претерпевают постоянные изменения. Наиболее общее представление об имевших место качественных изменениях в структуре средств и их источников, а также динамике этих изменений можно получить с помощью вертикального и горизонтального анализа отчетности. Вертикальный анализ показывает структуру средств предприятия и их источников. Вертикальный анализ позволяет перейти к относительным оценкам и проводить хозяйственные сравнения экономических показателей деятельности предприятий, различающихся по величине использованных ресурсов, сглаживать влияние инфляционных процессов, искажающих абсолютные показатели финансовой отчетности. Горизонтальный анализ отчетности заключается в построении одной или нескольких аналитических таблиц, в которых абсолютные показатели дополняются относительными темпами роста (снижения).Степень агрегированности показателей определяется аналитиком. Как правило, берутся базисные темпы роста за ряд лет (смежных периодов), что позволяет анализировать не только изменение отдельных показателей, но и прогнозировать их значения. Горизонтальный и вертикальный анализы взаимодополняют друг друга. Поэтому на практике не редко строят аналитические таблицы, характеризующие как структуру бухгалтерской отчетности, так и динамику отдельных ее показателей. Оба этих вида анализа особенно ценны при межхозяйственных сопоставлениях, так как позволяют сравнивать отчетность различных по виду деятельности и объемам производства предприятий. Критериями качественных изменений в имущественном положении предприятия и степени их прогрессивности выступают такие показатели, как: · сумма хозяйственных средств предприятия; · доля активной части основных средств; · коэффициент износа; · удельный вес быстореализуемых активов; · доля арендованных основных средств; · удельный вес дебиторской задолженности и др. Формулы для расчета данных показателей приведены в прил.2. Рассмотрим их экономическую интерпретацию. Сумма хозяйственных средств, находящихся в распоряжении предприятия. Этот показатель дает обобщенную стоимостную оценку активов, числящихся на балансе предприятия. Это учетная оценка, не совпадающая с суммарной рыночной оценкой его активов. Рост этого показателя свидетельствует о наращивании имущественного потенциала предприятия. Доля активной части основных средств. Под активной частью основных средств понимают машины, оборудование и транспортные средства. Рост этого показателя в динамике обычно расценивается как благоприятная тенденция. Коэффициент износа. Показатель характеризует долю стоимости основных средств, оставшуюся к списанию на затраты в последующих периодах. Коэффициент обычно используется в анализе как характеристика состояния основных средств. Дополнением этого показателя до 100 % (или единицы) является коэффициент годности. Коэффициент износа зависит от принятой методики начисления амортизационных отчислений и не отражает в полной мере фактического износа основных средств. Аналогично, коэффициент годности не дает точной оценки их текущей стоимости. Это происходит из-за ряда причин: темпа инфляции, состояния конъюктуры и спроса, правильности определения полезного срока эксплуатации основных средств и т.д. Однако не смотря на недостатки, условность показателей изношенности и годности, они имеют определенное аналитическое значение. По некоторым оценкам, значение коэффициента износа более, чем на 50% считается нежелательным. Коэффициент обновления. Показывает, какую часть от имеющихся на конец отчетного периода основных средств составляют новые основные средства. Коэффициент выбытия. Показывает, какая часть основных средств, с которыми предприятие начало деятельность в отчетном периоде, выбыла из-за ветхости и по другим причинам. Оценка финансового положения Финансовое положение предприятия можно оценивать с точки зрения краткосрочной и долгосрочной перспектив. В первом случае критерии оценки финансового положения — ликвидность и платежеспособность предприятия, т.е. способность своевременно и в полном объеме произвести расчеты по краткосрочным обязательствам. Под ликвидностью какого-либо актива понимают способность его трансформироваться в денежные средства, а степень ликвидности определяется продолжительностью временного периода, в течение которого эта трансформация может быть осуществлена. Чем короче период, тем выше ликвидность данного вида активов. Говоря о ликвидности предприятия, имеют в виду наличие у него оборотных средств в размере, теоретически достаточном для погашения краткосрочных обязательств хотя бы и с нарушением сроков погашения, предусмотренных контрактами. Платежеспособность означает наличие у предприятия денежных средств и их эквивалентов, достаточных для расчетов по кредиторской задолженности, требующей немедленного погашения. Таким образом, основными признаками платежеспособности являются: а) наличие в достаточном объеме средств на расчетном счете; б) отсутствие просроченной кредиторской задолженности. Очевидно, что ликвидность и платежеспособность не тождественны друг другу. Так, коэффициенты ликвидности могут характеризовать финансовое положение как удовлетворительное, однако по существу эта оценка может быть ошибочной, если в текущих активах значительный удельный вес приходится на неликвиды и просроченную дебиторскую задолженность. Приведем основные показатели, позволяющие оценить ликвидность и платежеспособность предприятия. Величина собственных оборотных средств. Характеризует ту часть собственного капитала предприятия, которая является источником покрытия его текущих активов (т.е. активов, имеющих оборачиваемость менее одного года). Это расчетный показатель, зависящий как от структуры активов, так и от структуры источников средств. Показатель имеет особо важное значение для предприятий, занимающихся коммерческой деятельностью и другими посредническими операциями. При прочих равных условиях рост этого показателя в динамике рассматривается как положительная тенденция. Основным и постоянным источником увеличения собственных средств является прибыль. Следует различать «оборотные средства» и «собственные оборотные средства». Первый показатель характеризует активы предприятия (II раздел актива баланса), второй — источники средств, а именно часть собственного капитала предприятия, рассматриваемую как источник покрытия текущих активов. Величина собственных оборотных средств численно равна превышению текущих активов над текущими обязательствами. Возможна ситуация, когда величина текущих обязательств превышает величину текущих активов. Финансовое положение предприятия в этом случае рассматривается как неустойчивое; требуются немедленные меры по его исправлению. Маневренность функционирующего капитала. Характеризует ту часть собственных оборотных средств, которая находится в форме денежных средств, т.е. средств, имеющих абсолютную ликвидность. Для нормально функционирующего предприятия этот показатель обычно меняется в пределах от нуля до единицы. При прочих равных условиях рост показателя в динамике рассматривается как положительная тенденция. Приемлемое ориентировочное значение показателя устанавливается предприятием самостоятельно и зависит, например, от того, насколько высока его ежедневная потребность в свободных денежных ресурсах. Коэффициент текущей ликвидности. Дает общую оценку ликвидности активов, показывая, сколько рублей текущих активов приходится на один рубль текущих обязательств. Логика исчисления данного показателя заключается в том, что предприятие погашает краткосрочные обязательства в основном за счет текущих активов; следовательно, если текущие активы превышают по величине текущие обязательства, предприятие может рассматриваться как успешно функционирующее (по крайней мере теоретически). Значение показателя можно варьировать по отраслям и видам деятельности, а его разумный рост в динамике обычно рассматривается как благоприятная тенденция. В западной учетно-аналитической практике приводится нижнее критическое значение показателя - 2; однако это лишь ориентировочное значение, указывающее на порядок показателя, но не на его точное нормативное значение. Коэффициент быстрой ликвидности. Показатель аналогичен коэффициенту текущей ликвидности; однако исчисляется по более узкому кругу текущих активов. Из расчета исключается наименее ликвидная их часть - производственные запасы. Логика такого исключения состоит не только в значительно меньшей ликвидности запасов, но, что гораздо более важно, и в том, что денежные средства, которые можно выручить в случае вынужденной реализации производственных запасов, могут быть существенно ниже затрат по их приобретению. Ориентировочное нижнее значение показателя - 1; однако эта оценка также носит условный характер. Анализируя динамику этого коэффициента, необходимо обращать внимание на факторы, обусловившие его изменение. Так, если рост коэффициента быстрой ликвидности был связан в основном с ростом. неоправданной дебиторской задолженности, то это не может характеризовать деятельность предприятия с положительной стороны. Коэффициент абсолютной ликвидности (платежеспособности) является наиболее жестким критерием ликвидности предприятия и показывает, какая часть краткосрочных заемных обязательств может быть при необходимости погашена немедленно. Рекомендуемая нижняя граница показателя, приводимая в западной литературе, - 0,2. Поскольку разработка отраслевых нормативов этих коэффициентов - дело будущего, на практике желательно проводить анализ динамики данных показателей, дополняя его сравнительным анализом доступных данных по предприятиям, имеющим аналогичную ориентацию своей хозяйственной деятельности. Доля собственных оборотных средств в покрытии запасов. Характеризует ту часть стоимости запасов, которая покрывается собственными оборотными средствами. Традиционно имеет большое значение в анализе финансового состояния предприятий торговли; рекомендуемая нижняя граница показателя в этом случае - 50%. Коэффициент покрытия запасов. Рассчитывается соотнесением величины «нормальных» источников покрытия запасов и суммы запасов. Если значение этого показателя меньше единицы, то текущее финансовое состояние предприятия рассматривается как неустойчивое. Одна из важнейших характеристик финансового состояния предприятия - стабильность его деятельности в свете долгосрочной перспективы. Она связана с общей финансовой структурой предприятия, степенью его зависимости от кредиторов и инвесторов. Финансовая устойчивость в долгосрочном плане характеризуется, следовательно, соотношением собственных и заемных средств. Однако этот показатель дает лишь общую оценку финансовой устойчивости. Поэтому в мировой и отечественной учетно-аналитической практике разработана система показателей. Коэффициент концентрации собственного капитала. Характеризует долю владельцев предприятия в общей сумме средств, авансированных в его деятельность. Чем выше значение этого коэффициента, тем более финансово устойчиво, стабильно и независимо от внешних кредитов предприятие. Дополнением к этому показателю является коэффициент концентрации привлеченного (заемного) капитала - их сумма равна 1 (или 100%). Коэффициент финансовой зависимости. Является обратным к коэффициенту концентрации собственного капитала. Рост этого показателя в динамике означает увеличение доли заемных средств в финансировании предприятия. Если его значение снижается до единицы (или 100%), это означает, что владельцы полностью финансируют свое предприятие. Коэффициент маневренности собственного капитала. Показывает, какая часть собственного капитала используется для финансирования текущей деятельности, т. е. вложена в оборотные средства, а какая часть капитализирована. Значение этого показателя можно ощутимо варьировать в зависимости от структуры капитала и отраслевой принадлежности предприятия. Коэффициент структуры долгосрочных вложений. Логика расчета этого показателя основана на предположении, что долгосрочные ссуды и займы используются для финансирования основных средств и других капитальных вложений. Коэффициент показывает, какая часть основных средств и прочих внеоборотных активов профинансирована внешними инвесторами. Коэффициент долгосрочного привлечения заемных средств. Характеризует структуру капитала. Рост этого показателя в динамике - негативная тенденция, означающая, что предприятие все сильнее и сильнее зависит от внешних инвесторов. Коэффициент соотношения собственных и привлеченных средств. Как и некоторые из вышеприведенных показателей, этот коэффициент дает наиболее общую оценку финансовой устойчивости предприятия. Он имеет довольно простую интерпретацию: его значение, например, равное 0,178, означает, что на каждый рубль собственных средств, вложенных в активы предприятия, приходится 17,8 коп. заемных средств. Рост показателя в динамике свидетельствует об усилении зависимости предприятия от внешних инвесторов и кредиторов, т.е. о некотором снижении финансовой устойчивости, и наоборот. Не существует каких-то единых нормативных критериев для рассмотренных показателей. Они зависят от многих факторов: отраслевой принадлежности предприятия, принципов кредитования, сложившейся структуры источников средств, оборачиваемости оборотных средств, репутации предприятия и др. Поэтому приемлемость значений этих коэффициентов, оценка их динамики и направлений изменения могут быть установлены только в результате сопоставления по группам. 13.Описать процедуру планирования косвенных затрат. Отличия при планировании переменных и постоянных косвенных затрат. 14.Основные подходы к управлению. Сравните теорию системного и ситуационного подходов. В менеджменте выделяются ряд подходов к управлению:

Эти подходы не являются универсальными, каждый из них позволяет рассматривать организацую под различным углом. В реальности для принятия решения стоит использовать несколько подходов. | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||