Рынок ссудных капиталов. Рынок ссудных капиталов система финансовых рынков, на которых капитал перераспределяется между кредиторами и заемщиками. Ссудный капитал

Скачать 0.88 Mb. Скачать 0.88 Mb.

|

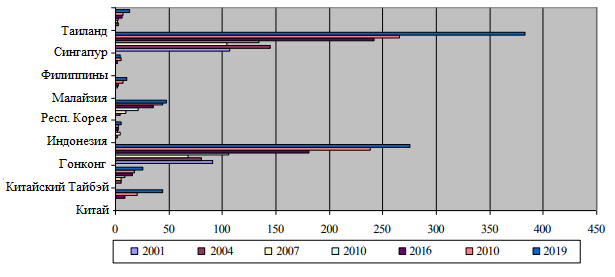

2.2 Анализ показателей валютного рынка стран АзииФинансовые рынки стран Юго-Восточной Азии как важный региональный институт финансового посредничества, обеспечивающей привлечение внешнего долгового и акционерного финансирования, а также аккумулирования свободного капитала в регионе и его предоставление интернациональным заемщикам в системе рыночной конкуренции в обозреваемый период активно расширялись, диверсифицировались и увеличивали свою капитализацию и продолжают это делать. Эти рынки не только формируют стоимость производственных активов государств региона, но и оказывают косвенное влияние на курсы их национальных валют, размер заимствований капитала и норму прибыли для экономики. Весьма закономерно, что данные по национальным фондовым рынкам отражают положения экономик стран, учитывая перспективные тренды их развития. В отличие от классических макроэкономических индикаторов, они включают в себя общемировые и локальные тренды развития ключевых рынков национальных экономик и ожидания участников рынка с понижающим коэффициентом на ошибочность такого прогнозирования, а не только, текущее состояние функционирования экономики региона по секторам и отраслям. Валютные рынки (или форексные рынки - foreign exchange market) стран Юго-Восточной Азии, аналогично всему миру, берут свое начало в 1970-х годах, как реакция на валютный кризис 1971 г., вызванный дефицитом платежного баланса США на фоне сокращения золотого запаса и раздутого внешнего долга, который повлек за собой временную приостановку обмена американских долларов на золото. Именно это событие в последствии привело к завершению эпохи Бреттон-Вудской системы и исчезновению золотодолларового стандарта, что привело к нестабильности валютного рынка, ставшей циклической и введением плавающего курса ключевых мировых валют (немецкой марки, голландского гульдена, канадского доллара, японской иены и ряда других резервных валют). В свою очередь, принятие Смитсоновского соглашения в декабре 1971 открыло странам возможности самостоятельного выбора системы регулирования валютного курса, а окончательное юридическое оформление их перехода от фиксированным к плавающим валютным курсам произошло во время Ямайской валютной конференции 1976 г., что и послужило большим толчком для формирование единого мирового форексного рынка. И хотя центральные банки различных стран в полной мере отказались от регулирования валютного курса и с 1985 году фактически перешли от свободноплавающие валютных курсов к системе регулируемого плавания, валютный рынок с этого времени начал развиваться особенно быстрыми темпами, учитывая как целенаправленную либерализацию финансовых рынков ведущих стран мира и устранение ограничений по их интеграции в глобальную финансовую систему, так и необходимости осуществления регулярных валютных интервенций с целью сдерживания чрезмерных курсовых колебаний. Страны Азии также активно себя проявляли на волне популярности данных процессов формирования валютного сегмента национальных финансовых рынков, но, закономерно, были не в авангарде этих процессов и проявляли меньшую активность в развитии форекс рынка, нежели государства-лидеры. Валютные рынки Азии как система стабильных экономических и организационных отношений, связанных с операциями купли-продажи иностранных валют и платежных документов, выраженных в них, показал стремительный рост лишь в последние десятилетия и претерпел существенные диверсификационные изменения. У них можно наблюдать взаимосвязанность с значительным ростом объема валютных операций, совершаемых субъектами данного региона, а также с широким выбором валютных ценностей, служащих объектом купли-продажи и субъектов валютных операций вкупе с структурой валютных рынков. Для формирования характеристики форексного рынка стран Азии, важно сделать акцент на то, что он имеет одну из самых масштабных капитализаций в сегменте региональных финансовых рынков, при этом работая как важная часть мировой платежной системы и ключевой инструмент для поддержания международной торговли в регионе, а также страхования валютных рисков и обеспечения корпоративного финансового управления субъектов. Являясь глобальным по определению и проходя через глубокую трансформацию, сегодняшний валютные рынки Азии коррелируются с повышением масштабности финансовой деятельности экономических субъектов, что в свою очередь является гарантией стабильного функционирования мировых экономической и торговой систем. Их показатели среднесуточного оборота за 2001-2019 гг. показали рост значений более чем в четыре раза - с 198,0 до 809,0 млрд. долл. США. Этот показатель позволяет понять что, как упоминалось выше, Азиатский регон занимает 12% соответствующего мирового показателя. Также, как мы можем увидеть из данных, представленных на рис. 2.1, валютные рынки стран Азии до сих пор остаются довольно фрагментированными и характеризуются высоким уровнем странового концентрации регионального валютообменного оборота. Лидерами региона являются Сингапур, Республика Корея, Гонконг и Китай, на которые в 2019 в совокупности приходилось 92,7% среднесуточного объема форексных операций стран Азии. Агрессивное наращивание масштабов форексных рынков стран Азии и объемов осуществляемых операций в валютах за рассматриваемый период послужило стимулом для поиска азиатскими инвесторами инструментальных альтернатив инвестиционным капиталовложением на фондовых рынках в пользу операций на рынке форекс, Так как данный рынок является наиболее ликвидным сегментом рынка. Это и является ключевым стимулом для создания новых инструментов для этого рынка, ввиду того, что он является крайне привлекательным для разных групп инвесторов и сегодня охватывает ряд различных финансовых инструментов, включающих, в частности, спотовые, форвардные, своповые и опционные операции.  Рисунок 2.1 Динамика среднесуточного оборота форексных рынков стран Азии в течение 2001-2019 гг. Из-за возможности гибко настраивать деривативные контракты, мы можем наблюдать регулярные появления новых инструментов, которые создаются из специфических нужд различных участников рынка. Чем более гибкая позиция у регуляторов в отношении введения новых инструментов на рынок, тем более привлекательным он становится для внешних и внутренних участников, что позволяет обеспечивать стремительный рост, что и демонстрирует азиатский регион. Таким образом, для эффективного согласования валютной структуры их краткосрочных активов и пассивов, а также минимизации затрат на управление текущей валютной ликвидностью целесообразным становится масштабное использование своп-операций. При этом более 80% общего объема региональных своп-операций приходится на сделки сроком до семи дней, которые предназначены для управления текущей валютной ликвидностью, а не хеджирования валютных рисков. На втором месте по объемам валютных операций, реализуемых в настоящее время на форексных рынках стран Азии, представляются спот-сделки (221 млрд, 27,4% в 2019). Да, именно за счет постоянного и динамичного наращивания стоимостных объемов регионального оборота спотовых операций в течение 2001-2019 гг. был достигнут стремительный рост капитализации форексного рынка стран Азии. Достаточно сказать, что за указанный период их ежедневные стоимостные объемы почти утроились и выросли с 79 до 221 млрд. долл. США, что в относительном выражении стабильно составляло от 10% до 12% мирового валютообменного оборота. Среди причин, обусловивших подобную динамику роста спотовых сделок, главной, по нашему мнению, является нежелание участников рынка использовать сложные производные инструменты, а, следовательно, их переход в сегмент спот-трансакций. Подобная динамика характерна и для форвардных операций «Аутрайт», ежедневная стоимость которых за указанный период выросла с 6 до 116 млрд долл. США, или с 5,2% до 14,2% соответствующего мирового показателя. При этом устоявшейся тенденцией для стран региона является постоянный рост доли форвардных сделок со сроками заключения до семи дней и уменьшение количества сделок от семи дней до одного года. То есть, почти половина форвардных сделок заключаются сейчас на сверхкороткие сроки. Доля форвардных и опционных сделок в ежедневных объемах форексным соглашений стран Азии не превышает сейчас 14,4% (116 млрд) и 7,1% (57 млрд соответственно), однако можно увидеть тренд на последовательный рост их доли. Объяснить такой стремительный рост можно тем, что страны Азии начали стремительное экономическое развитие лишь после формирования устойчивой экономической модели, которая могла поддерживать высокие темпы роста и сохранять ликвидность, а дальше активное расширение продуктовой линейки на рынке ПФИ лишь привлекало новых участников рынка и поддерживало динамику роста . Таким образом, за 1996-2019 гг. рост ежегодных объемов валютных деривативов стран Азиатско-Тихоокеанского региона показали рост с 87 млрд. до более 4 трлн. долл. США, а общее количество заключенных контрактов поднялось с отметки 14300000 до 1100000000. Как результат - благодаря активному росту рынка деривативов в последние десятилетия существенно расширились возможности бизнес-субъектов стран Азии по оптимизации рисков и улучшения условий размещения средств через предоставление инвесторам и эмитентам широкого набора эффективных инструментов управления рисками и финансовыми потоками, возможности значительно влиять на транзакционных расходы, путем ухода от формирования портфелей финансовых активов и обязательств, что в свою очередь позволяло стремительно развиваться рынкам без потери ликвидности. Подтверждением высокой динамики развития деривативного сегмента валютных рынков стран Азии, а затем - их инструментальной структуры в последние годы является стремительное наращивание объемов торговли биржевыми деривативами (exchange traded derivatives), которые, как известно, охватывают биржевые валютные фьючерсы и биржевые валютные опционы. Только в течение 2017-2019 гг. оборот данных инструментов в регионе Азии вырос на 20%. В то же время снижение объемов внебиржевых валютных опционов и рост объемов биржевых опционов и фьючерсов свидетельствует об усилении тенденции к упорядочению торговли финансовыми инструментами на финансовых рынках стран Азии. С формальной точки зрения, биржами на форексный рынке считаются в основном фондовые биржи, среди которых крупнейшими в азиатском регионе сейчас являются «Hong Kong Exchange», «Korea Exchange» и «Thailand Futures Exchange», по которым, кстати, и учитывается статистика Международной федерацией валютных рынков. Согласно данным данной организации, совокупное количество контрактов валютных опционов, которые вращались на этих трех биржах в 2019 составляла почти 100 млн на общую сумму 99400000000 долл.; контрактов валютных фьючерсов - 50 млн на общую сумму более 1 трлн долл. США. Подобное позиционирование указанных бирж не случайно, поскольку динамичное развитие инфраструктуры регионального валютного рынка приводит к усилению концентрации операций на ограниченном количестве крупнейших торговых площадок, которые способны обеспечить наиболее широкий спектр инструментов и форм организации валютных отношений. Ситуация, в которой будет наблюдаться рост объемов биржевых деривативов на рынках Азии выглядит закономерной, так как власти активно борются с внебиржевыми опционами, из-за того что большой объем неконтроллируемых производных финансовых инструментов рассматривается экономистами как одна из наиболее опасных причин возникновения финансовых кризисов. Таким образом, исходя из ключевой имманентной черты деривативов - их обращения и генерирования во всех сегментах финансовых рынков стран Азии (валютном, кредитном и инвестиционном), а также формирование зависимостей между различными инструментами – можно сделать вывод, что они не столько являются основой рынка, сколько связующим звеном элементов рынка, которое создает зависимость между разрозненными по различным метрикам финансовые рынки государств в рассматриваемом регионе и формируя большую единую систему. По этому поводу в полной мере можно согласиться с тезисом американского исследователя Р. Мертона, который утверждает, что «распространение деривативов стало решающим фактором, обеспечившим внутреннее единство глобального финансового рынка». В характеристике процессов диверсификации валютных рынков стран Азии особого внимания заслуживает географическое распределение валютных операций, которые производят крупные Азиатские компании. На сегодня 47,5% стоимости валютных сделок приходится на Сингапур и 34,0% - на Гонконг, далее следуют Республика Корея - 6,0%, Китай - 5,5% и китайский Тайбэй - 3,1%. Зато совокупная доля Малайзии, Таиланда и Индонезии в ежедневных объемах форексных операций региона Юго-Восточной Азии не превышает 3,4%. Как видим, в торговле деривативами в азиатском регионе существенно активизировалась роль Республики Корея, Китая и китайского Тайбэя. Именно за счет активного включения в операции регионального валютного рынка китайских и корейских бизнес-субъектов было достигнуто значительное наращивание стоимостных объемов форексных операций в регионе. Вместе с тем, относительно ниже капитализация рынков валютных деривативов этих стран, как и Малайзии, Таиланда и Индонезии, объясняется меньшей капитализацией их базовых спотовых рынков, а также более жестким их регулированием. Так, регуляторные меры в наибольшей степени распространяются сейчас на деятельность нерезидентов, которые с целью хеджирования валютных рисков вынуждены совершать сделки на форексных рынках стран Азии. Так, отличительным признаком настоящего валютного рынка данного региона, является существенная активизация участия нерезидентов в торгах на местных форексным рынках, которая обеспечивает наращивание их ликвидности и повышения эффективности их функционирования. В наибольшей степени это характерно для Гонконга, Сингапура, Республики Корея и Таиланда, о чем свидетельствуют данные табл. 2.1. Иначе говоря, практически на рынках всех стран Азии (кроме Китая) нерезиденты без ограничений или с незначительными ограничениями могут осуществлять любые операции по хеджированию валютных рисков. Таблица 2.1 Ключевые инструменты хеджирования валютных рисков в странах Азии

На современном форексный рынке стран Азии представляется сейчас большое количество различных участников - от центральных банков, торговых компаний и частных инвесторов с международными инвесторов, крупных коммерческих и инвестиционных банков, профессиональных валютных трейдеров и глобальных хедж-фондов. Подобная диверсификация субъектной структуры азиатских валютных рынков является следствием как рост объемов внешнеэкономических операций местных субъектов хозяйствования, так и внедрение эффективных инновационных технологий валютообменных операций, требует выхода на рынок все более большего количества высокопрофессиональных, узкоспециализированных операторов. В то же время довольно устойчивые позиции среди субъектов форексного рынка продолжают удерживать центральные банки стран, функциональными компетенциями которых является контроль за возвращением в страны экспортной выручки, установление ставки овернайт по кредитным ресурсам, покупка и продажа государственных ценных бумаг, регулирование денежной массы в обращении и регулирование учетной процентной ставки через операции купли-продажи валюты на открытом рынке. Однако, влияние государственных регуляторных органов на конъюнктуру валютных рынков стран Азии в отдельные периоды остается ограниченным, и в отдельные годы отмечались ее изменения вопреки усилиям регуляторных органов. Характеризуя процессы глобализационных диверсификации валютных рынков стран Азии, нельзя обойти вниманием ряд регуляторно-институционных изменений, введенных в последние десятилетия с целью повышения эффективности и транспарентности их функционирования, расширение кредитных операций отечественных корпораций в местных валютах и нивелирование валютных рисков внешнеэкономической деятельности отечественных субъектов. В данном контексте следует, прежде всего, отметить введение режимов гибких валютных курсов, а также огромные усилия правительств стран Азии в области всестороннего развития местных валютных и фондовых облигационных рынков. Вместе с тем, несмотря на высокую динамику развития валютных рынков стран в регионе, они до сих пор не нарастили достаточный уровень капитализации и глубины для смены американского доллара как основной расчетной валюты для обслуживания внешнеэкономических операций, на национальную валюту, хотя на рынках все большую популярность обретают деривативы в национальной валюте. Таким образом, благодаря наращиванию объемов операций на региональном рынке деривативов национальные финансовые рынки стран Азии получили ряд весомых конкурентных преимуществ, а именно: существенное снижение рисков иностранных инвесторов и повышение эффективности их операционной финансово-хозяйственной деятельности, наращивание ликвидности азиатских валютных рынков и диверсификация финансовых инструментов, которые здесь реализуются с целью управления валютными рисками. Подытоживая вышесказанное, следует отметить, что широкий перечень валютных операций, проводимых сегодня на валютных рынках стран Азии, их высокое технологическое и организационное обеспечение дают возможность региональным субъектам хозяйствования реализовывать широкий спектр экономических интересов. Они касаются как обеспечения ликвидности и прибыльности деятельности, так и управления валютными рисками. При этом переход стран Азии от фиксированного к гибкому валютному курсу еще больше актуализирует вопрос о расширении использования в бизнес-практике валютных деривативов, которые будут рассматриваться не только как неотъемлемая составляющая эффективного развития национальных рынков капитала Азии, но и как инструмент более эффективного распределения капитала и страхования валютных рисков. |