диплом. сибирский федеральный университет институт экономики, управления и природопользования

Скачать 0.55 Mb. Скачать 0.55 Mb.

|

|

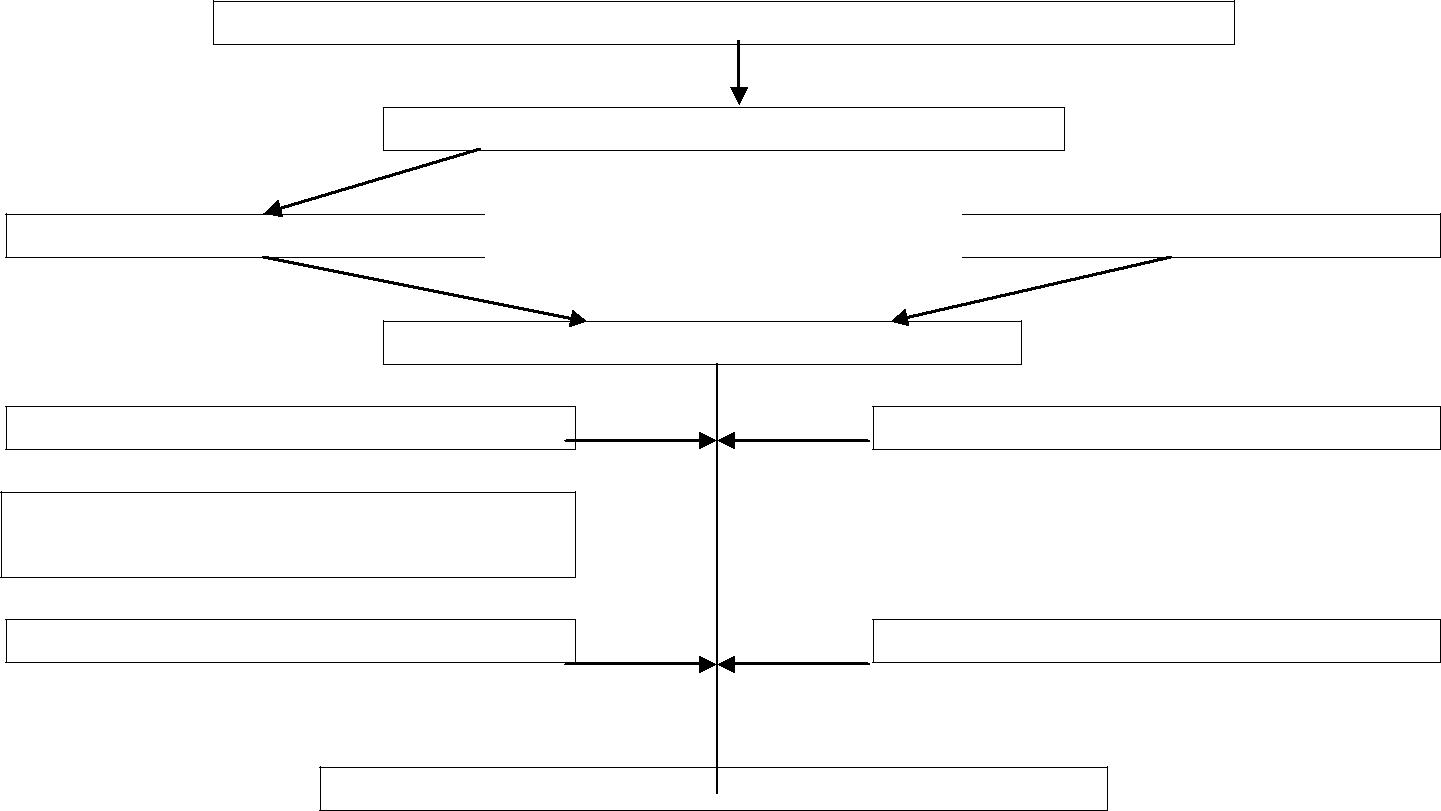

ЗАКЛЮЧЕНИЕ Прибыль предприятия отражает чистый доход, созданный в сфере материального производства в процессе предпринимательской деятельности. Выделяют следующие виды прибыли: валовая прибыль; прибыль от продаж; прибыль до налогообложения; чистая прибыль. Прибыль как важнейшая категория рыночных отношений выполняет определенные функции: характеризует экономический эффект, полученный в результате деятельности предприятия; обладает стимулирующей функцией; является одним из источников формирования бюджетов разных уровней. работе рассматривается деятельность ООО «АВИК», которое занимается оптовой торговлей строительными материалами. В ООО «АВИК» применяется автоматизированная форма бухгалтерского учета на базе программы «1С: Бухгалтерия». Учетная политика организации формируется главным бухгалтером организации и утверждается приказом руководителя ООО «АВИК». Анализ технико-экономических показателей позволяет сделать вывод, что существуют определенные недостатки в работе организации: снижение выручки от продаж; рост себестоимости товаров; снижение показателей прибыли и рентабельности. В то же время наблюдается рост фондоотдачи; постоянство кадрового состава организации. Изучение организации бухгалтерского учета финансовых результатов в ООО «АВИК» показало, что учет осуществляется верно, в соответствии с действующим законодательством. Учет финансовых результатов осуществляется в ООО «АВИК» в соответствии с принятой учетной политикой. Обобщение информации о доходах и расходах, связанных с обычными видами деятельности ООО «АВИК», а также определение финансового результата по ним осуществляется на счете 90 «Продажи». Чистая прибыль ООО «АВИК» отражается по счету 99 «Прибыли и убытки». Конечный финансовый результат ООО «АВИК» складывается под влиянием: финансового результата от продажи продукции (работ, услуг); прочих доходов и расходов. Для обобщения информации о прочих доходах и расходах в ООО «АВИК» используют счет 91 «Прочие доходы и расходы». По окончании отчетного года счет 99 «Прибыли и убытки» закрывается. Заключительной записью декабря сумму чистой прибыли списывают с дебета счета 99 в кредит счета 84 «Нераспределенная прибыль (непокрытый убыток)». Чистая прибыль ООО «АВИК» используется в соответствии с Уставом организации. В 2015 г. 99,0 % чистой прибыли было оставлено как нераспределенной. Размер отчислений в резервный фонд за 2014-2015гг. составляет 10 %. Проведенный анализ финансовых результатов показал, что сумма прибыли до налого-обложения ООО «АВИК» уменьшилась в 2015 г. по сравнению с 2014 г. Это повлияло на 67 сокращение чистой прибыли за рассматриваемый период. Кроме того, на сокращение чистой прибыли повлияло отрицательное значение сальдо прочих доходов и расходов за 2014-2015 гг. Прибыль от продаж сократилась в 2015 г. по сравнению с 2014 г. на 52 тыс. руб., что вызвано снижением выручки от продаж товаров; ростом коммерческих расходов. Прочие доходы ООО «АВИК» за 2014-2015гг. сократились на 26 тыс. руб. Прочие расходы за анализируемый период сократились на 2 тыс. руб. Однако сумма прочих расходов превысила сумму прочих доходов на 129 тыс. руб. в 2015 г. Снижение выручки от продаж и рост коммерческих расходов отрицательно повлияли на рентабельность продаж по прибыли от продаж. На размер себестоимости ООО «АВИК» влиять не может, поскольку не производит товаров, а закупает по установленной цене у производителя. При укреплении расчетно-платежной дисциплины и соблюдении договорных обязательств, организация могла бы избежать штрафов, включаемых в прочие расходы, на сумму 68,7 тыс. руб. За счет сохранения объема продаж в натуральном выражении линолеума (шир. 2,5 м., 3,5 м), ламинатной доски на уровне 2014 г. организация могла бы получить в 2015 г. дополнительную прибыль от продаж в размере 45,1 тыс. руб. Рентабельность продаж по прибыли от продаж в результате предлагаемых мероприятий составила бы 3,70 %, увеличившись на 0,02 % по сравнению с 2015 г. Рентабельность продаж по прибыли до налогообложения в результате предлагаемых мероприятий составила бы 3,45 %, увеличившись на 0,32 %. Исследование ООО «АВИК» показало, что в целом, наблюдается ухудшение финансовых показателей работы организации за 2013-2015 гг.; бухгалтерский учет финансовых результатов в организации ведется в соответствии с действующим законодательством; повышению прибыльности и рентабельности организации может способствовать снижение размера прочих расходов (на сумму штрафов), увеличение сбыта стройматериалов. 68 Список литературы Гражданский кодекс Российской Федерации от 30 ноября 1994 г. № 51-ФЗ (часть первая) (в ред. от 31.01.2016) // СПС Консультант Плюс. Налоговый кодекс РФ от 17 июля 1998 г. № 146-ФЗ (частьпервая) (в ред. от 26.04.2016) // СПС Консультант Плюс. О бухгалтерском учете. Федеральный закон от 6 декабря 2011 г. № 402-ФЗ (в ред. от 04.11.2014) // СПС Консультант Плюс. О несостоятельности (банкротстве). Федеральный закон от 08 января 1998 г. № 6-ФЗ (в ред. от 29.12.2015) // СПС Консультант Плюс. Положение по ведению бухгалтерского учета и бухгалтерской отчетности в РФ: Приказ Минфина РФ от 29.07.1998 № 34н (в ред. от 24.12.2010) // СПС Консультант Плюс. Учетная политика организации. Положение по бухгалтерскому учету. ПБУ 1/2008. Приказ Минфина РФ от 06.10.2008 № 106н (в ред. от 06.04.2015) // СПС Консультант Плюс. Бухгалтерская отчетность организации. Положение по бухгалтерскому учету. ПБУ 4/99. Приказ МФ РФ от 06.07.1999 № 43н (в ред. от 08.11.2010 № 115н) // СПС Консультант Плюс. Учет материально-производственных запасов. Положение по бухгалтерскому учету. ПБУ 5/01. Приказ Минфина РФ от 09.06.2001 № 44н (в ред. от 25.10.2010) // СПС Консультант Плюс. Учет основных средств. Положение по бухгалтерскому учету. ПБУ 6/01. Приказ Минфина РФ от 30.03.2001 № 26н (в ред. от 24.12.2010) // СПС Консультант Плюс. События после отчетной даты. Положение по бухгалтерскому учету. ПБУ 7/98 (в ред. от 06.04.2015). Приказ Минфина РФ от 25.11.1998 № 56н // СПС Консультант Плюс. Оценочные обязательства, условные обязательства и условные активы. Положение по бухгалтерскому учету. ПБУ 8/10. Приказ Минфина РФ от 13.12.2010 № 167н (в ред. от 06.04.2015) // СПС Консультант Плюс. Доходы организации. Положение по бухгалтерскому учету. ПБУ 9/99. Приказ Минфина РФ от 06.05.1999 № 32н (в ред. от 06.04.2015) // СПС Консультант Плюс. Расходы организации. Положение по бухгалтерскому учету. ПБУ 10/99. Приказ Минфина РФ от 06.05.1999 № 33н (в ред. от 06.04.2015) // СПС Консультант Плюс. Учет расчетов по налогу на прибыль. Положение по бухгалтерскому учету. ПБУ 18/02 (в ред. от 06.04.2015). Приказ Минфина РФ от 19.11.2002 № 114н // СПС Консультант Плюс. 69 Учет финансовых вложений. Положение по бухгалтерскому учету. ПБУ 19/02 (в ред. от 06.04.2015). Приказ Минфина РФ от 10.12.2002 № 126н // СПС Консультант Плюс. План счетов бухгалтерского учета и Инструкция по его применению. Приказ Минфина РФ от 31 октября 2000 № 94н (в ред. от 08.11.2010) // СПС Консультант Плюс. Об утверждении методических указаний по инвентаризации имущества и финансовых обязательств. Приказ Минфина России от 13.06.1995 № 49 (в ред. от 08.11.2010) // СПС Консультант Плюс. Приказ ФНС России от 26.11.2014 N ММВ-7-3/600@ «Об утверждении формы налоговой декларации по налогу на прибыль организаций, порядка ее заполнения, а также формата представления налоговой декларации по налогу на прибыль организаций в электронной форме» // СПС Консультант Плюс. Об осуществлении наличных расчетов. Указания ЦБ РФ от 07.10.2013 № 3076-У // СПС Консультант Плюс. Налог на прибыль: что нового? Береснева, Н. В. // Бухгалтерский учет - 2015. - № 1. - С. 32-39. Отчет о финансовых результатах с учетом новшеств/ Бочкова, Л. С. / Главбух - 2015.- № 1. - С. 47-58. Анализ бухгалтерской (финансовой) отчетности для принятия управленческих решений/ Вакуленко, Т. Н., Фомина Л. Ф. - СПб.: «Издательский дом Герда», 2013. - 240 с. Экономика предприятия/ Волков О. И Курс лекций. - М.: ИНФРА-М, 2014. - 280 с. Доходы и расходы предприятия/ Гаврилова, Т. В. // Бухгалтерский учет - 2014. - № 10. - 5-9. 25. Бухгалтерский (налоговый, финансовый, управленческий) учет на современном предприятии/ Глушков. И. Е.. Издание 12. Эффективная настольная книга бухгалтера. - М.: «КноРус»; Новосибирск: «ЭКОР-книга», 2013. - 1056с. Финансовый анализ: теория и практика: учеб. пособие/ Дыбаль, С. В. - СПб.: «Издательский дом «Бизнес-пресса», 2014. - 304 с. Учет финансовых результатов/ Колеватова, О. А., Михалева Ж. Г. / Бухгалтерский учет - 2014. - № 5. - С. 22-26. Бухгалтерский учет/ Кондраков, Н. П.: Учебное пособие. - М.: ИНФРА-М, 2015 - 640 с. 29. . О порядке организации учета расчетов по налогу на прибыль/ Куренков, И. Е / Бухгалтерский учет - 2014. - № 21. - С. 76-78. Как правильно заполнить декларацию по налогу на прибыль/ Максимов, Ю. И. / Бухгалтерский учет - 2014. - № 12. - С. 26-31. Экономический анализ финансово-хозяйственной деятельности/ Мельник, М. В., 70 Герасимова Е. Б., Дроздова Л. А., Сиротенко Э. А. - М.: Экономистъ, 2014. - 320 с. Типичные ошибки при расчете налога на прибыль. Анализ арбитражной практики/ Новоселов, К. В. / Главбух -2015. - № 2. - С. 62-67. Бухгалтерская отчетность организации/ Патров, В. В., Быков, В. А. – 2-е изд. - М.: МЦФЭР, 2015. - 432 с. Финансовый результат предприятия/ Полежарова, Л. В. Главбух - 2014.- № 6. - С. 29-35. Переплата авансовых платежей по налогу на прибыль: возможен ли зачет? / Пронина, Е. А. / Бухгалтерский учет - 2014. - № 23. - С. 40-43. Заполнение налоговой декларации по налогу на прибыль / Романовская, Т. С. / Бухгалтерский учет - 2014. - № 19. - С. 28-30. Новое в ПБУ и формах отчетности/ Савина, Е. А.. Применять сейчас или с 2015 года?// Главбух - 2014. - № 22. - С. 22-24. Анализ хозяйственной деятельности предприятия/ Савицкая, Г. В.. - Минск: Новое знание, 2013. - 588 с. Финансовый анализ. Управление финансами/ Селезнева, Н. Н.,: учеб. пособие. – 2-е. изд., перераб. и доп. - М.: ЮНИТИ-ДАНА, 2013. - 639 с. Проверяем правильность начисления налога на прибыль / Семенова, М. В. / Бухгалтерский учет - 2014. - № 13. - С. 12-19. 41. .,. Влияние учетной политики на финансовый результат/ Соколов, Я. В / Бухгалтерский учет - 2014. - № 21. - С. 43-48. Анализ и диагностика финансово-хозяйственной деятельности предприятия/ Титов, В. И.: учебник. - М.: Дашков и К, 2013. - 352 с. 43. . Первичные учетные документы/ Тумасян, Р. З. - М.: ООО «Нитар Альянс», 2015. - 415 с. Проблемы формирования прибыли за период до и после налогообложения/ Тяжкова, М. С. / Бухгалтерский учет - 2014. - № 21. - С. 62-67. 45. . Анализ финансово-хозяйственной деятельности/ Чернышева, Ю. Г: учеб. пособие. - Ростов н/Д: Феникс, 2013. - 284 с. Когда бухгалтерская и налоговая прибыль различаются / т Чипуренко, Е. В. / Бухгалтерский учет - 2014. - № 19. - С. 8-13. Методика финансового анализа Шеремет, А. Д., /. - М.: Инфра-М, 2013. - 176 с. 71 Приложение А Формирование финансового результата организации     Выручка от продажи товаров, товаров, работ, услуг (за минусом НДС, акцизов и аналогичных обязательных платежей)  Себестоимость проданных товаров, товаров, работ, услуг (=) +(-) Валовая прибыль (убыток) (-) Коммерческие расходы Управленческие расходы (=) + (-) Прибыль (убыток) от продаж Проценты к получению (+) (-) Проценты к уплате Доходы от участия в других организациях (+) Прочие доходы (+) (-) Прочие расходы (=) + (-)Прибыль (убыток) до налогообложения (+)  Отложенные налоговые активы - Отложенные налоговые -  Текущий налог на прибыль Чистая прибыль (убыток) 72 Приложение Б Приказ № 101 01.01.2015 На основании и в соответствии с Законом РФ от 06.12.2011 № 402-ФЗ «О бухгалтерском учете», Положением по ведению бухгалтерского учета и бухгалтерской отчетности в РФ, утвержденным Приказом Минфина РФ №34н от 29.07.98, Налоговым кодексом РФ: ПРИКАЗЫВАЮ: Принять учетную политику согласно приложению. Ген. директор ООО «АВИК» Семенов А. А. Приложение Учетная политика Блок 1. Учетная политика в целях бухгалтерского учета 1. Организация учетной работы 1.1. Ответственность за организацию бухгалтерского учета на предприятии, соблюдение законодательства при выполнении хозяйственных операций несет руководитель предприятия. 1.2. Бухгалтерский учет на предприятии ведется бухгалтерией. Бухгалтерия возглавляется главным бухгалтером. 1.3. Главный бухгалтер подчиняется непосредственно руководителю организации и несет ответственность за формирование учетной политики, ведение бухгалтерского учета, своевременное представление полной и достоверной бухгалтерской отчетности. Главный бухгалтер обеспечивает соответствие осуществляемых хозяйственных операций законодательству РФ, контроль за движением имущества и выполнением обязательств. Требования главного бухгалтера по документальному оформлению хозяйственных операций и представлению в бухгалтерию необходимых документов и сведений обязательны для всех работников организации. 2. Методология ведения бухгалтерского учета 2.1. На предприятии применяется автоматизированная форма учета. 2.2. Бухгалтерский учет имущества, обязательств и хозяйственных операций ведется в рублях и копейках. 2.3. Все хозяйственные операции, проводимые организацией, оформляются оправдательными документами. Эти документы служат первичными учетными документами, на основании которых ведется бухгалтерский учет. Первичные учетные документы принимаются к учету, если они составлены по форме, содержащейся в альбомах унифицированных форм первичной учетной документации, утвержденных Постановлениями Госкомстата РФ. 2.4. Первичные учетные документы составляются на бумажных и электронных носителях информации. 2.5. Перечень лиц, имеющих право подписи первичных документов, утверждает руководитель организации по согласованию с главным бухгалтером. Порядок проведения инвентаризации имущества и обязательств, контроля за движением товарно-материальных запасов Для обеспечения достоверности данных бухгалтерского учета и бухгалтерской отчетности на предприятии проводится инвентаризация имущества и обязательств, в ходе Продолжение приложения Б которой проверяются и документально подтверждаются их наличие, состояние и оценка. Инвентаризация производится в соответствии с Методическими указаниями по инвентаризации имущества и финансовых обязательств, утв. Приказом Минфина РФ №49 от 13.06.1995. 3.2. Работники бухгалтерии, ведущие учет товарно-материальных запасов, обязаны не реже одного раза в месяц осуществлять непосредственно в местах их хранения в присутствии заведующего складом (кладовщика) проверку своевременности и правильности оформления первичных документов по складским операциям, записей (разносок) операций в регистрах складского учета, а также полноты и своевременности сдачи исполненных документов в бухгалтерию. Конкретные сроки проверок устанавливаются главным бухгалтером. результатах проверок и выявленных недостатках и нарушениях, а также принятых мерах работники бухгалтерии, проводившие проверки, докладывают главному бухгалтеру. Главный бухгалтер, в свою очередь, информирует руководителя организации о выявленных недостатках и нарушениях. 4. Учет амортизируемого имущества 4.1. В качестве основных средств к бухгалтерскому учету принимается имущество, в отношении которого единовременно выполняются следующие условия: а) имущество используется в производстве товаров при выполнении работ или оказании услуг либо для управленческих нужд организации; б) имущество используется в течение длительного времени, т.е. срока полезного использования, продолжительностью свыше 12 месяцев или обычного операционного цикла, если он превышает 12 месяцев. 4.2. При установлении сроков полезного использования приобретаемого имущества в целях его отнесения в бухгалтерском учете к основным средствам или средствам в обороте исходить из следующего: 4.2.1. По имуществу, включенному в какую-либо из групп амортизируемого имущества, указанных в Классификации основных средств, включаемых в амортизационные группы, срок службы которого можно однозначно установить исходя из технических условий или рекомендаций изготовителей – срок службы устанавливается исходя из таких технических условий (рекомендаций изготовителей), если этот срок службы соответствует номеру группы, которой относится это имущество. Если такой срок службы приобретенного имущества не соответствует порядку его эксплуатации на предприятии, то срок полезного использования такого имущества устанавливается комиссией. 4.3. При приобретении объектов основных средств, бывших в употреблении, нормы амортизации по этому имуществу определяются с учетом срока полезного использования, уменьшенного на количество лет (месяцев) эксплуатации данного имущества предыдущими собственниками. 4.4. Амортизация всех основных средств в бухгалтерском учете производится линейным способом. 4.5. Объекты основных средств стоимостью не более 40000 рублей за единицу, а также приобретенные книги, брошюры и т.п. издания списываются на затраты на производство (расходы на продажу) по мере отпуска их в производство или эксплуатацию. 4.6. Амортизационные отчисления по объекту основных средств начинаются с первого числа месяца, следующего за месяцем принятия этого объекта к бухгалтерскому учету, и начисляются до полного погашения стоимости этого объекта либо списания этого объекта с бухгалтерского учета. Амортизационные отчисления по объекту основных средств прекращаются с первого числа месяца, следующего за месяцем полного погашения стоимости этого объекта или списания этого объекта с бухгалтерского учета. 4.7. В течение срока полезного использования объекта основных средств начисление амортизационных отчислений в целях бухгалтерского учета не приостанавливается, кроме 74 Продолжение приложения Б случаев перевода его по решению руководителя организации на консервацию на срок более трех месяцев, а также в период восстановления объекта (ремонта, реконструкции, модернизации), продолжительность которого превышает 12 месяцев. 4.8. Переоценка основных средств производится на основании приказа руководителя предприятия в соответствии с п.15 ПБУ «Учет основных средств». 4.9. При выбытии объекта основных средств сумма его дооценки переносится с добавочного капитала организации в нераспределенную прибыль организации. 5. Учет капитальных вложений. 5.1. Капитальные вложения по приобретению, строительству, модернизации, реконструкции основных средств, а также прочие затраты, связанные с приобретением и монтажом основных средств, учитываются на счете 08 «Капитальные вложения» бухгалтерского учета. 5.2. Затраты, связанные с перемещением объектов основных средств внутри организации составе капитальных вложений не учитываются, а относятся на расходы на продажу. Учет материалов и товаров. 6.1. В качестве материально-производственных запасов к бухгалтерскому учету принимается имущество, отвечающее требованиям ПБУ «Учет материально-производственных запасов», утв. Приказом Минфина РФ №44н от 09.06.2001. 6.2. Материально-производственные запасы отражаются в учете и отчетности ООО «АВИК» по их фактической себестоимости. Для учета материально-производственных запасов применяется бухгалтерский счет 10 «Материалы». 6.3. Учет имущества (товаров), предназначенного для перепродажи, осуществляется на счете 41 «Товары». Затраты по заготовке и доставке товаров включаются в состав расходов на продажу на счете 44 «Расходы на продажу», субсчет «Расходы на продажу покупных товаров». 6.8. Учет товаров, предназначенных для реализации оптом, осуществляется по фактической цене приобретения. При этом их оценка при списании производится по средней себестоимости. При определении средней себестоимости товаров в расчет включаются количество и стоимость товаров на начало месяца и все поступления до момента отпуска. 7. Учет расходов на продажу. 7.1. Расходы на продажу числятся на сч. 44 «Расходы на продажу» и ежемесячно списываются в уменьшение финансового результата от реализации (в дебет счета 90 «Продажи») в части, приходящейся на реализованные товары. 7.2. В части, приходящейся на нереализованные товары, расходы на продажу остаются числиться на дебете счета 44 «Расходы на продажу» на конец отчетного месяца. 8. Учет выручки от реализации товаров (работ, услуг). 8.1. Учет продажи товаров (работ, услуг) в бухгалтерском учете осуществляется на основе метода начисления, при котором определение выручки от продаж производится исходя из принципа временной определенности фактов хозяйственной деятельности. 8.2. Доходами от обычных видов деятельности признаются следующие доходы от продаж: готовой товаров. 8.3. Остальные доходы организации являются прочими поступлениями в соответствии с п.4 ПБУ «Доходы организаций», утв. Приказом Минфина РФ от №32н 06.05.1999. 9. Учет расходов будущих периодов. 9.1. Расходы будущих периодов учитываются на счете 97 «Расходы будущих периодов». 9.2. Списание расходов будущих периодов производится равными долями в течение их срока полезного использования в дебет счетов учета затрат. 9.3. Срок, в течение которого расходы будущих периодов переносятся на соответствующие источники финансирования, определяется при их принятии к учету приказом руководителя предприятия. Учет финансовых вложений и заемных средств. 75 Окончание приложения Б 10.1. К учету в составе финансовых вложений организации принимаются активы, отвечающие требованиям, изложенным в п.2 ПБУ «Учет финансовых вложений», утв. Приказом Минфина РФ №126н от 10.12.2002. В том числе, в составе финансовых вложений учитывается дебиторская задолженность, приобретенная на основании уступки права требования. 10.2. Единицей бухгалтерского учета финансовых вложений признается каждый отдельный объект финансовых вложений. 10.3. Финансовые вложения принимаются к бухгалтерскому учету по первоначальной стоимости. В частности, при приобретении финансовых вложений за плату их первоначальной стоимостью признаются фактические затраты на приобретение. Если организации оказаны информационные и консультационные услуги, связанные с принятием решения о приобретении финансовых вложений, и организация не принимает решения о таком приобретении, стоимость указанных услуг относится на финансовые результаты. 10.4. Проверка на обесценение финансовых вложений, по которым не определяется их текущая рыночная стоимость, производится один раз в год по состоянию на 31 декабря отчетного года при наличии признаков обесценения. 10.5. Доходы по финансовым вложениям признаются прочими поступлениями в соответствии с ПБУ «Доходы организации». 10.6. Предприятие учитывает полученные заемные средства, срок погашения которых по договору займа или кредита превышает 12 месяцев, до истечения указанного срока в составе долгосрочной задолженности. 11. Учет расчетов по налогу на прибыль. 11.1. При отражении в бухгалтерском учете налога на прибыль условный расход (доход) по налогу на прибыль отражается по дебету (кредиту) счета 99 «Прибыли и убытки» на отдельном субсчете «Условный расход (доход) по налогу на прибыль» в корреспонденции с субсчетом «Расчеты по налогу на прибыль» счета 68. 11.2. При получении в отчетном налоговом периоде убытка, который в соответствии с нормами налогового законодательства может быть перенесен на будущее, сумма налога, исчисленная с полученного убытка, отражается по дебету счета 09 «Отложенные налоговые активы» в корреспонденции с кредитом субсчета «Расчеты по налогу на прибыль» счета 68. Блок 2. Учетная политика для целей налогообложения Моментом определения налоговой базы по налогу на добавленную стоимость является момент отгрузки товаров. При определении налоговой базы по налогу на прибыль доходы и расходы определяются по методу начисления. Предприятие уплачивает ежемесячные авансовые платежи исходя из фактической прибыли. В целях исчисления налога на прибыль амортизация основных средств начисляется линейным методом. Расходы на рекламу принимаются к вычету при определении налоговой базы по налогу на прибыль без ограничений при наличии документов, подтверждающих эти расходы. Расходы на приобретение или изготовление призов, вручаемых победителям во время проведения массовых рекламных кампаний, а также на прочие виды рекламы принимаются для целей налогообложения в размере, не превышающем 1% выручки. Представительские расходы в течение отчетного (налогового) периода включаются в состав прочих расходов в размере, не превышающем 4% от расходов организации на оплату труда за этот отчетный (налоговый) период. 76 |