Тема 6 Финансовый анализ. Тема 6 финансовый анализ

Скачать 1.31 Mb. Скачать 1.31 Mb.

|

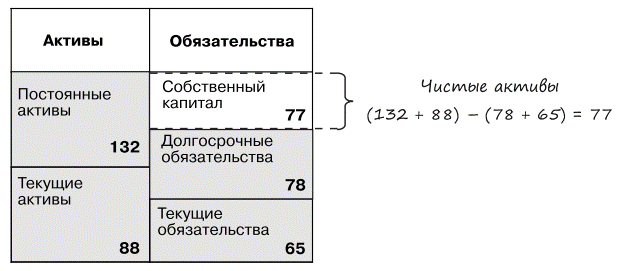

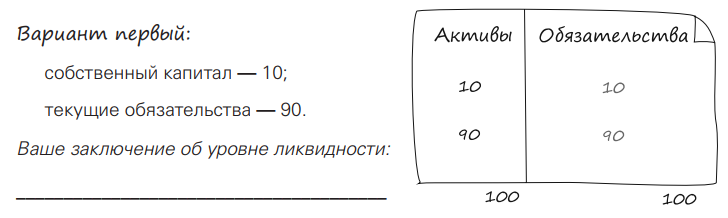

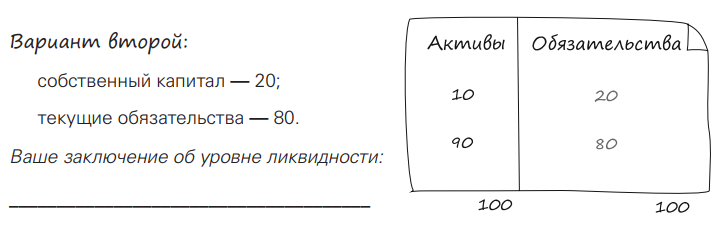

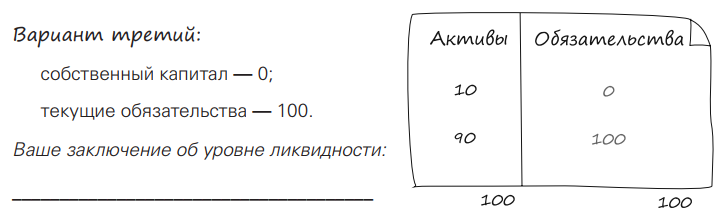

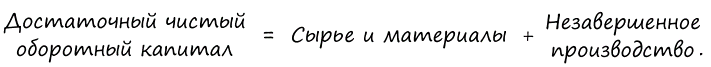

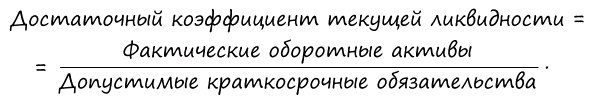

ЛИКВИДНОСТЬ И ПЛАТЕЖЕСПОСОБНОСТЬЛиквидность актива — его способность быстро превращаться в деньги. С учетом определения, думаю, не составит труда расположить текущие (оборотные) активы не в том порядке, в каком они указаны в балансе, а по степени их ликвидности. Кстати, этот же порядок наиболее удобен при составлении управленческого баланса: денежные средства → дебиторская задолженность → готовая продукция → незавершенное производство → сырье и материалы на складе. Последним требуется больше всего времени, чтобы пройти цикл оборота и вернуться к вам в виде денег от продажи продукции. Кстати, «неликвиды» — труднореализуемые активы — могут возникать на всех этапах цикла. На складах и в производстве — в виде материалов с истекшими сроками хранения, некомплекта, продукции, не пользующейся спросом, и т. д. В расчетах — в виде безнадежной дебиторской задолженности, которую вы вряд ли получите от «недобросовестных» покупателей. Все перечисленное — ваши замороженные деньги, которые постепенно превращаются в убытки. Это тот самый ресурс, который требует вашего периодического контроля. Ликвидность компании — возможность погашения ею текущих обязательств за счет имеющихся текущих активов. Платежеспособность — достаточность денежных средств для покрытия задолженности кредиторам. В расчете ликвидности компании участвуют: текущие активы— активы, которые могут быть обращены в наличность, то есть совершают оборот «деньги — товар — деньги» в течение одного года или одного производственного цикла;  текущие обязательства— обязательства со сроками погашения до одного года; показывают ближайшую потребность в денежных средствах. текущие обязательства— обязательства со сроками погашения до одного года; показывают ближайшую потребность в денежных средствах.ПОКАЗАТЕЛИ ЛИКВИДНОСТИКак и договаривались, мы не ставим своей целью изучить большое количество показателей, а знакомимся с наиболее важными из них, их составом, местонахождением и способами вычисления. Чистый оборотный капитал В  ычисляется как разница между текущими активами и текущими обязательствами. Характеризует платежеспособность компании в краткосрочной перспективе. В западных источниках его еще называют рабочим капиталом. Смысл — в определении части оборотных средств, свободных от обязательств. Одна из важнейших характеристик финансового состояния компании. Этот показатель имеет и другие названия: чистые оборотные средства; собственные оборотные средства; чистые текущие активы. Коэффициент текущей ликвидности А  бсолютные величины не столь информативны, поэтому чаще применяют коэффициенты. Коэффициент текущей (общей) ликвидности представляет собой дробь, числитель которой — текущие активы, знаменатель — текущие обязательства. Если продолжить пример:  Нормативом считается значение 1,0. Это означает равенство текущих активов и текущих обязательств. Резонно. Хотя кредиторы предпочитают, чтобы числитель превышал знаменатель. Насколько? Зависит от вида бизнеса. Анализируя любые коэффициенты, необходимо знать: различные виды бизнеса находятся в разных условиях. Если для одних компаний такой коэффициент будет критически низким, другие могут вполне нормально существовать и с таким значением коэффициента. Как это бывает? К примеру, одни компании имеют большие запасы, длительный производственный цикл и предоставляют товарный кредит на длительный срок (большая величина текущих активов). А у других минимум запасов и отсрочка платежа по поставкам больше, чем они сами предоставляют (большая величина обязательств). Коэффициент текущей (общей) ликвидности имеет существенный недостаток: как и «средняя температура по больнице», он не учитывает различий в составе текущих активов — одни из них могут быть более ликвидными, а другие менее ликвидными. В итоге могут возникнуть проблемы с деньгами даже при высоком коэффициенте общей ликвидности. Тем не менее этот коэффициент любят использовать финансовые структуры, предоставляющие денежные средства в долг.  Отличие состоит в исключении наименее ликвидной части текущих активов — производственных запасов . Коэффициент показывает, какая часть текущих обязательств может быть погашена не только за счет имеющихся средств (статья «Денежные средства»), но и за счет будущих поступлений (статья «Дебиторская задолженность») . Диапазоном норматива считается 0,8–1,0 . Отличие состоит в исключении наименее ликвидной части текущих активов — производственных запасов . Коэффициент показывает, какая часть текущих обязательств может быть погашена не только за счет имеющихся средств (статья «Денежные средства»), но и за счет будущих поступлений (статья «Дебиторская задолженность») . Диапазоном норматива считается 0,8–1,0 .К высоколиквидным активам относятся денежные средства предприятия на счетах в банках, в кассе, а также ликвидные ценные бумаги . Это наи- более жесткий критерий платежеспособности . Он показывает, какая часть краткосрочной задолженности может быть погашена немедленно . Диапазон: 0,2–0,5 . Все балансовые коэффициенты, к которым и относятся показатели ликвидности, имеют общую особенность — они отражают статичную картинку положения дел на одну дату — дату составления баланса. С помощью приемов учетной политики, которыми наверняка владеет ваш бухгалтер, вы можете сделать картину более привлекательной. Впрочем, если не понимать, как в зависимости от определенных допущений в итоге будет выглядеть ваш баланс, эффект может быть и обратным. Чистые активы Еще один показатель ликвидности — чистые активы. Иными словами, активы, свободные от обязательств. Не путать с бухгалтерским определением чистых активов, где в расчете участвуют отдельные статьи бухгалтерского баланса и сведения об их сравнении с уставным капиталом . Это особенно важный показатель для акционерных обществ . Д  ля получения чистых активов нужно вычесть из суммы всех активов (итога баланса) сумму всех внешних обязательств. Другое название: чистое богатство собственника. К  акова логика этого показателя? Это стоимость, на которую претендуют собственники компании после того, как погасят все обязательства перед третьими лицами — как краткосрочные, так и долгосрочные. Этот показатель используется для диагностики долгосрочной эффективности, имущественного потенциала. ТЕСТ НА ЛИКВИДНОСТЬЧтобы закрепить ваше представление о ликвидности и платежеспособности компании, предлагаю взглянуть на соотношение активов и обязательств на следующих условных примерах. Перед вами три варианта итогов разделов баланса: некое соотношение активов и обязательств. Для упрощения исключим раздел долгосрочных обязательств. На основе этих соотношений попробуйте составить свое представление о ликвидности и платежеспособности. Значение левой части баланса — активов — стабильно: постоянные активы — 10; текущие активы — 90. Правая часть баланса — обязательства — варьируется и имеет следующие значения.    НОРМАТИВЫ ДЛЯ АНАЛИТИКОВОпределяя ликвидность, мы оперируем показателями оборотных активов и краткосрочных обязательств. Абсолютная величина отклонений — чистый оборотный капитал, соотношение этих показателей — коэффициенты ликвидности. Вычислили, подсчитали изменения, сравнили с предыдущими значениями. Теперь представим выдержку из отчета: «Коэффициент текущей ликвидности за рассматриваемый период снизился на 0,3 пункта и составил минус 18 % к предыдущим значениям». О чем это нам говорит? Понятно, что ситуация ухудшилась, но насколько она критична? Именно для того, чтобы понять это, нужны нормативные значения. Оптимальная величина чистого оборотного капиталазависит от отрасли, вида деятельности, масштаба бизнеса. Чтобы определить норматив для конкретной компании, нужно за основу взять простое правило: наименее ликвидные активы должны быть профинансированы за счет собственных средств. О  тсюда формула: Сравниваем фактическую величину с достаточной и делаем вывод, хватает ли компании собственных оборотных средств. В пределах норматива — хорошо. Если ниже — плохо. Кстати, и значительное превышение фактического значения над достаточным тоже не сулит ничего хорошего, а говорит о неэффективном использовании ресурсов.  Норматив для коэффициента текущей ликвидности рассчитывается исходя из достаточного чистого оборотного капитала. Логика расчета: с помощью достаточного чистого оборотного капитала определяем величину допустимых краткосрочных обязательств. Норматив для коэффициента текущей ликвидности рассчитывается исходя из достаточного чистого оборотного капитала. Логика расчета: с помощью достаточного чистого оборотного капитала определяем величину допустимых краткосрочных обязательств.Вычислив этот показатель, рассчитываем норматив коэффициента:  Не забываем, что все нормативные значения не могут использоваться постоянно, так как относятся к конкретному периоду (балансу). Не забываем, что все нормативные значения не могут использоваться постоянно, так как относятся к конкретному периоду (балансу).РЕЦЕПТ РОСТА ЛИКВИДНОСТИИзмеряя те или иные показатели, мы все время рассматриваем их в динамике. Показатель всегда отражает эффективность коммерческой деятельности. Прирост — хорошо, снижение — повод для принятия нужных решений. Все показатели взаимосвязаны. Что служит причиной сокращения ликвидности? Убытки, сокращение собственного капитала. Коммерческая деятельность со знаком «минус» уменьшает итог раздела «Собственный капитал». Снижаются чистые активы. Растут текущие обязательства. Значительные капитальные вложения (приобретение основных средств, капитальное строительство). Капитальные вложения, осуществляемые компанией, превышают ее финансовые возможности. Решения о строительстве нового цеха, покупке дорогостоящего оборудования и т. д. принимаются без учета имеющегося финансового потенциала — накопленной прибыли или возможности долгосрочного кредитования. Финансирование происходит за счет «оборотки». Финансирование инвестиционных программ за счет коротких кредитов. Частный случай пункта 2. Как часто движимые благими намерениями о расширении производства и внедрении новых проектов собственники, не задумываясь, принимают решение о значительных инвестиционных вложениях, не имея для этого ни накопленной прибыли, ни средств учредителей. Кажется, чего тут думать, берем кредит! Не беда, что краткосрочный, что-нибудь потом придумаем: война план покажет. Кредит взяли. Направили на запланированные цели. Но что происходит с оборотными активами? А происходит то, что называется «вымыванием оборотки». Говоря языком баланса, появляется превышение краткосрочных обязательств над оборотными активами. Чистый оборотный капитал становится отрицательным. Ликвидность в пределах нормы — это прежде всего обеспечение бесперебойности операционного цикла. Мы закупаем сырье, производим продукцию, продаем ее с запланированной долей прибыли, на вырученные деньги опять закупаем сырье, производим продукцию и т. д. Денежный поток прирастает прибылью. Но представьте, что часть этого потока вы направляете не на воспроизводство цикла «деньги — товар — деньги», а уводите за пределы — на погашение обязательств по займам. Денежный поток истощается. Появляются просроченные платежи поставщикам. Затем проблемы с поставками. Нехватка отдельных комплектующих дает сбой производственного цикла, что в свою очередь влечет нарушение уже вами поставок продукции и задержку поступлений денежных средств от ваших покупателей. Чтобы вовремя погашать платежи по кредитам, вы вынуждены прибегать к новым займам, а это приводит к еще большим проблемам. Очевидно, что, привлекая краткосрочные кредиты, компания должна иметь возможность погасить их в краткосрочной перспективе. Короткий кредит, направленный на прирост оборотного капитала, стимулирует рост объемов производства, который и позволяет получить в ближайшее время дополнительную прибыль — источник погашения этого кредита. Правило финансового менеджмента: Долгосрочные кредиты финансируют инвестиционные затраты. Краткосрочные кредиты финансируют оборотный капитал. При осуществлении инвестиционных программ получение дополнительной прибыли отложено во времени. По этой причине погашение обязательств логично также отнести на более долгий срок, то есть привлечь долгосрочное финансирование. При финансировании долгосрочных вложений короткими кредитами возникает очевидное противоречие: погашать кредит необходимо в краткосрочной перспективе, дополнительная прибыль как источник погашения возникает в долгосрочной перспективе. Рецепт роста ликвидности компании: обеспечение прибыльностидеятельности и ее рост; осуществление инвестиционных вложений в пределах получаемой прибылии привлекаемых долгосрочных инвестиций; соблюдение финансового правила: финансирование инвестиционных программ за счет долгосрочных, но не краткосрочных кредитов; эффективное управление оборотным капиталом: стремление к минимизации (разумной) запасов, незавершенного производства. |