Корпоротивные финансы. Корпоративные финансы (продвинутый уровень). Тема Корпоративные финансы сущность и организационные аспекты Вопросы темы

Скачать 0.89 Mb. Скачать 0.89 Mb.

|

|

Тема 1. Корпоративные финансы: сущность и организационные аспекты Вопросы темы: 1. Цель и задачи управления корпоративными финансами. 2. Организация финансовой службы: состав, роль и функции. 3. Профессиональные компетенции финансового менеджера. 4. Пирамида ответственности за принятие финансовых решений. Вопрос 1. Цель и задачи управления корпоративными финансами. Среди различных видов предприятий наиболее значимую роль в современной экономике играют акционерные общества (АО) и их вклад в создание национального богатства страны исключительно высок. Именно этим компаниям характерен наиболее широкий спектр функций и методов управления финансами, для них могут быть разработаны некоторые унифицированные подходы к принятию решений финансового характера. Одним из основных компонентов финансово-хозяйственной деятельности компании являются денежные отношения, сопутствующие практически всем другим аспектам этой деятельности: поставка сырья сопровождается необходимостью его оплаты (авансовой, немедленной или отсроченной), продажа продукции - получением денег в обмен на поставленную продукцию, уплата налогов - платежами в бюджет, получение (погашение) банковского кредита - движением денежных средств по счетам предприятия и т. п. Все подобные денежные отношения как раз и реализуются в рамках финансовой системы предприятия. Таким образом, корпоративные финансы представляют собой совокупность денежных отношений, возникающих у субъектов хозяйствования по поводу формирования фактических и (или) потенциальных фондов денежных средств, их распределения и использования на нужды производства и потребления. Корпоративные финансы являются основной сферой финансовой системы, поскольку формируют фундамент экономики общества. Они обслуживают сферу материального производства, в которой создается совокупный общественный продукт и, соответственно, национальный доход, который в дальнейшем перераспределяется через бюджетную систему между различными сферами жизнедеятельности общества. Вначале в качестве цели организации рассматривали максимизации прибыли, т.е. достижение некоторого «желаемого» уровня прибыли, позволяющего удовлетворить собственников, но не приводящего к исчерпанию экономического потенциала компании. По мере развития экономической теории и практики корпоративных финансов в списке локальных целей появились следующие: максимизация выручки (дохода); минимизация затрат; достижение и поддержание желаемых темпов роста экономических показателей деятельности компаний; достижение, сохранение или рост рентабельности продаж, активов или собственного капитала. Идея, которая является фундаментом современных корпоративных финансов, заключается в том, что оценка эффективности принимаемых решений осуществляется не на основе бухгалтерских стандартов, а на базе финансового подхода, целевой функцией которого является рост благосостояния владельцев капитала (концепция управления стоимостью, value based management — VBM). Данная концепция имеет несколько модификаций. В частности, концепция акционерной стоимости (shareholders model) предполагает, что основной целью является максимальное увеличение благосостояния акционеров (shareholder wealth maximization), т. е. максимальное увеличение экономической ценности, достающейся акционерам (владельцам).

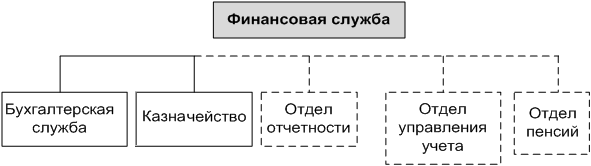

Однако компанию можно рассматривать как коалицию различных групп интересов, которые имеют в ней свою «долю». Данные группы в теории корпоративных финансов получили название «заинтересованных сторон»: акционеры; топ–менеджеры; сотрудники; поставщики; клиенты; общество и др. Поэтому в теории корпоративных финансов появилась концепция устойчивого развития с признанием не только экономических благ, но и социальных ценностей и экологической ответственности компаний (stakeholders model) в соответствии с которой основной целью является максимизация благосостояния всех заинтересованных сторон (stakeholder wealth maximization). Вопрос 2. Организация финансовой службы: состав, роль и функции. В состав финансового механизма корпорации входят: структуры (институты); процедуры (регламенты); инструменты (методы, нормативы, показатели и пр.). К структурам относятся функционально–структурные подразделения корпорации, отвечающие за процессы управления его финансами. Названия этих структур могу быть различны (финансовые отделы, финансово–аналитические службы, службы финансового директора и пр.), но выполняемые ими функции едины. К процедурам относятся как внешние, так и внутренние законодательные, нормативные и регламентирующие документы, формализующие взаимоотношения участников финансовых отношений. В состав инструментов, применяемых руководителями и специалистами финансовых служб, входят различные методы (планирование и прогнозирование, анализ, регулирование и контроль), нормативы и показатели (ликвидности, финансовой устойчивости, деловой активности, рентабельности, общей и рыночной капитализации и др.). Нормативы и показатели утверждаются государственными органами, но также разрабатываются корпорациями самостоятельно. К первой группе относятся нормы амортизационных отчислений, ставки (нормы) уплаты отдельных налогов в бюджет и платежей во внебюджетные фонды, учетная ставка Центрального банка и т.п. Вторая – нормы и показатели, регламентирующие отдельные элементы финансовых отношений корпорации. В настоящее время в России нет единой концепции построения организационной структуры финансовой службы. Через взаимоотношения финансового директора (директора по финансам и экономике) и главного бухгалтера можно выразить три варианта построения концепции: 1) главный бухгалтер подчиняется финансовому директору (западная концепция); 2) существуют главный бухгалтер и финансовый директор, вследствие чего происходит постоянный конфликт интересов (эклектическая концепция); 3) финансовый директор — главный бухгалтер — одна должность (российская концепция). Западная концепция построения организационной структуры финансовой службы предполагает, что бухгалтерская служба во главе с главным бухгалтером входит в финансовую службу (рис. 1), и главный бухгалтер подчиняется финансовому директору. На сегодняшний день такая концепция используется во многих организациях в России.  Рис. 1. Структура финансовой службы компании (западная практика)[1]

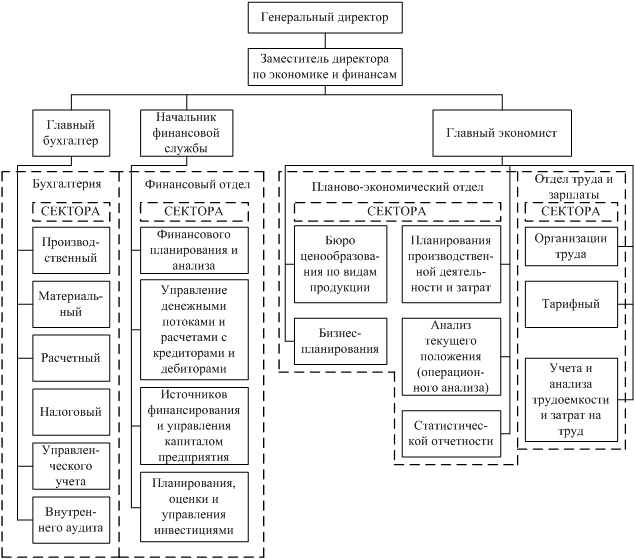

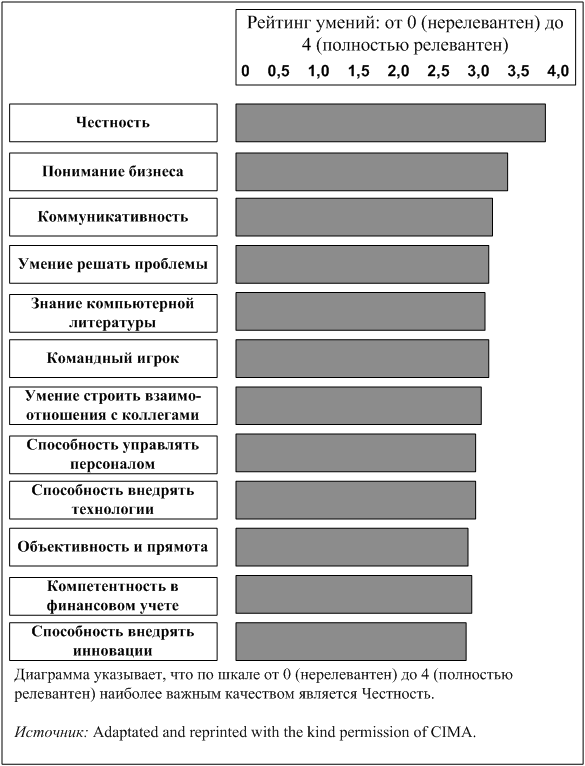

Эклектическая концепция достаточно сильно распространена на сегодняшний момент. Согласно исследованиям, проведенным консалтинговой компанией IBS в 2003 г. среди 1000 крупнейших российских компаний, в 63% их них бухгалтерская служба отделена от финансовой службы (рис. 2).  Рис. 2. Вариант организации ФЭС компании Российская концепция сложилась вследствие особенностей законодательной базы и исторических особенностей. Во времена Российской империи и СССР главный бухгалтер выполнял функции по ведению учета, организации учета, составлению отчетности и контроля. Вопрос 3. Профессиональные компетенции финансового менеджера. Финансовый менеджер должен знать: Законодательные и нормативные правовые документы, определяющие требования к финансово–хозяйственной деятельности компании. Принципы и методы налогообложения. Способы уплаты налогов и сборов. Характеристику основных налогов и сборов РФ. Бухгалтерский учет. Стандарты финансового учета и отчетности. Основы трудового законодательства. Принципы организации финансовой работы в компании. Принципы финансового контроля. Состояние и перспективы развития финансовых рынков и рынков сбыта продукции (товаров, услуг, работ). Порядок составления финансовых планов, прогнозных балансов и бюджетов денежных средств, планов реализации продукции (товаров, услуг, работ), планов по прибыли. Систему финансовых инструментов, обеспечивающих управление финансовыми потоками. Основы управления собственным капиталом компании. Порядок краткосрочного и долгосрочного кредитования компании, привлечения стратегических инвестиций. Правила выпуска и процедуру приобретения ценных бумаг. Порядок распределения финансовых ресурсов, определения эффективности финансовых вложений. Методы оценки финансовых активов, доходности и риска. Основы управления оборотным капиталом, модели формирования собственных оборотных средств. Принципы определения предпринимательского и финансового риска. Порядок и формы финансовых расчетов.

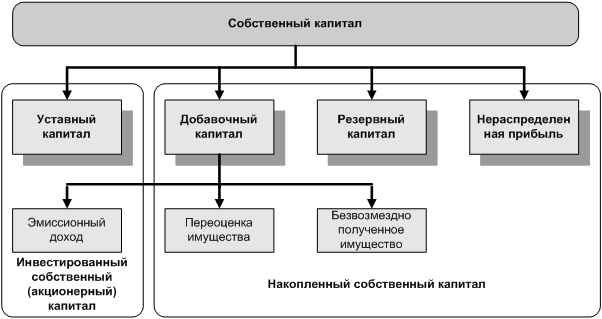

Рис. 3. Профессиональные качества финансиста Вопрос 4. Пирамида ответственности за принятие финансовых решений. Собственники (Совет директоров). 1. Определяют стратегию развития компании и принимают годовой финансово–хозяйственный план. 2. Обеспечивают эффективный контроль за финансово–хозяйственной деятельностью компании посредством утверждения процедур внутреннего контроля и контроля за системой управления рисками. 3. Обеспечивают реализацию и защиту прав акционеров, реализацию дивидендной политики, а также содействуют разрешению корпоративных конфликтов. Финансовый директор / Финансовый менеджер: 1. Управляет финансовыми ресурсами компании. 2. Разрабатывает проекты перспективных и текущих финансовых планов, прогнозных балансов и бюджетов денежных средств, плана по прибыли и другим финансовым показателям и обеспечивает контроль за их выполнением. 3. Разрабатывает нормативы оборотных средств и проводит мероприятия по ускорению их оборачиваемости. 4. Разрабатывает мероприятия по управлению структурой капитала и определяет цену капитала. 5. Анализирует финансово–экономическое состояние компании и результаты ее деятельности. 6. Проводит мероприятия, направленные на обеспечение платежеспособности компании, предупреждение образования и ликвидацию неиспользуемых материально–технических ресурсов, повышение рентабельности производства, увеличение прибыли, снижение издержек на производство и реализацию продукции (товаров), укрепление финансовой дисциплины. 7. Разрабатывает мероприятия по оптимизации затрат. 8. Управляет активами компании (финансирование текущей производственной деятельности; инвестиции, направляемые компаниям на техническое развитие (реконструкцию, обновление и ремонт оборудования, выпуск новых видов продукции, строительство зданий и сооружений, пр.); осуществляет финансовые инвестиции (приобретение ценных бумаг, создание дочерних компаний, пр.); маневрирование временно свободными денежными средствами; реорганизацию, ликвидацию, реализацию отдельных объектов имущественного комплекса компании). 9. Проводит анализ и оценку эффективности финансовых вложений. 10. Определяет источники финансирования производственно–хозяйственной деятельности компании (бюджетное финансирование; краткосрочное и долгосрочное кредитование; выпуск ценных бумаг; лизинговое финансирование; привлечение собственных средств). 11. Устанавливает деловые связи с коммерческими банками и другими кредитными учреждениями, лизинговыми компаниями, другими организациями. 12. Подготавливает банковские документы на все виды платежей по обязательствам компании. 13. Контролирует: своевременное поступление доходов; оформление в установленные сроки финансово–расчетных и банковских операций; целевое использование привлеченных средств; оплату счетов поставщиков и подрядчиков; погашение займов; выплату процентов, заработной платы рабочим и служащим; 14. Подготавливает решения о распределении прибыли по следующим направлениям: финансирование производства, исходя из производственных планов; выплата дивидендов; погашение задолженности, в т.ч. в государственный бюджет; реализация социальных программ; пр. Вопросы для самопроверки: 1. В чем заключается цель корпоративных финансов? 2. Почему максимизацию прибыли нельзя рассматривать как стратегическую цель корпоративных финансов? 3. Какова роль финансовой службы в системе управления компанией? 4. Каковы способы организации финансовой службы компании? 5. Каковы основные функции финансового менеджера? Тема 2. Инструменты финансирования деятельности компании Вопросы темы: 1. Инструменты акционерного финансирования компании. 2. Инструменты заемного финансирования компании. 3. Стоимостная оценка финансовых ресурсов. Вопрос 1. Инструменты акционерного финансирования компании. Частное размещение акций. Собственный капитал компании — это капитал, принадлежащий компании на правах собственности и гарантирующий интересы его кредиторов. Структурно собственный капитал можно разбить на две основные группы: инвестированный (акционерный) — вложенный собственниками компании и накопленный — сформированный за счет результатов работы менеджмента компании (рис. 4). Представление структуры капитала таким образом позволяет нам оценивать с одной стороны заинтересованность собственников в развитии бизнеса, а с другой — эффективность действующей команды менеджеров, что является весьма важным с позиции привлечения публичного финансирования.  Рис. 4. Структура собственного капитала компании Отталкиваясь от представленной на рисунке 4 структуры капитала можно выделить основные инструменты финансирования компании за счет собственных источников на том или ином этапе ее развития: 1. Выпуск акций по закрытой подписке: продажа акций действующим участникам; частное размещение (РР) — размещение акций среди ограниченного круга участников, в том числе и новым акционерам; продажа акций стратегическому инвестору. 2. Выпуск акций по открытой подписке, в том числе публичное размещение акций широкому кругу инвесторов (IPO).

3. Выпуск конвертируемых облигаций. 4. Реинвестирование нераспределенной прибыли и сформированных резервных фондов F. 5. [2]F. 6. Переоценка имущества и безвозмездно полученное имуществоF[3]. Рассмотрим специфику некоторых из представленных здесь инструментов акционерного финансирования. Частное размещение капитала (Private Placement) представляет собой один из достаточно распространенных инструментов акционерного финансирования. Обычно частное размещение проводится в форме дополнительной эмиссии акций компании по закрытой подписке одному или нескольким инвесторам. Данную форму финансирования часто используют компании, нуждающиеся в финансировании быстрого роста, для которых «классическое» финансирование в виде банковских кредитов ограниченно определенным пределом для них требований банков к величине оборотов, наличию залогов, уровню ликвидности и другим показателям. Средства, полученные в ходе частного размещения, направляются для финансирования крупных программ капитальных вложений или приобретения конкурентов, что позволяет компании в будущем стать крупнейшим игроком в своей отрасли. Использование частного размещения как инструмента финансирования позволяет: повысить прозрачность компании и стандартов корпоративного управления, тем самым способствует росту капитализации; получить индикативную оценку стоимости бизнеса в преддверии дальнейшего выхода на публичные рынки капитала; привлечь внимание инвесторов к компании перед первичным размещением акций (IPO) или продажей стратегическому инвестору. К преимуществам частного размещения как инструмента финансирования можно отнести: повышение финансовой устойчивости и рост заемного потенциала; относительно короткие сроки проведения сделки (для закрытия сделки требуется 4—6 месяцев); возможно использовать краткую неаудированную отчетность МСФО, что абсолютно недопустимо при выпуске облигаций или при проведении публичного размещения; раскрытие информации только одному инвестору. К недостаткам частного размещения как инструмента финансирования можно отнести: более низкую оценку стоимости компании, чем при IPOF[4]F ввиду рисков, связанных с тем, что компания не является публичной; необходимость четких договоренностей по «выходу» инвестора. |