Корпоротивные финансы. Корпоративные финансы (продвинутый уровень). Тема Корпоративные финансы сущность и организационные аспекты Вопросы темы

Скачать 0.89 Mb. Скачать 0.89 Mb.

|

|

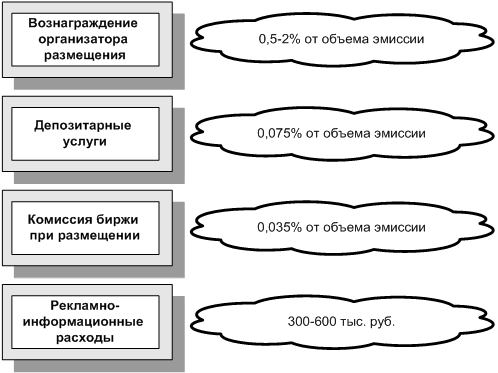

Рис. 9. Технологическая схема организации облигационного займа 7.Отсутствие строгой целевой направленности расходования привлеченных средств. Привлеченные посредством облигационного займа средства эмитент может направить на любые собственные нужды, при этом подробного отчета об их использовании не требуется. 8.Укрепление публичного имиджа эмитента на финансовом рынке. Размещение облигаций является публичным событием, которое получает публичный резонанс, в частности, отражается в средствах массовой информации, что создаст эмитенту национальный канал маркетинга компании и ее торговой марки, способствует повышению инвестиционной привлекательности эмитента в глазах инвесторов. Это приводит к повышению курсовой стоимости других ценных бумаг эмитента, в особенности акций, и является серьезной гарантией успеха размещения последующих выпусков ценных бумаг. По сути, успешная эмиссия облигаций (желательно нескольких выпусков) является ступенью для осуществления других финансовых программ на рынках капитала — проведение IPO, выпуска еврооблигаций. 9.Снижение стоимости и увеличения срока последующих заимствований. Стоимость заимствования при размещении внутренних и внешних облигационных займов, реализации кредитных и вексельных программ, выпуска кредитных нот напрямую зависит не только от параметров конкретного инструмента, но и от репутации эмитента, его кредитной истории на финансовом рынке. При надлежащем обслуживании и погашении облигаций, недопущения ухудшения репутации стоимость последующих заимствований может значительно снизиться, а срок — увеличиться. К тому же выпуск облигаций — это весомый аргумент в переговорах с банком, т.к. возникает альтернативный источник привлечения средств и возможность обойтись без кредита, что обеспечивает более привлекательные условия банковского кредитования и позволит снизить процентные издержки. 10.Самостоятельное управление структурой долга. Эмитент может самостоятельно установить порядок определения цены размещения облигаций и процентных ставок купонов, а также сроки, стоимость и порядок осуществления оферты (досрочного выкупа облигаций с возможностью их последующего обращения) и/или погашения облигаций и т.д., что позволяет более эффективно управлять финансовыми потоками и обеспечивать контроль за финансовой устойчивостью компании. Недостатки облигационного финансирования: В настоящее время компания при выпуске корпоративных облигаций, наталкивается на препятствия, создаваемые как административными, так и с экономическими ограничениями. К административным ограничениям можно отнести законодательные ограничения, связанные с выпуском, размещением, обращением облигаций. В частности, в соответствии с Федеральным законом «Об акционерных обществах» при выпуске облигаций акционерным обществом должны быть соблюдены следующие условия: выпуск облигаций допускается после полной оплаты уставного капитала; номинальная стоимость всех выпущенных обществом облигаций не должна превышать размер уставного капитала общества либо обеспечения, предоставленного обществу третьими лицами для выпуска; выпуск облигаций без обеспечения допускается на 3—м году существования общества, если к этому времени надлежащим образом утверждены два его годовых баланса; общество не в праве размещать облигации и иные эмиссионные ценные бумаги, конвертируемые в акции общества, если количество объявленных акций общества определенных категорий и типов меньше количества акций этих категорий и типов, право на приобретение которых представляют такие ценные бумаги.[12] К числу экономических ограничений можно отнести: налогообложение выпуска облигационных займов (оплата налога на операции с ценными бумагами в размере 0,2% от номинального объема выпуска)F[13]F. В случае отказа в регистрации или неполного размещения налог не возвращается; высокие агентские издержки, включающие в себя оплату услуг финансового консультанта, андеррайтера, платежного агента и пр.  Рис. 10. Затраты компании при размещении облигаций запрет на обращение ценных бумаг до завершения размещения всего выпуска и регистрации отчета об итогах выпуска. Данный запрет, в первую очередь, препятствует развитию рынка краткосрочных корпоративных облигаций, которые в отличие от акций или долгосрочных облигаций, как правило, размещаются не единовременно всем выпуском, а по частям (траншам). В этом случае размещенные облигации более ранних траншей не могут обращаться на вторичном рынке до тех пор, пока эмитент не разместит весь выпуск облигаций и не зарегистрирует отчет об итогах выпуска; отсутствие ликвидного рынка корпоративных облигаций; доход по корпоративным облигациям полностью включается в налоговую базу по налогу на прибыль; в настоящее время российский рынок корпоративных облигаций ориентирован на инструменты со сроком обращения не более 1—2 лет; при публичном размещении облигаций возникает необходимость публичного раскрытия информации о финансово-хозяйственной деятельности эмитента, что не исключает дополнительных затрат; если выпуск облигаций предусматривал установление оферты, компания может столкнуться с проблемой досрочного погашения всего выпуска перед инвесторами. Вопрос 3. Стоимостная оценка финансовых ресурсов.

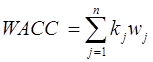

Цена капитала — это денежное выражение его стоимости. В общем виде стоимость капитала (cost of capital) можно представить как отношение затрат, связанных с привлечением (цены) капитала к общему объему привлеченных средств. Управление стоимостью капитала — процесс формирования рациональной стоимостной структуры функционирующего капитала. Цель управления стоимостью капитала — минимизация цены функционирующего капитала. Задачи управления стоимостью капитала: оценка стоимости (определение цены) функционирующего собственного и заемного капитала; оценка факторов, обусловливающих формирование цены собственного и заемного капитала; определение оптимальной стоимостной структуры функционирующего капитала; планирование источников формирования капитала; разработка и реализация мероприятий по формированию рациональной структуры функционирующего капитала и др. Определение стоимости капитала — одна из основных задач финансового менеджмента организации поскольку: стоимость капитала лежит в основе повышения рыночной стоимости организации; определение стоимости капитала требуется при принятии решений по формированию инвестиционного бюджета, дисконтированию и наращению денежных потоков и др. В процессе управления стоимостью капитала компоненты капитала определяются по отдельным источникам его привлечения: эмиссия акций, получение банковского кредита, эмиссия облигаций, нераспределенная прибыль и т.д. Стоимость каждого элемента колеблется во времени под влиянием различных факторов. Поэтому для определения стоимости капитала используют соответствующие показатели: средневзвешенную и предельную стоимость капитала. Под средневзвешенной стоимостью капитала (WACC — Weighted Average Cost of Capital) понимается среднеарифметическая взвешенная стоимость отдельных элементов капитала, определяемая в общем виде по формуле:  , ,где Оценка средневзвешенной стоимости капиталаорганизации основывается на поэлементной оценке стоимости каждой из его составных частей: собственного и заемного капитала. Стоимость собственного капитала в целом рассматривается с точки зрения упущенной выгоды, поскольку это та доходность, которую инвесторы (акционеры), вкладывая свои ресурсы в компанию, могли бы получить от вложений с аналогичным уровнем риска. Поэтому стоимость собственного капитала оценивается через стоимость обыкновенных и привилегированных акций. Отдельно оценивается стоимость нераспределенной прибыли. В настоящее время можно выделить несколько основных способов оценки стоимости собственного капитала: метод кумулятивного построения (build—up method — BUM); метод долевой премии (bond yield plus equity risk premium); оценка на основе модели дивидендного роста (DGM); оценка по модели стоимости капитальных активов (capital assets pricing model — САРМ). Метод кумулятивного построения (BUM). Метод кумулятивного построения — один из наиболее популярных и легкоприменяемых на практике способов для обоснования требуемого уровня доходности на собственный капитал. Этот метод в значительной степени является развитием нормативного подхода к обоснованию ставки дисконта. Логика этого метода проста и состоит в следующем: если бы анализируемое вложение капитала было безрисковым, инвесторы требовали бы безрискового уровня доходности на свой капитал, т.е. ставки Рисковая премия за каждый фактор риска обычно выбирается в диапазоне от 0 до 5% годовых в долларах США, а общая кумулятивная ставка доходности определяется по формуле: где Метод долевой премии. Некоторые менеджеры, стремясь упростить расчеты, добавляют к базовой ставке всего одну рисковую премию — «за долевой характер вложений». При этом в качестве базовой ставки они используют рыночную стоимость заемного капитала. Таким образом, если, например, какая-то компания получает заемный капитал по ставке 15%, а оценочная величина премии за долевой характер равна 6%, то стоимость собственного капитала составит В большинстве крупнейших компаний мира эта премия равна 4—5%, хотя может быть дифференцирована в зависимости от стран, рынков, типов компаний (табл. 6). Таблица 6. Премии к рыночной стоимости заемного капитала за долевой характер вложений по видам рынков капитала (метод bond yield plus equity risk premium),%

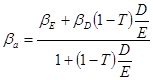

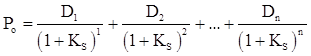

Источник: материалы EFMD поподготовкекэкзаменам ACIIA (Certified International Investment Analyst), 2012 Этот метод также имеет недостатки (необоснованность единой премии для всех компаний, недостаточный учет факторов, влияющих на риск инвестирования). Однако его неоспоримым достоинством является простота. Вместе с тем он чаще других методов дает правдоподобные результаты и потому может быть использован либо для относительно малых, некотируемых компаний, либо для проверки результатов других методов, которые базируются на более сложных статистических процедурах. Как известно, такие методы хотя и более обоснованны, но способны давать «сбои», связанные с непредставительными результатами статистических наблюдений. Метод, основанный на модели дивидендного роста (DGM). Стоимость собственного капитала определяется текущей стоимостью дивидендов, которые акционеры либо получают, либо желают получить от компании, а также ожидаемыми изменениями курсовой стоимости акций. Логика данного подхода состоит в том, что выплата дивидендов рассматривается как плата за собственный капитал. Инвестор (акционер), владея различными активами, в том числе обыкновенными акциями, ожидает получения от их работы будущей выгоды. В общем виде ценность актива можно определить в виде потока будущей выгоды, которая возникает в результате владения им. Рассматривая обыкновенные акции, можно сказать, что ценность обыкновенной акции определяется посредством будущих дивидендов, которые инвестор (акционер) получит, владея ими. Точнее, ценность обыкновенной акции будет представлять приведенную ценность (PV) предполагаемых будущих дивидендов от конкретной акции:  где D — предполагаемые будущие дивиденды; n— число лет, в течение которых организация предполагает выплачивать дивиденды; KS— стоимость обыкновенных акций (акционерного капитала) для организации (отдача, требуемая инвесторами). При известном (ожидаемом) значении ценности обыкновенной акции и предполагаемых будущих дивидендов стоимостью обыкновенной акции будет такая ставка дисконтирования, которая, будучи примененной к потоку предполагаемых будущих дивидендов, даст приведенное значение PV, равное текущей рыночной ценности акции. Таким образом, необходимая норма доходности для инвесторов, владеющих обыкновенными акциями (т.е. стоимость акционерного капитала для организации), аналогична внутренней норме доходности (IRR), используемой при оценке инвестиционных проектов. Чтобы определить необходимую норму доходности для инвесторов, можно использовать метод последовательных итераций, применяемый для нахождения IRR инвестиционных проектов. Однако на практике это используется редко, поскольку обычно применяются некоторые допущения, что облегчает вычисления. Это связано со сложностью прогнозирования будущего потока дивидендов от обыкновенной акции. Наиболее часто делают следующие допущения: 1. Дивиденды будут оставаться постоянными в течение бесконечного периода времени. Если предположить что это так, то уравнение для вычисления текущей рыночной ценности акции, приведенное выше, можно упростить до следующего вида: 2. Дивиденды будут увеличиваться с течением времени с постоянным темпомg. Если предполагается, что темпы роста дивидендов будут постоянными, то уравнение для получения текущей рыночной ценности акций можно будет сократить до вида (формула Гордона): Данная формула может быть модифицирована, если предположить, что компания проводит дополнительную эмиссию обыкновенных акций, которая неизбежно вызывает дополнительные затраты. В этом случае для определения стоимости вводится новый параметр, который представляет собой удельный вес затрат на размещение акций (отношение понесенных затрат к объему дополнительно размещенных акций). где rfc – удельный вес затрат на размещение акций В условиях развивающегося рынка России этот метод вряд ли можно рекомендовать к применению. Во-первых, для применения этого метода необходимо, чтобы компания платила дивиденды, причем эти дивиденды должны в обозримом будущем стабильно расти. Только в этом случае можно относительно надежно оценить величину g. В условиях, когда лишь единичные компании вообще платят хоть какие-то дивиденды своим акционерам, это представляется неоправданным упрощением. Во-вторых, модель DGM — позитивная, а не нормативная. Ее применение для оценки стоимости капитала основано на предположении, что акции рассматриваемой компании оценены рынком адекватно. То есть сложившаяся цена акции отражает всю доступную информацию об этих акциях, и потому именно этот уровень цены определяет требования к доходности данных акций. Если же предположить, что инвесторы на рынке недостаточно информированы, мыслят не всегда рационально и вообще рынок качественно неоднороден и цены на нем не всегда диктуются соображениями прямой коммерческой выгоды, то можно усомниться и в возможности предъявлять требования к доходности, опираясь на эти цены. Метод, основанный на соотношении риска и доходности (модель САРМ, Capital Assets Pricing Model — модель оценки доходности капитальных (финансовых) активов). Стоимость собственного капитала определяется исходя из условия, что требуемая норма доходности (стоимость капитала) должна отражать уровень риска, который вынуждены нести собственники для того, чтобы получить указанную доходность. Данный способ применяется только для оценки стоимости обыкновенных акций. В соответствии с моделью CAPM необходимая инвестору норма доходности по определенной акции определяется следующим образом: где E(Ri) — ожидаемая доходность актива (затраты на капитал); Rf— ставка доходности свободных от риска ценных бумаг (безрисковых вложений), включающих в себя, как правило, доходность государственных ценных бумаг; Rm— среднерыночный уровень доходности обыкновенных акций, т.е. средняя ставка доходности по всем акциям, котирующимся на фондовом рынке; RPm— надбавка к цене акции за рыночный риск (премия за риск инвестирования в акции); β (коэффициент бета) — показатель систематического риска. β — коэффициент характеризуется колебаниями показателей на рынке ценных бумаг и показывает насколько изменение цены акции компании обусловлено рыночными тенденциями: при при при

Во всех вариациях модели САРМ используется коэффициент . Приведем несколько различных методов определения коэффициента , получивших достаточное распространение на практике. 1.Статистический метод. где ρ — парный коэффициент корреляции между доходностью акций компании и доходностью рынка целом; δ — среднеквадратическое отклонение доходности акций компании; 2.Метод среднеотраслевых коэффициентов — основан на предположении о том, что систематический бизнес-риск любой компании связан с тем видом деятельности, которым она занимается. Конкретные особенности компании не принимаются в расчет и относятся к сфере несистематического риска. Таблица 7. Безрисковый уровень доходности и рыночные премии по странам бывшего СССР (номинальная оценка в долларах США)[16]

Таблица 8. Коэффициенты систематического риска по отраслям экономики по базе данных проф. А. Дамодарана (Stern School of Business, New York)[17]

Источник: www.stern.nyu.edu. Таблица 9. Коэффициенты систематического риска по секторам экономики по данным REUTERS Investor[18]

Источник: www.investor.reuters.com

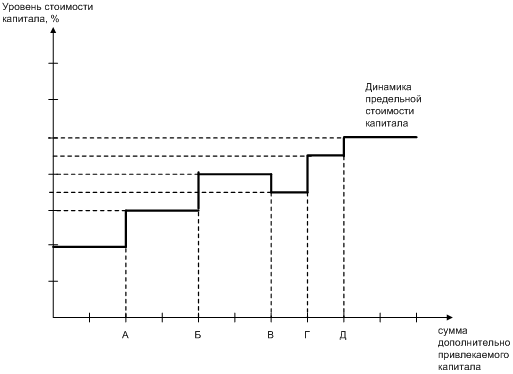

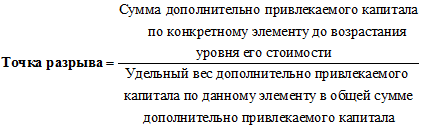

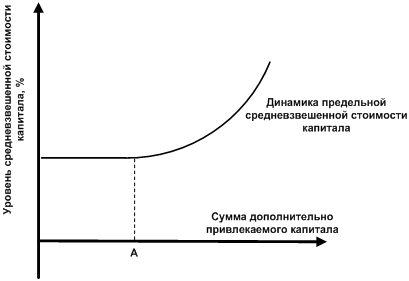

Стоимость заемного капитала также рассматривается с точки зрения входящих в его состав элементов: кредитов, облигаций, векселей и т.д. Несмотря на многообразие видов, форм и условий заемного финансирования, в целом его стоимость определяется на основе ставки процента за привлечение (ставка процента по кредиту, ставка купонного дохода по облигациям, ставка процента по векселям и т.д.), которая формирует основные затраты по обслуживанию долга. Эта ставка в процессе оценки требует внесения двух уточнений: ставка, для отражения фактической стоимости привлечения, должна быть увеличена на размер других затрат, понесенных компанией в процессе привлечения капитала (например, страхование кредита за счет заемщика, затраты на оплату услуг андеррайтеров, доступа к торгам на бирже при размещении облигаций и д.р.) и уменьшена на ставку налога на прибыль. Последнее необходимо делать потому, что процентные расходы подлежат вычету из налогооблагаемой прибыли. С учетом этого стоимость заемного капитала оценивается по следующей формуле:  , ,где Kd — стоимость заемного капитала; K`d — номинальная ставка процента; T — ставка налога на прибыль; rfc— уровень дополнительных расходов, связанных с привлечением капитала (отношение величины дополнительных расходов к объему привлеченных средств). Если компания не несет дополнительных затрат по привлечению банковского кредита, или если эти расходы несущественны по отношению к сумме привлекаемых средств, то приведенная формула оценки используется без знаменателя (базовый вариант). Таким образом, основная формула расчета средневзвешенной стоимости капитала выглядит следующим образом: Обеспечение эффективного управления капиталом организации в процессе ее развития требует постоянной оценки и контроляпредельной стоимости капитала. Под предельной стоимостью капитала (MCC — Marginal Cost of Capital) понимается уровень стоимости каждой новой его единицы, дополнительно привлекаемой организацией. На первоначальной стадии формирования капитала организации используют финансовые инструменты с более низкой стоимостью. По мере исчерпания источников привлечения капитала с таким уровнем стоимости организация вынуждена привлекать финансовые инструменты с более высоким уровнем стоимости. Следовательно, по мере развития организации и привлечения все большего объема нового капитала показатель предельной стоимости постоянно возрастает. По каждому отдельному элементу капитала возрастание предельной стоимости капитала носит скачкообразный характер. Это означает, что до определенного размера привлечения нового капитала по данному элементу уровень его стоимости остается прежним, а затем новая единица капитала привлекается по более высокой стоимости (этот новый уровень стоимости элемента капитала также сохраняется до определенных пределов его привлечения, после чего наступает очередной его скачок). Графически механизм формирования предельной стоимости капитала представлен на рисунке 11.  Рис. 11. График предельной стоимости капитала с точками разрыва Приведенный график иллюстрирует скачкообразный характер изменения предельной стоимости капитала по отдельному его элементу по мере возрастания объема дополнительного его привлечения. Точка, в которой происходит каждый новый скачок уровня стоимости дополнительно привлекаемого капитала, называется точкой разрыва (BP, Break Point). На представленном графике такими «точками разрыва» являются точки А, Б, В, Г и Д. Увеличение уровня стоимости привлечения каждой дополнительной единицы отдельного элемента капитала в«точке разрыва» приводит одновременно к росту средневзвешенной стоимости дополнительно привлекаемого капитала. Следовательно «точка разрыва» характеризует не только новый скачок уровня стоимости отдельного элемента капитала, но и границу перехода к новой средневзвешенной стоимости дополнительно привлекаемого капитала. С помощью «точки разрыва» можно определить, какая сумма дополнительного капитала может быть привлечена, прежде чем возрастет предельная средневзвешенная стоимость капитала. Алгоритм этого расчета имеет следующий вид:  Если предельная средневзвешенная стоимость возрастает за счет привлечения дополнительного капитала лишь по одному элементу, то динамика такого возрастания графически будет носить скачкообразный характер (координата такого графика вместо уровня стоимости отдельного элемента капитала будет отражать уровень средневзвешенной стоимости капитала, а кривая динамики — предельную средневзвешенную стоимость капитала). Вместе с тем, в компаниях наращивающих свой экономический потенциал высокими темпами, привлечение дополнительного капитала может осуществляться по многим его элементам и в достаточно больших объемах. Такие условия формирования дополнительного капитала будут характеризоваться многочисленными «точками разрыва», в результате чего динамика предельной средневзвешенной стоимости капитала будет графически представлена не скачкообразной, а сглаженной непрерывной линией (рис 12).  Рис. 12. График непрерывной предельной стоимости капитала Точка А на представленном графике характеризует ту границу привлечения компанией дополнительного капитала, преодоление которой вызывает рост предельной средневзвешенной стоимости капитала. Вопросы для самопроверки: 1. Охарактеризуйте основные инструменты финансирования компании за счет собственных источников. 2. Охарактеризуйте виды публичных размещений. 3. Каковы цели и задачи публичного размещения? 4. Каковы преимущества и недостатки проведения публичных размещений как способа привлечения акционерного капитала? 5. Какие мероприятия необходимо реализовывать при подготовке компании к публичному размещению? 6. В каких направлениях проводится процедура due diligence при подготовке к публичному размещению? 7. Каковы особенности использования конвертируемых облигаций как инструмента акционерного финансирования компании? 8. Почему синдицированный кредит и облигационный займ достаточно часто рассматриваются как альтернативные инструменты финансирования? Какие преимущества имеет синдицированный кредит как инструмент финансирования? 9. Какие виды затрат возникают в процессе организации синдицированного кредита? 10. Какие преимущества и недостатки имеют облигации как инструмент финансирования? 11. Какие ограничения связаны с выпуском облигаций? 12. Какие виды затрат возникают в процессе организации выпуска облигаций? 13. Каковы особенности банковского, товарного и коммерческого кредита? 14. Как осуществляется оценка стоимости (определение цены) функционирующего собственного капитала? 15. Как осуществляется оценка стоимости (определение цены) функционирующего заемного капитала? 16. Какие факторы оказывают влияние на формирование цены собственного и заемного капитала? 17. Почему оценка стоимости нераспределенной прибыли проводится также как и оценка стоимости обыкновенных акций? 18. За счет каких процедур достигается минимизация цены функционирующего капитала? 19. Почему для вычисления средневзвешенной стоимости капитала используется стоимость заемного капитала после, а не до налогообложения? |