Вялков Управление. Учебное пособие для вузов москва издательский дом гэотармед 2004 оглавление

Скачать 4.02 Mb. Скачать 4.02 Mb.

|

|

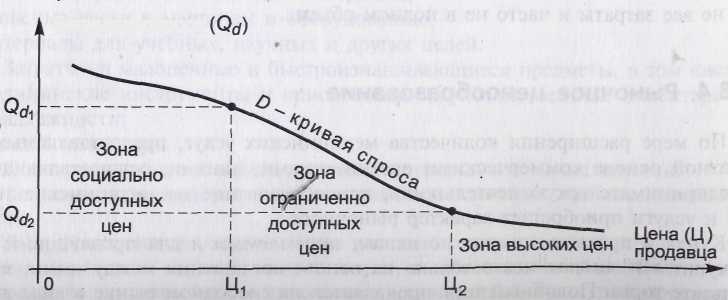

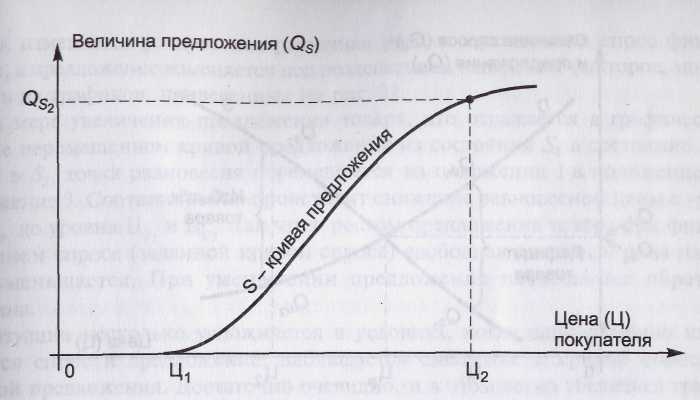

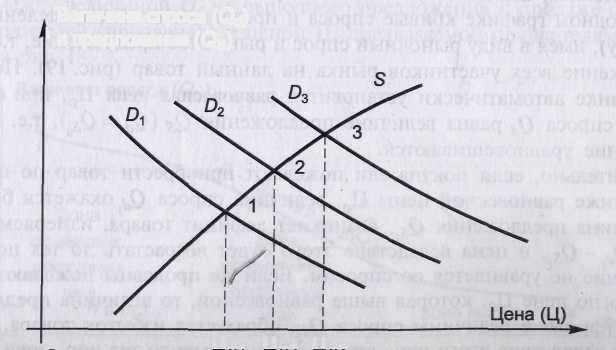

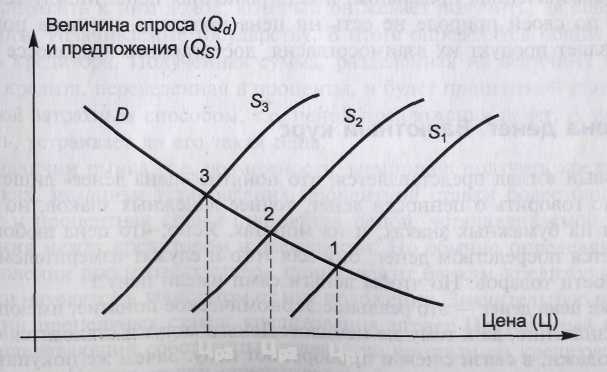

I - ограничительный метод предусматривает внесение затрат исходя из расчета финансовых ресурсов и объема деятельности. При применении данного метода, используемого для калькуляции тарифов, в себестоимость включаются не все затраты и часто не в полном объеме. 3 8.4 Рыночное ценообразование По мере расширения количества медицинских услуг, предоставляемых на Платной основе коммерческими организациями, лицами, осуществляющими Предпринимательскую деятельность, ценообразование на медицинские това-РЫ и услуги приобретает характер рыночного. Купля и продажа товаров по ценам, приемлемым и для продавцов, и для Покупателей, имеют место только на основе соглашения между ними, в результате торга. Подобный торг проявляется на свободном рынке в виде взаимодействия спроса и предложения, формирующего рыночную цену.  Опишем теоретический механизм рыночного ценообразования, исходя из предположения, что рассматривается рынок, в условиях которого действует закон спроса и предложения. Такие условия имеют место на свободном конку, рентном рынке, где продавцы и покупатели обладают возможностью торговаться друг с другом по поводу цены, а покупка осуществляется только при достижении взаимного согласия. Опишем теоретический механизм рыночного ценообразования, исходя из предположения, что рассматривается рынок, в условиях которого действует закон спроса и предложения. Такие условия имеют место на свободном конку, рентном рынке, где продавцы и покупатели обладают возможностью торговаться друг с другом по поводу цены, а покупка осуществляется только при достижении взаимного согласия.Интерпретация этого процесса возможна в графической форме, с помощью кривых спроса и предложения. Кривая спроса на товары, услуги характеризует зависимость между величиной спроса на них со стороны покупателей и ценой, испрашиваемой продавцом. Согласно закону спроса величина спроса на товар, услугу уменьшается с увеличением цены при прочих равных условиях, таких как качество, потребительские вкусы, наличие товаров и услуг-заменителей. Типичная кривая спроса на медицинские товары и услуги изображена на рис. 17. При небольших уровнях цен, не превышающих предельного значения Ц, находящихся в области социально доступных цен для подавляющего большинства потребителей (количество которых превышает Qd), величина спроса слабо зависит от цены. Потребители, пациенты готовы приобретать лекарства, услуги по таким ценам, даже если они повышаются до определенного предела, равного Ц,!. Но если цена превосходит предельное значение Ц,, величина спроса начинает резко уменьшаться. Количество приобретающих товары и услуги по таким ценам снижается по мере роста цены вплоть до достижения ценой второго предельного значения Ц2. Цены, превосходящие это значение, доступны лишь для узкого круга потребителей, количество которых не превышает величины Q^. В силу высокого уровня покупательной способности этих пациентов величина их спроса на дорогие медицинские препараты, товары и услуги слабо уменьшается и при росте цены выше значения Ц2. Естественно, что кривые спроса на разные виды медицинских товаров и услуг на различных рынках способны существенно различаться.  Типичная кривая предложения Sтоваров и услуг, характеризующая зависимость между величиной Qsих рыночного предложения к продаже со стороны производителей (продавцов) и ценой Ц, предлагаемой покупателями, изображена на рис. 18. Рис. 17. Зависимость величины спроса от цены. Величина опроса  Рис. 18. Зависимость величины предложения от цены. Согласно закону предложения величина предложения товаров, услуг на рынке возрастает с увеличением цены при прочих равных условиях (таких, как издержки производства, качество товаров и услуг и др.). Существует, очевидно, минимальное значение цены предложения Ць равное себестоимости товара, услуги, ниже которого продавец не станет опускать цену, так как продажа будет приносить ему только убыток. Если покупатели предъявят спрос по цене, заметно превышающей значение Ц15 то продавцы будут предлагать к продаже тем больше товаров (услуг), чем выше цена Ц. Однако существует предельное значение величины предложения Qs, соответствующее наибольшим возможностям производства и продажи данного вида товаров (услуг). Если даже покупатели будут согласны покупать товар (услуги) по цене, превышающей значение Ц2, продавцы не смогут за короткое время увеличить объем продаж по причине отсутствия у них испрашиваемого количества товара или возможности производства желаемого количества услуг. Чтобы понять, как действует механизм рыночного ценообразования, изобразим на одном графике кривые спроса и предложения на определенный товар (услугу), имея в виду рыночный спрос и рыночное предложение, т.е. спрос и предложение всех участников рынка на данный товар (рис. 19). Покажем, что на рынке автоматически установится равновесная цена Цр, при которой величина спроса Qdравна величине предложения Qs (Qdo= Qs)> т-е- СПРОС и предложение уравновешиваются. Действительно, если покупатели пожелают приобрести товар по цене Цi, которая ниже равновесной цены Цр, величина спроса Qdокажется большей, чем величина предложения QSx, возникнет дефицит товара, измеряемый разностью Qd - Qs, и цена вследствие этого будет возрастать до тех пор, пока Предложение не уравняется со спросом. Если же продавцы пожелают продавать товар по цене Ц2, которая выше равновесной, то величина предложения Qs2окажется выше величины спроса Qdi, образуется избыток товара, равный Qs - Qdи вследствие этого цена станет уменьшаться до тех пор, пока величины спроса и предложения не уравновесятся.  Рис. 19. Кривые спроса и предложения на товар, услугу. Таким образом, на конкурентном рынке, в условиях, когда величина спроса на товар и предложения товара зависят только от цены, устанавливается равновесная рыночная цена, соответствующая точке пересечения кривых спроса и предложения. Однако кроме цены, на рынке действуют и неценовые факторы, влияющие на спрос и предложение в целом, приводящие к смещению кривых спроса и предложения, и, в свою очередь, изменению равновесных цен. Вначале рассмотрим случай, когда кривая предложения фиксирована, т.е. предложение остается неизменным, тогда как кривая спроса перемещается под воздействием неценовых факторов (рис. 20). Как видно из рисунка, по мере увеличения спроса на товар, соответствующего перемещению кривой из положения Дув положение Д2 и далее в положение Д3, точка равновесия смещается из положения 1 в положение 2 и затем в положение 3, и равновесная цена Цр соответственно возрастает от значения Цр до значений ЦРг и ЦРз. При снижении спроса имеет место обратная картина. '  О Цр1 Цр2 Цр3 Рис. 20. Изменение равновесной цены под воздействием спроса. Величина спроса (Q^) k и предложения (Qs) Как изменяется равновесная рыночная цена в случае, когда спрос фиксирован, а предложение изменяется под воздействием неценовых факторов, можно видеть из графиков, приведенных на рис. 21. По мере увеличения предложения товара, что отражается в графической форме перемещением кривой предложения из состояния Sxв состояние S2и далее в S3, точка равновесия перемещается из положения 1 в положение 2 и положение 3. Соответственно происходит снижение равновесной цены с уровня Ц Д° Уровня Цр2 и ЦРз. Так что с ростом предложения товара при фиксированном спросе (заданной кривой спроса) свободная рыночная цена на товар уменьшается. При уменьшении предложения наблюдается обратная картина. Ситуация несколько усложняется в условиях, когда одновременно изменяются спрос и предложение, наблюдается смещение и кривой спроса, и кривой предложения. Достаточно очевидно, и в этом легко убедиться графически, что при увеличении спроса и снижении предложения наблюдается интенсивный рост рыночных цен товара, тогда как при снижении спроса и увеличении предложения товара рыночные цены заведомо падают. При одновременном увеличении или снижении спроса и предложения результат нельзя предсказать однозначно, он зависит от того, какой из двух разнонап-равлено действующих факторов переборет, окажет более сильное воздействие на равновесную цену.  О ЦрЗ ЦР2 ЦР1 Рис. 21. Изменение равновесной цены под воздействием предложения. Как следует из изложенного, на конкурентном рынке цены не назначаются, а как бы возникают сами под воздействием спроса и предложения. Поэтому их называют свободными рыночными ценами. Тем не менее слово «свободные» не следует понимать и воспринимать буквально. Ведь кривые спроса и предложения несут на себе отпечаток интересов продавцов и покупателей. Вряд ли найдется продавец, желающий сбывать товар по цене ниже издержек производства и обращения. Вряд ли покупатель предъявит спрос на товар низкого качества. А это означает, что на кривую предложения тем самым наложено определенное ограничение, которое так или иначе скажется на величине равно- весной рыночной цены. Так что рыночная цена свободна от внешнего диктата но не свободна от законов рынка, от психологических установок его участников. Вдобавок надо иметь в виду, что свободные рыночные цены устанавливаются только на идеальном конкурентном рынке. Вследствие отмеченных выще с помощью графика трудностей построения кривых спроса и предложения установить значение рыночной цены подобным образом чрезвычайно трудно. Поэтому рыночные цены на медицинские товары и услуги устанавливаются не путем построения кривых спроса и предложения, которые к тому же не отражают в полной мере истинного положения вещей, так как рынок указанных товаров и услуг не обладает признаками свободного конкурентного рынка. Кривые спроса и предложения помогают понять, как формируются рыночные цены на товары и услуги, но не являются прикладным инструментом их формирования. В большинстве случаев продавцы и приобретатели медицинских товаров и услуг имеют крайне скудное представление о кривых спроса и предложения, но способны договориться о цене посредством торга, который и является реальным инструментом рыночного ценообразования. В процессе торга покупатель формирует свое представление о цене исходя из ценности, полезности товара (услуги), цен на аналогичные товары у других продавцов, наличия у него денежных средств для покупки, остроте потребности в товаре. Продавец товара (услуги) учитывает прежде всего, во что обошелся товар ему самому, какую прибыль он сможет получить от продажи, есть ли достаточный спрос на товар, по какой цене продают аналогичный товар конкуренты. Далее покупатель сопоставляет свою цену с ценой, предлагаемой продавцом, а продавец сопоставляет свою цену с ценой, которую согласен заплатить покупатель. При взаимном согласии складывается рыночная цена, которую в теории называют равновесной. На формирование рыночных цен оказывает существенное влияние психологический фактор, сложившийся менталитет рыночного поведения россиян. Слишком многие из приобретателей медицинских товаров, платных медицинских услуг унаследовали с советских времен дурное правило, согласно которому цена, обозначенная продавцом, и есть рыночная цена. Между тем рыночная цена по своей природе не есть ни цена продавца, ни цена покупателя, а представляет продукт их взаимосогласия, достигаемого в процессе торга. 3.8.5. Цена денег. Валютный курс На первый взгляд представляется, что понятие «цена денег» лишено смысла*. Можно говорить о ценности денег, точнее денежных знаков, но она обозначена и на бумажных знаках, и на монетах. Ясно, что цена любого товара определяется посредством денег, они для того и служат измерителем ценности, стоимости товаров. Но чтобы деньги сами имели цену?! И все же цена денег — это реальное экономическое понятие, имеющее практическое значение, да к тому же немалое. Деньги могут и становятся объектом купли-продажи, в связи с чем и приобретают цену. Зачем же покупать деньги за деньги? Достаточно очевидно, что приходится покупать иностранную валюту за национальную, а иностранцам, приезжающим в другую страну, — приобретать ее национальную валюту за иностранную. Такую процедуру называют обменом валюты, но подобный обмен и есть не что иное, как продажа, осуществляемая по определенным ценам. Вместе с тем продажа денег наблюдается не только в ее валютной форме. Можно покупать и продавать деньги за такие же деньги с той лишь разницей, что нынешние деньги продаются в обмен на будущие и наоборот. Такого рода продажа имеет место, когда деньги предоставляются в долг, в кредит под определенный ссудный процент. Этот процент и есть, собственно, цена денег, точнее цена предоставления денег в кредит, взимаемая кредитором (продавцом) с заемщика (покупателя). Цена кредитных денег выражается обычно в виде процентной ставки, представляющей выраженную в процентах долю заемных средств, которые заемщик должен платить кредитору за пользование кредитом в течение фиксированного периода времени. Чаще всего устанавливается годовая процентная ставка. Если, например, вы получили кредит величиной в 100 тыс. руб. сроком на несколько лет при годовой ставке, равной 15%, то вам придется ежегодно уплачивать кредитору за пользование его деньгами 15 тыс. руб., а в конце срока вернуть, естественно, весь долг. Каким же образом кредиторы, в роли которых чаще всего выступают банки, устанавливают цены на деньги, предоставляемые в кредит, т.е. процентную ставку? Затратный метод ценообразования в его прямой форме применить нелегко. Предоставляя деньги в долг, кредитор теряет возможность использовать их иным образом. Так что цена кредита с позиций кредитора есть цена его упущенной возможности использовать деньги другим способом или предоставить их другому заемщику. Но практически установить подобную альтернативную стоимость кредитования сложно. Если кредитор знает, по какой цене он сам способен приобрести деньги, предоставляемые им затем взаймы, а также оценить издержки, связанные с осуществлением им кредитных операций, обслуживанием заемщика, то он может прибавить к ним доход, который он желает получить, да еще неизбежные налоги, уплачиваемые государству. В итоге определятся общие затраты и прибыль кредитора. Полученная сумма, разделенная на величину предоставленного кредита, переведенная в проценты, и будет процентной ставкой, установленной затратным способом, т.е. ценой предложения денег. А уж заемщику судить, устраивает ли его такая цена. При наличии рынка, т.е. возможности заемщиков получать кредиты в раз-ньгх банках, механизм установления процентной ставки более близок к рыночному и процентная ставка становится ценой, устанавливаемой на основе соглашения между кредитором и заемщиком. Но обычно определяющая роль в Установлении процентных ставок принадлежит банкам-кредиторам, так как заемщики находятся в зависимом от них положении. Значительную роль в формировании процентных ставок кредитования играет Центральный банк стра- , устанавливающий собственные ставки, по которым он кредитует коммерческие банки. На эти ставки ориентируется большинство кредиторов. Кредитная процентная ставка зависит от суммы кредита и срока кредитования. Так, банк-кредитор может устанавливать более высокие ставки за кредит на короткий срок, так как такие кредиты менее выгодны кредитору. При наличии в стране инфляции, т.е. снижения покупательной способности, а тем самым и ценности денег вследствие роста цен, процентная ставка кредита увеличивается на уровень инфляции, выраженной в процентах. Это и понятно. Ведь если вы, скажем, дали в долг на один год 1000 руб., а в течение этого года цены выросли на 10%, то ценность возвращенных вам тех же денег составляет уже не 1000, а 900 руб. того периода, когда был предоставлен кредит. Заемщик должен возместить вам потери, вернув через год не 1000, а 1100 руб. Вот эти инфляционные проценты и добавляют к безынфляционной процентной ставке. Если же уровень инфляции снижается, кредитная ставка процента снижается на соответствующую величину. Наряду с кредитным, широко известен депозитный процент, называемый в обиходе процентом по вкладам. Банки, привлекая средства вкладчиков денег, становятся их заемщиками, а сами вкладчики играют роль кредиторов банка. Поэтому банк выплачивает вкладчику некоторую сумму денег в виде депозитного процента за пользование вкладом в течение срока его хранения. Сумма выплаты за определенный срок, обычно за год, исчисленная в процентах к величине вклада, носит название ставки депозитного процента, так как вклад — это депозит. Ставка депозитного процента, представляющая цену использования вклада банком, по величине ниже ставки кредитного процента, получаемого банком от заемщиков, которым банк дает взаймы деньги, предоставленные вкладчиками. Разница этих процентных ставок, именуемая маржой, и образует основной доход банка от кредитных операций. Так что если известна цена кредитных денег, то цена депозитных устанавливается посредством вычитания из них маржи. И наоборот, при известной цене привлечения денег вкладчиков цену кредита можно установить, прибавляя к ней маржу и учитывая налоги. Ставка депозитного процента практически назначается банками и не является предметом рыночного торга. Другое дело — вкладчик может избрать банк с высокой ставкой депозитного процента. Но надо иметь в виду, что чем выше цена, уплачиваемая банком за размещение в нем вклада, тем обычно выше и риск вкладчика не вернуть своевременно или вообще свой вклад, не получить причитающиеся по нему проценты. В условиях инфляции ставка депозитного процента корректируется на величину процентного уровня роста цен путем прибавления процента инфляции к безынфляционной ставке. Так что с ростом уровня инфляции ставка растет, а со снижением — уменьшается. Ставка депозитного процента зависит от суммы вклада и срока хранения вклада. Чем выше сумма вклада и чем бойыие срок его хранения в банке, тем более высока ставка депозитного процента/ по которой банк привлекает вклады. В современной мировой практике безынфляционная ставка депозитного процента находится в пределах от 2 до 6%, а кредитного процента — от 7 до 12%. Но могут применяться и льготные ставки по отдельным видам вкладов И Кредитов и для определения категорий вкладчиков. Более высокий уровень процентных ставок в России обусловлен инфляцией и острой потребностью в деньгах государства, банков, организаций, населения. Любопытно и печально, что существует еще и процентная ставка в виде цены «обналичивания» безналичных денег, осуществляемого на российском теневом банковском рынке. Одну из самых распространенных форм цены денег представляет валютный курс, в соответствии с которым производится обмен валют. Валютный курс — это цена денежной единицы страны, выраженная в денежных единицах других стран. Установление валютного курса на биржах называют котированием валют, а величину курса, определенную подобным образом, — котировкой. Следует твердо знать, что курс валюты может существовать только по отношению к другой валюте, иначе валютный курс лишен смысла. Например, курс доллара в рублях — это количество рублей, в обмен на которое продается один доллар, а курс рубля в долларах есть количество долларов, в обмен на которое продается один рубль, т.е. обратная величина. В любой стране наиболее распространены курсы ведущих валют мира, выраженные в денежных единицах данной страны. Для россиян первоочередной интерес представляют выраженные в рублях курсы доллара и общеевропейской денежной единицы — евро. Знание валютного курса национальной денежной единицы важно для страны и ее экономики по ряду причин. Иностранная валюта, приобретаемая в соответствии с ее валютным курсом по отношению к национальной, нужна всем, кто обладает национальной валютой, но нуждается в иностранной в целях закупки товаров за рубежом, поездки в другую страну, оплаты сотрудников, работающих за рубежом, накопления денежных средств в иностранной валюте. Чем выше валютный курс национальной валюты по отношению к иностранной, тем больше иностранной валюты смогут приобрести эти лица, так что они заинтересованы в повышении курса. Вместе с тем для экспортеров, продающих в другие страны товары, приобретаемые за национальную валюту, выгоден низкий курс национальной валюты по отношению к валюте стран, куда они сбывают товары. Чем ниже этот курс, тем большее количество национальной валюты экспортеры смогут приобрести, меняя выручку от экспорта в иностранной валюте на национальные Деньги, и тем больше закупить товаров для последующего экспорта. Так, падение jcypca рубля по отношению, скажем, к доллару, известное под названием Девальвации, выгодно для экспортеров нефти, газа, электроэнергии из России. В какой-то степени выгадывает на этом и государство, увеличивая сбор Налогов с экспортеров и заставляя их продавать часть вырученной от экспорта Иностранной валюты Центральному банку, что увеличивает валютные резервы страны. Но для импортеров девальвация рубля — бедствие, ибо на ту же сумму в Рублях они приобретают меньшее количество товаров за рубежом, оплачиваемых в иностранной валюте. В целом снижение валютного курса национальной денежной единицы по отношению к ведущим валютам мира — неблагоприятное для страны экономическое явление, свидетельствующее о неустойчивости, слабости ее валюты. К тому же надо иметь в виду, что цены на внутренних рынках страны остро реагируют на курс национальной валюты по отношению к иностранным. Многие товары приобретаются за рубежом, импортируются в Россию, поэтому в результате девальвации рубля по отношению к валютам стран, в которых производится закупка товаров, их цена в рублях, естественно, повышается, что способствует развитию инфляции. Формирование валютного курса происходит в основном на оптовых рынках купли-продажи валюты, на валютных биржах и находится поэтому под сильным влиянием рыночного спроса на валюту и ее предложения. Но величины спроса на валюту и ее предложения, в особенности в России, сами находятся под воздействием ряда факторов. Рассмотрим их вкратце. Валютный курс как цена иностранной валюты в национальных денежных единицах есть цена на один из рыночных товаров и естественным образом связана с ценами на другие товары, продающиеся на внутреннем рынке страны. Это дает возможность оценивать валютный курс исходя из паритета покупательной способности. Если, например, литр бензина стоит в России 10 руб., а в США — 0,5 доллара, то товарный валютный курс, установленный по бензину, составляет 10 : 0,5 = 20 руб. за доллар. Если же в основу паритета покупательной способности положить батон белого хлеба, который стоит в России 6 руб., а в США — 1 доллар, то товарный валютный курс составит 6 рублей за доллар. Курс доллара к рублю в России, установленный на базе паритета покупательной способности, был в целом заметно ниже биржевого курса. Это объясняется тем, что доллары в России приобретаются предпринимателями, населением в качестве сокровища, богатства с целью создания надежных денежных накоплений, вывозимых за рубеж или хранимых в стране. Это приводит к повышенному спросу на доллары при ограниченном их предложении, что и служит причиной роста валютного курса доллара как его рыночной цены в рублях. На валютный курс национальной валюты способен оказывать влияние Центральный банк страны, продавая или покупая иностранную валюту из своих валютных резервов. Усиленную продажу иностранной валюты Центральным банком называют валютной интервенцией. С помощью такой интервенции Центральный банк увеличивает предложение иностранной валюты и сбивает ее курс по отношению к национальной, увеличивая, например, количество долларов, предлагаемых на валютном рынке и изымая из обращения рубли, возбуждающие спрос на доллары. Обратное влияние оказывает избыточная рублевая эмиссия, наводнение страны рублевой денежной массой. Значительная часть этой массы поступает на валютный рынок, увеличивая спрос на иностранную валюту при неизменном предложении. В итоге происходит падение валютного курса рубля. Центральный банк, пытаясь сдержать рост курса иностранной валюты по отношению к национальной, может устанавливать предельное значение валютного курса или его верхний и нижний пределы, — образуется так называемый валютный коридор. Но подобные меры обычно действенны только в течение сравнительно короткого времени. Вопросы

|