Лекции контроллинг. Кравец Е.В. Лекции контроллинг. Кравец Е. Введение контроллинг новое явление в теории и практике современного управления, возникшее на стыке экономического анализа, планирования, управленческого учета и менеджмента.

Скачать 0.97 Mb. Скачать 0.97 Mb.

|

|

Часть указанных показателей относится к элементам финансового контроллинга. Финансовый контроллинг относится к специальным задачам контроллинга и представляет собой деятельность по планированию, контролю и регулированию процесса обеспечения ликвидности предприятия, т.е. способности фирмы неограниченно в любой момент времени выполнять свои обязательства по выплатам денежных средств. Задачами контроллинга являются следующие: - обеспечение нормального уровня текущей ликвидности и платежеспособности; - формирование системы показателей финансовой информации; - формирование прогнозных балансов; - формирование финансовых показателей; - контроль денежного потока; - формирование системы управления на основе отклонений финансовых показателей; - контроль за оборотными средствами; - налоговый контроллинг; - контроллинг капитальных вложений. Составляющими финансового контроллинга являются кратко-, средне- и долгосрочное финансовое планирование. Долгосрочное финансовое планирование характеризуется увеличением вероятности неточности рассчитанных показателей при планировании на очень удаленные моменты времени. Кроме того, долгосрочное финансовое планирование тесно связано с инвестиционным планированием, поэтому оно дополняться среднесрочным и краткосрочным. Долгосрочное финансовое планирование базируется на стратегических и отчасти на оперативных планах, и большое внимание уделяет планированию структуры баланса и связанности капитала. Планирование структуры баланса позволяет оценивать финансовые возможности предприятия и на ранних стадиях распознавать потенциальную готовность кредиторов предоставить заемный капитал. При условии улучшения прибыльности предприятия можно увеличить собственный балансовый капитал и/или резервные фонды за счет внутреннего финансирования, если возможности привлечения заемного капитала исчерпаны. Финансовый контроллинг с помощью плана-баланса обеспечивает предприятию структурное финансовое равновесие и в случае его нарушения осуществляет необходимые корректирующие мероприятия. В тоже время в практической деятельности предприятия может произойти нарушение равновесия между долгосрочными поступлениями и выплатами и долгосрочным планированием. Поэтому, при высокоразвитом планировании на предприятии, последнее может использовать долгосрочное глобальное финансовое планирование, в котором сопоставляются планируемые выплаты и поступления потоков платежей от долгосрочной инвестиционной деятельности и финансовой деятельности. Такой финансовый план определяет важные промежуточные величины текущего избытка платежей, которые затем дополняются поступлениями и выплатами, не связанными с производственным процессом. Наиболее информативной величиной получаемой из финансового плана является Кэш Флоу (сashflоw). Показатель Кэш Флоу характеризует возможности предприятия к самофинансированию. Сумма превышений поступлений над выплатами может быть использована предприятием для инвестиций, погашения кредитов и процентов по ним, выплаты дивидендов. По величине Кэш Флоу судят об инвестиционной силе предприятия. Так как годовые суммы, идущие на погашение кредита, не могут превышать значение Кэш Флоу, то величина данного показателя определяет для кредитора сумму выдаваемого кредита и проценты по нему. Возвращаясь к рассмотрению вопроса обеспечения платежеспособности предприятия в долгосрочной перспективе необходимо отметить, что потенциальные кредиторы и собственники оценивают фирму, как правило, и с помощью финансовых показателей, значения которых для разных отраслей различаются, но в целом используются следующие балансовые отношения:

Необходимо еще раз отметить, что для обеспечения текущей ликвидности в долгосрочной перспективе, финансовое планирование на предприятии должно включать в себя и среднесрочное, и краткосрочное планирование. При этом для осуществления координационной функции финансового контроллинга должны использоваться соответствующие инструменты. Кроме рассмотренного анализа потоков платежей (Кэш Флоу - анализ) применяются: - анализ баланса и отчета о прибылях/убытках; - анализ работающего капитала (Working Capital); - финансовая "паутина "; - финансовый план; - аддитивные и мультипликативные модели эффективности и т.д. Анализ баланса и отчета о прибылях/убытках осуществляется через рассмотрение коэффициентов ликвидности и временное сравнение балансов, когда сравниваются изменения позиций в стоимостном выражении с выявлением причин. Анализ работающего капитала позволяет определить покрытие долгосрочных обязательств в абсолютном выражении. Working Capital = Стоимость оборотного капитала – – Краткосрочный заемный капитал Величина работающего капитала должна быть положительной, в ином случае предприятие является неплатежеспособным. Финансовая "паутина" позволяет графически установить связь между различными целями финансового контроллинга (рис. 6.5). Оборот Рентабельность оборота Оборот капитала      Прибыль после налогообложения   Инвестиции   Рентабельность собственного капитала Собственный капитал, % к сумме баланса Собственный капитал Рис. 6.5. Финансовая "паутина" Финансовый план предприятия включает в себя "Бюджет предприятия (доходы и расходы)", "Баланс предприятия", "Бюджет движения денежных средств". Бюджет предприятия состоит из доходной и расходной частей. В доходную часть вносятся все виды планируемых денежных поступлений, а в расходную – все виды планируемых затрат. Бюджет предприятия дает общее представление о предстоящих доходах и расходах. Баланс предприятия в виде плана совместно с бюджетом предприятия характеризует финансовое положение компании в перспективе. Баланс представляет собой систему показателей, сгруппированную в двустороннюю таблицу. Производным стандартного баланса является управленческий баланс, функцией которого является установление более объективной картины состояния имущества предприятия, его обязательств и капитала. Построение управленческого баланса опирается на форму стандартного баланса, но возможны и другие варианты. Предпочтительной является такая форма, которая отражает активы по мере их ликвидности, а пассивы – по срочности их востребования. Бюджет движения денежных средств отражает источники внутреннего, внешнего финансирования и направления использования средств. Разница между поступлениями и выплатами денежных средств представляет собой денежный поток, который складывается в связи с различными хозяйственными операциями предприятия: текущей производственной деятельностью, инвестиционной деятельностью и финансовой деятельностью. 1. Каковы цели и задачи стратегического планирования и контроллинга? 2. Опишите модель Р. Андертона. 3. Какие методы и инструменты используются в стратегическом планировании и контроллинге? 4. В чем заключается финансовый контроллинг? 5. Какие финансовые показатели и инструменты используются в финансовом контроллинге? 7. Оперативный контроллинг Оперативный контроллинг заключается в создании и поддержании уровня эффективности предприятия. Он ориентирован на оперативное (текущее) планирование, и является основой успеха стратегического контроллинга и стратегического планирования. К задачам оперативного контроллинга относят учет, анализ, планирование и управление результатами деятельности фирмы, осуществление контроля, выявление и устранение негативных отклонений в работе предприятия. Оперативный контроллинг ориентирован на прошлое и осуществляется благодаря сравнению заданных и фактических контрольных показателей. Поэтому основными элементами оперативного контроллинга являются бюджетирование, формирование подконтрольных показателей эффективного управления предприятием и определение влияния отклонений на соотношение "прибыль – затраты". Бюджетирование – это процесс формирования оптимальных направлений использования доходов и расходов фирмы в ходе осуществления финансово-хозяйственной деятельности. Центральным звеном бюджетирования является бюджет – количественное выражение плана в натуральном и денежном выражении. Система бюджетирования на предприятии Детализация долгосрочного плана осуществляется посредством бюджетирования, которое определяет краткосрочные задачи в пределах общей стратегии. Результатом бюджетирования является бюджет. Бюджет (Budget) — это план будущих операций, выраженных в количественных (в большинстве случаев в денежном) измерителях. Таким образом, бюджетирование (Budgeting) — это процесс планирования будущих операций предприятия и оформления его результатов в виде системы бюджетов. Основным объектом бюджетирования является бизнес. Бюджетирование позволяет управлять финансами как отдельного бизнеса, так и предприятия в целом, определяя набор видов бизнеса и т.п. Бюджетирование преследует следующие цели:разработка концепции ведения бизнеса; заставить менеджеров количественно обосновывать их планы; коммуникация — доведение планов до сведения руководителей разных уровней; мотивация руководителей и работников на местах на достижение целей организации; контроль и оценка эффективности работы руководителей на местах путем сравнения фактических затрат с нормативом; выявление потребностей в денежных ресурсах и оптимизация финансовых потоков; выполнение требований законов и контрактов. Таким образом, бюджетирование – это процесс разработки, исполнения, контроля и анализа финансового плана, охватывающего все стороны деятельности организации, позволяющий сопоставить все понесенные затраты и полученные результаты в финансовых терминах на предстоящий период в целом и по отдельным подпериодам. Бюджет предприятия – это финансовый план, то есть выраженное в цифрах запланированное на будущее финансовое состояние предприятия, финансовое, количественное определенное выражение маркетинговых исследований и производственных планов, необходимых для достижения поставленных целей. Период, для которого подготовлен и используется бюджет, называется бюджетным периодом. Бюджетным периодом обычно является год, в пределах которого можно выделить короткие периоды. Бюджетирование как управленческая технология Бюджетирование – это, с одной стороны, процесс, составления финнансовых планов и смет, а с другой - управленческая технология, предназначенная для выработки и повышения финансовой обоснованности принимаемых управленческих решений. Полноценное бюджетирование на предприятии как управленческая технология, включает три составные части (рис. 1).  Рисунок - Блок-схема внутрифирменного бюджетирования Если из схемы выпадает хотя бы одни составной элемент, то вряд ли можно рассчитывать на успех постановки бюджетирования и на то, что оно поможет решить проблемы в области управления финансами. 3. Виды бюджетов. Их особенности Существуют различные подходы к разработке бюджетов, чаще всего их классифицируют на гибкие и фиксированные. Гибкий бюджет показывает размеры затрат и результаты при различном объеме деятельности соответствующего центра ответственности. В зависимости от объема деятельности переменные и смешанные затраты меняются, а постоянные остаются неизменными. Поэтому в гибком бюджете указываются ставка переменных затрат на единицу продукции и прирост смешанных затрат на единицу прироста объема продукции. Эта ставка есть норма, умноженная на цену. Постоянные затраты выделяются отдельно. Фиксированный бюджет не меняется в зависимости от изменений уровня деловой активности, поэтому его используют для планирования частично регулируемых затрат, которые не зависят непосредственно от объема выпуска и для которых взаимосвязь "вход— выход" носит не столь явный характер. Фиксированные бюджеты используют прежде всего для центров частично регулируемых затрат, а также для других видов центров ответственности. Примером фиксированных бюджетов может служить план затрат на НИОКР, на рекламу и др. Выделяют следующие разновидности фиксированных бюджетов:

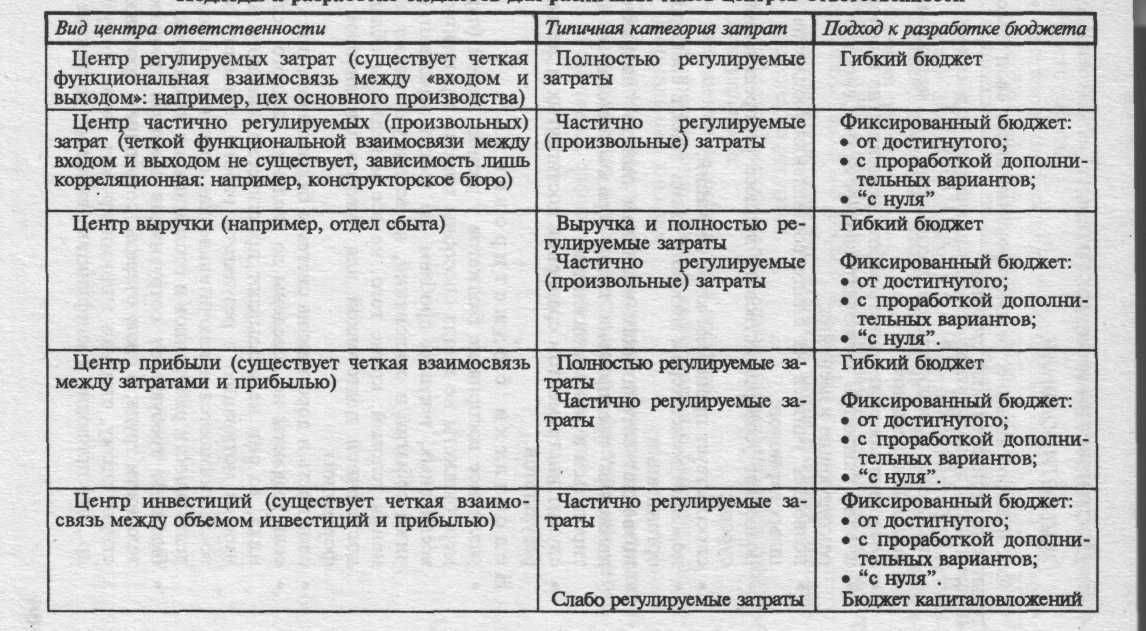

На предприятии для каждого центра ответственности составляется отдельный бюджет. Как указывалось выше, существуют центры ответственности различных типов: центры регулируемых затрат; центры слабо регулируемых затрат; центры выручки; центры прибыли; центры инвестиций. Для каждого из них нужен особый подход к разработке бюджета (табл. 1). Таблица 1 – Подходы к разработке бюджетов для различных типов центров ответственности  Система бюджетов на предприятии, их содержание и взаимосвязь Бюджетирование осуществляется в двух направлениях. Первое направление - подготовка функциональных бюджетов, то есть бюджетов подразделений предприятия. Соответственно подразделение предприятия, для которого может быть составлен бюджет и осуществлен контроль за его выполнением, является бюджетным центром. Второе направление бюджетирования – разработка стандартов (норм) затрат на производство отдельных изделий (или услуг). Взаимосвязь этих направлений заключается в том, что на основании бюджетов отдельных подразделений определяют ставку распределения их накладных расходов между отдельными видами продукции. Это позволяет составить нормативную (стандартную) калькуляцию полной производственной себестоимости (единицы продукции. В свою очередь, стандарты (нормы) затрат используются (для суммирования бюджетов затрат на производство. На основании бюджетов всех подразделений готовится генеральный (сводный) бюджет предприятия. В целом на предприятии используется система бюджетов различных видов и назначения (табл. 7.1). Таблица 7.1 Классификация бюджетов

Представление о перспективах деятельности предприятия дает генеральный бюджет. Генеральный (сводный) бюджет (MasterBudget)— это совокупность бюджетов, обобщающих будущие операции всех подразделений предприятия. Генеральный бюджет предприятия представляет собой взаимосвязанную систему операционных, финансовых бюджетов и бюджета инвестиций (рис. 7.1). Операционные бюджеты (OperatingBudgets) — это совокупность бюджетов затрат и доходов, которые обеспечивают составление бюджетного отчета о прибыли. Состав операционных бюджетов зависит от отраслевой принадлежности предприятия. Но в любом случае информация операционных бюджетов используется как для оперативного управления деятельностью подразделений продаж, логистики, производства, снабжения, так и для составления финансовых бюджетов. В бюджете продаж указывается прогноз сбыта по видам продукции в натуральном и стоимостном выражении. Этот бюджет представляет собой прогноз будущих доходов и является основой для всех остальных бюджетов: в конечном итоге расходы зависят от объема выпуска, а объем выпуска устанавливается на основе объема реализации. Бюджет прибыли и убытков – проформа финансовой отчетности, составления до начала отчетного периода, отражающая финансовый результат предполагаемой деятельности. Бюджет прибыли и убытков представляет собой прогноз отчета о прибыли и убытках, он аккумулирует в себе информацию из всех других бюджетов: сведения о выручке, переменных и постоянных затратах, а следовательно, позволяет проанализировать, какую прибыль предприятие получит в планируемом периоде. Финансовые бюджеты (FinancialBudgets) — это совокупность бюджетов, отображающая запланированные денежные потоки и финансовое состояние предприятия Бюджетный баланс – проформа финансовой отчетности, содержащая информацию о будущем финансовом состоянии предприятия, которое ожидается в результате реализации запланированных операций. Целью составления данного документа является: своевременное предвидение неблагоприятного финансового состояния предприятия; отображение будущих ресурсов и обязательств; обеспечение контроля за точностью составления всех бюджетов. Бюджет движения денежных средств – плановый документ, отражающий ожидаемые платежи и поступления средств за определенный период. Позволят определить периоды, в которых ожидается излишек или недостаток средств. Бюджет капитальных инвестиций - показывает соотношение первоначальных потерь деятельности и внешних источников их финансирования. Следовательно, это план распределения финансовых ресурсов по бюджетным периодам, выделенных инвесторами или руководством под бизнес-план. В состав этого бюджета целесообразно включать план, который отображает источники и условия привлечения внешних финансовых средств, например, кредитный план. При бюджетировании выделяется временной период, или иначе, горизонт планирования: год, квартал, месяц и т.д. Горизонт планирования зависит от управленческих задач. Обычно период бюджетирования совпадает по срокам и календарным датам с отчетным периодом предприятия. Это позволяет упростить сравнение плановых и фактических показателей. В практике бюджетирования западных предприятий распространены скользящие бюджеты - бюджеты на период определенной длительности. В таком случае период бюджетирования распространяется на период, следующий за текущим. Новый период добавляется к оставшемуся периоду и формируется новый бюджет. Такие скользящие бюджеты применяются в сочетании с жесткими бюджетами. Совместно с жесткими бюджетами используются и гибкие бюджеты. В системе управления фирмой на основе разработанных бюджетов происходит координация различных видов деятельности предприятия, согласование деятельности всех его подразделений, контроль и оценка эффективности. В начале отчетного периода бюджет представляет собой план, формализующий ожидания менеджеров относительно продаж, расходов и других финансовых операций в предстоящем периоде. В конце отчетного периода бюджет играет роль измерителя, позволяющего менеджерам управлять по отклонениям. Бюджет продаж    |