1 Бюджетное устройство федеративных и унитарных государств

Скачать 1.84 Mb. Скачать 1.84 Mb.

|

|

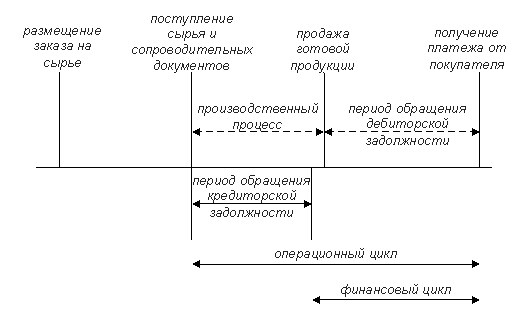

Финансовый цикл – период обращения ден. средств между оплатой закупок поставщикам и получением денег за реализованную продукцию от покупателей (или временная разница между о.ц. и периодом обращения кредиторской задолженностью). Ф. ц определяет период времени, в течении которого операц. деятельность должна финансироваться за счет внешних источников, т. е величину потребности фирмы в оборотном капитале. Чем длиннее ф.ц., тем больше внешнего финансирования нужно для формирования оборотного капитала. Что также может говорить о проблемах с реализацией продукции, движением запасов, получением ден. средств от покупателей. Сокращение ф.ц. снижает потребность в оборотном капитале, что позволяет добиваться роста за счет использования меньшего объема активов. Опер. и фин. циклы играют важную роль в управлении основной деятельностью, рентабельностью и ликвидностью. INCLUDEPICTURE "http://koshechkin.narod.ru/books/econompred/ch2/image096.gif" \* MERGEFORMATINET INCLUDEPICTURE "http://koshechkin.narod.ru/books/econompred/ch2/image096.gif" \* MERGEFORMATINET INCLUDEPICTURE "http://koshechkin.narod.ru/books/econompred/ch2/image096.gif" \* MERGEFORMATINET INCLUDEPICTURE "http://koshechkin.narod.ru/books/econompred/ch2/image096.gif" \* MERGEFORMATINET  Для сокращения о.ц.и ф.ц. пр может: - ускорить оборачиваемость запасов, - сократить оборачиваемость дебиторской задолженности, - удлинить сроки оплаты поставщикам. 2-6. Политика ценообразования компании: понятие, сущность, содержание и порядок формирования. Ценообразование - процесс формирования цен на товары и услуги. Выделяют две противоположные модели ценообразования: рыночное ценообразование и централизованное (административно-командное). В условиях командного ценообразования установление цены происходит в сфере производства. Цены устанавливают исходя из затрат на производство или услуги. Часто это делается до начала процесса производства на плановой основе с участием государственных органов. Рынок просто фиксирует спрос на уровне заранее заданного размера цен, не влияя на их дальнейшее изменение. В условиях рынка ценообразование происходит в сфере реализации продукции. Именно здесь сталкиваются спрос на продукцию или услугу, предложение, полезность предлагаемого товара, целесообразность его приобретения, качество, конкурентоспособность. Принципиальное отличие рыночного ценообразования - цены в условиях рынка устанавливаются собственником или производителем. Государственные органы могут регулировать цены только на ограниченный круг товаров. Перечень товаров, реализуемых по государственным ценам, определяется законодательством. Государственное регулирование допускается на продукцию предприятий-монополистов, на товары и услуги, определяющие масштаб цен в экономике и социальную защищенность отдельных групп населения. Цели и задачи ценообразования. 1.Цель обеспечения сбыта. Эта цель достигается предприятиями, как правило, в условиях жесткой конкуренции, когда на рынке много производителей с аналогичными товарами, через занижение цены – установление цены проникновения. Это делается в случаях, когда:- ценовой спрос потребителей эластичен;- предприятие хочет добиться максимального объема сбыта и увеличения общей прибыли путем снижения затрат на единицу товара;- существует большой рынок потребления. 2. Цель максимизации прибыли. - стремление предприятия к достижению стабильного высокого уровня на ряд лет. Такую цель может ставить перед собой предприятие имеющее устойчивое положение на рынке, а также предприятие не слишком уверенное в своем будущем, но желающее использовать благоприятную ситуацию, выгодную для себя конъюнктуру;- установление стабильного дохода на основе средней нормы прибыли;- увеличение цен и прибыли в связи с ростом капиталовложений. Прибыль предприятия:а). абсолютная прибыль – это доход фирмы за вычетом расходов; абсолютную прибыль можно получить путем умножения относительной прибыли на количество единиц проданного товара;б). относительная прибыль рассчитывается на одно изделие. Товары первой необходимости (хлеб, молоко и т.п.) имеют низкую, а престижные товары высокого качества – высокую относительную прибыль. 3. Цель удержания рынка. Ее предприятие реализует тогда, когда хочет сохранить существующее положение на рынке. Фирма тщательно следит за ситуацией на рынке, динамикой цен. Оно не допускает чрезмерного завышения или занижения цен, стремится снижать издержки производства и обращения. Основные задачи ценообразования: 1. Покрытие затрат на производство и реализацию продукцию, обеспечение прибыли, достаточной для нормального функционирования производителя и продавца. 2. Учет взаимозаменяемости продукции при формировании цены. 3. Решение социальных вопросов. 4. Реализация экологической политики. 5. Решение внешнеполитических вопросов. факторы, влияющие на образование цены в современной экономике, принято делить на три группы: Базовыми (неконъюнктурными) факторами в условиях товарного рынка являются различные затраты - внутрипроизводственные и внепроизводственные. Изменение цен под воздействием этих затрат происходит в том же направлении, что и изменение затрат. Конъюнктурные факторы являются следствием изменчивости рынка и зависят от макроэкономических условий, потребительского спроса и т. п. Регулирующие факторы определяются степенью вмешательства государства в экономику. Факторы, определяющие колебания цен вверх или вниз от стоимости товара, разделяются на: 1. Внутренние факторы зависят от самого производителя, его руководства и коллектива. 2. Внешние - как правило, не зависят от предприятия. К внешним факторам, влияющим на отклонение цены от стоимости, относят: степень политической стабильности в стране, где производится товар; наличие или отсутствие на рынке трудовых, материальных или иных ресурсов; характер и принципы государственной политики; уровень, темп изменения и другие динамические характеристики инфляции; масштабы и сегментация рынка; объем рынка и характеристики фактически существующего и перспективного покупательского спроса; наличие, уровень и характер конкуренции на рынке однородной продукции. 2-7. Основные проявления финансовых рисков. Финансовые показатели отражают наличие, размещение и использование финансовых ресурсов. По фин. ресурсам оценивается риск последствий результатов деятельности предприятия. Инф. база для оценки риска – бух. баланс и отчет о прибылях и убытках. Риск неудовлетворительной структуры активов и пассивовсвязан с различной степенью ликвидности (скоростью превращения в денежные средства).Фактор риска: недостаточность или избыток средств по отдельным группам активов.Проявление риска: ограничение возможности организации выполнить свои финансовые обязательства из-за потери во времени и в первоначальной стоимости при превращении активов в наличные денежные средства.Индикатором проявления данного риска является шкала оценки, по которой все активы предприятия делятся на 4 группы риска в зависимости от их ликвидности:А1 –средства в кассе, на счетах, краткосрочные фин. вложения, ценные бумаги, уставный капитал, займы другим организациям.А2 –дебиторская задолженность со сроком погашения менее 12 месяцев.А3 –оборотные активы (запасы), НДС, дебиторская задолженность со сроком погашения более 12 месяцев.А4 –внеоборотные активы, основные средства, долгосрочные фин. вложения. Риск потери платежеспособности (своевременного погашения обязательств)связан со временем, необходимым для превращения активов в денежные средства.Фактор риска: нарушение ликвидности баланса.Проявление риска: не способность предприятия в срок покрывать обязательства по своим активам.Проявление риска оценивается по анализу ликвидности баланса на сравнении средств по активу (сгруппированных по степени убывания ликвидности) с краткосрочными обязательствами по пассиву (сгруппированных по степени срочности их погашения): Безрисковая зона: А1≥П1; А2≥П2; А3≥П3; А4≤П4 – абсолютная ликвидность баланса, достаточно средств для своевременной оплаты обязательств. Зона допустимого риска: А1<П1; А2≥П2; А3≥П3; А4≤П4 – нормальная ликвидность баланса, из-за недостаточного поступления средств у предприятия могут возникнуть сложности по оплате обязательств в интервале до 3 месяцев, могут быть использованы активы из А2, но нужно будет доп. время Зона критического риска: А1<П1; А2<П2; А3≥П3; А4≤П4 – нарушенная ликвидность баланса, ограниченные возможности оплаты обязательств в интервале до 6 мес. Зона катастрофического риска: А1<П1; А2<П2; А3<П3; А4≤П4 – кризисное состояние предприятия в настоящем и будущем сроком до 1 года. Если А4>П4 – риск несостоятельности предприятия из-за отсутствия собственных оборотных средств для ведения деятельности. Риск потери фин. устойчивости Фактор риска: несоответствие между требуемой величиной оборотных активов и возможностями собственных и заемных средств по их формированию.Проявление риска: фин. неустойчивость предприятия из-за превышения расходов над доходами. Шкала риска потери фин. неустойчивости состоит из 4 зон:Безрисковая зона: абсолютная фин. неустойчивость, обеспеченность основными средствами, оборотными средствами и средствами из долгосрочных заемных источников ≥0, оборотные активы авансируются только за счет собственных средств.Зона допустимого риска: допустимая фин. неустойчивость, обеспеченность оборотными средствами отрицательная, но предприятие остается платежеспособным.Зона критического риска: неустойчивое фин. состояние, отрицательная величина обеспеченности оборотными средствами и средствами из долгосрочных заемных источников.Платежеспособность нарушена, но с возможностью восстановления за счет пополнения собственного капитала и увеличения оборотных средств путем привлечения кредитов и сокращения дебиторской задолженности.Зона катастрофического риска: кризисное фин. состояние, обеспеченность основными средствами, оборотными средствами и средствами из долгосрочных заемных источников <0. Предприятие полностью зависит от заемных средств и близко к банкротству, денежные средства, фин. вложения и деб. задолженность не покрывают кредиторской задолженности и краткосрочных ссуд. Пополнение запасов идет за счет средств от замедления погашения кредиторской задолженности и возрастания кредитного риска. Риск потери фин. независимости.Фактор риска: неудовлетворительная структура капитала.Проявление риска: зависимость предприятия от заемных средств. 2-8. Финансовое прогнозирование: цели, задачи и методы. Прогнозирование – это процедура предсказывания соотв. показателей, результатов будущих операций, последствий влияния тех или иных событий. При разработке управленческих решений прогнозирование всегда предшествует планированию.Этапы прогнозирования: Постановка целей;Сбор и обработка данных;Выбор метода прогнозирования;Осуществление прогноза для различных вариантов развития событий;Оценка результатов Цели прогнозирования:- оценки экономических и финансовых перспектив и предполагаемого фин. состояния предприятия на планируемый период в зависимости от основных возможных вариантов его производственно-сбытовой деятельности и ее финансирования,- формирования на этой основе обоснованных выводов и рекомендаций относительно выбора рациональной стратегии и тактики действий высшего руководства предприятия. Т.к. финансовое прогнозирование - это предположение, то изучается несколько альтернативных предположений и на их основании делается прогноз. Фин. прогнозирование дает возможность сравнивать разнообразные варианты развития предприятия и избирать оптимальные пути достижения высокой эффективности хозяйствования. Задачи финансового прогнозирования: 1. Определение предполагаемого объема финансовых ресурсов в прогнозируемом периоде. 2. Поиск источников формирования и направлений наиболее эффективного использования финансовых ресурсов, 3. Оценка экономических и финансовых перспектив предприятия в прогнозируемом периоде в зависимости от возможных вариантов финансово-хозяйственной деятельности предприятия. 4. Формирование обоснованных выводов и рекомендаций относительно рациональной финансовой стратегии и тактики действий менеджмента. Методы прогнозирования: Качественные методы: Метод Делфи (метод экспертных оценок). Мнения специалистов. Голосование (упорядоченный опрос) торговых агентов.Изучение покупателей. Данные методы могут применяться в случае как стабильных, так и нестабильных рынков. Полученные оценки всегда будут носить субъективный характер, а их качество во многом зависит от квалификации экспертов. Количественные методы:1. Прогнозирование на основе данных прошлых периодов: скользящее среднее, классическая декомпозиция,анализ трендов, анализ временных рядов, экспоненциальное сглаживание.2. Причинно-следственное прогнозирование (регрессионный анализ): простая регрессия, множественная регрессия, эконометрическое моделирование.Самым популярным из вышеперечисленных методов является трендовый. Метод можно применять если рынок в целом стабилен, у компании есть данные о предыдущей динамике показателей. Метод основан на предположении о сохранении существующих тенденций в будущем и построении тренда – статистической модели, описывающей поведение показателя в будущем (например зависимость продаж от периода). Для создания моделей используются спец. программы. Аналитические методы, основанные на процентных зависимостях.Сущность таких моделей закл. во взаимосвязи между операц., инвестиц. и фин. потребностями предприятия при заданных объемах реализации продукции. При этом все основные статьи расходов, активов и пассивов могут выражаться в процентах от прогнозируемых продаж. В результате применения этого метода разрабатывается прогнозные формы отчетности, по которым определяются ключевые фин. показатели: прогноз объемов продаж, прогноз изменения затрат, разработка отчета о прибылях и убытках, расчет прибыли, прогноз потребности в активах, прогноз изменения источников финансирования, прогноз потребности в доп. Внешнем финансировании. После определения прогнозных показателей, корректируются цели, уточняются исходные данные и снова формируются прогнозы. Вывод: каждый из методов имеет свои преимущества и недостатки, поэтому для повышения качества и достоверности прогнозов рекомендуется пользоваться несколькими методами. 2-9. Финансовый менеджмент: цели, задачи, функции. Финансовый менеджмент – это управление финансовыми ресурсами и финансовой деятельностью хозяйствующего субъекта, направленное на реализацию стратегических целей и тактических задач. Цели:1. максимизацию прибыли(благосостояние собственников);2. поддержание финансовой устойчивости;3. максимизацию объемов реализации товаров и услуг. В настоящее время считается, что основная цель функционирования хозяйствующего субъекта заключается в максимизации благосостояния его собственников. На практике данная цель формулируется в виде максимизации рыночной стоимости предприятия. Поскольку с экономической точки зрения рыночная стоимость предприятия – это реальное богатство, которым обладают его собственники. Задачи: 1. обеспеч-е формирования достаточн. объема фин.ресурсов в соответствии с задачами развития пр. в предстоящ.периоде 2. обеспечение наиболее эффект.. использования объема фин. ресурсов по осн. направлениям деятель-ти предприятий 3. оптимизация ден. оборота 4. обеспечение maxi-ции прибыли предприятия при предусматриваемом уровне финанс. риска. 5. обеспечение min-ции уровня фин.риска при предусматр. уровне прибыли 6. обеспечение постоян. финанс. равновесия предприятия в процессе его развития Две основные группы функций:1. функции субъекта управления; 2. специальные функции В состав функций субъекта управления входят: организация, планирование, анализ, мотивация, контроль. Спец. Функции:1. управление активами;2. управление капиталом; 3.управление инвестициями;4. управление денежными потоками; 5.управление финансовыми рисками. Управление активами: определении реальной потребности в различных активах исходя из предусматриваемых объемов хозяйственной деятельности предприятия, оптимизации их структуры с позиции максимальной эффективности использования, обеспечении ликвидности, разработке и проведении определенной амортизационной политики. Управление капиталом направлено на обеспечение финансовыми ресурсами текущих и перспективных видов деятельности предприятия в соответствии со стратегией его развития. Оно включает выявление общей потребности в капитале, поиск наиболее приемлемых источников и форм финансирования, поддержание оптимальных пропорций между ними с целью минимизации стоимости капитала и его наиболее эффективного использования. Управление инвестициями заключается в формировании инвестиционной политики. В рамках данной функции осуществляются оценка инвестиционной привлекательности отдельных проектов и финансовых инструментов с целью отбора наиболее эффективных, разработка бюджетов капитальных вложений, формирование и управление портфелем ценных бумаг. Управление ден. потоками: от эффективности реализации данной функции зависит платежеспособность, ликвидность и финансовая устойчивость хозяйствующего субъекта. Сущность: формирование входящих и исходящих потоков ден. средств пр., в синхронизации их по объему и времени, оптимальному использованию временно свободных денежных активов. Управления рисками : проводится оценка уровня этих рисков и объем связанных с ними возможных потерь. На основе результатов анализа формируется система мероприятий по комплексному управлению рисками, минимизации их отдельных видов, диверсификации, страхованию и хеджированию. 2-10. Финансовая среда предпринимательства. Важнейшие факторы, определяющие состояние финансовой среды предпринимательства:

Эти факторы тесно связаны между собой, а их изменения носят циклический характер. Экономический рост оказывает влияние на емкость рынка и если рынок сужается, то конкуренция в нем возрастает. Инфляция и процентные ставки воздействуют на затраты на привлечение капитала, снижают рыночную стоимость, а возросшие издержки выливаются в повышение цен. Изменение валютных курсов влияет на конкурентоспособность импортеров и экспортеров и на фин. риски. В процессе привлечения и распределения денежных ресурсов предприятия вступает в фин. отношения с разл. элементами внешней среды. Для осущ. своей хоз. деятельности предприятию нужен денежный капитал, для его формирования и привлечения пр. вступает в эк. отношения с инвесторами, заключая соотв. договора. Такие фин. договора заключаются с инвесторами или напрямую (банк. кредит, первичное размещение акций) или через фин. институты, которые аккумулирую денежные ресурсы с целью последующей их продажи в качестве активов другим предприятиям (функции фин. посредников): ЦБ, банки, страховые компании, фонды, фин. и инвестиц. компании.  Полученные от инвесторов средства вкладываются в различные виды ресурсов – материальные (земля, оборудование, сырье), трудовые, информационные. В результате использования этих ресурсов создаются товары и услуги, которые реализуются потребителям. Вырученные от реализации денежные6 средства за вычетом расходов распределяются между кредиторами, государством и собственниками. При этом часть доли собственников направляется на дальнейшее развитие бизнеса (реинвест.). Фин. менеджер явл. посредником между пр. и инвесторами и управляет фин. потоками пр. 2-11. Классификация источников финансирования компании (российский и заруб. опыт). Источники фин. – это денежные фонды и поступления предприятия, предназначенные для приобретения долгосрочных и оборотных активов, для ведения текущей деятельности и выполнения обязательств перед контрагентами, кредиторами, инвесторами, государством. Классификация источников фин-я производится по следующим признакам:

Первоначальным источником фин. явл. уставный капитал (вклады учредителей): денежные средства, имущество (здания, оборудования), нематериальные активы (исключительные права на изобретение, товарный знак), запасы (сырье, материалы). Организационные формы финансирования – это способ привлечения денеж. средств:

Рассмотрим более подробно классификацию фин-я по отношениям собственности: собственные, заемные и привлеченные. В зависимости от способа формирования собственные ист. делятся на: внутренние и внешние. Внутренние источники собственных средств: чистая прибыль, аммортиз. отчисления, продажа или сдача в аренду неиспользуемых основных и оборотных активов. Внешние источники собственных средств: дополнительные взносы учредителей, выпуск новых акций. Выпуск новых акций (IPO) для Российского рынка имеет ряд особенностей: размещение путем открытой подписки, не менее 30% от общего объема проводимого выпуска должно быть размещено на отечественном рынке, препятствия в размещении в виде неразвитости фондового рынка (низкая емкость рынка), особенности правового регулирования, неготовность предприятий, требования к прозрачности информации и бизнеса, значительные расходы на выпуск. К основным заемным источникам относят: краткосрочные ссуды банков и кредиты других организаций в виде займов, авансов и векселей для расчетных операций. Привлечение заемных средств покрывают временную дополнительную потребность предприятия в ресурсах с сезонными процессами производства, ростом объемов производства. Привлеченные средства – кредиторская задолженность, которая является непланируемым источником формирования оборотных средств и образуется как следствие существующего порядка оплаты готовой продукции и услуг. В ряде случаев кредиторская задолженность возникает из-за нарушений порядка оплаты и договорных обязательств. 2-12. Управление запасами предприятия в системе финансового менеджмента. Цель управления запасами – обеспечение бесперебойности производственного процесса продукции, достижение полной реализации выпуска при минимальных затратах на обслуживание и содержание запасов. Избыточный объем запасов приводит к дополнительным издержкам, которые включают в себя расходы на хранение и перевозку, а также упущенную выгоду от средств, вложенных в эти запасы. Плюс дополнительный ущерб в виде старения и порчи запасов. В системе управления финансами важна структура запасов по экономическим элементам: Запасы сырья и материалов – запасы, создаваемые до начала производственного процесса, осуществление запасами осуществляется с помощью метода АВС, модели EOQ. Запасы незавершенного производства – запасы, создаваемые в ходе производственного процесса, их оптимизация осуществляется на основе соблюдения технологии производства. Запасы готовой продукции – управление осущ. через изучение и прогнозирование спроса на производимую продукцию, и определении баланса между уровнем запасов и степенью удовлетворения спроса. Метод АВС подразумевает, что все запасы сырья и материалов делятся на 3 категории в зависимости от их удельной стоимости в общем объеме запасов и в себестоимости готовой продукции. Материалы группы А – доля в номенклатуре 20%, в общей стоимости запасов 80%. Материалы группы В – доля в номенклатуре 30%, в общей стоимости запасов 15%. Материалы группы С – доля в номенклатуре 50%, в общей стоимости запасов 5%. Управление запасами в соответствии с АВС методом включает в себя периодичность контроля: для гр. А ежедневный, для гр. В – ежемесячный, для гр. С- ежеквартальный. Оптимальный размер заказа определяется по модели EOQ, которая основывается на делении расходов по запасам на издержки по хранению и издержки на выполнение и размещение 1 заказа Затраты на хранение по модели EOQ рассчитываются: C1 = Q х P / 2 х r, где Q – размер заказа, Р – цена, r – затраты на хранение в %. Вывод: размер заказа влияет на затраты на хранение запасов и затраты на заказ. Чем больше размер заказа, тем больше остаток запасов и тем больше затраты на хранение. Затраты на заказ по модели EOQ рассчитываются: С2 = А * с / Q, где А – объем потребленя материальных ресурсов за год, с – расходы на 1 заказ. Оптимальный размер запаса определяется по критерию минимальных затрат и рассчитывается по формуле: EOQ = корень из дроби (2 * А * с) / (r * p) Управление запасами готовой продукции основывается на степени удовлетворения спроса и объема необходимых запасов. Предприятию невыгодно стремиться к 100% удов. спроса, т.к. возрастут издержки на хранение запасов и снизится оборачиваемость. Увеличивать объем запасов целесообразно пока затраты на хранение меньше прироста прибыли.Важным элементом управления запасами явл. контроль их оборачиваемости. Коэфф. оборач.показывает сколько раз за календарный период запасы трансформировались в денежные средства: к = С пр / Зс В зависимости от оборачиваемости группируют запасы на 1) активная номенклатура – запасы, по которым было поступление и выбытие в существенных объемах, а коэффициенты оборачиваемости высоки.2) запасы, по которым было только поступление.3) запасы, по которым было только выбытие4) пассивная номенклатура – запасы, по которым не было ни выбытия, ни поступления –неликвидные запасы (нахождение на складе более 12 месяцев). Для уменьшения объема неликвидных запасов используют: дарение, продажу, обмен, перераспределение, списание, ликвидацию. 2-13. Экономическая сущность и виды прибыли. Прибыль — экономическая категория, которая отражает чистый доход предприятия, созданный в процессе предпринимательской деятельности, являющийся основным источником самофинансирования и дальнейшего развития. П. - абсолютный показатель, отражающий в чистом виде величину эффекта (результата) деятельности предприятия, тогда как рентабельность — относительный показатель, отражающий эффективность его деятельности.. Экономическое содержание прибыли проявляется в выполняемых функциях, среди которых можно выделить следующие: Стимулирующая функция П. - прибыль является основным внутренним источником формирования финансовых ресурсов организации, обеспечивающих ее развитие, а также источником выплаты дивидендов ее акционерам и владельцам и в этом смысле служит главной мотивацией предпринимательской инициативы. Общественно-социальная функция прибыли - выступает источником формирования средств бюджетов различных уровней в виде налогов и наряду с другими доходными поступлениями используется для финансирования общественных потребностей, обеспечения выполнения государством своих функций, для реализации государственных инвестиционных, производственных, научно-технических и других программ. (+ источник внешней благотворительной деятельности организации, оказание материальной помощи отдельным категориям граждан, источник материального стимулирования работников предприятий, так как именно за счет прибыли предприятием может производиться: премирование персонала сверх размеров выплат, предусмотренных законодательством по системам текущего премирования; выплата материальной помощи; оплата дополнительных отпусков сверх норм, предусмотренных законодательством, выплата надбавок к пенсиям, единовременной помощи пенсионерам предприятия; предоставление бесплатного питания работникам или компенсация удорожания питания; оплата жилья, путевок на лечение и отдых работников и их детей и другие виды материальной помощи. Главная цель управления прибылью — максимизация благосостояния собственников в текущем периоде и в перспективе. Это означает: получение максимальной прибыли, соответствующей ресурсам организации и рыночной конъюнктуре; обеспечение оптимальной пропорции между уровнем формируемой прибыли и допустимым уровнем риска; обеспечение выплаты дохода на инвестированный собственниками капитал; получение достаточного объема инвестиционных ресурсов, сформированных за счет прибыли, в соответствии с задачами развития бизнеса; обеспечение роста рыночной стоимости организации и эффективности программ участия персонала в распределении прибыли. В настоящее время в бухгалтерском учете выделены следующие виды прибыли. Валовая прибыль — это разность между нетто-выручкой от продажи товаров, продукции, работ, услуг (выручкой от реализации без учета налога на добавленную стоимость, акцизов и других косвенных налогов и сборов) и себестоимостью проданных товаров, работ и услуг. В себестоимость продажи при определении валовой прибыли включаются прямые материальные затраты, прямые расходы на оплату труда и начисления, а также косвенные общепроизводственные расходы Прибыль (убыток) от продаж — это валовая прибыль, уменьшенная на сумму коммерческих и управленческих расходов, т.е. это финансовый результат от основной деятельности предприятия. Прибыль (убыток) до налогообложения (бухгалтерская прибыль) — это прибыль от продаж, увеличенная на суммы прочих доходов за вычетом соответствующих расходов. Показатель прибыли (убытка) до налогообложения — это финансовый результат от обычных видов деятельности, а также прочих доходов и расходов и, следовательно, показатель эффективности всей хозяйственной деятельности организации. Чистая прибыль (убыток) — это конечный финансовый результат организации, выявленный за отчетный период, за вычетом причитающихся за счет бухгалтерской прибыли установленных в соответствии с законодательством налогов и иных аналогичных обязательств. Это та часть прибыли, которая предназначена исключительно для использования на цели, определяемые самой организацией. Она является единственным источником для выплаты дивидендов в акционерных обществах, а также распределения доходов между участниками обществ с ограниченной ответственностью пропорционально их долям в уставном капитале. Кроме того, в соответствии с учредительными документами часть чистой прибыли направляется на формирование резервного фонда, капитализацию прибыли, а в акционерных обществах — и на формирование специального фонда средств для выплаты дивидендов по привилегированным акциям. Если из величины чистой прибыли вычесть величину распределенной прибыли, то получим нераспределенную прибыль отчетного периода. Смысл данного показателя заключается в аккумулировании невыплаченной в форме дивидендов (доходов), или нераспределенной, прибыли, которая остается в обороте у организации в качестве внутреннего источника финансирования долгосрочного характера, т.е. это, по сути, реинвестированная прибыль. 2-14. Финансовый план и порядок его составления. Финансовый план — один из важнейших разделов бизнес-плана, необходим для контроля финансовой обеспеченности инвестиционного проекта на всех этапах его реализации и отражает предстоящие финансовые затраты, источники их покрытия и ожидаемые финансовые результаты, а также результаты расчетов, которые проводятся при его разработке в определенной последовательности. На I этапе расчетов составляется график потока инвестиций, связанных со строительством (расширением, реконструкцией, техническим перевооружением) объекта и вводом его в эксплуатацию. В этом графике в составе инвестиций, связанных с вводом в действие основных фондов, учитываются не только прямые затраты по смете, но и накладные расходы подрядчика и инвестора, а также отражается потребный объем инвестиций в оборотные активы и создание необходимых резервных фондов. График составляется по годам реализации проекта, причем на первый год — в помесячном разрезе, на второй — в поквартальном, далее — в годовом. На II этапе расчетов обосновывается план доходов и расходов, связанных с эксплуатацией реализуемого инвестиционного проекта. Он содержит такие показатели хозяйственной деятельности эксплуатируемого проекта, как: валовой доход от реализации продукции (услуг), общий объем и состав основных текущих затрат; налоговые платежи; валовая и чистая прибыль; денежный поток. Этот расчет составляется так же, как и график потока инвестиций. На III этапе расчетов определяется точка безубыточности (или точка критического объема реализации) по рассматриваемому инвестиционному проекту. Критический объем представляет собой уровень выручки, которая точно покрывает общие затраты и расходы по функционированию предприятия. В точке безубыточности достигается равновесие: если реализовывать больше этого уровня, то предприятие получает чистую прибыль, если же меньше — чистые потери. Для расчета точки безубыточности (ТБ) используют формулу ТБ = СПЗ : (ЧД – ПТЗ), где СПЗ — сумма постоянных текущих затрат, ЧД — уровень чистого дохода к объему продаж (%); ПТЗ — уровень переменных текущих затрат к объему продаж (%) При расчете точки безубыточности объем производства приравнивается к объему реализации. На IV этапе расчетов определяется период окупаемости инвестиций в проект. Финансовый план содержит оценку эффективности инвестиционного проекта. Система показателей этой оценки включает показатели: • финансового состояния предприятия — характеризуют эффективность оперативной деятельности предприятия в ходе реализации инвестиционного проекта. К ним относятся: — прибыльность проекта, — рентабельность капитала, — показатели ликвидности и финансовой устойчивости; • эффективности инвестиций в проект, которую в свою очередь характеризуют следующие показатели: — срок окупаемости (РР), — чистая текущая стоимость (NPV), — индекс рентабельности (РГ), — внутренняя норма доходности (IRR). На основании оценки эффективности инвестиционного проекта инвесторы и другие его участники принимают решения об инвестировании, выходе из проекта, корректировке его параметров, условий реализации, возможных путях повышения эффективности и т.д. 2-15. Управление дебиторской задолженностью. Цель управления ДЗ – оптимизация ее структуры и размера, а также стимулирование объема продаж за счет эффективной кредитной политики. Управление ДЗ включает в себя следующие направления деятельности: 1) контроль за образованием и состоянием ДЗ. На размер ДЗ влияют: объем продаж предприятия, его рыночная позиция, конкуренция, политика взыскания и кредитования клиентов.ДЗ возникает: 1) реализация в кредит, 2) время между реализацией товара и получением выручки. Для финансирования постоянной ДЗ используют долгосрочные пассивы: акции, облигации.Для финансирования сезонной или циклической ДЗ используют краткосрочные кредиты.Контроль состояния ДЗ происходит через кредитную политику и систему контроля счетов к получению. Контроль состояния ДЗ включает в себя:- контроль оборачиваемости ДЗ,- контроль над структурой по срокам возникновения,- контроль над задолженностью на основе ведомости непогашенных остатков,- контроль над структурой выручки по срокам ее оплаты. 2) управление структурой задолженности Для оптимизации структуры ДЗ используется классификация по следующим критериям:1. По экономическому содержанию: задолженность клиентов, авансы выданные, прочая2. По срокам погашения: краткосрочная – срок погашения до 3 месяцев, долгосрочная – свыше 3 месяцев. Цель управления в уменьшении удельного веса долгосрочной ДЗ.3. По своевременности возврата: нормальная просроченная.4. По возможности взыскания: надежная, сомнительная (не погашенная в срок и не обеспеченная), безнадежная (с истекшим сроком исковой давности).5. По группам дебиторов: группа А – 80% суммарной ДЗ (наибольший контроль), группа В – 15%, группа С – 5%6. По номенклатуре реализуемой продукции: цель управления – выявить те виды продукции, на которую приходится основная сумма ДЗ. Если при анализе структуры ДЗ значительный удельный вес выданных авансов и прочее ДЗ, то степень ликвидности такой ДЗ низка и может быть следствием неустойчивого положения предприятия на рынке или неэффективного управления, из-за необоснованного отвлечения фин. ресурсов. При анализе срока погашения ДЗ, чем больше время оборота - возрастает вероятность возникновения просроченной (доля просроченной ДЗ не должна превышать 5% от выручки) и безнадежной ДЗ 3) разработку эффективной кредитной политики КП включает в себя:- срок предоставления кредита,- стандарты кредитоспособности должников,- порядок погашения задолженности (сбор платежей/инкассация),- возможность предоставления скидок. Смягчая свою кредитную политику, компания предполагает увеличение объема продаж, применение целесообразно, если гарантированы высокие доходы от реализации. Действия, смягчающие КП: удлинение сроков кредита, предоставление скидок при оплате, применение более лояльной оценки стандартов кредитоспособности и политики инкассации. 4) анализ и ранжирование клиентов осуществляется в зависимости от - надежности и выгодности для организации (анализ юридических, финансовых, производственных и рыночных показателей)- объема закупок,- кредитной истории (отчет о кредитных операциях),- условий оплаты. 5) контроль расчетов с дебиторами предполагает классификацию клиентов на 5,6 категорий в зависимости от степени риска невозврата долгов и реестра старения ДЗ. Реестр старения ДЗ счетов дебиторов содержит перечень основных дебиторов в порядке убывания ДЗ с указанием удельного веса ДЗ в составе текущих активов предприятия. Оформляется в виде приложения к балансу и составляется на основе экспертных оценок или накопленной статистики бух. проводок. 6) прогноз поступлений денежных средств от дебиторов по отсроченным и просроченным задолженностям, определением резерва по сомнительным долгам на основе коэффициента инкассации (КИ – это доля оплаты ранее отгруженной продукции в текущем периоде, который отражает темпы погашения дебиторской задолженности).Резерв по сомнительным долгам формируется за счет отчислений из прибыли и является возможностью списания долгов с общей суммы ДЗ. 7) разработка ускорения востребования долгов и уменьшения безнадежных долгов включает в себя:- эффективное функционирование отдела, который отслеживает состояние ДЗ,- добровольное урегулирование задолженности с помощью создания графика погашения и отсрочки платежа, заключении соглашения об отступном (погашения ДЗ имуществом), уступки прав требования третьему лицу (факторинг). 2-16. Политика управления оборотным капиталом компании. |