Гловели г. Д. История экономических учений

Скачать 4.2 Mb. Скачать 4.2 Mb.

|

|

ГЛАВА 26. АМЕРИКАНСКИЙ НЕОЛИБЕРАЛИЗМ: МОНЕТАРИЗМ И ЭКОНОМИКА ПРЕДЛОЖЕНИЯ В отличие от новоавстрийской школы, аргументация которой воспринималась скорее как социальная философия, американский неолиберализм повёл борьбу с кейнсианской теорией на возделанном ею поле, на её языке макроэкономических моделей. Он сфокусировался на денежной теории и монетарной (monetary) макроэкономической политике, выдвинув иную, чем в кейнсианско-неоклассическом синтезе, версию, основанную на восстановлении предпосылки о способности «свободного рынка» к саморегулированию. Неолиберальное направление в макроэкономике, получившее название монетаризм, оперировало привычными для неокейнсианцев категориями, — спрос на деньги, эффект реальных кассовых остатков и т.д., чтобы придти к отрицанию основной цели (полная занятость) и основного метода (фискальная политика) кейнсианского макроэкономического регулирования. Монетаризм сумел завоевать прочную, если не господствующую позицию в американском (и не только) истэблишменте и вытеснить неокейнсианство с руководящих высот бреттон-вудских институтов после распада в 1971 г. Бреттон-вудской системы. 26.1. Консервативный вызов кейнсианству и «разводнение» мэйнстрима. США — гегемон капиталистической мир-системы и центр неокейнсианства. Бреттон-вудская конференция (1944) установила новую международную валютную систему — золотодолларовый эталон, приняв план американской делегации, а не проект по созданию новой валюты — «банкора», разработанный британской делегацией во главе с самим Дж. М. Кейнсом. Это решение отразило переход к США безусловного лидерства в капиталистической мир-системе, из которой выпал, но не смог избавиться от её давления, «восточный блок» СССР и других «социалистических» стран. Вызов — геостратегический и экономический — со стороны «восточного блока» способствовал признанию Западной Европой гегемонии США, а также признанию множественности экономических систем и необходимости преобразования капитализма в смешанную экономику. Теоретической основой смешанной экономики стал кейнсианско-неоклассический синтез, который не только оказывал определяющее влияние на политиков («мы все теперь кейнсианцы», сказал кандидат в президенты США Никсон в 1968 г.), но и вовлекал в русло широко разлившегося в США мэйнстрима экономистов из многих стран. Категоричные противники государственного вмешательства в экономику, доказавшего свою плодотворность (устойчивый экономический рост и «всеобщее благоденствие») в подпериод «серебряных» 1950-х и «золотых» 1960-х, были отодвинуты в идеологический аръергард («новоавстрийцы»). Через кризисы — к «великой умеренности». Однако промежуточное кризисное десятилетие1970-х «замутило» мэйнстрим, поскольку кейнсианско-неоклассический синтез не выдержал в эти годы испытания одновременным ростом инфляции и безработицы, опрокинувшим «кривую Филиппса» и апробированные рецепты антициклического регулирования. Это десятилетие мировых кризисов — валютного (распад Бреттон-Вудской системы, 1971) и структурного («нефтяные шоки» 1973 и 1979) — было также десятилетием явного застоя плановой экономики СССР и кризиса экспансионизма обеих геостратегически доминирующих сил («сверхдержав»). С одной стороны — военное поражение США во Вьетнаме (1973) и исламская революция в Иране (1975); с другой стороны — неспособность СССР оказать поддержку социалистическому эксперименту в Чили (1973) и опрометчивое введение советского воинского контингента в Афганистан (1979). Результатом стала смена приоритетов — идеологических и макроэкономических. Наметившаяся было «разрядка» в «холодной войне» сменилась на Западе новой («неоконсервативной») волной воинствующего антикоммунизма; «раскол в кейнсианцах» и критика «справа» неоклассического синтеза — «монетаристской контрреволюцией», политическим торжеством антикейнсианских течений во главе с монетаризмом. В 1964 г. на президентских выборах в США проиграл свирепый ястреб «холодной войны» и попугай «свободного рынка» сенатор от республиканской партии Голдуотер. Его доверенными лицами были популярный экс-киноактёр Р. Рейган и лидер сформировавшегося монетаризма, автор книги «Капитализм и свобода» М. Фридмен. Для обоих неудачная кампания их кандидата стала, однако, началом политического взлёта, и в 1980 г. Рейган выиграл президентские выборы в США и стал проводить макроэкономическую политику в соответствии с рекомендациями Фридмена и его последователей. Результаты этой политики, близкой той, что проводили сменившие у власти социал-демократов правительства Великобритании (консерваторы), ФРГ (ХДС/ХСС) и даже Швеции (либералы и независимые министры), оказались благоприятными для возобновления на Западе стабильного, хотя и не столь быстрого, как в 1950 — 1960-е гг., роста при умеренной инфляции. Поэтому заключительный подпериод (1980 — 90-е гг.) экономической мысли США в ХХ в. получил название «великой умеренности» (Great Moderation; буквально «умеренность», «сдержанность»). Наиболее успешным он оказался для десятилетия 1990-х, когда США торжествовали победу в «холодной войне», роль единственной мировой сверхдержавы и время расцвета «новой» экономики, основанной на слиянии информационных технологий с финансовыми спекуляциями. «Пресноводные» и «солоноводные» экономисты. «Поток» монетаризма, поколебав русло мэйнстрима, поднял на поверхность течение «новой классической мАкроэкономики», сторонники которой выступили с интерпретацией экономического цикла как равновесного процесса, колебания которого вызваны случайными воздействиями, и с перенесением на макроэкономическую проблематику мИкроэкономических зависимостей, переформулированных в категориях ожиданий. Но кейнсианская макроэкономика, хотя и была потеснена, не исчезла из мэйнстрима, перелившись в новые концепции и школы. Для разногласий между двумя потоками американских макроэкономических исследований была предложена шутливая метафора «пресноводного» и «солоноводного» направлений. Название «пресноводное» подразумевает ведущую роль в нём чикагской школы, признанного центра монетаризма, и вовлечённость экономистов из других городов, расположенных в штатах, примыкающих или близких к американским Великим озёрам. Название «солоноводное» намекает на ведущую роль экономистов из городов на океанических побережьях США — восточном (Гарвард, МТИ, Пенсильванский университет) и западном (Йельский, Стэнфордский и другие университеты). «Встроенные стабилизаторы» и дискреционная политика. Консервативный характер вызова кейнсианству означает, что монетаризм и примыкающие к нему направления, считая сбои механизма рыночной конкуренции не внутренне присущей ему чертой, а результатами внешнего (правительственного или центробанковского) вмешательства, возвращаются к образу «невидимой руки» А. Смита, закону Сэя и формуле laissez faire. Они отрицают фискальные «встроенные стабилизаторы» рыночного механизма и дискреционную (англ. discretional115) монетарную политику, обоснованные неокейнсианцами как необходимые инструменты сдерживания экономики в период бума и её «подкачки» в период спада. Основные «встроенные стабилизаторы», это: 1) прогрессивная шкала налогообложения личных доходов и прибылей корпораций; 2) пособия по безработице (налоги, из которых они финансируются, возрастают во время бума и высокой занятости) и другие социальные трансферты; 3) программы помощи фермерам, включая денежные доплаты и поглощения излишков продукции при буме и выброс на рынок товаров с государственных складов при спаде. Дискреционная политика «дешёвых» или «дорогих» денег рассматривалась неокейнсианцами как механизм облегчения или затруднения доступности кредита в зависимости от того, стоят задачи преодоления спада или сдерживания инфляции. Основные инструменты — 1) операции ФРС (Федеральной резервной системы) на открытом рынке(покупка — продажа государственных ценных бумаг); 2) понижение — повышение нормы обязательных банковских резервов; 3) понижение — повышение учётной ставки процента. Схема действия такова:

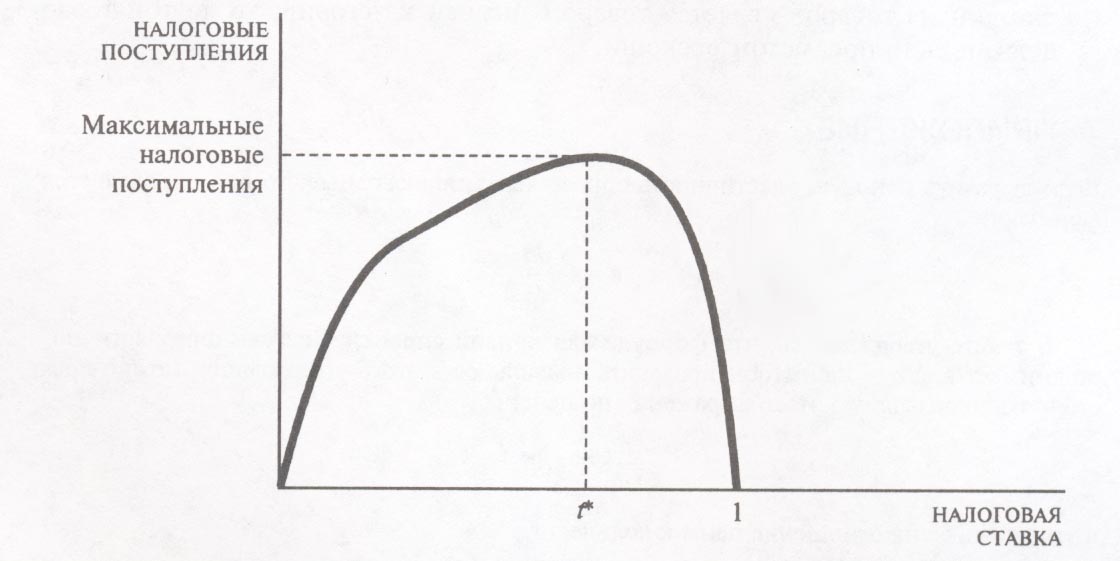

Монетаристы и другие неолиберальные экономисты, отвергая фискализм и настаивая на более «плоском» налогообложении, выступили также с резкой критикой дискреционной политики переменной денежной массы, противопоставив ей целенаправленное поддержание денежной массы на уровне, пропорциональном росту ВВП. 26. 2. Монетаризм М. Фридмена: методология, общая характеристика концепции, модель номинального дохода. М. Фридмен: карьера лидера монетаризма. Хотя термин «монетаризм» появился лишь в 1968 г., известность к признанному лидеру этого направления М. Фридмену (Фридману) пришла раньше. Милтон Фридмен (1912 — 2006) стал в экономической теории второй половины ХХ в. светилом иного типа, чем Дж. М. Кейнс или Й. А. Шумпетер в первой половине ХХ в. В отличие от них, смолоду ощущавших элитарность, предрасполагавшую к сознанию особой миссии интеллектуалов в реформировании капиталистического общества, Фридмен был из тех, кого в США принято называть self-made-mеn («люди, сделавшие себя сами»). Выходец из семьи евреев-иммигрантов из Румынии, осевшей в небольшом пригороде Нью-Йорка, Фридмен проявил редкие способности к математике в школе, а затем и в университете штата Нью-Джерси, где на него обратил внимание молодой преподаватель экономики А. Ф. Бёрнс (также еврей-иммигрант из Восточной Европы). Это позволило получить стипендию для окончания магистратуры в Чикагском университете (1933) и стажировку у У. К. Митчелла в Колумбийском университете, а затем работу в Национальном бюро экономических исследований (НБЭИ) под руководством C. Kyзнeцa. Вместе с Kyзнeцом Фридмен провёл исследование, подытоженное в книге «Доходы от независимой профессиональной практики» (1940). Её материал лёг в основу докторской диссертации Фридмена в Колумбийском университете. После защиты он вернулся в Чикагский университет (1946), где брат его жены (также еврей-иммигрант из Восточной Европы) Аарон Дайректор (1901 — 2004) стал к этому времени деканом факультета экономики. В 1947 г. Дайректор и Фридмен вместе с Ф. Найтом и его учеником Дж. Стиглером приняли участие в основании общества Мон-Пелерин. В 1950-е гг. Фридмен приобрёл известность как теоретик, бросающий вызов кейнсианству; в 1960-е — как идеолог (книга «Капитализм и свобода», 1962). Он получил в своё распоряжение «колонку экономиста» в одном из самых влиятельных американских журналов «Ньюсуик» и оставался колумнистом (1966 — 1984) до поры своего зенита как лидера теоретического направления, ставшего самым влиятельным в макроэкономической политике. В 1990-е гг. это влияние распространилось и на Восточную Европу и Россию, сделав Фридмена символом экономической мудрости для одних и экспансии «компрадорского» капитализма для других. Методология позитивной экономической науки. В книге «Очерки позитивной экономической науки» (1953) Фридмен сформулировал своё методологическое кредо, основанное на предпосылках 1) рационального поведения «экономического человека» как максимизатора выгоды, 2) способности «свободного рынка» к саморегулированию и 3) свободы теоретика от оценочных (социально-этических) суждений. В качестве единственного критерия пригодности экономической теории Фридмен предложил её прогностическую (предсказательную) способность: «единственно уместная проверка правильности гипотезы — это сравнение её прогнозов с действительностью». Свою последующую славу Фридмен во многом снискал своими удачными экономическими прогнозами. Например, уже в «Очерках позитивной экономической науки» (статья «Доводы в пользу плавающих валютных курсов») он предсказывал провал Бреттон-Вудской системы курсов национальных валют, фиксированных к доллару. Но если этот прогноз сбылся не так скоро, то в 1966 — 1967 гг. Фридмен настолько удачно предсказывал колебания в экономике в течение ближайших полугодий и проблемы, с которыми столкнётся и не сможет их решить неокейнсианскими методами ФРС, что прослыл пророком. Он снова стал советником кандидата в президенты США от Республиканской партии, на этот раз победившего на выборах — Р. Никсона (1968), который и «торпедировал» Бреттон-Вудскую систему. В это время Фридмен систематизировал свою макроэкономическую концепцию в работах «Роль монетарной политики» (1968) и «Теоретические рамки монетарного анализа» (1970). Свою позицию он резюмировал так: «Деньги — единственное, что имеет значение для изменения номинального дохода и для краткосрочных изменений реального дохода». Впервые эта позиция была заявлена Фридменом в сборнике статей под его редакцией «Исследования по количественной теории денег» (1956), где сам Фридмен выступил со статьей «Количественная теория денег: новая трактовка». Реабилитация количественной теории денег и модель перманентного дохода. Приняв к сведению кейнсианскую трактовку спроса на деньги, который не ограничивается только трансакционным спросом, Фридмен одновременно предложил взять за основу теории спроса на деньги «отбракованную» кейнсианством количественную теорию денег, считая уравнение Фишера MV = РT адекватным выражением взаимосвязи количества денег Mи объёма выпускаемой продукции в долгосрочном периоде, а скорость обращения денег V — относительно устойчивой величиной. Альтернативу кейнсианской теории спроса на деньги Фридмен строил на предпосылке, что капитальные активы не ограничиваются высоколиквидными активами с фиксированным номинальным значением (наличные деньги и облигации), но включают также акции, трактуемые как право на определённую часть дохода предприятия; физические блага и человеческий капитал. Спрос на деньги со стороны экономических агентов, по мнению Фридмена, формируется на основе перманентного (постоянного, ожидаемого) дохода индивида на свой капитал в целом и является относительно устойчивым, будучи неэластичным относительно процентной ставки. Модель перманентного дохода Фридмен развил в книге «Теория потребительской функции» (1957), используя материал своего раннего исследования, проведённого вместе с С. Кузнецом. Разделив доход потребителя на две составляющих — перманентную и преходящую, Фридмен, что уровень потребления домохозяйств определяется в основном перманентным доходом, относящимся к различному для разных стран и эпох горизонту ожиданий за рамками текущего периода. (Для типичного американского домохозяйства начала XX в. Фридмен оценивал временнόй горизонт перманентного дохода в три года). Всплески преходящего дохода не влияют на решения о расходах, и разница между фактическим и реальным доходом сберегается; таким образом, склонность к потреблению для второй составляющей нулевая. А случайные факторы (в том числе циклические колебания), порождающие преходящий компонент дохода в среднем для достаточно большой группы людей взаимопогашаются, и величину среднего преходящего дохода обычно можно считать равной нулю. Отсюда Фридмен делал вывод, что воздействие изменений налогов или бюджетных расходов на текущий совокупный спрос весьма невелико, и стимулирующие меры фискальной политики не могут быть эффективными. «Подкоп», осуществлённый Фридменом под кейнсианскую фискальную политику, стал и началом его атаки на кейнсианскую монетарную политику. Атака базировалась на обосновании гораздо большей значимости монетарных мер сравнительно с фискальными и на выводе (из количественной теории денег) об инфляционных последствиях монетарных эффектов. Критика дискреционной монетарной политики. В книгах «Программа денежно-кредитной стабильности» (1960) и «Денежная история Соединенных Штатов, 1887-1960» (1963, совместно с Анной Шварц) Фридмен подверг критике неокейнсианский инструментарий дискреционной монетарной политики, скептически оценивая возможности манипулирования нормой обязательных банковских резервов и учётной ставкой процента. Лишь операции на открытом рынке Фридмен счёл эффективным — гибким и с минимум побочных эффектов — инструментом для управления денежной массой. Фридмен указывал, что 1) ФРС не может стабилизировать одновременно процентные ставки и предложение денег, а это угрожает стабильности экономики; 2) существуют непредсказуемые временные лаги между изменениями денежного предложения и изменениями ВНП — от полугода до 2 лет. Фридмен утверждал, что ФРС всегда запаздывает и поэтому увеличивает денежную массу в период бума (когда её надо ограничивать) и сокращает в период спада (когда следует наращивать). Поэтому вместо сглаживания циклических колебаний получается противоположный результат. Из своего исторического анализа денежного обращения в США Фридмен вывел закономерность, что среднее запаздывание пиков экономического цикла составляет 16 месяцев относительно максимума денежной массы в обращении, а среднее запаздывание «ям» — 12 месяцев после её минимума. «Великая депрессия», по мнению Фридмена, окончилась бы в 1931 г., если бы ФРС не сократила в тот период денежную массу. Модель номинального дохода. Обоснование положительной программы монетарной политики Фридмен завершил разработкой математической модели номинального дохода, построив систему линейных дифференциальных уравнений, отражающих реакцию экономической системы на возмущения, вызванные увеличением денежной массы, воздействующей на процент, а через него на ожидаемое изменениеноминального дохода. Исходящий от роста денежного предложения импульс, нарушая равновесие на денежном рынке, сбивает траекторию движения возникшими расхождениями между действительным и ожидаемым изменениемноминального дохода и заставляет экономических агентов перераспределять капитальные активы из-за изменения цен, которые подстраиваются быстрее, чем физические объёмы. Это означает, что в краткосрочном периоде происходят сдвиги в относительных ценах: увеличение денежной массы первоначально приводит к росту цен товаров и услуг, и лишь позднее — к повышению цен факторов производства. Но в долгосрочном периоде колебания затухают, происходит возвращение на устойчивую траекторию. Чтобы она сохранялась, необходимо плавно наращивать денежную массу в соответствии с объёмом реального производства. 26. 3. Нейтральность денег и экономическая политика. Нейтральность денег и монетарное правило. «Скандал в кейнсианском семействе», связанный с критикой Лейонхувуфдом «хиксианского кейнсианства» за разъединение денежного и реального аспектов анализа и преуменьшение «монетарных» факторов экономической активности, был использован Фридменом для того, чтобы сомкнуть «боевые порядки» монетаризма под объединяющим началом уравнения Фишера. В «Теоретических основах денежного анализа» (1970), критикуя модель Хикса — Хансена, Фридмен очертил монетаристский «устав»: 1. Активная и причинная роль денег в определении уровня цен — причинная зависимость правой части уравнения Фишера (РТ)от левой (MV). 2. Нейтральность денег в условиях долгосрочного равновесия — долгосрочная пропорциональность между деньгами и ценами, основанная на стабильности скорости обращения денег V и обратной ей величины спроса на деньги. Все изменения Т и V должны приписываться немонетарным факторам. 3. Деньги — единственное, что имеет значение для изменения номинального дохода и для краткосрочных изменений реального дохода. Это означает ненейтральность денег в средне- и краткосрочном периодах. 4. Экзогенность (независимость от спроса населения на кассовые остатки) предложения денег (MV). Предложение денег, по Фридмену, экзогенно либо потому, что денежная масса определяется объёмом золотодобычи и платежным балансом в условиях золотого стандарта, либо потому, что она зависит от Центрального банка, жестко контролирующего «денежную базу» (наличность плюс объём резервов, хранимых банками в центральном банке) в условиях конвертируемой или неконвертируемой бумажной валюты. 5. Отрицательное отношение к дискреционному управлению предложением денег и предпочтение определенных правил, таких, как золотой стандарт, принуждение банков к 100%-му обеспечению своих резервов или фиксация ежегодного темпа роста денежного предложения на уровне, соответствующем долгосрочному темпу роста производства. Можно заметить, что в своих предпочтениях относительно правил, регулирующих предложение денег, Фридмен сходится с новоавстрийской школой, у которой заимствовал категорию нейтральность денег. Но, считая исторически нереальными возврат к золотому стандарту или 100%-е резервирование банковских вкладов до востребования, Фридмен рекомендовал законодательное установление монетарного правила: денежное предложение ежегодно увеличивается в том же темпе, что и ежегодный темп потенциального роста реального ВНП, т.е. на 3—5%. Общий же вывод из полемики монетаризма с неокейнсианством по вопросам монетарной политики — в том, что руководящие кредитно-денежные учреждения должны стабилизировать не процентные ставки, а темпы роста денежного предложения. 26. 4. Предпосылка рациональных ожиданий, модификация «кривой Филипса» и проблема эмпирической достоверности монетаристских гипотез. Гипотеза рациональных ожиданий Мута и гипотеза адаптивных ожиданий Фридмена. Категория ожиданий экономического агента, изначально значимая для концепции Фридмена, получила уточнение в статье экономиста-математика из Технологического института Карнеги-Меллона Джона Ф. Мута (1930 — 2005) «Рациональные ожидания и теория движения цен» (1961). В статье, посвященной рынкам ценных бумаг, Мут задавался вопросом, почему не удаются прогнозы движения цен на фондовом рынке. Мут приходил к выводу, что заинтересованные лица собирают новую информацию, способную максимизировать точность ценовых прогнозов, и оперативно реагируют на неё. Рациональные ожидания безотлагательно переходят в текущие решения спекулянтов, сбивающих прогнозные оценки: если, например, владельцы ценных бумаг ожидают понижения цен на фондовой бирже, то в предвидении этого продают свои паи. Рост предложения акций ведет к падению курса. Фридмен ввёл гипотезу рациональных ожиданий, видоизменив её в гипотезу адаптивных ожиданий, в контекст макроэкономических взаимосвязей. Поскольку при увеличении денежной массы цены на факторы производства, в том числе на труд, запаздывают сравнительно с ростом цен потребительских товаров, то реальная заработная плата в краткосрочном периоде падает. А ожидаемая (ex ante) заработная плата оказывается завышенной, поскольку работники оценивают её в прежних ценах. Высокий уровень ex ante реальной зарплаты для наёмных работников и одновременное падение ex post реальной заработной платы для работодателей приводят к увеличению занятости, но снижение ex post реальной зарплаты вскоре изменит ожидания. Наёмные работники примут во внимание повышение цен на предметы потребления и потребуют увеличения номинальной зарплаты на будущий период. Тогда спрос на труд станет избыточным. Эту концепцию, напоминающую концепцию новоавстрийской школы об искажающем влиянии сдвигов относительных цен на занятость, Фридмен использовал в своей критике «кривой Филипса» и кейнсианской политики стимулирования занятости. Естественная норма безработицы и модификация «кривой Филипса». Поскольку рост цен увеличивает спрос на труд лишь в краткосрочном периоде, то только для краткосрочного периода и возможен выбор между инфляцией и безработицей, утверждал Фридмен. Поэтому он предложил различать долгосрочные и краткосрочные кривые Филлипса. Причём с точки зрения долгосрочного периода кривая Филлипса оказывается вертикальной прямой линией, так как существует естественный долгосрочный уровень безработицы, при которой уровень реальной заработной платы соответствует равновесию на всех рынках. Естественная норма безработицы, по оценкам Фридмена, значительно выше, чем это предполагала кейнсианская доктрина полной занятости — примерно 5,5% для США. Попытки снизить безработицу ниже этого уровня вызывают инфляционные скачки. В сумеречной атмосфере распада Бреттон-Вудской системы и структурных кризисов 1970-х кривая Филлипса запетляла и рухнула; началась инфляция без сокращения безработицы, сменившаяся одновременным ростом инфляции и безработицы — стагфляцией. Эмпирическая достоверность монетаристских гипотез. Гипотеза адаптивных ожиданий Фридмена была интегрирована в эконометрическую модель, предложенную монетаристами из ФРС, точнее — из Федерального резервного банка Сент-Луиса. Модель исходила из незначительной роли фискальной политики и нулевого влияния ставки процента на процессы формирования дохода, экзогенного характера предложения наличных денег и зависимости темпов инфляции от давления со стороны спроса и от ожидаемых темпов инфляции (исходя из 41/4-летней инерции). Сент-Луисская модель оказалась неудовлетворительной при прогнозировании стагфляции 1973 — 1975 гг. Однако монетаристы усмотрели причину неудачи прогноза в программе контроля над ценами, введенной и затем отменённой администрацией президента Никсона. Учитывая Сент-Луисский эксперимент, а также полемику в 1970-е гг. вокруг модели номинального дохода Фридмена, канадский экономист чикагской школы Дэвид Лейдлер построил модель (1980) на фридменовских предпосылках «естественного уровня» безработицы и «адаптивных» ожиданий, в которой движение денежной массы оказывает лишь кратковременное влияние на объём производства. Это влияние может реализовываться до тех пор, пока изменения в темпах инфляции не окажутся полностью предсказуемыми; однако деньги не оказывают никакого долговременного воздействия на объем производства. Привлекая ретроспективные данные по США и Великобритании, Лейдлер оценил в два года продолжительность лагов между изменениями в кредитно-денежной сфере и соответствующими изменениями в темпах инфляции. Соглашаясь с тем, что политика стимулирования совокупного спроса не может снизить естественный уровень безработицы, Лейдлер, однако, не исключал иных мер воздействия на этот уровень, который содержит фрикционный и структурный компоненты. Поэтому можно уменьшать «трение» на рынке рабочей силы переподготовки кадров и проводить структурную политику. Эта рекомендация была особенно существенна в связи с тем, что правительства, проводившие во второй половине 1970-х гг. традиционную прокейнсианскую политику, недооценили структурные сдвиги, связанные с достижением абсолютного пика традиционных индустриальных отраслей и формированием новых динамичных наукоёмких отраслей. Что касается монетарной политики, то Лейдлер пришёл к выводу, что единовременное снижение темпов роста денежной массы, рекомендованное некоторыми монетаристами для борьбы с инфляцией, может оказаться столь же ненадёжным средством, как дискреционная кейнсианская политика, поскольку невозможно точно прогнозировать реакцию людей на подобные действия. Пока инфляционные ожидания не устранены, снижение темпов роста денежной массы скорее поведёт не к снижению цен, а к падению уровня производства. Поэтому Лейдлер предлагал градуалистский монетаристский подход — постепенное снижение темпов роста денежной массы, которое, кроме прямого воздействия на совокупный спрос создаст благоприятную среду для преодоления инфляционных ожиданий. 26.5. Экономика предложения. Кривая Лаффера. Критика монетаристами и новоавстрийской школой «интервенционизма» наряду с неудачами антициклического неокейнсианского регулирования подготовили формирование теоретического направления, которое противопоставило себя как экономика предложения (supply-side economics) кейнсианству как экономической теории приоритета спроса (demand-side economics). Наибольшую известность среди сторонников экономики предложения получил чикагский монетарист Артур Лаффер (р. 1940). Вместе с одним из соавторов Фридмена, Д. Мейзелманом, Лаффер написал книгу «Феномен всемирной инфляции» (1975), а после перехода в Южнокалифорнийский университет в Лос-Анджелесе — книгу «Экономика уклонения от налогов» (1979). Лаффер вычертил такую кривую зависимости налоговых поступлений от ставок налогов на прибыль и зарплату: большее значение налоговой ставки будет увеличивать налоговые поступления лишь до известного предела, за которым начнется снижение налоговых поступлений (рис. 26-1) вследствие снижения экономической активности из-за налоговых антистимулов. Напротив, снижение налогов вызовет кратковременное уменьшение государственных доходов, но в долгосрочной перспективе принесёт эффект благодаря созданию стимулов к лучшей работе, сбережениям, инвестициям, предпринимательским рискам и последующему расширению производства. Лаффер стал одним из инициаторов принятия в Калифорнии, богатом «золотом штате», поправки к местной конституции о снижении налогов на недвижимость (1978). Губернатором штата был тогда Р. Рейган, избранный вскоре президентом США и в первый же год срока (1981) проведший закон о снижении индивидуальных ставок подоходного налога (верхней с 70% до 50%, нижней с 14% до 11%). На президентское решение повлияло также мнение известного экономиста из МВФ Роберта Манделла (р. 1932), который считал, что «уплощение» налогов поможет обуздать инфляцию. Во время второго президентского срока Рейган провёл ещё один закон (1986), снизивший верхнюю ставку подоходного налога до 28%. Эти меры стали знаковыми для курса, получившего известность как «рейганомика».  Рис. 26-1. Кривая Лаффера. Экономика предложения. «Рейганомика» включала в себя проведение финансового оздоровления за счёт удержания темпа роста массы денег в соответствии с монетарным правилом Фридмена, а также рекомендованные экономикой предложения меры по сокращению государственных расходов на социальные программы и государственного регулирования частного предпринимательства. Сторонники экономики предложения считали, что рост вмешательства государства вызвал увеличение налоговых платежей — абсолютное и относительное (доля к национальному доходу). Кейнсианская трактовка этого явления (антиинфляционный эффект утечки покупательной способности) неправомерна, так как рано или поздно большая часть налогов трансформируется в издержки предпринимателей и перекладывается на потребителей в виде повышенных цен (инфляционный эффект «клина» между величиной издержек ресурсов и товарными ценами). 26. 6. Проблема соотношения между макро- и микроуровнями: новая классическая макроэкономика. Равновесная модель цикла Р.Лукаса. «Критика Лукаса». На решительном разрыве с кейнсианской «экономикой, определяемой спросом» и смещении акцентов на анализ предложения настаивала школа новой классической макроэкономики во главе с чикагским экономистом Робертом Лукасом (р. 1937), некоторое время связанным с Университетом Карнеги — Меллона. Именно Лукас стал главным пропагандистом категорий «рациональные ожидания» и «нейтральность денег». Вышедший из монетаризма, Лукас довёл до крайности критику кейнсианской макроэкономической политики и поставил вопрос о макроэкономической теории, основания которой совпали ли бы с основаниями неоклассической микроэкономики. Принимая микроэкономическую теорию рыночного равновесия, неоклассические макроэкономисты стали доказывать её несовместимость с предпосылкой о макроэкономическом неравновесии, и на основе предпосылок о рациональных ожиданиях и нейтральности денег доказывать равновесность макроэкономических процессов на рынках, предоставленных самим себе. Главный теоретический постулат школы, получивший известность, как «критика Лукаса» (подразумевается критика Лукасом), сформулирован так: «Закономерности поведения хозяйствующих субъектов, выявленные эконометрическими моделями, непременно разрушаются, если правительство попытается использовать их в своей политике». Отсюда вывод, что «центральный вопрос макроэкономической политики состоит не в том, на каких экспертов следует возложить ответственность за регулирование экономики. Скорее, он состоит в определении набора ограничений правительственного влияния на экономическую активность, а также в выборе институционных мер, которые могли бы сделать эти ограничения жёсткими»116. Нейтрализация вмешательства в экономику. Отправной пункт рассуждений Лукаса — выявленный Мутом эффект непредсказуемости движения цен на финансовые активы вследствие рациональных ожиданий. Точно такие же причины приводят, по мнению Лукаса, к сбоям в макроэкономической политике. Экономические агенты формируют свои рациональные ожидания на основе той самой информации, которая имеется в распоряжении правительства, и действуют таким образом, что нейтрализуют любую попытку систематического вмешательства в экономику. Например, с целью увеличения объёма производства и занятости проводится политика дешёвых денег. Но, опираясь на опыт прошлого, население полагает, что расширение денежной массы будет сопровождаться инфляцией. Тогда рабочие требуют повышения ставок зарплаты, предприниматели повышают цены на свою продукцию, кредиторы поднимают процентные ставки. В результате увеличение совокупных расходов, вызванное политикой дешёвых денег, поглощается ростом цен и зарплаты, поэтому реальный объём производства и занятости не расширяется. Увеличения реальных инвестиционных расходов не происходит. Другой пример — государство в соответствии с кейнсианскими принципами фискальной политики реагирует на тенденцию спада снижением налогов. Освобождение от налогов части инвестиционных расходов повышает привлекательность инвестиционных проектов и тем самым стимулирует совокупный спрос. Но, привыкнув к скидкам, предприниматели в ожидании следующего спада, рассчитывая на грядущее снижение налогов, решают отсрочить капиталовложения, что усиливает спад. Когда же налоги действительно сократятся, поток инвестиций станет слишком сильным. Общий вывод Лукаса и его коллег: меры дискреционной монетарной и фискальной политики способны не сгладить, а, наоборот, усилить неустойчивость в экономике, усугубить циклические колебания — поскольку люди действуют в соответствии со своими рациональными ожиданиями на основе экономической информации и быстро приспосабливаются к новым ситуациям. Новая классическая макроэкономика настаивала, что рынки и готовых товаров, и ресурсов являются конкурентными, а ставки цен и заработной платы — гибкими. Таким образом, на основе новых аналитических методов эти теоретики предлагали отказаться от стабилизационной политики, рассчитывая на саморегулирование рынков. Рыночный фундаментализм. Движение экономической мысли мэйнстрима от «монетаристской контрреволюции» к новой классической макроэкономике можно рассматривать как рост идеологического влияния рыночного фундаментализма, если использовать определение, данное известным бизнесменом и общественным деятелем миллиардером Джорджем Соросом, «алхимиком высоких финансов». Индикатором этого процесса может служить присуждение самой престижной награды в международном сообществе экономистов — премии имени Альфреда Нобеля, учреждённой Шведским Государственным банком в 1969 г. в дополнение к Нобелевским премиям по естествознанию, литературе и миротворческой деятельности, вручающимся с 1901 г. Первые 10 лет (1969 — 1978) присуждения Нобелевских премий по экономике их лауреатами становились, в основном, создатели теории смешанной экономики: столпы неокейнсианства П. Самуэльсон, Дж. Хикс, К. Эрроу, С. Кузнец, Дж. Мид, мэтры индикативного планирования Я. Тинберген, Р. Фриш, В. Леонтьев, Т. Купманс, представители шведской школы Г. Мюрдаль и Б. Улин. Два неолиберала — Хайек и Фридмен — выглядят не бόльшими исключениями, чем Л. Канторович и Г. Саймон, для которых не экономика была основным родом научных занятий. В следующем десятилетии по-прежнему воздаётся должное «живым классикам» неокейнсианства (Л. Клейн, Дж. Тобин, Р. Стоун, Ф. Модильяни, Р. Солоу), последним из них был отмечен Т. Хаавелмо (1989). Однако возрастает представительство неолибералов (члены Общества Мон-Пелерин Дж. Стиглер, М. Алле, Дж. Бьюкенен) и тех, кто явно предпочитал рассчитывать на силы свободного рынка в области решения проблем слаборазвитых стран (У. А. Льюис, Т. Шульц). С 1990 г. начинают преобладать математики «высоких финансов» или неолибералы. В 1995 г. премию получил Лукас. В своей Нобелевской лекции он вспомнил «Эссе о деньгах» Д. Юма, доказывавшего бесполезность меркантилистской политики. Вполне можно провести аналогию с критикой самим Лукасом макроэкономической политики. РЕКОМЕНДУЕМАЯ ЛИТЕРАТУРА

|