Статистика Гусаров 2008. Контрольные вопросы по изучаемому материалу. Для студентов и преподавателей экономических специальностей, а также для специалистов статистических, финансовобанковских, экономических органов, страховых компаний и коммерческих структур

Скачать 9.51 Mb. Скачать 9.51 Mb.

|

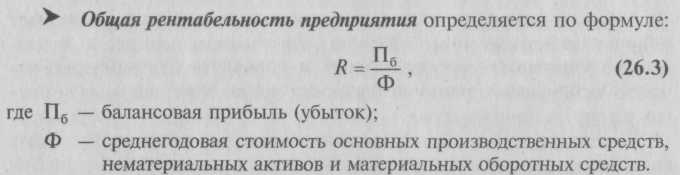

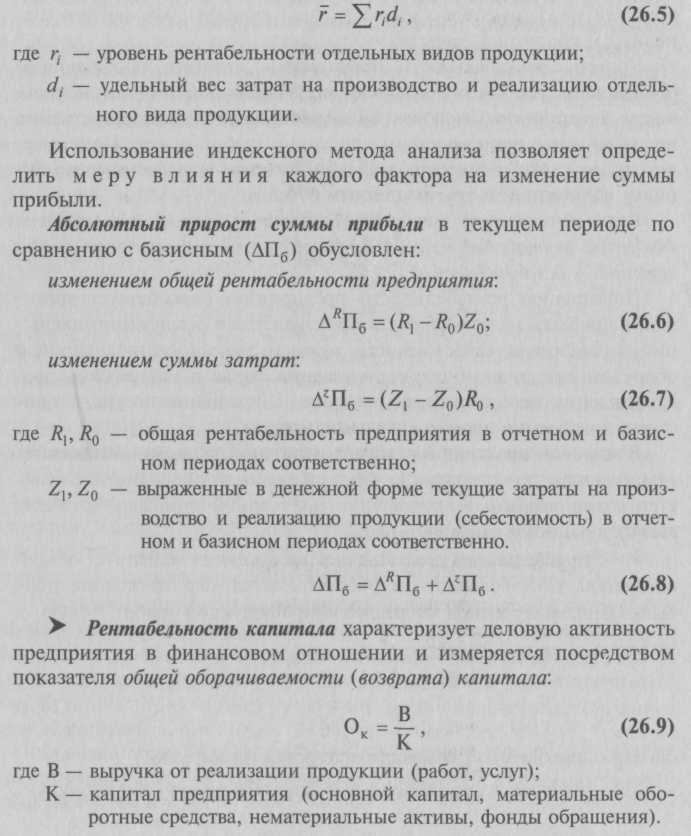

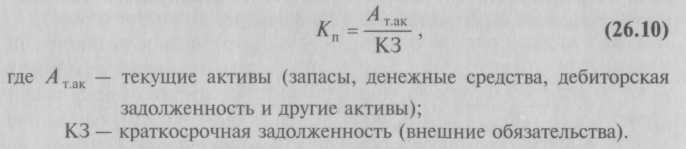

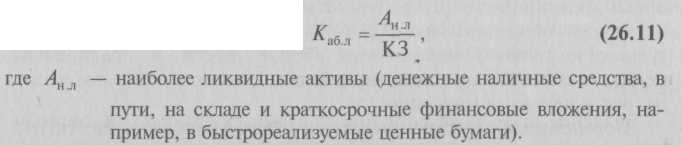

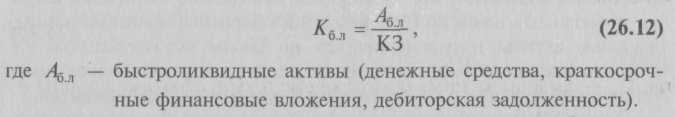

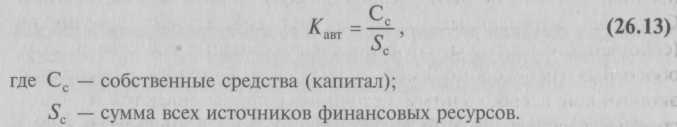

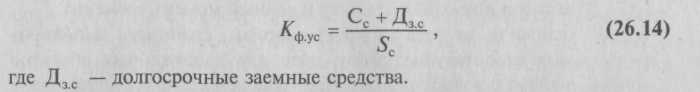

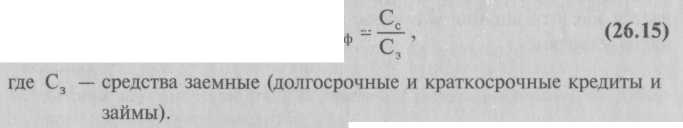

Глава 26. Статистика финансов предприятий26.1. Показатели финансовых результатов предприятийФинансовая деятельность предприятий всех видов, в том числе и малых, характеризуется рядом важных показателей. Финансовые ресурсы– это денежные средства предприятия (собственные и привлеченные), находящиеся в его распоряжении и предназначенные для выполнения финансовых обязательств и осуществления затрат для производства. Ключевым показателем финансового состояния предприятия, характеризующим конечные результаты торгово-производственного процесса, является прибыльв форме денежных накоплений, представляющих собой разность между доходами от деятельности предприятия и расходами на ее осуществление. Прибыль – один из основных источников доходов федерального и местного бюджетов, основная цель предпринимательской деятельности. При стабильных ценах динамика прибыли отражает изменение эффективности производства. От размера полученной прибыли зависит финансовое положение предприятия, возможность формирования фондов развития производства и социальной защиты, материального поощрения работников. Прибылью характеризуется абсолютный эффект, или конечный результат хозяйственной деятельности предприятий всех видов. При этом используется система показателей прибыли (убытка), существенно различающихся по величине, экономическому содержанию, функциональному назначению. Базой для всех расчетов служит балансовая прибыль – основной финансовый показатель производственно-хозяйственной деятельности предприятия. Для целей налогообложения определяется расчетный показатель – валовая прибыль, а на его основе – прибыль, облагаемая налогом, т.е. облагаемая прибыль. Остающаяся в распоряжении предприятия после внесения налогов и других платежей в бюджет часть балансовой прибыли называется чистой прибылью предприятия. Балансовая прибыль (убыток) – конечный результат деятельности предприятия, отражаемая в балансе предприятия и на счетах бухгалтерского учета. Она рассчитывается суммированием прибыли от реализации продукции (товаров, работ, услуг), иных материальных ценностей и доходов (расходов) от внереализационных операций: Пб = Пр + Ппр ± Пвнер, (26.1) где Пб – балансовая прибыль (убыток); Пр – прибыль от реализации продукции (работ и услуг); Ппр – прибыль от прочей реализации, включающей реализацию основных фондов и другого имущества, нематериальных активов, ценных бумаг и т.п.; Пвнер – прибыль (доход) от внереализационных операций (сдача имущества в аренду, долевое участие в деятельности других предприятий и др.). Здесь вполне возможен как положительный результат (+), так и отрицательный (–) даже при благоприятных итогах работы. Основная, преобладающая часть балансовой прибыли – это прибыль от реализации готовой продукции, сдачи заказчиком выполненных работ и услуг. На основе балансовой прибыли определяется валовая прибыль. Валовая прибыль в отличие от балансовой не отражается в балансе предприятия и на счетах бухгалтерского учета. Это расчетный показатель, специально определяемый для целей налогообложения. Валовая прибыль представляет собой сумму прибыли (убытка) от реализации продукции (работ, услуг), основных фондов, иного имущества предприятия и доходов от внереализационных операций, уменьшенных на сумму расходов по этим операциям. В настоящее время в хозяйственной практике используется показатель чистой прибыли предприятия. Чистая прибыль представляет разность между балансовой прибылью и суммой платежей в бюджет из прибыли. Прибыль от реализации продукции (работ, услуг) определяется как разница между выручкой от реализации продукции по оптовым ценам предприятия (за вычетом налога на добавленную стоимость и акцизов) и затратами на производство и реализацию, включаемыми в себестоимость продукции: Пр = Σ(p – z)q, (26.2) где р – цена единицы продукции; Z – затраты на производство единицы продукции; q– объем продукции. Прибыль от реализации основных фондов и иного имущества предприятия определяется как разница между продажной ценой и первоначальной или остаточной стоимостью этих фондов и имущества, увеличенной на индекс инфляции. Поскольку индекс инфляции официально не установлен, указанный порядок расчета не применяется и прибыль от реализации основных фондов определяется как разница между продажной и остаточной стоимостями. При этом первоначальная стоимость имущества не применяется к основным фондам, нематериальным активам, малоценным и быстроизнашивающимся предметам. В состав доходов (расходов) от внереализационных операций включаются: доходы, получаемые от долевого участия в деятельности других предприятий, сдачи имущества в аренду, доходы (дивиденды, проценты) по акциям, облигациям и иным ценным бумагам, принадлежащим предприятию, а также другие доходы (расходы) от операций, непосредственно не связанных с производством продукции (работ, услуг) и ее реализацией, включая суммы, полученные к уплате в виде санкций и в возмещение убытков. Валовая прибыль может совпадать с балансовой, но иногда отличается от нее. Расхождения возникают при реализации основных фондов и иного имущества; реализации продукции по цене не выше ее себестоимости; учете финансовых результатов деятельности подсобного сельского хозяйства. При определении валовой прибыли убытки, полученные от производства и реализации сельскохозяйственной продукции подсобного хозяйства предприятия, в расчет не включаются. Это значит, что валовая прибыль увеличивается на сумму убытков сельского хозяйства: при определении балансовой прибыли эти убытки были учтены (т.е. их вычли, балансовая прибыль стала меньше), но так как при налогообложении эти убытки не учитываются, то их следует прибавить. Во всех рассмотренных случаях должны применяться рыночные цены, действовавшие на момент выполнения сделки. Для получения прибыли, облагаемой налогом (Побл), нужно из валовой прибыли (Пв) вычесть суммы, не облагаемые налогом или облагаемые по иным ставкам. В главе 26.2 «Упрощенная система налогообложения» Налогового кодекса РФ определены правовые основы ведения и применения упрощенной системы налогообложения, учета и отчетности для субъектов малого предпринимательства, как юридических лиц (организаций), так и физических лиц, осуществляющих предпринимательскую деятельность без образования юридического лица (индивидуальные предприниматели). Применение упрощенной системы налогообложения организациями предусматривает их освобождение от обязанности по уплате налога на прибыль организаций, налога на имущество организаций и единого социального налога. Организации, применяющие упрощенную систему налогообложения, не признаются налогоплательщиками налога на добавленную стоимость, за исключением налога на добавленную стоимость, подлежащего уплате при ввозе товаров на таможенную территорию Российской Федерации. Формы, системы и размер оплаты труда работников предприятия, а также другие виды их доходов устанавливаются предприятием самостоятельно. Предприятие обеспечивает гарантированный законом минимальный размер оплаты труда, условия труда и меры социальной защиты работников независимо от видов собственности и организационно-правовых форм предприятия. В условиях рыночной экономики каждое предприятие (фирма) в своей стратегии ориентируется на получение максимальной прибыли. Как же этого достичь? Общий принцип выбора следующий: фирма должна использовать такой производственный процесс, при котором экономические издержки производства будут наименьшими. В рыночной экономике категория издержек является основополагающей для определения прибыли фирмы. Издержки производства различают явные (денежные) и неявные (имплицитные). Явные издержки – это издержки, принимающие форму денежных платежей поставщикам факторов производства и промежуточных изделий. В число явных издержек входит заработная плата, комиссионные выплаты торговым организациям, выплаты банкам и другим поставщикам финансовых услуг, гонорары за получение консультаций, оплата транспортных средств и др. Неявные (имплицитные) издержки – издержки, для подсчета которых надо оценить выгоду, упущенную из-за неприменения капитала наилучшим альтернативным путем. Умение вести дело, рисковать также оценивается с точки зрения упущенных возможностей: если один предприниматель пошел на риск и добился дополнительной выгоды, увеличив при этом прибыль, а другой этого не сделал, то последний упустил возможность получения дополнительной выгоды, увеличив таким образом свои издержки. Не следует путать понятие «чисто экономическая прибыль» с другим значением термина «прибыль». В мире бизнеса термин «прибыль» часто используется для обозначения разности совокупных доходов и явных издержек. Экономисты называют такую прибыль бухгалтерской прибылью, поскольку она принимает в расчет только явные (денежные) платежи, фигурирующие в бухгалтерской отчетности фирмы. Соотношение между бухгалтерской прибылью и чистой экономической прибылью выглядит следующим образом: Чистая экономическая прибыль (до обложения налогом) = Бухгалтерская прибыль – Неявные издержки Если издержки превосходят доход, то фирма несет убытки. Ситуация, когда доход равен издержкам (экономическая прибыль равна нулю), вполне удовлетворительна для фирмы, поскольку все ресурсы приносят выгоду, по крайней мере, не меньшую, чем они бы приносили, если бы их использовали наилучшим альтернативным путем. Следовательно, фирма будет иметь отличную от нуля положительную экономическую прибыль тогда, когда она так использует все ресурсы производства, что приносимая ими выгода превосходит выгоду, которую фирма могла получить, если бы использовала эти ресурсы иным, наилучшим способом. Рост прибыли достигается, прежде всего, за счет увеличения объема произведенной и соответственно реализованной продукции и снижения ее себестоимости. В последнее время все большее влияние на сумму получаемой предприятиями прибыли оказывает величина отпускных цен. Реализуя в условиях сохраняющегося дефицита свою продукцию по более высоким свободным ценам, предприятия получают дополнительную прибыль. В результате при том же или даже меньшем выпуске конкретных изделий сумма прибыли может заметно вырасти. С развитием рыночных отношений возможности увеличения прибыли за счет повышения цен будут блокироваться развитием конкуренции между товаропроизводителями. На пресечение попыток предприятий с помощью сговора поддерживать цены на высоком уровне ориентировано антимонопольное законодательство. Показатели прибыли характеризуют абсолютный финансовый эффект хозяйственной деятельности предприятия. Для объективной оценки конечных результатов деятельности предприятия, возможности сравнительного анализа определяется относительный размер прибыли, который принято называть рентабельностью, или прибыльностью. Различают три показателя рентабельности: общая рентабельность предприятия, рентабельность реализованной продукции, рентабельность капитала.  Показатель рентабельности предприятия характеризует размер прибыли на один рубль стоимости производственных фондов (основных и оборотных средств). Уровень рентабельности предприятия является обобщающим показателем, так как он характеризует эффективность всей деятельности предприятия, включая виды деятельности, непосредственно не связанные с производством продукции (работ, услуг). Например, доходы от сдачи имущества в аренду, доходы, выплаченные по акциям, облигациям и другим ценным бумагам. Если исчисленное значение Rбольше единицы, предприятие считается рентабельным, если меньше – убыточным, если равно единице – безубыточным. Повышению рентабельности предприятия способствует увеличение прибыли на основе роста производства и реализации продукции, снижения ее себестоимости, лучшего использования машин и оборудования, экономного расходования сырья и материалов, предупреждения неоправданных расходов, сокращения потерь и простоев, повышения производительности труда. В мировой практике в условиях рыночной экономики показателем, близким по содержанию к рентабельности предприятий, является норма прибыли – отношение полученной прибыли ко всему авансированному капиталу. – Рентабельность реализованной продукции детализирует общий показатель рентабельности и рассчитывается как отношение прибыли (Пр), полученной от реализации продукции (работ, услуг), к затратам на ее производство: где Пр – прибыль от реализации продукции (работ, услуг); Z – затраты на производство продукции (полная ее себестоимость). Уровень рентабельности продукции (работ, услуг) показывает прирост средств, которые получены в изучаемом периоде в результате эффективности текущих затрат, и зависит от цен на сырье, качества продукции, производительности труда, материальных и других затрат на производство. Средний уровень рентабельности продукции можно представить как сумму произведений рентабельности отдельных видов продукции и структуры затрат на реализованную продукцию:  Общая оборачиваемость капитала характеризует число кругооборотов имущества предприятия за определенный период (год, квартал) или показывает объем выручки от реализации продукции, приходящийся на 1 руб. капитала предприятия. Из формулы видно, что увеличение числа оборотов ведет либо к росту выпуска продукции на 1 руб. имущества предприятия, либо к тому, что на этот же объем продукции требуется затратить меньше капитала. Общая оборачиваемость капитала может увеличиваться в результате не только ускорения кругооборота имущества предприятия, но и относительного уменьшения капитала в анализируемом периоде, роста цен из-за инфляции. Нормальным значением для этого коэффициента считается 1:1. 26.2. Показатели финансовой устойчивости предприятийВ условиях рыночной экономики важное значение имеет анализ финансовой устойчивости предприятия. Финансовой устойчивостью называют способность хозяйствующего субъекта своевременно, из собственных средств возмещать затраты, производить вложения в основной и оборотный капитал, нематериальные активы и расплачиваться по своим обязательствам, т.е. быть платежеспособным. Для оценки изменения устойчивости положения хозяйствующего субъекта применяется ряд коэффициентов. Одним из важнейших критериев финансового положения предприятия является оценка его платежеспособности – способности предприятия рассчитываться по своим внешним обязательствам. Для этого используются три коэффициента: покрытия, абсолютной и быстрой ликвидности. – Коэффициент покрытия определяется возможностью погашения краткосрочных обязательств за счет текущих активов:  Нормативные значения коэффициента лежат в пределах от 1 до 3. Коэффициент меньше единицы свидетельствует о высоком финансовом риске, неспособности хозяйствующего субъекта рассчитаться с кредиторами. Коэффициент, равный единице, означает угрозу финансовой стабильности хозяйствующего субъекта. Значительное превышение коэффициента установленного уровня указывает на неэффективность использования ресурсов. – Коэффициент абсолютной ликвидности (Kаб.л) показывает, какая часть краткосрочных обязательств может быть погашена немедленно:  Теоретически безопасными для хозяйствующего субъекта являются значения коэффициента в пределах 0,2-0,3. – Коэффициент быстрой (срочной) ликвидности позволяет определить, какая часть текущих обязательств субъекта может быть погашена не только имеющимися денежными средствами, но и за счет ожидаемых поступлений за отгруженную продукцию, выполненные работы или оказанные услуги:  Для оценки изменения финансовой устойчивости хозяйствующего субъекта применяются следующие коэффициенты: автономии, финансовой устойчивости, финансирования, инвестирования, обеспеченности собственными средствами, соотношения заемных и собственных средств, маневренности и др. – Коэффициент автономии (независимости) показывает степень независимости финансового состояния предприятия от заемных источников и рассчитывается по формуле:  Оптимальное значение коэффициента оценивается на уровне 0,5, т.е. Kавт≥ 0,5. Коэффициент показывает долю собственных средств в общем объеме ресурсов предприятия. Чем выше эта доля, тем выше финансовая независимость (автономия) предприятия. Если Кавт≥ 0,5, то хозяйствующий субъект, реализовав половину имущества, сформированного из собственных средств, сможет погасить свои долговые обязательства. – Коэффициент финансовой устойчивости (стабильности):  Значение этого коэффициента показывает долю тех источников финансирования, которые хозяйствующий субъект может использовать в своей деятельности длительное время. Если субъект в анализируемом периоде не имел долгосрочных кредитов, то значения коэффициента финансовой устойчивости будет совпадать с приведенным выше коэффициентом автономии. – Коэффициент финансирования показывает, какая часть деятельности хозяйствующего субъекта финансируется из собственных средств:  Чем выше значение этого коэффициента, тем надежнее для банков и кредиторов финансирование. Если значение коэффициента финансирования будет меньше единицы (большая часть имущества субъекта сформирована из заемных средств), то это может свидетельствовать о неплатежеспособности и затруднении возможности получения кредита. Особое внимание при оценке структуры источников имущества предприятия должно быть уделено способу их размещения в активе. Считается оптимальным, если за счет собственных источников (собственного капитала) сформированы основные средства и часть оборотных (необходимо иметь в виду, что в странах с рыночной экономикой к собственным источникам приравниваются и долгосрочные пассивы). С этой целью рассчитывается показатель инвестирования – Показатель инвестирования – отношение собственного капитала к основному. где Кс– собственный капитал (совокупность активов владельца, полностью находящихся в его собственности – разница между стоимостью произведенных, непроизведенных и финансовых активов и всех обязательств в данный момент времени); Косн – основной капитал (основные фонды, стоимость выполненных строительных работ, если для сооруженных объектов найден покупатель и заранее заключен контракт на продажу, а также земля и инвестиции). Нормальное ограничение Кин > 1 показывает, что собственные средства покрывают весь основной капитал и небольшую часть оборотных средств. Способность предприятия выполнять свои обязательства анализируется и через структуру собственного капитала. – Коэффициент обеспеченности собственными средствами характеризует наличие собственных оборотных средств у предприятия, необходимых для его финансовой устойчивости, и рассчитывается как отношение величины оборотных средств к величине запасов и затрат: где Соб.с – собственные оборотные средства; З – запасы (производственные запасы, незавершенное производство, дебиторская задолженность и прочие оборотные активы). Нормальное ограничение Коб ≥ 0,1 (значение этого норматива установлено постановлением Правительства РФ от 20 мая 1994 г. № 438). – Коэффициент соотношения заемных и собственных средств: где К – общий капитал и резервы предприятия. Нормальное ограничение Кз.с ≤ 1 показывает, какая часть деятельности предприятия финансируется за счет заемных средств. – Коэффициент маневренности рассчитывается как отношение собственных оборотных средств к общей величине капитала: Нормальное ограничение – Км≥ 0,5. Коэффициент показывает, какая часть собственных средств вложена в наиболее мобильные активы. Чем выше доля этих средств, тем больше у предприятия возможность для маневренности в динамике; означает, что финансовое состояние хозяйствующего субъекта стабильно. Комплексный анализ системы показателей финансовой статистики предприятий позволяет хозяйствующим субъектам всесторонне характеризовать состояние и потребность в денежных средствах, а также прогнозировать финансовую стратегию в условиях рыночной экономики. Контрольные вопросы1. Какими основными абсолютными показателями характеризуется финансовый эффект хозяйственной деятельности предприятия? 2. Каковы особенности методологии исчисления показателей рентабельности и их значимость в условиях рыночной экономики? 3. Что понимают под финансовой устойчивостью хозяйствующего субъекта? 4. Какими показателями характеризуется платежеспособность предприятия? 5. Какими показателями характеризуются изменения финансовой устойчивости хозяйствующего субъекта? |