Экономика общественного сектора. Литература по теме Тема Общественные доходы Вопрос Общее понятие государственных доходов

Скачать 0.62 Mb. Скачать 0.62 Mb.

|

|

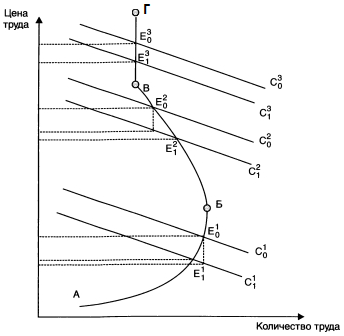

Функции налогов. Регулирующая. Государственное регулирование осуществляется в двух основных направлениях: регулирование рыночных, товарно-денежных отношений. Оно состоит главным образом в определении «правил игры», то есть разработка законов, нормативных актов, определяющих взаимоотношения действующих на рынке лиц, прежде всего предпринимателей, работодателей и наемных рабочих. К ним относятся законы, постановления, инструкции государственных органов, регулирующие взаимоотношение товаропроизводителей, продавцов и покупателей, деятельность банков, товарных и фондовых бирж, а также бирж труда, торговых домов, устанавливающие порядок проведения аукционов, ярмарок, правила обращения ценных бумаг и т.п. Это направление государственного регулирования рынка непосредственно с налогами не связано; регулирование развития народного хозяйства, общественного производства в условиях, когда основным объективным экономическим законом, действующим в обществе, является закон стоимости. Здесь речь идет главным образом о финансово-экономических методах воздействия государства на интересы людей, предпринимателей с целью направления их деятельности в нужном, выгодном обществу направлении. Таким образом, развитие рыночной экономики регулируется финансово-экономическими методами – путем применения отлаженной системы налогообложения, маневрирования ссудным капиталом и процентными ставками, выделения из бюджета капитальных вложений и дотаций, государственных закупок и осуществления народнохозяйственных программ и т.п. Центральное место в этом комплексе экономических методов занимают налоги. Маневрируя налоговыми ставками, льготами и штрафами, изменяя условия налогообложения, вводя одни и отменяя другие налоги, государство создает условия для ускоренного развития определенных отраслей и производств, способствует решению актуальных для общества проблем. Стимулирующая. С помощью налогов, льгот и санкций государство стимулирует технический прогресс, увеличение числа рабочих мест, капитальные вложения в расширение производства и др. Стимyлирование технического прогресса с помощью налогов проявляется прежде всего в том, что сумма прибыли, направленная на техническое перевооружение, реконструкцию, расширение производства товаров народного потребления, оборудование для производства продуктов питания и ряда других освобождается от налогообложения. Распределительная, или, вернее, перераспределительная. Посредством налогов в государственном бюджете концентрируются средства, направляемые затем на решение народнохозяйственных проблем, как производственных, так и социальных, финансирование крупных межотраслевых, комплексных целевых программ – наyчно-технических, экономических и др. С помощью налогов государство перераспределяет часть прибыли предприятий и предпринимателей, доходов граждан, направляя ее на развитие производственной и социальной инфраструктуры, на инвестиции и капиталоемкие и фондоемкие отрасли с длительными сроками окупаемости затрат: железные дороги и автострады, добывающие отрасли, электростанции и др. Перераспределительная функция налоговой системы носит ярко выраженный социальный характер. Соответствующим образом построенная налоговая система позволяет придать рыночной экономике социальную направленность, как это сделано в Германии, Швеции, многих других странах. Это достигается путем установления прогрессивных ставок налогообложения, направления значительной части бюджета средств на социальные нужды населения, полного или частичного освобождения от налогов граждан, нуждающихся в социальной защите. Наконец, последняя функция налогов – фискальная, изъятие части доходов предприятий и граждан для содержания государственного аппарата, обороны станы и той части непроизводственной сферы, которая не имеет собственных источников доходов (многие учреждения культуры - библиотеки, архивы и др.), либо они недостаточны для обеспечения должного уровня развития – фундаментальная наука, театры, музеи и многие учебные заведения и т.п. В России эта функция носит наиболее выраженный характер. Указанное разграничение функций налоговой системы носит условный характер, так как все они переплетаются и осуществляются одновременно. Налоговая система – совокупность предусмотренных налогов и обязательных платежей, взимаемых в государстве, а также принципов, форм и методов установления, изменения, отмены, уплаты, взимания, контроля. 1) объект налога – это доходы, стоимость отдельных товаров, отдельные виды деятельности, операции с ценными бумагами, пользование ценными ресурсами, имущество юридических и физических лиц и другие объекты, установленные законодательными актами; 2) субъект налога – это налогоплательщик, то есть физическое или юридическое лицо; 3) источник налога – т.е. доход из которого выплачивается налог; 4) ставка налога – величина налога с единицы объекта налога; 5) налоговая льгота – полное или частичное освобождение плательщика от налога. Существуют два вида налоговой системы: шедyлярная и глобальная. В шедyлярной налоговой системе весь доход, получаемый налогоплательщиком, делится на части – шедyлы. Каждая из этих частей облагается налогом особым образом. Для разных шедyл могут быть установлены различные ставки, льготы и другие элементы налога, перечисленные выше. В глобальной налоговой системе все доходы физических и юридических лиц облагаются одинаково. Такая система облегчает расчет налогов и упрощает планирование финансового результата для предпринимателей. Глобальная налоговая система широко применяется в западных государствах. В России в соответствии с Законом РФ существуют три вида налогов. 1. Федеральные налоги: налог на добавленную стоимость; акцизы на отдельные группы и виды товаров; налог на доходы банков; налог на доходы от страховой деятельности; налог с биржевой деятельности (биржевой налог); налог на операции с ценными бумагами; таможенная пошлина; отчисления на воспроизводство материально-сырьевой базы; платежи за пользование природными ресурсами; подоходный налог (налог на прибыль) с предприятий; подоходный налог с физических лиц; налоги, служащие источниками образования дорожных фондов; гербовый сбор; государственная пошлина; налог с имущества, переходящего в порядке наследования или дарения; сбор за использование наименований «Россия», «Российская Федерация» и образованных на их основе слов и словосочетаний. 2. Налоги республик в составе Российской Федерации, краев, областей и автономных образований: налог на имущество предприятий; лесной доход; плата за воду, забираемую промышленными предприятиями из водохозяйственных систем; сбор на нужды образовательных учреждений (взимается с юридических лиц). 3. Местные налоги: налог на имущество физических лиц; земельный налог; регистрационный сбор с физических лиц, занимающихся предпринимательской деятельностью; налог на строительство объектов производственного назначения в курортной зоне; курортный сбор; сбор за право торговли (уплачивается путем приобретения разового талона или временного патента); целевые сборы с граждан и предприятий (учреждений, организаций) независимо от их организационно-правовых форм на содержание милиции, благоустройство территорий, нужды образования и другие цели; налог на рекламу; налог на перепродажу автомобилей, вычислительной техники и персональных компьютеров; сбор с владельцев собак; лицензионный сбор за право торговли винно-водочными изделиями; некоторые другие налоги и сборы, устанавливаемые решениями местных органов власти в пределах их компетенции. Как оговорено в Законе о налоговой системе, обязанности налогоплательщика возникают при наличии у него объекта налогообложения и по основаниям, установленным законодательными актами, определяющим, в частности: налогоплательщика (субъект налога); единицу налогообложения; налоговую ставку (единицу налогового обложения); сроки уплаты налога в бюджет или внебюджетный фонд, в который зачисляется налоговый оклад. К объектам налогообложения законодательством Российской Федерации отнесены доходы (прибыль), стоимость определенных товаров, отдельные виды деятельности, операции с ценными бумагами, пользование природными ресурсами, имущество юридических и физических лиц, передача этого имущества, добавленная стоимость продукции, работ и услуг и некоторые другие объекты. При этом один и тот же объект может облагаться налогом одного вида только один раз за определенный законом период налогообложения. В качестве налогоплательщиков выступают граждане и юридические лица, а также другие категории плательщиков, на которых соответствующими законодательными актами возложена эта обязанность. Уплата налогов юридическими и физическими лицами производится в порядке и в сроки, установленные законодательством Российской Федерации. При этом предоставлять отсрочки и рассрочки платежей по итогам в федеральный бюджет имеет право только Министерство финансов России, а по платежам в другие бюджеты - соответствующие финансовые органы в порядке, предусмотренном законодательством (во всех случаях о принятии таких решений должны быть уведомлены соответствующие налоговые органы). Юридические лица, которые в соответствии с законодательством должны уплачивать несколько налогов, выплачивают их в такой последовательности: уплачиваются все поимущественные налоги, пошлины и другие платежи; местные налоги, расходы по которым относятся на финансовые результаты деятельности, уплачиваются с налогооблагаемого дохода (прибыли) налогоплательщика, уменьшенного на сумму уже выплаченных налогов (поимущественных, пошлины и т. д.); все остальные налоги, вносимые за счет дохода (прибыли), уплачиваются в установленном порядке с налогооблагаемого дохода (прибыли) налогоплательщика, уменьшенного и на сумму уже уплаченных местных налогов; подоходный налог (налог на прибыль) вносится за счет дохода (прибыли), остающегося после уплаты всех названных налогов. Следует отметить, что в порядке и на условиях, определяемых соответствующими законодательными актами, отдельным категориям налогоплательщиков могут быть предоставлены налоговые льготы, а именно: необлагаемый минимум объекта налога; изъятие из обложения определенных элементов объекта налога; освобождение от уплаты налога отдельных лиц или категорий плательщиков; понижение налоговых ставок; вычет из налогового оклада (налогового платежа за расчетный период); целевые налоговые льготы, включая налоговые кредиты (отсрочку взимания кредитов); прочие налоговые льготы. Поскольку налоговые льготы независимо от вида налога могут быть применены только в соответствии с существующим законодательством, предоставление их в так называемом «индивидуальном порядке» запрещено. Права и обязанности налогоплательщика определены действующим законодательством, в частности, уже упоминавшимся Законом «Об основах налоговой системы в РФ. Так, налогоплательщик имеет право: пользоваться льготами по уплате налогов на основании и в порядке, установленных соответствующими законодательными актами; представлять налоговым органам документы; подтверждающие право на льготы по налогам; знакомиться с актами проверок, проведенных налоговыми органами; представлять налоговым органам пояснения по исчислению и уплате налогов и по актам проведенных проверок; в установленном Законом порядке обжаловать решения налоговых органов и действия их должностных лиц и другие права, установленные законодательными актами. Что же касается обязанностей налогоплательщика, то, прежде всего, налогоплательщик обязан встать на учет в органах Государственной налоговой службы Российской Федерации. Кроме того, в соответствии с тем же Законом о налоговой системе налогоплательщик обязан: своевременно и в полном объеме уплачивать налоги; вести бухгалтерский учет; составлять отчеты о финансово-хозяйственной деятельности, обеспечивая их сохранность не менее пяти лет; предоставлять налоговым органам необходимые для исчисления и уплаты налогов документы и сведения; вносить исправления в бухгалтерскую отчетность в размере суммы сокрытого или заниженного дохода (прибыли), выявленной проверками налоговых органов; в случае несогласия с фактами, изложенными в акте проверки, произведенной налоговым органом, представлять письменные пояснения по мотивам отказа от подписания этого акта; выполнять требования налогового органа об устранении выявленных нарушений законодательства о налогах; в случае ликвидации (реорганизации) юридического лица по решению собственника (органа, им уполномоченного) либо по решению суда сообщать налоговым органам в десятидневный срок о принятии решения по ликвидации (реорганизации). Вопрос 3. Критерии оценки налоговых систем. Налоговая система страны представляет собой сложный механизм, состоящий из большого числа разнообразных налогов. Как уже говорилось, эти налоги имеют целью пополнение государственного бюджета или воздействие на поведение экономических агентов. Зачастую эти цели противоречат друг другу. Например, для выплаты пособий беднейшим слоям населения, государство может быть заинтересовано в повышении налоговых поступлений, однако, если будет введен налог, обладающий регрессивным характером, то тяжесть этого налога ляжет на тех же бедных. Усложненность налоговой системы возникает как раз из-за стремления распределить налоговое бремя, между различными группами налогоплательщиков исходя из принципов справедливости и эффективности. Полностью совместить эти принципы невозможно – всегда приходится частично жертвовать эффективностью в пользу справедливости или наоборот. Поскольку некоторые несовершенства налоговой системы в принципе неизбежны, необходимо определить критерии, на основании которых будет оцениваться налоговая система. Критерии оценки налоговых систем: 1. Равенство обязательств. Данный критерий основывается на принятом в обществе понимании справедливости. Право государства на принуждение (принудительный сбор налогов) должно в равной степени применяться ко всем гражданам. Поскольку люди находятся в разном экономическом положении, то их необходимо объединить в более однородные группы. Дифференциация должна производиться по четким критериям, связанным с результатами действий индивидов, а не с их врожденными качествами. Равенство обязательств рассматривают по вертикали и по горизонтали. Вертикальное равенство подразумевает, что к индивидам из различных групп предъявляются различные требования. Например, люди с низкими доходами платят меньший налог. Горизонтальное равенство предполагает, что люди в одинаковом положении выполняют одинаковые обязательства (т.е. нет дискриминации по расе, полу, религии; при одинаковом доходе уплачивается одинаковый налог). 2. Экономическая нейтральность отражает эффективность налоговой системы. С помощью этого критерия оценивается воздействие налогов на рыночное поведение потребителей и производителей, а также на эффективность распределения ограниченных ресурсов. Как было показано выше, большинство налогов воздействует на мотивацию экономических агентов, побуждая их принимать решения, отличающиеся от тех, которые были приняты при отсутствии данного налога. Такие налоги называют искажающими. Налог, который не оказывает такого действия, является неискажающим (например, единовременная подушная подать). В идеале налоговая система должна состоять из неискажающих налогов, однако такая система не отвечает другим критериям. 3. Организационная (или административная) простота связана с затратами на сбор налогов. В затраты на сбор налогов входят расходы на содержание налоговой системы, затраты времени и средств плательщиков, связанных с определением причитающихся налоговых сумм, их перечислением в бюджет и документированием правильности уплаты налогов, расходы на консультации и др. Чем проще построенная система, тем ниже издержки ее функционирования. 4. Гибкость налогов предполагает способность системы адекватно реагировать на изменение макроэкономической ситуации, прежде всего, на смену фаз делового цикла. Примером гибкого налога может служить налог на прибыль, который сглаживает цикл деловой активности и действует как встроенный стабилизатор. В фазе подъема данный налог сдерживает предпринимательскую активность, поскольку увеличение бремени налога происходит скорее, чем рост прибыли. И наоборот, на стадии спада бремя налога сокращается быстрее, чем прибыль, что стимулирует предпринимателей увеличивать их активность. 5. Прозрачность – предполагает возможность контроля налоговой системы со стороны основной массы налогоплательщиков. Люди должны четко представлять, какие налоги они платят, по какой ставке, как осуществляется платеж и т.п. С этой точки зрения, не являются прозрачными косвенные (покупатель в магазине не может оценить НДС, таможенный сбор и т.п., включаемые в цену товара), немаркированные (так как неизвестно, на какие цели они будут использованы), организационно-сложные налоги. Как составная часть общеполитического положения государства налоговая политика оценивается на основании критериев, главные из которых – равенство (справедливость), эффективность и простота. К этому списку можно добавить мобилизацию поступлений, международную конкурентоспособность и поддержку национальных приоритетов. Критерий «равенство» или «справедливость» характеризует относительный режим налогообложения различных налогоплательщиков. Существуют два типа справедливости. Первый тип – вертикальная справедливость – подразумевает, что налоговое бремя должно прогрессивно распределяется между уровнями доходов. Иными словами, ставка налогообложения должна возрастать по мере увеличения дохода налогоплательщика, что отражает убеждение в том, что налогоплательщики с большим доходом располагают увеличенной способностью платить большие налоги. В российском законодательстве, регулирующем подоходное налогообложение физических лиц, это положение соблюдается лишь отчасти, о чем свидетельствует прогрессивная шкала ставок налога. Несоблюдение критерия вертикальной справедливости в отношении личного подоходного налога демонстрирует следующее. Законом о подоходном налоге предусмотрено исключение из совокупного дохода пяти-, трех- или однократного размера оплаты труда, расходов на детей, на благотворительные цели, на строительство и приобретение жилья. Однако данное положение Закона при определенных условиях может уравнять налогоплательщиков с высокими и с низкими доходами, имеющих одинаковое право на вычеты. На практике это означает, что граждане, имеющие значительный совокупный доход до вычетов, при исключении таких расходов находятся в более выгодном положении, так как суммы вычетов могут повлиять на переход размера доходов из ступени шкалы ставок налога, предусматривающей высокие ставки, в ступень с более низкими ставками. Соответственно, снижается и размер налога. Второй тип справедливости – горизонтальная справедливость – подразумевает, что налогоплательщики в одинаковых обстоятельствах должны платить по одинаковым ставкам налогообложения. Иными словами, налогоплательщики с одинаковым уровнем дохода должны платить одинаковые суммы налога. Основной проблемой в достижении данного типа справедливости является различный режим налогообложения «честных» налогоплательщиков, ведущих учет своих доходов и расходов и представляющих декларации, и налогоплательщиков, получивших такой же доход, но сокрывших его от налогообложения и не подавших декларации. Следующий критерий, который используется при анализе налоговой политики, это собственно эффективность налоговой системы. Этот критерий характеризует влияние структуры налоговой системы на экономическое производство. Высокая эффективность может быть достигнута там, где налоговая система как можно меньше вовлечена в систему ценообразования рынков. Это достигается взиманием одинаковой налоговой ставки с дохода различных источников. Налоговая система, эффективно взимающая одинаковую налоговую ставку с дохода различных источников, является нейтральной. Отклонения от строго нейтральной системы могут иметь место при существовании препятствий к сбалансированному распределению ресурсов на рынках. В некоторых случаях это может произойти, если не все расходы и доходы в результате действий налогоплательщика могут быть учтены. С позиции существования единой шкалы ставок для любых доходов из различных источников налоговую систему России в отношении подоходного налога можно признать нейтральной. Простота является важнейшим критерием оценки налоговой политики, который, несмотря на его значение, чаще всего приносится в жертву для следования другим целям. Сложные правила сами по себе трудны для понимания, что может привести к путанице и неуверенности в их применении. Трудности возникают также при ведении подробных записей, служащих только целям налогообложения. В Российской Федерации подробный учет доходов ведется предпринимателями исключительно для определения налоговых обязательств. Несмотря на существование упрощенного порядка налогообложения, учета и отчетности, индивидуальные предприниматели должны, тем не менее, регистрировать получаемые доходы. Простота налоговой системы важна также и для управления сбором налогов. Система должна управляться четким и предсказуемым для налогоплательщиков образом, избегая произвола и содействуя горизонтальной справедливости. С другой стороны, необходимо, чтобы руководство налоговых органов могло точно оценить, платит конкретный налогоплательщик, соответствующий размер налога согласно установленному порядку или нет. Критерий, подразумевающий простоту, часто входит в противоречие с соблюдением двух предыдущих критериев – равенства (справедливости) и эффективности, для осуществления которых необходимо разрабатывать подробные и порой труднопонимаемые правила и положения, которые выглядят простыми при замысле, но трудно реализуются в законодательстве и управлении сбором налогов. Главной целью налоговой системы является мобилизация поступлений. Налоговые поступления финансируют государственные программы и помогают выполнить макроэкономические задачи правительства. Прогнозирование возможных поступлений на основании особых мер является важным аспектом их оценки. Стоимость проведения таких мероприятий должна быть сопоставлена с доходами, увеличение которых ожидается в связи с принятием этих мер. Как правило, предшествующий критерий – простота – приносится в жертву ради мобилизации налоговых поступлений. Можно предположить, что устранение сложности нормативной базы по подоходному налогу, охват налогообложением доходов, выведенных из-под налогообложения легально или противозаконно, то есть максимально возможное соблюдение описанных выше критериев эффективности налоговой системы, позволило бы увеличить поступление подоходного налога, по крайней мере, в два раза. Кроме проблем, связанных непосредственно с налоговым законодательством, на недопоступление подоходного налога влияют также общеэкономические причины, основной из которых является невыплата в срок заработной платы. Для мобилизации налоговых поступлений необходимо, прежде всего, повышение заинтересованности граждан России и юридических лиц в полной и своевременной уплате налогов. Одно из направлений – доведение налоговыми и финансовыми органами в доступной форме до налогоплательщиков информации о суммах собранных и израсходованных налогов и направлениях их использования, анализ проблем, возникающих при финансировании социальной и иных бюджетных сфер, имеющихся резервов увеличения поступлений и подготовка конкретных предложений по исправлению ситуации. Весьма важным представляется также введение в образовательные программы не только высших, но и средних учебных заведений предметов, затрагивающих вопросы формирования и расходования бюджетов и разъясняющих обязанности каждого члена общества выполнять обязанности по уплате налогов. Вопрос 4. Воздействие налогообложения на рынок труда. Ряд налогов оказывает существенное влияние на формирование рынка труда. Это, прежде всего платежи в пенсионные и страховые фонды, которые в российской практике получили статус единого социального налога, и налог на заработную плату в виде налога на доходы физических лиц. Принципы переложения налогов в условиях конкурентных товарных рынков применимы и к рынку труда. Например, если бремя страховых социальных платежей во многих странах возлагается на работодателей и работников, то в случае избытка рабочей силы работодатели смогут переложить большую часть таких платежей на работников. Если же эластичность предложения труда будет высокой, а эластичность спроса – низкой, бремя социальных платежей сместится в сторону работодателей. Рынок труда складывается под влиянием многих факторов, среди которых есть регулируемые государством условия, такие как продолжительность рабочего дня, количество рабочих часов в неделю, интенсивность труда, уровень его оплаты (минимальный размер за месяц, тарифная сетка и тарифные ставки) и др. Возможности работоспособных людей и предпочтения работодателей определяются возрастными параметрами, полом, социальным статусом лиц, предлагающих свой труд. Граждан среднего возраста эластичность предложения обычно низка, так как они могут обеспечить сопоставимый по качеству труд. Если уровень заработной платы невысок, многие индивидуумы (будут искать дополнительные заработки, хотя некоторые скорее предпочтут отдых работе. Для отдельных категорий населения действуют другие приоритеты. Например, для женщин – это семья, рождение и воспитание детей, для молодежи – получение образования, для пенсионеров – возможность дополнительного заработка при небольшой пенсии. Существенным фактором, конечно, является цена труда. Кривая предложения на рынке труда обычно имеет вид АБВГ, на которой можно выделить три участка. АБВГ – кривая предложения труда; С – кривые спроса труда; Е – точки равновесия на рынке труда. Первый отрезок АБ (рис. 2) демонстрирует характер кривой, когда цена труда, будучи изначально низкой, постепенно растет, что приводит к повышению предложения труда на рынке. Многие люди при этом стремятся работать сверхурочно или дополнительно. По мере роста оплаты труда и достижения определенного уровня доходов ряд людей перестает пользоваться дополнительным заработком, в связи с чем предложение труда уменьшается (отрезок кривой БВ). При достижении еще более высокого уровня оплаты труда, когда колебания высокого заработка уже не оказывают существенного влияния на занятость, предложение стабилизируется, делая его неэластичным (отрезок ВГ).  Рис. 2. Влияние налога на предложение и спрос на рынке труда Последствия налогообложения доходов в виде заработной платы физических лиц также проявляются по-разному. На отрезке АБ налог может распределяться между работником и работодателем, на отрезке БВ налог в большей степени ложится на работника, вынуждая его отказываться от дополнительных работ, так как снижение цены труда превышает налог. На участке ВГ налоговое бремя целиком перекладывается на работника, а цена труда уменьшается на сумму налога. Существенное влияние на рынок труда оказывает уровень безработицы, который во многом зависит от условий миграционного законодательства. В России до настоящего времени возможности привлечения дешевой рабочей силы из стран ближнего зарубежья (Молдавии, Узбекистана, Украины и др.) достаточно широки, что позволяет многим работодателям пользоваться услугами дешевой рабочей силы на непрестижных и тяжелых работах. С другой стороны, интеллектуальный высококвалифицированный труд в стране оценивается гораздо ниже, чем в развитых странах, что вызывает отток квалифицированных кадров за рубеж. В России привлекательной является невысокая ставка налога на доходы физических лиц (13%), что, в свою очередь, способствует размещению в ряде регионов сборочных производств крупных зарубежных фирм, созданию новых рабочих мест и росту оплаты и цены труда. Кроме того, фискальный налог на доходы физических лиц может активно выполнять социальную функцию. Во-первых, это касается граждан с разным уровнем доходов. Лица, имеющие относительно невысокие доходы. Следует отметить, что уровень вычета абсолютно не увязан с величиной прожиточного минимума, что нарушает принцип справедливости налогообложения в отношении малоимущих граждан. Во-вторых, налоговая база по налогу на доходы физических лиц может быть уменьшена на сумму социальных вычетов в размере фактических расходов на обучение в пределах 50 тыс. руб., на лечение и пенсионное страхование, но не более 120 тыс. руб. в совокупности. В последние годы с целью решения демографических проблем от налога на доходы физических лиц освобождена сумма материнского (семейного) капитала, выделяемая при рождении второго ребенка. Крупные фирмы с целью привлечения работников формируют собственные социальные пакеты, куда входят бесплатное медицинское обслуживание, предоставление возможностей для занятий спортом, отдыха, отчисления в негосударственные пенсионные фонды. Поэтому при решении вопроса о выборе места работы многие люди учитывают не только размер заработной платы, но и отдают предпочтение содержанию социального пакета. В России до сих пор основную нагрузку при формировании государственных социальных внебюджетных фондов несут работодатели, на которых возложена обязанность уплаты единого социального налога, его максимальная ставка составляет 26%. Индивидуальные предприниматели уплачивают этот налог по уменьшенной ставке, исключая взносы на социальное страхование. Вопрос 5. Эффект замещения, эффект дохода и избыточное налоговое бремя. Зачастую налоги существенно затрагивают доходы плательщика, и в итоге изменение фактического уровня располагаемого дохода, а не только сдвиги в соотношениях (пропорциях) между ценами, влияет на потребительские предпочтения. Значительный по сфере действия и размеру налог обычно вызывает двоякого рода изменения в поведении потребителей. Во-первых, происходит полное или частичное замещение налогооблагаемого товара другими на основе сопоставления новых соотношений цен с прежними оценками денежных эквивалентов полезности. Во-вторых, объем и структура потребления приспосабливаются к новому реальному уровню дохода, что связано с пересмотром денежных эквивалентов полезности товаров и услуг. Следовательно, при прогнозировании и анализе результатов налогообложения требуется учитывать как эффект замещения, так и эффект дохода. При этом логика предыдущих рассуждений побуждает связывать избыточное бремя именно с процессами замещения одних благ другими. Избыточное бремя само по себе не является суммой денег. Оно представляет собой изменение значения функции полезности, сдвиг в благосостоянии. Его можно приравнять к денежной сумме, что мы и делаем, но при этом одному и тому же сдвигу в благосостоянии могут соответствовать разные денежные суммы в зависимости от уровня цен, применительно к которому этот сдвиг рассматривается. Своеобразное изменение денежного масштаба, в котором измеряется избыточное налоговое бремя, связано с эффектом дохода, а само это бремя - с эффектом замещения. Избыточное налоговое бремя представляет собой денежный эквивалент потерь полезности, которые вызываются эффектом замещения, обусловленным налогообложением. Эффект замещения непосредственно выражает искажающее действие налога. Оно состоит в искажении соотношений цен, на основе которых осуществляется аллокация ресурсов. Оценка избыточного бремени налогообложения на практике сопряжена с немалыми трудностями. Как ясно из сказанного ранее, необходимо определить характер функции компенсированного спроса, а также функции предложения. Кроме того, значение имеет взаимосвязь между рынками различных налогооблагаемых товаров. Сокращая производство и потребление какого-либо товара, налог, как правило, вызывает рост производства и потребления его субститутов (заменителей) и уменьшает производство и потребление товаров, взаимодополняющих по отношению к данному. Так, дополнительный налог на персональные компьютеры может вызвать уменьшение объема продаж дискет и как следствие - не только падение поступлений от обложения этих продаж, но и некоторое изменение избыточного бремени, связанного с налогом на дискеты. Повышение экономической эффективности налогообложения предполагает минимизацию избыточного налогового бремени. На практике основная часть налоговых поступлений приходится, как правило, на обложение доходов, прибыли и добавленной стоимости. Необходимо, очевидно, выяснить, формируется ли избыточное бремя при использовании такого рода налогов, и если это происходит, то от чего такое бремя зависит. Понятие избыточного бремени позволяет поставить вопрос об оптимальном налогообложении. В самом деле, добиваться минимизации избыточного бремени приходится в рамках некоторых более или менее фиксированных условий (ограничений). Среди этих условий: величина налоговых поступлений, в которых нуждается общественный сектор для реализации возложенных на него функций, спектр возможностей самой налоговой системы (виды налогов, которые можно собрать в данной социально-экономической ситуации при умеренных административных издержках), а также ограничения, накладываемые принятыми в данном обществе принципами справедливости. Соответствующие проблемы относятся к числу наиболее сложных в экономике общественного сектора. Убедившись, что искажающее действие налогов и порождаемое им избыточное бремя обусловлены эффектом замещения, естественно поставить вопрос, ведет ли к искажениям налог, которым облагается не отдельный товар, а все личные доходы одновременно. В начале главы отмечалось, что именно так построен не только подоходный налог, но и налог на добавленную стоимость, играющий важную роль в финансировании общественного сектора в России. Подобного рода налоги не порождают эффекта замещения, так как в одинаковой степени касаются всех товаров и, более того, всех видов экономической деятельности. В то же время вполне очевидно, что они способны оказывать дестимулирующее воздействие на экономическую активность и таким образом снижать эффективность использования ресурсов, находящихся в распоряжении общества. Если изъятие чрезмерно большой доли доходов в бюджет ведет к тому, что люди предпочитают уменьшать продолжительность и интенсивность труда, то налицо замещение труда досугом. Разумеется, и труд, и досуг понимаются здесь в широком смысле. Труд – это всякая требующая усилий деятельность, приносящая доход, который подлежит налогообложению. Очевидно, это относится не только к наемному труду, но, например, и к деятельности предпринимателя, поскольку он изыскивает возможности прибыльных инвестиций, организует производство и т.д. Досуг – не только свободное время, отводимое для развлечений. С этим словом в данном случае ассоциируются и перерывы в течение рабочего дня, и выбор работы, не требующей напряжения и ответственности, и пассивное поведение владельца капитала, ведущего жизнь рантье. Досуг представляет собой один из компонентов благосостояния. В этом смысле он сопоставим с потребительскими благами. Собравшись приобрести, например, автомобиль, индивид может ради этой цели увеличить свои трудовые усилия, то есть пожертвовать частью досуга, а может ограничить потребление других товаров, пожертвовав ими. В действительности оба пути вполне способны дополнять друг друга. Однако досуг, в отличие от товаров и денежных доходов, непосредственно не поддается налогообложению. Если все компоненты благосостояния, кроме одного, облагаются единообразным налогом, то чем выше налог, тем больше потребительский выбор смещается в пользу того компонента, который свободен от обложения, в данном случае в пользу досуга. Каждый индивид многократно осуществляет выбор наиболее предпочтительной для него степени экономической активности. И на этот выбор, совокупные результаты которого решающим образом предопределяют эффективность функционирования экономики, в существенной мере влияет налогообложение доходов. Если отвлечься от процентов на капитал, то оно представляет собой налогообложение трудовых усилий. Величина избыточного бремени обложения дохода определяется как размерами налогообложения, так и эластичностью функции компенсированного предложения труда. Эта функция отражает выбор, который при данном уровне дохода люди делают между приростом потребления товаров и услуг, с одной стороны, и увеличением досуга, с другой. На первый взгляд, представление о компенсированном предложении труда выглядит не очень естественным: трудовые усилия затрачиваются именно ради увеличения дохода. Компенсация потерь дохода, в том числе вызываемых налогообложением, представляет собой альтернативу таким усилиям. Общеизвестно, однако, что есть люди, предпочитающие относительно меньше трудиться и, как следствие, меньше потреблять, и те, кто в высокой степени склонны жертвовать досугом во имя увеличения дохода. Если и те, и другие поставлены в одинаковые стартовые условия и могут свободно выбирать устраивающее их соотношение компонентов благосостояния (досуга, с одной стороны, и денежного дохода, с другой), то дело обстоит примерно так же, как когда два индивида располагают одинаковыми денежными суммами, но одному нравится тратить больше средств на видеокассеты, а другому - на книги. Избыточное налоговое бремя связано как раз с тем, что налогоплательщик отказывается от наиболее предпочитавшейся в доналоговом периоде комбинации факторов (компонентов) благосостояния. Компенсированная функция предложения труда показывает, к каким денежным суммам налогоплательщики приравнивают свои трудовые усилия при данном уровне доходов, например, сколько денег они потребовали бы за дополнительный рабочий час или день. Компенсированное предложение труда всегда возрастает с повышением его цены (ставки заработной платы), если и досуг, и деньги представляют ценность для индивида. Повышение цены труда при стабильном уровне благосостояния ведет к тому, что относительная привлекательность дохода и досуга изменяется в пользу дохода, а снижение этой цены предполагает изменение в пользу досуга. Между тем эмпирически наблюдаемое предложение труда может иногда реагировать на изменение цены труда противоположным образом. Дело в том, что на некоторых участках этой кривой эффект дохода перекрывает эффект замещения. Говоря более конкретно, уменьшение вознаграждения ведет к тому, что люди начинают намного выше ценить каждую заработанную денежную единицу и именно поэтому увеличивают свои трудовые усилия. Если бы за счет какого-либо внешнего источника, непосредственно не связанного с трудовыми усилиями налогоплательщиков, их благосостояние поддерживалось на фиксированном уровне, то реакция на изменение справки заработной платы свелась бы к эффекту замещения, а именно к сокращению предложения труда. При снижении цены труда эффект замещения ведет к относительному уменьшению его предложения, а эффект дохода - к увеличению. Возможны ситуации, когда первый сильнее второго (нижний участок кривой предложения труда) и когда второй сильнее первого (средний участок, повернутый налево и вверх), а также ситуация, когда они примерно равны между собой (верхний участок кривой). Последняя ситуация довольно типична: на практике умеренные изменения подоходного налога или налога на добавленную стоимость не очень заметно сказываются на предложении труда. Тем не менее, они способны вести к существенным сдвигам в величине избыточного налогового бремени, то есть быть значимыми с точки зрения эффективности. Субъективная готовность отказаться от части досуга ради дополнительного заработка бывает неодинаковой не только у разных индивидов, но и у разных сообществ. Если оставить в стороне другие факторы формирования избыточного бремени, оно может оказаться более высоким в таком обществе, в котором стремление к высоким доходам преобладает над стремлением располагать свободным временем. Итак, величина избыточного бремени обложения доходов зависит от налоговой ставки и от склонности налогоплательщиков при прочих равных условиях затрачивать дополнительные усилия ради увеличения заработков. В действительности некоторая часть налогооблагаемых доходов может иметь своей ближайшей основой накопление. Зачастую налоги взимаются и непосредственно с накопленного имущества. Индивид, располагающий значительным состоянием, способен получать стабильный доход, не затрачивая усилий (если не считать тех, которые нужны для осуществления пусть не очень прибыльных, но зато надежных инвестиций, например, в форме банковского депозита либо покупки государственных ценных бумаг). В доходах многих налогоплательщиков проценты на капитал дополняют широко понимаемые трудовые доходы. На практике соответствующие части дохода не всегда удается вполне четко разграничить, однако различие между ними существенно для понимания особенностей искажающего действия налогов. Порождает ли налогообложение капитала, если рассматривать последний в чистом виде исключительно как результат накопления, избыточное бремя, или, иными словами, потери эффективности? Пусть некоторый доход наполовину складывается из результатов трудовых усилий его получателя, а еще наполовину представляет собой отдачу ранее накопленных средств. Это происходит не только когда индивид получает 50% дохода в виде заработной платы, а другие 50% - в виде банковского процента, но и, например, когда активный предприниматель за счет своих усилий получает прибыль, вдвое превышающую банковский процент. Допустим, что доход целиком обложен пропорциональным налогом. В той мере, в какой доход связан с трудом, последствия налогообложения определяются выбором между доходом и досугом. Коль скоро нас интересуют совокупные последствия налогообложения в целом, уместно задать вопрос: чем и в какой мере может быть замещено накопление? Ведь именно с эффектом замещения связано избыточное налоговое бремя. Альтернативой накоплению выступает текущее потребление. Доход, который индивид получает за счет своих трудовых усилий, он может либо полностью израсходовать на текущее потребление, либо сберечь (инвестировать) некоторую его часть для получения более высокого дохода в будущем. Налогообложение сбережений или доходов от инвестиций побуждает при прочих равных условиях увеличивать долю дохода, направляемую на текущее потребление, и уменьшать инвестиции. На практике доходы от капитала обычно облагаются налогами не обособленно, а в составе иных доходов и даже по единой с ними шкале. На первый взгляд, это исключает искажающий эффект, выражающийся в замещении потенциально желательных сбережений текущим потреблением. Следует, однако, учитывать, что в действительности индивиды и особенно предприятия, выбирая стратегию сбережений, а также использования кредита, действуют в гораздо более сложных обстоятельствах, чем описанные в только что рассмотренной модели. Так, в ряде стран не только предприятия, но и индивиды пользуются правом вычитать из налогооблагаемых сумм то, что они уплачивают в виде процентов по займам. В то же время если они со своей стороны выступают в роли кредиторов, то получаемые ими проценты облагаются налогом на общих основаниях с другими доходами. В таком случае, очевидно, чем выше налог, тем при прочих равных условиях сильнее заинтересованность выступать скорее должником, чем кредитором, а значит, предпочитать увеличение текущих расходов сбережениям. К налоговым системам предъявляется целый ряд требований, подчас противоречащих друг другу, поскольку за ними, в конечном счете, стоят несовпадающие принципы экономической эффективности и справедливости. Выбор наиболее приемлемой структуры налогов предполагает, что если одно из требований принимается в качестве критерия оптимизации, то другие должны учитываться в форме ограничений. Реальная налоговая система, не будучи идеальной, с точки зрения какого-либо отдельного критерия, рассматриваемого изолированно, может приближаться к оптимуму с позиций баланса требований в рамках имеющихся возможностей. Существенным и вместе с тем наиболее удобным для представления в количественной форме является требование экономической нейтральности, иными словами, минимизации избыточного налогового бремени. Ясно, что полностью избежать искажающего налогообложения не удается. Однако, проектируя любые изменения в налоговой системе, имеет смысл ставить вопрос, какой из приемлемых и практически осуществимых вариантов является наиболее нейтральным, то есть порождает наименьшее избыточное бремя. Практическая осуществимость вариантов зависит от того, какие виды прямых и косвенных налогов удается фактически собирать с помощью тех средств, которые имеются в распоряжении государства. Приемлемость вариантов определяется, с одной стороны, способностью собрать всю необходимую сумму налоговых поступлений, а с другой – соответствием принципам справедливости. Чем выше налоговые поступления, тем при прочих равных условиях значительнее избыточное бремя (если собираемый налог вообще оказывает искажающее действие). Требования справедливости, если они предполагают достижение большего равенства, также могут вступать в конфликт со стремлением уменьшить избыточное бремя. Следовательно, задача состоит в минимизации избыточного бремени имеющихся в распоряжении государства налогов при заданной величине налоговых поступлений и некоторых ограничениях на распределение доходов. Сначала сфокусируем внимание на определении структуры налогов, минимизирующей избыточное бремя при данной величине поступлений безотносительно к распределению доходов, и лишь затем включим в рассмотрение проблематику распределения. При каких условиях налогообложение товаров, обеспечивающее данную сумму поступлений, порождает наименьшее избыточное бремя? Величина последнего, как известно, зависит от эластичности спроса и предложения. Пусть имеются два товара, каждый из которых можно обложить налогом. Отвлекаясь пока от эластичности предложения (предполагая, что предложение в обоих случаях абсолютно эластично), можно сделать вывод, что при одинаковом обложении большее избыточное бремя будет связано с тем товаром, эластичность спроса на который выше. Принцип «второго лучшего». Как уже отмечалось выше, искажающее действие налогов в ряде случаев связано с тем обстоятельством, что досуг, с одной стороны, сопоставим с товарами и услугами как фактор благосостояния, а с другой - в отличие от других благ непосредственно не поддается налогообложению. Последствия искажений могут быть уменьшены, если при прочих равных условиях товары и услуги, взаимозаменяемые по отношению к досугу, будут облагаться меньшими налогами, чем товары и услуги, взаимодополняемые с досугом. Таково правило Корлетта-Хейга. Напомним, что если блага взаимозаменяемы, то рост цены на одно из них, в том числе за счет налогообложения, приводит к увеличению потребления второго, а если они взаимодополняемы, то повышение цены на одно влечет сокращение потребления второго. Это правило является примером решения, отвечающего принципу «второго лучшего», который играет важную роль в экономике общественного сектора и обосновании реалистической экономической политики. В целом принцип «второго лучшего» говорит о том, что при отсутствии одного или нескольких условий достижения оптимума по Парето наилучшее из возможных решений связано с нарушением других условий, даже если они сами по себе выполнимы. Поскольку реальная экономика не является миром совершенной конкуренции, причем государство осуществляет свое вмешательство преимущественно в ситуациях, наиболее далеких от идеального конкурентного равновесия, поиски «вторых лучших» решений достаточно характерны для практической политики. Фактически многое из того, что уже изучалось в данном курсе, может быть интерпретировано в терминах «второго лучшего». Например, регулируя цены посредством административных решений, государство заведомо нарушает общепринятое условие достижения экономического оптимума, но, если речь идет о естественной монополии, беспрепятственное установление частным предприятием любых желательных для него цен способно часто приводить к большим отклонениям от оптимума, чем регулирование. Вместе с тем государство практически не имеет возможности установить цены так, чтобы их соотношения в точности соответствовали соотношениям предельных норм замещения и предельных норм трансформации. Ведь оно не имеет возможности получить вполне достоверную информацию о потребительских предпочтениях. Нередко политические решения приходится принимать в ситуациях, когда, с одной стороны, ясно, что некоторые предпосылки достижения Парето-оптимального состояния отсутствуют, а с другой - имеющейся информации недостаточно, чтобы составить сколько-нибудь надежное суждение об интенсивности искажающих воздействий, а иногда - и об их направленности. В таких случаях принцип «второго лучшего» не может быть практически реализован. Коль скоро искажающие факторы не поддаются оценке, имеет смысл от них абстрагироваться и искать «первые лучшие» решения, понимая вместе с тем неизбежность существенных погрешностей. Что же касается налогообложения наиболее высоких доходов, то многое зависит, во-первых, от их удельного веса в совокупных доходах общества и, во-вторых, от их связи с трудовыми усилиями, разумеется, понимаемыми широко. Если на долю наиболее обеспеченных налогоплательщиков приходится сравнительно небольшая часть национального дохода, а сама эта группа состоит из наиболее активных и эффективно действующих предпринимателей, изобретателей, деятелей искусства и т.п., то введение сверхвысокой верхней предельной ставки, с одной стороны, не приведет к значительному росту поступлений ввиду узости соответствующей налоговой базы, а с другой – окажет нежелательное дестимулирующее воздействие. При ином характере доналогового распределения доходов вывод, естественно, может оказаться иным. Пусть возможно создание двух не вполне одинаковых систем, в равной мере отвечающих одним и тем же требованиям к распределению доходов, однако первая из двух порождает большие потери эффективности, чем вторая. В этом случае переход от первой ко второй представлял бы собой Парето-улучшение. Налоговая структура, являющаяся в указанном смысле наилучшей при данных условиях (включая имеющуюся информацию и возможности сбора налогов), называется Парето-эффективной налоговой структурой. Вопросы для самопрверки: 1. Каковы формы и методы взаимодействие рынка и государства? 2. Что понимают под термином провалы рынка? 3. С чем связаны провалы государства? 4. Как классифицируются общественные блага? 5. Какова роль государства в перераспределении доходов экономических субъектов? 6. Каковы причины экономических потерь, возникающих в результате государственного вмешательства? 7. Каковы факторы, влияющие на развитие общественного сектора в условиях трансформации экономики? 8. Что представляет собой избыточное налоговое бремя? 9. Налоги, какого типа, стоимостные или специфические, вызывают большее сокращение объема продаж на монополизированном рынке? 10. Почему в условиях монополии специфическое налогообложение способно вызывать повышение цены на сумму, превышающую величину налога? 11. Чем действительная налоговая ставка отличается от номинальной? 12. Что представляет собой сфера действия налога? Литература по теме: Базовые учебники: 1. Нуреев Р. Теория общественного выбора. Учебно-методическое пособие // Вопросы экономики. – 2002–2003. – № 8–7. 2. Стиглиц Дж. Экономика государственного сектора. – Изд-во Московского университета: ИНФРА-М, 1999 (гл.16). 3. Якобсон Л.И. Государственный сектор экономики Экономическая теория и политика. – М.: ГУ-ВШЭ, 2008 (гл.6). Дополнительная литература: 1. Бобылев С.Н., Ходжаев А.Ш. Экономика природопользования: Учебное пособие. – М.: ТЕИС, 2013. (гл.2). 2. Рыночные методы управления окружающей средой: Учебное пособие. Под редакцией А.А. Голуба. – М.: Защита природы, 2011. (гл.1-2). 3. Шамхалов Ф.И. Государство и экономика: основы взаимодействия. – М.: ОАО НПО «Издательство «Экономика», 2000. (гл.2). |