Тренинг командообразования. Оптимизация процесса обслуживания клиентов кредитных организаций (на примере пао кб Восточный) содержит 122 страницы текстового документа, 5 приложений, 66 использованных источников

Скачать 0.65 Mb. Скачать 0.65 Mb.

|

|

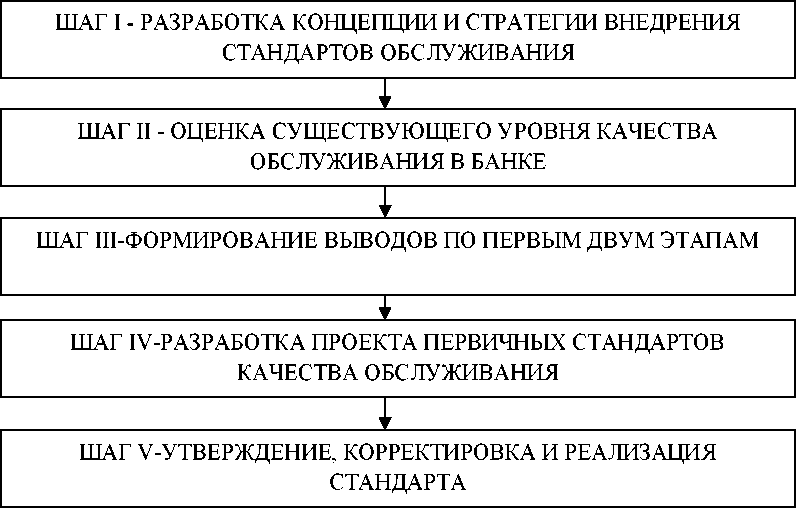

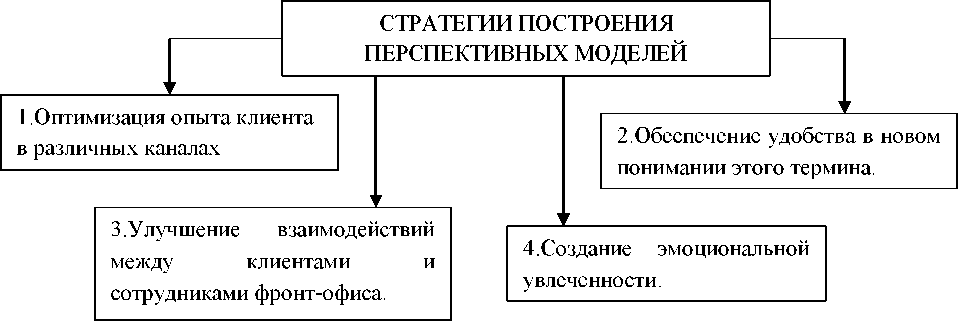

1.3 Анализ опыта эффективной организации процесса обслуживания клиентов в организациях банковской сферы Сегодня банковский рынок представляет собой рынок, на котором клиент имеет возможность оценивать многочисленные альтернативы для удовлетворения своих потребностей в банковских продуктах и услугах. Поэтому продавец банковских услуг имеет множество средств влияния на процесс принятия клиентом решения. Предлагая услугу, он должен четко знать конъюнктуру целевых сегментов, зоны интересов, стратегии своих основных конкурентов, факторы, определяющие успех бизнеса. Используя в своей работе стандарты качества обслуживания, банки должны в них отражать именно те основные требования, которые сегодня определяют успешность их работы, предъявляя к своим сотрудникам высокие требования к работе: наличие у персонала необходимых профессиональных и личностных качеств и их постоянное развитие, в системе управления персоналом банка. Мотивировать сотрудников к развитию необходимых качеств через механизм непрерывного обучения, в том числе и получение знаний в смежных направлениях деятельности. Например, для сотрудников, продающих продукты розничным клиентам, - знание технологий продаж и требований к каждому виду предлагаемых потребительских и ипотечных кредитов, кредитным картам и др. Такой подход способен обеспечивать возможность не только постоянного повышения знаний сотрудников и их профессиональных навыков, но и их расширения, развития карьеры [18]. Возможность банка предоставлять банковские услуги при помощи новых технологических решений создаст возможность поиска оптимального варианта реорганизации каналов сбыта банковских услуг, так как практика показывает, что сегодня на первый план выходит их реализация при помощи электронных систем связи: телефона, факса, компьютера. Многие субъекты банковской сферы сегодня уделяют большое внимание созданию новых консультационных структур и мини расчетных центров для клиентов. Большим спросом пользуется и механизм самообслуживания клиентов с сохранением института персональных менеджеров для крупных корпоративных клиентов, что активно используется крупными успешными банками РФ и за рубежом. По мнению западных экономистов, в настоящее время более 50 функций можно выполнять на основе самообслуживания [15]. Услуги, предлагаемые успешными банками, постоянно совершенствуются и модернизируются, что позволяют современные реалии и развитие новых банковских технологий. На сегодня банки активно: предлагают различные модификации дистанционного управления счетами клиентов: интернет-банкинг, клиент-банк, удаленный расчетный центр, электронный клиент и т.д.; используют «пластиковое» направление обслуживания: корпоративные банковские карты, эквайринг, зарплатные проекты; внедряют и развивают новые формы услуг по эффективному управления капиталом (cashmanagement), депозитарное обслуживание и др.. Спрос на эти виды услуг у конкретного банка постоянно меняется в условиях жесткой конкуренции. Поэтому представляется, что именно стандарты качество обслуживания определяя и регулируя четкие правила взаимоотношений, возникающих в процессе работы с клиентом и профессионализм сотрудника, способен принести выгоды как банку, так и клиенту. Основными целями стандартов качества обслуживания являются: обеспечение устойчивого функционирования и развития банка, повышение доверия клиентов к банку, приближение к мировым стандартам обслуживания клиентов. Основными принципами стандартов качества обслуживания должны стать: соответствие действующему законодательству РФ; добросовестность и профессионализм банковских работников; приоритет интересов клиентов; информационная открытость. С позиций стандартов качества обслуживания специалисты банка, осуществляя свою деятельность, должны с профессиональной точки зрения оценивать факты и обстоятельства, складывающиеся в процессе отношений, не допуская действий, наносящих ущерб интересам клиентов. На наш взгляд, разработку стандартов обслуживания целесообразно начать с формализации концепции стандартов высокого уровня обслуживания клиентов, которая должна предполагать наличие: уровней качества банковских продуктов и услуг; качества исполнения, т.е. степени удовлетворения потребностей клиентов; качества соответствия банковских продуктов и услуг, предоставляемых банком, внутренним спецификациям; соответствующего профессионального уровня компетенции работников банка (классификация продуктов, умение представлять предлагаемые продукты, помощь в их использовании); навыков общения (внимание, вежливость, учтивость, умение расположить к себе); способности поддерживать длительное общение (для некоторых клиентов и видов приобретаемых услуг период общения более длителен, чем для других); соблюдения места и иерархического уровня общения (для некоторых клиентов требуется участие управляющего, предоставление более комфортной обстановки); необходимых нормативов и их использования (умение гибко применять внутренние правила и инструкции банка); стандартизированных банковских продуктов и услуг, единых для всей системы банка. Таким образом, в концепции стандартов обслуживания клиентов речь должна идти о постоянном улучшении имиджа банка и о предоставлении банковских продуктов и услуг с целью повышения качества решения, предлагаемого клиенту. Основные цели стандартов качества обслуживания клиентов заключаются: в обеспечении эффективной работы банка и результативного взаимодействия с клиентами; в оптимизации и расширении клиентской базы; в формировании желаемого имиджа; в повышении качества обслуживания и удовлетворенности клиентов; в улучшение конкурентных позиций банка. Разработка стандартов качества обслуживания клиентов предполагает выполнение определенного алгоритма действий. Алгоритм представлен на рисунке 10.  Рисунок 10 - Алгоритм разработки концепции и стратегии внедрения стандартов качества обслуживания Для разработки стандартов качества обслуживания необходима информация о банках - конкурентах и клиентах: уровень сервиса в банках - конкурентах; условия работы банков - конкурентов; потребности клиентов в основных банковских продуктах и услугах; чем клиенты банка довольны и чем - нет; причины ухода клиентов из банка; проблемные вопросы клиентов. Каждый этап представленного алгоритма предполагает выполнение соответствующего комплекса процедур и работ ШАГ I. Разработка концепции и стратегии стандартов обслуживания и определение ситуаций взаимодействия с клиентами, которые необходимо стандартизировать. Например: разрешение конфликтной ситуации, звонок клиенту по телефону, деловые переговоры, работа с документами, переговоры с клиентами и т.д. ШАГ II. Оценка существующего уровня качества обслуживания в банке, выявление потребностей и ожиданий клиентов по качеству предоставляемых услуг, оценка имеющихся отклонений в потребительских ожиданиях и определение первичных, стандартов качества обслуживания клиентов [12]. ШАГ III. Установление в ситуациях, которые были определены на первом и втором этапах: слабых мест во взаимоотношениях банка с клиентом; зон качества обслуживания: «критических», «нейтральных» и т.д. количественных и качественных характеристик (параметров) качества услуг, норм (например, допустимых сроков осуществления основных банковских операций, правил деловой этики, времени оформления банковских документов, количества рекламных материалов, необходимых для первых переговоров с клиентом, и др.); требований к знаниям, умениям и навыкам сотрудников банка; правил (например, правила оформления деловых бумаг, деловая переписка, договорные документы, а также правила делового этикета и описание последовательности действий в различных ситуациях). ШАГ IV. Разработка проекта первичных стандартов качества обслуживания клиентов. ШАГ V. Последний этап включает: обсуждение проекта первичных стандартов с сотрудниками банка; внесение предложений, корректировок; документальное утверждение руководством банка итогового варианта; доведение информации о введении стандартов до всего персонала банка и до его филиалов; проведение обучения стандартам сотрудников. Как известно, клиенты ведут себя активно и пассивно, приходят для приобретения заранее намеченных банковских продуктов и услуг, но случаются и так называемые «импульсивные покупки». В связи с этим необходимо научиться управлять присутствием клиента в банке [6]. При разработке и внедрении стандартов обслуживания основная проблема состоит в сложности самого процесса разработки, предполагающего сбор и детальный анализ большого количества разноплановой информации. Значим и вопрос разработки большого числа локальных нормативных актов, регламентирующих и регулирующих процедуры обслуживания, учитывающих особенность каждого бизнес-процесса. Однако именно разработка стандартов обслуживания и всей системы обеспечения их реализации позволит объединить требования к каждому этапу в процессе обслуживания для разных клиентов в один документ, сформировать общие требования, что позволит систематизировать процессы обслуживания. Стандарты качества обслуживания обеспечивают возможность: устранить у клиента возникновение чувства зря потерянного времени; сократить время ожидания клиента до минимума; повить удовлетворенность и качество обслуживания клиент; снизить трудоемкость обслуживания; оптимально делегировать функции и полномочия сотрудникам; оптимизировать численность персонала банка, при росте ПТ и снижении интенсивности работы; минимизировать затраты банка и др. Известные и успешные банки активно сегодня расширяют сеть банкоматов, предлагают удобные системы обслуживания клиентов на дому, автоматические кассовые аппараты и терминалы для платежей в месте совершения покупки, что весьма удобно определенным сегментам клиентов. Их стандарты обслуживания предусматривают и дистрибутивные каналы своим клиентам: Те банки, которые уже перевели транзакции в цифровые каналы, трансформировали свою сеть физического присутствия и перестроили стратегии выхода на рынок, могут значительно улучшить свои показатели эффективности. Согласно данным исследования McKinsey, трансформация стратегий дистрибуции и вывода на рынок может улучшить коэффициент эффективности на величину до 7 процентных пунктов [15]. Результаты их исследований указывают на тот факт, что только четыре основных стратегии, сегодня позволяют банкам построить перспективные модели дистрибуции, как и показано на рисунке 11.  Рисунок 11 - Стратегии построения перспективных моделей дистрибуции Однако, отметим, что, несмотря на растущее проникновение цифровых каналов, клиент банка всё равно хочет обслуживаться в отделении с высоким уровнем сервиса. Поэтому многие банки, сегодня столкнулись с необходимостью смены старых моделей дистрибуции в пользу построения новых, высокоэффективных моделей распределения, основанных на новых парадигмах. Согласно результатам исследования, McKinsey&Company под названием «Будущее банковской дистрибуции в США», 65 % клиентов взаимодействуют со своими банками и кредитными союзами через различные каналы. Отметим, что на сегодня у банков существует необходимость создать единый стандарт обслуживания клиентов в различных каналах, используя аналитику «больших данных», чтобы лучше понять поведенческие и эмоциональные потребности клиентов. И если банк поступает таким образом, его затраты могут быть уменьшены, и эффективность инициатив по продажам может быть улучшена. Вместе с тем в исследовании McKinsey указано на ряд проблем банков, которые заключаются в том, что: данные финансовые учреждения не имеют процедуры для измерения экономического воздействия альтернативных каналов или для определения путей с минимальными затратами при выполнении той или иной пользовательской операции; только немногие банки определяют ответственного за уровень сервиса, за «опыт» клиента. В большинстве случаев, эта компетенция все еще находятся в команде розничных продаж сети отделений; в то время как банки перешли на «сегментный» подход, им все еще обычно не хватает дисциплины, чтобы сосредоточить свое внимание на опыте клиентов. Для того чтобы эффективно продавать свой продукт, необходимо суметь вовлечь в данный процесс клиента, что достигается только через живой контакт с сотрудниками банка, при этом, персонал банка должен иметь высокий уровень компетентности, мотивацию и способность к реализации банковских продуктов. На сегодня канадский «RoyalBank» (бывший RoyalBankofCanada) признается специалистами одним из первых мировых финансовых институтов, успешно разработавших и внедривших бизнес-стратегию управления отношениями с клиентами (CustomerRelationshipManagement - CRM) для улучшения качества взаимодействия с потребителями. Реализация данной стратегии предусматривала обеспечение персонала банка, непосредственно контактирующего с клиентами, всей полезной информацией о потребителях для принятия оптимальных решений по предложению им конкретных финансовых продуктов и услуг. Сегодня подобные решения для индивидуальных клиентов передаются через системы CRM на экраны персональных компьютеров специалистов по работе с потребителями в отделения и телефонные центры RoyalBank. Располагая полной информационной картиной о клиентах, они могут предлагать потребителям банковские продукты, в которых те наиболее нуждаются, исключая навязывание второстепенных и ненужных услуг. RoyalBank за счет успешной реализации многопрофильных проектов CRM удалось сфокусировать главное внимание на удовлетворении потребностей клиентов и существенно повысить качество их обслуживания в различных подразделениях банка. Рост конкуренции в мировом финансовом секторе вследствие технологического прогресса и активизации процессов глобализации приводит к тому, что внедрение новых технологий управления отношениями с клиентами (CRM) становится уже не экзотикой или модной новинкой "технологически продвинутых" банков, а жизненно необходимым элементом. Аналитики предсказывают, что расходы на технологии управления отношениями с клиентами возрастут не менее чем в 10 раз на протяжении ближайших 5 лет. Наряду с конкуренцией, их внедрению способствуют и усложнение в последнее время банковских операций, а также развитие различных каналов связи с клиентами. Из-за большого количества предложений от различных разработчиков программного обеспечения на вопрос о том, насколько хорошо отвечают такие системы потребностям конкретных финансовых институтов,ответить достаточно сложно. Тем не менее, уже существуют методики комплексного анализа имеющихся у банков систем. Как показал анализ, в последние годы, ведущие мировые финансовые институты уделяют больше внимания маркетинговым операциям по укреплению отношений с клиентами (RelationshipMarketing - RM). Эта форма маркетинговой деятельности предусматривает ведение усовершенствованного мониторинга клиентов, определение их первоочередных потребностей и предложение им соответствующих банковских продуктов и услуг, именно тех, которые в данный момент должны быть с наибольшей вероятностью ими востребованы. RelationshipMarketing предполагает последовательное построение прочных отношений с клиентами на долгосрочной основе, когда базовой становится глубокая и точная оценка финансового положения, поведения, нужд и потребностей, а также преференций конкретного потребителя. Наиболее успешно, по оценкам экспертов, системы RM внедряются в финансовых институтах Германии и Швейцарии. Многочисленные исследования и практика работы крупных зарубежных банков показывают, что эффективность и прибыльность банковского бизнеса во многом связана с деловой культурой и этикой поведения, присущей банку в целом. В большинстве крупных банков мира принципы и правила деловой этики и корпоративного поведения оформляются как рекомендательные документы. Поэтому, как составную часть стандартов качества обслуживания клиентов необходимо разработать и принять нормы деловой этики. Они должны определять и регулировать правила отношений, возникающих в процессе деятельности банка с клиентами. В частности, стандартами качества должно быть определено, что сотрудник банка доводит до сведения клиентов всю известную ему и необходимую клиентам объективную информацию, связанную с осуществлением поручений клиентов и исполнением обязательств по договору; в том числе принимает необходимые меры для адекватной оценки клиентом характера рисков. Он не вправе злоупотреблять неосведомленностью, незнанием или неопытностью клиента [14]. При разработке стандартов внутреннего размещения подразделений, работающих с клиентами, важно предусмотреть в них следующие правила: фронт-офис рекомендуется располагать в глубине помещения, с тем, чтобы клиент уже при входе смог увидеть весь пункт продаж, почувствовать потребность в том или ином банковском продукте; специальные услуги должны предоставляться отдельно, в месте, находящемся поодаль от общего потока клиентов; окна для общения с клиентами следует располагать в логической последовательности в соответствии с вероятными потребностями клиентов; клиента не нужно «пускать на самотек»во-первых, чтобы он не мешал другим, а во-вторых, содействуя тем самым максимальному удовлетворению его потребностей. Стратегически важной задачей современного банка при оптимизации своих каналов реализации банковских услуг является определение равновесия между тремя вариантами предоставления услуг: стандартизированные базовые услуги без консультаций; оказание услуги с активными консультациями; решение финансовых проблем с микросегментированием и интенсивными консультациями. Задача состоит в том, чтобы обеспечить сегментированные группы клиентов стандартизированными банковскими услугами, основанными на самообслуживании, за счет использования информационных технологий с вариантом получения консультаций. В идеале сочетание стандартизированной и сегментированной услуг становится продуктом индивидуального спроса. Таким образом, выполненное в рамках ВКР исследование позволяет признать, что успешным решением в борьбе за рост качества обслуживания клиентов банкомможет стать разработка и внедрение стандартов качества. На сегодня это одна из важных проблем, решение которой позволит контролировать весь процесс обслуживания клиента, через систему единыхнорм, правил и требований к организации их обслуживания. Вместе с тем основной проблемой при внедрении стандартов выступает сложность их разработки, необходимость анализа большого количества информации и учета особенностей и возможностей банка и клиентов. |