Тренинг командообразования. Оптимизация процесса обслуживания клиентов кредитных организаций (на примере пао кб Восточный) содержит 122 страницы текстового документа, 5 приложений, 66 использованных источников

Скачать 0.65 Mb. Скачать 0.65 Mb.

|

|

Годы Рисунок 3 - Число отзывов и аннулированных лицензий банков в РФ, 2012-2018 гг., ед. На фоне отзыва лицензий у многих частных банков, а также санации у трех крупнейших банковских групп произошло заметное огосударствление российского банковского сектора. Таким образом, теперь государство прямо и косвенно контролирует примерно три четверти активов российского банковского сектора. При этом руководство Центробанка РФ и другие представители власти заявляют, что такое развитие событий не является целью, и в скором времени санируемые банки должны быть выставлены на продажу, а крупнейшие госбанки могут быть приватизированы. Однако в текущих условиях банки представляют малую ценность, поэтому покупателей по адекватной цене будет найти довольно сложно, а приватизация госбанков может сильно снизить их капитализацию, так как в глазах клиентов и инвесторов статус госбанка имеете значительную ценность. Поэтому, вероятно, текущий уровень государственного участия в банковском секторе России - это надолго [13]. Глава Банка России Эльвира Набиуллина, в начале февраля 2018 года заявила, что «большую часть пути по очищению российского банковского сектора от откровенно нежизнеспособных игроков мы прошли», упомянув также и решения по вышеупомянутым крупнейшим банкам. Статистика отзывов в целом подтверждает ее слова - замедление сокращения числа банков, очевидно. Специалисты отмечают, что впереди новый переходный этап - деление банков на универсальные и базовые. И возможно, не для всех банков смена статуса будет проходить безболезненно. Напомним, что минимальный размер капитала для универсальных банков с 1 января 2018 года составляет 1 млрд. рублей, для банков с базовой лицензией - 300 млн. рублей (но не более 3 млрд. рублей) [29]. Сохранение низкого уровня инфляции и удешевление фондирования позволят банкам продолжить снижение ставок, что приведет к росту всех сегментов кредитования. Однако слабые темпы роста экономики, усиление конкуренции за качественных заемщиков, недостаток капитала для покрытия рисков и переток части вкладов ФЛ в более доходные источники инвестиций окажут давление на кредитную активность банков. Совокупный кредитный портфель российских банков увеличился за 2017 год на 6,1%, до 45,99 трлн. рублей по данным рейтинга Банки.ру (без учета банков, не публиковавших отчетность). Это более 55,2% активов. В I квартале динамика этого показателя была отрицательной (сокращение на 1,9%), а уже во втором - наиболее заметный рост из всех четырех кварталов (на 3,3%). Доля валютных кредитов, продолжает сокращаться, при этом в корпоративном портфеле их доля за 2017 год уменьшилась с 32,2% до 29,7% (на начало 2016 года - 39,8%), в розничном - с 1,5% до 0,9% (на начало 2016 года - 2,7%). К 1 января 2018 года на балансах пяти крупнейших банков находилось 63,4% от общей суммы выданных кредитов, на топ-100 кредитных портфелей уже приходилось 96,9% (годом ранее - 62,2% и 96,6% соответственно). Удельный вес розничных кредитов в совокупном кредитном портфеле банковского сектора РФ увеличился за год с 23,1% до 25,3%. При этом выросла и доля корпоративных кредитов - с 69% до 70,2%. Соответственно, доля прочих кредитов стала еще меньше [56]. В 2017 году года совокупная сумма привлеченных российскими банками средств юридических и физических лиц увеличилась на 4,9%, - до 51,4 трлн рублей. Наибольший рост этот показатель продемонстрировал во II и IV кварталах (порядка 2,5% и 3% соответственно). Более существенно на общий рост в прошедшем году повлияла динамика средств физических лиц (+8%, или +1,92 трлн. рублей), депозиты и остатки на счетах корпоративных клиентов увеличились на 5,4%, или на 1,28 трлн. рублей, за 2017 год. Средства корпоративных клиентов «отросли» после сокращения на 11,3% в 2016 году, то есть на начало 2016-го их сумма составляла 26,7 трлн. рублей, на начало 2017-го - 23,7 трлн., а на 1 января 2018 года - 24,97 трлн. рублей, согласно данным финансового рейтинга Банки.ру. Положительная динамика клиентских средств, особенно по корпоративным клиентам, поддерживается за счет средств на расчетных и текущих счетах. Средства на счетах физических лиц выросли за год почти на четверть (с 4,1 до 5,1 трлн рублей) против роста в 2016-м на 16% [56]. К 1 января 2018 года на балансах пяти крупнейших банков находилось более 61% от совокупной суммы привлеченных средств юридических и физических лиц, на долю топ-50 банков приходилось уже 89,8%, а на топ-100 - 94,5%. Средства физических лиц остаются одним из крупнейших источников средств для банков. По официальной статистике ЦБ, по состоянию на 01. 02. 2017 г, средства физических лиц, составляют 30,5% (годом ранее - 30,2%) пассивов банковского сектора, или 25,98 трлн. рублей. Тогда, как депозиты и средства организаций на счетах - 24,9 трлн. рублей или 29,3%. Доля средств корпоративных клиентов в общем объеме клиентских средств, привлеченных российскими банкамиза 2017 год, почти не изменилась. Тогда как удельный вес средств на счетах и вкладах физических лиц превысил 50% на 1 января 2018 года за счет существенного сокращения доли средств прочих клиентов. Удельный вес текущих средств в обязательствах банков перед юридическими лицами за 12 месяцев вырос с 16,9% до 18,0%, доля средств на счетах физ. лиц - с 8,3% до 9,9% в общей массе клиентских средств [56]. После долгого обсуждения и тестового внедрения в третьем квартале 2017 года заработал механизм черных списков клиентов банков. По разным оценкам, до трети представителей этих списков являются вполне добропорядочными, и включены они туда ошибочно [31]. Заметно снизить кризисные явления в банковском секторе может рост стоимости недвижимости в 2018 году. Жилая недвижимость, вероятно, может показать рост цен из-за развития ипотеки, а в сегменте коммерческой недвижимости уже в 2017 году заметно сократилась вакантность площадей, и в следующем году могут быть локальный дефицит, что приведет к росту ставок. Рост на рынке недвижимости может помочь многим банкам решить проблемы с кредитованием и привлечением капитала. Анализ динамики банковского сектора показывает, что после кризисного периода 2011-2014 гг. в российской экономике произошло возрастание притока банковских ресурсов, и деятельность банков была рентабельна и окупаем. На текущем периоде 2015-2016 гг. замечен резкий скачок движения банковской прибыли по причине необходимой резкой экономической перестройки сектора под воздействием западных финансовых санкций. Анализ тренда говорит о возрастании прибыли с 2011 по 2014 г., однако период с 2014 по 2016 г. говорит и снисходящем тренде. Замедление роста рисков находит отражение и в динамике резервов на возможные потери: с начала 2016 г. они увеличились на 1358 млрд. руб., и с начала 2015 г. они увеличились на 188 млрд. руб. [31]. В целом события последних лет в отечественном банковском бизнесе демонстрируют насколько значительными могут быть риски, которые в один миг приводят многомиллионные, когда-то процветающие банки к банкротству. Таким образом, банковская система имеет огромное влияние на формирование общей экономической ситуации в стране. Удаленный доступ к банковским счетам через мобильный банк, интернет банк, а также с помощью банковских карт это уже не инновации, а реальность банковского сектора, развитие которого происходит весьма динамично, несмотря на весь его консерватизм. Погоня за снижением издержек вышла на первое место, и эта тенденция возможно будет предопределять будущее банковского дела, как в России, так и за рубежом Банки все больше и больше начинают уделять внимание искусственным интеллектам и биометрической аутентификации и, несмотря на то, что пока банковский сектор находится только в начале пути перехода на передовые технологии, нужно понимать, что однажды это все же случится [24]. Передовые технологии станут причиной появления новых инновационных банков, таким образом, наряду с инвестбанками, розничными и корпоративными появится новый тип банков, например, технобанки. Главная особенность технобанков будет заключаться в их мобильности и инновационности, заключающейся в широком наборе услуг, минимально затраченном времени на их получение и не большом штате персонала. Говоря о персонале технобанков нужно понимать, что их костяк будут составлять IT-подразделения, которые переведут традиционные банковские услуги в инновационную сферу. Поэтому банкам будет достаточно иметь в штате по одному сотруднику от классических банковских подразделений, задача которых будет ставить тех. задания перед IT- подразделениями. Существование технобанков спровоцирует появления передовых технологий. Одной из таких технологий, например, является технология 15 блочных цепей - это система организации распределенной базы данных или коротко говоря, технология блокчейн [24]. Технология блокчейн позволяет хранить данные обо всех трансакциях банка, записи в блокчейне не централизованы, хранятся на разных серверах и верифицируются участниками сети, а не контролирующим органом. Технология блокчейн позволяет защитить данные банков о трансакциях, а также значительно снижает вероятность использования мошеннических схем благодаря своей децентрализованной структуре Дальнейшее развитие банковского сектора зависит от качества обслуживания клиентов. С целью организации качественного обслуживания необходимо изучать теорию и опыт. 1.2 Организация процесса обслуживания клиентов кредитных организаций и ее роль в обеспечении роста эффективности их деятельности Первостепенное значение для любого банка имеет рентабельность его работы. Основной путь достижения этой цели - повышение эффективности обслуживания каждого клиента. На наш взгляд, эффективное решение данной проблемы всецело зависит от понимания руководством банка и его специалистов ее сущности и важности. Следует отметить, несмотря на наличие различных подходов к определению понятия «обслуживание», процесс обслуживания клиентов в банке - это лишь один из этапов оказания услуги, проявляющийся в непосредственном (или опосредованном с помощью технических средств) контакте персонала банка с клиентом. Его целью является удовлетворение потребностей клиента путем предоставления ему конкретных банковских услуг с помощью выполнения одной или совокупности последовательных операций и с использованием банковских технологий. Анализ научной литературы касающейся рассматриваемой проблемы позволяет отметить, что до настоящего времени в научной литературе отсутствует единое и четкое определение самого понятия «процесс обслуживания». При этом большинство исследований категории «обслуживание» касаются общих вопросов и не затрагивают специфику деятельности конкретных организаций, поэтому для исследования процесса обслуживания клиентов в кредитной организации целесообразно, сначала проанализировать общие тенденции к определению данного термина. Основные подходы к определению категории «обслуживание» представлены в таблице 2. Таблица 2 - Подходы к определению понятия «обслуживание»

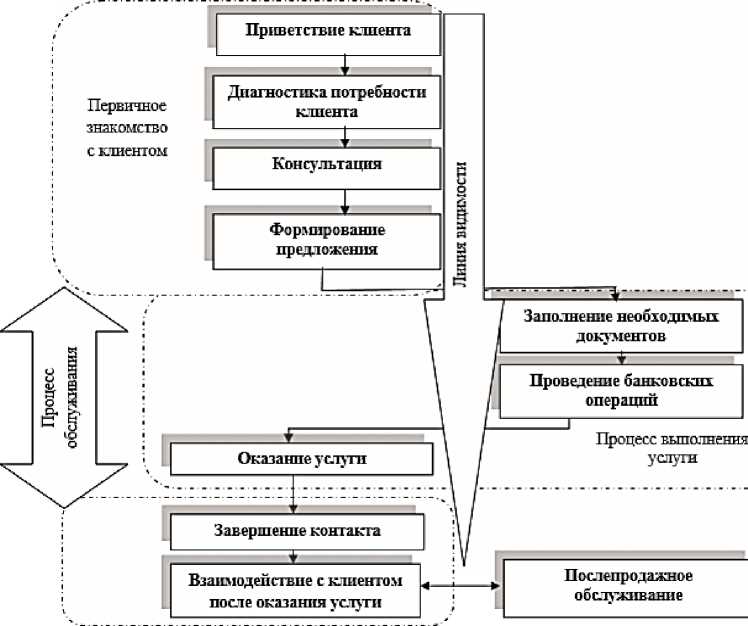

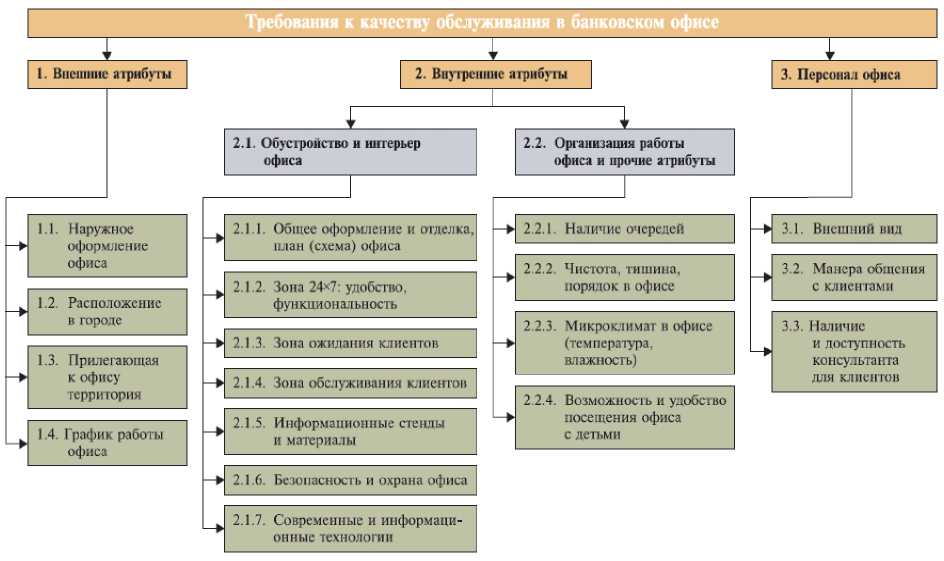

Анализ материалов таблицы 2 позволяет выделить следующие подходы к содержанию данного понятия, в рамках которых обслуживание трактуется как: часть сферы услуг; оказание услуги и подрядная деятельность; область деятельности, состоящая в производстве услуги и доведении ее до потребителя; деятельность исполнителя при непосредственном контакте с потребителем; операция при личном оказании услуги. Поскольку целью деятельности любой коммерческой организации, в том числе и банка, является получение прибыли, то процесс обслуживания клиентов - это основной бизнес-процесс любого банка, так как именно от результатов обслуживания потребителей будет зависеть его функционирование и успешное развитие. Состав, сложность и продолжительность процессов обслуживания, присущих тому или иному виду услуг, зависят в первую очередь от характера объекта услуги, в качестве которого могут выступать как денежные средства (ценные бумаги) клиента или банка, так и информация (в случае, если речь идет о консультационных услугах). Отметим, что выявление и рассмотрение этапов процесса обслуживания клиентов в банке достаточно проблематично, поскольку любая, даже небольшая кредитная организация предоставляет клиентам довольно широкий ассортимент банковских услуг, а процессы обслуживания в зависимости от вида услуги также могут быть различной степени сложности. Тем не менее, анализ подходов к определению понятия «обслуживание» и учет особенностей банковской сферы позволяют разработать принципиальную схему предоставления банковской услуги в виде последовательных операций, представленных на рисунке 4.   Рисунок 4 - Схема процесса предоставления банковской услуги Приведенный рисунок позволяет увидеть место процесса обслуживания в общей системе предоставления услуги клиенту, включающей несколько этапов: Этап 1 - собственно обслуживание, предполагающее непосредственный контакт клиента с сотрудниками банка. Этап 2 - предоставление услуги, предполагающее оформление пакета необходимых документов и выполнение ряда банковских операций. Этап 3 - послепродажное обслуживание, предполагающее последующее взаимодействие кредитной организации с клиентами после оказания услуги. Любая организация, а кредитные организации не являются исключением - это совокупность взаимосвязанных бизнес-процессов, эффективное управление которыми, их постоянное совершенствование и оптимизация позволяют достичь реального улучшения работы по основным показателям: удовлетворенность клиентов; сокращение издержек; оперативность; качество. Именно поэтому, фокусируя внимание на бизнес-процессах и их оптимизации, возможна трансформация и самой организации, а также ее ориентация на новый уровень исполнения работы - такой, который требует сегодняшняя конкурентная среда. Организация, основанная на процессах, создает у своих клиентов ощущение причастности к результату, формируя понимание, что это делается это именно ради него, к конечному результату деятельности. Проблема качества продукции и услуг была и по-прежнему остается актуальной, являясь стратегической проблемой, от решения которой зависит стабильность экономики любого государства. Процесс улучшения качества, объединяющий деятельность многих производств, коллективов, сферы услуг, необходим не только для получения прибыли при сбыте товаров или услуг, но главное - обществу в целом и его интересам. Вместе с тем решение любой крупной проблемы невозможно без эффективного управления, которое предполагает сосредоточение внимания и сил на основном направлении. Поэтому, управление качеством продуктов или услуг (в том числе банковских) - это целенаправленный процесс воздействия на объекты управления, осуществляемый при создании, предоставлении (продажи) и использовании этой продукции или услуги, в целях установления, обеспечения и поддержания необходимого ее уровня качества, удовлетворяющего требованиям потребителей и общества в целом. Такое управленческое воздействие на качество и факторы его определяющие осуществляется эффективно только при наличии системы управления качеством, так как бессистемное управление, может повлиять на изменение лишь отдельных показателей качества, а не на его уровень в целом. Понятие «система менеджмента качества» (СМК), по мнению автора, является фундаментальным и включает в себя три составляющие: обслуживание, процесс, продукт, что представлено на рисунке 5.  Рисунок 5 - Основные понятия/компоненты качества банка (для клиента) Каждый из этих трех компонентов может применяться банком как отдельный и самостоятельный способ повышения качества банковской деятельности и удовлетворенности клиентов, так и в рамках единой СМК. В зависимости от того, что для банка важнее и в чем он видит свою стратегию и конкурентное преимущество, наибольшее внимание может уделяться одному из способов: Стандарт качества обслуживания - устанавливает, правила организации взаимодействия с клиентом в целях обеспечения для него комфортных условий в банковском офисе. Стандарт качества бизнес-процесса - определяет, как должен быть устроен бизнес-процесс и как его выполнять; кто и какие функции должен выполнять в бизнес-процессе; кто и за что должен отвечать; какие входы/выходы должны формироваться и с какими требованиями. Стандарт качества продукта - устанавливает, правила оптимизации стоимости и условий реализации продукта конкурентоспособными и выгодными для клиента. Стандарт на СМК (например, ISO 9001) - определяет, как связать в единое целое все компоненты качества банковской деятельности, обеспечить функционирование системы и документировать систему [16]. Какой способ выбрать: один или все - решает сам банк: одни банки делают ставку на качество обслуживания клиентов и индивидуальный подход к каждому клиенту; другие, наоборот, - на массовость обслуживания клиентов, разработку стабильных и масштабных технологий и бизнес-процессов; и наконец, отдельные банки предпочитают привлекать и удерживать клиентов качеством продуктов в узком его понимании (т.е. выгодными тарифами, условиями договоров и т. п.). При этом чем больше задействовано способов, соответственно, тем больше финансовые и трудовые затраты банка, но тем больше удовлетворенность клиентов, а значит, продажи и прибыль банка. Вместе с тем в идеале же должны быть реализованы одинаково эффективно и сбалансировано все способы. Важно отметить, что качество обслуживания потребителей: состоит в прямой зависимости от существующего уровня производства предметов потребления в государстве и существующих резервов для его удовлетворения; определяется в количестве и качестве услуг, условиях их получения, затратах времени клиентов и качества услуг, культуре обслуживания [7]. Качество обслуживания, в рамках настоящей работы рассматривается как совокупность механизмов, мероприятий, правил и атрибутов, влияющих на удовлетворенность клиентов при контакте с банком, но напрямую не связанных с выполнением основных банковских бизнес- процессов (реализацией продуктов и услуг). Важно отличать деятельность по обеспечению и улучшению качества обслуживания в банке от выполнения основных (продуктовых) бизнес- процессов банка. Иными словами, основные бизнес-процессы запускаются после того, как клиента удовлетворило качество обслуживания, после чего он решил приобрести необходимый продукт/услугу. Поэтому важной характеристикой процесса обслуживания потребителей является уровень обслуживания потребителей. Показатель уровень обслуживания клиентов, является интегральным и включает несколько других показателей, именно культура обслуживания потребителей, скорость обслуживания, разнообразие услуг, предлагаемых потребителям и прочее [3]. Отметим, что, давая оценку качеству обслуживания, некоторые исследователи рассматривают его опираясь на затраты времени клиентов на получение услуг и условий, в которых потребитель делает покупку, считая, что качество обслуживания характеризуется: как наименьшее время, потраченное на приобретение услуг и комфорт в обслуживании; как некий комплекс обслуживания от создания потребностей на конкретную услугу до финальной подготовки его потребителю, либо как рационализация затрат для потребителей и сферы обслуживания. Другие, оценивают качество обслуживания клиентов как уровень удовлетворения общественной либо личной потребности в ходе получения материальных благ [15]. Факторы, которые оказывают влияние на отношение клиента к банку: Потребности (интересы) клиентов. Имидж банка. Проблемы оценки качества обслуживания клиентов. Как ранее отмечалось, на современном этапе развития рыночной экономики изменились приоритеты и целевые установки деятельности коммерческих банков. В ее центре теперь находится удовлетворение потребностей существующих и потенциальных клиентов. Для любого эффективного банка главное это следование золотому правилу: «Довольный клиент - это счастливый клиент, а счастливый клиент пригласит еще одного клиента, а недовольный клиент - способен увести с собой еще десять, таких как он, клиентов». Поэтому руководство банка должно уделять много внимания работе с клиентами.  Рисунок 6 - Категории требований к качеству обслуживания в системе банковского обслуживания клиентов Как показал анализ научной литературы, система требований к качеству обслуживания в организациях банковской сферы включает: внешние атрибуты, внутренние атрибуты и персонал банка, что представлено на рисунке 6. Каждая группа требований может быть детализирована, и включает перечень конкретных узкоспециализированных требований. Полный перечень всех требований к качеству обслуживания в банке в электронном виде представлен в Типовой системе менеджмента качества коммерческого банка [3]. Сегодня сложно сказать, что каждый Банк идеален, поскольку в каждом из них в той или иной степени проявляются как хорошие, так и плохие черты обслуживания. Чтобы ответить на вопрос о том, какой банк лучший, необходимо иметь хотя бы представление о том, как в реальности работает финансовое учреждение и каким оно должно быть в идеале. Именно поэтому оценку качественного обслуживания клиентов, да и саму работу банка необходимо оценивать по нескольким критериям: во-первых, время обслуживания, потраченное специалистом на одного клиента; во-вторых, сама атмосфера, которая присуща финансовому учреждению; в-третьих, скорость обработки операции; в-четвертых, работа кассы и банкоматов; в-пятых, отношение менеджера к клиенту. В современных условиях список таких критериев весьма обширен. При этом каждый клиент выбирает для себя их несколько видов для того, чтобы иметь возможность оценить и выбрать оптимальный для себя вариант. Что касается такого параметра как «время обслуживания» и ответа на вопрос: «Каким должно быть оптимальным количество времени обслуживания специалистом одного клиента?», то на сегодня однозначно ответить на него не представляется возможным. Например, на Западе принято считать, что менеджер на решение проблем одного клиента должен тратить максимум пятнадцать минут своего рабочего времени. Анализируя формы и методы оценки качества обслуживания клиентов, используемых организациями банковской сферы и касающихся приемов опроса клиентов для оценки восприятия ими уровня обслуживания в данном Банке, отметим, что на сегодня активно практикуются: общие исследования мнения и ожиданий клиентов (опросы клиентов 1-2 раза в год и сравнение результатов исследований), в том числе по отдельным аспектам работы с клиентами; оценка степени удовлетворенности клиентов сразу после совершения сделки, оформления покупки или постановки на расчетно-кассовое обслуживание. Такие исследования нужны как для оценки первичного восприятия клиентом процедур оформления покупки, сделки, действий персонала, так и для последующего сравнения этой первичной оценки с результатами исследований по истечению длительных сроков обслуживания клиента в данном банке. Попутно выявляется и степень миграции клиентов, выясняется цифра реальных уходов клиентов; интервью с группами клиентов - чаще всего происходит в ходе плановых встреч руководства банка и ее подразделений с клиентами, хотя возможны и так называемые фокус-группы клиентов, дающие ответы на важнейшие проблемы обслуживания; экспертные оценки конкурентности клиентских технологий - важнейшая задача, позволяющая получить достоверную информацию о принятых процедурах работы с клиентами других родственных по профилю бизнеса, особенно конкурирующих банков; анализ жалоб, замечаний и предложений клиентов - центральная задача при организации работы современного клиентоориентированного банка, ориентированная на обеспечение полного учета жалоб, замечаний и предложений клиентов, перекрытие всех каналов их замалчивания в банке; проверка качества работы с клиентами сотрудников и подразделений банка. Самым успешным можно считать тот Банк, который сумел воспитать у своих сотрудников привычку правильного и вежливого обращения к клиенту, поэтому отношение менеджера к клиенту значимый фактор для субъектов данных отношений. Именно поэтому клиент, который пообщался с менеджером, может с легкостью принять для себя соответствующее решение о том, хочет ли он работать с данным финансовым учреждением или нет. Важно отметить, что на сегодня руководство кредитных организаций, понимая значимость информации о количественных и качественных характеристиках оценки качества обслуживания потребителями должно постоянно изучать, оценивать их и контролировать. И если эти характеристики не будут отвечать изменяющимся запросам клиентов, то организации необходимо вносить существенные изменения в способ или процесс обслуживания потребителей. Критерии оценки качества обслуживания клиентов кредитных организаций, представлены в таблице 3. Таблица 3 - Критерии оценки качества обслуживания клиентов кредитных организаций

Создание эффективной системы качества обслуживания клиентов возможно не только через оптимизацию всех бизнес процессов обслуживания клиентов, корректировку организационных структур, принятие политик, но и реализацию во внутренней среде банка строгого соответствия выполняемых процедур и технологических инструкций, приведенных в стандартах работы, позволяющих достичь конкурентных преимуществ в отраслевом сегменте. Система стандартов качества обслуживания клиентов организаций банковской сферы, представлена на рисунке 7. Практика успешных кредитных организаций качество обслуживания клиентов можно улучшить только в рамках единой системы управления обслуживанием клиентов в банке. Улучшить качество обслуживания возможно и путем создания центров ответственности системы, координирующей работу в рамках следующих компонентов: стандартизация обслуживания; программы контроля; обучение сотрудников; система мотивации; корпоративная культура. Стандарты коммуникации сотрудника банка с клиентом должны быть прописаны и четко регламентированы, а их выполнение контролироваться, так как регламентация поведения сотрудников снижает риски развития ситуаций, когда персонал сам начинает устанавливать правила и нормы взаимодействия с клиентом и что будет в результате неизвестно.

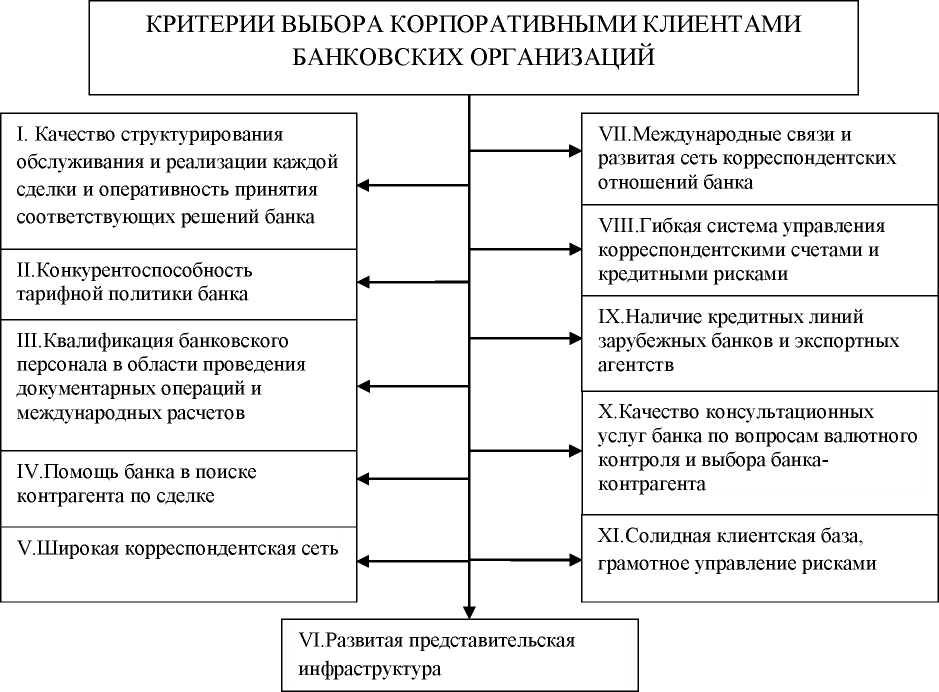

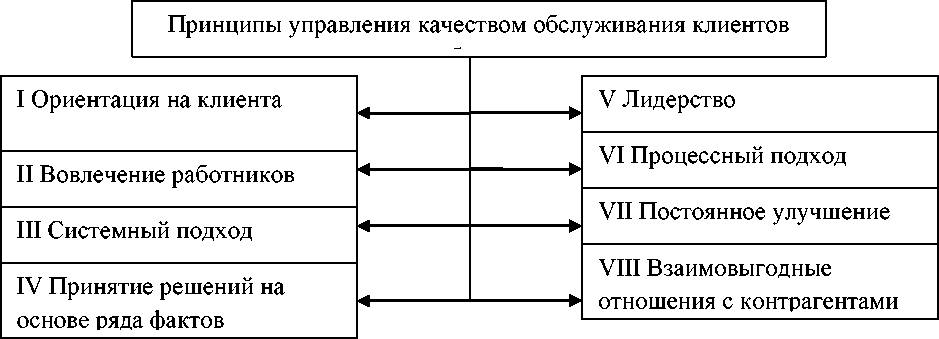

Рисунок 7 - Система стандартов качества обслуживания клиентов организаций банковской сферы. Разработка и внедрение стандартов обслуживания - это показатель профессионализма банка, его менеджеров и сотрудников, контактирующих с клиентом. Плохо разработанные стандарты обслуживания, коммуникации с клиентом (оставляющие сотрудникам большую степень свободы) или в принципе их отсутствие всегда бросается в глаза и роняет уровень банка. Разработка стандартов это очень кропотливая, требующая времени работа, при этом внутренние стандарты банка по обслуживанию розничных клиентов должны разрабатываться исходя из стратегии развития розничного банка, учитывая формат, то есть технологию, в рамках которой стратегия будет реализовываться в каждом конкретном случае. Стандарты унифицируют поведение сотрудников, но в тоже время они обязательно должны учитывать особенности формата. В силу чего использование даже успешных стандартов других банков не всегда эффективно. Любой банк, разрабатывая систему обслуживания клиентов, находятся под влиянием давления определенного набора факторов внешней среды, таких как: рост конкуренции; обезличивание отношения клиент - банк за счет применения новых технических средств; рост вероятности ошибок за счет роста количества транзакций при развитии бизнеса. В настоящее время уже недостаточно отдельных локальных улучшений качества. Необходим системный подход, который позволяет объединить все направления, подходы, стандарты и наработки в систему и тем самым в несколько раз повысить прозрачность, управляемость и эффективность данной деятельности. Практика успешных компаний банковской сферы подтверждает факт того, что системный подход составляет 80% успеха в обслуживании клиентов. В последнее десятилетие характеризуется в американской и западноевропейской экономике ростом требовательности клиентов к качеству их обслуживания. Экономика России в этом смысле не является исключением, хотя динамика упомянутого роста не является столь интенсивной. Общеизвестно, что большинство российских граждан, будучи клиентами банков, на разных стадиях своего жизненного цикла сталкивались с проблемами «плохого» розничного банковского обслуживания. Грамотное и своевременное решение реальных проблем, а также прогнозирование и упреждение новых, несомненно, позволит улучшить обслуживание банками розничных и корпоративных клиентов. По результатам анализа отечественной экономической литературы, проведенного автором, среди основных проблем развития обслуживания корпоративных клиентов в России выделяются: существование конкуренции с западными банками за привлечение клиентуры; развитие базы надежных клиентов; формирование качественного и диверсифицированного портфеля услуг; недостаточное качество предоставляемых услуг; отставание в области банковских технологий; отсутствие рынка инвестиционных банковских услуг и финансовых инструментов [4]. Согласно проведенному анализу экономической литературы среди преимуществ российских банков при обслуживании крупных корпоративных клиентов можно выделить: качество платежных услуг с использованием системы «банк-клиент», знание особенностей деятельности российских компаний, умение работать в сложных условиях перехода к рыночной экономике и кризисных потрясений, потребность в получении прибыли за счет кредитования реального сектора российской экономики [4]. Среди основных потребностей крупных корпоративных клиентов в настоящее время отмечаются: минимизация операционных рисков; круглосуточность и оперативность осуществления платежей; возможности выбора средства платежа; автоматизация расчетов и внедрение безбумажных форм; возможность проведения операций в режиме реального времени на разных финансовых рынках; комплексность информационного обеспечения; наличие у банка разветвленной корреспондентской сети; скорость информирования клиента о зачислении денежных средств; прямая связь с партнерами; конкурентоспособность тарифов и комиссионных вознаграждений, возможность предоставления овердрафтного кредита по счету клиента; наиболее позднее время окончания приема платежей к исполнению от клиентов; наличие у банка единой службы обработки платежей; автоматизированное отслеживание исходящих платежей; проведение клиринговых взаимозачетов по платежам, фондовым сделкам. Критерии выбора корпоративными клиентами обслуживающих банков представлены на рисунке 8. Успешность обслуживания зависит от качества операций и клиентского портфеля услуг, эффективности проведения каждой сделки, своевременности действий по снижению рисков и получению прибыли [1]. Таким образом, основными критериями эффективности банковского обслуживания крупных корпоративных клиентов можно считать: устойчивый рост доходов банка, рост объема услуг (как показателя квалифицированности персонала банка); качественное и количественное изменение состава корпоративных клиентов; конкретное видение направлений маркетинговых исследований банка; четкость ориентиров при выборе стратегии развития сети филиалов и банков -корр еспондентов; наглядность увеличения динамики роста платежных потоков по счетам.  Рисунок 8 - Критерии выбора корпоративными клиентами банковских организаций В концепции стандартов обслуживания клиентов, речь должна идти о постоянном улучшении имиджа банка, о предоставлении банковских продуктов и услуг с целью повышения качества обслуживания, предлагаемого клиенту. Стандарты качественного обслуживания должны определять процедуры, обязательные для исполнения персоналом банка с целью предупреждения нежелательных действий при обслуживании клиентов. Их главными целями являются: Обеспечение эффективной работы банка и результативного взаимодействия с клиентами. Повышение качества клиентской базы банка. Формирование желаемого имиджа банка. Улучшение конкурентных позиций банка. Вместе с тем их введение и обучение им сотрудников банка - важное, но не достаточное условие для того, чтобы установленные регламенты работали. Важно разработка системы контроля их исполнения и регулярность обучения сотрудников банка. Стратегия стандартов обслуживания должна показывать, что и как необходимо делать в банке для достижения целей, поставленных руководством банка. Важнейшие компоненты стратегии: регионы (где работать), банковские продукты и услуги, клиенты, конкуренты и филиалы («что мы из себя представляем»). Отметим, что специфика банковского продукта заключается в том, что его нельзя рассматривать изолированно. Он должен увязываться с сегментом клиентуры, для которого предназначается данный продукт. Для реализации своих экономических целей клиент банка, прежде всего, обращает внимание на предмет продажи. Поскольку количественные цели вытекают из объемов продаж и доходов, каждый банк стремится реализовать именно тот ассортимент продуктов, который позволит ему достичь намеченных целей. Таким образом, в стратегии качественного обслуживания клиентов важно особое внимание уделять не тому, что продавать, а тому, как продавать. Качество обслуживания должно учитывать следующие существенные моменты: четкость определенного времени обслуживания для каждого клиента; доступность цены за оплату услуги; информационно-технологическое обеспечение банка и т.д. Отметим, что восприятие качества банковской услуги клиентами во время ее потребления предполагает получение ответа на следующие вопросы, касающиеся 2-х основных аспектов в их работе: Что клиент получает от банковской услуги (технологический аспект качества)? Как клиент получает банковскую услугу (функциональный аспект качества)? Достижение поставленных целей и задач в процессе управления качеством обслуживания невозможно без слаженной работы всех подразделений банка их специалистов, взаимодействие которых должно базироваться на совокупности принципов, на основе которых строится процесс обслуживания, работа специалистов с клиентами. Принципы управления качеством обслуживания клиентов банка представлены на рисунке 9.  Рисунок 9 - Принципы управления качеством обслуживания клиентов банка В основе системы управления качеством обслуживания клиентов должны лежать ряд простых принципов: вежливость, внимание, ответственность, знание, слаженная работа команды. Оценка качества обслуживания в банке является важным инструментов системы менеджмента качества ориентированным на выявление всех аспектов, влияющих на удовлетворенность клиента, а также предоставление менеджменту банка объективной текущей информации. Необходимо отметить и тот факт, что большое значение для конкурентоспособности и качества банковской услуги имеют стабильность и известность банка, который ее предоставляет. Банковская услуга не будет конкурентоспособна, если банк малоизвестен и не имеет хорошей репутации. Если банк не является стабильным, то качество его услуг снижается, поскольку банковская услуга не может удовлетворить потребность клиента в надежности. Специфика банковской деятельности состоит в том, что партнерские отношения банка с клиентами базируются на взаимной заинтересованности - наиболее эффективном сочетании их интересов в росте доходов. При этом следует учитывать, что свои цели банк может реализовать лишь через удовлетворение потребностей своих клиентов. Поэтому для каждой кредитной организации (банка) чрезвычайно важно осуществлять оптимальное структурирование этих интересов и своей деятельности, как во временном аспекте, так и по оказываемым услугам в сферах активных и пассивных операций. В настоящее время огромное количество кредитных организаций, в основном, коммерческих банков предоставляют свои услуги как физическим, так и юридическим лицам. При этом обращаясь в коммерческий банк, любой клиент рассчитывает на получение комплекса банковских услуг определенного качества и в определенные сроки. Вместе с тем как показывает практика, фактическое качество получаемых услуг из-за особенностей клиентской политики конкретного банка может не соответствовать ожиданиям клиента. Поэтому банк, формируя свою клиентскую политику должен принимать во внимание не только совокупность внешних и внутренних факторов, формирующих текущую ситуацию на рынке банковских услуг и определяющих стратегию его дальнейшего развития, но и ожидания клиентов - юридических и физических лиц. Поиск путей и методов повышения качества обслуживания клиентов и, как следствие, повышения своей конкурентоспособности в настоящее время актуальный вопрос для руководства любого банка. | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||