литвинов Studbooks_102173. Studlancer net закажи реферат, курсовую, диплом!

Скачать 7.46 Mb. Скачать 7.46 Mb.

|

|

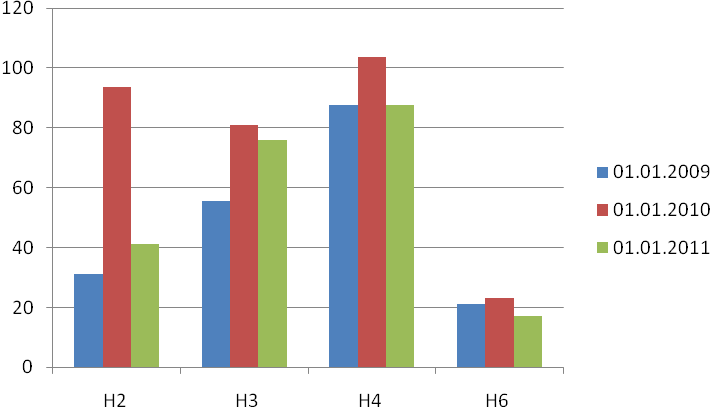

2.6 Анализ экономических нормативов и ликвидности ОАО Альфа-Банк В таблице 25 и на рисунке 9 представлен анализ экономических нормативов ОАО Альфа-Банк Норматив достаточности собственных средств (капитала) банка (Н1) характеризует достаточность капитала для покрытия кредитного и рыночного рисков, согласно российскому законодательству. Для коммерческих банков, величина капитала которых более 5 млн. евро, минимальное значение показателя составляет 10%. На 1.01.12 г. норматив достаточности капитала Альфа-Банка составил 1,7%, к 1.01.14 г. он увеличился на 4,4% и составил 21,1%. Норматив мгновенной ликвидности (Н2), рассчитываемый как отношение суммы высоколиквидных активов к обязательствам по счетам до востребования, характеризует запас ликвидных средств на конкретный момент времени относительно обязательств, которые могут быть востребованы одномоментно. Норматив мгновенной ликвидности Альфа-Банка на 1.01.12 г. составил 31,1%, к 1.01.14 г. он увеличился на 10,2% и составил 41,3%. В динамике наблюдается тенденция снижения данного показателя, однако он превышает минимально допустимое значение норматива мгновенной ликвидности, равное 15%. Таблица 25. Анализ экономических нормативов ОАО Альфа-Банк, %

Коэффициент текущей ликвидности банка (Н3) показывает, насколько сбалансированы активы и пассивы банка на ближайший месяц, насколько грамотно была спланирована структура источников и вложений на краткосрочную перспективу.  Рис. 9. Рост экономических нормативов Норматив текущей ликвидности Альфа-Банка на 1.01.12 г. составил 55.5%, а к 1.01.14 г. он увеличился на 20,6% и составил 76,1%(при минимально допустимом значении норматива, равном 50%). Норматив долгосрочной ликвидности банка (Н4) регулирует риск потери банком ликвидности в результате размещения средств в долгосрочные активы. Норматив долгосрочной ликвидности Альфа-Банка на 1.01.12 г. составил 87,8%, а к 1.01.14 г. он снизился на 0,1% и составил 87,7%. Существующая в Банке система управления ликвидностью позволяет адекватно оценивать входящие и исходящие денежные потоки с учетом различных будущих временных периодов и своевременно принимать решения, направленные на компенсацию недостатка ликвидных активов, в случае его возможного возникновения. При оценке средне и долгосрочной ликвидности Банк соблюдает принцип осторожности, согласно которому, предполагается наиболее раннее наступление сроков исполнения обязательств по заключенным соглашениям и наиболее позднее – требований. В 2013 г. требования к уровню риска ликвидности, установленные Банком России (нормативы Н2, Н3 и Н4), Банком выполнялись, активы и пассивы по срокам были достаточно диверсифицированы и сбалансированы между собой. Количественная величина риска ликвидности в течение 2013 года оставалась приемлемой. В условиях финансового кризиса Банка, трудности с ликвидностью, усугубляющиеся уязвимостью розничных депозитов, были компенсированы привлечением ресурсов Банка России. Однако в 2013 г. политика Банка была ориентирована на снижение зависимости ресурсной базы от государственного финансирования, расширение клиентской базы и привлечение средств во вклады. Так, если в начале 2013 г. средства Банка России составляли более 20% источников фондирования, то в конце 2013 г. – не более 0,5%. В целом ресурсная база достаточно диверсифицирована по источникам, с некоторым преобладанием средств населения во вкладах. Банк обладает адекватным уровнем ликвидных активов, представленных денежными средствами и инструментами денежного рынка. Риск рефинансирования невысок. В ходе анализа экономических нормативов и ликвидности ОАО Альфа-Банк были выявлены следующие положительные тенденции: увеличение норматива достаточности капитала (Н1); соответствие нормативов банка допустимым значениям. При этом следует отметить снижение нормативов ликвидности. 2.7 Анализ финансовых результатов и рентабельности деятельности банка В таблице 26 представлен анализ динамики доходов и расходов Альфа-Банка. Процентные доходы Альфа-Банка за 2 года увеличились на 21,0% и составили 74 330 793 тыс. руб., это произошло за счет увеличения объемов активов банка, а также за счет работы над повышением их доходности. Процентные расходы банка также увеличились на 29,8% и составили 39 272 321 тыс. руб. Это произошло преимущественно за счет увеличения расходов по средствам, привлеченным от кредитных организаций, и по выпущенным долговым обязательствам. Таблица 26. Анализ динамики доходов и расходов ОАО Альфа-Банк, тыс. руб.

Комиссионные доходы банка за 2 года увеличились на 8,5% и составили 12 312 106 тыс. руб., Рост комиссионных доходов связан с получением доходов от внешнеэкономической деятельности, брокерского обслуживания и от валютообменных операций с юридическими и физическими лицами, рост доходов по которым вызвал повышенный спрос на обмен валюты, спровоцированный в начале года девальвацией рубля, тем самым положительно отразившийся на доходах. Комиссионные расходы повысились на 20,80% и составили 2 287 326 тыс. руб. В таблице 27 представлен анализ прибыли Альфа-Банка. Таблица 27. Анализ прибыли ОАО Альфа-Банк, тыс. руб.

Чистый процентный доход банка за 2 года повысился на 12,4% и составил 35 058 472 тыс. руб., это произошло вследствие снижения процентных расходов банка. В течение двух лет наблюдается прибыльная деятельность, так как и прибыль до налогообложения и чистая прибыль имеют положительное значение. Однако в динамике наблюдается тенденция снижения прибыли. Так, в 2013 году по сравнению с 2012 годом чистая прибыль снизилась на 29% и составила 24 885 846 тыс. руб. Положительное влияние на финансовый результат в отчетном году оказали чистый процентный доход, чистый комиссионный доход, доходы от валютных операций и прочие доходы. В таблице 28 представлен анализ СПРЭДа прибыли и коэффициента процентной маржи ОАО Альфа-Банк. Таблица 28. Анализ СПРЭДа прибыли и коэффициента процентной маржи банка, %

Процентная доходность работающих активов Альфа-Банка за 2 года увеличилась на 0,85% и составила 12,83%. Это связано с увеличением доходности составляющих работающих активов: доходность вложений в ценные бумаги увеличилась на 0,01% и составила 6,17%; доходность кредитных операций банка (кредитов клиентов) увеличилась на 1,04% и составила 12,88%. Увеличение доходности работающих активов связано с увеличением средних остатков работающих активов и ростом процентных доходов по ним. Стоимость привлечения обязательств увеличилась на 2,44% и составила 13,38%. Это связано с тем, что темпы роста процентных расходов превышают темпы роста обязательств в связи с удорожанием привлеченных средств. СПРЭД прибыли за 2 года снизился на 1,58% и составил -0,55%. Это обусловлено превышением темпов роста процентных расходов над процентными доходами банка. Коэффициент процентной маржи по активам увеличился на 0,16% и составил 5,61%, что свидетельствует о повышении доходности активов банка. В таблице 29 и на рисунке представлен анализ показателей рентабельности ОАО Альфа-Банк. Таблица 29. Анализ рентабельности банковской деятельности, %

Рентабельность активов Альфа-Банка сократилась на 2,14% и составила 3,98%, это связано со снижением прибыли банка и ростом активов. Рентабельность капитала снизилась на 27,69% и составила 37,29%, что обусловлено ростом собственных средств в связи с увеличением уставного капитала банка и снижением прибыли Альфа-Банка. В ходе анализа выявлены положительные и отрицательные тенденции, анализа финансовых результатов и рентабельности деятельности ОАО Альфа-Банк. Положительные тенденции – рост процентных доходов банка за два года; – рост комиссионных доходов банка; – снижение комиссионных расходов банка; – увеличение доходности работающих активов; Отрицательные тенденции – рост процентных расходов банка за два года; – снижение чистого процентного дохода банка; – значительное снижение прибыли (за счет увеличения резервов на возможные потери); – увеличение стоимости привлечения обязательств; – снижение СПРЭДа прибыли за 2 года; – сокращение коэффициента процентной маржи по активам; – сокращение рентабельности активов и капитала. Итак, 2012 и 2013 годы стали периодом важнейших перемен в мировых и отечественных экономических взаимоотношениях, временем проверки на жизнестойкость фундаментальных основ деятельности современной кредитно-финансовой системы, способности государства и менеджмента коммерческих структур принимать оптимальные решения и адекватно реагировать на происходящие события. Альфа-Банк, являясь ведущим региональным кредитно-финансовым институтом, доказал, что даже в условиях экономической нестабильности можно динамично развиваться, осваивая новые рынки, расширяя спектр услуг, повышая технологичность и качество обслуживания клиентов. Среди основных событий анализируемых лет стало увеличение валюты баланса Альфа-Банка на 104 540 347 тыс. руб. (21,76%), которая на 1.01.14 г. составила 584 986 137 тыс. руб. и капитала банка на 25 622 215 тыс. руб. (49,5%), который на 1.01.14 г. составил 77 340 250 тыс. руб. Увеличение капитала банка дает возможность получения дополнительной государственной поддержки, что позволит еще больше увеличить ресурсную базу и значительно усилить позиции данной кредитной организации. В 2013 году Банк динамично расширял географию своей деятельности. Увеличена сеть отделений для состоятельных клиентов формата А-Клуб в Самаре, Екатеринбурге и Новосибирске. Подобный формат востребован в регионах, и Альфа-Банк будет увеличивать число отделений такого типа не только в Москве но и в других городах России. Альфа-Банк продолжил работу на рынке кредитования физических лиц, сохраняя свою рыночную долю и в то же время повышая качество кредитного портфеля. Так, например, некоторая амортизация данного портфеля и консервативная политика в ипотечном кредитовании и автокредитовании позволила по итогам 2013 года получить розничный портфель с крайне узким уровнем проблемности. В то же время, активно развивался перспективный сегмент потребительского кредитования. Объём кредитов, выданных за год, увеличился в 1,6 раза. Отдельно внимания заслуживает масштабный проект по интеграции в Альфа-Банк клиентской базы крупнейшего банка уральского региона – «Северная Казна». Это стало важным событием как для розничного так и для корпоративно – инвестиционного бизнеса. Благодаря этому он стал ведущей финансовой организацией данного региона. | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||