Финансовая математика. Тема Простые проценты

Скачать 0.99 Mb. Скачать 0.99 Mb.

|

|

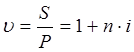

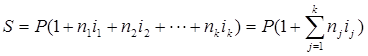

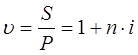

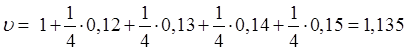

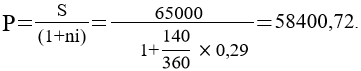

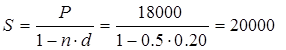

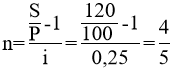

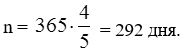

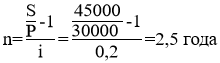

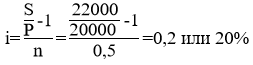

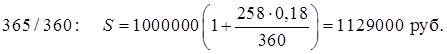

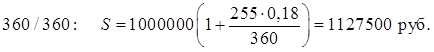

Тема 1. Простые проценты Вопрос 1. Время как фактор стоимости в финансовых и коммерческих расчетах и его учет с помощью процентных ставок. Формула наращения по простым процентам. Простые проценты и процентные ставки. Практика начисления простых процентов. В финансовых операциях одним из основных факторов? определяющих её результат, является фактор времени, который можно сформулировать как принцип неравноценности денег. Смысл этого принципа состоит в том, что одинаковые суммы сегодня и через любой промежуток времени неравноценны. Введем ряд переменных и определим основные понятия. Под наращением начальной суммы будем понимать процесс её увеличения путем присоединения к ней начисленных процентов. Сумму, найденную наращиванием, называют наращенной суммой. Проценты, или процентные деньги – это абсолютная величина дохода от предоставления денег в долг на определенное время. Используем следующие обозначения: · n – срок долга (в годах) или количество периодов начисления процентов; · P – первоначальная сумма, предоставленная в долг; · S – наращенная сумма; · i– процентная ставка (наращения); · d – учетная ставка. Процентная ставка i за период начисления – это отношение дохода (разности между наращенной суммой и первоначальной суммой) к сумме вложенных средств:  . (1) . (1) Если период начисления измеряется в годах, то i – годовая процентная ставка. Иначе она определяется периодом начисления (квартал, месяц, неделя, день и т.д.). Из соотношения (1) можно выразить наращенную сумму S: Наращенную сумму можно также представить в виде первоначальной суммы и суммы процентов: , (4) где I– сумма начисленных процентов. Процентная ставка называется простой, если в каждом периоде база для начисления процентов остается постоянной. Пусть в момент размещения суммы P на банковском счете, единица измерения времени составила 1 год. И как следует из (4), проценты за первый год вклада равны I1=i×P. Согласно определению простой процентной ставки, проценты за каждый год вклада одинаковы и равны: Накопленные проценты за весь срок вклада n лет составят: Тогда наращенная сумма вклада через n лет станет равной: или В случае, если n не является целым числом, то нормальная коммерческая практика по отношению к дробным периодам года заключается в платеже процентов на пропорциональной основе. Это позволяет рассматривать выражения (6) и (7) как применимые ко всем неотрицательным значениям n. Ставка процентов обычно устанавливается в расчете за год, поэтому при продолжительности ссуды менее года необходимо выяснить, какую часть годовой процентной ставки следует выплатить. Для этого величину n выражают в виде дроби:  , (8) , (8) где t – продолжительность финансовой операции (ссуды) в днях; К– число дней в году (временная база). Возможно несколько вариантов расчета процентов, различающихся выбором временной базы K и способом измерения срока пользования ссудой. Обычно за базу измерения времени берут год, условно состоящий из 360 дней (12 месяцев по 30 дней в каждом). В этом случае говорят, что вычисляют обыкновенный или коммерческий процент. В отличие от него точный процент получают, когда за базу берут действительное число дней в году: 365 или 366. Определение числа дней также может быть точным или приближенным. В первом случае вычисляют фактическое число дней между двумя датами, во втором – продолжительность ссуды определяется числом месяцев и дней ссуды, приближенно считая все месяцы равными, содержащими по 30 дней. В обоих случаях дата выдачи и дата погашения долга считается за один день. Для подсчета точного числа дней между двумя датами можно воспользоваться специальной таблицей, в которой представлены порядковые номера дат в году. Комбинируя различные варианты временной базы и методов подсчета дней ссуды, получаем три способа расчета процентов, применяемые на практике: 1. (365/365) точные проценты с точным числом дней ссуды – британский; 2. (365/360) обыкновенные проценты с точным числом дней ссуды – французский; 3. (360/360) обыкновенные проценты с приближенным числом дней ссуды – германский. Вопрос 2. Простые переменные ставки. Реинвестирование по простым процентам. Дисконтирование и учет по простым ставкам. Сопоставление ставки наращения и учетной ставки. Из формулы (7) наращивания по простой процентной ставке можно определить величину множителя наращения:  . (9) . (9) Множитель наращения (множитель накопления) - это число, показывающее во сколько раз наращенная сумма больше начальной суммы. Процентные ставки, как правило, не остаются неизменными во времени, поэтому в кредитных соглашениях могут предусматриваться дискретно изменяющиеся во времени процентные ставки. В этом случае формула расчета наращенной суммы принимает следующий вид:  . (10) . (10) Дисконтирование и учет по простым ставкам. В практике часто приходится решать задачу обратную наращению процентов, когда по заданной сумме S, соответствующей концу финансовой операции, требуется найти исходную сумму P. Расчет P по S называется дисконтированием суммы S. Величину P, найденную дисконтированием, называют современной величиной (текущей стоимостью) суммы S. Разность в виде: называют дисконтом или скидкой. Процесс начисления и удержания процентов вперед (в виде дисконта) называют учетом. Дисконт как скидка с конечной суммы долга может определяться через процентную ставку или в виде абсолютной величины. В финансовых контрактах фактор времени чаще всего учитывается с помощью операции дисконтирования. Величина P эквивалентна сумме S в том смысле, что через определенный период времени и при заданной ставке процентов величина P в результате наращения станет равной S. Поэтому операцию дисконтирования называют также приведением. Однако понятие приведения несколько шире, чем дисконтирование. Приведение – это вычисление некоторой стоимостной величины на заданный момент времени. Если некоторая сумма приводится к более ранней дате, чем текущая, то применяется дисконтирование, если же речь идет о более поздней дате, то – наращение. Имеет место также два вида дисконтирования: математическое дисконтирование и банковский (коммерческий) учет. Математическое дисконтирование. Этот вид дисконтирования представляет собой решение задачи, обратной наращению. Если в прямой задаче наращенная сумма равна: то в обратной задаче:  . . Дробь в правой части равенства при величине S называется дисконтным множителем. Этот множитель показывает, какую долю составляет начальная сумма в наращенной сумме. Дисконт определяется из соотношения (11). Банковский или коммерческий учет. Операция учета (например: учета векселей) заключается в том, что кредитное учреждение (банк) до наступления срока платежа по векселю или другому платежному обязательству покупает его у владельца по цене ниже той суммы, которая предназначена к выплате в конце срока, т.е. приобретает, учитывает его с дисконтом. Расчет процентов при банковском учете производится с помощью учетной ставки, которая мы обозначается символом d. Простая учетная ставка определяется из соотношения:  . (12) . (12) Отсюда: Величина дисконта или учета равна: Следует заметить, что формула (13) справедлива, если срок n и учетная ставка d удовлетворяют условию nd < 1. Дисконтирование по простой учетной ставке применяют, как правило, в случае краткосрочных сделок, когда 0 < n ≤ 1 и 0 < d < 1. Наращение по учетной ставке. Учетная ставка может использоваться для наращения, т.е. для расчета S по P. В этом случае из формулы (13) следует:  . (15) . (15) Пример 1.годовая ном В конце второго года сумма вклада составила 12000 рублей. Найти сумму процентов и величину начального вклада, если на него начислялась простая процентная ставка 25 % годовых. Решение: Согласно соотношению (6) сумма процентов составил n×i×P, а начальная сумма может быть получена из формулы (7). Подставляя исходные данные находим: Пример 2. Определить проценты и сумму накопленного долга, если ссуда равна 100000 руб. на срок 1,5 года, проценты простые по ставке 15 % годовых. Решение: Проценты за 1,5 года: I=Pni=100000·1,5·0,15=22500 руб. Наращенная сумма: S=P+I = 100000+22500 = 122500 руб. Пример 3. В договоре, рассчитанном на год, принята ставка простых процентов на первый квартал в размере 12 % годовых, а на каждый последующий квартал на 1 % больше, чем в предыдущем. Определить множитель наращения за весь срок договора. Решение: Подставим исходные данные в формулу (9), учитывая соотношение (10):  . .  . . Пример 4. Через 140 дней должник уплатит 65 тысяч рублей. Кредит выдан под простые проценты 29 % годовых. Какова первоначальная сумма долга и дисконт при условии, что временная база равна 360 дней? Решение:  Пример 5. Вексель учтен банком за n = 0,5 года до даты погашения по простой учетной ставке d= 20 %. Банк выплатил сумму Р = 18000 руб. Определить номинальную стоимость векселя. Решение: Номинальная стоимость векселя равна:  . . Пример 6. Вексель на сумму 200000 руб. с датой погашения 27 ноября был учтен банком 11 августа по простой учетной ставке 32 % годовых. Продолжительность года 360 дней. Какая сумма будет выплачена банком? Решение: t=20 +30+31+27 =108 дней. Пример 7. Каким должен быть срок ссуды в днях, для того чтобы долг 100 тыс. руб., вырос до 120 тыс. руб. при условии, что начисляются простые проценты по ставке 25 % годовых? (К=365). Решение: По формуле простых процентов имеем:  . .Откуда: или в днях:  Пример 8. Через какой срок вклад 30000 руб., при 20 % простых годовых будет равным 45000 руб. Решение:  . . Пример 9. Ссуда 25000 рублей выдана на 0,7 года под простые проценты 18 % годовых. Найти проценты и наращенную сумму. Решение: Пример 10. Вклад 20000 руб. через полгода, стал равным 22000 руб. Определить простую годовую процентную ставку. Решение:  . . Пример 11. Вексель учитывается банком за 120 дней до срока его погашения по простой учетной ставке 19 %. Найти доходность операции для банка в виде простой годовой процентной ставки (K=360). Решение: Из соотношений:  . .Имеем: n=120/360 = 0,3. Из этого соотношения выразим i: Пример 12. Сумма 2 млн руб. положена в банк 18 февраля не високосного года и востребована 25 декабря того же года. Ставка банка составляет 35 % годовых. Определить сумму начисленных процентов при различной практике их начисления. Решение: 1. Германская практика начисления простых процентов: Временная база принимается за 360 дней, К=T = 360. Количество дней ссуды: t = 11 (февраль) + 30 (март) + 30 (апрель) + 30 (май) + 30 (июнь) + 30 (июль) + 30 (август) + 30 (сентябрь) + 30 (октябрь) + 30 (ноябрь) + 25 (декабрь) - 1 = 305 дней. Сумма начисленных процентов: 2. Французская практика начисления процентов: Временная база принимается за 360 дней, К=T = 360. Количество дней ссуды: t = 11 (февраль) + 31 (март) + 30 (апрель) + 31 (май) + 30 (июнь) + 31 (июль) + 31 (август) + 30 (сентябрь) + 31 (октябрь) + 30 (ноябрь) + 25 (декабрь) - 1 = 310 дней. По таблицам порядковых номеров дней в году можно определить точное число дней финансовой операции следующим образом: t = 359 - 49 = 310 дней. Сумма начисленных процентов: 3. Английская практика начисления процентов: Временная база принимается за 365 дней, К=Т = 365. Количество дней ссуды берется точным, t = 310 дней. Сумма начисленных процентов: Пример 13. Ссуда в размере 1 млн. руб. выдан 20 января до 5 октября включительно под 18%. Какую сумму должен заплатить должник в конце срока при начислении простых процентов? При решении использовать все три метода. Предварительно число дней ссуды: точное-258 дней, приближенное-255 дней. Решение:    . . Как видно, результат финансовой операции во многом зависит от выбора способа начисления простых процентов. Поскольку точное число дней в большинстве случаев больше приближенного числа дней, то и проценты с точным числом дней ссуды обычно получаются выше процентов с приближенным числом дней ссуды. В практическом смысле эффект от выбора того или иного способа зависит от значительности сумм, фигурирующих в финансовой операции. |