Учебное пособие для вузов И. М. Лемешевский. Минск ООО фуаинформ, 2003. 720 с. Посвящается

Скачать 2.15 Mb. Скачать 2.15 Mb.

|

|

Инвестиции. Элементы физического капитала в виде средств производства создаются предприятиями, которые при нято относить к первому подразделению реального сектора национальной экономики. Средства производства предназначены для купли-прода жи, используются для развития производства. Поэтому элемен ты физического капитала называются инвестиционными (ка питальными) товарами. Чем больше инвестиционных товаров используется для развития производства, тем больше инвестиций. Инвестиции есть имущественные и интеллектуальные ценности, которые используются для обновления и наращива ния производственного потенциала с целью получения дохода. Инвестиции увеличивают объем физического капитала в национальной экономике. С точки зрения денежного капитала инвестиции есть рас ход денежных средств, связанный с созданием, обновлением, расширением и техническим перевооружением основного ка питала, а также по этой причине с изменением оборотного ка питала (11, 14, 51). 581 Различаются инвестиции замещающие, чистые и валовые. Замещающие инвестиции — это средства, израсходован ные на закупку оборудования (физического капитала) с целью замены изношенного основного капитала. Источником для за мещающих инвестиций выступает амортизационный фонд. Простое обновление израсходованного запаса сырья и матери алов в качестве инвестиций не рассматривается. Чистые инвестиции связаны с дополнительной закупкой нового оборудования и увеличения запаса сырья и материалов с целью наращивания производственного потенциала. Валовые инвестиции есть сумма замещающих и чистых инвестиций. Равны общему расходу денежных средств пред приятия, связанному с приобретением инвестиционных то варов. При экономическом обосновании инвестиций принято со поставлять капитальные затраты и ожидаемые доходы (при быль). Деление годового объема прибыли на понесенные капи тальные затраты позволяет определить рентабельность (при быльность) инвестиционного проекта. Деление общих (или приведенных) капитальных затрат на годовой (месячный) объем прибыли позволяет определить срок окупаемости инвестиционного проекта. При этом надо учитывать, что затраты на осуществление проекта обыч но растягиваются во времени, а доходы лишь постепенно увеличиваются пос ле сдачи объекта в эксплуатацию. Продажа функционирующего предприятия одним соб ственником другому с позиций всей национальной экономики не есть инвестиции. Как говорится, от перемены мест общая сумма не меняется. Но с позиций нового собственника подоб ная сделка является инвестицией, так как в его распоряжение переходит производственный комплекс. Масштабы и темпы накопления капитала зависят от ряда факторов:

582

Особо следует выделить склонность населения к сбережениям. Дело в том, что одним из важнейших источников накопления выступают сбережения населения. Сбережения домашних хозяйств изменяют в национальной эконо мике объем и структуру текущего спроса. На величину денежных сбереже ний населения уменьшается спрос на потребительские товары, создается воз можность с помощью кредитной системы увеличить спрос на инвестиционные товары. Рост инвестиций означает, что соответствующая часть ВВП допол нительно используется для увеличения физического капитала нации. 12.2. Определение цены услуг капитала и стоимости капитального актива Рентная оценка и аренда капитала. Элементы физическо го капитала (станки, здания и т. д.) традиционно отличаются высокой стоимостью. Для их приобретения требуются нема лые денежные средства. Поэтому в современных условиях широкое развитие получают арендные отношения. Под арендой понимают такие отношения между собствен ником капитала (арендодателем) и предпринимателем (аренда тором), когда физический капитал передается во временное владение за соответствующую плату при гарантиях со сторо ны арендатора его общей сохранности. По сути дела, при аренде речь идет о продаже не физичес кого капитала, а только некой полезной услуги капитала на определенный срок, т. е. о своеобразном прокате за определен ную плату. Арендная плата определяется на основе рентной оценки. Собственник физического капитала (оборудования, транспор- 583 тного средства и т. д.), предоставляя его в аренду, через арен дную плату стремится:

В отдельных случаях в качестве единицы расчета может выступать поча совая арендная ставка. Тогда арендная плата рассчитывается как произведение арендной ставки на время использования объекта физического капитала. Таким образом, арендодатель стремится к тому, чтобы арендная плата за услуги капитала включала амортизацию, ссудный процент на вложенный капитал и избыточную при быль. В основе арендной платы за услуги физического капи тала лежит рентная оценка арендодателем альтернативных издержек, связанных с владением актива длительного исполь зования. Через норму амортизации арендодатель возмещает физи ческий и моральный износ основного капитала. Через норму ссудного процента арендодатель возмещает потерю гарантированного денежного дохода, связанного с отказом от размещения денежного капитала на банковский депозитный счет. В данном случае процент выступает как минимальная норма эффективности использования капитала, допускаемая в национальной экономике. Амортизация и ссудный процент составляют минимальную рентную оценку физического капитала. Полная рентная оценка арендуемого физического капита ла равна минимальной рентной оценке плюс избыточная (эко номическая) прибыль, образование которой связано с исполь зованием особо выгодных экономических свойств арендуемого объекта (разница между общественными и индивидуальными издержками производства). 584 Теперь обратим внимание на поведение арендатора. При оценке условий аренды арендатор:

В современных условиях арендные отношения получают достаточно широкое развитие, так как позволяют рациональ но использовать имеющийся производственный потенциал. За счет арендных отношений новые фирмы получают возмож ность использовать чужой капитал и экономить на капиталь ных вложениях. Если фирма использует только собственное оборудование, то в этом случае она экономит на арендной плате (ссудный процент и избыточная прибыль). Примечание. Для некоторых капитальных товаров (плотина, электро станция, конвейер в цехе, высотная телеантенна и т. д.) арендный рынок от сутствует. В качестве особой разновидности арендных отношений можно рассмат ривать лизинг. В таких случаях обычно речь идет о получении в пользование через посредников (банк, лизинговая компания, страховая компания) на оп ределенный срок с правом выкупа по остаточной стоимости еще неустанов ленного оборудования. Чаще всего такое оборудование производится и за купается по заявке самого лизингополучателя и с учетом его пожеланий, за счет открываемой в банке для лизинговой компании кредитной линии. Цена капитального актива. Помимо цены на услуги капи тала следует также выделять цену капитального актива. Цена капитального актива — это цена, по которой еди ница физическая капитала может быть продана или куплена. Современная практика показывает, что большое влияние на ценообразование оказывает прежде всего специфика само го объекта физического капитала. Например, в качестве цены предприятия как капитального актива могут выступить: а) остаточная стоимость объекта (в том числе за мину сом возникших убытков). В данном случае исходят из того, что 585 предприятие как имущественный комплекс полностью утрати ло капитал-функцию, а поэтому приравнивается к обыкновен ному товару; б) цена другого аналогичного объекта, имеющего схожие черты и характеристики; в) рыночная оценка капитального актива с учетом всех характеристик объекта. Рыночная оценка капитального актива. При проведении рыночной оценки капитального актива или физического капи тала предприниматель руководствуется следующими сообра жениями:

Поясним. Дело в том, что 1 талер, полученный сегодня и размещенный в > банк в виде денежного депозита, например, под 10% годовых, через 12 месяцев будет равен 1,1 талера. Наоборот, 1 талер, который будет выплачен ровно через год, сегодня имеет стоимость, уменьшенную на величину ссудного процента. Современная дисконтированная стоимость. Таким образом, при определении цены капитального блага как суммы буду щих денежных доходов необходимо определять их современ ную дисконтированную стоимость (DV — Discounted velue). Современная дисконтированная стоимость «денежного дохода из будущего» представляет собой денежную сумму, которую сегодня необходимо вложить, чтобы получить ука занную сумму к моменту выплаты с учетом нормы ссудного процента. При расчете современной дисконтированной стоимости (DV) учитывается, что 1 талер (доллар, рубль, шекель и т. п.) 586 денежного дохода, который покупатель капитального актива рассчитывает получить через год, сегодня стоит меньше на величину ссудного процента (Z). Так, если сегодня в банк в виде депозитного вклада раз мещается 1 талер, то за первый год вкладчик получит (при Z = 5%) 1,05 талера. В конце второго года итог составит сум му первого года (1,05) плюс процент за второй год (5% от 1,05). Всего — 1,1025 талера (см. таблицу 12.1). Рост денежного вклада происходит как за счет прямого процента от первоначально инвестируемой суммы, так и за счет уже ранее полученных процентов (начисление процентов на проценты есть «сложный процент»). Скорость возрастания денежного вклада непосредственно зависит от ставки ссудно го процента. Чем выше норма ссудного процента, тем быст рее возрастает первоначальный денежный вклад. Таблица 12.1. Возрастание денежного вклада и современная дисконтированная стоимость будущих доходов инвестора

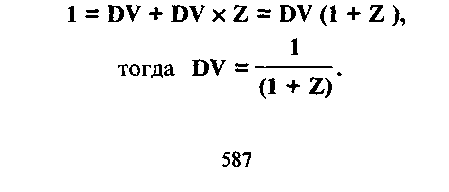

В данном примере Z = 5%. При этом обнаруживается эмпирическое «Правило-72», в соответствии с которым срок, необходимый для увеличения вклада в 2 раза, будет равен цифре 72, деленной на процентную ставку. При 10 % это составит около 7,2 года, при Z = 5% — 14,4 года. Теперь определим формулу рассчета современной дискон тированной стоимости (DV) денежного дохода в 1 талер, ко торый инвестор рассчитывает получить через год в виде до хода от капитального актива:  Получается, что сегодня при Z = 5%, чтобы через год получить 1 талер, достаточно разместить в банке 0,952 талера: 0,952 + 0,952 х 0,05 = 0,952 + + 0,048= 1. Современная дисконтированная стоимость денежного до хода через N лет равна: Так, при ставке по депозитам в 5% полученный через 3 года 1 талер денежного дохода от капитального актива сегодня стоит 0,86 талера (см. таблицу 12.1). Это можно трактовать так:

Обратим также внимание на то, что дисконтированная сто имость зависит от «лага времени» и величины ссудного процен та. Так что современная дисконтированная стоимость (DV) любого будущего платежа при Z = 5% выше, чем при ставке в 10%. Чем ниже норма ссудного процента, тем больше придется платить сегодня, чтобы завтра получить 1 талер дохода. Расчет современной дисконтированной стоимости есть процесс, обратный расчету величины денежного вклада с уче том сложных процентов. Расчет стоимости капитального актива (пример). Опреде лим цену капитального актива в среднесрочной перспективе с использованием дисконтированной стоимости. Предположим, известное белорусское издательство «ФУАинформ» для увеличения объема выпускаемой печатной продукции, приняло решение дополнительно приобрести со временный издательский комплекс. Дирекция издательства планирует использовать компьютер в течение 3 лет, а затем продать за 10 000 талеров. Ожидается, что ежегодно чистый 588 доход составит 4 000 талеров. Норма ссудного процента равна 10%. Определим ту сумму денег, которую можно заплатить за данное оборудование, т. е. современную дисконтированную стоимость. Таблица 12.2. Расчет современной дисконтированной стоимости компьютерного центра

Цена капитального актива равна современной стоимос ти настоящих и будущих платежей, связанных с использова нием этого актива. В нашем примере цена актива (сумма дисконтированных стоимостей) составит: 3 640 + 3 320 + 3 000 + 7 500 = 17 460. Это максимальная цена, с которой есть резон соглашаться при совершении покупки данного компьютерного центра. Обратим внимание на то, что 10 000 талеров, которые будут выручены от перепродажи компьютера по истечении 3 лет эксплуатации, сегодня стоят лишь 7 500 талеров. Если чистый доход, полученный в течение первого года эксплуатации компьютера (4 000 талеров), имеет дисконтированную стоимость 3 640 талеров, то такой же чистый доход, ожидаемый в течение 3-го года эк сплуатации компьютера, — лишь 3 000 талеров. |