инвестиционный анализ. Вариант 1 Теория. Экономическая сущность и формы инвестиций

Скачать 1.36 Mb. Скачать 1.36 Mb.

|

|

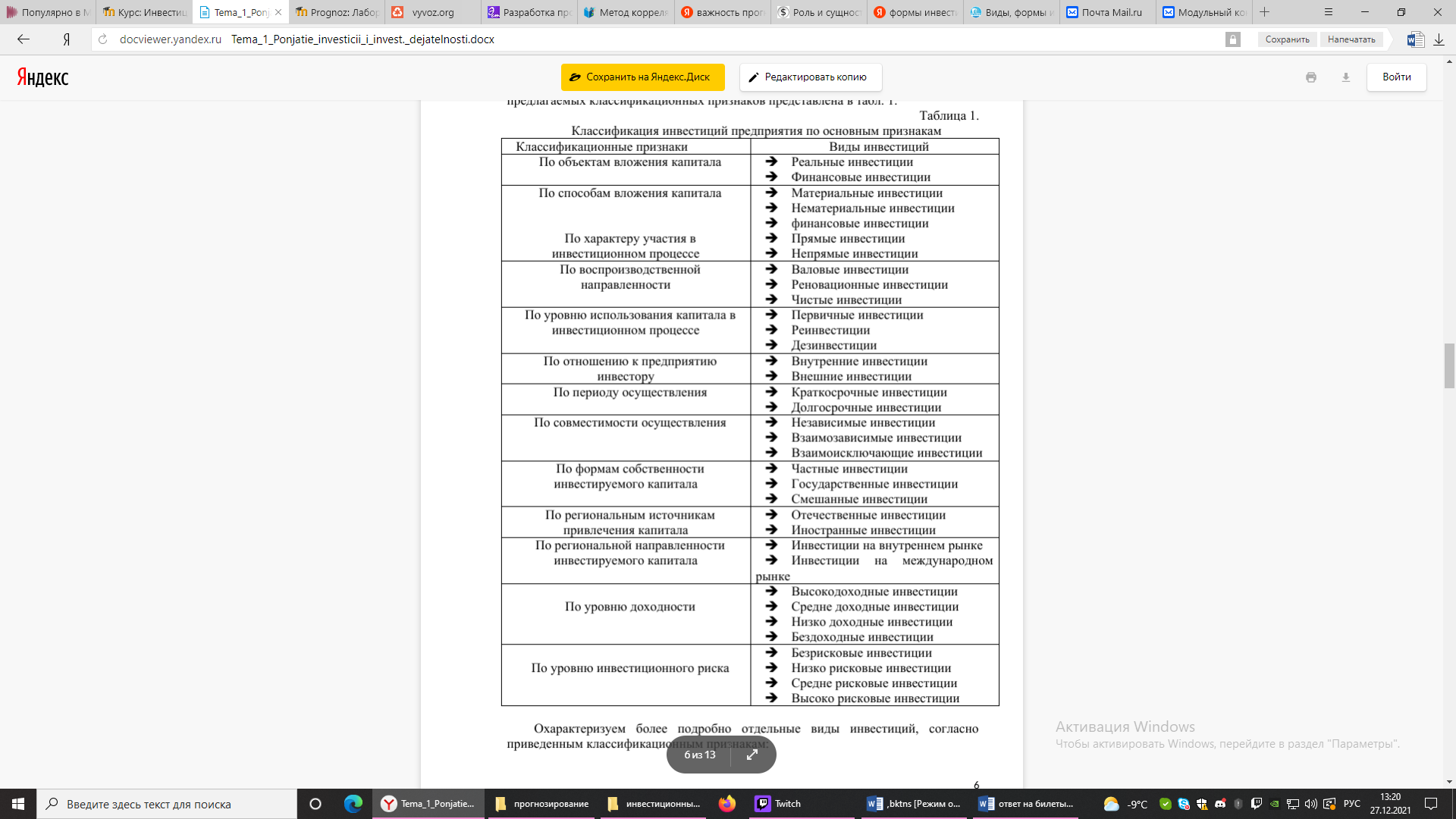

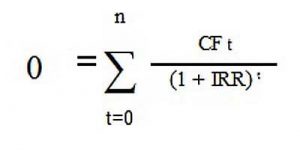

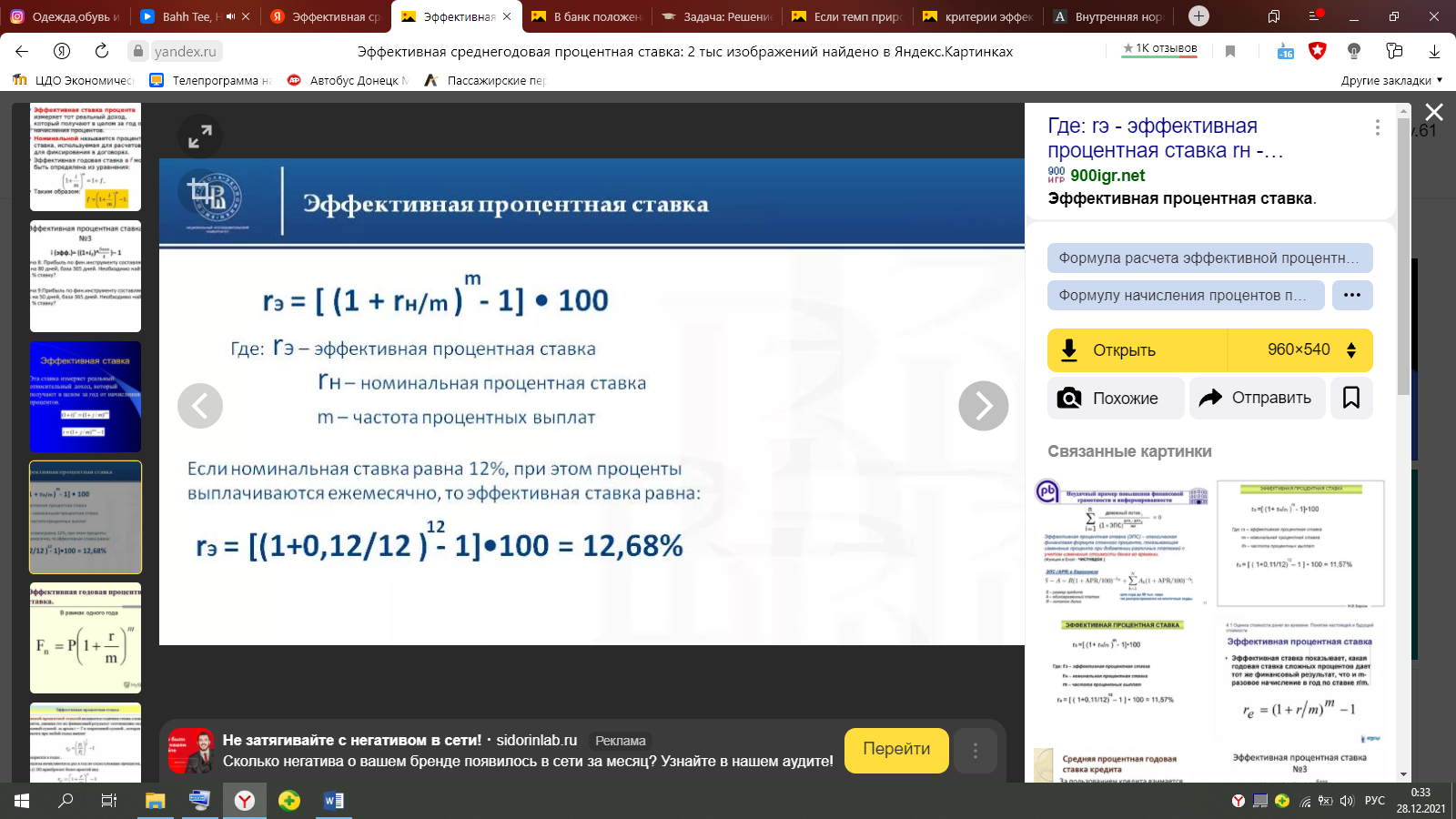

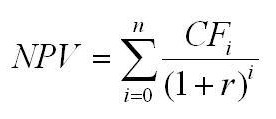

Вариант № 1 1. Теория. 1.Экономическая сущность и формы инвестиций. С учетом рассмотренных замечаний по поводу трактовок понятия инвестиций предприятия в наиболее обобщенном виде экономическая сущность инвестиций может быть сформулирована следующим образом - инвестиции предприятия представляют собой вложение капитала во всех его формах в различные объекты (инструменты) его хозяйственной деятельности с целью получения прибыли, а также достижения иного экономического или внеэкономического эффекта, осуществление которого базируется на рыночных принципах и связано с факторами времени, риска и ликвидности. Основная цель инвестиционного анализа является обеспечение наиболее эффективных путей реализации инвестиционной стратегии предприятия и выявление резервов роста инвестиционной деятельности.  2.Информационная база инвестиционного анализа. Информационная база — обязательный элемент методики экономического анализа. Не является исключением и сфера инвестиционной деятельности. Ее особенность — наличие множества разнообразных источников информации, игнорирование которых может негативно отразиться на степени определенности будущих результатов инвестирования. Можно выделить пять групп пользователей информации в анализе долгосрочных инвестиций: 1) администрация предприятия-проектоустроителя; 2) собственники этой организации; 3) инвесторы (различные финансовые институты, физические и юридические лица, государство); 4) сторонние наблюдатели (общественные организации и аудиторские компании); 5) контролирующие государственные службы (налоговые и таможенные органы, служба Банка России по финансовым рынкам, счетная палата и пр.). Необходимые для анализа информационные данные можно объединить в следующие однородные по составу группы: - законодательная база; - юридические (договорные) условия реализации проекта; - результаты экспертиз; - сметно-нормативная база; - техническая документация; - технологическая документация; - текущее положение и общеэкономические тенденции; - информация из глобальных информационных сетей; - аудиторская (консалтинговая) информация; - маркетинговые данные; - методическое и программное обеспечение; - данные о кадровом потенциале; - плановые показатели; - данные первичной и сводной учетной документации; - показатели бухгалтерской и статистической отчетности. 2. Тестовые задания 1. На инвестиционной фазе выполняют: 3) строительство; 2. На этапе планирования выполняется следующее: 6) составление прогнозов. 3. Из перечисленных ниже высказываний к инвестициям относятся: 1) вложения в покупку оборудования предприятия 2) вложение в создание ночлежки; 4. Из приведенных ниже активов относятся к реальным инвестициям: 2) готовая продукция; 3) сооружения; 5. Из приведенных высказываний к предынвестиционной фазе инвестиционного проекта относятся: 3) разработка технико-экономического обоснования; 4) разработка доклада об инвестиционных возможностях; 3.Расчетное задание: Последний выплаченный компанией дивиденд равен 600 руб., темп прироста дивидендов в отчетном году составил 12%. Какова текущая цена акций компании, если ставка процента по банковским депозитам была установлена на уровне 15%? 600*1,12=672 P’=600/1,15=521,74 P’’=672/(0.15-0.12)= 22400 P=521,74+22400/1.15= 20 000 Ответ: стоимость акции 20 000 руб. Вариант № 2 1. Функции и механизм инвестиционного менеджмента. Инвестиционный менеджмент выполняет следующие функции: Планирующая функция на этой стадии осуществляется разработка инвестиционной стратегии и инвестиционной политики. Организационная функция. Отвечает за определение потребности в финансовых средствах, соотношение между собственными и привлеченными ресурсами, поиск стратегических инвесторов, управление инвестиционным процессом в целом. Координирующая функция. Осуществляет мониторинг и координацию всех действий и мероприятий, направленных на достижение предусмотренных инвестиционной политикой целей и задач. Функция прогнозирования – представляет собой разработку на длительную перспективу инвестиционной политики предприятия в целом и его составных частей. Функция регулирования следит за тем, чтобы текущие мероприятия не отклонялись от графиков, плановых заданий, установленных норм и нормативов. Функция стимулирования выражается в том, чтобы непосредственные исполнители, которые имеют дело с инвестиционными ресурсами, были заинтересованы в результатах своего труда. Функция контроля в инвестиционном менеджменте сводится к проверке организации инвестиционной работы, сбора информации об использовании инвестиционных средств, выполнения планов, выявления дополнительных резервов и возможностей, внесения изменений в инвестиционные программы. Механизм инвестиционного менеджмента представляет собой систему основных элементов, регулирующих процесс разработки и реализации инвестиционных решений предприятия. Механизм инвестиционного менеджмента включает нормативноправовое регулирование инвестиционной деятельности, внутренний механизм регулирования инвестиционной деятельности, сложившийся на предприятии, методы управления инвестиционной деятельностью. 2.Методика расчёта, правила применения, достоинства и недостатки показателя внутренней нормы рентабельности (IRR). Внутренняянормадоходности (внутренняя норма рентабельности, внутренняя ставка доходности англ. internal rate of return, IRR) — процентная ставка, при которой уравнивается приведённая стоимость будущих денежных поступлений и стоимость исходных инвестиций, чистая приведённая стоимость (NPV) равна 0. Та процентная ставка, при которой инвестор гарантированно возместит свое вложение, но не получит прибыли, называется внутренней нормой доходности (ВНД).  В этой формуле: 0 означает величину NPV; n – количество исследуемых временных периодов; CFt – денежные потоки в учетный момент времени. Метод определения внутренней нормы доходности относителен, поэтому не может претендовать на высокую точность, однако обладает рядом преимуществ: помогает достаточно просто оценить рентабельность инвестиционного проекта; показывает максимально допустимый размер затрат для вложения в проект; позволяет сравнивать различные проекты по рентабельности, даже если они отличаются по масштабу и протяженности во времени. Недостатки метода IRR: нельзя посчитать абсолютную доходность инвестиции (то есть сколько конкретно денег – рублей, валюты – она может принести инвестору); возможно завышение инвестиционного эффекта, если ВНД сильно отличается от уровня реинвестиций компании (то есть положительные денежные потоки «возвращаются» инвестору с процентной ставкой, не совпадающей с ВНД); при вычислении имеет место пренебрежение последовательностью денежных потоков (для формулы не важно, в какой последовательности наступают затраты и приходит прибыль, тогда как на практике это может иметь решающее значение); возможны искажения при оценке взаимоисключающих инвестиционных проектов. 2. Тестовые задания 1. Из перечисленных критериев относятся к эффективности: 2) индекс прибыльности (рентабельность); 3) внутренняя норма доходности; 6) срок окупаемости. 2. Ставка, при которой база начисления является переменной – это: 1) сложная процентная ставка наращения; 3. Если темп прироста инфляции за первый год составил a%, а за второй год составил b%, то за два года темп прироста инфляции будет равен: 1) (a + b) %; 2) меньше (a + b) %; 3) больше (a + b) %. 4. Предприятие реинвестирует часть чистой прибыли в новый инвестиционный проект: 2) стоимость реинвестированного капитала больше нуля. 5. Налоговой защите выплаты процентов по кредиту: 2) всегда; 3.Расчетное задание: В банк положена сумма 50000 руб. сроком на 4 года и годовой процентной ставкой 16% годовых. Найти сумму сложного процента и эффективную среднегодовую процентную ставку при условии начисления процентов каждые полгода. Сумма сложного процента: S = 50000*1.164 = 90531.97 руб. Эффективная среднегодовая процентная ставка:  Rэ = (1,16/2)2 -1 = 66,36% Решение : Сумма сложного процента = S = 50 000 * (1 + 360/2 * 0,16) = 1490000 Среднегодовая ставка = 0,16 *2 = 0,32 (3,2% годовых) Вариант № 3 1. Использование алгоритма аннуитета для оценки вложений в ценные бумаги. Аннуитет (финансовая рента) – длительный инвестиционный поток равновеликих платежей через одинаковые промежутки времени, который характеризуется одинаковым уровнем процентных ставок на протяжении всего периода и связан с использованием наиболее сложных алгоритмов начисления процента – предварительным (пренумерандо) и последующим (постнумерандо). При расчете будущей стоимости аннуитета на условиях предварительных платежей используется следующая формула: FVApre = R · (1+i)n -1 ·(1+i) i где FVApre – будущая стоимость аннуитета, осуществляемая на условиях предварительных платежей, R – размер отдельного платежа, i – процентная ставка, выраженная десятичной дробью, n – количество интервалов, по которым осуществляется каждый платеж. При расчете будущей стоимости аннуитета, осуществляемого на условиях последующих платежей, применяется формула: FVApost = R · (1+i)n-1 i При расчете настоящей стоимости аннуитета, осуществляемого на условиях предварительных платежей (пренумерандо), используется формула такого вида: PVApre = R · 1-(1+i)-n ·(1+i) i где PVApre – настоящая стоимость аннуитета, осуществляемого на условиях предварительных платежей (пренумерандо), R – размер отдельного платежа, i – процентная ставка, выраженная десятичной дробью, n – количество интервалов, по которым осуществляется каждый платеж. При расчете настоящей стоимости аннуитета, осуществляемого на условиях последующих платежей (пренумерандо), используется формула такого вида:  В процессе расчета аннуитета возможно использование упрощенных формул, основу которых составляет только размер отдельного платежа и соответствующий стандартный множитель его наращения или дисконтирования. Использование стандартных множителей существенно ускоряет и облегчает процесс оценки стоимости денег во времени. 2. Методика расчёта, правила применения, достоинства и недостатки чистой текущей стоимости. Чистая текущая стоимость (NPV, Net Present Value) – это показатель путём дисконтирования (приведения к текущей стоимости, т.е. на момент экономической эффективности инвестиционного проекта, который рассчитывается инвестирования) ожидаемых денежных потоков (как доходов, так и расходов). Для расчёта NPV необходимо: Составить прогнозный график денежных потоков по инвестиционному проекту в разрезе периодов. Денежные потоки должны включать как доходы (притоки средств), так и расходы (осуществляемые инвестиции и прочие затраты по реализации проекта). Определить размер ставки дисконтирования. По сути, ставка дисконтирования отражает предельную норму стоимости капитала инвестора. Например, если для инвестирования будут использованы заёмные средства банка, то ставкой дисконтирования будет являться эффективная ставка процента по кредиту. Если же будут использованы собственные средства инвестора, то за ставку дисконтирования может быть взята ставка процента по банковскому депозиту, ставка доходности по государственным облигациям и т.п. Расчёт NPV осуществляется по следующей формуле:  где NPV (Net Present Value) — чистая текущая стоимость инвестиционного проекта; CF (Cash Flow) — денежный поток; r — ставка дисконтирования; n — общее количество периодов (интервалов, шагов) i = 0, 1, 2, …, n за весь срок инвестирования. Практическое применение. Расчёт NPV позволяет оценить целесообразность инвестирования денежных средств. Возможны три варианта значения NPV: NPV > 0. Если чистая текущая стоимость имеет положительное значение, то это свидетельствует о полной окупаемости инвестиций, а значение NPV показывает итоговый размер прибыли инвестора. Инвестиции являются целесообразными в следствие их экономической эффективности. NPV = 0. Если чистая текущая стоимость имеет нулевое значение, то это свидетельствует об окупаемости инвестиций, но инвестор при этом не получает прибыль. Например, если были использованы заёмные средства, то денежные потоки от инвестиционных вложений позволят в полном объеме рассчитаться с кредитором, в том числе выплатить причитающиеся ему проценты, но финансовое положение инвестора при этом не изменится. Поэтому следует поискать альтернативные варианты вложения денежных средств, которые бы имели положительный экономический эффект. NPV < 0. Если чистая текущая стоимость имеет отрицательное значение, то инвестиция не окупается, а инвестор в таком случае получает убыток. От вложения средств в такой проект следует отказаться. Таким образом, к инвестированию принимаются все проекты, которые имеют положительное значение NPV. Если же инвестору необходимо сделать выбор в пользу только одного из рассматриваемых проектов, то при прочих равных условиях предпочтение следует отдать тому проекту, который имеет наибольшее значение NPV. К положительным моментам методики можно отнести: чёткие и простые правила для принятия решений относительно инвестиционной привлекательности проекта; применение ставки дисконтирования для корректировки суммы денежных потоков во времени; возможность учета премии за риск в составе ставки дисконтирования (для более рискованных проектов можно применить повышенную ставку дисконтирования). К недостаткам можно отнести следующие: трудность оценки для сложных инвестиционных проектов, которые включают в себя множество рисков особенно в долгосрочной перспективе (требуется корректировка ставки дисконтирования); сложность прогнозирования будущих денежных потоков, от точности которых зависит расчетная величина NPV; формула NPV не учитывает реинвестирование денежных потоков (доходов); NPV отражает только абсолютную величину прибыли. Для более корректного анализа необходимо также дополнительно производить расчёт и относительных показателей. 2. Тестовые задания 1. На доходности и стоимости ипотечного кредитора комиссионные и страховые взносы сказываются следующим образом: 1) увеличивают; 2. Налоговая защита платежей определяется выплатами из следующей статьи: 1) налогооблагаемой прибыли; 3. В качестве доходности финансовой операции может быть использована: 2) сложная ставка наращения; 4. К формам финансирования, а какие к источникам финансирования относятся: Формы 1) краткосрочные ссуды; 3) долгосрочные ссуды; 5) обыкновенные акции; 7) венчурный капитал; 9) кредиты поставщика; Источники 2) физические лица; 4) предприятия негосударственных форм собственности; 6) иностранцы;8) государство и его органы; 3.Расчетное задание: Оценить текущую курсовую стоимость облигации с номинальной стоимостью 100 руб., купонной ставкой 15% годовых и сроком погашения 3 года, если средняя рыночная доходность оценивается в 12% годовых. Купонный доход выплачивается один раз в год. Решение: 1) определяем поток доходов, который принесет облигация ее владельцу в течение всего срока. В конце каждого года владелец облигации получит по купону сумму 15 руб., и в конце третьего года ему будет выплачен также номинал облигации – 100 руб.; 2) дисконтированная стоимость суммы каждого платежа по облигации составит: а) для первого платежа: 15/1+0,12=13,39 руб. б) для второго платежа: 15/((1+0,12)^2)=11,96 руб. в) для третьего платежа: 15+100/((1+0,12)^3)=81,85 руб. 3) итоговая цена облигации составит: 13,39+11,96+81,85=107,2 Владелец облигации заплатив за облигацию 107,2 руб. обеспечил себе ежегодную доходность в 12 % годовых. Если он продаст облигацию до срока ее погашения, то, как правило, он не получит указанного уровня доходности, ибо она будет зависеть от цены, но которой облигация будет продана на рынке. |