право и экономика. право и экономика (билеты). 1. Эмиссионные ценные бумаги понятие и признаки

Скачать 175.91 Kb. Скачать 175.91 Kb.

|

|

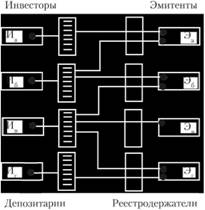

1. Эмиссионные ценные бумаги: понятие и признаки Эмиссионная ценная бумага - любая ценная бумага, в том числе бездокументарная, которая характеризуется одновременно следующими признаками (ст. 2 Закона о рынке ценных бумаг): закрепляет совокупность имущественных и неимущественных прав, подлежащих удостоверению, уступке и безусловному осуществлению с соблюдением установленных Федеральным законом формы и порядка; размещается выпусками; имеет равные объем и сроки осуществления прав внутри одного выпуска вне зависимости от времени приобретения ценной бумаги. Российское законодательство о рынке ценных бумаг относит к эмиссионным ценным бумагам акции, облигации, опционы (опционные свидетельства). Другие ценные бумаги, имеющие признаки эмиссионных ценных бумаг (варранты, депозитарные расписки, фьючерсы), обращающиеся на зарубежных рынках ценных бумаг, российским законодательством не определены. Выпуск эмиссионных ценных бумаг - совокупность всех ценных бумаг одного эмитента, предоставляющих одинаковый объем прав их владельцам и имеющих одинаковую поминальную стоимость в случаях, если наличие номинальной стоимости предусмотрено законодательством РФ. Выпуску эмиссионных ценных бумаг присваивается единый государственный регистрационный номер, который распространяется на вес ценные бумаги данного выпуска, а в случае если (в соответствии с Законом о рынке ценных бумаг) выпуск эмиссионных ценных бумаг не подлежит государственной регистрации - идентификационный номер. Эмитент - юридическое лицо или органы исполнительной власти либо органы местного самоуправления, несущие от своего имени обязательства перед владельцами ценных бумаг по осуществлению прав, закрепленных ими. Именные эмиссионные ценные бумаги - ценные бумаги, информация о владельцах которых должна быть доступна эмитенту в форме реестра владельцев ценных бумаг, переход прав на которые и осуществление закрепленных ими прав требуют обязательной идентификации владельца. Содержание прав, удостоверяемых ценной бумагой, определяется классом, видом, категорией и типом ценной бумаги. Существующие ценные бумаги можно разделить на две большие группы: ценные бумаги, которые являются свидетельством действительного капитала, или основные ценные бумаги; ценные бумаги, которые служат свидетельством на фиктивный капитал (т. е. ценные бумаги на ценные бумаги), или вторичные ценные бумаги. К основным ценным бумагам российское законодательство относит: государственные облигации, облигации, векселя, чеки, депозитные сертификаты, сберегательные сертификаты, банковские сберегательные книжки на предъявителя, коносаменты, акции, приватизационные ценные бумаги, двойные складские свидетельства, простые складские свидетельства, закладные, ипотечные сертификаты участия. Вторичные ценные бумаги основаны прежде всего на акциях, облигациях и закладных. Они могут выпускаться в двух формах: в форме основных цепных бумаг (например, облигации, основанные на пуле закладных). С помощью таких ценных бумаг осуществляется переход прав от владельца одних видов ценных бумаг к владельцам других видов ценных бумаг; в форме, отличной от основных ценных бумаг: - в виде самостоятельно обращающихся прав на приобретение, обычно акций. К таким ценным бумагам относятся фондовые варранты, подписные права (по сути, те же варранты, но действующие только в течение определенного времени подписки на акции), премиальные опционы (разновидность варрантов, выдаваемых в качестве поощрения руководителям компаний) - в виде депозитных свидетельств (сертификатов, расписок) типа американских депозитарных расписок на акции. Деривативы (производные инструменты): в узком значении - это срочные контракты и особые условия их заключения и исполнения; в широком значении - это любые инструменты рынка, основывающиеся на таких первичных доходных активах, как товары, деньги, имущество, ценные бумаги. Они используются для получения наибольшего дохода при заданном уровне риска или получения заданного дохода при минимальном риске, снижения размеров налогообложения и для достижения иных подобных целей, выдвигаемых участниками рынка. К производным инструментам относятся форвардные, фьючерсные и опционные контракты, а также свопы. Каждый из перечисленных видов имеет много подвидов. 2. Акции Акция - эмиссионная ценная бумага, закрепляющая права её владельца (акционера) на получение части прибыли акционерного общества в виде дивидендов, на участие в управлении акционерным обществом и на часть имущества, остающегося после его ликвидации. Само название привилегированных акций говорит о наличии ряда преимуществ (привилегий), которые предоставляются их владельцам. Главное из них состоит в праве на получение фиксированных дивидендов вне зависимости от размеров прибыли АО. Но привилегированные акции не дают их владельцам права голоса. Впрочем, в России они такое право все же иногда приобретают. А именно, если из-за сложного положения акционерного общества им не выплачивается фиксированный дивиденд. Нарушение одного из прав таким способом компенсируется приобретением другого. Любой вид акции дает владельцам право их свободной продажи, но не обязывает акционерное общество выкупать их. С момента приобретения акции их владелец несет вместе с обществом предпринимательские риски. И если дела компании пойдут плохо и акции превратятся в бросовые бумаги, никто не обязан возмещать владельцу вложенные деньги. Любая акция имеет номинальную стоимость, написанную на ней самой, и равную сумме денег, считающейся вложенной ее владельцем в компанию. По номинальной стоимости акции продаются всего один раз, в момент эмиссии. Наряду с номинальной существует рыночная цена, называемая курсом акции. Курс акций определяется соотношением спроса и предложения на них. А эти величины в свою очередь зависят от того, насколько хорошо работает предприятие, а также от функционирования экономики в целом 3. Облигации Облигация – ценная бумага, удостоверяющая отношения займа между владельцем (кредитором) и лицом, выпустившим ее (зaемщиком). По российскому законодательству: Облигация –эмиссионная ценная бумага, закрепляющая право ее держателя на получение от эмитента облигации в предусмотренный ею срок ее номинальной стоимости и зафиксированного в ней процента от этой стоимости или иного имущественного эквивалента. Принципиальная разница между акциями и облигациям: покупая акцию инвестор становится одним из собственников эмитента, а купив облигацию компании-эмитента, инвестор становится ее кредитором. облигация имеет ограниченный срок обращения, по истечению которого гасится. облигация имеет преимущество перед акциями при реализации имущественных прав их владельцев; в первую очередь выплачиваются проценты по облигации и лишь затем дивиденды. облигация в отличии от акции не дает право своим владельцам участвовать в управлении компанией-эмитентом. номинальная стоимость облигации как правила значительно превышает номинальную стоимость акции и облигационный заём рассчитан на крупных инвесторов. Порядок выпуска облигаций акционерными обществами регламентируется Федеральным законом «Об акционерных обществах». В соответствии с законом при выпуске облигаций акционерными обществами – должны быть соблюдены следующие дополнительные условия: номинальная стоимость всех выпущенных обществом облигаций не должна превышать размер уставного капитала общества либо величину обеспечения; предоставленного обществу третьими лицами для целей выпуска; выпуск облигаций допускается после полной оплаты уставного капитала; выпуск облигаций без обеспечения допускается на третьем году существования общества и при условии надлежащего утверждения к этому времени двух годовых балансов общества; общество не вправе размещать облигации, конвертируемые в акции общества, если количество объявленных акций общества меньше количества акций, право на приобретение которых предоставляют облигации. 4. Производные финансовые инструменты Производный финансовый инструмент (дериватив) - это финансовый контракт между двумя или более сторонами, который основывается на будущей стоимости базового актива. Эти инструменты называются производными, поскольку их цена зависит от стоимости или значения базисной переменной элемента (переменной), лежащей в основе контракта. Изначально деривативы были связаны с товарами: рис, луковицы тюльпанов, пшеница. В наше время широко распространены четыре основных вида производных финансовых инструмента, которые будут более подробно рассмотрены в работе, это: форвардные контракты; фьючерсные контракты (фьючерсы); опционные контракты (опционы); свопы. Производные ценные бумаги — это такие ценные бумаги, чья стоимость является производной от динамики курсов лежащих в их основе финансовых активов или других, более простых финансовых инструментов. Как правило, инструментом, лежащим в основе производных ценных бумаг, выступает финансовый инструмент, обращающийся на наличном рынке, например, акции и облигации. В мировой практике к производным ценным бумагам (финансовым деривативам) относят форвардные и фьючерсные контракты, опционы и свопы. Такие деривативы как варрант и «права» в зарубежной литературе относят к одной из разновидностей опционов, хотя их все-таки выделяют из многих других разновидностей опционов. Производные финансовые инструменты – это инструменты, которые имеют две базовые характеристики – срочность и производность. Срочность означает, что исполнение обязательства произойдет в определенный момент в будущем. Производность означает, что в основе производного инструмента лежит некоторый базисный актив (валюта, акции, облигации и т.п.) и цена производного инструмента формируется на основе цены базисного актива. Существует несколько групп производных инструментов: форварды фьючерсы опционы свопы. Контракты на форварды и фьючерсы зависят от будущей стоимости базовых активов. Контракты на депозитный свопы зависят от текущей стоимости активов и стоимости активов в будущем. Стоимость опционных контрактов также напрямую зависят от будущей стоимости активов, но в другой пропорции. Форвардами фьючерсами опционами свопами часто пользуются производители и потребители для страхования от колебаний цен на финансовых рынках. Опционы банки используют их для совершения спекуляций и инвестиционных операций. На данный момент российский рынок производных инструментов находится на стадии развития. Торговля дериктивами в России сильно отстают от уровня ведущих мировых бирж. Впервые депозитные свопы появились в середине ХХ века и считались новейшими финансовыми инструментами. Хеджирование - система заключения срочных контрактов и сделок, учитывающая вероятные в будущем изменения обменных валютных курсов и преследующая цель избежать неблагоприятных последствий этих изменений. Хеджирование на повышение, или хеджирование покупкой, представляет собой биржевую операцию по покупке срочных контрактов или опционов. Хеджирование на понижение, или хеджирование продажей, - это биржевая операция с продажей срочного контракта. Спекулянты на рынке срочных контрактов играют большую роль. Принимая на себя риск в надежде на получение прибыли при игре на разнице цен, они выполняют роль стабилизатора цен. При покупке срочных контрактов на бирже спекулянт вносит гарантийный взнос, которым и определяется величина риска спекулянта. Если цена товара (курс валюты, ценных бумаг) снизилась, то спекулянт, купивший ранее контракт, теряет сумму, равную гарантийному взносу. Если цена товара возросла, то спекулянт возвращает себе сумму, равную гарантийному взносу, и получает дополнительный доход от разницы в ценах товара и купленного контракта. Спекуляция, сутью которой является купить дешевле, а продать дороже. Арбитражем называется деятельность, имеющая целью извлечение доходов путем перепродажи ценных бумаг или валют по более выгодным ценам на том же рынке, но в каком-то будущем периоде, или на других рынках. Арбитраж и связанная с ним деятельность включает в себя как знание о разности цен, так и способность к предвиденью динамики цен, объемов операций, возможной прибыли и риска. Арбитраж в основном связан с международными срочными финансовыми операциями. Дериватив (derivative) – это производный финансовый инструмент, который зависит от стоимости одного или более базовых активов. Базовым активом деривативов, как правило, являются не товары, а ценные бумаги (акции, облигации, фьючерсы, опционы и т.д.). Т.е. по сути, дериватив – это "бумага на бумагу", его стоимость определяется ценой базового актива, от которого он произведен. Поэтому деривативы также называют ценными бумагами второго уровня. 5. Профессиональные участники рынка ценных бумаг: общая характеристика Профессиональных участников рынка ценных бумаг по характеру выполняемых ими функций можно разделить на следующие большие группы: трейдеры, осуществляющие сделки купли-продажи ценных бумаг; организаторы торговли; депозитарии, обеспечивающие движение и права собственности на ценные бумаги между участниками сделки; реестродержатели (регистраторы), осуществляющие регистрацию права собственности в реестре владельцев ценных бумаг. Рассмотрим функции профессиональных участников рынка ценных бумаг. Трейдеры. Брокеры, дилеры и компании, осуществляющие доверительное управление предоставленными им денежными средствами и ценными бумагами. Брокеры осуществляют сделки на рынке ценных бумаг в интересах другого лица в качестве посредника (поверенного или комиссионера) этого лица. Дилеры совершают сделки купли-продажи ценных бумаг на фондовом рынке от своего имени и за свой счет. Компании, осуществляющие доверительное управление предоставленными средствами, выполняют управление переданным им имуществом. Этим имуществом могут быть ценные бумаги, денежные средства, предназначенные для инвестирования в ценные бумаги, а также денежные средства и ценные бумаги, получаемые в результате такого управления. Организаторы торговли обеспечивают функционирование торговых площадок, которые подразделяются па биржевые и внебиржевые. На фондовом рынке они выполняют разные функции. Биржевые торговые площадки обеспечивают концентрацию спроса и предложения. Это позволяет формировать реальные цены на продаваемые цепные бумаги. Внебиржевые торговые площадки обеспечивают: перемещение значительных объемов ценных бумаг между конкретными инвесторами; формирование крупных пакетов акций путем обеспечения взаимодействия рынка мелких продавцов (розничных инвесторов) и крупных покупателей (оптовых инвесторов); осуществление рискованных спекулятивных сделок (например, продажа ценных бумаг, которыми продавец еще не владеет, в условиях падающего рынка с надеждой откупить их по более низкой цене и выполнить свои обязательства по первой сделке). Депозитарии обеспечивают движение права собственности на ценные бумаги от продавца к покупателю. До этого клиринговыми организациями осуществляется учет взаимных обязательств операторов на фондовом рынке. После определения взаимных обязательств между покупателем и продавцом происходит их исполнение: банки обеспечивают движение денежных средств от покупателя к продавцу, а депозитарии – движение ценных бумаг в обратном направлении. Реестродержатели (регистраторы) осуществляют учет и фиксацию права собственности на ценные бумаги и переход его от одного лица к другому. Регистрация права собственности обеспечивается внесением соответствующих записей в реестры владельцев ценных бумаг. Деятельность по ведению реестра является исключительным видом деятельности на фондовом рынке. Различия в функциях депозитариев и реестродержателей состоят в следующем (рис. 1.12): реестродержатели учитывают всех инвесторов, владеющих ценными бумагами данного эмитента; депозитарии учитывают ценные бумаги разных эмитентов, принадлежащие данному инвестору.  Рис. 1.12. Различия в функциях депозитариев и реестродержателей Как следует из рис. 1.12, депозитарий отражает право собственности на ценные бумаги с точки зрения инвестора. Так, инвестор Иа владеет ценными бумагами эмитента Эа, которые инвестор учитывает в своем депозитарии. Инвестору Иб принадлежат ценные бумаги эмитентов Эа и Эб. Инвестор Ив учитывает в своем депозитарии ценные бумаги эмитентов Эб, Эв и Эг. Инвестору Иг принадлежат ценные бумаги эмитента Эг. Это же распределение права собственности на ценные бумаги с точки зрения реестродержателей выглядит следующим образом. Ценные бумаги эмитента Эа принадлежат инвесторам Иа и Иб. Владельцами ценных бумаг эмитента Э6 являются инвесторы И6 и Ив. Право собственности на ценные бумаги эмитента Эв принадлежит инвестору Ив. Ценные бумаги эмитента Эг находятся в собственности у инвесторов Ив и Иг. Номинальный держатель. Депозитарии целесообразно использовать для обеспечения выполнения обязательств сторон по сделкам в торговых системах. В этом случае депозитарий может быть зарегистрирован в качестве номинального держателя ценных бумаг. Номинальным держателем называется лицо, зарегистрированное в системе ведения реестра и не являющееся владельцем в отношении этих ценных бумаг. При этом номинальный держатель ценных бумаг может осуществлять права, закрепленные ценной бумагой, только в случае получения соответствующего полномочия от владельца. Операции с цепными бумагами между владельцами ценных бумаг одного номинального держателя ценных бумаг не отражаются у реестродержателя. Это особенно удобно при организации работы торговой системы, когда перерегистрация права собственности на ценные бумаги по результатам сделок, заключенных в торговой системе, осуществляется у номинального держателя, обслуживающего торговую площадку, а не у реестродержателя, ведущего реестр акционеров эмитента (рис. 1.13).  Рис. 1.13. Особенности учета движения права собственности на ценные бумаги, осуществляемого через номинальною держателя Номинальный держатель обязан: осуществлять учет ценных бумаг, которые он держит в интересах других лиц, на раздельных забалансовых счетах; осуществлять операции с ценными бумагами исключительно по поручению лиц, в интересах которых он является номинальным держателем; совершать все необходимые действия, направленные на обеспечение получения этими лицами всех выплат, причитающихся им по ценным бумагам. Данные о номинальном держателе ценных бумаг вносятся в реестр акционеров. Причем внесение имени номинального держателя ценных бумаг в систему ведения реестра, а также перерегистрация ценных бумаг на имя номинального держателя не влекут за собой переход права собственности. Номинальный держатель по требованию владельца ценных бумаг обязан обеспечить внесение в реестр акционеров записи о перерегистрации ценных бумаг на имя владельца. |