госы. 1. Понятие и признаки управления, государственного управления

Скачать 471.7 Kb. Скачать 471.7 Kb.

|

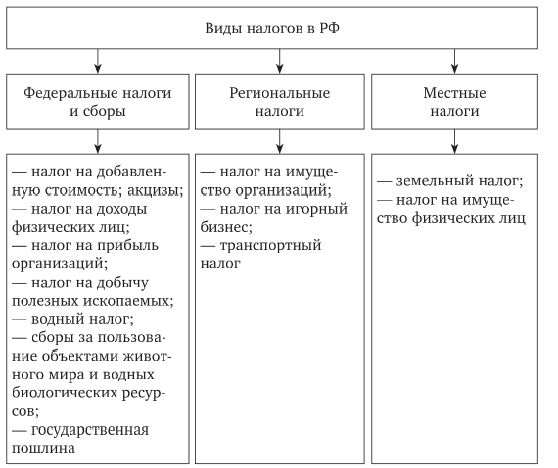

78. Роль налоговой системы в повышении эффективности функционирования региональной и местной экономикиНалоговая система является основной составляющей общей системы экономических отношений и мощным регулятором экономических процессов. Эффективность функционирования налоговой системы достигается путем сбалансированного сочетания всех ее функций с учетом интересов государства и налогоплательщиков. Эффективное налогообложение возможно обеспечить путем гармоничного сочетания выбранного налогового механизма с целями и задачами, которые ставит перед собой государство при управлении экономикой страны. Эффективность налогообложения определяется соотношением налоговых поступлений в бюджеты с общими затратами на сбор налогов, в том числе и в отношении к каждому конкретному налогу. Эффективность налогообложения заключается в следующем: – для государства – в увеличении доходов бюджета за счет налоговых поступлений и развитии налогооблагаемой базы; – для хозяйствующих субъектов – в получении максимально возможных доходов (прибыли) при минимизации налоговых платежей, – для населения – в получении достаточных доходов для существования при уплате установленных налогов, за счет которых государство предоставляет необходимые социальные услуги. Сбор налогов и наличие специального аппарата для этих целей — одна из основных экономических функций и неотъемлемых черт любого государства. С помощью налоговых платежей формируются общегосударственные финансовые ресурсы. Налоговая система основана на обязательных безвозмездных платежах и, следовательно, на перераспределении собственности. Налог — это обязательный, индивидуально безвозмездный платеж, взимаемый с юридических и физических лиц в форме отчуждения, принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований. В современных государствах налоговая система выполняет не только фискальную функцию сбора налогов для обеспечения базовых функций государства (оплата труда государственного аппарата, финансирование обороны и безопасности). Сформировался также ряд функций, оказывающих существенное влияние в целом на социально-экономическое развитие. Основные функции налоговой системы: Фискальная – сбор налогов для обеспечения базовых функций государства. Определение источников финансирования каждого из уровней бюджета расширенного правительства. Воздействие на регулирование совокупного спроса и предложения. Оптимизация налогового бремени. Стимулирующая – воздействие на экономические факторы экономического роста (труд, капитал, НТП). Социальная – обеспечение производства общественных благ. Сглаживание дифференциации по доходам. Контрольная – позволяет государству отслеживать своевременность и полноту поступлений в бюджет денежных средств и сопоставлять их величину финансовых ресурсов. В России проведена масштабная налоговая реформа, начало которой было положено принятием первых глав второй части Налогового кодекса РФ в 2000 г. Данная реформа была направлена в основном на упрощение налоговой системы и снижение налогового бремени — как за счет уменьшения налоговых ставок и изменения правил исчисления и уплаты налогов, так и путем повышения эффективности процедур налогового администрирования. Необходимость налоговой реформы 2000-х гг. была обусловлена и тем обстоятельством, что построение налоговой системы России в начале 1990-х гг. происходило в условиях форсированного перехода к рыночным условиям, что выражалось в резком уменьшении объема ВВП, перераспределяемого через государственный бюджет. Масштабное сжатие бюджетных расходов в условиях экономического кризиса оказало свое влияние и на налоговую политику: пытаясь компенсировать существенное сокращение бюджетной поддержки экономических агентов, органы власти включали в налоговое законодательство большое количество налоговых льгот и освобождений, существование которых не было оправдано соображениями экономической эффективности. В результате налоговая система, созданная в течение 1990-х гг., оказалась недостаточно эффективной с фискальной точки зрения и не способствовала установлению конкурентных рыночных отношений и, в конечном счете, экономическому росту. В российской налоговой системе произошли значительные изменения: — законодательное закрепление новой налоговой системы, ее кодификация; — снижение налоговых ставок (НДС, налог на прибыль); — отмена прогрессивной шкалы налоговых ставок по подоходному налогу; — реструктуризация перечней налогов по уровням бюджетной системы (исключение некоторых налогов, в том числе налога с продаж, налога на рекламу, налога на пользователей автомобильных дорог и др.); — развитие стимулирующей роли амортизационных начислений; — введение специальных налоговых режимов; — отмена единого социального налога и введение вместо него страховых платежей. В федеративных государствах налоговые системы представляют собой трехуровневую систему, обеспечивая финансирование федерального, регионального и местного бюджетов, которые являются финансовой основой соответствующих бюджетов. Общая нормативно-правовая база налогообложения устанавливается федеральными органами власти, однако региональные и местные власти имеют возможность в отношении региональных и местных налогов регулировать процентные ставки, сроки и порядок уплаты налогов.  Для обеспечения финансирования территорий из общефедеральных налоговых платежей формируются фонды поддержки территориального развития, которые передаются в региональные бюджеты в виде трансфертов. Часть региональных налогов в виде трансфертов передается в местные бюджеты. |