1. Понятия страхования. Сущность риска и признаки его страхуемости

Скачать 0.92 Mb. Скачать 0.92 Mb.

|

|

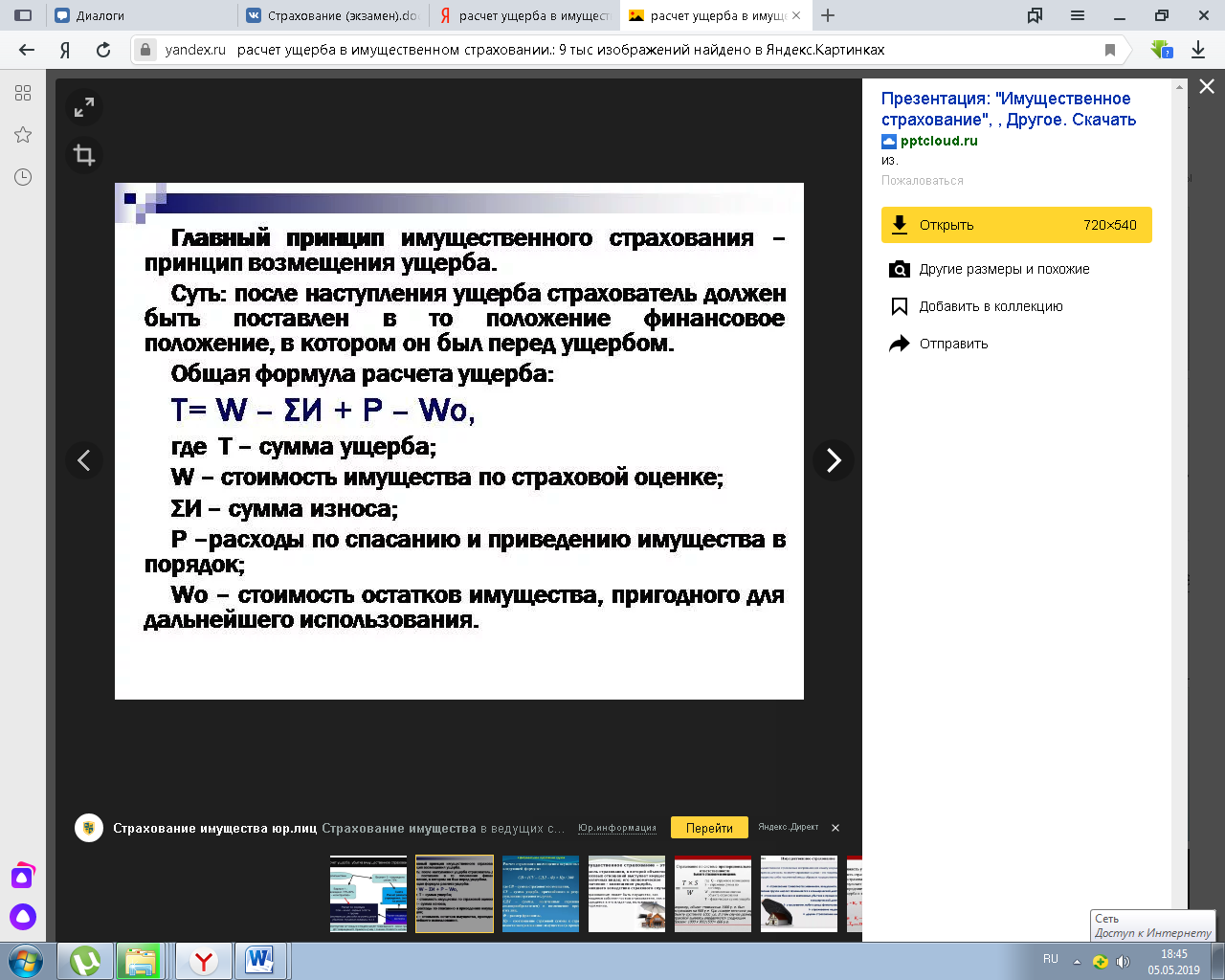

24. Понятие и расчет ущерба в имущественном страховании. Имущественное страхование в Российской Федерации - отрасль страхования, где объектами страховых правоотношений выступает имущество в различных видах. Имущественное страхование охватывает практически все виды имущества юридических и физических лиц: здания, сооружения, машины, оборудование, сырье топливо, материалы, рабочий и продуктивный скот, сельскохозяйственные посевы, предметы домашнего обихода и т.д. Под имуществом понимается совокупность вещей и материальных ценностей, состоящих в собственности и (или) оперативном управлении физического или юридического лица. В состав имущества входят деньги и ценные бумаги, а также имущественные права на получение вещей или иного имущественного удовлетворения от других лиц. Существует множество видов имущественного страхования. Все их можно сгруппировать по следующей схеме: 1. Сельскохозяйственное; 2. Транспортное; 3. Страхование имущества юридических лиц; 4. Страхование имущества физических лиц. Ущербом в имущественном страховании считается:В случае уничтожения или похищения предмета – его действительная стоимость; В случае повреждения – разница между его действительной стоимостью и стоимостью этого предмета с учетом обесценения в результате страхового случая. Последовательность определения ущерба: Установление факта гибели или повреждения имущества (акт о гибели или поврежд. имущ-ва.).Решение вопроса о наличии страхового или нестрахового случая. Расчет суммы ущерба и страхового возмещения. Страховое возмещение не может быть больше страховой суммы, указанной в договоре.  25. Классификация страхования. Классификация страхования — это научная система деления страхования на сферы деятельности, отрасли, подотрасли и виды, звенья которых располагаются так, что каждое последующее звено является частью предыдущего. В основе классификации страхования лежат различия:

Существуют различные взгляды на систему классификации страхования. Мы рассмотрим существующую в настоящий момент в России классификацию страхования на основе действующего законодательства. Организационно-правовая классификация страхования Страхование бывает государственным и негосударственным. Государственное страхование — форма организации страхования, при которой страховщиком выступает государственная организация. В настоящее время государственное страхование осуществляется в условиях частичной монополии государства на отдельные виды страхования. Негосударственное (акционерное и взаимное) страхование — страховщиками могут выступать негосударственные юридические лица любой организационно-правовой формы, предусмотренной законодательством России. Классификация по форме осуществления страхования Страхование может осуществляться в добровольной и обязательной формах. Добровольное страхование — страхование на основе договора между страхователем и страховщиком. Правила страхования устанавливаются страховщиком. Обязательное страхование — страхование в силу закона. Виды, условия и порядок проведения обязательного страхования определяются соответствующими законами России. Отраслевая классификация страхования В соответствии с законом РФ "Об организации страхового дела в РФ" предусмотрена следующая отраслевая классификация страхования:

Классификация по объектам страхования Объектами личного страхования могут быть имущественные интересы, связанные:

Объектами имущественного страхования могут быть имущественные интересы, связанные, в частности, с:

Классификация договоров страхования в соответствии с ГК РФ Все договоры страхования подразделяются на: 1. Договоры имущественного страхования:

2. Договоры личного страхования:

Кроме того, статьей 970 ГК РФ в особые виды страхования выделено:

26.Общие условия страхования морских судов. Виды и условия морского страх-я совершенствовались вместе с развитием морской торговли. Объектом мор-го страх-я м.б. всякий имущ-ный интерес, связанный с торговым мореплаванием, — судно, строящееся судно, груз, фрахт, плата за проезд пассажира, за пользование судном и др обеспечиваемые судном требования. По дог-у морс страх-я СК обязуется за обусловленную плату при наступлении предусмотренных в дог-е опасностей или случайностей, кот подвергалось судно или груз, возместить страх-елю, в пользу кот заключен дог-р, понесенный ущерб. Страх случаями явл события, предусмотренные дог-м страх-я, с наступлением кот возникает обязанность страх-ка произвести страх выплату страх-лю. Страх сумма не может превышать действительной ст-ти судна на момент заключения договора. Вдог-ре страх-я стороны могут указать размер франшизы. Франшиза м.б. условной или безусловной и устанавливается как в % к страх сумме, так и в абсолютном размере. При установлении условной страх-к не несет от-ти за ущерб, не превышающий сумму франшизы, но возмещает ущерб полностью при превышении размера ущерба этой суммы. При установлении безусловной во всех случаях возмещается ущерб, за вычетом суммы франшизы. Дог-ор страх-я зак на определенный срок или на рейс. Если застр-е на срок судно в момент истечения срока находится в плавании или терпит бедствие дог- р страх-я считается продленным до прибытия порт назначения. В этом случае страх-к имеет пр на получение премии, пропорц-ой сроку продления дог-ра. Дог-р страх-я вступает в силу с момента уплаты страх-лем первого страх взноса. Дог-р страх-я прекращается в случаях: * истечения срока действия; * исполнения страх-ком обяз-в по дог-у в полном объеме; *неуплаты страх-лем страх взносов, *ликвидации страхователя, являющегося юр лицом, * ликвидации страх-ка, * прекращения действия дог-ра страх-я Дог-р страх-я м.б. прекращен досрочнопо требованию страх-ля или страх-ка, если это предусмотрено условиями дог-а или по взаимному соглашению сторон . Страх-к освобождается от от-и за убытки, возникшие вслед того, что страх-ль умышленно не принял мер к предотвращению или уменьшению убытков. Страх возмещение м.б. выплачено, п соглашению сторон, в размере полной страховой суммы в сл случаях: * при полной фактической гибели судна; * при пропаже судна без вести; * при полной конструктивной гибели судна. 27. Принципы добровольного и обязательного страхования. По способу вовлечения в страховое сообщество страхование осуществляется в обязательной и добровольной форме. Добровольное – инициатором выступают хозяйствующие субъекты, физические и юридические лица. Возникает на основе добровольно заключенного договора между страхователем и страховщиком. Договор страхования удостоверяется страховым полисом. Исходя из законодательной базы, формируются условия или правила отдельных видов добровольного страхования. Добровольное страхование вступает в силу лишь после уплаты страхового взноса, имеет заранее оговоренный определенный срок страхования. Принципы добровольного страхования: 1. Добровольное страхование действует в силу закона и на добровольных началах. 2. Добровольное страхование в полной мере характерно для страхователей. Страховщик не имеет права отказаться от страхования объекта, если волеизъявление страхователя не противоречит условиям страхования. Данный принцип гарантирует заключение договора страхования по первому требованию страхователя. 3. Выборочный охват добровольным страхованием. 4. Добровольное страхование всегда ограничено сроком страхования. 5. Добровольное страхование действует только при уплате разового или периодических страховых взносов. 6. Страховое обеспечение по добровольному страхованию зависит от желания страхователя. Обязательным является страхование, осуществляемое в силу закона. Виды, условия и порядок проведения обязательного страхования определяются соответствующими законами Российской Федерации. Принципы: 1. обязательный характер в силу закона; 2. полнота охвата обязательным страхованием (Страховые фирмы, на которые возложено обязательное страхование, должны обеспечить 100% охвата объектов этой формой страхования. Для этого они должны ежегодно регистрировать объекты, подлежащие страхованию, начислять их владельцам страховые взносы.); 3. автоматический характер распространения обязательного страхования (Страхователю не обязательно подавать заявление на страхование устно или письменно. Объекты обязательного страхования включаются в планы страховых фирм по мере их регистрации последними); 4. действие обязательного страхования независимо от уплаты страховых взносов. Если страхователь не уплатил взносы, их взимают с него через суд. 5. бессрочность обязательного страхования. Страхование действует до тех пор, пока страхователь владеет, пользуется и распоряжается застрахованным имуществом. Или пока не будет отменен закон (указ) об обязательном страховании; 6. нормирование обязательного страхования. При обязательном страховании для упрощения страховой оценки и порядка выплаты страхового возмещения устанавливаются нормы страхового обеспечения в процентах от страховой оценки или в рублях на единицу объекта страхования. Обязательное имущественное страхование в РФ установлено Законом РФ «О вывозе и ввозе культурных ценностей» в отношении ценностей, временно вывозимых государственными и муниципальными музеями, библиотеками, архивами и другими государственными хранилищами. Обязательное страхование гражданской ответственности частных нотариусов предусмотрено Основами законодательства РФ о нотариате от 11.02.1993 г. №4462-1. В целях защиты социальных, экономических интересов граждан, а также интересов предприятий, организаций, государства законами может устанавливаться обязательное страхование жизни, здоровья граждан, имущества юридических и физических лиц и гражданской ответственности за причинение вреда другим лицам. Основное отличие обязательного страхования от добровольного состоит в том, что при обязательном страховании выплаты не зависят от одних взносов, в то время как при добровольном страховании обязательства страховщика находятся в точном соответствии со взносами страхователя. Кроме того, в обязательном страховании застрахованный не имеет права прекратить страхование, а при добровольном оно прекращается, как только перестают уплачиваться взносы. 28. Договоры перестрахования и их виды. Перестрахование – страховщик, принимая на страхование риски, часть страховой ответственности по ним он передает(цедирует) на согласованных условиях страхового правоотношения другим страховщикам с целью создания сбалансированного страхового портфеля и обеспечения финансовой устойчивости страховых операций. Договор перестрахования имеет два основных принципа:

Существует 3 вида договоров перестрахования по форме взаимно взятых обязательств: 1. факультативные (необязательные), 2. облигаторные (обязательные) или договорные, 3. факультативно-облигаторные или договоры «открытого покрытия». Факультативное перестрахование – это индивидуальная сделка, касающаяся одного риска. Перестрахователю и перестраховщику предоставлена возможность индивидуальной оценки риска: цеденту (страховая компания, размещающая риск, отдающая риск в перестрахование) в решении вопроса, сколько следует оставить в собственном риске (собственное удержание), а цессионарию (страховая компания, принимающая риск на перестрахование) в решении вопросов принятия риска в том, или ином объеме. Отрицательной чертой факультативного перестрахования является то, что цедент должен передать часть риска до заключения договора со страхователем, а на это, как правило, нет времени. Облигаторное страхование обязывает цедента передавать определенные доли во всех рисках, принятых на страхование, если их общая сумма превышает определенное заранее собственное участие страховщика. С другой стороны, этот договор налагает обязательство на перестраховщика принимать предложенные ему доли рисков. Такой вид договора наиболее выгоден для цедента, поскольку все риски автоматически получают страховое обеспечение у перестраховщика. Факультативно-облигаторная форма договора дает цеденту свободу принятия решений: какие риски и в каких размерах следует передать цессионарию. В свою очередь цессионарий обязан принять цедированные доли рисков на заранее оговоренных условиях. Эти договоры опасны для перестраховщика, поскольку перестрахователь может передать самые опасные риски, поэтому договоры открытого покрытия заключаются только с теми партнерами, которым доверяют. Факультативность в данном случае предполагается для перестрахователя, а облигаторная часть относится к перестраховщику. 29. Страховой интерес. Страховой интерес у страхователя представляет собой необходимую предпосылку по заключению страхового договора. Риск, принимаемый на страхование, должен быть реализован в некую финансовую форму. Владелец имущества является носителем страхового интереса. . Имущественный интерес представляет собой интерес к сохранению имущества, дохода, здоровья, жизни и т. п. Страховой интерес является юридическим правом на страхование, которое возникает тогда, когда лицо обладает юридическим отношением к страховому имуществу. Это значит, что лицо обретет доход от сохранности такого имущества либо что ему наносится ущерб при повреждении такового. Для противодействия этой возможности, разработана была одна из главных доктрин в страховании — лицо, которое страхует что-либо, должно будет понести финансовые убытки при реализации застрахованного риска. Подобным образом, зависимо от интереса, который подлежит страхованию, страхование, прежде всего, разделяется на следующие крупные классы: Имущественное; Личное. Они сильно отличаются друг от друга по двум признакам. Во-первых, как становится ясно из самого наименования, при страховании имущества страхуемый интерес должен обладать связью с определенным имуществом, а при личном страховании интерес связывается не с имуществом, а с личностью застрахованного лица. При страховании имущества страховой интерес может проявляться в следующих формах: право собственности на страховой объект; право на аренду имущества; ответственность за чье-то имущество, которое принимается на временное хранение, ремонт или переработку. Все перечисленные вариации относят к страхованию имущества. В них интерес страхования всегда ограничивается фактической стоимостью имущества. Страховой интерес при страховании жизни В отличии от имущественного страхования и ответственности в страховании жизни страховой интерес не ограничивается. Любой человек обладает неограниченным страховым интересом к собственному здоровью и жизни. В связи в этим сумма страхования ограничению не подлежит. В договоре по личному страхованию страховая сумма учреждается по соглашению меж страхователем и страховщиком. В страховании жизни концепт ущерба не применяется. Речь в данном случае можно вести лишь о выплате согласованной страховой суммы по истечению срока действия договора либо при наступлении страхового случая. Принцип страхового интереса наложил некие ограничения на страхование жизни и иные разновидности личного страхования. В большей части государств запрещено страховать жизнь детей, родителей, иных родственников, а также посторонних людей. Исключение могут составлять некоторые разновидности страхования детей и страхование супругов. В последней ситуации различаются две вариации. Или один супруг страхует себя и второго, или страхует себя, назначая второго выгодоприобретателем. 30. Сущность и значение перестрахования. Формы перестраховочной защиты. Cущность перестрахования — система экономических отношений, в соответствии с которой страховая компания, принимая на страхование риски, часть ответственности по ним (с учетом своих финансовых возможностей) передаёт другим страховщикам. Страховая компания при этом называется «перестрахователь», а компания, принявшая риск, — «перестраховщик». Сущность перестрахования представляет собой один из важнейших факторов формирования сбалансированного страхового портфеля и, как следствие, обеспечения финансовой устойчивости и рентабельности страховых операций. Перестрахованием рисков достигается не только защита страхового портфеля от влияния на него серии крупных страховых случаев или даже одного катастрофического, но и то, что уплата сумм страхового возмещения по таким случаям не ложится тяжелым бременем на одну страховую компанию, а осуществляется сообща всеми участниками процесса перестрахования соответствующего риска, сущность перестрахования. К настоящему времени в страховой практике накоплено большое количество разнообразных форм и методов перестрахования, сущность перестрахования. Во-первых, выделяют факультативное и облигаторное перестрахование. Факультативное перестрахование возникло раньше и стало мерной разновидностью перестрахования. При факультативном перестраховании каждый риск передается отдельно по соответствующему договору между цедентом и цессионарием. Предлагая риск в факультативное перестрахование, страховщик готовит специальный документ — предложение, называемое слипом» в котором излагается подробная характеристика риска, и передает его выбранному одному или нескольким перестраховщикам. Перестраховщик, рассмотрев слип, может принять его, или отказаться, или запросить дополнительную информацию. После того как перестраховщик согласился принять предлагаемый риск на перестрахование, оформляется договор факультативного перестрахования. Таким образом, при факультативном перестраховании выполняется индивидуальная работа по каждому передаваемому и перестрахование риску. По облигаторному перестрахованию в отличие от факультативного передаются сразу все риски одного вида (все и каждый). Данная разновидность перестрахования предполагает обязательную уступку цедентом заранее согласованной части риска и соответственно части премии по всем выданным полисам одного вида страхования. Цессионарий, со своей стороны, обязуется согласно условиям договора облигаторного перестрахования принимать эти части риска, сущность перестрахования. Во-вторых, выделяют пропорциональное и непропорциональное перестрахование, сущность перестрахования. Пропорциональное перестрахование предусматривает, что доля перестраховщика (цессионария) в каждом переданном ему риске определяется по заранее оговоренному соотношению (пропорции) к доле собственного удержания перестрахователя (цедента), как сущность перестрахования. В основе перестрахования - договор, согласно которому одна сторона - цедент передает полностью или частично страховой риск (группу страховых рисков определенного вида) другой стороне - перестраховщику, который в свою очередь принимает на себя обязательство возместить цеденту соответствующую часть выплаченного страхового возмещения. Из приведенного определения следует, что в договоре перестрахования выступают две стороны: страховое общество, передающее риск, который мы будем называть перестраховочным риском, и страховое общество, принимающее риск на свою ответственность, которое мы будем называть перестраховщиком. Сам процесс, связанный с передачей риска, следует называть цедированием риска, или перестраховочной цессией. В этой связи перестраховщика, отдающего риск, называют цедентом, а перестраховщика принимающего риск, - цессионарием. Риск, принятый данным перестраховщиком от цедента, довольно часто подвергается последующей передаче полностью или частично следующему страховому обществу. Последующая передача перестраховочного риска называется ретроцессией. Страховое общество, отдающее риск в перестрахование третьему участнику, называется ретроцедентом, а страховое общество, принимающее ретроцедированный риск, - ретроцессионарием. |