Биржевое дело. Дегтярева. Книга "биржевое дело"

Скачать 3.59 Mb. Скачать 3.59 Mb.

|

|

Глава 11 Спекулятивные операции на фьючерсных рынках 11.1. Функции спекулянтов на фьючерсных рынках Операции на фьючерсных рынках, связанные со страхованием финансовых результатов, немыслимы без существования особой группы участников, принимающих на себя риск. Эту функцию во фьючерсной торговле выполняют спекулянты. Они берут на себя часть риска хеджеров, что в итоге ведет к увеличению объема обращающегося на рынке капитала и повышению его ликвидности. Спекулянты — это самая многочисленная, но наименее удачливая группа участников фьючерсного рынка. Хотя не существует официальной статистики успехов и неудач спекулянтов на фьючерсных рынках, однако некоторые экспертные оценки все же производились. По этим оценкам, лишь от 10 до 30% из всего числа спекулянтов имели нетто-прибыль в каждом году своей деятельности. Но это не мешает все новым группам участников фьючерсного рынка пробовать свои силы в спекулятивных операциях. Большинство спекулянтов привлекает надежда на быструю прибыль, а не забота о благосостоянии экономики, тем не менее, сами спекулянты выполняют на фьючерсных рынках несколько жизненно необходимых функций, которые облегчают торговлю биржевыми товарами и финансовыми инструментами. Прежде всего, как уже указывалось, спекулянты принимают риск хеджеров на себя. Без них хеджерам было бы очень трудно, а может быть даже и невозможно согласовать цену, потому что продавцы (держатели коротких позиций) требуют наивысшую цену, в то время как покупатели (держатели длинных позиций) хотят заплатить наименьшую возможную цену. И урегулировать эти взаимные требования довольно сложно. Без спекулянтов продавцы были бы вынуждены принимать предложения, несмотря на низкие цены, а покупатели — несмотря на высокие. Спекулянты являются как бы мостиком над этим ценовым разрывом предложения и покупки, что увеличивает в целом ценовую эффективность рынка. Спекулянты способствуют повышению ликвидности рынка, т.е. создают такой рынок, который позволяет быстро продавать и быстро покупать. С появлением на рынке спекулянтов увеличивается число реальных покупателей и продавцов, и хеджеры уже не ограничиваются просто хеджированием рисков других. На ликвидном рынке с большим числом продавцов и покупателей можно осуществлять операции в любых масштабах при незначительном изменении цен. В то же время приход спекулянтов, увеличивая число участников операций, способствует конкуренции, а в итоге и более эффективному выявлению объективной цены. Деятельность спекулянтов способствует относительной стабильности рынка и в целом устраняет перепады цен. Покупками фьючерсных контрактов по низким ценам спекулянты содействуют увеличению спроса, что ведет к увеличению цены. Продажа спекулянтами фьючерсных контрактов по высоким ценам снижает спрос и, следовательно, цены. Поэтому резкие колебания цен, возможные в других условиях, смягчаются спекулятивной деятельностью. Спекуляция на фьючерсных рынках, как и спекуляция с реальным товаром, может быть как прибыльна, так и убыточна. Но в отличие от спекулянтов реальным товаром, у фьючерсных спекулянтов очень редко возникает потребность в приобретении реального товара или финансового инструмента, которые закрыли бы фьючерсный контракт. Они покупают контракты в надежде, что цены возрастут, с целью продать их по более высокой цене и, следовательно, оказаться в прибыли. Они продают контракт, ожидая, что цены упадут, чтобы приобрести его по более низкой цене и опять получить прибыль. Уникальной чертой фьючерсной торговли является то, что спекулянт может начать играть на бирже, как купив, так и продав фьючерсный контракт. Решение спекулянтов о том, будут ли они продавать или же покупать, зависит от прогноза состояния рыночной ситуации. Потенциальная прибыль зависит от размера риска, который спекулянт принимает на себя, и от его прогноза рыночной ситуации, вернее, его опыта в прогнозе движения цен. Возможная прибыль и потери одинаково велики как для спекулянтов-покупателей, так и для .спекулянтов-продавцов. 11.2. Техника спекулятивных операций Техника спекулятивных операций весьма проста: если на первом этапе спекулянт осуществляет продажу фьючерсного контракта, то на втором — покупку такого же контракта. А если же на первом этапе игрок начинает с покупки фьючерсного контракта, то на втором он осуществит продажу. Фьючерсы на облигации Казначейства США котируются по 92% or номинала, и торговец считает, что процентные ставки будут падать, что явится причиной роста цен. Предположим, что торговец открывает длинную позицию на один контракт на облигации Казначейства США на Среднеамериканской бирже на 50 000 долл. Впоследствии цены на облигации поднимаются до 94%. Торговец закрывает длинную позицию, продавая контракт с прибылью в 2 пункта, или 1000 долл. Результат спекулятивной операции:

Если спекулянт предполагает, что процентные ставки будут расти, следовательно, по его ожиданиям цены на фьючерсы на облигации будут падать, то, открытие короткой позиции дает возможность выиграть на падении курса ценных бумаг. Торговля на фьючерсы на облигации Казначейства США идет по 92-00. Предполагая, что курс будет падать, торговец становится держателем короткой позиции. Цены снижаются до 89-00, и торговец закрывает начальную позицию, получая выигрыш в 3 пункта т.е. прибыль в 1500 долл. Результат спекулятивной операции:

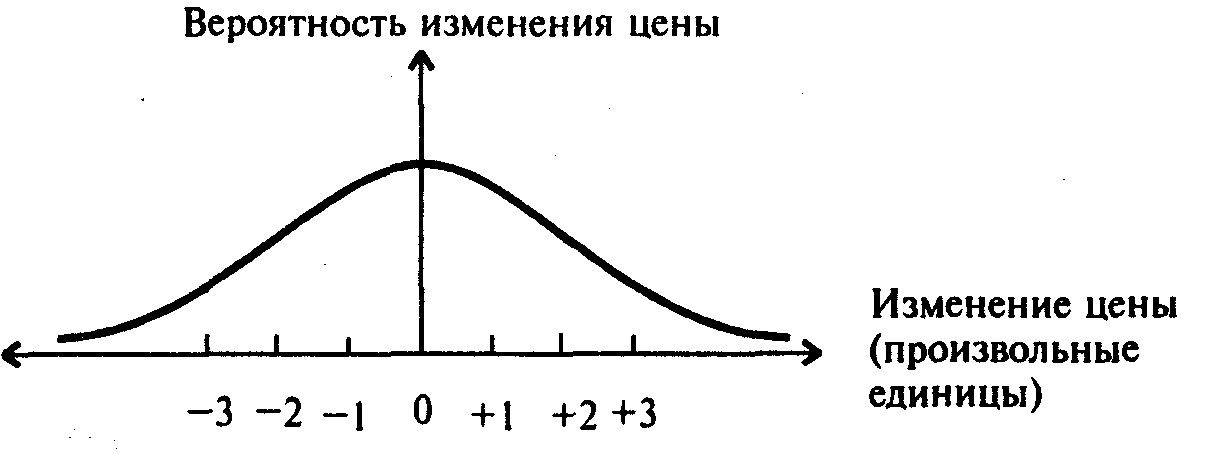

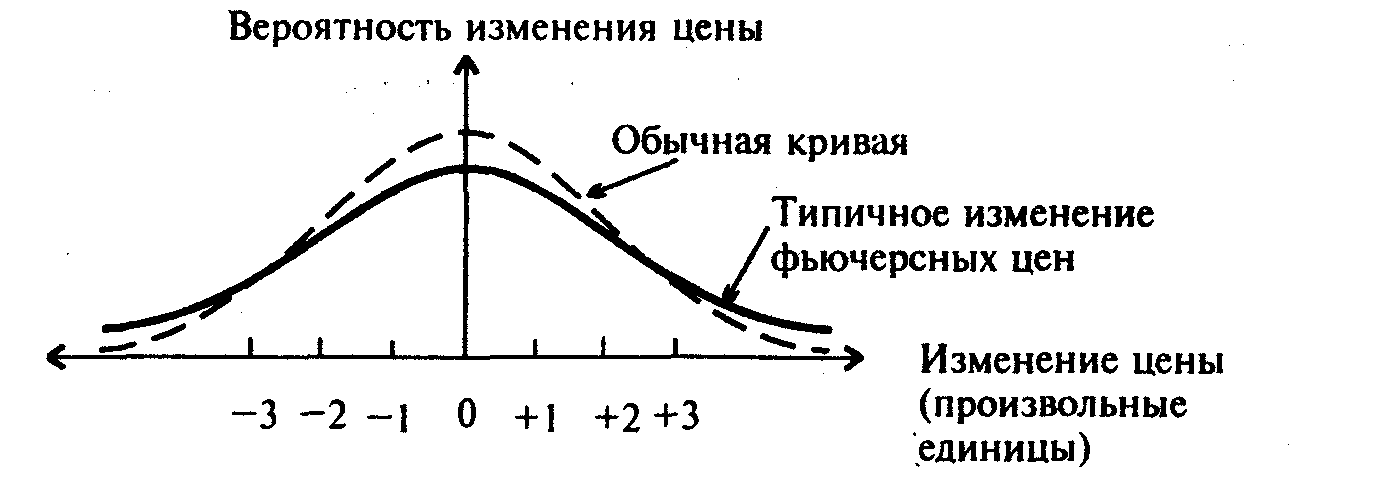

Спекулянт оказался в прибыли, потому что он сделал правильные предположения в отношении движения цен. Обратная ситуация вполне возможна. Если спекулянт сделал неправильный прогноз или не обратил внимание на изменение одного или нескольких рыночных условий, он может оказаться в убытке. 11.3. Виды спекулянтов на фьючерсных рынках На фьючерсных рынках спекулянты представлены двумя основными видами: игроки на понижение и игроки на повышение. Игра на понижение осуществляется продажей спекулянтами фьючерсных контрактов с целью их последующего откупа по более низкой цене. Спекулянтов, занимающихся этими операциями, называют "медведями". Игра на повышение осуществляется покупкой фьючерсных контрактов с целью их последующей продажи по более высокой цене. Спекулянты этого типа называются "быками". Спекулятивная прибыль возможна как при игре на повышение, так и при игре на понижение. В то же время следует подчеркнуть, что в спекулятивных операциях возможны и убытки, часто весьма значительные. Поэтому занятие спекулятивной деятельностью и инвестиции в нее — дело с высокой степенью риска. В качестве спекулянтов на товарных биржах могут выступать разные категории участников. Весьма часто этим занимаются профессиональные дилеры — члены фьючерсных бирж, которые осуществляют сделки от своего имени, за свой страх и риск. В то же время это могут быть и "непрофессионалы" — различные организации и отдельные лица (так называемая "публика"), торгующие при посредничестве брокерских фирм. Спекулянтов можно классифицировать на крупных и мелких. Однако эти понятия весьма условны и могут по-разному пониматься на различных биржах. Например, в США к крупным относятся спекулянты, открытая позиция которых достигла лимита отчетности, установленного Комиссией по товарной фьючерсной торговле. Спекулянты, имеющие объем операций меньше этого определенного уровня, считаются мелкими. В определенной степени спекулянтов можно классифицировать по различиям в методах прогноза рыночной конъюнктуры, которые они используют. Так, одна группа спекулянтов использует фундаментальный анализ рынка, т. е. уделяет основное внимание изменению факторов, определяющих спрос и предложение на рынке. Другая группа применяет главным образом прикладной анализ, т. е. основывается на информации о динамике цен, объемах сделок, уровне процентных ставок. Различаются спекулянты и по методам ведения своих операций, по стратегии и тактике торговли. С этой точки зрения выделяются: • позиционные спекулянты (position traders) — могут быть как профессионалами, так и непрофессионалами. Обычно удерживают свою позицию в течение ряда дней, недель или даже месяцев. Их прогноз базируется, как правило, на долгосрочной динамике цен, а краткосрочные колебания не принимаются во внимание; • однодневные спекулянты (day traders) — удерживают позицию в течение одного дня торгов, ожидая существенного движения цен в течение дня, и очень редко переносят позицию на следующий день. Многие из них являются членами биржи и осуществляют свои сделки в зале; • скалперы (scalpers) — ведут торговлю в зале исключительно в своих интересах. Используют малейшие колебания цен. В течение дня продают и покупают большое число контрактов, к концу дня их закрывают. При небольшой прибыли (или убытках) на одной операции обеспечивают себе необходимый уровень прибыли за счет объема операций. Деятельность скалперов особенно способствует ликвидности рынка, так как на них приходится большая часть операций. Подобную тактику также используют в основном профессиональные трейдеры, торгующие за свой счет; • спредеры (spreaders) — используют разницу цен на разные, но взаимосвязанные фьючерсные контракты. Прибыль спредера может возникать при использовании определенного соотношения цен на контракты по одному товару с разными сроками, либо по разным товарам с одним сроком. 11.4. Стратегия и тактика спекулятивных операций Успешные операции требуют разработки стратегии спекуляции, анализа и прогноза цен и умения эффективно управлять выделенным для операции капиталом. Для успешной спекулятивной торговли трейдер должен, во-первых, специализироваться на каком-либо рынке, и, во-вторых, ограничить число одновременно контролируемых им открытых позиций. Количество одновременно контролируемых позиций устанавливается с учетом времени, которое трейдер может посвятить спекулятивной деятельности. Так, для спекулянтов-непрофессионалов, которые не имеют возможности посвятить этому занятию все свое время, считается благоразумным иметь одновременно не более пяти открытых позиций. Для профессиональных трейдеров, имеющих в своем распоряжении специальное оборудование и штат сотрудников, таким лимитом может быть сто позиций. Весьма важную роль в успешной фьючерсной торговле играют тактика осуществления операций и грамотное управление имеющимися денежными ресурсами. Конечно, эффективное управление капиталом не сможет обеспечить прибыль при неверных решениях, но оно сможет смягчить воздействие убыточных операций на положение спекулянта. В управлении денежными ресурсами соотносятся три фактора: риск, возможная прибыль и размер имеющегося капитала. Спекулянты на фьючерсных рынках очень часто оценивают риск, сравнивая лишь контрактную цену и размер первоначальной маржи. На самом деле это неверно. Первоначальная маржа — это лишь залог должного исполнения контракта. А предел риска либо составляет полную стоимость контракта (в случае длинной позиции ), либо неограничен ( в случае короткой позиции). Однако это только теоретический размер риска, так как цены редко падают до нуля. Как же практически оценить степень риска? Риск фьючерсной позиции состоит из двух частей: • суммы, которую спекулянт готов потерять, прежде чем он отдаст приказ на закрытие позиции, • фактора скольжения, учитывающего возможность того, что условия рынка могут привести к существенному отличию реальной цены закрытия сделки от планируемой цены закрытия. Спекулянт купил августовский фьючерсный контракт на нефть по 14,40 долл. и, планируя убытки, наметил стоп-цену 13,70 долл. Таким образом, сумма, которую он планирует потерять, составляет 700 долл. (0,70 долл. ?< 1000 бар.). Реальна ли намеченная цифра? Скорее всего нет. Стоп-приказ с ценой 13,70 долл. не гарантирует исполнения именно по этой цене. Например, рынок может закрыться в один день при 13,75 долл., а на следующий день открыться при 13,50 долл. Или неожиданные известия могут привести к столь быстрому падению цены, что стоп-приказ будет исполнен только по цене 13,55 или 13,60 долл. Таким образом проявляется действие второго фактора, оценить который значительно труднее. В принципе, определяя возможный реальный убыток, необходимо проанализировать размер колебаний цен в течение дня, а также отклонение цен открытия от цен закрытия предыдущего дня. Например, если дневные колебания цен рынка нефти в последние месяцы составляли 20—30 пунктов, то фактор скольжения можно принять на уровне 10—15 пунктов. Таким образом, в примере вероятная цена закрытия составит 13,68 долл., а возможный убыток — 720 долл. Управление денежными средствами при спекулятивных операциях Практика осуществления спекулятивных операций на фьючерсных рынках уже отработала обязательные условия, которые можно сформулировать в виде свода правил успешной спекуляции. Правило 1. Спекулировать только теми средствами, которые игрок может позволить себе потерять. Прежде всего спекулянт должен отделить капитал для фьючерсных операций от прочих активов. Обычно спекулянты, имеющие капитал более 25 тыс. долл., держат его в ценных бумагах Казначейства США, так как при использовании их в качестве первоначального депозита они продолжают приносить доход. Но поскольку переменная маржа вносится только наличными, то крупный трейдер вынужден держать 20—25% своего спекулятивного капитала на счете у ФКМ. Для спекулянтов, чей спекулятивный капитал менее 25 тыс. долл., использование ценных бумаг затруднено, поскольку обычно ФКМ требуют минимальной суммы на счете 20 тыс. долл. или даже 50 тыс. долл., прежде чем они соглашаются принять ценные бумаги в качестве депозита. На первый взгляд, низкий уровень маржи на фьючерсных рынках позволяет спекулировать, имея весьма скромный капитал. Однако многие ФКМ требуют от своих клиентов депозита не менее 5 тыс.долл. при открытии счета, что гораздо больше сумм первоначального депозита. Кроме того, в спекуляциях считается нормой не рисковать в одной сделке более чем 10% капитала, а найти привлекательные возможности для спекуляции с риском менее 500 долл. довольно сложно. Таким образом, можно определить минимальную границу спекулятивного капитала, необходимого для игры на фьючерсных рынках, на уровне 5 тыс.долл. Правило 2. До начала каждой операции установить уровень риска и желаемый уровень прибыли. Перед началом каждой операции спекулянт определяет для себя уровень риска и желаемый уровень прибыли. Высокий показатель левериджа на фьючерсных рынках может сыграть против спекулянта, не спланировавшего возможные убытки. В результате очень часто игроки, оценившие риск на уровне 800 — 1000 долл. на контракт, не могут вовремя закрыть позиции и несут потери на уровне 2—3 тыс.долл. Для предупреждения таких ситуаций грамотные спекулянты сразу после открытия позиции отдают стоп-приказ с ограничением убытков, что позволяет спекулянту быть уверенным в автоматическом закрытии его позиции при ухудшении ситуации до обозначенного уровня. Отдав такой приказ, важно удержаться от соблазна изменить его условия, особенно в отношении уровня убытков. Как правило, чем ближе рынок подходит к стоп-цене, обозначенной в приказе для ограничения убытков, тем выше вероятность того, что была допущена ошибка в оценке ситуации на рынке и ее дальнейшего развития. Цели в отношении прибыли могут быть установлены более гибко. Однако здесь важно не следовать общей тенденции быстрого получения небольшой прибыли. Как показано далее, такая тактика есть прямой путь к разорению. В отношении прибыли можно использовать два разных подхода: • установить минимальный уровень прибыли и закрыть позицию до того, как он будет достигнут, только если какие-то новые тенденции меняют оценку рыночной ситуации; • можно не устанавливать лимит прибыли, а постепенно поднимать уровень стоп-цены вслед за движением рынка. И тот и другой подходы содействуют избежанию небольших прибылей. Правило 3. Целью операций должно быть получение больших прибылей и малых убытков. Такой подход к спекуляции на фьючерсах имеет смысл, только если действительно существует возможность получения прибылей и убытков, различных по своему уровню. Предположим, спекулянт получает прибыль в 3 тыс-долл. на контракт на каждой прибыльной сделке и теряет 1 тыс-долл. на каждой убыточной сделке и имеет следующее соотношение прибыльных и убыточных операций: 20% прибыльных и 80% убыточных. В таком случае получается, что он теряет в среднем 200 долл. на каждой сделке, несмотря на то, что его средняя прибыль в три раза больше, чем средний убыток ( 3 тыс. долл. х 0,20 — 1 тыс.долл. х 0,80 = 200 долл.). Большие прибыли имеют смысл, только если они происходят достаточно часто для того, чтобы сбалансировать многочисленные небольшие убытки. Почему же необходимо уменьшать убытки и не ограничивать увеличение прибыли? Ответ лежит в том, как колеблются фьючерсные цены. Если бы колебания цен были полностью случайными, тогда изменение цены в 200 долл. на контракт представляло бы собой то же самое, что двойное изменение цен на 100 долл., а однократный рост цен на 5000 долл. был бы то же самое, что 50 раз по 100 долл. Такое поведение цены называется нормальным распределением ценовых колебаний, (рис. 11.1).  Рис. 11.1. Нормальное распределение ценовых колебаний На горизонтальной оси обозначены единицы ценовых колебаний. Вертикальная ось показывает меру вероятности, что ценовое изменение данного размера произойдет прежде, чем случится движение в обратном направлении хотя бы на одну единицу ценового изменения. Выбор единицы изменения цены — произвольный. Это может быть 100 долл. на контракт, 1000 долл. или другая мера. При таком распределении (случайном) нет никакой разницы для долгосрочного уровня прибыльности операций — выбирается ли тактика крупных выигрышей и малых убытков, малых выигрышей и больших убытков или что-то другое. Можно выбрать тактику: иметь примерно 5 тыс .долл. прибыли на каждые пять убытков по 1 тыс.долл. или же 5 тыс. долл. прибыли на каждые 5 тыс.долл. убытков — в долгосрочном плане это позволит обеспечить уровень безубыточности. Однако на фьючерсном рынке цены имеют не случайное распределение, что и объясняет, почему надо планировать большие прибыли и небольшие убытки. Многочисленные анализы этих рынков показывают, что на них имеют место более крупные колебания цен, чем это должно быть под воздействием случайности. График типичного изменения фьючерсных цен представлен на рис. 11.2 (непрерывная линия). На этот же рисунок наложено нормальное распределение (пунктирная линия). Самое важное, что можно здесь увидеть, — это то, что "хвосты" изменений фьючерсных цен выше, чем при нормальном распределении. Это означает более высокую вероятность больших ценовых изменений.  Рис. 11.2. Типичное распределение ценовых изменений фьючерсных цен Распределение такого типа называют leptokurtotic. Оно означает, что цены имеют тенденцию двигаться в трендах. Начиная от любого уровня, изменение цен на 1 тыс.долл. на контракт в определенном направлении имеет более чем случайную вероятность быть началом тренда на 5 тыс.долл или 10 тыс.долл. Преимущество торговли на крупных ценовых изменениях с учетом этого типа распределения состоит в том, что такой подход позволяет использовать более высокое, чем при нормальном распределении, число больших ценовых изменений на выгоду спекулянту. Так, на фьючерсном рынке можно, например, встретить одно изменение цен на 5 тыс.долл. на контракт на каждые девять изменений на 500 долл., тогда как при нормальном распределении это может произойти только на каждые 10 изменений. Спекулянт заставляет этот дисбаланс работать на себя, а не против себя, что и обеспечивает ему успех в долгосрочном плане. Как показывает практика, хороший трейдер может иметь успешные сделки на 10—15% чаще, чем это позволяет теория вероятностей. Правило 4. По каждой позиции можно рисковать не более чем 5% спекулятивного капитала Это правило кажется излишне консервативным, но если спекулянт совершает много операций и все время нарушает это правило, ему гарантирован провал. Для того чтобы понять это, необходимо проанализировать то, что называется "вероятностью разорения". Предположим, спекулянт имеет определенный объем капитала и рискует частью его на каждой сделке. Представим, что капитал составляет 10 тыс.долл., и риск оценивается в 1 тыс.долл. на сделке. Вероятность разорения есть вероятность потери всего капитала (в данном случае 10 тыс.долл.). Это может случиться разными способами: можно потерять капитал на десяти первых сделках, можно получить прибыль в 3 тыс.долл. на первых двух сделках, а затем потерять по 1 тыс.долл. на последующих тринадцати подряд и т.д. Вероятность такого результата зависит от двух факторов: • вероятности неудачи на каждой отдельной сделке; • доли начального капитала, которой рискуют на каждой сделке. Предположим, что по каждой сделке рисковый капитал составляет одинаковую величину. Формула для подсчета вероятности разорения довольно проста, если предположить, что прибыль и потери всегда одинаковы. Если одна и та же единица капитала теряется или приобретается на каждой сделке, то вероятность разорения R подсчитывается по формуле: где Р — вероятность потери на каждой сделке; q = 1 - Р — вероятность прибыли на каждой сделке ; N — число единиц в начальном капитале. Как выше сказано, даже самые удачные спекулянты не смогут получать прибыль более чем на 10% случаев чаще, чем это следует по теории вероятностей. Следовательно, успешный трейдер, поставивший цель равных убытков и прибылей, может иметь прибыль в 55% своих сделок (55% = 50% + 0,10 х 50%). Далее используем эти цифры для подсчета вероятности разорения: Результаты, полученные по этой формуле, представлены в табл. 11.1. Ее данные показывают разную степень риска. Важно отметить, что 100/N — это процент начального капитала, которым рискуется в каждой сделке, поскольку N — это число единиц в начальном капитале. Таблица 11.1. Вероятность разорения (пропорция прибыли/убытков = 1:1). Вероятность прибыли = 55%.

Таким образом, можно сказать, что тот, кто рискует 20% своего капитала на сделке, имеет 40% шанса потерять все, а тот, кто рискует только пятью процентами, имеет вероятность только 2%. Когда соотношение прибыли и убытков не одинаково, то вероятность разорения подсчитывается более сложно. Результаты представлены в табл. 11.2. Таблица 11.2. Вероятность разорения

Приведенные цифры ясно показывают, что трейдеры, рискующие более чем десятью процентами своего капитала, весьма вероятно потеряют его. Поэтому правило рисковать 5% капитала, может быть, и лишает фьючерсную торговлю части азарта, но и существенно улучшает шансы на успех в долгосрочном плане. Правило 5. Убедиться, что средняя прибыль по крайней мере в 10—15 раз больше издержек по сделке. Причиной неудач во фьючерсных спекуляциях может быть и невнимание к издержкам торговли. Эти издержки являются постоянными затратами капитала, и чем больший процент они составляют по отношению к спекулятивному капиталу, тем меньше шанс на долгосрочный успех. Расходы на сделку включают в себя два компонента: • комиссия брокеру; • ценовой спред предложений на покупку и продажу. Каждый раз при осуществлении операции спекулянт платит прямую комиссию своей брокерской фирме (если только он не является торговцем на ринге) и косвенный ценовой спред всему рингу в целом. Анализ рынка и разработка операций должны учитывать сумму этих двух затрат на условиях простой безубыточности. Июльские фьючерсные контракты на нефть котируются 15,50 долл. покупка /15,52 долл. продажа, а услуги ФКМ составляют 40 долл. за контракт. Если спекулянт купит контракт по цене предложения 15,52 долл., рынок должен двинуться вверх на шесть пунктов до 15,56 долл. покупка/ 15,58 долл. продажа прежде, чем он достигнет уровня безубыточности. Это объясняется тем, что комиссия составляет прямые затраты в 40 долл. (что равно четырем пунктам во фьючерсных контрактах на нефть) и два пункта спреда составляют скрытые издержки в 20 долл. Таковы будут постоянные издержки на каждую сделку, независимо от величины прибыли или убытков. Успешная спекуляция зависит в значительной степени от возможности свести к минимуму воздействие этих постоянных расходов. Для этого есть два пути. Один из них — снижение самих расходов. Так, спекулянт может договориться со своей брокерской фирмой о минимальной комиссии. Однако ценовой спред является фактом, которого нельзя избежать, не являясь торговцем на ринге. Второй метод снижения воздействия этих издержек заключается в том, чтобы спекулировать в расчете на большие прибыли. Эта тактика может существенно снизить воздействие расходов на сделку, и, кроме того, соответствует тем правилам, о которых говорилось выше. Приведенный ниже пример показывает, что гораздо выгоднее играть в расчете на небольшое число крупных выигрышей, чем на большое количество мелких. Трейдеры А и Б следуют в своих операциях соотношению прибыль/убыток 3:1 и не учитывают комиссию и ценовой спред. Оба они платят комиссию в 40 долл., а спред составляет в среднем 20 долл. за контракт. Предположим, что средняя прибыль трейдера А составляет 450 долл. за контракт, а его средний убыток — 150 долл. У трейдера Б средняя прибыль составляет 1800 долл., а средний убыток — 600 долл. (в обоих случаях без учета затрат на сделку). С учетом расходов на сделку в размере 60 долл. трейдер А имеет эффективную среднюю прибыль только 390 долл., а средний убыток — 210 долл. Эти цифры показывают, что он должен получать прибыль в 35% сделок, только чтобы добиться уровня безубыточности. Трейдер Б имеет нетто-прибыль 1740 долл. и нетто-убыток 660 долл., таким образом, его уровень безубыточности — 27,5% прибыльных сделок. Сравнив эти результаты, можно увидеть, что 35% прибыльных сделок для трейдера А означают только лишь достижение безубыточности, тогда как для трейдера Б такой уровень будет давать 180 долл. на контракт. Разница в 7,5% будет непреодолимой для трейдера А в долгосрочном плане. Как показано в правиле 3, спекулянту трудно достичь в долгосрочном плане успеха более чем на 10% того, что даст случай. Для пропорции прибыль/убыток в 3:1 случайность дает коэффициент успеха 25%, следовательно, возможное улучшение составляет 27,5% (25% + 0,10 х 25%). Это и есть показатель, который нужен для Б и вполне достижимый для хорошего спекулянта. Но для трейдера А в данном случае нужен коэффициент успеха 35%, что означает на 40% лучше, чем случайность, а такое уже невозможно. Правило 6. Не увлекаться построением пирамид Существуют рекомендации на тот случай, когда спекулянт желает увеличить число открытых позиций. Обычно, когда позиция установлена правильно и начинает приносить прибыль, возникает желание добавить дополнительные контракты к этой позиции. Это следует делать с учетом двух рекомендаций: • не увеличивать число позиций до тех пор, пока последняя из открытых позиций не покажет прибыль; • не добавлять каждый раз контрактов больше, чем их было в момент первоначального открытия позиции. Если в начале число открытых контрактов было больше, чем 1—2 контракта, то рекомендуется добавлять новые контракты, каждый раз уменьшая количество новых. Табл. 11.3 (х-число контрактов) показывает желательную и нежелательную тактики спекулянта при увеличении позиции. Таблица 11.3

В левой колонке таблицы показан желательный способ увеличения позиции, поскольку общая позиция не уязвима при противоположном движении рынка. Правая колонка свидетельствует скорее об энтузиазме спекулянта, чем о его осторожности, и такая тактика является весьма опасной для общего результата сделки при неблагоприятной тенденции цен. Как отмечают специалисты, приведенные выше правила управления денежными средствами спекулянта могут помочь ему вести операции более эффективно, однако не заменяют необходимости глубокого анализа рынка. Именно сочетание рыночного анализа и умелого управления денежными ресурсами дает хороший шанс на успех в торговле. Спекулятивные сделки составляют в настоящий момент весьма важную часть биржевого оборота. Особенно возросла спекуляция на самых активных фьючерсных рынках, где она по оценкам достигает 60—70% всех операций. В последние годы рост спекулятивных операций заметно усилился, объектами их стали не только фьючерсные контракты, но и опционы и комбинации операций с фьючерсами и опционами. |