ВКР Матвеевой Екатерины, 141 группа. Концепция рискменеджмента в страховых организациях

Скачать 0.86 Mb. Скачать 0.86 Mb.

|

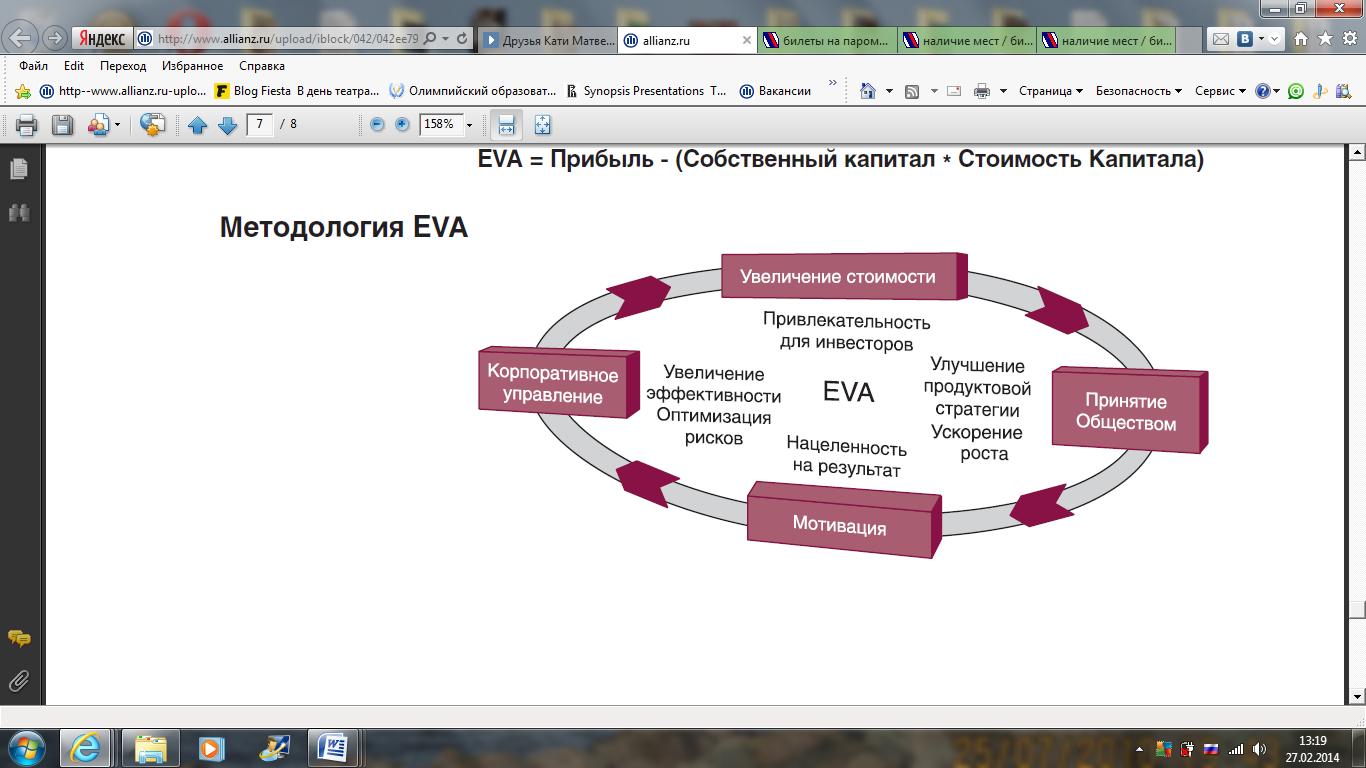

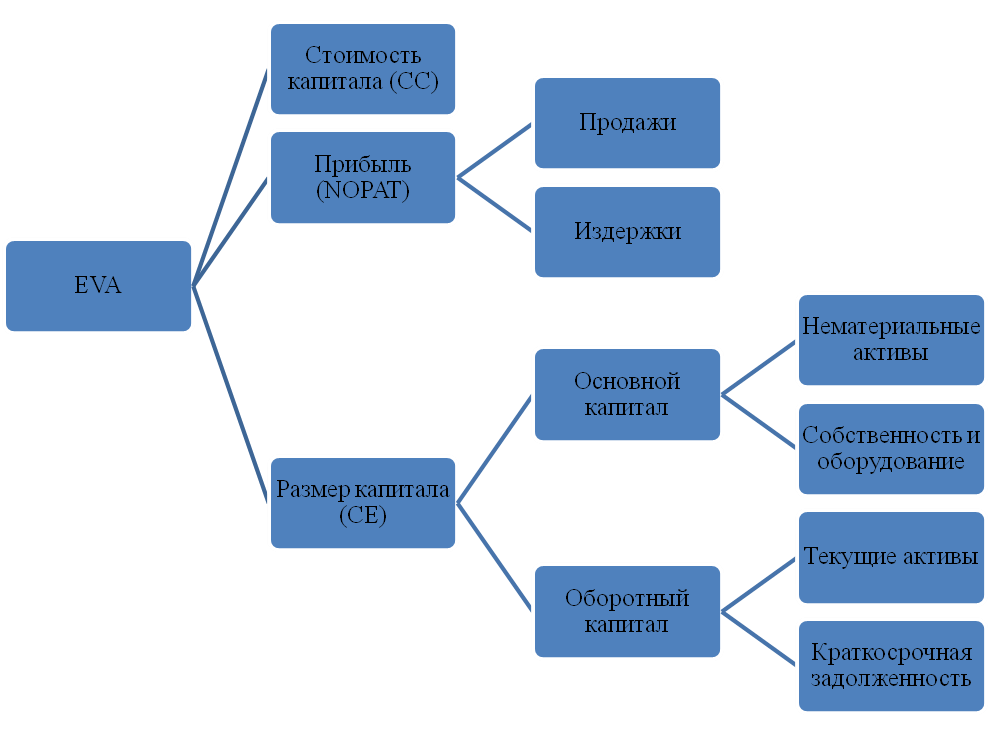

2.3. Концепция риск-менеджмента на основе EVA и RAROCДля повышения эффективности при анализе рисков в настоящее время существуют новые комплексные рисковые показатели, такие как экономическая добавленная стоимость (economic value added - EVA) и скорректированная на риск рентабельность капитала (risk-adjusted return on capital – RAROC). То, что данные показатели успешно применяются в системе управления многих зарубежных страховых организаций, говорит нам о возможности внедрения новых методов риск-менеджмента в страховые компании. Причиной того, что в России концепции риск-менеджмента на основе EVA и RAROC не нашли применения до настоящего времени, является сложность их использования в том же виде, что и за рубежом, что обусловлено отсутствием подходящих методик расчета. Нужно отметить, что главная цель разработки системы управления рисками с применением EVA и/или RAROC – это повышение эффективности системы риск-менеджмента, а не просто точный расчёт данных показателей. EVA и RAROC отличаются тем, что они учитывают затраты на привлечение заёмного и собственного капитала, тогда как используемые в страховых компаниях показатели не берут их в расчёт. Эта особенность показателей делает возможным анализ эффективности использования капитала в сравнении с какими-то альтернативными вариантами вложений. Таким образом, показатель EVA используется для оценки эффективности долгосрочной деятельности компании и её отдельных подразделений. Поэтому EVA может быть применен для построения системы риск-менеджмента компании. Преимущества использования EVA можно увидеть на рисунке 6.  Рис.6. Основные преимущества использования показателя EVA1 Кроме того, дополнительным преимуществом данного показателя является то, что его расчёт не требует каких-либо труднодоступных данных и происходит лишь на основе бухгалтерской отчётности. Существует два основных подхода к расчету экономической добавленной стоимости1: 1) EVA = NOPAT – CC × CE, где: NOPAT (net operating profit adjusted taxes) — скорректированная чистая операционная прибыль после уплаты налогов; СС (cost of capital) — стоимость капитала; CE (capital employed) — размер используемого капитала. 2) EVA = необходимый (рисковый + закрытый избыточный) капитал × (RORAC – CC), где: необходимый капитал – это объем капитала компании, необходимый для выполнения текущих операций, а также покрытия основных видов риска в целях защиты страховщика от банкротства; RORAC (рентабельность капитала, скорректированного на риск) – отношение NOPAT к необходимому капиталу. Относительный показатель RAROC с точки зрения риск-менеджмента может применяться в страховой компании, главным образом, для оптимизации совокупной величины и структуры капитала с целью максимальной эффективности его использования. Для страховой компании показатель RAROC может быть рассчитан следующим образом: где: Е (earnings) – чистая прибыль после налогообложения, EL (expected loss) – ожидаемые потери вследствие рисков, RC (risk capital) – необходимый капитал. RAROC, как и показатель EVA, для определения эффективности деятельности компании или ее отдельных подразделений сопоставляется с нулем – положительное значение говорит о приросте рыночной стоимости компании над балансовой стоимостью и, следовательно, стимулом к дальнейшему вложению средств. Отдельное внимание хотелось бы уделить расчёту стоимости капитала. Стоимость капитала представляет собой ставку процента, которая учитывает как стоимость заёмных средств, так и стоимость капитала для акционеров. Этот показатель мы будем определять по формуле модели оценки капитальных активов CAPM (capital assets pricing model). В соответствии с данной моделью, стоимость собственного капитала организации определяется по формуле: где: rrf – безрисковая ставка доходности (ставка доходности по государственным ценным бумагам), rm – среднерыночная доходность, β – рискованность актива (является риском акций определенной организации). Формула для расчета бета-коэффициента для страховой компании выглядит следующим образом:  ,1 (5) ,1 (5)где: Т – ставка налога на прибыль, E – доля собственного капитала в общей валюте баланса, выраженная в процентах, D - доля заемного капитала в общей валюте баланса, выраженная в процентах. Нужно отметить, что на практике большая часть компаний использует не только собственный, но и заёмный капитал. Для расчёта ставки, учитывающей стоимость собственного капитала, а также стоимость заёмных средств, исходят из средневзвешенной стоимости капитала (WACC — weighted average cost of capital). Однако применение метода WACC для страховой компании будет иметь свои особенности. Как мы уже отмечали, пассив страховой организации включает страховые резервы, которые однозначно нельзя отнести ни к собственному, ни к заёмному капиталу. Тогда можно произвести расчёты на основе величины страховых выплат. Страховые резервы, соответствующие уровню выплат, будут относиться к заёмному капиталу, оставшиеся резервы – к собственному капиталу компании. Расчёт показателя средневзвешенной стоимости капитала производится по следующей формуле:  1 (6) 1 (6)где: E – доля собственного капитала в общей валюте баланса, Dt – доля заёмного капитала в общей валюте баланса, re – стоимость собственного капитала, rd – стоимость заемного капитала, t – ставка налога на прибыль, k – коэффициент уменьшения доходов (=1,8×ставка рефинансирования). Управление EVA основано на выявлении факторов, которые способствуют увеличению показателя, к чему может привести рост прибыли или уменьшение размера капитала и его стоимости (рис.7).  Рис.7. Управление EVA в страховой компании1 Для оптимизации капитала следует сотрудничать с наиболее надежными контрагентами (например, агентами по перестрахованию) и перераспределять капитал между линиями бизнеса. При решении вопросов инвестиционной политики нужно придерживаться инвестирования в те направления, которые требуют меньших средств. При этом показатель рентабельности инвестиций должен превышать собственность капитала. Управление стоимостью капитала включает себя контроль баланса между стоимостью заёмных и собственных средств. Также нужно не забывать то, что привлечение заёмных средств может быть дешевле, нежели использование собственных средств. Таким образом, сравнение результатов показателя EVA или RAROC в рамках подразделений страховой компании даёт возможность сделать выводы о прибыльности развития того или иного направления бизнеса, после чего перераспределить капитал компании так, чтобы развивались те виды страхования, которые являются наиболее рентабельными для данной компании. |