Учебнометодический комплекс Основы банковского дела Челябинск, 2020 Должность

Скачать 0.88 Mb. Скачать 0.88 Mb.

|

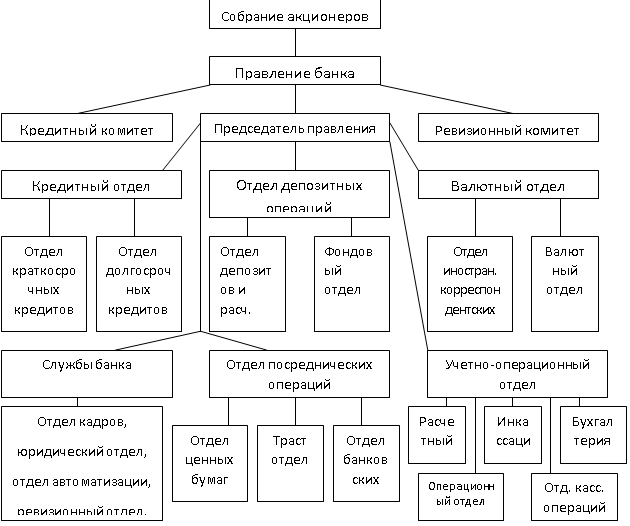

Банк – особое предприятие, об этом свидетельствуют принципы организации работы банка.Банки организованы по функциональному признаку. Это означает, что структура кредитного учреждения должна быть привязана к его конкретной деятельности. Важен также принцип соответствия поставленным целям. Главной целью банка является обеспечение устойчивого развития, в том числе поддержание его ликвидности, доходности, конкурентоспособности и др. Следующий принцип иерархии властных полномочий подразделений. Существуют два властных звена: высшее звено управления (совет банка, его правление, ревизионная комиссия и др.) и прочие подразделения банка. В соответствии с принципом рационализации управления работа банка должна быть организована таким образом, чтобы обеспечить его развитие. Не менее важным принципом построения аппарата управления банком является обеспечение совместных и координированных действий. С позиции организации банка важен такой принцип обеспечения целостности и соответствия условиям окружающей среды. Это означает, что в рамках единой стратегии развития, принятой в банке, между его подразделениями устанавливается тесное взаимодействие. Чрезвычайно важно, чтобы система организации банка отвечала также принципу обеспечения контроля. Обязательным элементом структуры банка выступают внутренний контроль и аудит и внешний аудит. Согласование действий внутренних подразделений банка обеспечивается посредством подчинения установленным правилам, т.е. в силу регламентации деятельности персонала. Для реализации данного принципа банки разрабатывают определенные предписания: устав, положения об определенных отделах и службах, квалификационные характеристики, должностные инструкции. Также немаловажен принцип обеспечения банка оперативной и достаточной информацией, новыми методами ее обработки с тем, чтобы своевременно принимать необходимые организационные и экономические меры по обеспечению стабильности, надежности банка. Порядок открытия деятельности коммерческих банков. Виды лицензий и документация, необходимая для их получения. При создании коммерческого банка применяют особый порядок его регистрации и лицензирования. Для государственной регистрации создаваемой кредитной организации используется Инструкция Банка России от 2 апреля 2010г. № 135И (ред. от 24.03.2020г.) «О порядке принятия Банком России решения о государственной регистрации кредитных организаций и выдаче лицензии на осуществление банковских операций». В этом документе определяется перечень документов, представляемых учредителями в центральный банк для получения лицензии на проведение банковских операций, устанавливаются требования по капиталу кредитной организации, по финансовому положению учредителей и квалификационному составу руководителей будущего банка. Учредителями банка могут быть лица, участие которых в кредитных организациях не запрещено законодательством. В качестве учредителей могут выступать юридические лица (в т.ч. кредитные организации) и физические лица. Для государственной регистрации кредитной организации и получения лицензии учредителями предоставляются следующие документы: заявление о государственной регистрации кредитной организации и выдаче лицензии на осуществление банковских операций и ходатайство на имя руководителя Банка России о государственной регистрации кредитной организации и выдаче лицензии на осуществление банковских операций; устав кредитной организации, утвержденный общим собранием учредителей и содержащий сведения о полном фирменном и сокращенном фирменном названии банка; его местонахождении с адресом органов управления кредитной организации и обособленных подразделений; перечне банковских операций и сделок, а также операций с ценными бумагами, которые будет проводить банк; размере уставного капитала, порядке его формирования и размере резервного фонда и ежегодных отчислений для его формирования; системе и компетенции органов ее управления и др.; бизнес-план кредитной организации, утвержденный общим собранием учредителей; протокол общего собрания учредителей кредитной организации; документы, подтверждающие уплату государственной пошлины за регистрацию кредитной организации; надлежащим образом заверенные данные об учредителях -кредитных организациях и юридических лицах; надлежащим образом заверенные копии документов, подтверждающих право собственности (право аренды, субаренды) учредителя или иного лица на завершенное строительством здание (помещение) в котором будет располагаться кредитная организация. документы, подтверждающие сведения о соблюдении кредитной организацией требований, установленных нормативными актами Банка России и позволяющих осуществлять кассовые и иные операции с ценностями; надлежащим образом заверенная копия документа, выданного антимонопольным органом; документы, необходимые для регистрации первого выпуска акций кредитной организации; документы, определяющие порядок оценки соответствия квалификационным требованиям и требованиям к деловой репутации учредителей банка; полный список учредителей; правила осуществления перевода электронных денежных средств. Учредители кредитной организации направляют в Банк России запрос о предварительном согласовании названия. Банк России в течение пяти рабочих дней рассматривает документы и направляет учредителям кредитной организации и в территориальное учреждение Банка России по предполагаемому местонахождению кредитной организации письменное сообщение, подтверждающее согласование наименования кредитной организации. Затем учредители направляют в территориальное учреждение Банка России все документы для государственной регистрации. Территориальное учреждение Банка России выдает учредителям письменное подтверждение о получении от них документов. Если отсутствуют замечания, то территориальное учреждение Банка России направляет в Банк России (Департамент лицензирования деятельности и финансового оздоровления кредитных организаций Банка России) положительное заключение с приложением подлинных документов, представленных учредителями кредитной организации для ее регистрации. Банк России рассматривает полученные документы и принимает решение о возможности государственной регистрации кредитной организации в срок, не превышающий шести месяцев с даты представления в территориальное учреждение Банка России по предполагаемому местонахождению создаваемой путем учреждения кредитной организации всех необходимых документов. Банк России в течение трех рабочих дней с момента принятия решения о государственной регистрации кредитной организации направляет с сопроводительным письмом в уполномоченный регистрирующий орган по предполагаемому местонахождению создаваемой путем учреждения кредитной организации документы. При принятии положительного решения о государственной регистрации и подписании свидетельства о государственной регистрации территориальное учреждение Банка России по местонахождению кредитной организации не позднее рабочего дня, следующего за днем подписания свидетельства, вносит сведения о государственной регистрации в Единый государственный реестр юридических лиц записи о государственной регистрации кредитной организации с указанием в нем основного государственного регистрационного номера кредитной организации и даты его присвоения. Банк России осуществляет государственную регистрацию первого выпуска акций кредитной организации и направляет соответствующее уведомление в территориальное учреждение Банка России по ее местонахождению. Территориальное учреждение Банка России направляет учредителям кредитной организации сообщение о государственной регистрации кредитной организации с указанием реквизитов корреспондентского счета, открываемого для оплаты ее уставного капитала. Кроме того, он направляет в территориальное учреждение Банка России, осуществляющее надзор за деятельностью кредитной организации, два экземпляра свидетельства о государственной регистрации и ее учредительные документы. Оплата уставного капитала должна быть произведена в течение одного месяца. Территориальное учреждение Банка России проверяет правильность оплаты уставного капитала. Подтверждение своевременной и полной оплаты уставного капитала, а также регистрация отчета об итогах первого выпуска акций кредитной организации в форме акционерного общества являются основанием для выдачи лицензии на осуществление банковских операций. Отказ в регистрации возможен по следующим причинам: - несоответствие квалификационным требованиям руководящего состава кредитной организации; - неудовлетворительное финансовое положение учредителей; - несоответствие документов. Кредитная организация совершает банковские операции на основании лицензии на осуществление банковских операций, выданной Центральным банком Российской Федерации. Лицензия на осуществление банковских операций выдается на бланке, защищенном от подделок, содержит перечень банковских операций, номер и дату выдачи лицензии. Номер лицензии на осуществление банковских операций, выдаваемой банку с универсальной лицензией (банку с базовой лицензией), идентичен регистрационному номеру такого банка, присвоенному Банком России. Лицензия на осуществление банковских операций подписывается Председателем Банка России или первым заместителем (заместителем) Председателя Банка России, курирующим вопросы государственной регистрации кредитных организаций и выдачи лицензий на осуществление банковских операций, либо лицами, их замещающими. Подпись скрепляется печатью Банка России с изображением Государственного герба Российской Федерации. Созданному путем учреждения банку с универсальной лицензией выдаются лицензии на осуществление банковских операций: универсальная лицензия на осуществление банковских операций со средствами в рублях (без права привлечения во вклады денежных средств физических лиц и привлечения во вклады и размещения драгоценных металлов); универсальная лицензия на осуществление банковских операций со средствами в рублях и иностранной валюте (без права привлечения во вклады денежных средств физических лиц) и на привлечение во вклады и размещение драгоценных металлов; универсальная лицензия на осуществление банковских операций со средствами в рублях и иностранной валюте (с правом привлечения во вклады денежных средств физических лиц) и на привлечение во вклады и размещение драгоценных металлов; универсальная лицензия на осуществление банковских операций со средствами в рублях (без права привлечения во вклады денежных средств физических лиц, привлечения во вклады и размещения драгоценных металлов и осуществления инкассации денежных средств, векселей, платежных и расчетных документов и кассового обслуживания физических и юридических лиц); универсальная лицензия на осуществление банковских операций со средствами в рублях и иностранной валюте и на привлечение во вклады и размещение драгоценных металлов (без права привлечения во вклады денежных средств физических лиц и осуществления инкассации денежных средств, векселей, платежных и расчетных документов и кассового обслуживания физических и юридических лиц). Созданному путем учреждения банку с базовой лицензией выдаются лицензии на осуществление банковских операций: базовая лицензия на осуществление банковских операций со средствами в рублях (без права привлечения во вклады денежных средств физических лиц и привлечения во вклады и размещения драгоценных металлов); базовая лицензия на осуществление банковских операций со средствами в рублях и иностранной валюте (без права привлечения во вклады денежных средств физических лиц) и на привлечение во вклады и размещение драгоценных металлов; базовая лицензия на осуществление банковских операций со средствами в рублях (без права привлечения во вклады денежных средств физических лиц, привлечения во вклады и размещения драгоценных металлов и осуществления инкассации денежных средств, векселей, платежных и расчетных документов и кассового обслуживания физических и юридических лиц); базовая лицензия на осуществление банковских операций со средствами в рублях и иностранной валюте и на привлечение во вклады и размещение драгоценных металлов (без права привлечения во вклады денежных средств физических лиц и осуществления инкассации денежных средств, векселей, платежных и расчетных документов и кассового обслуживания физических и юридических лиц). По новому закону все действующие российские банки признаются банками с универсальной лицензией. С 1 января 2018 г. минимальный размер капитала банка с универсальной лицензией составляет 1 млрд руб. Минимальный размер капитала банка с базовой лицензией составляет 300 млн руб. При увеличении капитала до 1 млрд руб. банк с базовой лицензией вправе просить ЦБ об изменении лицензии на универсальную. Между тем предельный размер капитала банка с базовой лицензией составит 3 млрд руб. Минимальный размер уставного капитала для небанковской кредитной организации составит 90 млн руб. Организационная структура коммерческого банка. Выбор оптимальной организационной структуры - залог правильной организации труда в целом, успешной деятельности банка. Независимо от выполняемых операций, правовой формы и деятельности каждый банк производит свой специфический продукт, но имеет обязательный для всех набор определенных блоков управления. В числе таких блоков: 1.совет банка: в него входят учредители банка; утверждает годовой отчет банка, организует ежегодные собрания учредителей, принимает участие в решении стратегических вопросов ; 2.правление (совет директоров) банка, отвечает за общее руководство банка, утверждает стратегические направления деятельности банка; 3.общие вопросы управления, в них входят организация планирования, прогнозирования деятельности банка, безопасность и юридическая служба; 4.коммерческая деятельность охватывает организацию банковских услуг: кредитование, инвестирование, валютные, трастовые, другие активные операции; 5.финансы обеспечивают учет внутрибанковских расходов, собственной деятельности банка как коммерческого предприятия (бухгалтерия, отдел внутрибанковских расчетов и корреспондентских отношений, касса); 6.автоматизация (комплекс технических средств, система компьютеров); 7.администрация (отдел кадров, секретариат, канцелярия). В структуре современных коммерческих банков помимо управлений и отделов работают ревизионная комиссия и различные комитеты, в том числе кредитный комитет. Ревизионная комиссия осуществляет контроль за работой банка. Кредитный комитет не является самостоятельным подразделением банка, в его состав входят должностные лица других отделов банка, а также иные лица, кандидатуры которых одобрены советом банка. Комитет создан для повышения уровня и улучшения качества управленческих решений, определения стратегии в сфере кредитных операций, координации работы по реализации кредитной политики и принятия решений по принципиальным вопросам. Комитет определяет стратегические и тактические задачи развития кредитных операций, рассматривает основные нормативно-методические документы по ведению и учету кредитных операций и т.д. Организационное устройство коммерческих банков в России представлено в нескольких вариантах. Наиболее распространенный показан на схеме. Организационная структура банка в РФ.  Основание и порядок прекращения деятельности коммерческих банков. Закон декларирует, что главная цель банковского регулирования и надзора состоит в обеспечении безопасности банковской системы, поддержания ее стабильности, защите интересов вкладчиков и кредиторов. Контрольные функции Банк России выполняет либо непосредственно, либо через специально создаваемый при нем орган банковского надзора (о чем принимает решение Совет директоров). Сама проверка банков и их филиалов проводится уполномоченными Советом директоров представителями Банка России либо по его поручению аудиторскими фирмами. Объектами контроля являются: - соблюдение федеральных законов, нормативных актов и предписаний Банка России; - полнота и достоверность информации, предоставляемой Банку России. Порядок проверки кредитного учреждения устанавливается Советом директоров Банка России. В соответствии со ст.189.8 ФЗ от 26.10.2002г. № 127-ФЗ (в ред. от 24.04.2020г.) « О несостоятельности (банкротстве) кредитной организации» несостоятельность (банкротство) кредитной организации состоит в ее неспособности удовлетворять требования кредиторов по денежным обязательствам и (или) исполнять обязанности по уплате обязательных платежей в соответствующие бюджеты в течение 14 дней с момента наступления срока уплаты и (или) стоимость имущества (активов) кредитной организации недостаточна для исполнения ее обязательств перед кредиторами и (или) обязанности по уплате обязательных платежей. Основанием для начала процедуры банкротства для кредитных организаций могут быть: - неудовлетворение на протяжении последних 6 месяцев требования кредиторов по денежным обязательствам и неисполнение обязательств по уплате обязательных платежей в срок до 3 дней с связи с недостаточностью или отсутствием средств на корреспондентском счете банка; - абсолютное снижение величины собственных средств (капитала) по сравнению с их(его) максимальной величиной, достигнутой за последние 12 месяцев, более чем на 20% при одновременном нарушении одного из обязательных нормативов; - нарушение одного из нормативов достаточности собственных средств (капитала) банка; - нарушение норматива текущей ликвидности банка в течение последнего месяца более чем на 10%; - снижение величины собственных средств (капитала) по итогам отчетного месяца ниже размера уставного капитала, определенного учредительными документами кредитной организации. Кредитная организация должна принимать соответствующие меры по предупреждению банкротства: - финансовое оздоровление; - назначение временной администрации по управлению кредитной организацией; - реорганизацию кредитной организации. При выявлении тех или иных нарушений в деятельности коммерческого банка (законов, положений, представления неполной или недостоверной информации) Банк России вправе: - потребовать от коммерческого банка устранения выявленных нарушений; - взыскать штраф в размере до 0,1% от размера минимального уставного капитала; - ограничить проведение отдельных операций на срок до шести месяцев. Если коммерческий банк не устранил в установленные сроки выявленные нарушения, а также если эти нарушения создали реальную опасность для интересов вкладчиков, санкции Банка России усиливаются. В этом случае Банку России дано право: - взыскать штраф с такого банка в размере до 1% от оплаченного уставного капитала, но не более 1% от минимального размера уставного капитала; - потребовать с кредитной организации: осуществление мероприятий по финансовому оздоровлению кредитной организации; замены руководителей кредитной организации; реорганизации кредитной организации; - ввести для кредитной организации иные обязательные экономические нормативы на срок до 6 месяцев; - ввести запрет на осуществление кредитной организацией на срок до 1 года открывать филиалы и совершать отдельные банковские операции; - назначить временную администрацию по управлению кредитной организацией на срок до 6 месяцев; - отозвать лицензию на осуществление банковских операций. Отзыв лицензии означает ликвидацию коммерческого банка. Решение об отзыве лицензии публикуется в печати и доводится до совета ликвидируемого коммерческого банка. Получив решение об отзыве лицензии, участники банка должны сформировать ликвидационную комиссию с участием в ее составе представителей ЦБ России. Особенности взаимоотношений банка с клиента. Права и обязанности банка. Права и обязанности клиента. Физических и юридических лиц, пользующихся услугами банка принято называть клиентами. С юридической точки зрения клиент банка обладает некоторыми особенностями: 1.клиентом можно считать лицо, которое поручает какую-либо работу банку; операциями банка в связи с этим являются те, которые проведены от имени клиента; 2.клиетом банка становится лицо, открывшее в нем счет (расчетный, депозитный и т.д); 3.клиентом банка то или иное лицо делается в том случае, когда между ним и банком возникают деловые отношения. 4.клиентом банка может стать другой банк Типы клиентов банка. -по правовому статусу (физические и юридические лица) -по реальному существованию (действительно существующие и потенциальные клиенты) -по размеру (крупные, средние, малые клиенты) -по степени кредитоспособности, клиенты подразделяются на несколько классов -по характеру обслуживания (группа с традиционным обслуживанием, группа vip-клиентов) Принципы взаимоотношения банка с клиентом. -принцип взаимной заинтересованности, предполагает сохранение взаимоотношений банка и клиента благодаря компромиссам, уступкам, основанным на реальных возможностях участников сделки; -принцип платности: банк – коммерческая единица, мотивом его деятельности является не только производство продукта, но и получение прибыли. Поэтому всякие работы, выполненные им должны компенсироваться эквивалентной оплатой; -принцип рациональной деятельности: -принцип обеспечения ликвидности: ликвидность как способность расплачиваться по обязательствам одинаково важна для банка и клиента; -принцип взаимной обязательности, требующий учета интересов противоположной стороны, выполнения взаимных договоренностей; -принцип доверительных отношений; -принцип ответственности; -принцип невмешательства; - принцип партнерских отношений; -принцип договорных отношений Права и обязанности банка. Права банка охраняются законодательством страны. Он вправе совершать все экономические операции, сделки, определяемые его статусом. Коммерческий банк вправе выбирать клиентов, расширять или ограничивать сферу их обслуживания, требовать соблюдения правил, установленных согласно нормам делового оборота. Банк имеет право получать проценты и комиссию. Банк должен выполнять свои обязательства, вытекающие из его договорных отношений с клиентом. Важнейшей обязанностью банка является сохранение в строгой секретности все дел клиента. Уже в первый день работы в банке, новый его сотрудник обязуется подписать декларацию, согласно которой он не имеет права передавать другим лицам информацию о тех или иных операциях клиента. Раскрытие информации допускается в четырех случаях: -с согласия клиента -в интересах банка -в общественных интересах -в соответствии с законом Права клиента, как и банка гарантируются законом. Банковское законодательство при этом обеспечивает клиенту права: -на открытие счета в банке -на получение назад средств, помещенных на счет в банке -на отсрочку платежа банку -в определенных случаях - на самостоятельное выполнение некоторых банковских операций: -на участие в совете банка, банковских ассоциациях Обязанности клиента. -клиенты ответственные перед законом, за свою подпись в договорах с банком -друг с другом они должны рассчитываться, не на прямую, а через банки -клиенты обязаны соблюдать правила, установленные банком, при совершении тех или иных операций -клиенты должны правильно оформлять расчетные документы -клиент обязан давать поручения о перечисление платежей только в том случае, если на его счете, имеются достаточные ресурсы -в обязанности клиента входят анализ деятельности банка Открытие клиентских счетов в банке. В соответствии с характером деятельности клиента, его правовым статусом и правоспособностью банки открывают счета для осуществления расчетных операций, которые могут различаться по назначению, валюте учета, субъективному составу их владельцев, объему осуществляемых операций и другим признакам. Банки открывают в валюте РФ и иностранных валютах: текущие счета; расчетные счета, бюджетные счета; корреспондентские счета; корреспондентские субсчета; счета доверительного управления; специальные банковские счета; депозитные счета судов, подразделений службы судебных приставов, правоохранительных органов, нотариусов, счета по вкладам (депозитам). По видам открытия счета клиентов классифицируются в зависимости от их назначения: для осуществления расчетов или сбережения и получения дохода. Для расчетов открывают: текущие счета физическим лицам при условии совершения расчетных операций, не связанных с предпринимательской деятельностью или частной практикой; расчетные счета юридическим лицам, не являющимся кредитными организациями, а также индивидуальным предпринимателям или физическим лицам, занимающимся частной практикой, для совершения расчетов, связанных с предпринимательской деятельностью или частной практикой; бюджетные счета лицам, осуществляющим операции со средствами бюджетов всех уровней бюджетной системы РФ и государственных внебюджетных фондов РФ; корреспондентские счета кредитным организациям; корреспондентские субсчета филиалам кредитных организаций; счета доверительного управления доверительному управляющему для осуществления расчетов, связанных с деятельностью по доверительному управлению; специальные банковские счета юридическим и физическим лицам для осуществления операций соответствующего вида, предусмотренных законодательством РФ. С целью сбережения и получения дохода в виде процентов, начисляемых на сумму размещенных денежных средств, с юридическими и физическими лицами заключаются договоры банковского вклада (депозиты). Кроме того, банки открывают депозитные счета судов, подразделений службы судебных приставов, правоохранительных органов, нотариусов для зачисления денежных средств, поступающих во временное распоряжение, при осуществлении установленной законодательством РФ деятельности. Каждая из этих групп также классифицируется по различным признакам. Счета, открываемые для осуществления расчетов, различаются по категориям клиентов: юридические лица, индивидуальные предприниматели без образования юридического лица и физические лица. По принадлежности каждая категория клиентов в свою очередь подразделяются на резидентов и нерезидентов. По экономическому содержанию счета клиентов можно классифицировать по видам привлекаемых ресурсов (рубли, иностранная валюта, драгоценные металлы) и срокам привлечения средств (до востребования и на срок). Контокоррент (итальянск. - "текущий счет") - это единый счет, на котором учитываются все операции банка с клиентом. На контокорренте отражаются: с одной стороны - ссуды банка и все платежи со счета по поручению клиента; с другой стороны - средства, поступающие на счет в виде переводов, вкладов, возврата ссуд и т. д. Таким образом, это активно-пассивный счет, представляющий собой соединение расчетного и ссудного счетов. Сальдо кредитовое означает, что клиент располагает собственными средствами. Сальдо дебетовое означает, что в оборот вовлечены заемные средства и владелец счета является должником банка по кредиту. Гарантирование (страхование) вкладов граждан. Система страхования вкладов позволяет избежать болезненного для банковской системы явления – внезапного и массового изъятия вкладов в случае неблагоприятной экономической конъюнктуры или банкротства, сохранить доверие частных вкладчиков к коммерческим банкам, поскольку в определенной сумме размещенные ими в банке депозиты будут возмещены. Система страхования вкладов – комплекс мер, направленный на защиту вкладов и обеспечивающих их гарантированный возврат в полном объеме (или частично) в случае банкротства кредитного учреждения. Гарантирование вкладов – система правовых норм и механизмов, направленных на содействие образованию и мобилизации сбережений с целью защиты банковской системы от финансовых кризисов, мелких вкладчиков – от рисков, которые они не способны оценить и учесть в своих инвестиционных решениях. Основными целями Закона о страховании банковских вкладов являются: - защита прав и законных интересов вкладчиков банка; - укрепление доверия к кредитным организациям со стороны физических лиц; - стимулирование привлечения сбережений населения в банковский сектор РФ. В соответствии с Федеральным законом система страхования вкладов в России является государственной и обязательной. Страхование депозитов осуществляется государственной корпорацией – Агентством по страхованию вкладов, на которое в соответствии с Федеральным законом возложены функции выплаты компенсации вкладчикам обанкротившихся банков. Основными принципами действия системы являются: - обязательность участия банков в системе; - сокращение рисков наступления неблагоприятных последствий для вкладчиков в случае неисполнения банками своих обязательств; - прозрачность деятельности; - накопительный характер формирования фонда обязательного страхования вкладов. Участниками системы страхования являются Агентство – страховщик, банки, внесенные в реестр, – страхователи, вкладчики – выгодоприобретатели и Банк России. Финансовую основу системы страхования вкладов составляет Фонд обязательного страхования, который формируется за счет взносов страхователей и других доходов. На ежеквартальной основе банки - участники системы страхования вкладов уплачивают страховые взносы. Размер возмещения составляет 100% суммы вкладов в банке, в отношении которого наступил страховой случай, но не более суммы, указанной в Законе. Контрольные вопросы к разделуДайте определение банка__________________________________________________________ ___________________________________________________________________________________ ___________________________________________________________________________________ Что отличает банк от других финансовых посредников?________________________________ ___________________________________________________________________________________ ___________________________________________________________________________________ ___________________________________________________________________________________ Охарактеризуйте понятие банковского продукта_______________________________________ ___________________________________________________________________________________ ___________________________________________________________________________________ ___________________________________________________________________________________ 4.Какие организационно-правовые формы может иметь банк?_____________________________ ___________________________________________________________________________________ ___________________________________________________________________________________ ___________________________________________________________________________________ 5. Почему Центральный Банк является ведущим звеном любой банковской системы? ___________________________________________________________________________________ ___________________________________________________________________________________ ___________________________________________________________________________________ 6.Всегда ли капитал Центрального Банка полностью принадлежит государству? ___________________________________________________________________________________ ___________________________________________________________________________________ ___________________________________________________________________________________ 7.Перечислите основные функции ЦБ РФ _____________________________________________ ___________________________________________________________________________________ ___________________________________________________________________________________ ___________________________________________________________________________________ 8.Охарактеризуйте пассивные операции ЦБ РФ_________________________________________ ___________________________________________________________________________________ ___________________________________________________________________________________ 9.Перечислите активные операции ЦБ РФ______________________________________________ ___________________________________________________________________________________ ___________________________________________________________________________________ ___________________________________________________________________________________ 10.Назовите основные методы денежно-кредитного регулирования_________________________ ___________________________________________________________________________________ ___________________________________________________________________________________ ___________________________________________________________________________________ 11.Перечислите основополагающие принципы деятельности коммерческих банков ___________________________________________________________________________________ ___________________________________________________________________________________ ___________________________________________________________________________________ 12.Какие банковские операции и услуги относятся к традиционным? Почему?________________ ___________________________________________________________________________________ ___________________________________________________________________________________ ___________________________________________________________________________________ 13.Какова процедура регистрации коммерческого банка?__________________________________ ___________________________________________________________________________________ ___________________________________________________________________________________ ___________________________________________________________________________________ 14. Какие лицензии должен получить вновь созданный банк? ______________________________ ___________________________________________________________________________________ ___________________________________________________________________________________ ___________________________________________________________________________________ 15.Какие дополнительные права дает генеральная лицензия?_______________________________ ___________________________________________________________________________________ ___________________________________________________________________________________ ___________________________________________________________________________________ 16.В каких случаях может осуществляться прекращение деятельности коммерческого банка? ___________________________________________________________________________________ ___________________________________________________________________________________ ___________________________________________________________________________________ Выводы к разделу: В данном разделе рассмотрены общая характеристика банка и банковской системы; основные цели деятельности Центрального Банка и его операции. Первый раздел должен сформировать у студентов целостную систему знаний о банковской деятельности и банке как о финансовом институте. Практическое заданиеЗадание 1. Каковы условия выдачи лицензий кредитной организации и регистрации ее устава? а) Оплата 50% уставного капитала вновь создаваемого банка; б) Оплата 100% уставного капитала вновь создаваемого банка; в) Соблюдение требований по квалификации руководящих работников банка; г) Оценка финансового состояния учредителей; ___________________________________________________________________________________ ___________________________________________________________________________________ ___________________________________________________________________________________ ___________________________________________________________________________________ ___________________________________________________________________________________ Задание 2. Современные коммерческие банки осуществляют обслуживание: а) предприятий, организаций и населения; б) населения и Банка России; в) предприятий, организаций; г) предприятий, организаций и Банка России. ___________________________________________________________________________________ ___________________________________________________________________________________ ___________________________________________________________________________________ ___________________________________________________________________________________ Задание 3. Какие из перечисленных операций относятся к пассивным операциям Центрального банка: а) Эмиссия банкнот; б) Покупка государственных облигаций; в) Покупка казначейских векселей; г) Прием вкладов населения; д) Прием вкладов предприятий; е) Прием вкладов государства; ж) Прием вкладов банков; з) Покупка иностранной валюты; и) Переучет векселей ___________________________________________________________________________________ ___________________________________________________________________________________ ___________________________________________________________________________________ Задание 4. Проводя политику «дорогих денег», центральный банк может: а) Повысить норму обязательных резервов; б) Уменьшить учетную ставку; в) Понизить норму обязательных резервов; г) Повысить доходность государственных ценных бумаг; д) Увеличить учетную ставку; ___________________________________________________________________________________ ___________________________________________________________________________________ Задание 5. По функциональному назначению банки подразделяются следующим образом: а) эмиссионные, депозитные и коммерческие; б) с универсальной и базовой лицензией; в) региональные, межрегиональные, национальные и международные; г) малые, средние, крупные, банковские консорциумы и межбанковские объединения. ___________________________________________________________________________________ ___________________________________________________________________________________ Задание 6. Операции по привлечению средств банками с целью формирования своей ресурсной базы называются: а) активными; б) пассивными; в) комиссионными; г) трастовыми. ______________________________________________________________________________________________________________________________________________________________________ Задание 7. Какой из признаков с юридической точки зрения точно определяет лицо, выступающее клиентом банка? а) клиентом можно считать лицо, которое поручает какую-либо работу банку; б) клиентом банка становится лицо, открывшее в нем счет; в) клиентом банка то или иное лицо делается в том случае, когда между ним и банком возникают деловые отношения; г) клиентом банка может стать другой банк. ______________________________________________________________________________________________________________________________________________________________________ |