Ответы на вопросы по кредитному рынку. Шпоры. Вопрос Необходимость и предпосылки возникновения и применения денег. Сущность денег как экономической категории

Скачать 0.92 Mb. Скачать 0.92 Mb.

|

|

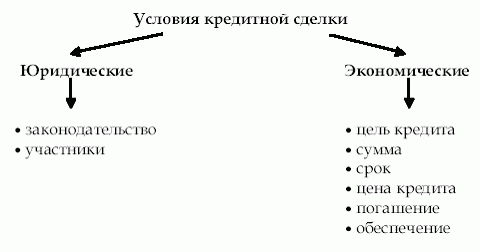

Вопрос 41. Сущность кредита. Роль и границы кредита. Современные представление о формах и функциях кредита. Сущность кредита м-но опр-ть как движение стоим-ти на началах возвратности в интересах реализации общ-венных потребностей. Возникновение кредита как особой формы стоимостных отнош-й происходит тогда, когда стоим-ть, высвободившаяся у одного эк. субъекта, какое-то время не вступает в новый воспроизводственный цикл. Благодаря кредиту она переходит от субъекта, не использующего её (кредитор), к другому субъекту, испытывающему потребность в дополнит-ных ср-вах (заёмщик). Кредит играет важную. роль в саморегулир-и величины ср-в, необходимых для совершения хоз-венной деят-ности. Благодаря кредиту предприятия располагают в любой момент такой суммой денежных ср-в, которая необходима для нормальной работы. Роль кредита важна для пополнения оборотных ср-в, потребность в кот. у каждого предприятия не стабильна, меняется в зависимости от условий работы: рыночных, природных, климатических, политических и др. Роль кредита велика для воспр-ва основных фондов. Используя кредит, предприятие может совершенствовать, увеличивать производство значительно быстрее, чем при его отсутствии. Важна роль кредита в регулировании ликвидности банковской системы, а также в создании эффективного механизма финансирования гос-венных расходов. Граница кредита - предел, допустимая форма. Норма выдачи кредита. 1) Это предельная сумма задолженности банку по ссудам, установленная планом. 2) Это граница ресурсов кредита, т.е. сумма ресурсов, в пределах которой м-но предоставлять ссуды. Границы ресурсов кредита определяются размерами ссуд фонда. Границы предоставляемого кредита определяются кредитным планом и конкретно выражаются в лимите кредитования. Ф-ции кредита: перераспределительная; создания кредитных орудий обращ-я, воспроизводственная и стимулирующая. Благодаря перераспределительной ф-ции происходит перераспределение временно высвободившейся стоим-ти. Она может осуществляться на уровне предприятий, отрасли, гос-ва (национальной экономики), мирового хозяйства (мировой экономики). Перераспределение идёт на условиях возврата стоим-ти. Функция создания кредитных орудий обращ-я связана с возникновением банковской системы. Благодаря возм-ности хранения денежных ср-в на счетах в банках, развитию безналичных расчётов, зачёту взаимных обязательств, появились кредитные ср-ва обращ-я и платежа. Стимулирующая функция кредита проявляется в возм-ности развития пр-ва без наличия собственных денежных ср-в. Благодаря кредиту предприятия получают мощный стимул для дальнейшего развития. Выделяют товарную, денежную, смешанную, банковскую, хоз-венную, государственную, международную, гражданскую, производительную и потребительскую формы кредита. Товарная форма кредита предполагает передачу во временное пользование конкретной вещи, определённой родовыми признаками. В современных условиях товарной формой кредита является поставка товаров с отсрочкой оплаты (обычно от производителя в адрес торговой орг-ции), продажа в рассрочку, аренда (прокат) имущества, лизинг оборудования, товарная ссуда, некот. варианты ответственного хранения. В ряде случаев возвращать надлежит тоже самое или аналогичное имущество с дополнительной оплатой или без таковой. Если возвращать надлежит ден. эквивалент товара, полученного в кредит, то получается смешанная форма кредита. Денежная форма кредита предполагает передачу во временное пользование оговоренного количества денег. Денежная форма является преобладающей в современных условиях экономики. Данная форма кредита активно используется всеми субъектами экономических отнош-й (гос-вом, предприятиями, отдельными гражданами) как внутри страны, так и во внешнем экономическом обороте. Смешанная форма кредита возникает в том случае, когда кредит был предоставлен в форме товара, а возвращён деньгами или наоборот — предоставлен деньгами, а возвращён в виде товара. Вопрос 42. Необходимость кредита. Законы кредита Креди́т— общ-венные отношения, возникающие между субъектами экономических отнош-й по поводу движения стоим-ти. Благодаря кредиту сокращается время на удовлетворение хоз-венных и личных потребностей. Предприятие-заёмщик за счёт дополнительной стоим-ти может увеличить свои ресурсы, расширить хозяйство, ускорить достижение производственных целей. Граждане, воспользовавшись кредитом, имеют двойной шанс: либо применить способности и выданные дополнительные ресурсы для расширения своего дела, либо ускорить достижение потребительских целей, получить в своё распоряжение такие вещи, предметы, ценности, которыми они могли бы владеть лишь в будущем. Кредит используют как крупные орг-ции, так и малые производственные, сельскохоз-венные и торговые структуры; как гос-ва, правительства, так и отдельные граждане. Возникновение кредита непоср-венно связано со сферой обмена при общ-венном разделении труда, где товаровладельцы противостоят друг другу как собственники, готовые вступить в взаимовыгодные отношения. Кредит впервые возник в условиях, когда уже существовали товарно-денежные отношения. Существование денежно-кредитных отнош-й означает, что субъекты хоз-вования обособлены друг от друга. Ср-ва каждого из них в процессе пр-ва и обращ-я совершают индивидуальный кругооборот, связанный с кругооборотом предприятий и организаций и обращением ср-в государств и населения. Законы кредита в общем виде хар-теризуют то, что выражает единство зависимости кредита и его относительной самостоятельности. выделяют следующие законы кредита: - закон возвратности кредита; Его содержание выражается в возвращении ссуженной стоим-ти к первоначальному пункту движения, то есть передаче ее от заемщика к кредитору. - закон сохранения ссуженной стоим-ти; Закон сохранения ссуженной стоим-ти связан с сущностью кредита как стоимостного отношения, базирующегося на эквивалентности обмена. Содержание этого закона выражается в том, что на всех этапах возвратного движения ссуженной стоим-ти она сохраняет свою ценность, равнозначна количественно. Другими словами, кредитор по истечении срока кредита должен получить от заемщика стоим-ть, по ценности равную выданной ссуде. - закон равновесия между высвобождаемыми и перераспределяемыми на началах возвратности ресурсами; Закон равновесия между высвобождаемыми и перераспределяемыми на началах возвратности ресурсами выявляет устойчивую связь ссуженной стоим-ти с ее источниками. Его содержание показывает зависимость движения кредита от источников образования кредитных ресурсов. - закон срочности кредита. Закон срочности кредита тесно взаимодействует с законом возвратности кредита. Содержание этого закона отражает временный хар-тер кредитного отношения, то есть существование временных границ его функционирования. Вопрос 43. Необходимые условия кредитной сделки. Активные и пассивные кредитные операции. Принципы кредитования. Необходимые условия кредитной сделки: 1) Кредит становится необходимым в том, случае, если происходит совпадение интересов кредитора и заёмщика; 2) участники кредитной сделки – кредитор и заёмщик - должны выступать как юридически самостоятельные субъекты, материально гарантирующие выполнение обязательств, вытекающих из экономических связей. Для того чтобы сделка состоялась, требуется, чтобы её участники взаимно проявили интерес к кредиту, обладающему определёнными качествами. Этот интерес не есть нечто субъективное, регулируемое в конечном счёте волей участников производственных отнош-й. Всякий интерес, порождающий действие, обусловлен прежде всего объективными процессами, конкретной ситуацией, делающей неизбежной возникающую взаимную заинтересованность.  Активные и пассивные кредитные операции: Активные. Активные операции банков – это те операции, с помощью кот. банки размещают имеющиеся у них ср-ва в целях получения дохода. Они имеют важнейшее значение в их деят-ности, поск-ку именно они приносят банкам основную прибыль. Среди них м-но выделить кредитные операции и операции с ценными бумагами. Доля таких операций составляет до 80% от банковского оборота. Кроме того, к активным операциям банков м-но отнести кассовые операции, сделки с недвижимостью, сделки с иностранной валютой, акцептные операции. Пассивные. Пассивные операции банков служат для формирования банковских ресурсов. В свою очередь, ресурсы банка делятся на собственные и привлечённые (обычно соотношение между собственными и привлечёнными ср-вами находится в диапазоне от 1:10 до 1:100). Для того, чтобы банк мог привлекать финансовые ресурсы со стороны, он должен обладать собственным капиталом. В соответствии с вышесказанным, для увеличения капитала банка, пассивные операции банков делятся на следующие виды:- взносы акционеров в уставный капитал; - отчисления от банковской прибыли на увеличение фондов;- аккумулирование клиентских ср-в (депозитные операции банка)- внедепозитные банковские операции (займы на рынке межбанковского кредитования, получение ссуд у центробанка, выпуск облигаций и др.) Первые две формы операций служат для увеличения собственного капитала банка, вторые две – для формирования заёмных (привлечённых) банковских ресурсов. Принципы кредитования:  Принцип возвратности означает, что полученные от кредитора финансовые ресурсы подлежат возврату или погашению заемщиком в полном объеме.Принцип срочности означает необходимость возврата кредита в точно определенный срок, а не в любое, удобное для фирмы-заемщика время, т.е. кредит выдается на определенный срок.Срок возврата кредита предусматривается в кредитном договоре, при этом сроки погашения могут быть конкретными или условными, когда сроки уточняются в ходе кредитования.Принцип платности означает, что кредит предоставляется заемщику с условием возврата его с процентами, кот. формируют прибыль кредитной орг-ции.Принцип материальной обеспеченности кредита выражает необходимость обеспечения защиты имущественных интересов кредитора при возм-ном нарушении фирмой-заемщиком принятых на себя обязательств и находит практическое применение в таких формах кредитования, как ссуды под залог или под финансовые гарантии. Вопрос 44. Зарождение и этапы эволюции кредита. Современные формы и виды кредита. Первые государственные банки в России — Дворянский и Купеческий — были учреждены еще в середине XVIII в. В конце века они были преобразованы в Государственный заемный и Государственный коммерческий. Заемный, как и бывший Дворянский, давал помещикам ссуды под залог имений и крепостных. Для чего герой гоголевского романа Чичиков скупал мертвые души? Для того, чтобы заложить их в банк и получить крупную сумму денег. Коммерческий же банк должен был содействовать развитию промышленности и торговли. Но получился конфуз: в 50-х гг. XIX в. сумма вкладов в Коммерческий банк достигла 200 млн. руб., а ссуды не превышали 25 млн. руб.: осторожное российское купечество предпочитало не занимать деньги в казенном банке. Не находя выгодного размещения капиталов, Коммерческий банк перевел их в заемный, а тот использовал для ссуд помещикам под залог имений. Но, как известно, накануне ликвидации крепостного права помещики оказались в очень тяжелом финансовом положении — закладывали и перезакладывали имения, а вернуть долги не могли. Оба банка пришлось закрыть; государственная банковская система оказалась в положении банкрота. В 1860 году вместо дореформенных банковских учреждений был организован единый Государственный банк. Этот банк до конца XIX в. не имел права самостоятельной денежной эмиссии. Он выпускал кредитные билеты (банкноты) только по распоряжению правительства. В ходе подъема 90-х гг. в Государственном банке были накоплены большие запасы золота. Это и послужило основой финансовой реформы 1897 г., согласно которой был введен золотой монометаллизм, т. е. основой денежного обращ-я стало золото. Поск-ку в передовых странах к этому времени был именно золотой монометаллизм, реформа существенно облегчала внешнюю торговлю и улучшала внешнеэкономические позиции России. Государственному банку теперь было предоставлено право самостоятельной эмиссии, но с определенным ограничением: кол-во бумажных денег могло превышать золотой запас не более чем вдвое. Иными словами, наличное золото составляло не менее 50% номинальной стоим-ти кредитных билетов. В действительности банк выпускал кредитных билетов намного меньше этого предела, и российский конвертируемый рубль стал одной из самых устойчивых валют в мире. Формы кредита: 1.Товарная форма кредита. 2.Денежная форма кредита (наиболее типичная, преобладающая в современном хоз-ве). 3. Смешанная форма кредита (используется в экономике развивающихся стран). 4. Банковская форма кредита. 5. Хоз-венная форма кредита. 6. Государственная форма кредита. 7. Международная форма кредита. 8. Гражданская форма кредита. 9.Производственная и потребительская формы кредита Виды кредита: В России кредиты классифицируются, например, в зависимости: 1. От стадий воспр-ва, обслуживаемых кредитом; 2. Отраслевой направленности. 3. Объектов кредитования. 4.Его обеспеченности. 5. Срочности кредитования. 6. Платности Вопрос 45. Коммерческий кредит, его формы, субъекты и объекты. Коммерческий кредит — это товарная форма кредита, которая определяет отношения по вопросам перераспределения материальных ресурсов и хар-теризует кредитное соглашение между двумя субъектами хоз-венной деят-ности. Коммерческий кредит предоставляется продавцом (производителем) покупателю (потребителю) в виде отсрочки оплаты за проданные товары (выполненные работы, предоставленные услуги). Субъектами коммерческого кредита явл.: - предприятие-поставщик (кредитор), которое предоставляет отсрочку платежа за свой товар; - предприятие-покупатель (заемщик), которое передает кредитору вексель как долговое свидетельство и обязат-во платежа. Объектом коммерческого кредита явл. реализованные товары, выполненные работы, предоставленные услуги, относительно кот. продавцом предоставляется отсрочка платежа. Итак, объектом коммерческого кредита выступает капитал. Предоставление займов в товарной форме – специфическая черта коммерческого кредита. В современной финансовой практике выделяют следующие формы коммерческого кредита: 1. Коммерческий кредит с оформлением векселем. Это одна из наиболее перспективных форм привлечения коммерческого кредита, получившая широкое развитие в странах с развитой рыночной экономикой. Такая форма коммерческого кредита способствует смягчению последствий кризиса платежного оборота и сокращает потребность в денежных ср-вах, необходимых для его обслуживания. 2. Коммерческий кредит по открытому счету. Он используется между постоянными контрагентами при многократных поставках заранее согласованного ассортимента пр-ции мелкими партиями (например, при поставках между оптовыми продавцами и потребителями пр-ции). В этом случае продавец относит стоим-ть отгруженной пр-ции на дебет счета, открытого покупателю, который погашает свою задолженность в обусловленные договором сроки. 3. Коммерческий кредит в форме аванса покупателя. В процессе такого кредитования покупатель заранее перечисляет продавцу определенную сумму аванса (в форме полной или частичной предоплаты стоим-ти пр-ции). В современных условиях «рынка продавца» и кризиса платежного оборота авансирование поставщиков пр-ции ее покупателями получило широкое распространение. 4. Коммерческий кредит в форме консигнации. Консигнационная операция представляет собой скрытую форму коммерческого кредита. Она представляет собой одну из форм комиссионных торговых операций, при которой консигнант дает поручение на совершение сделок по продаже товаров со своих (обычно арендуемых) складов, размещенных в другой стране или в свободной экономической зоне, а консигнатор принимает и исполняет это поручение, заключая сделки по продаже товаров с этого склада (обычно сдаваемого им в аренду консигнатору) от своего имени, но за счет консигнанта. Вопрос 46. Банковский кредит. Монетарные эффекты при кредитовании. Механизмы банковского кредитования. Банковский кредит - деньги, кот. выдаются банком под определенный процент и на определенный срок, в который заемщик должен полностью возместить оговоренную в договоре денежную сумму. Механизмом кредитования называется совокупн-ть взаимоувязанных частных действий или организационно-технических приемов, с помощью кот. происходит выдача и погашение банковских ссуд. В механизм кредитования входят следующие составные части: а) выдача отдельных видов ссуд; б) применение методов кредитования; в) выбор объектов кредита; г) использование ссудных счетов; д) сообщение плановых размеров кредита; е) установление способов погашения ссуд. Механизм кредитования и его составные части обусловлены, во-первых, конкретной хоз-венной ситуацией и связанной с этим потребностью в отдельных видах ссуд и, во-вторых, особенностями кругооборота и орг-ции оборотных ср-в в различных отраслях народного хозяйства. Вопрос 47. Денежные займы, их особенности и сфера применения. Система микрофинансирования. Микрофинанси́рование (англ. microfinance) - это вид деят-ности, связанный с оказанием финансовых услуг, как правило, начинающим субъектам малого предпринимательства и является эффективным инструментом в достижении более свободного доступа малых предприятий к источникам финансирования и, что особенно важно, позволяет многим стартующим предприятиям начать с нуля свой собственный бизнес. В экономической теории под микрофинансированием понимаются специфические финансово-кредитные отношения между финансовыми организациями и малыми формами хоз-вования в условиях территориальной близости и личного контакта по поводу аккумуляции финансовых ресурсов и их упрощенному предоставлению на принципах: платности, краткосрочности, возвратности, доверия и целевого использования на развитие хозяйства. Цель микрофинансирования сост. в создании высокодинамичной и эффективной системы кредитования малых предприятий для дополнительного стимулирования пр-ва и распределения товаров и услуг, а также для оказания помощи начинающим предпринимателям в приобретении опыта получения прибыли и накоплении капитала. Микрофинансирование представляет собой гибкую форму классического банковского кредита, позволяющего беспрепятственно начать бизнес без наличия стартового капитала и кредитной истории, а также способствует решению как минимум трех задач: 1. увеличение количества предпринимателей; 2. рост налоговых поступлений; 3. наличие кредитной истории для дальнейшего развития субъектов МП через банковский сектор. Микрофинансовые институты оказывают услуги предпринимателям, дополняющие услуги коммерческих банков, укрепляя тем самым всю финансовую систему. Условия, выставляемые коммерческими банками, нередко оказываются непосильными для предпринимателей (особенно это касается обеспечения кредита). Учреждения микрофинансирования осуществляют с некоторой выгодой и низкой степенью риска небольшие по размеру финансовые операции, кот. не явл. привлекательными для коммерческих банков. Программы микрофинансирования осуществляют: 1. специализированные микрофинансовые институты, кот. занимаются исключительно предоставлением кредитов и финансируются из внешних источников; 2. кредитные союзы – орг-ции с коллективным членством, кот. создаются с целью оказания финансовых услуг своим членам, и полностью или в основном финансируются за счет долевого участия или сбережений своих членов. Как правило, у них нет выхода на внешние источники финансирования; 3. сельскохоз-венными кредитными кооперативами – организациями с коллективным членством, такими как кредитные союзы, работающие преимущественно с фермерами и предприятиями, связанными с сельскохоз-венным пр-вом; 4.фондами поддержки предпринимательства. Программы микрофинансирования могут осуществляться через государственные и муниципальные фонды поддержки малого предпринимательства, кот. в соответствии с действующими уставами этих организаций представляют субъектам малого предпринимательства кредиты без получения банковской лицензии. Кредитная политика структур, занимающихся микрофинансированием, должна быть гибкой и легко трансформируемой в зависимости от условий. Только в этом случае практика микрофинансирования будет расширяться, а сам он станет наиболее востребованным и доступным инструментом поддержки малого предпринимательства. Вопрос 48. Долговые ценные бумаги. Коммерческие и финансовые векселя. Облигации. Долговые ценные бумаги – это ценные бумаги, дающие своему владельцу право на получение фиксированной процентной ставки (дохода) и на возврат переданной в долг суммы, осуществляемый к определенному сроку. В России долговыми денными бумагами явл.: 1. казначейские обязательства гос-ва; 2. сберегательные сертификаты; 3.векселя; 4.облигации. Рассмотрим по отдельности каждый вид долговых ценных бумаг. Казначейское обязат-во гос-ва – разновидность ценных бумаг, размещаемых гос-вом. Покупая казначейское обязат-во, владелец вносит денежные ср-ва в бюджет гос-ва, в обмен на что он, в течение всего срока владения казначейскими обязательствами, получает фиксированный доход, а в конце этого срока получает инвестированную сумму обратно. Сберегательные сертификаты — это письменные свидетельства, выдаваемые кредитным учреждением, о депонировании денежных ср-в. Их вкладчик имеет право на получение депозита и процентов по нему, но только когда срок владения сертификатом подойдет к концу. Сертификаты могут быть на предъявителя или именные. Векселя – письменное долговое обязат-во, заполненное по строгой форме, установленной биржей. Оно дает владельцу (векселедержателю) исключительное право по истечении срока этого обязательства требовать от векселедателя (должника) уплаты денежной суммы, указанной на векселе. Облигации – разновидность долговых ценных бумаг, которая является обязат-вом эмитента (компании, которая выпустила облигации) вернуть кредитору (владельцу этой ценной бумаги) номинальную стоим-ть его облигаций, как только окончится установленный срок. Также, обязат-вом эмитента является периодическая выплата кредитору процентов. Коммерческий вексель представляет собой документ, поср-вом которого оформляется коммерческий кредит, т. е. кредит, предоставляемый в товарной форме продавцами покупателям в виде отсрочки платежа за проданные товары. Его сфера обращ-я ограничена, поск-ку он обслуживает только процесс обращ-я товаров и отражает кредит, выданный для завершения этого процесса поср-вом замены дополнительного капитала, необходимого на время обращ-я. Финансовые векселя явл. непоср-венным следствием договора займа, когда одна сторона получает от другой некоторую сумму денег, выдавая взамен вексель. В основе финансового векселя - выданная ссуда. Сущность финансового векселя - гарантия возврата полученной ссуды. В его основе лежит движение денег. В торгово-промышленном обороте финансовые векселя используются предприятиями для пополнения оборотных ср-в. Выпуск облигаций является для эмитента способом получить кредит на длительный срок и на выгодных условиях, не прибегая к помощи банка. Держатель же получает больший, чем по банковскому вкладу, процент, который называют купонным (или купоном). Эмитировать облигации могут банки, гос-во и его субъекты, а также частные компании и предприятия. Купив облигацию, держатель не становится владельцем или совладельцем компании. Но этот способ инвестирования очень надежен, и вот почему. Дело в том, что выплаты по облигациям произв-ся даже в случае банкротства компании-эмитента. При этом по облигациям выплаты осуществляются в первую очередь, а выплаты по акциям произв-ся уже после. Помимо этого, облигации м-но предъявить к досрочному погашению, в случае, если подобная ситуация была предусмотрена при размещении облигаций. Грамотная покупка облигаций предполагает изучение кредитной истории эмитента, финансовое положение предприятия и в наст. вр., и в перспективе, а также графики выплат процентов по предыдущим облигациям. Облигации могут быть: 1.процентными и беспроцентными; 2.именными и на предъявителя; 3. свободно обращающимися и с ограниченным сроком обращ-я. Доход в виде процентов с облигаций м-но получить оплатой купонов или погашением (выкупом) облигаций. Следовательно, инвестор имеет два способа купить облигации и получить доход: 1.купить облигации со скидкой (дисконтом) к номинальной стоим-ти, погашая в конце срока по их номиналу; 2.купить облигации по номинальной стоим-ти и получать регулярный купонный доход (процент от номинала) в течение всего срока обращение облигации. Так как инвестирование в облигации подвергается минимальным рискам, к покупке облигаций прибегают для долговременного накопления капитала или его сохранения. Теперь мы знаем осн. виды ценных бумаг, их особенности и отличия. Нужно сказать, что именно акции и облигации имеют наибольшую привлекательность и в наст. вр. они получили наиболее широкое распространение. Но существуют еще более привлекательные финансовые инструменты, в кот. эти ценные бумаги выступают в роли базового актива. О них речь пойдет в следующей главе. Вопрос 49. Сделки РЕПО, валютные свопы как механизмы кредитования и их особенности. Сделка РЕПО (от англ. repurchase agreement) — сделка покупки (продажи) ценной бумаги с обязат-вом обратной продажи (покупки) через определенный срок по заранее определенной цене. Иначе, соглашение РЕПО может рассматриваться как краткосрочный заем под залог ценных бумаг, чаще всего краткосрочных долговых бумаг денежного рынка. Валютный своп — это две валютные операции — покупка и продажа с двумя разными датами валютирования, одна из кот. — спот-дата. Валютный своп — один из наиболее распространенных инструментов валютного рынка; их доля в обороте существенно выше доли как сделок «спот», так и форвардов «аутрайт». К этой группе инструментов валютного рынка относится большинство форвардных сделок, кот. по большей части явл. межбанковскими и внебиржевыми. Валютный своп — это валютная сделка, которая предполагает одновременную покупку и продажу определенного количества одной валюты в обмен на другую с двумя разными датами валютирования. Дилер осуществляет своп как единую сделку с единственным контрагентом. Y валютного свопа имеются две даты валютирования, в кот. происходит обмен валют. Вопрос 50. Государственный кредит. Государственные займы, их финансовые инструменты, режим погашенияГосударственный кредит - совокупн-ть экономических отнош-й, складывающихся между гос-вом, с одной стороны, и юридическими и физическими лицами, иностранными гос-вами, международными финансовыми организациями - с другой, по поводу движения денежных ср-в на условиях срочности, возвратности, платности и формирования на этой основе дополнительных финансовых ресурсов участников этих отнош-й. В отношениях, относимых к категории гос-венного кредита, гос-во выступает в роли либо кредитора, либо заёмщика, либо гаранта. Государственные и муниципальные займы – это денежные ресурсы, привлекаемые для покрытия дефицита соответствующего бюджета от физических и юридических лиц, иностранных государств, международных финансовых организаций на основании заключаемых договоров, по которым образования как заемщиков или гарантов погашения займов (кредитов) другими заемщиками. Заимствования проводятся в двух формах: гос-венных и муниципальных займов и прямых кредитов. Государственные и муниципальные займы осуществляются путем выпуска ценных бумаг от имени РФ, субъекта РФ или муниципального образования. Самым распространенным видом гос-венных и муниципальных ценных бумаг является облигация. Облигация гос-венного или муниципального займа – это эмиссионная ценная бумага, закрепляющая право ее держателя на получение от эмитента облигации в установленный срок ее номинальной стоим-ти и зафиксированного возникают долговые обязательства РФ, субъекта РФ, муниципального в ней процента или иного имущественного эквивалента. Государственные займы м-но классифицировать по ряду признаков: 1) По субъектам заемных отнош-й займы делятся на размещаемые центральными и местными органами управления. В России, например, заимствования подразделяются на государственные заимствования Российской Федерации, государственные заимствования субъектов Российской Федерации и муниципальные заимствования. 2) В зависимости от места размещения государственные займы делятся на внутренние и внешние. Внутренние заимствования проводятся на национальном рынке и в национальной валюте, внешние – осуществляются на внешних рынках и в иностранных валютах. Государственные займы могут быть внутренними и внешними, а муниципальные – только внутренними. 3) В зависимости от обращ-я на рынке государственные заемные инструменты бывают рыночные и нерыночные. Рыночные займы свободно продаются и покупаются. Они явл. основными при финансировании бюджетного дефицита. Нерыночные займы не могут свободно менять своих владельцев. Они не подлежат обращению на рынке ценных бумаг. Обычно выпускаются гос-вом, чтобы привлечь определенных инвесторов, специфическим интересам кот. и отвечают. 4) В зависимости от срока привлечения ср-в государственные займы делятся на краткосрочные (со сроком погашения до 1 года), среднесрочные (от 1 до 5 лет), долгосрочные (от 5 лет и выше). 5) В зависимости от обеспеченности долговых обязательств они делятся на закладные и беззакладные. Второй формой гос-венных и муниципальных заимствований явл. кредиты, привлекаемые органами гос-венной власти и органами местного самоуправления для увеличения своих ресурсов. Кредиты могут быть предоставлены государственными и коммерческими банками, другими кредитными организациями, иностранными гос-вами, их банками и фирмами, международными финансовыми организациями. При этом Центральный банк РФ может прокредитовать только федеральное правительство, а органы местного самоуправления не имеют доступа к внешним источникам кредитования. Коммерческие банки и другие кредитные орг-ции кредитуют органы гос-венной власти и органы местного самоуправления как обычных заемщиков на условиях, складывающихся под воздействием закона спроса и предложения. За счет кредитов формируются 2/3 региональных и муниципальных заимствований. Правительства иностранных государств оказывают финансовую поддержку Российской Федерации и субъектам РФ в двух формах: в форме межправительственных кредитов и путем предоставления гарантий по кредитам иностранных банков и фирм. Задолженность, формируемая за счет межправительственных кредитов, гарантированных правительствами стран-кредиторов, называется официальной. Официальные кредиты явл. преимущественно связанными, т.е. предоставляются на осуществление конкретных программ и мероприятий и не могут быть использованы на финансирование др. потребностей. Международные финансовые орг-ции предоставляют нефинансовые (связанные) и финансовые (несвязанные) кредиты (ст. 6 БК РФ). Государственные и муниципальные заимствования проводятся в соответствии с ежегодно утверждаемыми программами. Программа гос-венных внешних заимствований Российской Федерации представляет собой перечень внешних заимствований Российской Федерации на очередной финансовый год с разделением на несвязанные (финансовые) и целевые иностранные заимствования (ст. 108 БК РФ). Вопрос 51. Бюджетные кредиты. Развитие форм бюджетного кредитования в России. Бюджетные кредиты - форма финансирования бюджетных расхо дов, которая предусматривает предоставление ср-в юриди ческим лицам или другому бюджету на возвратной и возмезд ной основах (ст. 6 БК РФ). Бюджетные кредиты выделяются на основе бюджетной росписи документа о поквартальном распределении доходов и расходов бюджета и поступлений из источников финансирования дефи цита бюджета, устанавливающего распределение бюджетных ассигнований между получателями бюджетных ср-в и со ставляемого в соответствии с бюджетной классификацией РФ. Для того чтобы вовремя и эффективно использовать бюджет ные ср-ва, существует институт распорядителей бюджетных кредитов. Распорядитель бюджетных ср-в - орган гос-венной власти или орган местного самоуправления, имеющий право рас пределять бюджетные ср-ва по подведомственным получате лям бюджетных ср-в. Распорядитель бюджетных ср-в мож. б. уполномочен Правительством РФ представлять сторону гос-ва в договорах о предоставлении ср-в федерального бюджета на возвратной основе, гос-венных гарантий, бюджетных инвестиций. Статья 93.2. Бюджетные кредиты Бюджетный кредит предоставляется на условиях возмездности, если иное не предусмотрено настоящим Кодексом или соответствующими законами (решениями) о бюджете, и возвратности.Заемщики обязаны вернуть бюджетный кредит и уплатить проценты за пользование им в порядке и сроки, установленные условиями предоставления кредита и (или) договором. Обязательным условием предоставления бюджетного кредита юридическому лицу является проведение предварительной проверки финансового состояния юридического лица - получателя бюджетного кредита, его гаранта или поручителя органами. Вопрос 52. Кредитный риск и его составные части. Математическое определение и измерение кредитного риска. Кредитный риск: 1. Опасность неоплаты полученных заемщиком ссуд в предусмотренные кредитным соглашением сроки. Чем больше этот риск, тем выше устанавливаемая банком процентная ставка по ссуде. 2. Риск потерь, связанных с ухудшением состояния дебитора, контрагента по сделке, эмитента ценных бумаг. Способы Управления риском (его минимизация): — путем диверсификации портфеля ссуд и инвестиций банка; — путем предварит. анализа кредитосп-ти, т.е. возм-ности заемщика погасить кредит; — путем оценки ст-ти выдаваемых кредитов и контроля за кредитами, выданными ранее. 1) Диверсификация кред. риска предполагает рассредоточение имеющихся у банков возм-ностей по кредитованию и инвестированию в цб. В целях диверсификации осуществляется рационирование кредита — банки устан. плавающие лимиты кредитования или кред. потолки для заемщиков, сверх кот. кредиты не пред-ся вне завис. от ур-ня % ставки. 2) Анализ кредитоспособности - расчет показателей, хар-щих рискованность фин. положения предполаг. заёмщика, и их анализ. Это показатели платежеспособности:— коэффициент абсолютной ликвидности показывает в какой степени краткосрочные обязательсвтва могут быть погашены за счет высоколиквидных активов = (Денежные ср-ва + краткосрочные фин.вложения) / краткосрочные обяз-ва. (Норма= 0,2—0,25);— промежуточный коэффициент покрытия показывает, сможет ли предприятие в установленные сроки рассчитываться по своим краткосрочным обязятельствам = (ден.ср-ва + краткоср.фин.вложения + дебит, задолж-ть) / краткоср. обяз-ва (0,7—0,8);— общий коэффициент покрытия показывает, достаточно ли ликвидных активов для погашения краткосрочных обязательств — отличие от предыдущего коэффициента в том, что в числитель ещё добавлены запасы и затраты. (1—2,5).— коэфф. Фин. независимости = собственные ср-ва / итог баланса. Кроме того, банку необходимо производить оценку будущих поступлений, чистой выручки, за счёт кот. будет погашаться кредит, на основании расчета коэффициента чистой выручки. Рассчитываются также показатели финансовой устойчивости предприятия:— коэф. соотношения заемных и оборотных ср-в;коэф. оборачиваемости оборотных ср-в (выручка от реализ. / сред. стоим-ть оборотных ср-в) и т.д. В процессе текущего контроля за предоставленной ссудой банком обычно оцениваются: — достаточность капитала заемщика; — качество его активов;— качество управления и контроля на предприятии;— ликвидность;— доходность. Возможная (ожидаемая) величина убытков по кредитному портфелю - это важнейшая хар-теристика кредитного риска, так как служит центром распределения его вероятностей. Смысл данного показателя заключ. в том, что он показывает наиболее правдоподобное значение ур-ня риска и опр-ся следующим образом: где Si – сумма предоставленных кредитов і-ой группе контрагентов, і = 1, n; pi(c) – кредитный риск относительно і-ой группы контрагентов. Дополнительный параметр – коэффициент асимметрии кредитного риска относительно соглашений по і-ой группе контрагентов, составляющих кредитный портфель банка. Он представляет собой нормированную величину третьего центрального момента и опр-ся по формуле: Вопрос 53. Пути снижения кредитного риска. Способы обеспечения кредитных обязательств Итак, кредитный риск - это вероятность несоблюдения заемщиком первоначальных условий кредитного договора. Он зависит от внешних (связанных с состоянием экономической среды, с конъюнктурой) и внутренних (вызванных ошибочными действиями самого банка) факторов. Стратегия банка - это способ использования определенных инструментов и методов для реализации политики банка. Кредитная стратегия может заключаться в проведении анализа по следующим основным направлениям: 1) Оценка и контроль за состоянием кредитного портфеля; 2) Учет степени риска; 3) Диверсификация операций банка: по секторам экономики, видам операций и услуг с тем, чтобы снизить общий кредитный риск банка; 4) Создание резервов на покрытие потерь по кредитам; 5) Тщательный контроль и надзор за проблемными ссудами. Особое место в системе управления кредитными рисками заним. и страхование. В основе банковского страхования лежат обязательства по страховому покрытию банков, известные в мире как Bankers Blanket Bond (B.B.B.), первоначально разработанные Американской ассоциацией гарантов для американских банков. Эффективных инструментом управления кредитными рисками явл. также кредитные деривативы в операциях хеджирования. Кредитные деривативы - производные инструменты, предназначенные для управления кредитными рисками. Они позволяют отделить кредитный риск от всех др. рисков, присущих конкретному инструменту, и перенести такой риск от продавца риска (<приобретателя кредитной защиты>) к покупателю риска (<продавцу кредитной защиты>). Основной набор таких инструментов - это особо сконструированные свопы, производные бумаги, привязанные к кредитным рискам (credit linked notes), и т.д. Гарантии, синдицированные займы, опционы на активы и страхование кредитных рисков не явл. кредитными деривативами, хотя в чем-то природа кредитных деривативов схожа с этими финансовыми операциями. Вопрос 54. Место кредитного рынка в рыночной системе и его границы. Базовые сегменты кредитного рынка. Первичный и вторичный кредитный рынок. Кредитный рынок как эк. категория выражает социально-экономические отношения, кот. складываются между владельцами свободных денежных ср-в, заемщиками и специализированными посредниками - кредитно-финансовыми институтами. Под влиянием спроса и предложения на кредитном рынке происходит движение ссудного капитала. Ф-ции кредитного рынка определяются ролью, которую он выполняет в системе рыночного хозяйства, а именно: 1)• обслуживание товарного обращ-я через кредит; • аккумуляция денежных ср-в предприятий, населения, гос-ва, а также иностранных клиентов; • трансформация денежных фондов непоср-венно в ссудный капитал и использование его в виде капиталовложений для обслуживания процесса пр-ва; • обслуживание гос-ва и населения как источников капитала для покрытия гос-венных и потребительских расходов; ускорение концентрации и централизации капитала, содействие образованию крупных объединений в сфере пр-ва и обращ-я. Кредитный рынок обладает рядом особенностей:• на кредитном рынке продается и покупается только один товар -деньги; • деньги продаются в долг; • на кредитном рынке существует особая форма и механизм ценообразования. Стр-ра кредитн. рынка: 1) рынок денег (рынок краткосроч. ссудных кап-лов) 2) рынок кап-лов ( среднеср. ссуд.кап-л, долгоср. ссу. кап-л, фин. рынок, рынок золота). Участники кр.рынка: 1) первичные инвесторы – владельцы своб. фин. рес-в (дом.хоз-ва и фирмы). Временно свободные ср-ва фирм склад-ся из времен. своб-х оборот. ср-в, аморт-ции, устойчивых пассивов, прибыль предназнач-я д\накопления.2) специализированные посредники – кред-фин. орг-ции, кот аккум. временн. своб. ср-ва и предост. их вовременн. пользование на возмездной основе. 3) Заемщики, юр и физ лица,гос-во. Мировой финансовый рынок подразделяется на первичный и вторичный. Они тесно связаны между собой, так как первичный рынок насыщает вторичный ценными бумагами. Первичный рынок служит для перераспределения капитала между кредиторами и заёмщиками (инвесторами и реципиентами). На вторичном рынке меняются только контрагенты, а именно:1) происходит смена владельцев долговых обязательств; 2)величина ресурсов первоначальных заёмщиков не меняется. Вторичный рынок создает механизм перепродажи долговых обязательств, что приводит к росту ликвидности рынка в целом. Вопрос 55. Макроэк. модель кредитного рынка. Спрос на деньги. Предложение денег и его измерение поср-вом агрегатов денежной массы. СПРОС НА ДЕНЬГИ - кол-во денег, которое хотело бы иметь население и гос-во для удовлетворения своих потребностей. Спрос на деньги включает: 1) текущий спрос - потребность покрытия текущих расходов, связанных с осуществлением хоз-венной деят-ности субъектами экономики; 2) отложенный спрос, обусловленный необходимостью покрытия будущих затрат за счет накопления и сбережения денег; 3) спекулятивн. спрос, обусловленный ожиданием изменения доходности альтернативных денежных инструментов. Денежные агрегаты – это части (компоненты) денежной массы, объединяющие определенные виды денег и денежных активов (документов), отличающихся друг от друга степенью ликвидности, т.е. возм-ностью быстрого превращения в наличные деньги. Денежные агрегаты отражают структуру денежной массы. Чаще всего используются следующие агрегаты: М 0 – объем наличных денег в обращ-и (бумажные и металлические деньги); М 1 – объем наличных денег, а также чеков, вкладов до востребования; М 2 – объем наличных денег, чеков, вкладов до востребования и небольшие срочные вклады; М 3 – объем наличных денег, чеков, вкладов; L – включает объем наличных денег, чеков, вкладов, а также ценные бумаги. В условиях обращ-я золота, а также свободно размениваемых на него бумажных и кредитных денег их кол-во, необходимое для нормального обращ-я, опр-ся по формуле: КД=(ТЦ – К + П – ВП)/О, где КД – кол-во денег, необходимое для обращ-я; ТЦ – сумма цен товаров, подлежащих реализации; К – сумма цен товаров, проданных в кредит; П – платежи, по которым наступил срок уплаты; ВП – сумма взаимопогашающихся платежей; О – число оборотов одноименных денежных единиц. Излишне выпущенные в обращение деньги уходят в сокровища. При бумажно-денежном обращ-и денег должно быть выпущено столько, сколько они замещают золотых, иначе происходит переполнение каналов обращ-я деньгами, что приводит к их обесценению. Наиболее известны два варианта количественной теории денег: 1) трансакционный подход, или вариант И. Фишера; 2) кембриджская версия, или теория кассовых остатков. Первый подход базируется на макроэкономическом уравнении обмена И. Фишера: M · V = P · Q, где М – денежная масса (кол-во денег в обращ-и); V – скорость обращ-я денег; P – уровень товарных цен; Q – кол-во обращающихся товаров. Уравнение обмена выражает количественные зависимости между суммой товарных цен и обращающейся денежной массой. Правая часть (PQ) – "товарная" – показывает объем реализованных на рынке товаров. Левая часть (MV) – "денежная" – показывает кол-во денег, уплаченных при покупке товаров в разнообразных сделках. И. Фишер предполагал, что скорость обращ-я денег и объем реализуемых на рынке товаров на протяжении определенного периода времени постоянны. Тогда из уравнения вытекает, что уровень цен прямо пропорционален количеству денег в обращ-и и скорости их оборота и обратно пропорционален количеству товарных сделок: P = (M · V) / Q Однако вариант И. Фишера учитывает деньги и товары в обращ-и (потоки денег и товаров), но не принимает во внимание товары на складах и деньги в ф-ции ср-ва накопления (запасы товаров и денег). Кроме того, спорным является тезис о постоянстве скорости обращ-я денег и объеме реализуемых на рынке товаров при росте их пр-ва. Указанные недостатки первого варианта количественной теории частично преодолены в кембриджском варианте, или теории кассовых остатков, которая разрабатывалась А. Маршаллом, А. Пигу, Д. Робертсоном. Кембриджскую версию количественной теории выражает формула: M = k · P · Y, где M – объем денежной массы; k – коэффициент, показывающий, какую долю номинального дохода хозяйствующие субъекты предпочитают держать в форме наличных денег (кассовых остатков); P – общий уровень цен на товары и услуги; Y – реальный доход общ-ва за определенный период времени, т.е. кол-во товаров и услуг кот. могут быть приобретены на рынке; P·Y – номинальный доход. Левая часть формулы выражает предложение денег, задаваемое извне существующей денежно-кредитной системой. Правая часть формулы символизирует спрос на деньги, который опр-ся общим номинальным доходом членов общ-ва с учетом того, что часть этого дохода хранится в виде кассовых остатков и временно изымается из обращ-я. Вопрос 56. Роль банков в формировании денежного предложения. Банковский мультипликатор Банки явл. основным финансовым посредником в экономике. Банки явл. финансовыми посредниками, поск-ку, с одной стороны, они принимают вклады (депозиты), привлекая деньги вкладчиков, т.е. аккумулируют временно свободные денежные ср-ва, а с другой, предоставляют их под определенный процент различным экономическим агентам (фирмам, домохозяйствам и др.), т.е. выдают кредиты. Таким образом, банки – это посредники в кредите. Поэтому банковская система является частью кредитной системы. |