Биржевое дело. Дегтярева. Книга "биржевое дело"

Скачать 3.59 Mb. Скачать 3.59 Mb.

|

|

Рис 14.1. Изменение временной стоимости опциона Стоимость опциона уменьшается с каждым проходящим днем. Это изменение называется распадом времени в цене опциона. Коэффициент, который показывает, с какой скоростью падает цена опциона по мере приближения срока истечения контракта, обозначается тэта ( ). Тэта показывает стоимостное значение одного дня уменьшения времени опциона. При прочих равных условиях е возрастает по мере прохождения времени, так как один день имеет мало значения, если до конца срока осталось 100 дней, но имеет гораздо больше значения, когда до конца срока осталось 2—3 дня. Процентные ставки Определенное влияние на временную стоимость оказывают ставки банковского процента. И хотя этот фактор оказывает незначительное влияние на стоимость опциона, он все же должен приниматься во внимание. Увеличение ставок обычно ведет к снижению премии, так как уплачивая премию, покупатель опциона теряет возможность получать проценты на эти средства. И наоборот, получив премию, продавец может положить эти деньги в банк и получать по ним проценты. Поэтому с увеличением процентных ставок увеличиваются его доходы от продажи опциона, и он может пойти на некоторое снижение премии. Однако размер такого снижения невелик. Так, при росте процентных ставок в 2 раза (с 8 до 16%) и цене золота 400 долл. за унцию премия снизится с 18,74 до 18,37 долл. за унцию. Показатель, который связывает изменение стоимости опциона и изменение процентных ставок, обозначается греческой буквой ро (). Неустойчивость Самый большой переменный компонент премии — это неустойчивость. Неустойчивость является единственным фактором премии опциона, который нельзя точно рассчитать. Только самые завзятые "техницисты" углубляются в правила подсчета неустойчивости, большинство же специалистов считают это искусством, и два аналитика могут прийти к различным результатам, производя одинаковые измерения. Неустойчивость изменяется от нуля до бесконечности, но на практике неустойчивость больше чем 40—50% встречается редко. Табл. 14.3 показывает, что означает то или иное значение неустойчивости. Однако надо иметь в виду, что эти данные субъективны и могут оцениваться неодинаково. Таблица 14.3

Важно отметить, что стоимость опциона зависит не просто от неустойчивости цены данного контракта, но от неустойчивости, которая ожидается в течение срока действия опциона. Как же ее определяют? Торговцы опционами и аналитики всегда предполагают, что прошлая неустойчивость является лучшей мерой будущей неустойчивости. Некоторые при этом определяют неустойчивость за три последних месяца, другие анализируют лишь три—четыре недели до срока истечения опциона. Соотношение неустойчивости и цены опциона довольно сложно. При прочих равных условиях цена опциона всегда повышается с ростом неустойчивости и падает с ее уменьшением. Но конкретное воздействие изменения неустойчивости на цену опциона зависит и от трех других факторов премии. Показатель, выявляющий соотношение неустойчивости и цены опциона, обозначается каппа (). Он колеблется от нуля до бесконечности. Существуют два вида неустойчивости: историческая и подразумевающаяся. Историческая неустойчивость подсчитывается по прошлым колебаниям цен и является стандартным отклонением от цены лежащего в основе опциона фьючерсного контракта. Этот показатель используется для подсчета теоретической величины премии опциона. Но более значительна ожидаемая неустойчивость, которая рассчитывается обратным методом от премии опциона и отражает движение цен, которое ожидает рынок. Опционные сделки заключаются на открытом рынке, на них распространяются обычные законы спроса и предложения и оказывают дополнительное влияние ожидания участников. Поэтому реальные цены опционов существенно отличаются от их теоретического значения. Например, на нефтяном рынке такое событие, как встреча стран—членов ОПЕК, вызывает отклонение рынка от нормального развития, поэтому историческая неустойчивость исчезает, зато ожидаемая неустойчивость увеличивается, поскольку рынок предполагает последующее изменение цен на нефть. Иногда ожидаемая неустойчивость опционов на продажу существенно отличается от такого же показателя опционов на покупку. Это происходит в том случае, когда участники торговли испытывают большую потребность защитить себя от движения цен в одну сторону, чем в другую. Так, перед встречей стран-членов ОПЕК в конце 1988 г. ожидаемая неустойчивость опционов на продажу была значительно выше, чем опционов на покупку, поскольку торговцы предполагали (как впоследствии оказалось, неверно), что падение цен более вероятно, чем повышение, и поэтому покупали больше опционов на продажу, чем на покупку. Однако их риск был ограничен уплаченной премией, в то время как при заключении сделки на фьючерсном рынке их риск возрос бы неограниченно, так как цены выросли. В табл. 14.4 приведены показатели, определяющие величину премии опционов. Таблица 14.4.

После того как значения параметров установлены, можно определить теоретический размер премии по опционам. Существует довольно много моделей формирования цен на опционы, которые используются торговцами при прогнозе цен. Весьма распространены ценовые модели Фишера — Блэка и Блэка — Скоулса, названные так по фамилиям их разработчиков. 14.4. Сравнение фьючерсных контрактов и опционов Основная разница между опционами и фьючерсами — в соотношении между риском и немедленным доходом. Для понимания этого можно сравнить фьючерсный контракт и опцион на покупку. Купив фьючерсный контракт, покупатель имеет неограниченный потенциал прибыли и риск, равный всей стоимости контракта. Кроме того, между участниками сделки не происходит движения денежных средств в момент открытия фьючерсной позиции. При покупке опциона на покупку происходит следующее: • размер риска покупателя ограничен уплаченной премией опциона, а не всей стоимостью контракта; • размер прибыли продавца ограничен размером премии; • продавец получает эту премию в начале сделки. Продавец фьючерсного контракта имеет потенциальную прибыль, равную всей стоимости контракта. Продавец опциона на этот контракт в действительности продает ту часть этой прибыли, которая находится ниже цены столкновения, за гарантированную начальную прибыль в форме премии опциона. Он обменивает большую возможную прибыль на небольшую, но гарантированную начальную прибыль и сохраняет риск своей позиции неизменным. Покупатель, с другой стороны, платит продавцу за снятие с него части риска, лежащего ниже цены столкновения. Поэтому покупка опционов подходит тем трейдерам, которые не любят риск, а продажа опционов привлекательна для тех, кто ценит гарантированный приток денежных средств. С другой стороны, выбор между операциями с фьючерсами и операциями с опционами определяется также возможностью определенных изменений цены. Так, если можно абсолютно точно знать, в какую сторону будут меняться цены, то предпочтительнее будет операция с фьючерсами, так как нет смысла платить премию опциона как защиту от неблагоприятного изменения цены, которое точно не произойдет. Если же предполагается вероятное повышение цен, но при этом есть и небольшая вероятность внезапного их падения, то покупка опциона на покупку будет лучшей стратегией. В том случае, если предполагается непременное изменение цен, но их направление неизвестно, предпочтительнее купить опцион (возможно, даже и опцион на покупку, и опцион на продажу). Это будет сделка, базирующаяся на чистой неустойчивости. Если же абсолютно точно известно, что цены не будут изменяться совсем, то лучшей стратегией будет продажа опционов. Это единственная стратегия, позволяющая получить прибыль на рынке при отсутствии ценовых колебаний . Можно также показать разницу между опционом и фьючерсным контрактом следующим образом: фьючерсный контракт является крайним примером опциона — это опцион на покупку с ценой столкновения, равной нулю, так как если предположить, что цена столкновения опциона равна нулю, то цена опциона будет равна стоимости фьючерсного контракта. Временная стоимость будет отсутствовать, поскольку цены не могут упасть ниже нуля, и опцион будет отличаться только лишь временем выплаты денег. Если обе стороны договорятся об отсрочке платежа премии до срока опциона, то такой опцион и фьючерсный контракт становятся практически идентичными. Если цена столкновения опциона равна нулю, он никогда не имеет временной стоимости, поскольку временная стоимость есть цена, уплаченная за защиту от падения цен ниже цены столкновения, а этот риск в данном случае отсутствует. Таблица 14.5. Сравнительная характеристика фьючерсного контракта и опциона

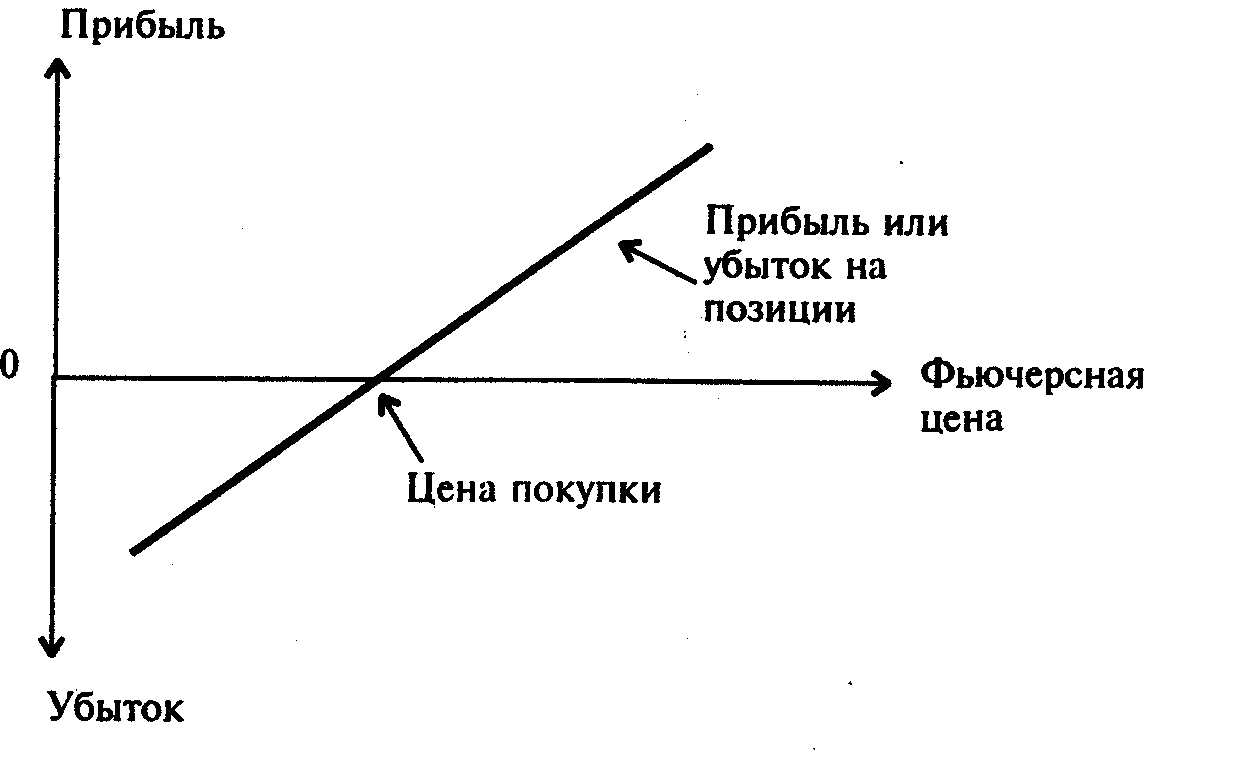

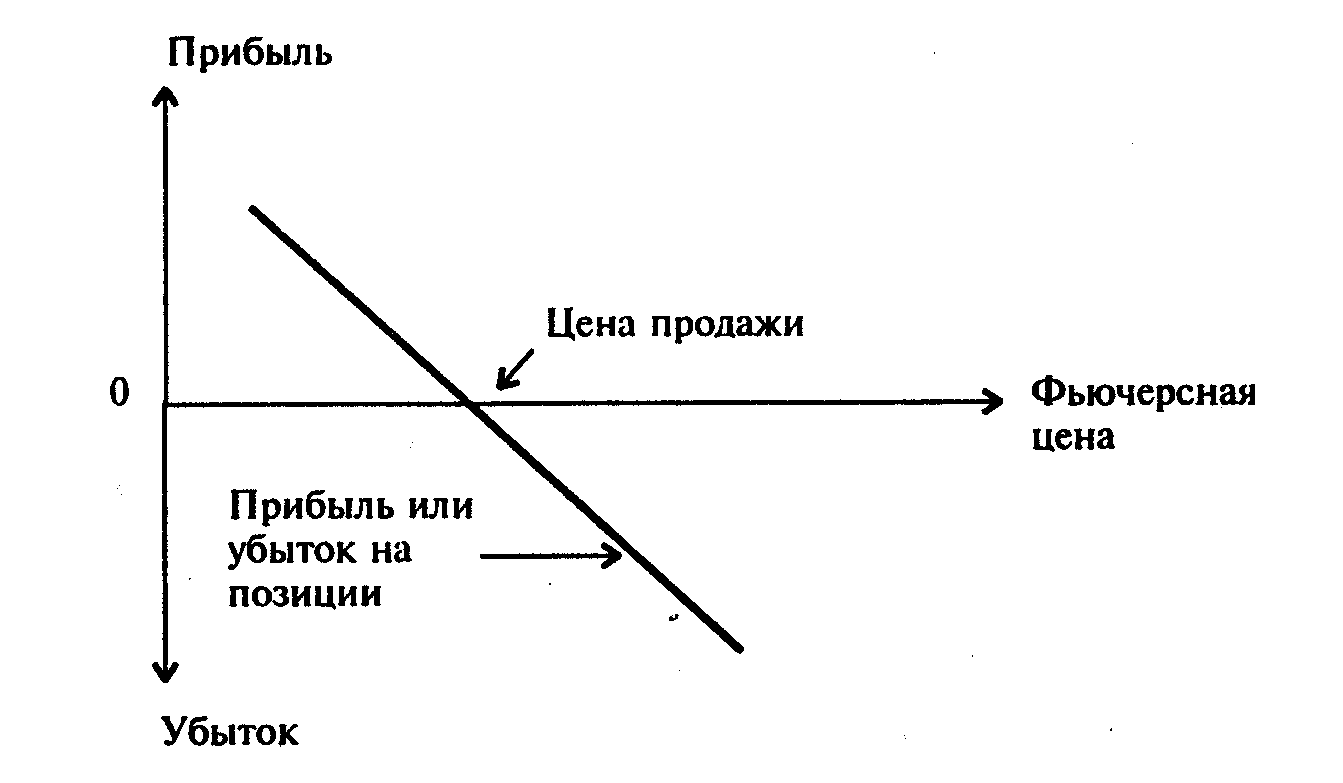

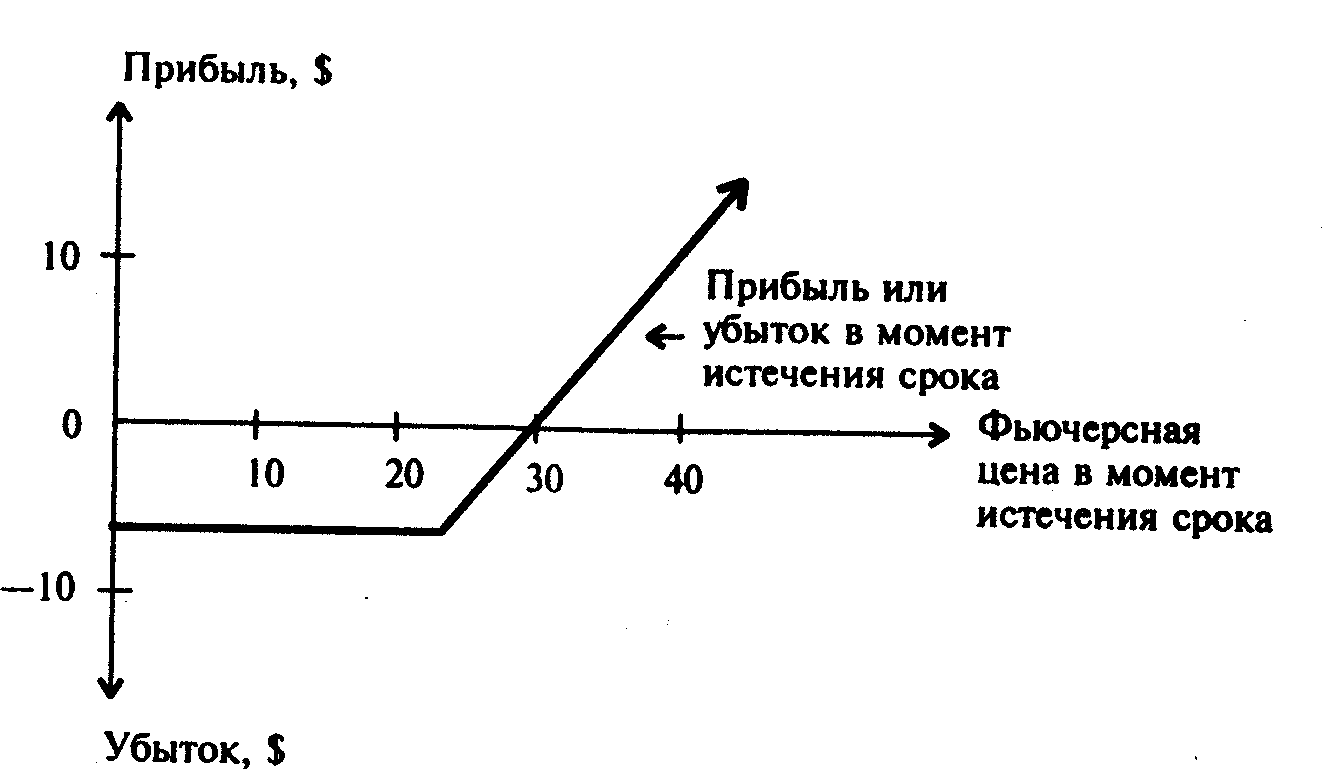

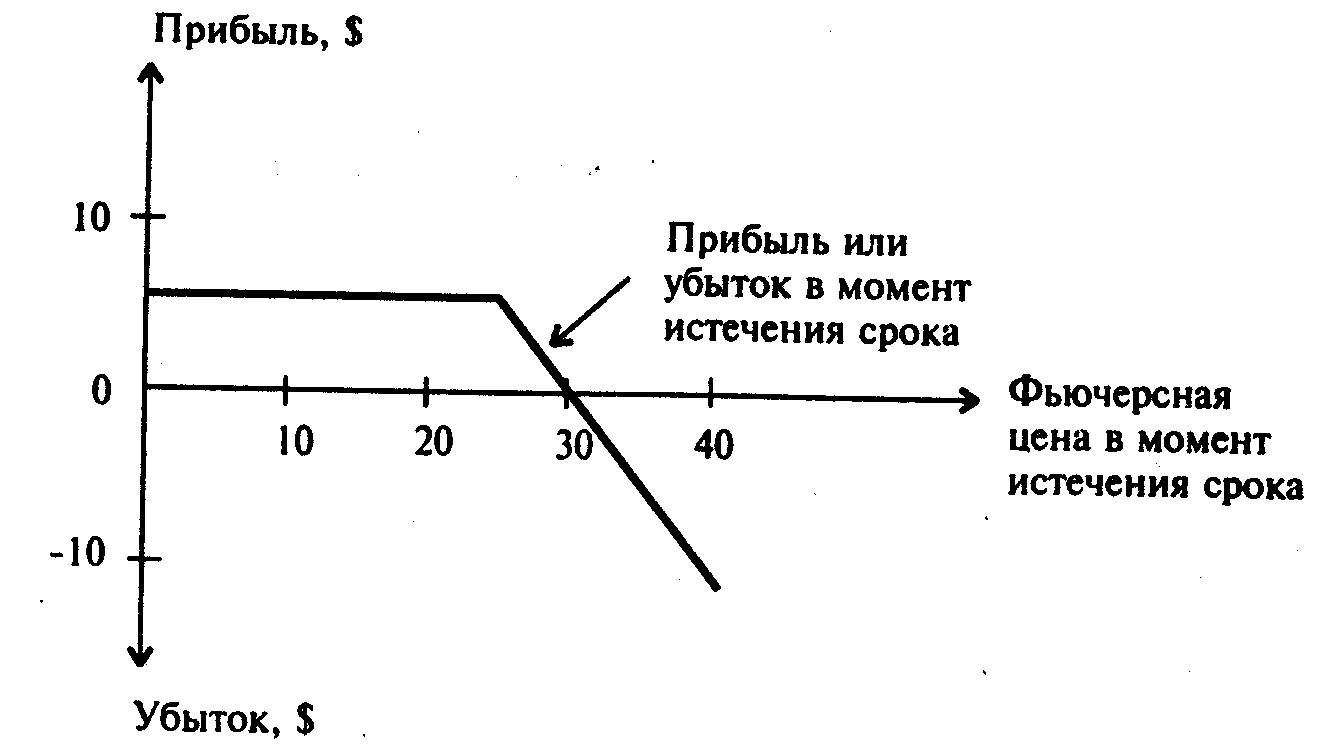

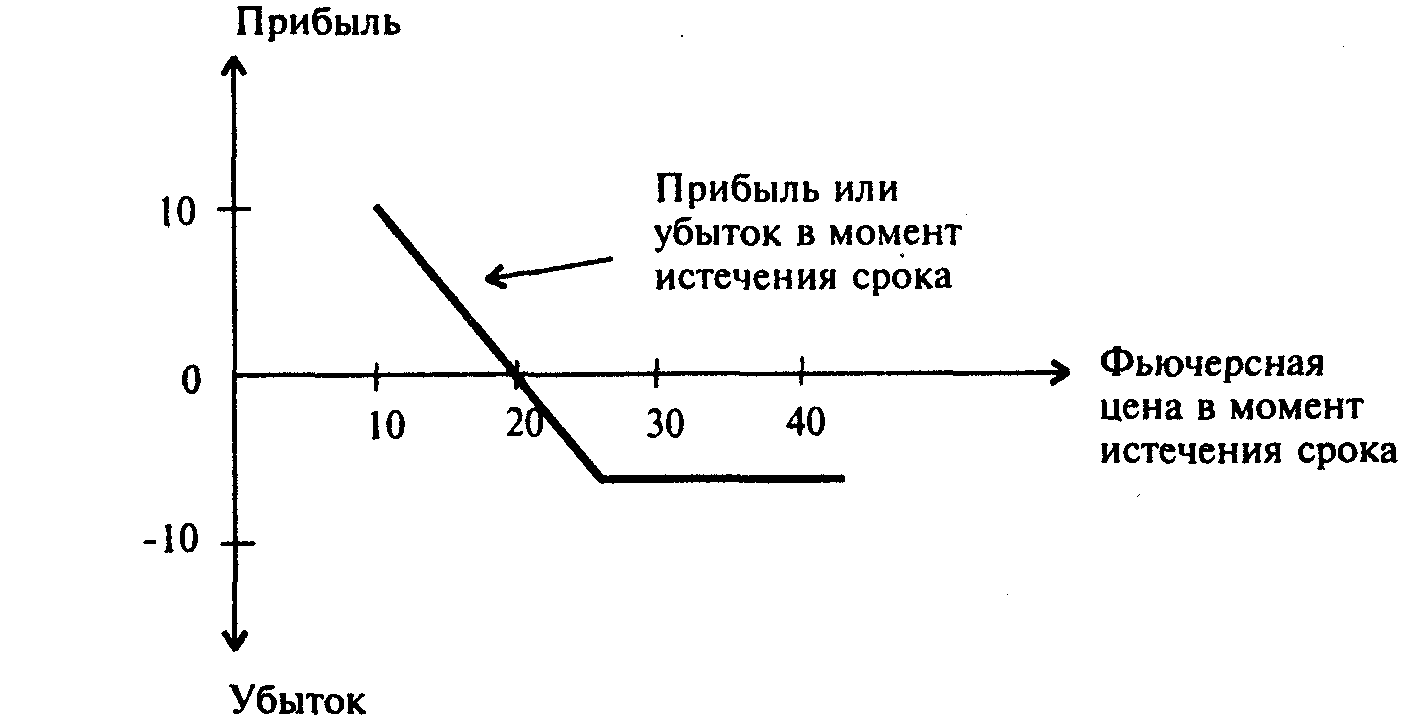

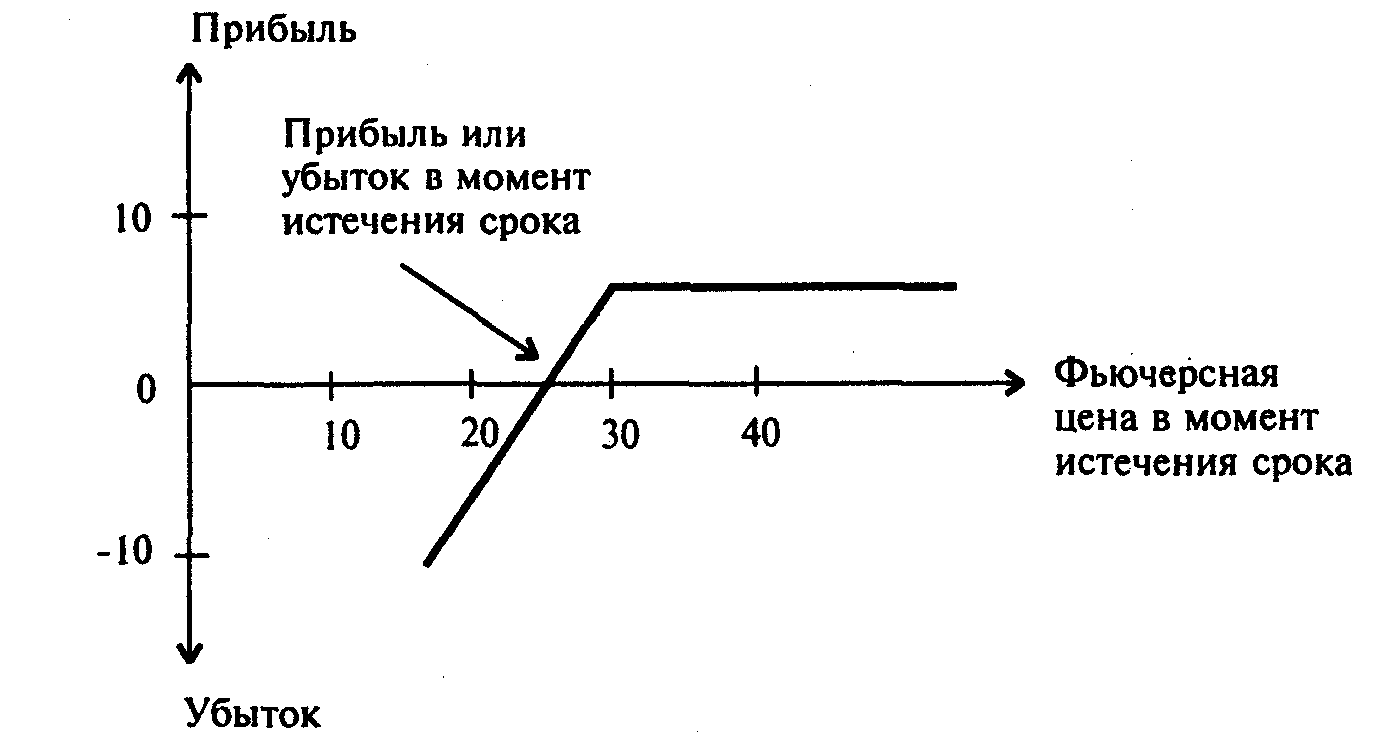

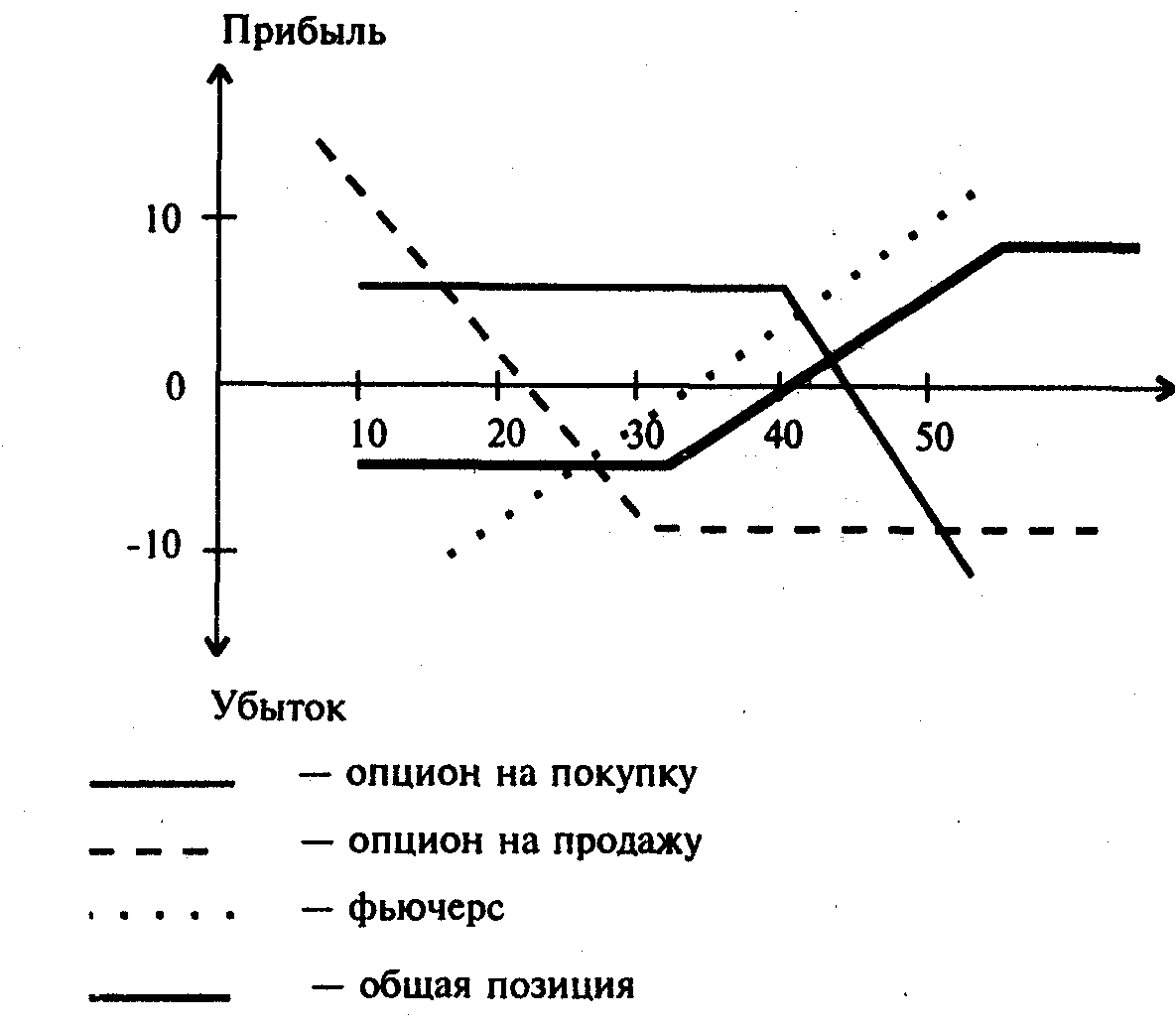

14.5. Стратегии использования опционов Стратегии использования опционов чрезвычайно многообразны, в них могут сочетаться операции с самими опционами, комбинации опционов, комбинации опционов и фьючерсных контрактов и другие варианты. В этой главе покажем лишь основные направления опционных стратегий, не ставя цели продемонстрировать их полностью. Стратегии использования опционов делятся на две группы в зависимости от целей операции: • операции с опционами, их комбинациями и сочетаниями опционов и фьючерсов с целью спекуляции; • операции с опционами для хеджирования сделок на реальном рынке. Самыми простыми операциями являются покупка и продажа опционов на покупку и продажу. Для более наглядного понимания экономики опционных операций часто используются графики, показывающие влияние изменений цен фьючерсного контракта на опцион в момент окончания его срока. На таких графиках показывается прибыль (убытки) позиции по опциону при изменении цен фьючерсного контракта. Для начала представим график прибыли/убытков для длинной и короткой позиций фьючерсного контракта (рис. 14.2 и 14.3).  Рис. 14.2. График прибыли и убытков длинной позиции фьючерсного контракта Линия прибыли (убытков) имеет здесь наклон 45°, что означает, что держатель длинной позиции выигрывает 1 долл. При каждом повышении цен на 1 долл. и теряет 1 долл. при каждом падении цены на 1 долл.  Рис. 14.3. График прибыли и убытков короткой позиции фьючерсного контракта Линия прибыли (убытков) также имеет наклон 45°, но в другую сторону. Это показывает, что держатель короткой позиции имеет прибыль, равную размеру падения цены, и убыток, равный размеру повышения цены. Представим теперь график покупки опциона на покупку (цена столкновения 25 долл., премия опциона — 5 долл.), показанный на рис. 14.4. Как видим, при цене контракта выше цены столкновения линия прибыли имеет такой же наклон, что и при длинной позиции фьючерса, но она сдвинута вниз на размер премии. Но как только цена контракта достигает цены столкновения, линия прибыли устанавливается горизонтально. Это графически демонстрирует ограниченность риска опционов. Независимо от того, как низко упадут цены, держатель опциона на покупку не может потерять больше начальной премии. Покупатель опциона имеет прибыль, равную степени повышения цены контракта выше цены столкновения плюс премия. Независимо от степени падения цены он не может потерять больше премии.  Рис. 14.4. График прибыли и убытков покупки опциона на покупку График продажи опциона на покупку (рис. 14.5) является зеркальным отражением графика покупки. Независимо от того, как низко упадут цены, прибыль не превысит полученной продавцом премии, а при повышении цены контракта за цену столкновения опциона линия прибыли (убытков) имеет такой же наклон, как и у короткой позиции фьючерсного контракта, но смещена вверх в результате полученной премии.  Рис. 14.5. График прибыли и убытков продажи опциона на покупку (цена столкновения 25 долл., премия 5 долл.) Продавец опциона имеет убыток, равный повышению цены контракта сверх цены столкновения плюс полученная премия, он не может получить прибыль выше размера премии. Графики, показывающие прибыль и убытки при покупке и продаже опционов на продажу представлены на рис. 14.6 и 14.7.  Рис. 14.6. График прибыли и убытков покупки опциона на продажу (цена столкновения 25 долл., прибыль 5 долл.)  Рис. 14.7. График прибыли и убытков продажи опциона на продажу (цена столкновения 25 долл., премия 5 долл.) Покупатель опциона на продажу выигрывает при падении цен ниже цены столкновения минус премия. Он не может потерять больше, чем уплаченная премия, он также не может выиграть больше, чем цена столкновения минус уплаченная премия, поскольку цены не могут упасть ниже нуля. Продавец опциона на продажу имеет убыток, равный падению цен ниже цены столкновения минус премия. Он не может иметь прибыль больше, чем полученная премия. Графически можно представить также комбинацию опционов и фьючерсов. Представим гипотетическую позицию покупки фьючерсного контракта, продажи безденежного опциона на покупку и покупки паритетного опциона на продажу (рис. 14.8). Комбинированная позиция является просто суммой трех компонентов.  Рис. 14.8. Комбинированная позиция (цена столкновения опциона на покупку 40 долл., премия 2 долл.; цена столкновения опциона на продажу 30 долл., премия 5 долл., текущая фьючерсная цена 36 долл.) Как видно на графике, незначительное повышение цены даст небольшой нетто-убыток, поскольку уплаченная премия паритетного опциона больше, чем полученная премия безденежного опциона. Говоря о стратегии использования опционов, обычно имеют в виду действия покупателя опционов, поскольку положение продавца опциона менее привлекательно: у него ограничен размер прибыли при неограниченном риске убытков. Однако существует много ситуаций, когда продажа опциона может быть привлекательной. Обычно опцион покупателя продают торговцы, ожидающие незначительного изменения цен. Их стратегия строится на расчете, что цены фьючерсных контрактов не достигнут уровня, который вызовет необходимость выполнения опциона. Тот, кто продает опцион продавца, также рассчитывает на неизменность цен. Его задача — не допустить падения цен по фьючерсным контрактам ниже цены опционной сделки и необходимости реализовать опцион. Однако продавать опционы могут не только профессиональные трейдеры. Например, фирма-производитель нефти или нефтепродуктов останавливает производство в связи с ремонтом и может решить продать опционы для получения доходов от них. Если, по ее мнению, цены высоки, она может решить продать опционы на покупку с ценой столкновения выше текущей цены фьючерсных контрактов. Если тенденция угадана правильно и цены пошли вниз, ее опцион будет уменьшаться по стоимости, давая прибыль для покрытия расходов на инвентаризацию. Если фирма ошиблась, она может откупить опцион или купить фьючерсные контракты, или использовать свой реальный товар в качестве покрытия. Опционные спреды На рынке опционов, как и на рынке фьючерсных контрактов, возможны операции, основанные на существующих взаимосвязях различных опционов. Широкое распространение, в частности, получили такие операции, как "бычий спред" и "медвежий спред". "Бычий спред". Торговец покупает опцион покупателя и продает опцион покупателя с более высокой ценой столкновения. Этот опцион должен принести прибыль при повышающейся рыночной конъюнктуре. "Медвежин спред". Является противоположной операцией. При этом покупается опцион на продажу и продается опцион на продажу с более низкой ценой столкновения. Операция приносит прибыль при понижающейся рыночной конъюнктуре. При этом максимальная прибыль от разницы в ценах столкновения за вычетом нетто-премии достигается, если рынок находится точно на низшем уровне значения цены столкновения в момент истечения сроков опциона. Если торговец не знает, в каком направлении будут изменяться цены, он может купить как опцион продавца, так и опцион покупателя. Такая операция является двойным опционом. Если оба опциона покупаются по одной и той же цене столкновения, то эта операция называется "стрэдл" или спред по неустойчивости. Опционный стрэдл (в отличие от опционных спредов) предполагает одновременную покупку или одновременную продажу двух опционов разного типа, тогда как спред представляет собой одновременную покупку и продажу опционов одного типа. Продажа опционного стрэдла заключается в продаже опциона на продажу и опциона на покупку. Эта операция позволяет увеличить диапазон цен, в котором продавец опциона будет получать прибыль, а применяется им, когда ожидается относительно стабильный рынок. Покупка опционного стрэдла (одновременная покупка опциона на покупку и опциона на продажу) оправдана только при крайне неустойчивом рынке с трудно прогнозируемой тенденцией изменения цен. Если же в опционных спредах опцион на покупку приобретен по цене столкновения большей, чем цена опциона на продажу, операция называется "стрэнгл". При этом покупатель двойного опциона выигрывает от роста неустойчивости рынка, а продавец — от повышения его стабильности. Другими вариантами являются покупка опциона одного типа и продажа опциона другого типа: • покупка опциона на покупку и продажа опциона на продажу; • покупка опциона на продажу и продажа опциона на покупку. Результаты с точки зрения прибыли и убытков в этих операциях будут различны, поскольку торговец не отказывается от прибыльности, если рынок движется в направлении купленного им опциона, но терпит убытки, если он не угадал направление рынка. Иногда в таких операциях больше опционов продается, чем покупается. Это уменьшает стоимость покупки, но увеличивает риск. Обычно торговец продает опционов не более чем в 2—3 раза больше, чем он купил. Такого рода спреды называются "рацио-покупка" или "рацио-продажа". Существует также комбинация, называемая "обратный рацио-спред", которая является обратной к нормальному рацио-спреду. При этом один опцион продается и более чем один опцион покупается. В одном случае продается опцион на покупку с более низкой базисной ценой, а покупается несколько опционов с более высокой ценой. Это дает увеличение прибыли на рынке с повышающейся конъюнктурой и ограничение потерь при понижающейся конъюнктуре. Обратный рацио-спред на продажу означает продажу одного опциона на продажу с высокой ценой столкновения и покупку нескольких таких опционов с более низкой ценой с целью достичь увеличения прибыли на рынке с понижающейся конъюнктурой. "Календарный " спред заключается в покупке опциона с одним сроком и продажей опциона (обычно с той же ценой столкновения) на следующий месяц. Воздействие неустойчивости и временной стоимости на размер нетто-премии иное, чем такой же сделки, но с опционами с одним сроком, поскольку неустойчивость в двухмесячный срок может быть другой, а временная стоимость падает быстрее в ближайшем месяце. Существуют еще некоторые виды стандартных комбинаций с опционами: • "бабочка" — покупка опциона покупателя по цене х, продажа двух опционов покупателя по цене у, покупка опциона на покупку по цене z, где х < у < z. С опционами на продажу сделка совершается наоборот; • "кондор" — покупка опциона на продажу по цене v, продажа опциона на продажу по цене х, продажа опциона на продажу по цене у, покупка опциона на продажу по цене z, где v< x< у< z. То же самое можно осуществить с опционами на покупку. Комбинации "бабочка" и "кондор" имеют как ограниченную прибыль, так и ограниченный убыток и обычно используются, когда теоретический и реальный уровни премии расходятся. Как видим, операции с опционами в их комбинации существуют в различных вариантах, при этом переменной величиной становится либо вид опциона, либо его срок, либо условия этого опциона (цена столкновения). Цель всех комбинаций подобного типа заключается в защите от возможных потерь при непредвиденных или значительных колебаниях цены. Потери с одной стороны операции покрываются большим или меньшим размером прибыли от другой стороны. Операции с покрытыми опционами Покрытые опционы предполагают сочетание операций с опционами со сделками с фьючерсными контрактами. Такие операции также могут осуществляться в различных комбинациях: • простая сделка опциона и фьючерса; • конверсионная сделка; • обратная сделка. Простая сделка представляет собой комбинацию опционной сделки с противоположной сделкой с фьючерсным контратом: • продавец опциона на покупку покупает фьючерсный контракт, • продавец опциона на продажу продает фьючерсный контракт, • покупатель опциона на покупку продает фьючерсный контракт, • покупатель опциона на продажу покупает фьючерсный контракт. На результат операции влияет приобретение опциона "без денег" или "при деньгах". Такие операции могут начаться и со второй части, т.е. с операции с фьючерсным контрактом. Например, покупатель фьючерсного контракта, которому необходимо внести маржу, может продать опцион на покупку и внести премию в качестве оплаты. В дальнейшем он может откупить опцион. Продавцами подобных опционов чаще всего являются не инвесторы, а хеджеры, страхующие сделки с реальным товаром. Покупатель опциона в подобных операциях делает это, имея на руках купленный или проданный контракт, по которому уже есть прибыль. Опцион позволяет ограничить риск потерять эту прибыль, однако сохраняет возможность дальнейшего ее увеличения. Если же к такой операции прибегают инвесторы, то они в таком случае рассчитывают на дальнейшее существенное изменение цены. Чтобы минимизировать свои расходы, они приобретают опцион "без денег" за более низкую премию. При этом, однако, степень страхования от убытков при неблагоприятной тенденции цен снижается. Конверсионная сделка. Суть ее в том, что торговец покупает опцион продавца, продает опцион покупателя и покупает фьючерсный контракт. Оба опциона имеют одну и ту же цену столкновения и один срок окончания. Фьючерсный контракт имеет тот же срок исполнения, что и опционы, и его цена должна быть максимально близкой к цене, зафиксированной в опционах. Если цена фьючерсного контракта превышает цену столкновения опциона покупателя, то право на покупку используется купившим его, и длинная позиция (купленный фьючерсный контракт) автоматически закрывается, а право на продажу, т.е. опцион продавца, остается неиспользованным. Если же цены фьючерсных контрактов до истечения срока падают ниже цены столкновения в опционах, то сам торговец использует свое право на продажу, чем автоматически ликвидируется его длинная позиция по фьючерсному контракту, проданный им опцион покупателя остается неиспользованным. Обратная сделка. В этой сделке торговец покупает опцион покупателя, продает опцион продавца и фьючерсный контракт. Оба опциона имеют одну цену столкновения и один срок окончания. Фьючерсный контракт имеет тот же срок исполнения, и его цена должна быть по возможности близка к цене, фиксированной в опционах. Если цены текущих фьючерсных контрактов превышают цену столкновения ко времени окончания срока, то торговец осуществляет свое право на покупку контракта, и тем самым автоматически закрывается короткая позиция по фьючерсу, а опцион продавца не используется. Если же цены фьючерсных контрактов падают, то владелец опциона продавца исполняет его, а короткая позиция по контракту, имеющаяся у торговца, автоматически ликвидируется, при этом опцион покупателя остается неиспользованным. Комбинация покупки физического товара или фьючерсного контракта и покупки опциона на продажу называется синтетическим (искусственным) опционом на покупку, поскольку его график прибыли и потерь идентичен опциону на покупку. Когда опцион на продажу становится опционом "при деньгах" и его прибыльность возрастает, стоимость реального товара или фьючерсного контракта падает в той же пропорции. Но если на рынке происходит повышение цен, опцион становится невыгодным, зато стоимость реального товара или фьючерса возрастает. Комбинация из продажи фьючерсного контракта или реального товара и покупки опциона на покупку называется искусственным опционом на продажу. С ростом цен прибыль по опциону на покупку уравновешивает потери по реальному товару или фьючерсному контракту. В то же время, если рынок характеризуется падением цен, прибыль по реальному товару или фьючерсному контракту увеличивается. 14.6. Использование опционов для хеджирования • Покупка опциона на покупку. В определенных случаях такая операция может осуществляться для того, чтобы зафиксировать максимальную цену на покупку реального товара в будущем. Рассмотрим хеджевый аспект подобной сделки. Покупка опциона на покупку подобна длинному хеджу с фьючерсами, так как обе сделки страхуют от повышения цен. В отличие от длинного хеджа, опцион на покупку позволяет выиграть в случае более благоприятной цены (более низкой цены покупки). В обоих случаях следует учитывать базис. Этот принцип распространяется и на покупателя опциона на продажу, когда покупатель страхует конечную продажу на наличном рынке против падения цен. Если цены повышаются, опцион может быть не реализован и товар продан по более высокой цене. • Покупка опционов на продажу подобна хеджированию продажей с фьючерсами, так как и та и другая операция обеспечивает защиту от понижения цен. Она часто проводится для установления' минимальной цены продажи наличного товара. Однако, в отличие от фьючерсного хеджа, опцион на продажу позволяет выиграть в случае более благоприятной цены (более высокой продажной цены). При использовании операций с опционами принимается во внимание местный базис. Так, если покупается опцион на покупку, чтобы зафиксировать максимальную цену покупки, то премия прибавляется к цене столкновения и прибавляется (или вычитается) ожидаемый базис. Если покупается опцион на продажу для фиксации минимальной продажной цены, то премия вычитается из цены столкновения и прибавляется (или вычитается) ожидаемый базис. Использование опционов для хеджирования производится таким образом, чтобы достичь равновесия между прибылью по опционам и потерями на реальном рынке. При этом следует учесть, что равный объем опционов и физического товара не дает нужного эффекта, поскольку премия опциона будет изменяться не в той пропорции, что цены на реальный товар. Для точного учета этой особенности, как сказано выше, используется показатель д. Торговец нефтью имеет 50 тыс. баррелей нефти и желает осуществить хеджирование, используя опционы "при своих" на рынке нефти "брент". Текущая рыночная цена составляет 19 долл. за баррель. В первый день ему необходимо 100 опционов на продажу. Дальнейшая ситуация показана в табл. 14.6. Таблица 14.6. Изменение числа опционов

Таблица 14.7. Общие правила стратегии использования опционов

|