|

|

Вступительные экзамены на факультет Государственное и муниципальное управление. Экзамен 1. Система государственного и муниципального управления Тема Тема государственного и муниципального управления

Понятия бюджетной классификации.

Бюджетная классификация

В результате изучения данной главы студент должен:

знать

уметь

– выделять в структуре закона о бюджете расходы по разделам и подразделам;

– различать коды классификации доходов, расходов и источников финансирования дефицита бюджета;

владеть навыками

– раскладывания кода бюджетной классификации на сегменты, определения принадлежности расходов бюджета к конкретным государственным программам, подпрограммам федерального бюджета.

Бюджетная классификация – один из важнейших инструментов регулирования, стандартизации и интеграции бюджетной системы РФ в мировую финансовую систему. Совершенствование бюджетной классификации стало одним из приоритетных направлений в рамках реформы государственных финансов РФ. В данной главе рассмотрены основные особенности бюджетной классификации Российской Федерации, определено ее понятие и значение для организации бюджетного процесса. Представлен состав бюджетной классификации, последовательно рассмотрены ее составные части. Приведена структура двадцатизначного кода бюджетной классификации, используемая для доходов, расходов и источников финансирования дефицита бюджетов бюджетной системы.

Ключевые понятия

Бюджетная классификация РФ, классификация доходов бюджетов, классификация расходов бюджетов, классификация источников финансирования дефицитов бюджетов, классификация операций сектора государственного управления, главный администратор и администратор доходов бюджета, код вида доходов, разделы и подразделы классификации расходов, коды целевых статей и видов расходов

Понятие бюджетной классификации

Законодательное закрепление основ бюджетной классификации РФ произошло лишь в 1996 г. вместе с принятием специального Федерального закона от 15.08.1996 № 115-ФЗ "О бюджетной классификации Российской Федерации". До этого момента бюджетная классификация регулировалась на уровне приказов Минфина России, в частности, приказом от 29.12.1994 № 177 "О бюджетной классификации Российской Федерации" устанавливалась новая для того времени бюджетная классификация, которая включала в себя:

1) доходы бюджета;

2) расходы бюджета:

– функциональную структуру расходов;

– ведомственную структуру расходов;

– экономическую структуру расходов;

3) финансирование бюджета;

4) государственный долг.

В 1994 г. было законодательно закреплено и само современное понятие "бюджетная классификация Российской Федерации", заменив действующее ранее – "классификация доходов и расходов бюджетов в Российской Федерации" (см. приказ Минфина России от 14.08.1992 № 71 "Об утверждении классификации доходов и расходов бюджетов в Российской Федерации"), За последующий десятилетний период в законодательство о бюджетной классификации вносились многочисленные изменения в целях обеспечения ее соответствия современной ситуации.

Впервые о реформировании бюджетной классификации на современном уровне было заявлено в постановлении Правительства от 22.05.2004 № 249 "О мерах по повышению результативности бюджетных расходов", которым была одобрена Концепция реформирования бюджетного процесса в Российской Федерации в 2004–2006 годах. Новая бюджетная классификация была приближена к требованиям международных стандартов финансовой отчетности и интегрирована с планом счетов бюджетного учета, основанного на методе начислений.

В ходе реформирования бюджетной классификации были достигнуты следующие результаты:

1) введен унифицированный код для классификации доходов, расходов и источников финансирования дефицитов бюджетов, интегрированный с номером счета плана счетов бюджетного учета;

2) предусмотрено больше возможностей детализации классификаций на уровне субъектов РФ и муниципальных образований;

3) учтены требования Международных стандартов финансовой отчетности и Статистики государственных финансов в целях предоставления Международным финансовым организациям данных о государственных и муниципальных финансах.

Бюджетная классификация РФ ориентирована на обеспечение сопоставимости показателей бюджетов не только разных уровней бюджетной системы, но и в рамках разных периодов времени, что в дальнейшем позволит сравнивать показатели бюджетов за различные годы.

Бюджетная классификация РФ является группировкой доходов, расходов и источников финансирования дефицитов бюджетов бюджетной системы РФ, используемой для составления и исполнения бюджетов, составления бюджетной отчетности, обеспечивающей сопоставимость показателей бюджетов бюджетной системы РФ.

Основной задачей бюджетной классификации является обеспечение сопоставимости показателей различных бюджетов, сравнения их по годам, выявления динамики, тенденций, а также возможность организации эффективного и четкого бюджетного планирования.

БК в составе кода бюджетной классификации РФ закрепляет единые для всех бюджетов бюджетной системы РФ группы и подгруппы классификации доходов бюджетов, разделы и подразделы классификации расходов бюджетов, группы и подгруппы классификации источников финансирования дефицитов бюджетов, а также группы и статьи классификации операций сектора государственного управления.

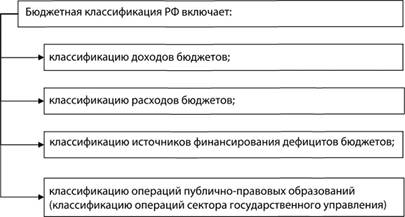

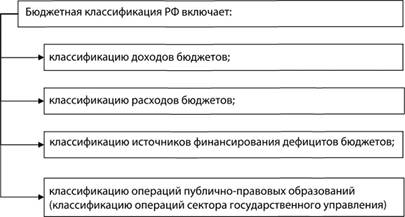

Рис. 5.1. Состав бюджетной классификации РФ

Ежегодно Минфином России утверждаются указания о порядке применения бюджетной классификации РФ на очередной финансовый год и плановый период. Указания устанавливают правила применения бюджетной классификации участниками бюджетного процесса на всех уровнях бюджетов бюджетной системы РФ, а также правила применения классификации операций сектора государственного управления государственными (муниципальными) автономными и бюджетными учреждениями.

В ходе реформирования бюджетной классификации с целью унификации бюджетного процесса и интеграции бюджетной классификации с планом счетов бюджетного учета был разработан единый 20-значный код классификации, по которому отражаются доходы, расходы и источники финансирования дефицитов бюджетов всех уровней бюджетной системы РФ.

Бюджетные полномочия органов государственной власти и органов местного самоуправления.

Бюджетные полномочия органов государственной власти и местного самоуправления.

Формирование налоговых доходов федерального бюджета, бюджетов субъектов РФ и местных бюджетов. Разграничение расходных обязательств Российской Федерации, субъектов РФ и муниципальных образований. Предоставление межбюджетных трансфертов из бюджетов всех уровней.

Методика и порядок предоставления трансфертов из федеральных фондов.

Оценка качества управления бюджетными средствами. Восстановление платежеспособности субъекта РФ (муниципального образования) в условиях введения временной финансовой администрации. Повышение эффективности межбюджетных отношений и качества управления государственными и муниципальными финансами

Бюджетные полномочия органов государственной власти и местного самоуправления

Правовые основы современного и механизма регулирования межбюджетных отношений содержатся в Федеральном законе от 20 августа 2004 г. № 120-ФЗ "О внесении изменений в Бюджетный кодекс Российской Федерации в части регулирования межбюджетных отношений".

В соответствии с этим законом регулирование межбюджетных отношений означает:

– разграничение полномочий между органами государственной власти и местного самоуправления;

– распределение доходов и расходов между бюджетами разных уровней;

– регламентацию порядка представления межбюджетных трансфертов;

– восстановление платежеспособности субъекта РФ (муниципального образования) в условиях введения временной финансовой администрации.

Бюджетные полномочия органов государственной власти – это установленные законодательством РФ права и обязанности органов государственной власти по регулированию бюджетных правоотношений, организации и осуществлению бюджетного процесса. Они включают:

– установление общих принципов организации и функционирования бюджетной системы РФ;

– определение основ и порядка составления и рассмотрения проектов бюджетов всех уровней и государственных внебюджетных фондов, их утверждения и исполнения, утверждения отчетов об их исполнении и осуществления контроля исполнения бюджетов;

– составление, рассмотрение, утверждение и исполнение федерального бюджета и бюджетов государственных внебюджетных фондов, контроль их исполнения;

– установление порядка составления и представления сводов утвержденных бюджетов субъектов РФ и муниципальных образований;

– установление порядка разграничения, утверждения и исполнения расходных обязательств России, ее субъектов и муниципальных образований;

– определение основ формирования доходов и осуществление расходов бюджетов всех уровней;

– определение порядка и установление нормативов отчислений от федеральных, региональных и местных налогов и сборов в бюджеты всех уровней;

– определение общих принципов, порядка, условий представления и форм межбюджетных трансфертов;

– установление порядка осуществления заимствований и управления долгом России, се субъектов и муниципальных образований;

– установление и утверждение бюджетной классификации РФ и порядка ее применения;

– установление единого порядка ведения бюджетного учета, унифицированных форм бюджетной документации и отчетности для бюджетов всех уровней;

– установление порядка и временное осуществление отдельных бюджетных полномочий органов государственной власти субъектов РФ и органов местного самоуправления федеральными органами исполнительной власти;

– установление оснований, видов ответственности и порядка привлечения к ответственности за нарушение бюджетного законодательства;

– иные бюджетные полномочия.

Бюджетные полномочия органов государственной власти субъектов РФ включают:

– установление порядка составления и рассмотрения проектов бюджетов субъекта РФ и территориальных внебюджетных фондов, местных бюджетов, их утверждения и исполнения, утверждения отчета об их исполнении;

– составление, рассмотрение, утверждение, исполнение бюджетов субъекта РФ и территориальных внебюджетных фондов, местных бюджетов, контроль за их исполнением;

– установление и исполнение расходных обязательств субъекта РФ и муниципальных образований;

– установление нормативов отчислений в местные бюджеты от федеральных и региональных налогов и сборов;

– установление порядка и предоставление межбюджетных трансфертов из бюджета субъектов РФ и местных бюджетов;

– осуществление государственных заимствований и управление государственным долгом субъекта РФ;

– детализацию объектов бюджетной классификации;

– временное осуществление отдельных бюджетных полномочий органов местного самоуправления;

– установление ответственности за нарушение нормативных правовых актов субъекта РФ;

– иные бюджетные полномочия.

Бюджетные полномочия органов местного самоуправления включают:

– установление порядка составления, рассмотрения, утверждения, исполнения местного бюджета, контроля исполнения и утверждения отчета о его исполнении;

– составление, рассмотрение, утверждение, исполнение местного бюджета, осуществление контроля исполнения и утверждение отчета о его исполнении;

– установление и исполнение расходных обязательств муниципального образования;

– определение порядка и предоставление межбюджетных трансфертов из местных бюджетов;

– осуществление муниципальных заимствований, управление муниципальным долгом;

– детализацию объектов бюджетной классификации; установление ответственности за нарушение нормативных правовых актов органов местного самоуправления;

– иные бюджетные полномочия.

Органы местного самоуправления муниципальных районов, помимо вышеперечисленных, осуществляют следующие полномочия:

– установление нормативов отчислений от федеральных, региональных и местных налогов и сборов в бюджеты муниципальных районов в соответствии с федеральными законами и законами субъекта РФ;

– установление порядка и условий предоставления межбюджетных трансфертов из бюджета муниципального района бюджетам городских и сельских поселений;

– составление отчета об исполнении консолидированного бюджета муниципального образования.

Бюджетный федерализм и межбюджетные отношения.

Межбюджетные отношения — это взаимоотношения между публично- правовыми образованиями но вопросам регулирования бюджетных правоотношений, организации и осуществления бюджетного процесса (ст. 6 БК РФ).

Статья 1 Конституции РФ гласит, что Россия — федеративное государство, которое выстраивает межбюджетные отношения с субъектами федерации на принципах бюджетного федерализма.

Бюджетный федерализм — это разграничение полномочий между центральными органами власти, органами власти субъектов федерации и органами местного самоуправления в формировании и исполнении бюджетов различных уровней.

Бюджетный федерализм представляет собой совокупность финансовых отношений между бюджетами разных уровней бюджетной системы.

Под принципами бюджетного федерализма понимают:

• самостоятельность бюджетов разных уровней (закрепление за каждым уровнем власти собственных доходных источников и право самостоятельно определять направления расходования бюджетных средств; недопустимость изъятия дополнительно полученных доходов в вышестоящие бюджеты; компенсацию бюджетам расходов, возникающих в результате решений, принятых вышестоящими органами государственной власти и управления);

• разграничение расходных обязательств между органами государственной власти различных уровней;

• соответствие объема расходных обязательств, возложенных на каждый уровень государственной власти и управления, доходным полномочиям;

• наличие формализованного механизма корректировки дисбаланса между расходными обязательствами и доходными полномочиями каждого уровня власти.

Основой правового регулирования бюджетного устройства и всей системы межбюджетных отношений в Российской Федерации являются Конституция РФ и БК РФ.

Каждое государство формирует свою модель бюджетного федерализма, соответствующую политическому и социально-экономическому состоянию страны. Эта модель ложится в основу функционирования всей системы межбюджетных отношений.

Для государств с федеративным устройством можно выделить три типа организации бюджетной системы: централизованный, децентрализованный и комбинированный.

При централизованном типе (страны Европы) разграничение полномочий между уровнями власти по расходам, как правило, не сопровождается наделением их достаточными собственными источниками доходов. В этих случаях финансирование территориальных программ осуществляется за счет централизованных средств федерального бюджета с использованием различных форм межбюджетных трансфертов. А самостоятельность функционирования нижестоящих звеньев бюджетной сферы сведена к минимуму.

Децентрализованные тины организации бюджетной системы (США, Япония, Канада, Великобритания) строятся на признании высокой степени самостоятельности региональных и местных бюджетов. Финансовая помощь из вышестоящих бюджетов сведена к минимуму. Полномочия в сфере расходов адекватны полномочиям в сфере доходов. При этой организации проведение единой финансовой и экономической политики в рамках государства весьма затруднено.

Комбинированная модель бюджетного федерализма (Российская Федерация) подразумевает, в первую очередь, распределение и перераспределение расходов и доходов на основе сочетания централизации и децентрапи- зации.

В идеале такая модель предполагает самостоятельность региональных и местных бюджетов при одновременном сохранении за федеральным центром доминирующего положения в решении ключевых вопросов финансового обеспечения деятельности государства.

Бюджетный федерализм может эффективно претворяться в жизнь только при законодательном распределении бюджетных полномочий, которое подразумевает:

• разграничение доходных (налоговых) и расходных полномочий;

• выравнивание бюджетов всех уровней.

Идеальная модель бюджетного федерализма предполагает, что объем доходных полномочий членов федерации должен полностью соответствовать объему расходных полномочий, закрепленному за каждым из них. Однако это возможно лишь в теории, а на практике между расходными полномочиями и доходными возможностями существует разрыв. Поэтому бюджетный федерализм предполагает вертикальное и горизонтальное выравнивание бюджетных систем.

Финансовое выравнивание представляет собой систему, позволяющую компенсировать неравенство доходов территориальных образований одного уровня, возникающее в силу различий в налоговом потенциале, величине расходов и других особенностей образования. Основными способами финансового выравнивания являются налоговое перераспределение и различные виды финансовой помощи (субсидии, субвенции, дотации).

Вертикальное выравнивание подразумевает процесс нахождения соответствия между объемом обязательств каждого уровня власти по расходам с его доходными источниками и компенсирование дисбаланса региональных бюджетов за счет трансфертов.

Горизонтальное выравнивание предусматривает пропорциональное распределение налогового бремени между субъектами федерации для устранения или, по крайней мере, снижения неравенства налоговых возможностей различных территорий, а также учет дифференциации населения по уровню среднедушевого бюджетного дохода и нивелирование региональных различий в прожиточном минимуме, денежных доходах и расходах населения. Выравнивание также может осуществляться за счет предоставления отдельным регионам особого экономического режима.

Опыт развитых стран с федеративным устройством показывает, что для обеспечения эффективного функционирования любой модели бюджетного федерализма должны выполняться но крайней мере три условия, а именно:

• однозначное разграничение и законодательное закрепление полномочий между всеми уровнями власти по расходам;

• наделение соответствующих уровней власти достаточными для выполнения этих полномочий доходными источниками;

• вертикальное и горизонтальное бюджетное выравнивание с использованием механизма межбюджетных отношений.

Зарубежный опыт

В настоящее время наиболее известными в мире являются американская и германская модели бюджетного федерализма. Их также называют соответственно кон курептной и кооперативной.

Американскую модель можно рассматривать как яркий пример децентрализованной конкурентной модели бюджетного федерализма, при которой:

— региональные власти получают высокую степень финансовой самостоятельности;

— финансовым обеспечением независимости и самостоятельности выступает право регионов устанавливать собственные налоги или определять порядок налогообложения;

— прослеживается четкое разделение и закрепление соответствующих налогов и доходов за каждым уровнем бюджетной системы. Как правило, налоговыми источниками центрального бюджета являются подоходные налоги физических и юридических лиц и таможенные пошлины, а региональных и местных бюджетов — налоги на товары и услуги, имущество, земельные участки и пр.;

— система бюджетного выравнивания развита слабо. Федеральные средства предоставляются в основном в виде целевых перечислений на финансирование конкретных программ.

Кооперативная модель бюджетного федерализма, в отличие от конкурентной, характеризуется следующими основными чертами:

— широким участием региональных властей в перераспределении национального дохода;

— наличием собственных регулирующих налогов и доходов для каждого уровня бюджетной системы;

— введением местных ставок к федеральным и территориальным налогам;

- повышенной ответственностью центра за состояние региональных финансов (дефицит бюджета, наличие долга);

- ограничением самостоятельности местных властей в вопросах внешних заимствований;

- наличием развитого механизма перераспределения денежных средств между уровнями бюджетной системы через субсидии, дотации, субвенции и т.п.

Кооперативная модель используется гам, где существуют весьма значительные различия в уровнях бюджетной обеспеченности различных регионов. Поэтому в дайной модели широко используется деление всех доходов бюджета на собственные и регулирующие.

Собственные доходы — это налоги или другие доходы, закрепленные за соответствующим бюджетом полностью или частично (в определенной доле или по разделенной налоговой ставке) на постоянной основе в соответствии с действующим законодательством. При этом следует иметь в виду, что по своей экономической сути финансовая помощь не является собственным доходом соответствующего бюджета, хотя может причисляться к таковым.

Регулирующие доходы — это доходы или налоги, по которым законодательными (представительными) органами власти вышестоящего уровня при утверждении бюджета па очередной финансовый год устанавливаются на временной (не менее года) и на долговременной (с указанием срока) основе норматив отчислений (в %) в бюджеты нижестоящего уровня.

Ярким примером кооперативной модели федерализма является Германия. Для германской кооперативной модели бюджетного федерализма характерной чертой является тенденция к единообразному распределению ресурсов между землями. Бюджетная система Германии базируется на общих налогах, поступление от которых распределяется между всеми ее уровнями. К ним относятся: налог на зарплату, прямой подоходный налог, непрямой подоходный налог с дивидендов и процентных прибылей, НДС, налог с доходов корпораций. Но имеются и налоги, которые применяет только один уровень власти (в федеральный бюджет поступают все акцизы, к налогам земель относятся транспортный налог и налоги на наследство и др.).

Для выравнивания социально-экономических условий между отдельными землями в Германии используется механизм дифференциации отчислений от общих налогов, однако основным механизмом выравнивания служат федеральные и совместные программы регионального развития. Для «слабых» земель существует система финансовой помощи в виде федеральных субсидий.

Существующий сегодня в России механизм бюджетного федерализма тяготеет к централизованному типу. В настоящее время в России существуют следующие виды взаимоотношений в рамках бюджетного федерализма:

• «раздельные» налоги (федеральные, региональные и местные);

• «сквозные» налоги, которые делятся по «твердым» нормативам между бюджетами различных уровней бюджетной системы;

• дотации, субсидии, субвенции;

• финансовые трансферты субъектам Российской Федерации из федерального бюджета, не имеющие конкретного целевого назначения и выполняющие функцию финансовой помощи особо нуждающимся регионам;

• целевые федеральные программы в их территориальном аспекте;

• бюджетные ссуды и кредиты;

• обособленные системы финансовых взаимоотношений внутри регионов.

Анализ действующей практики позволяет сделать вывод о том, что в механизме межбюджетных отношений в России одновременно действуют два принципа:

— с одной стороны, унифицированный подход к регионам при формировании бюджетных доходов (на основе закрепления единого для всех субъектов норматива отчислений налога на добавленную стоимость и законодательно установленной предельной ставки налога на прибыль, зачисляемого в федеральный бюджет);

— с другой стороны, дифференцированный подход на стадии формирования доходной части бюджета. Это приводит к возникновению встречных финансовых потоков, негативные последствия которых в большей степени испытывают регионы.

Бюджетное регулирование в России в настоящий момент сводится в основном к регулированию межбюджетных отношений. При этом отношения между налогоплательщиками, формирующими доходный потенциал бюджетной системы, и бюджетами разного уровня, а также отношения между бюджетополучателями и бюджетами остаются за рамками реформирования бюджетной системы.

Процесс формирования российской модели бюджетного федерализма прежде всего должен включать совокупность механизмов формирования доходного потенциала бюджетов всех уровней, комплекс мер по организации исполнения бюджетов всех уровней, систему межбюджетных отношений, включающую механизм разграничения расходных и доходных полномочий и комплекс методов оказания финансовой помощи субъектам Российской Федерации.

В зарубежных странах безвозмездные перечисления играют разную роль. В США они направлены не на обеспечение сбалансированности бюджетов, а лишь на устранение острых горизонтальных диспропорций. Из вышестоящих бюджетов выделяются целевые гранты на финансирование конкретных программ в форме прямых трансфертов определенным категориям населения.

Около половины всего объема целевой финансовой помощи предоставляется на долевой основе (на условиях со финансирования расходов). При этом данные ресурсы направляются не на текущие расходы, а на капитальные расходы. В Германии местные бюджеты в основном формируются за счет передаваемых сверху субсидий и субвенций, которые выделяются в основном на финансирование социальных обязательств. Данные субсидии и субвенции выравнивают дисбалансы в бюджетах различных уровней.

Межбюджетные трансферты — это средства, предоставляемые одним бюджетом бюджетной системы Российской Федерации другому бюджету.

Правовой базой осуществления межбюджетных трансфертов служит гл. 16 «Межбюджетные трансферты» БК РФ.

Важно знать

Дотация — бюджетные средства, предоставляемые бюджету другого уровня бюджетной системы Российской Федерации на безвозмездной и безвозвратной основе без установления направлений или условий их использования.

Субвенция — бюджетные средства, предоставляемые бюджету другого уровня бюджетной системы Российской Федерации (или юридическому лицу) на безвозмездной и безвозвратной основе на осуществление определенных целевых расходов.

Субсидия — бюджетные средства, выделяемые бюджету другого уровня бюджетной системы Российской Федерации (или юридическому лицу) на условиях долевого финансирования целевых расходов.

Бюджетная ссуда — это сумма, выделяемая из бюджета одного уровня в другой на возвратной основе. Она может выделяться на покрытие кассовых разрывов в связи с сезонным характером осуществления расходов или поступления доходов. Бюджетная ссуда предоставляется на срок до 6 мес. на безвозмездных или возмездных условиях с погашением не позднее, чем до конца текущего года.

Бюджетный кредит — это сумма денежных средств, выделяемых бюджету другого уровня или юридическому лицу на возвратной и возмездной основе. Как метод выравнивания бюджетный кредит используется реже, чем другие методы. [1] [2]

федерации. Этот минимальный уровень зависит от бюджетных расходов и налогового потенциала субъекта. В указанной методике содержатся формулы, по которым рассчитывается объем дотаций, выделяемых конкретному субъекту.

Данный вид дотаций образует Федеральный фонд финансовой поддержки субъектов Российской Федерации, а также соответствующие региональные фонды. Их размеры, а также порядок распределения средств определяется при принятии соответствующих бюджетов на очередной финансовый год.

Ранее существовали и другие фонды, которые аккумулировали в себе средства, направляемые в качестве межбюджетных трансфертов, но Федеральным законом от 7 мая 2013 г. № 104-ФЗ «О внесении изменений в Бюджетный кодекс Российской Федерации и отдельные законодательные акты Российской Федерации в связи с совершенствованием бюджетного процесса» они были упразднены.

Для целей выравнивания местных бюджетов на региональном уровне могут быть образованы следующие фонды в составе бюджетов:

• региональный фонд финансовой поддержки поселений;

• региональный фонд финансовой поддержки муниципальных районов (городских округов).

В бюджете городского округа может образовываться окружной фонд финансовой поддержки внутригородских районов.

При этом, согласно ст. 137 БК РФ часть дотаций из регионального бюджета бюджетам поселений может быть заменена дополнительными нормативами отчислений от налога на доходы физических лиц на финансовый год.

2. Дотации на поддержку мер по обеспечению сбалансированности предусматриваются в рамках закона о федеральном бюджете на очередной финансовый период. Среди ее целей решение финансовых проблем регионов, которые не могут быть решены в рамках общей методики распределения дотаций на выравнивание. В частности, компенсация выпадающих доходов регионов и их дополнительных расходов, связанных с изменением федерального законодательства. Частично конкретные суммы дотаций на сбалансированность бюджетов субъектов Российской Федерации утверждаются законом о бюджете, частично — распоряжениями Правительства РФ в течение финансового года.

Размер дотации на поддержку мер по обеспечению сбалансированности бюджета муниципального района (городского округа) рассчитывается как разница между расчетным объемом расходных обязательств бюджета муниципального района (городского округа) в очередном финансовом году и прогнозным объемом доходов бюджета.

При расчете доходы бюджетов рассчитываются как сумма налоговых и неналоговых доходов и объема дотаций на выравнивание бюджетной обеспеченности, предоставляемых из областного фонда финансовой поддержки муниципальных районов (городских округов), за вычетом размера субсидии, которая также рассчитывается по установленной методике. Учитываются прогноз суммарного налогового потенциала бюджета и нормативов зачисления налогов в бюджеты в соответствии с бюджетным и налоговым законодательством.

Для осуществления выравнивания посредством дотаций практическое значение имеют понятия «регионов-доноров», т.е. регионов, которые не получают дотации на выравнивание бюджетной обеспеченности, и «регионов-реципиентов», которые как уже упоминалось, пришли к нам из европейской практики. Способы преодоления дефицита бюджетов регионального и муниципального уровня на данных территориях различны.

Первые обладают большим бюджетно-налоговым потенциалом и способны самостоятельно без помощи федерального бюджета обеспечить сбалансированность своих бюджетов.

Высокий уровень профицитной бюджетов регионов, связанных с добычей нефти и газа, зачастую связан со значительным ростом экспортных цен на энергоносители. Но даже в благополучных регионах бюджеты нередко формируются с дефицитом, вызываемым колебаниями экономической конъюнктуры и политикой властей в области бюджетных расходов (рост расходов на социальную политику, высокая инвестиционная активность, необходимость получения больших размеров межбюджетных трансфертов).

Таким образом, механизм межбюджетного регулирования в России является довольно развитым и применяется на разных уровнях бюджетной системы, в том числе осуществляется предоставление финансовой помощи между местными бюджетами целевого и нецелевого назначения. Это можно считать как преимуществом, так и проблемой российской системы, так как, с одной стороны, он обеспечивает сбалансированность бюджетов, а с другой — не всегда стимулирует инвестиционную активность и социально-экономическое развитие регионов и муниципалитетов.

[1] В Российской Федерации существуют два вида дотаций.

[2] Дотации на выравнивание бюджетной обеспеченности субъектов Российской Федерации (ст. 131 БК РФ) предусматриваются в составе федерального бюджета и распределяются между субъектами в соответствии единой Методикой выравнивания бюджетной обеспеченности, утвержденной постановлением Правительства РФ от 22 ноября 2004 г. № 670. Общий объем дотаций определяется исходя из необходимости достижения минимального уровня расчетной бюджетной обеспеченности субъекта

|

|

|

|

Скачать 3.24 Mb.

Скачать 3.24 Mb.