Корпоротивные финансы. Корпоративные финансы (продвинутый уровень). Тема Корпоративные финансы сущность и организационные аспекты Вопросы темы

Скачать 0.89 Mb. Скачать 0.89 Mb.

|

Вопрос 4. Теории и модели дивидендной политики.Исследованию содержания дивидендной политики, ее влияния на стоимость компании, инвестиционные и финансовые решения в современной финансовой науке уделялось много внимания. Отметим наиболее значимые теории, получившие наибольшее распространение: теория нерелевантности дивидендов (Ф. Модильяни и М. Миллер); теория предпочтения дивидендных выплат (У. Гордон, Дж. Линтнер и др.); теория налоговых асимметрий (Р. Литценбергер и К. Рамасвами); теория клиентуры; сигнальная теория. Рассмотрим более подробно каждую из приведенных теорий. Согласно теории иррелевантности дивидендов (dividend irrelevance theory) дивидендная политика не влияет ни на цену акций, ни на стоимость ее акционерного капитала ks, ни на стоимость компании. Создателями этой теории являлись нобелевские лауреаты Мертон Миллер и Франко Модильяни[21]. Они утверждали, что стоимость компании определяется только способностью ее активов генерировать денежные потоки и степенью делового риска, а не от тем, как полученную в результате работы активов прибыль компания распределит между выплатой дивидендов и реинвестированием. Модильяни и Миллер исследовали взаимосвязь дивидендной политики и стоимости компании в идеальных условиях, предполагающих: совершенство рынков (отсутствие налогов, расходов на привлечение капитала и транзакционных затрат; равнодоступность информации для всех участников и т. д.); безразличность выбора между дивидендами или доходом прироста капитала; независимость инвестиционной политики организации от финансовой и др. Авторы теории полагали, что инвесторов в условиях совершенного рынка будет интересовать только общая доходность, а не ее конкретные формы. Таким образом, любая дивидендная политика будет приводить к одинаковым результатам, не влияя на стоимость компании и благосостояние ее собственников. В частности, общеизвестно, что благосостояние собственников складывается из стоимости принадлежащей им доли акций (доходность акционерного капитала) и текущих выплат дивидендов (дивидендная доходность). Если у компании достаточно денежных средств и дивиденды будут выплачены, благосостояние собственников увеличится на величину полученной суммы. В то же время статья «Денежные средства» в активе баланса и раздел «Собственный капитал» пассива уменьшатся ровно на эту же величину. Таким образом, суммарное благосостояние собственников не изменяется. Если для финансирования дивидендных выплат выпускаются новые акции, то их реализация увеличит собственный капитал и стоимость компании. Одновременно выплата дивидендов уменьшит стоимость организации на эту же величину[22]. Если компания вообще не выплачивает дивиденды, а собственники нуждаются в денежных средствах, они продадут часть акций другим инвесторам, что равносильно «самодельным» дивидендам[23]. Теория предпочтения дивидендов противоположна предыдущей. Майрон Гордон и Джон Линтнер утверждали, что стоимость (доходность) акционерного капитала ks снижается по мере увеличения коэффициента выплаты дивидендов, поскольку инвесторы считают получение дохода в форме прироста стоимости капитала более рискованным, нежели дохода в форме дивидендных выплат: первый может быть получен в относительно неопределенном будущем и при благоприятном общем состоянии фондового рынка, тогда как второй — после принятия акционерами соответствующего решения[24]. По сути авторы теории считали, что инвесторы оценивают каждый доллар ожидаемых дивидендов более высоко, чем доллар капитального дохода, поскольку дивидендная составляющая требуемой доходности их акций  , связанная с темпом роста прибыли организации. , связанная с темпом роста прибыли организации.

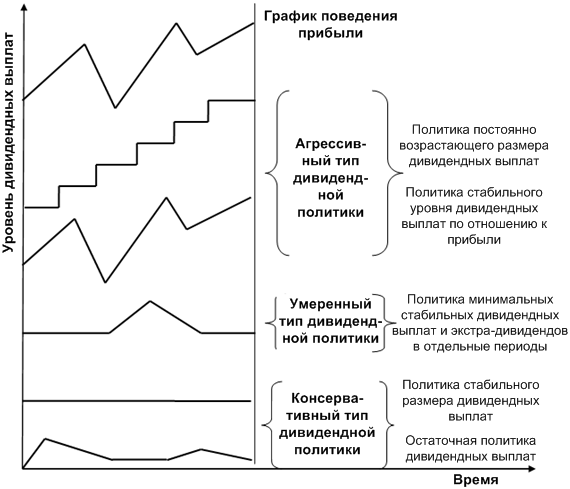

Теория налоговых асимметрий исходит из того, что при получении дивиденды подлежат немедленному налогообложению, в то время как налог на прирост капитала уплачивается только при продаже акций, долей, паев. Таким образом, налог на прирост капитала теоретически может быть отсрочен до бесконечности. С учетом данного факта Р. Литценбергер и К. Рамасвами предложили теорию, в соответствии с которой, если дивиденды облагаются более высокими налогами, чем прирост капитала, компании следует выплачивать низкий уровень дивидендов. Например, в США до 1982 г. ставка подоходного налога на дивиденды составляла 70%, а на прирост капитала — 50%. После 1982 г. ставки налога снизились (50 и 20% соответственно), а с 1986 г. сравнялись (28%). В России до 2002 г. ставка подоходного налога (налога на доходы физических лиц) на дивиденды составляла 30%, с 2002 г. — 6%, а с 2005 г. — 9%[25]. В соответствии с теорией влияния эффекта клиентурыкомпания должна проводить такую дивидендную политику, которая соответствует ожиданиям и предпочтениям ее акционеров и будущих инвесторов. В свою очередь инвесторы обычно выбирают компанию, дивидендная политика которой в наибольшей степени соответствует целям их вложений. В частности, отдельные группы инвесторов, использующие дивиденды для целей текущего потребления, предпочитают, чтобы менеджмент компании направлял на выплату дивидендов значительную долю своей прибыли. В то же время другие группы акционеров и инвесторов могут предпочитать и реинвестирование прибыли, если в данном периоде они не испытывают потребности в денежных средствах, и получение дивидендов для них оборачивается лишь более существенным налоговым бременем. Если компания оставляет прибыль на цели собственного развития, не выплачивая дивидендов, то те акционеры, которые предпочитают получать немедленные денежные доходы, будут поставлены в невыгодное положение. Стоимость их акций может возрасти, но только по истечении определенного времени, и для покрытия своих текущих расходов им придется реализовать на рынке часть акций. С другой стороны, стратегические инвесторы, которые по большей части накапливают капитал, а не тратят дивиденды, могут в результате политики выплаты низких дивидендов выиграть. Таким образом, при выборе дивидендной политики менеджмент компании должен учитывать различия в интересах своих акционеров. Если основной состав акционеров заинтересован в получении дивидендов, то менеджменту компании необходимо принимать решение о выплате дивидендов и соответствующим образом формировать дивидендную политику. При этом меньшинство акционеров, несогласных с принятой практикой выплаты дивидендов, реинвестируют свой капитал в другие компании, и состав акционеров станет однородным. Отметим также сигнальную теорию дивидендов. Все участники рынка — как инвесторы, так и менеджеры — обладают разнородной информацией относительно размера будущей прибыли и дивидендных выплат компании. Очевидно, что менеджеры всегда лучше информированы, чем обычные акционеры и инвесторы о перспективах развития компании. И поскольку компании, как правило, с неохотой снижают дивиденды и также неохотно их повышают, если не предполагают в будущем получать большую стабильную прибыль, постольку рост дивидендов выше ожидаемого уровня является для инвесторов определенным сигналом, что руководство компании ожидает в будущем хорошие результаты. И наоборот, снижение дивидендов или меньший, чем ожидали инвесторы, их рост является сигналом того, что менеджеры ожидают в будущем относительно скромную прибыль. Практическое использование этих теорий позволило выработать три подхода к формированию дивидендной политики — «консервативный», «умеренный» («компромиссный») и «агрессивный» (рис. 14).  Рис. 14. Типы дивидендной политики Рассмотрим каждый из типов дивидендной политики более подробно. Остаточная политика дивидендных выплат предполагает, что фонд выплаты дивидендов образуется после того, как за счет прибыли сформированы обязательные и добровольные резервные фонды, удовлетворена потребность в формировании собственных финансовых ресурсов, обеспечивающих в полной мере реализацию инвестиционных проектов компании. Если по имеющимся инвестиционным проектам уровень внутренней нормы доходности превышает средневзвешенную стоимость капитала, то основная часть прибыли должна быть направлена на реализацию таких проектов, так как она обеспечит высокий темп роста капитала. Поскольку и объем инвестиционных потребностей, и уровень прибыли варьируются по годам, строгое следование остаточному принципу выплаты дивидендов приводит к их изменчивости — в одном году компания могла бы объявить, что дивидендов не будет ввиду значительных инвестиционных вложений, а в следующем году выплатить крупные дивиденды, так как размер инвестиционных вложений снизился. Меняющиеся дивиденды менее желательны, чем стабильные, а изменение выплаты дивидендов может подать ложные сигналы и подорвать доверие инвесторов. Политика стабильного размера дивидендных выплат предполагает выплату неизменной их суммы на протяжении продолжительного периода, что создает чувство уверенности у акционеров в неизменности размера текущего дохода вне зависимости от различных обстоятельств, определяет стабильность котировки акций на фондовом рынке. Вместе с тем, реализация данной политики может приводить к снижению инвестиционной активности компании в периоды низкой прибыли. Для того чтобы избежать этих негативных последствий стабильный размер дивидендных выплат устанавливается на относительно низком уровне, что и относит данный тип дивидендной политики к категории консервативной, минимизирующей риск снижения финансовой устойчивости из-за недостаточных темпов прироста собственного капитала. Политика «экстра-дивидендов» (политика стабильного размера дивиденда с надбавкой в определенный период). Эта политика является развитием предыдущей и предполагает, что компания выплачивает регулярные фиксированные дивиденды, однако периодически (как правило, в случае успешной деятельности) акционерам выплачиваются экстра-дивиденды (дополнительные дивиденды), причем выплаты в настоящем периоде не означают их выплаты в следующем. Более того, здесь рекомендуется использовать психологическое воздействие премии — она не должна выплачиваться слишком часто, поскольку в этом случае становится ожидаемой, а сама политика выплаты экстра-дивидендов становится бессмысленной. Такая дивидендная политика дает наибольший эффект в компаниях с нестабильным характером поведения прибыли, сочетающим как значительный рост, так и падение. Политика стабильного уровня дивидендов по отношению к сумме прибыли. Осуществление дивидендной политики этого типа могут позволить себе только зрелые компании со стабильной прибылью, поскольку величина прибыли зависит от многих факторов и в силу этого сложно прогнозируема, что может вызывать резкие перепады в стоимости акций на рынке и препятствовать максимизации рыночной стоимости компании. Политика постоянного возрастания размера дивидендов предусматривает стабильный рост уровня дивидендных выплат в расчете на одну акцию. Возрастание дивидендов при осуществлении такой политики происходит, как правило, в пределах установленного процента прироста к их размеру в предшествующем периоде иобеспечивает высокую рыночную стоимость акций, формирует положительный имидж у потенциальных инвесторов при дополнительных эмиссиях. Вместе с тем, реализация данной политики приводит к постоянному возрастанию финансовой напряженности: если темп роста коэффициента дивидендных выплат возрастает (т.е. если фонд дивидендных выплат растет быстрее, чем сумма прибыли), то инвестиционная активность компании сокращается, а коэффициенты финансовой устойчивости снижаются (при прочих равных условиях). Поэтому осуществление такой дивидендной политики могут позволить себе лишь реально процветающие компании, если же эта политика не подкреплена постоянным ростом прибыли, то она представляет собой верный путь к банкротству.

Дивидендная политика, основанная на остаточном принципе, когда на выплаты акционерам идет часть чистой прибыли, оставшаяся после удержания средств на внутреннее финансирование, характеризуется для инвесторов повышенным риском по сравнению с дивидендными политиками с более прогнозируемыми потоками дивидендов. С другой стороны, компания, устанавливая размер дивидендов как фиксированный процент от прибыли или иным способом, позволяющим инвесторам легче ориентироваться в расчетах будущих потоков доходов, увеличивает риски для себя. Ведь, выполнив обязательства перед акционерами, компания может столкнуться с нехваткой средств на инвестиционные цели. Поэтому менеджменту приходится искать точку равновесия между интересами инвесторов и потребностями компании, стремясь к установлению гибкой дивидендной политики. |