банквское дело. Банковское дело и банковские операции учебник 2021. Учебник Рекомендовано

Скачать 7.51 Mb. Скачать 7.51 Mb.

|

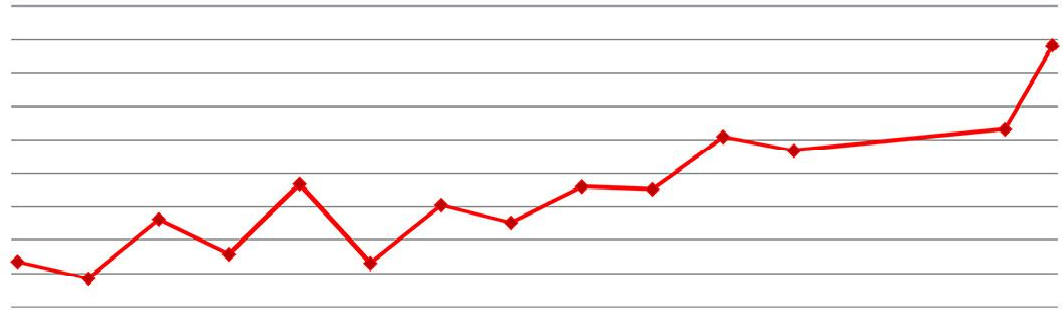

ОРГАНИЗАЦИЯ РАСЧЕТНЫХ ОПЕРАЦИЙ КОММЕРЧЕСКОГО БАНКАОрганизация налично-денежного обращенияНалично-денежный оборот представляет собой процесс непрерывного дви- жения наличных денежных знаков (банковских билетов и разменной монеты) в сфере обращения, опосредующий осуществление расчетов в экономической сис- теме в наличной денежной форме. Динамика в России и мире в этой части денежного оборота свидетельствует о его планомерном сокращении. Однако для Российской Федерации характерны более медленные темпы решения данной задачи в сравнении с зарубежными стра- нами (рис. 9.1).  3 0 3 02 5 2 0 1 5 1 0 5 0 2011 2012 2013 2014 2015 2016 2017 2018 2019 Рис. 9.1. Динамика удельного веса наличных средств1 Однако в суммарном выражении, в условиях наличия инфляционных про- цессов, объем наличных денег растет (рис. 9.2). 11 500 11 000 10 500 Млрд руб. 10 000 9 500 9 000 8 315 8 848,2 8 531,1 8 802 9 547,6 9 339,0 10 912,0  9 658,4 9 658,48 500 8 000 7 430,9 7 500       7 000 7 675,4 7 000 7 675,47 792,2         7 651,7 7 651,78 257,8 8 764,9  Рис. 9.2. Динамика наличной денежной массы в России2 Рис. 9.2. Динамика наличной денежной массы в России2 1 Банк России : офиц. сайт. URL: http://www.cbr.ru/statistics/cash_circulation/ (дата обращения: 01.07.2020). 2 Там же. Наличный денежный оборот представлен движением банкнот Банка России и разменной монеты. Процесс движения наличных денежных средств осуществ- ляется при непосредственном участии РКЦ Банка России и банков. Схематично он показан на рис. 9.3.  Рис. 9.3. Схема налично-денежного оборота РФ Банкноты Банка России и разменная монета через банковскую систему по- ступают к юридическим и физическим лицам. Территориальные управления Банка России дают указание региональным расчетно-кассовым центрам (РКЦ) переводить деньги из их резервных фондов в оборотные кассы, из которых попол- няются операционные кассы банков. К юридическим лицам денежные средства, в том числе наличные, поступают через банки, в которых они находятся на рас- четно-кассовом обслуживании.Но объем наличных средств в распоряжении предприятий и организаций минимален, так как существует ограничение на ис- пользование наличных средств в расчетах юридических лиц в размере не более 100 тыс. руб. Основные потребности предприятия в деньгах реализуются через безна- личный оборот. От юридических лиц и государственных структур к населению денежные средства, такие как выплата зарплаты, стипендий, пенсий, пособий и т. д., поступают также преимущественно в безналичной форме по средствам открытия лицевых счетов в банках, с которыми реализуется зарплатный или иной социальный проект. Полученные безналичным способом денежные средства население перево- дит в наличную форму также через банковскую систему, посредствам банкома- тов и иных автоматизированных устройств. Но потребность в данных действиях тоже минимизируется, так как значительная часть платежей может быть реали- зована дистанционно. Основными документами, регламентирующими порядок налично-денежных расчетов в России, можно считать: Гражданский кодекс Российской Федерации. Закон РФ от 26.01.1996 г. № 14-ФЗ; Федеральный закон РФ «О Центральном банке Российской Федерации (Бан- ке России)» № 86-ФЗ от 27.06.2002 г. (гл. VI «Организация наличного денежного обращения»); Положение ЦБ РФ от 29.01.2018 г. № 630-П «О порядке ведения кассовых операций и правилах хранения и инкассации банкнот и монет Банка России в кре- дитных организациях на территории РФ». Законодательно в Российской Федерации Банком России определены основ- ные аспекты организации наличного денежного обращения. Официальной де- нежной единицей (валютой) Российской Федерации является рубль, состоящий из 100 копеек. Введение на территории Российской Федерации других денежных единиц и выпуск денежных суррогатов запрещается. Официальное соотношение между рублем и золотом или другими драгоцен- ными металлами не устанавливается. Эмиссия наличных денег (банкнот и моне- ты), организация их обращения и изъятие из обращения на территории Россий- ской Федерации осуществляются исключительно Банком России. Банкноты (банковские билеты) и монета Банка России являются единствен- ным законным средством наличного платежа на территории Российской Федера- ции, а их подделка и незаконное изготовление преследуются по закону. Также они являются безусловными обязательствами Банка России и обеспечиваются все- ми его активами. Банкноты и монета Банка России обязательны к приему по нарицательной стоимости при осуществлении всех видов платежей, для зачисления на счета, во вклады и для переводов на всей территории Российской Федерации. Банкноты и монета Банка России не могут быть объявлены недействительными (утратив- шими силу законного средства платежа), если не установлен достаточно продол- жительный срок их обмена на банкноты и монету Банка России нового образца. Не допускаются какие-либо ограничения в отношении сумм или субъектов обмена. При обмене банкнот и монеты Банка России старого образца на банкноты и монету Банка России нового образца срок изъятия банкнот и монеты из обраще- ния не может быть менее одного года, но не должен превышать пять лет. Банк России без ограничений обменивает ветхие и поврежденные банкноты в соот- ветствии с установленными им правилами. Совет директоров принимает решения о выпуске банкнот и монеты нового образца, об изъятии из обращения банкнот и монеты Банка России старого образ- ца, утверждает номиналы и образцы новых денежных знаков. Описание новых денежных знаков публикуется в средствах массовой информации. В целях орга- низации на территории Российской Федерации наличного денежного обращения на Банк России возлагаются следующие обязанности: прогнозирование и организация производства, перевозка и хранение банкнот и монеты Банка России, создание их резервных фондов; установление правил хранения, перевозки и инкассации наличных денег для кредитных организаций; установление признаков платежеспособности банкнот и монеты Банка Рос- сии, порядка их уничтожения или замены; определение порядка ведения кассовых операций. Таким образом, налично-денежный оборот осуществляется на основе следую- щих принципов: все юридические лица и индивидуальные предприниматели обязаны хра- нить свободные средства (за исключением части, установленного лимита) в банках; управление денежным обращением осуществляется в централизованном порядке; организация налично-денежного обращения является объектом прогноз- ного планирования; регулирование налично-денежного обращения осуществляется через функ- ционирующие в экономике банки; цель организации налично-денежного обращения состоит в сокращении издержек обращения, обеспечении его устойчивости и эластичности. Действия по сокращению наличного денежного обращения связаны с регули- рованием остатков наличных денежных средств у юридических лиц – предприя- тий, организаций – клиентов банков. Каждое юридическое лицо или индивидуальный предприниматель устанав- ливает максимально допустимую сумму наличных денег – лимит кассы. Суммы денежных средств, превышающие эти лимиты, сдаются в обслуживающий их банк. Для определения лимита остатка наличных денег юридическое лицо, инди- видуальный предприниматель учитывают объем поступлений наличных денег за проданные товары, выполненные работы, оказанные услуги. Лимит остатка наличных денег рассчитывается по формуле 9.1: L= (V/P) N, (9.1) где L– лимит остатка наличных денег; V – объем поступлений наличных денег за проданные товары, выполненные работы; P – расчетный период, определяемый юридическим лицом, индивидуальным предпринимателем, за который учитывается объем поступлений наличных денег за проданные товары, выполненные работы, оказанные услуги, в рабочих днях (не более 92 дней); N – период времени, между днями сдачи в банк наличных денег юридичес- ким лицом, индивидуальным предпринимателем (указанный период не должен превышать 7 рабочих дней, а при расположении юридического лица, индивиду- ального предпринимателя в населенном пункте, в котором отсутствует банк, – 14 рабочих дней.) Аналогичные лимиты наличных денежных средств рассчитываются банка- ми и РКЦ. Излишки операционных касс банки сдают в РКЦ, а последние – пере- водят в резервные фонды. Таким образом завершается кругооборот наличных денег, т. е. они изымаются из обращения. Объем наличных денежных средств является достаточно важным показате- лем планирования и прогнозирования, рассчитываемым как на уровне банков, так и на уровне Центрального банка. После составления кредитными организациями прогнозных расчетов по приходу и расходу наличных денег итог сообщается в РКЦ ЦБ РФ, в котором открыт корреспондентский счет. РКЦ используют рас- четы для составления прогнозов по подкреплению оборотной кассы. РКЦ обоб- щают информацию и сообщают в территориальное учреждение Центрального банка, которое также обобщает эту информацию и передает для сведения в соот- ветствующие департаменты ЦБ РФ. Территориальные учреждения ЦБ РФ проводят соответствующий анализ. При этом анализируются: складывающиеся тенденции в наличном денежном обороте и его структуре; источники поступлений наличных денег в кассы коммерческих банков и направления их выдачи из касс банков; скорость возврата наличных денег в кассы банков; изменение индекса потребительских цен; состояние и развитие безналичных расчетов между юридическими и фи- зическими лицами и т. д. Результаты анализа используются при составлении прогноза кассовых обо- ротов, для разработки и осуществления совместно с банками практических мер по улучшению организации оборота наличных денег, сокращению эмиссии. |